-

老牌电机企业,祥明智能:扬帆起航,新兴下游需求拉动成长

老范说评 / 2022-12-12 13:38 发布

1、稳字当头,老牌电机企业底蕴深厚

1.1、深耕电机/风机领域二十七载,管理层从业经验丰富

老牌电机企业深耕行业二十七载,是国内微特电机与精密风机领域的“排头兵”。公司的前身是成立于1995年的祥明电机厂,并于2016年完成股份制改制,常州祥明智能动力股份有限公司正式成立。

公司经历27年发展,拥有多项电机与风机的核心技术,获得新国标高新技术企业、江苏省高新技术企业等多项认证,参与国家和行业标准起草十余项,通过了 ISO9001:2000、TS16949 质量管理体系和 ISO14001:200 4 环境管理体系等多项认证,成为国内具备核心竞争力的微特电机与精密风机企业。

电机类产品技术成熟,公司积极推动产品结构朝“组件化”方向迈进。公司以 AC 电机起家,经过多年的发展与技术沉淀,目前已拥有了 AC 电机、直流有刷电机和直流无刷电机三大系列电机产品;同时,公司在电机产品的基础上研发了 ATS 散热风机、特种风机等多款风机产品,形成了以电机为中心的比较丰富的产品矩阵。公司在传统 HVACR 领域的基础上积极扩展电动车、光伏、医疗健康等新领域,推动产品向组件化与多元化迈进,打开公司未来成长空间。

公司实际控制人是张国祥先生和张敏先生,共计持有公司 52.74%的股份。截止 2022 年 11 月 29 日,张国祥先生通过常州祥兴信息技术有限公司间接持有公司 28.29%的股份,张敏先生通过常州祥兴信息技术有限公司间接持有公司 23.14%的股份、通过常州祥华管理咨询有限公司间接持有公司 1.31%的股份,共计持有 24.46%的股份。张国祥先生与张敏先生二人为父子关系,共计持有公司 52.74%的股份,对公司拥有较强的的控制权。

核心团队深耕电机行业多年,具备丰富的管理经验。董事长张敏先生自 1995 年加入公司,深耕电机/风机领域近三十年,深入产品一线的研发与生产环节,具备丰富的行业经验与技术功底;公司有一批电机、软件、控制、流体、机械工程方面专业的技术团队,综合技术水平较好。同时,公司核心团队通过常州祥华管理咨询有限公司间接持有公司股份,与公司利益高度绑定,有助于公司的长期稳健发展。

1.2、产品基本功扎实,下游新行业带动公司新成长

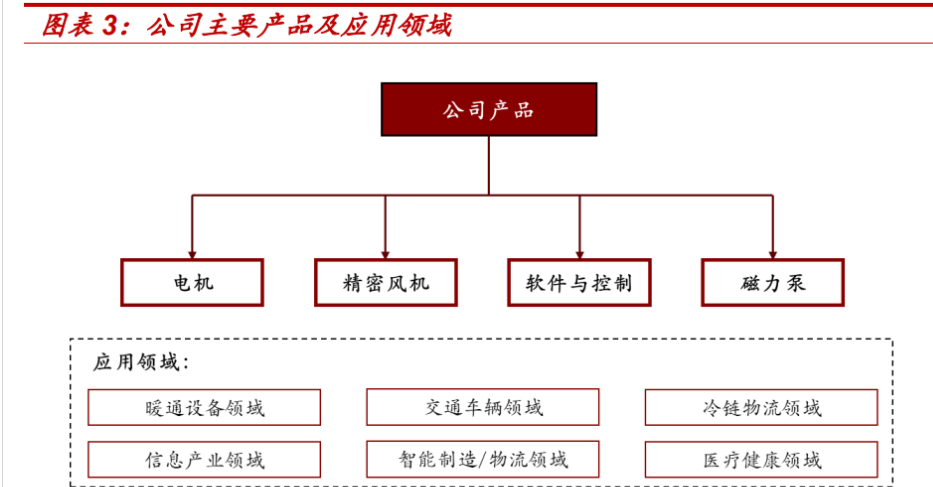

以电机产品为核心,积极拓展丰富的组件化产品矩阵,广泛覆盖多个下游应用场景。公司以电机产品为核心,通过“电机+”的组件化方式外延产品能力,目前已经拥有电机、精密风机、软件与控制、磁力泵等多系列产品,能够为客户与产业伙伴提供完备的电子消费品互连解决方案。同时公司也注重自身产品在多下游领域中的应用,在巩固暖通设备、信息产业、交通车辆等传统行业的基础上,积极开拓新能源汽车、智能制造、医疗健康和冷链物流等多个新兴领域。

电机产品:公司的电机产品大部分属于微特电机,涵盖了交流异步电机、直流有刷电机和直流无刷电机三大系列,是具备自控功能的智能化产品,并具备良好的软硬件特性;

风机产品:公司的风机产品涵盖离心风机、横流风机、轴流风机、特种定制风机四大系列。

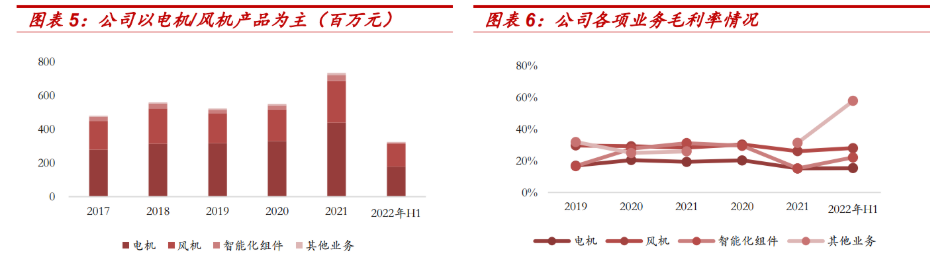

电机和风机产品是公司收入的主要来源,2022 年上半年电机&风机产品收入占比达96.01%。2022 年上半年,公司电机产品收入实现 1.79 亿元,同比下滑 18.34%,公司风机产品收入实现 1.34 亿元,同比增长 13.92%,公司产品的组件化发展趋势逐步明朗。

从收入占比来看,2022年上半年电机/风机/智能化组件/其他业务占比分别为54.84%/41.17%/2.74%/1.26%,电机和风机作为核心产品贡献了公司的主要营收。

从毛利率情况来看,2022 年上半年受原材料价格影响,电机和风机产品毛利率分别同比下滑 1.24pct/1.85pct,随着大宗商品价格逐渐回落,公司产品毛利率有望迎来回升。

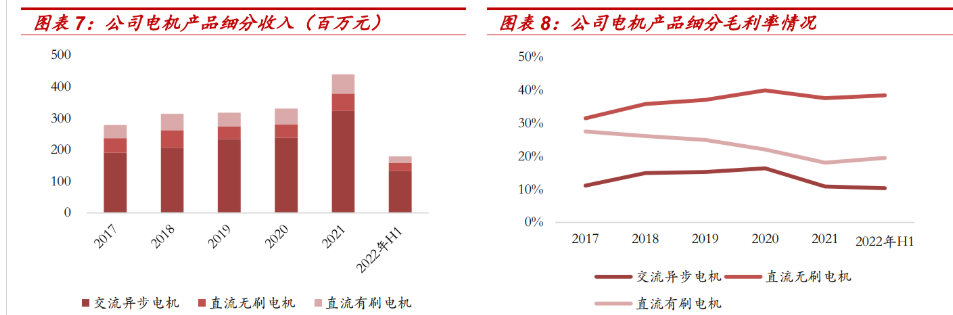

从电机类细分产品来看,直流无刷电机比传统交流电机表现出更强的韧性。

分产品来看,2022 年上半年,交流异步电机/直流无刷电机/直流有刷电机收入分别实现 1.32 亿元/0.25 亿元/0.21 亿元,同比增长-16.39%/-4.73%/-37.96%,毛利率分别实现 10.37%/38.47%/19.54%,相较于去年同期增长-2.07pct/-1.20pct/1.10pct。

相较于传统的交流异步电机,直流无刷电机和直流有刷电机表现出了更强的韧性,未来随着 在家电等领域直流无刷电机替代传统交流电机的趋势,直流无刷电机有望放量增长。

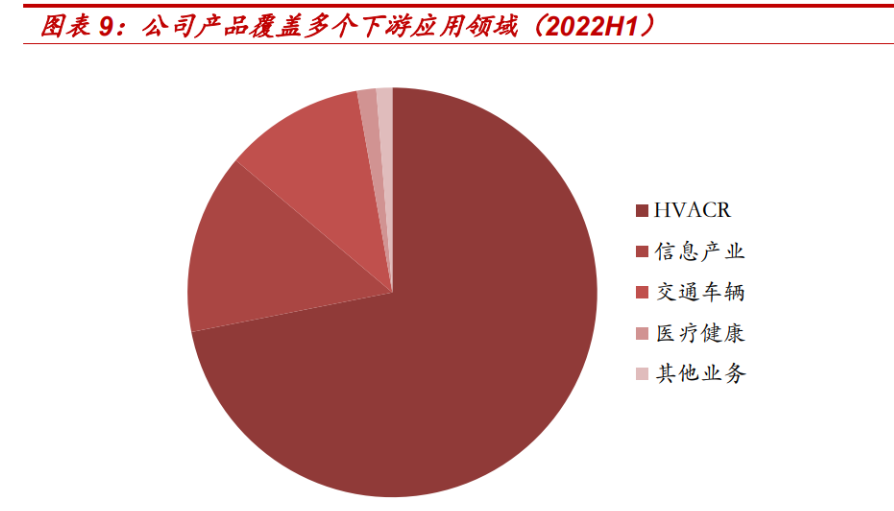

HVACR 行业是公司收入的基本盘,电动车&光伏&医疗健康等新行业为公司业绩增长提供新动力。公司下游广泛覆盖 HVACR、信息产业、交通车辆及医疗健康等行业,从 2022 年上半年公司收入占比来看,上 述行业分别占公司总营收的

71.90%/14.26%/11.06%/1.52%,其中 HVACR 作为公司收入的基本盘贡献了超 7 成营业收入。当前国内房地产市场不景气,HVACR 行业的需求低迷对公司 HVACR 收入造成冲击,但同时 HVACR 领域中无刷电机替代传统电机的趋势逐步明朗,未来公司 HVACR 业务毛利率有望提升,在一定程度上对冲 HVACR 业务需求不振带来的负面影响。

公司积极发力电动车、光伏、医疗健康等新兴行业:电动车业务方面,公司电动车相关产品未来有望逐步从商用车拓展至乘用车;光伏业务方面,光伏行业景气对风机需求有显著提振作用;医疗健康业务方面,人口老龄化趋势下呼吸机、制氧机等产品放量增长,利好风机行业。

总体来看,公司未来在 HVACR 业务上小幅承压,但是整体上对作为基本盘的 HVACR 业务的收入影响不大,同时公司积极布局新领域,电动车&光伏&医疗健康等行业未来有望成为公司的新增长点。

1.3、经营风格稳健,业绩稳步增长

历史业绩表现较为稳健,2022 年前三季度公司盈利能力增强。

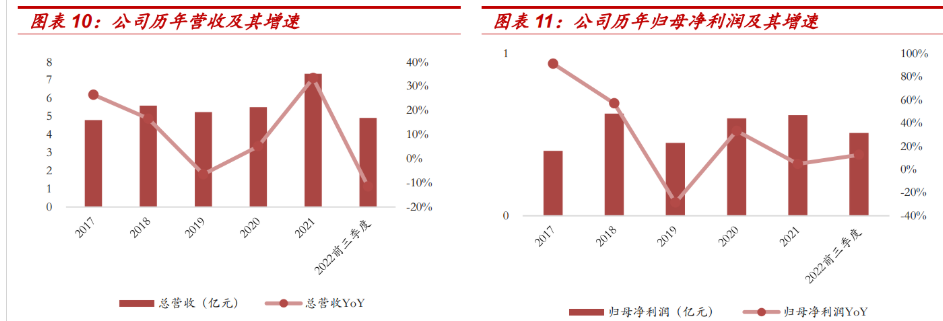

2017-2021 年,公司总营收由 4.80 亿元增长至 7.35 亿元,CAGR 为 11.24%,归母净利润由 0.40 亿元增长至 0.62 亿元,CAGR 达 11.58%,公司历史业绩波动幅度不大,整体上维持稳步增长态势。

2022 年前三季度公司实现总营收 4.92 亿元,同比下滑 11.51%,归母净利润 0.51 亿元,同比增长 12.55%。

盈利能力方面,2022 年前三季度公司毛利率为 21.17%,同比增长 1.78cpt,净利率为 10.42%,同比增长 2.22pct。

整体来看,虽然在新冠疫情与房地产市场不景气的影响下,公司营业收入小幅承压,但是得 益于公司产品结构优化与大宗商品价格回落,公司的毛利率与净利率迎来回升,提升了公司的整体盈利能力。

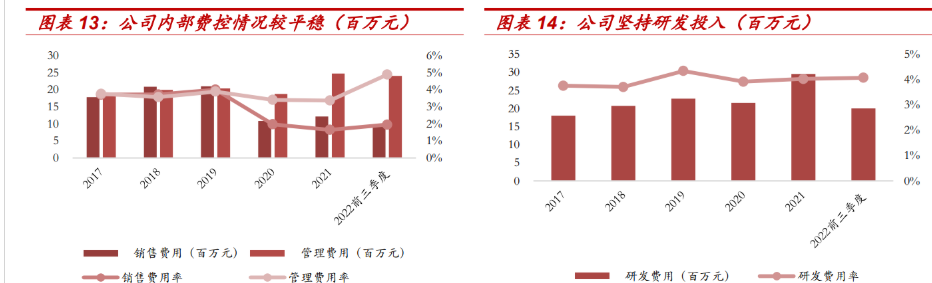

公司费用支出情况比较稳定。

2022 年前三季度,公司销售费用/管理费用/研发费用分别为 963 万元/2412 万元/2008 万元,分别同比增长-0.72%/35.81%/-2.29%,公司销售费用同比高增主要是受会计确认的影 响,整体来看公司费用支出比较稳定。

从费用率方面来看,2022 年前三季度公司销售管理费用率为 6.86%,同比增长 1.92pct,研发费用为 4.08%,同比增长 0.39pct。

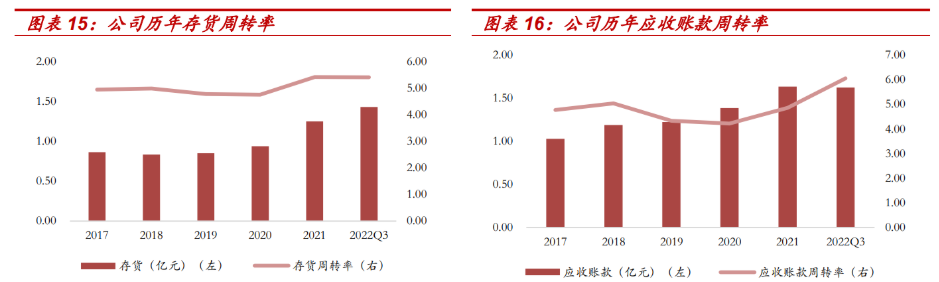

存货规模小幅增长,存货周转率与应收账款周转率整体向好。

存货方面,2022 年 Q3 末公司存货规模为 1.43 亿元,同比增长 52.57%,主要是因为疫情背景下在途货值增长与公司原材料备货所致;应收账款方面,2022 年 Q3 末公司应收账款 1.62 亿元,同比增长 17.20%。

整体来看,公司的存货周转率与营收账款周转率呈稳中向好态势,从侧面印证了公司经营的稳健性。

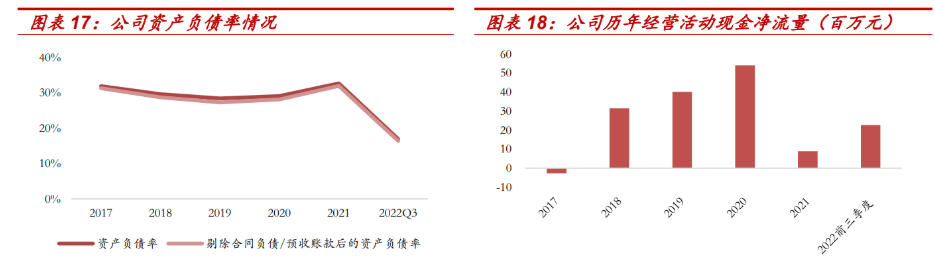

低资产负债率有助于公司长期稳健经营。

截至 2022 年 Q3 末,公司资产负债率为 16.98%,剔除合同负债/预收账款后的资产负债率为 16.46%,整体财务风险处于较低水平。

2017-2020 年,公司经营活动现金净流量持续增长,2021 年公司经营活动现金净流量为 0.09 亿元,同比下滑幅度较大,主要系随着公司业务规模扩大,经营性应收项目及存货增加所致。2022 年前三季度,公司经营活动现金净流量增长至 0.23 亿元,同比增长 242.84%,公司回款情况相较 2021 年明显好转。

2、多点开花,产品外延打开成长空间

2.1、国内电机“大而不强”,细分领域王者更具竞争优势

微特电机是国民经济中的重要基础工业产品之一,目前国内已经形成了一批优秀的微特电机企业。微特电机是外径不大于 160mm,功率低于 750w 的电机统称,细分门类繁多,能大体上分为小功率异步电动机、小功率同步电动机、小功率交流换向器电动机和小功率直流电动机。

我国微特电机行业始于 20 世纪 50 年代,1950 年至 2000 年经历了从无到有的快速增长,2001 年至 2015 年国内微特电机产能不断增长,成为全球最大的微特电机生产基地,2016 年至今国内微特电机企业锐意进取,不断突破中高端产品,打造了一批优秀的微特电机品牌企业。

微特电机的原材料包括钢材、漆包线、电子元器件及其他铸件,产品毛利率受大宗商品价格的影响较大。

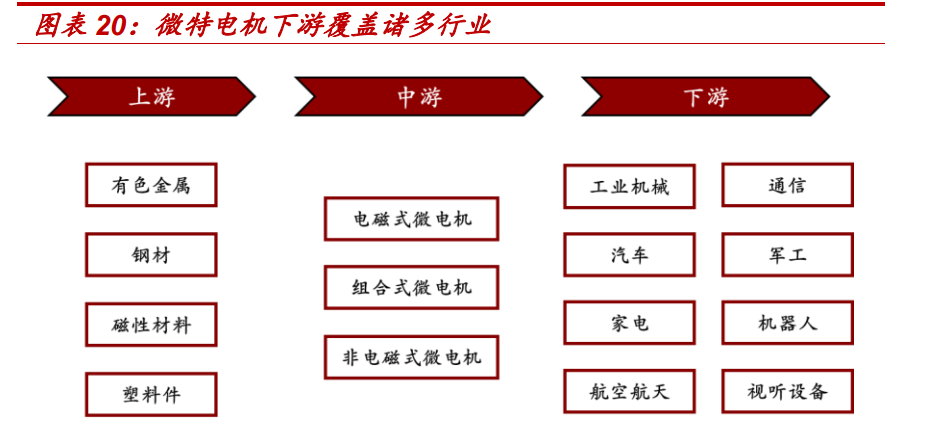

从下游来看,微特电机覆盖了诸多国计民生相关的行业,广泛应用于工业机械、汽车、军工、家电、航空航天、通信等设备的生产和制造环节,是国家大工业体系中不可或缺的重要一环。

国内微特电机市场“大而不强”,向高端化迈进是微特电机行业发展趋势。

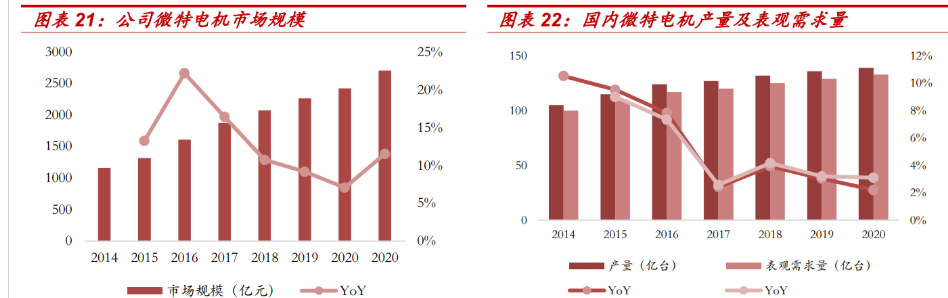

国内微特电机市场规模持续增长,2014 年至 2020 年之间,国内微特电机市场规模由 1162 亿元增长至 2423 亿元,年复合增速达 13.03%,国内微特电机产量由 105 亿台增长至 139 亿台,表观需求量 由 100 亿台增长至 133 亿台,年复合增速分别为 4.79%/4.87%。

我国微特电机规模较大,承接了大部分的全球微特电机产能,但是主要以中低端微特电机产品为主,包括罩极电机、异步电机、有刷电机、感应电机、步进与同步电机等,主要应用于家电、工业、办公自动化等领域,目前高端电机市场主要由日系、德系品牌引领,随着我国科技硬实力的增长,国内电机企业逐步向无刷电机、伺服电机等高端产品迈进,产品高端化成为我国微特电机行业当前的主要发展方向。

微特电机广泛应用于信息、家电、汽车、注塑、机器人及电动工具等行业,以 2018 年国内微特电机按下游行业收入为例,信息处理机器行业占比最高,达到 30.50%,汽车行业位列第二占比达 26%,其次还有家电、视听设备、医疗和工控等行业。

微特电机具备明显的细分特征,整体市场格局比较分散。

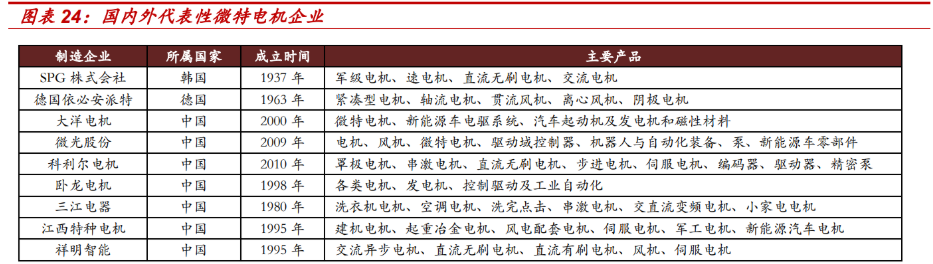

由于不同下游应用场景对电机的技术指标要求不同,所以微特电机依据下游行业呈现出比较明显的细分特性,同时由于微特电机行业细分赛道较多且行业竞争较激烈,所以整体行业格局分散,根据 Allied Market Research 的数据测算,2020 年依必安派特全球市场份额为 6.66%、大洋电机全球 市场份额为 3.09%、施乐佰全球市场份额 2.00%,处于市场领先地位。

信息处理设备的微特电机领域中日企占据主导地位,其中日本电产在硬盘主轴电机、光盘驱动器主轴电机市场占有率最高,美蓓亚、电产、Sanyo(山洋)在 IT 设备用轴流风扇电机具有较高的市场占有率。

汽车微特电机领域中日企占据主导地位,其中日本电产、阿斯莫、三叶、电装、万宝至占据主要市场份额,此外德国博泽在汽车微特电机领域也具有较高知名度。

白色家电微特电机领域,我国企业占有较大份额,国内电机企业依托国内大规模的白电需求量与产业集群,涌现出威灵控股、大洋电机、卧龙电气、章丘海尔等一批电机企业,掌握了较大市场份额。

HVACR 微特电机领域,德国企业居于主导地位,知名度较高的有依必安派特和施乐佰。

2.2、产品化能力优秀,积极开拓产品新应用场景

电机产品基本功扎实,智能组件化是公司未来重要的发展方向。

公司经历 27 年的发展,已经形成了具备核心竞争力的微特电机产品,形成了涵盖内转子交流电机、外转子交流电机、内转子无刷直流电机、外转子无刷直流电机、有刷直流电机在内的多系列电机产品,拥有比较完备的电机产品矩阵。

公司具备较强的产品化能力,在电机的基础上积极推进智能组件化发展方向,积极布局“电机+控制”、“电机+风机”、“电机+传动”、“电机+泵”等产品系列,目前以风机为代表的组件化产品营收和盈利能力逐步增强,未来有望带动公司整体业绩成长。

公司研发体系完备,数字化手段赋能产品创新。

截至 2021 年 6 月 30 日,公司拥有 46 项专利,包括 8 项发明专利、37 项实用新型专利、1 项外观专利和 1 项中国境外专利;截至 2021 年 12 月 31 日,公司研发人员为 113 人,占公司总人数的 16.94%。

公司拥有完备的检测中心,具备按电磁兼容、电机性能、风机性能、水泵性能、环境试验、RoHS、噪音频谱分析、机械尺寸等项目的检测能力。

另外,公司注重智能制造体系的建设,通过 2D/3D CAD、电机设计辅助系统、PLM 等数字化工具赋能研发与制造环节,推动企业效益的提升。

公司主要以国内市场为主,积极拓展海外市场。

公司的国内市场主要以华东、华南和华北重要城市为中心,辐射到全国 23 个省份自治区。 公司的国际市场客户覆盖欧洲、亚洲、美洲和澳洲,包括德国、美国、英国、日本、韩国和澳大利亚等多个国家。

大客户销售占比较高,客户结构逐步向多元化发展。公司的核心客户包括青岛海信、天加环境、法雷奥、S&P、松下、冷王等知名企业,整体来看公司大客户主要集中在 HVACR 领域,销售收入占比处于较高水平,2021 年公司前五大客户收入占比为 46.20%,第一大客户收入占比为 21.87%。

但是另一方面,公司也在积极拓展新兴领域中的新客户,例如宇通、中车等商用车客户、比亚迪等乘用车客户、托玛斯等医疗客户、英维克等 IDC 供应商客户,同时公司积极发掘风机在光伏、医疗、半导体等领域的应用,未来随着公司的电机/风机等产品在新领域的放量,公司整体客户结构多元化特征会更加明显。

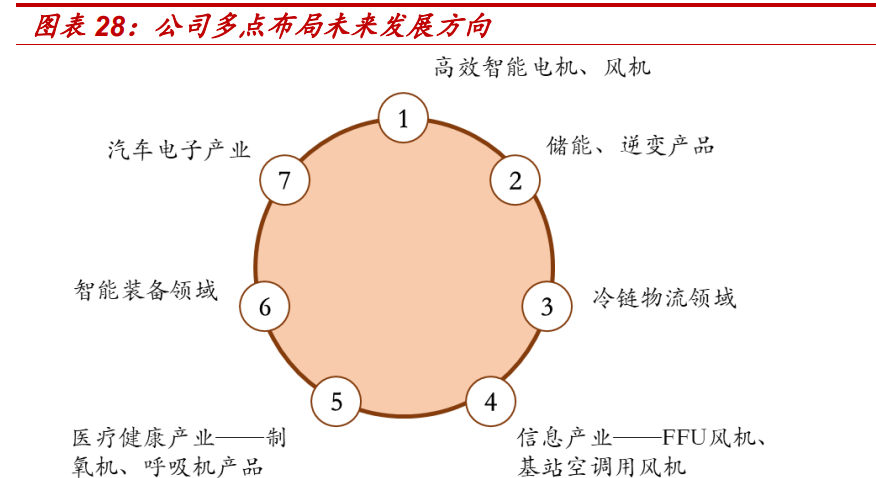

多点布局未来发展新方向,塑造公司业绩第二成长曲线。

我们认为,电机作为一种细分特性较强的基础工业产品,“一类核心产品+多个下游应用”有助于电机企业在专注核心技术发展的基础上提升自身盈利能力。

公司以电机能力为基础,智能组件化为产品创新方向,积极培育高效智能电机/风机、储能/逆变器产品、冷链物流、信息产业、医疗健康、智能装备和汽车电子等多个下游应用场景。

目前公司已经具备新领域的相关产品,实现了在新领域中的小批量供货,并积极进行相关领域的研发、销售队伍搭建与资源导入,未来公司有望迎来多点开花的收入格局。

3、守正出奇,新领域赋能公司新成长

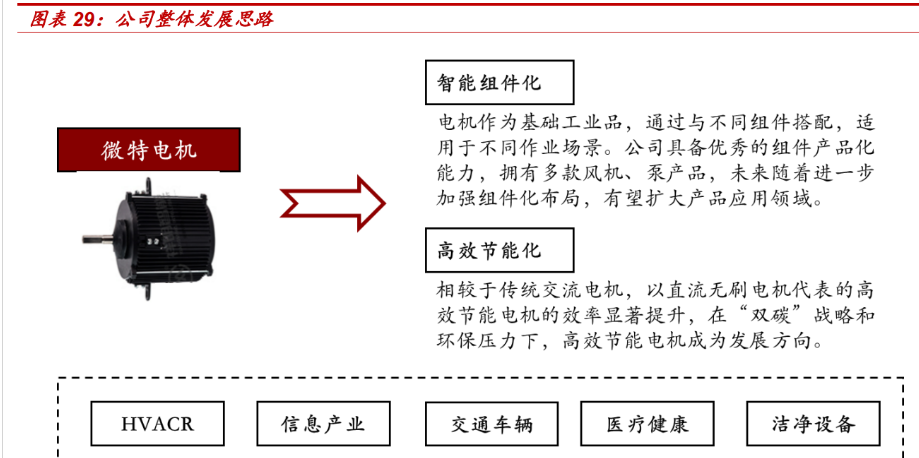

我们认为,公司的发展思路可以概括为“一类产品+两大方向+五个领域”。

“一类产品”指的是电机产品,公司以电机产品为基础,拥有交流、直流有刷、直流无刷三大系列电机,具备优秀的电机研发与制造能力。

“两大方向”指的是智能组件化发展方向与高效节能电机发展方向,目前公司一方面积极拓展风机/泵等电机组件化产品,另一方面向直流无刷电机等高效节能电机产品迈进。“五个领域”涵盖 HVACR、信息产业、交通车辆、医疗健康设备和洁净设备领域。

分下游应用领域来看,HVACR 领域是公司业绩基本盘,信息产业受益于 IDC 和 5G 基站建设的发展,交通车辆领域公司有望将产品由商用车拓展至乘用车市场,医疗健康设备受益于人口老龄化,未来呼吸机、制氧机规模的提升有望带动公司发展。另外,半导体、锂电、光伏等新行业的产能扩张,有望带动洁净设备的需求增长,拉动公司整体业绩。

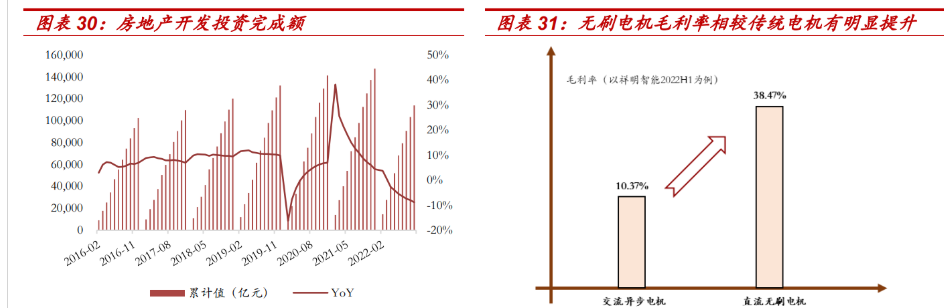

HVACR 市场与房地产市场相关性高,国内房地产不景气压制 HVACR 市场的电机/风机需求。

HVACR 行业与房地产建设紧密相关,2022 年 1-10 月,国内房地产投资完成累计值为 11.39 万亿元,同比下滑 8.80%。国内房地产不景气对 HVACR 行业中的电机/风机产品需求形成 压制,未来如果房地产市场能伴随经济好转和政策宽松而好转,HVACR 行业电机/风机需求或将迎来拐点。

直流无刷电机替代传统电机趋势下,HVACR 市场的电机/风机盈利能力提升,有效对冲房地产市场下行带来的影响。以公司 2022 年上半年产品毛利率为例,传统的交流异步电机产品毛利率为 10.39%,直流无刷电机产品毛利率为 38.47%,大幅高于前者。

伴随无刷电机产品性能与性价比的优势,无刷电机替代传统电机的趋势逐步明朗,未来公司HVACR 领域出货量中无刷电机产品占比有望迎来提升,从而提振公司整体的利润水平,对冲房地产市场下行给 HVACR 业务带来的负面影响。

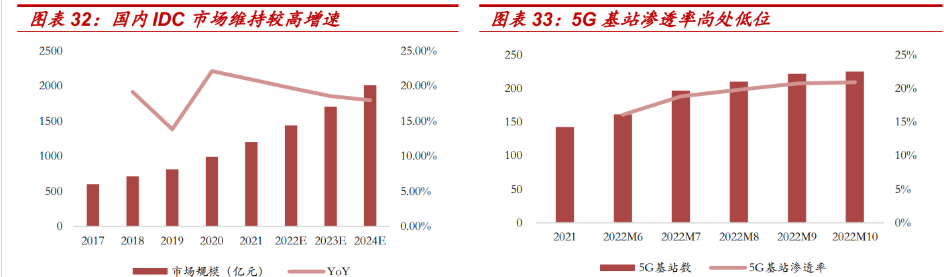

国家新基建政策背景下,“IDC+5G”拉动公司信息产业板块产品需求。

公司于 2005 年依托直流无刷电机技术进入通信设备行业,目前拥有多款不同型号产品并形成系列,主要覆盖 IDC 和 5G 基站两类通信行业场景。公司在信息产业领域的客户覆盖苏州黑盾、英维克、上海步奋等,并积极拓展广东海悟等新客户,同时开发了高效能低噪音的 138 电机,搭配 355 和 400 风机用于数据中心机柜列间空调机组,在国家新基建政策的背景下,公司充分受益于 5G 基站与 IDC 的建设拉动。

“东数西算”拉动 IDC 建设需求,5G 渗透率尚有较大提升空间。

IDC 行业方面,2017-2021 年国内 IDC 业务市场规模由 600 亿元提升至 1202 亿元,年复合增速达 18.97%,其中 2021 年国内 IDC 业务市场规模同比增速达 20.93%,整体来看 IDC 行业建设进度较快。同时,国家“东数西算”战略工程计划新建 8 个国家算力枢纽、10 个 IDC 集群,对 IDC 市场有明显拉动作用,未来国内 IDC 市场规模增速有望维持在 20%左右。

5G 建设方面,2022 年 10 月国内 5G 基站总数达 225 万站,占总基站数量比例为 20.90%,未来随着物联网、AR/VR 等新场景的出现,对数据的传输速率和数据的传输量的要求势必进一步提升,将有力拉动 5G 需求,5G 基站渗透率有望进一步提升。

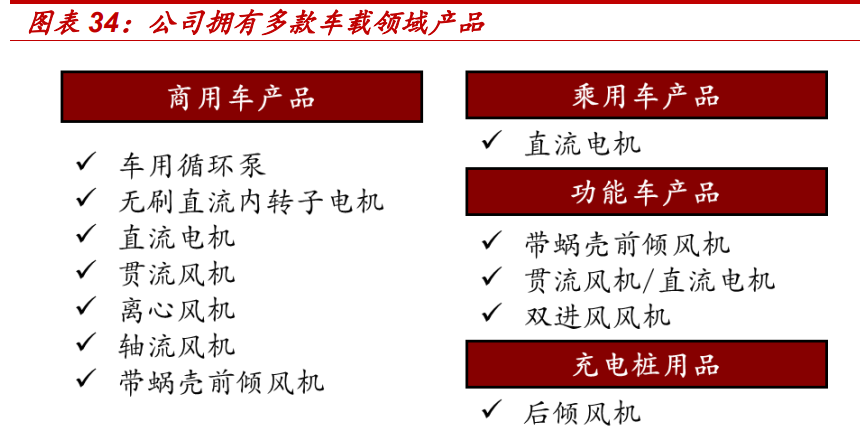

车用电机/风机产品具备竞争力,下游绑定车企大客户。

公司的电机/风机产品主要用于商用车空调、发动机冷却和加热循环系统等,拥有新能源商用车热管理系统 ATS 用冷却风机等一系列产品,同时公司产品也在车载暖风机、加热器、天窗及举升装置领域有广泛应用。

在下游客户方面,公司凭借 ATS 用冷却风机产品成为宇通客车合格供应商,并实现了销售额逐年稳步增长,另外公司也与比亚迪、法雷奥、布拉夫多、韦巴斯特等大客户深度绑定,拥有良好的下游客户资源。

未来公司将进一步巩固商用车市场优势,积极拓展乘用车和充电桩市场份额,带动公司车辆交通板块的业务增长。

汽车电动化趋势下,对车载电机/风机需求量显著增加。

2022 年 1-9 月,国内新能源电动车累计产量达 450.42 万辆,同比增长 119.22%,渗透率达到 22.94%,相较于去年同期增长 11.68pct,乘用车电动化趋势已经比较明朗。

相较于传统燃油车,电动车对电机/风机的需求量明显增加,一方面来源于热管理系统、空调、智能座椅等产品对风机的新需求,另一方面来源于抬头显示、天窗、ECU、摄像头等零部件在电动化趋势下产生的对车载电机的需求增长。

发挥新能源商用车供应商优势,公司车品在乘用车市场前景广阔。

在乘用车领域,公司拥有应用于热管理、空调等场景的电机/风机产品,并通过了相应认证,未来公司进军乘用车领域的过程中,一方面可以继续发挥自身的产品优势,另一方面也有利于公司充分利用下游客户资源,通过与主机厂或零部件供应商的合作切入电动车供应链。未来如果公司能够顺利进入乘用车市场,有望凭借自身产品与技术优势打开成长空间。

未来十年国内老年人数量高增,拉动家用医疗设备需求。

以出生人口计算我国当前人口年龄结构,目前我国 60 周岁至 69 周岁的老年人数量为 1.93 亿人,未来十年将会有 2.74 亿老年人迈入[60 周岁,70 周岁] 的年龄区间,比当前此年龄区间内的老年人口多 0.81 亿人,增长 41.92%。

国内老龄人口的增加有力拉动了呼吸机、制氧机等家用医疗设备需求,叠加国民消费能力的提升,未来国内家庭对家用医疗设备的接受度有望提升,家用医疗设备在受众群体增长和产品渗透率的双重背景下有望快速增长。

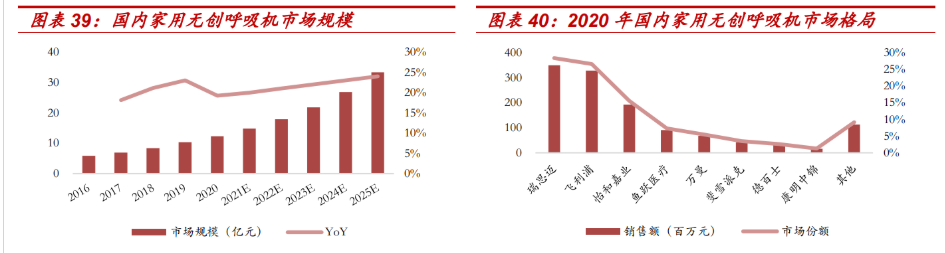

呼吸机市场方面,2020 年国内呼吸机市场规模为 12.33 亿元,同比增长 19.24%,假设 2025 年我国共有 5 亿户家庭,呼吸机渗透率达 0.5%,单台呼吸机的泵用电机价值量为 200 元,则呼吸机市场中泵用电机市场规模为 5 亿元。

制氧机市场方面,2021 年国内制氧机需求量为 275.20 万台,同比增长 40.41%,假设制氧机年复合增速为 20%,单 台制氧机泵用电机价值量为 120 元,则 2025 年国内制氧机市场中泵用电机市场空间为 6.85 亿元。

布局医疗健康领域,泵用电机收入有望伴随呼吸机、制氧机产品同步放量。公司的泵用电机产品应用于医疗健康领域,并加速拓展更多的医疗健康领域客户。目前国内高端市场中,国产泵用电机产品正在逐步缩小与海外巨头之间的差距,公司在进口替代的趋势下有望获取更多市场份额。

洁净室污染物浓度与风机密度呈负相关,先进制造业利好风机需求。

洁净室根据下游行业和用途被分为不同种类,通常来看,制造精度越高的行业对洁净室的建筑指标和技术指标越严苛,随着集成电路、光伏、医疗、光电等行业的制造升级,洁净室的需求量和指标要求显著提高。

风机作为主要的除尘设备之一,受益于洁净室的数量提升和要求提升,需求量将伴随着国家制造业水平的提升而同步增长。

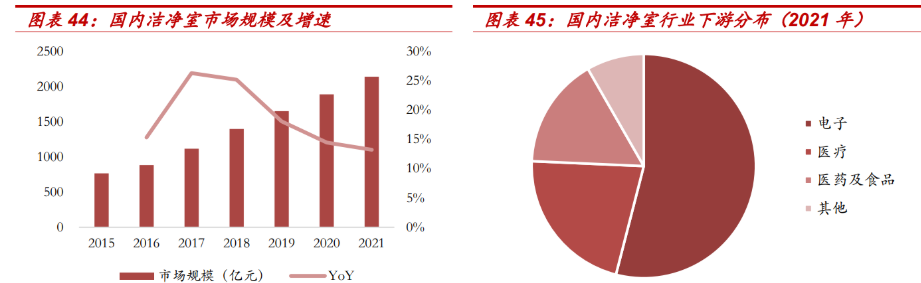

洁净室市场维持较高增速,新型行业产业未来有望拉动洁净室市场增长。

2015-2021 年,国内洁净室市场规模由 767.55 亿元增长至 2146.14 亿元,年复合增速达 18.69%,其中 2021 年国内洁净室市场 规模同比增速为 13.25%,整体处于较快增长态势。

从 2022 年下游行业来看,电子作为洁净室的第一大下游行业,收入占比为 54.00%,医疗/医药及食品,紧随其后,占比为 21.70%/16.00%。

未来,一方面国内 IC 半导体、光电等产业将继续维持高速发展态势,对洁净室工程需求保持旺盛,另一方面光伏、锂电等新兴行业蓬勃发展,催生了洁净室工程的新需求。

4、报告总结

公司深耕电机行业二十七年,具备深厚的技术与产品底蕴,并积极将产品能力外延至风机等组件化产品。

整体来看,公司经营情况稳健,技术和产品化能力较强,战略发展方向比较清晰,未来有望在信息产业&电动车&医疗健康等新领域的带动下,塑造自身的第二成长曲线。

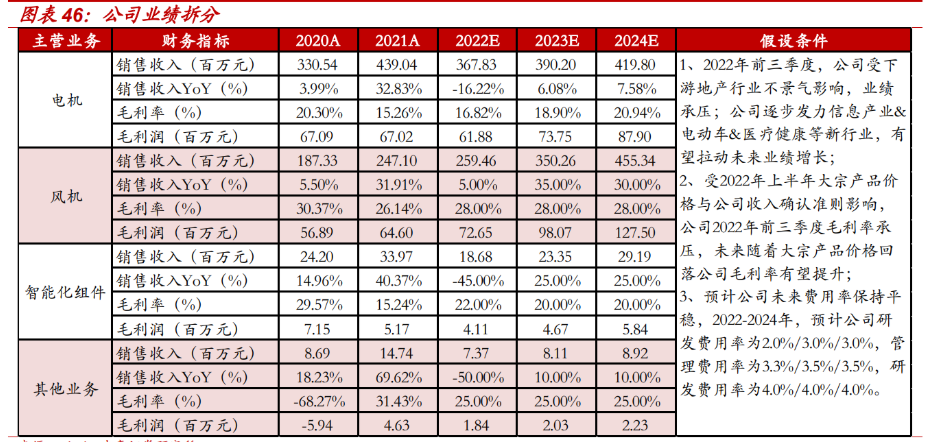

我们预计公司 2022-2024 年的归母净利润分别为 0.68/0.80/1.02 亿元,对应 PE 分别为 31.25/26.38/20.81 倍。

假设条件:

1、地产行业景气度维持现状,无刷电机替代传统电机顺利推进。

2、公司在电动车领域的业务如期推进,并顺利将业务由商用车拓展至乘用车领域。

3、公司与医疗健康客户的合作稳定,医疗健康客户业绩在人口老龄化背景下稳步增长。

5、风险提示

创新不足。公司所处行业竞争比较充分,若未来公司未能进军高端市场,未能保持创新与产品的领先性,未能及时响应市场和客户对先进技术和创新产品的需求,则公司盈利能力有可能会被市场竞争侵蚀。

原材料价格波动。公司生产所需原材料中漆包线、硅钢片占比较大,其价格分别与铜价、钢价关联密切,若未来大宗商品价格上扬,会在一定程度上影响公司的盈利水平,公司存在原材料价格波动对经营业绩产生负面影响的风险。

新冠疫情反复。若新冠疫情蔓延反复,会影响到公司正常的生产与发货节奏,从而影响到产业和公司的发展。

研报使用的信息存在更新不及时的风险等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号