-

军用机器人核心供应商,晶品特装:内需+军贸,双驾马车拉动成长

老范说评 / 2022-12-12 13:17 发布

1. 战场新形态,军用机器人核心供应商

1.1. 光电侦察设备和军用机器人行业领先企业

公司是一家主攻军用特种装备研发与制作的国家级高新技术企业,也是我国军用机器人设备和核心部件的重要供应商,产业链覆盖了采购、研发、生产、销售全程,研发技术硬、生产效率高、销售模式成熟。

主营产品有光电侦察设备和军用机器人,与国内同类型装备相比,在技术、性能、质量等方面处于领先水平。

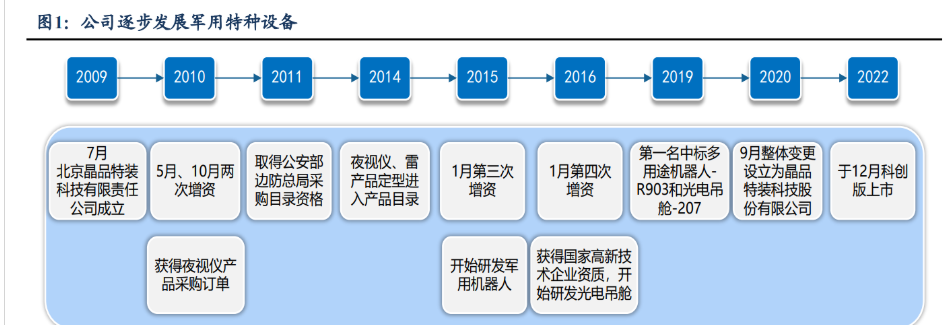

1.2. 从警用产品起步,逐步发展军用特种设备

北京晶品特装科技有限责任公司于 2009 年成立,主要从事软件开发及警用产品的研发与销售。

2016 年开始在原有业务基础上发展与军方产品相关的业务,同年获得国家高新技术企业资质,2020 年 9 月,整体变更设立为晶品特装科技股份有限公司,并于 2022 年 12 月在科创板上市。

2009 年至 2015 年为公司初步发展阶段,产品主要为夜视仪、变频谱眩晕器、探测报警装置、侦察机器人等,获得多个国家单位和边防部门采购订单。

2016 年至 2019 年为公司研发储备阶段,公司继续加大研发投入,着力攻关核心技术,研发并储备了侦察机器人、排爆机器人、手持光电侦察设备、机载光电吊舱等样机。同时全面拓展经营业务,向军工领域转型。

2019 年至今为公司快速成长阶段,公司多项研发成果进入批量生产供货状态,为我国国防装备信息化提供产品技术支持。

1.3. 股权结构稳定,业务类型多样

公司控股股东、实际控制人为陈波先生。陈波为持股平台军融汇智、军融创鑫和军融创富的执行事务合伙人,通过上述合伙企业合计持有公司 68.50%的股份。

军融汇智、军融创鑫和军融创富为员工持股平台,核心技术人员通过持股平台间接持有公司股份。

图2:陈波为公司实际控股人,子公司业务类型多样(截至2022.12.8)

1.4. 聚焦军工设备信息化,经营规模大幅增长

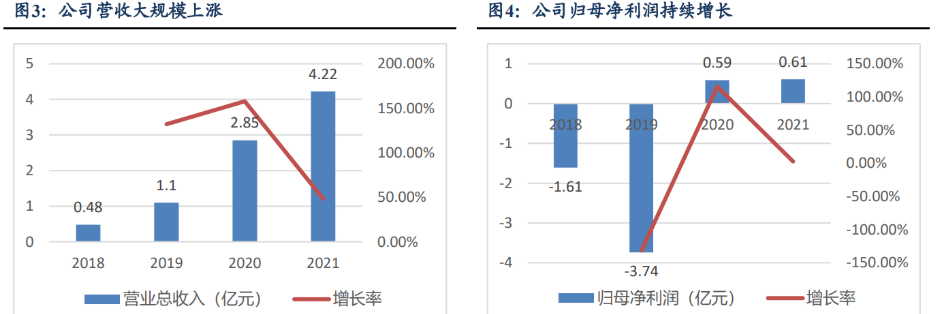

2021 年公司实现营收 42203 万元,较上年增幅 48.32%,归母净利润 6050 万元,增幅 2.73%。2021 年归母净利润增幅小于营收增幅,主要系当期手持光电侦察设备产品毛利率较低所致。

2022 年 1-6 月,公司实现营收 4519 万元,较上年降幅 89.29%,归母净利润-989 万元,降幅 116.35%。营收大幅下降主要系排爆机器人(合同金额 14264 万元)订单受新冠疫情影响延期交付,导致营业收规模较小。

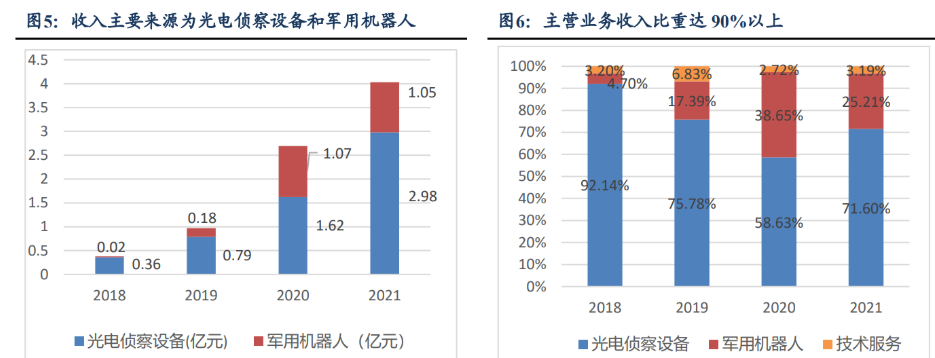

国防军工领域是公司当前收入主要来源,光电侦察设备和军用机器人营收占比90%以上。

2021 年核心技术业务实现收入 3.84 亿,其中光电侦察设备、军用机器人产品分别实现收入 29751、10475 万元,分别占总收入的 71.6%、25.2%。2022 年 1-6 月核心业务收入 4235 万元,光电侦察设备、军用机器人分别实现收入 3743、492 万元,占总收入的 83.85%、11.03%。

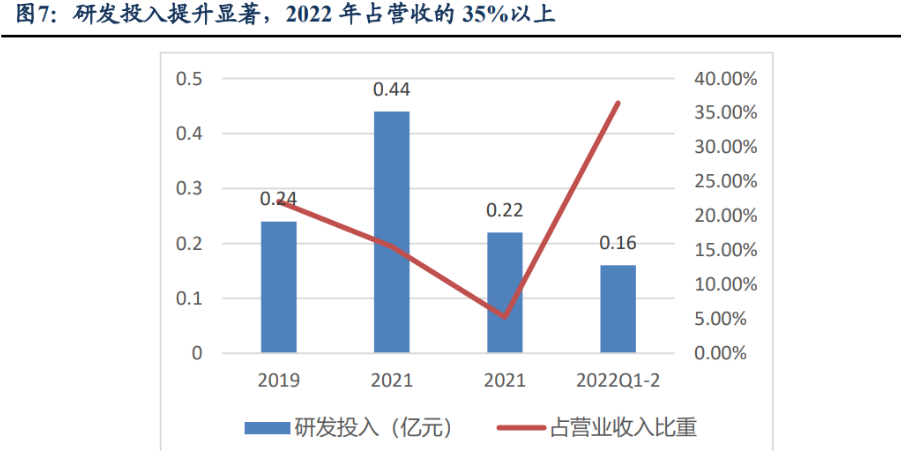

重视技术创新,持续保持高比例的研发投入。

2019 年到 2022 年 1-6 月,公司研发费用分别为2438万元、4418 万元、2224万元和 1646 万元,占营收的比例分别为 22.10%、15.53%、5.27%和 36.43%。

2019-2021 年累计研发投入为 9081 万元,占三年累计营收的比例为 11.12%,高于同行业可比公司的平均值 9.76%。

截至 2022 年 11 月 21 日,公司已获得 101 项国家授权专利,突破并构建了光电侦察设备、军用机器人领域涉及的七大核心技术群,用以支撑高性能产品的研发。

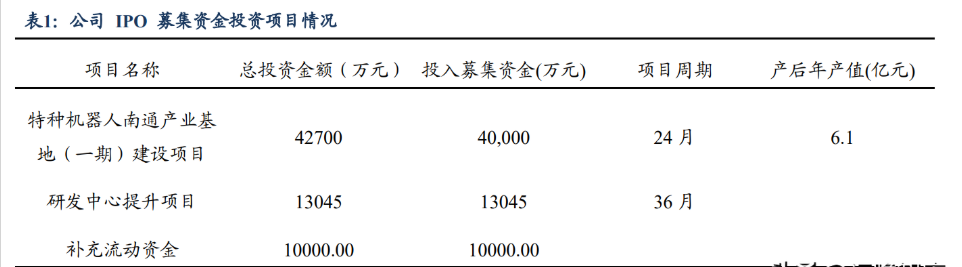

1.5. 募资投入特种机器人产业基地建设

IPO 拟募资 63045 万元,主要用于建设特种机器人南通产业基地。

发行股票数量为 1900 万股,占本次发行后总股本的 25.11%。其中特种机器人南通产业基地(一期)建设项目周期为 24 个月,拟投入募集资金 40000 万元用来购买生产原材料、更新陈旧设备和建设厂房,进一步提高机器人及无人战车的生产效率和能力,达产后年产值 6.1 亿元。

2. 乘无人机东风,机载光电吊舱有望放量扩张

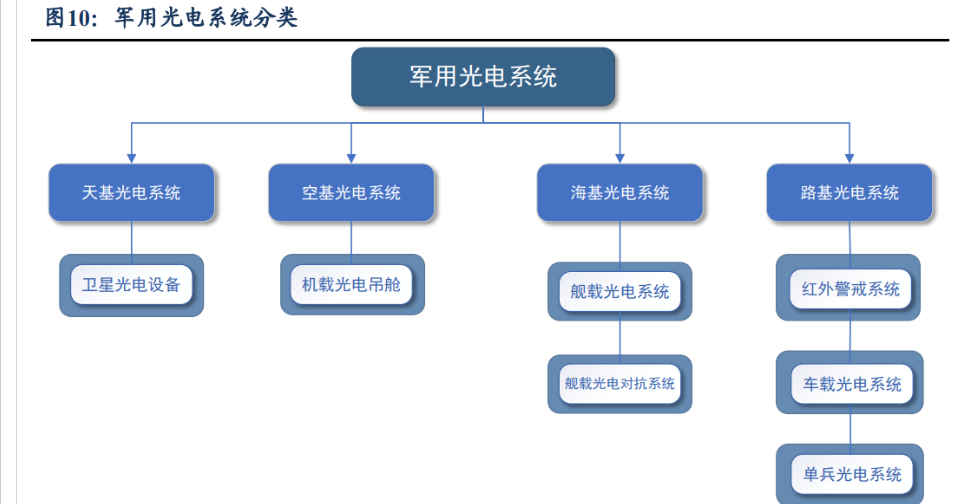

光电侦察装备运用光电转换原理,将目标反射的电磁信号或者自身辐射的电磁信号转换为装备能够识别的电信号,然后根据识别的电信号进行目标的探测、定位、跟踪以及瞄准等。军用光电侦察装备行业发展迅速,在现代战争中起到重要作用。

在 2022 年战争中,美军给提供了“弹簧刀”巡飞弹,其配备了情报、监视和侦察功能,可提供实时彩色和红外视频图像,以及用于目标采集的全球定位系统,成为改变战场的利刃。

采用 Bayrktar TB 无人机装配 WESCAM MX-15D 可见/红外瞄准和指示系统,战争中通过侦察确认后,由无人机发射一枚导弹摧毁了一个纵队。

经过多年高速发展,目前市场军用光电侦察装备品种齐全、性能先进,已广泛应用于单兵、战车、飞机、舰船等多种平台

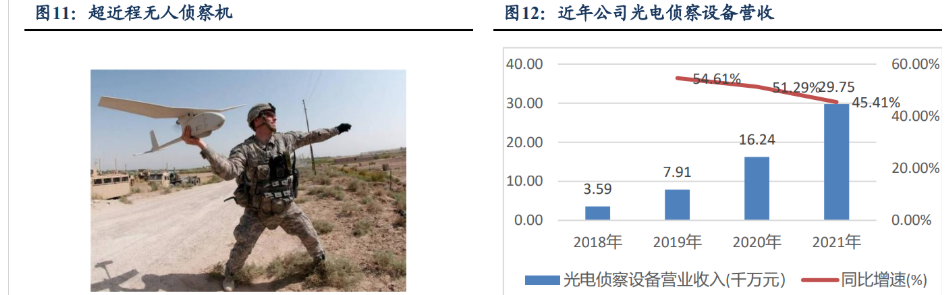

2.1. 近程无人机载光电吊舱市场龙头,产品多次竞标夺首

在近程无人机载光电吊舱市场中,公司产品掌握核心技术,从 2018 年起营收一直保持 50%左右高速增长。

公司突破多传感器融合探测技术、微小型高精度光电云台技术、超宽带雷达探测技术等关键技术,开发了多款(超)近程无人机载光电吊舱产品,产品综合性能突出,在已中标的六款军用光电侦察探测装备型号中,四款获得竞标综合评比第一名。

(超)近程无人侦察机可大量编配于小规模作战分队执行战场侦察监视任务,能使指挥员及时了解前沿战场态势,未来对轻小型侦察无人机的大量需求是必然趋势,可带动上游端机载光电吊舱市场进一步扩张。

公司客户为军工集团以及军方企业,主要有陆军采购部门、中国航天科技集团、中国科学院、捍疆前沿科技等。

客户集中度高,粘性强。公司在光电侦察设备行业中存在类似产品的国外企业主要包括美国 FLIR,国内企业主要包括凯迈测控、久之洋、高德 红外等。

2.2. 高度集成化扮演无人装备军师,机载光电吊舱应用场景丰富

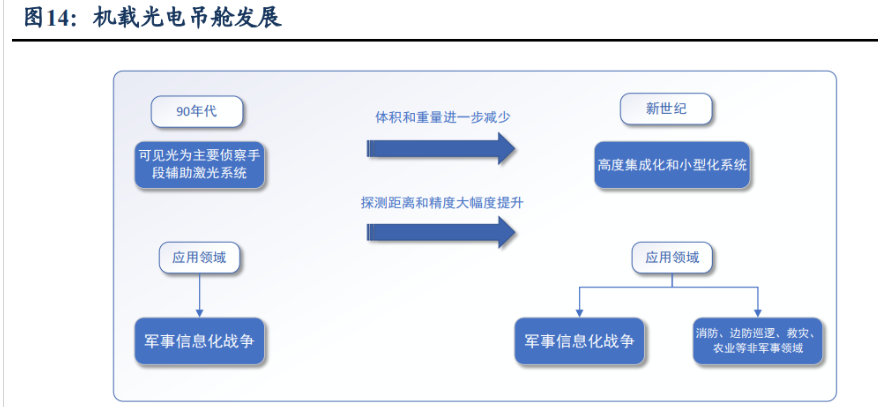

目前军事战争已经从传统的战争模式转变抗无人式对抗战争。机载光电吊舱是飞行器执行空中侦察、引导打击及毁伤评估的重要设备,执行目标搜索识别、跟踪定位、火力瞄准、指示导引等任务,已成为现代各类飞行器拓展功能的标准配置。如美国、以色列、加拿大、法国、英国、等国家都已研制并服役了多种型号机载光电侦察吊舱系统。

新世纪以来,随着战争信息化的发展,机载光电吊舱迭代迅速,高度集成化和小型化的进步,大大开阔其应用场景和军事效用。

军用无人机小型光电吊舱作为无人机载光电系统的一个分支,近年来发展迅猛,轻量化、高集成、智能化、低成本是未来光电吊舱的发展趋势。

(超)近程无人机重量轻、尺寸小,使用灵活方便,可大量装备于一线作战部队执行战场侦察监视任务,在装备体系中的地位愈发重要。

在我国中小型无人机已经广泛装备在解放军陆军特战部队、侦察部队和炮兵部队,未来轻型侦察无人机有望在部队中的班级、排级进行列装推广,具有十分广阔的市场空间和极强的实战价值。

世界各国均在积极研发无人机侦察系统,美国和以色列研究技术保持领先。美军超近程无人机中代表型号有指针(FQM-151 Pointer)、大乌鸦(RQ-11 Raven)、龙眼(Dragon Eye)等。

2.3. 协同交互,集群作战模式驱动增长轻型无人飞行器需求

在蜂群战术中,小型无人机扮演诱饵、自杀等具有消耗品性质的角色,在未来战场 中需求大。“蜂群”系统对大量无人机基于开放式体系架构进行综合集成,以通信网络信 息为中心,以平台间的协同交互能力为基础,以单平台节点作战能力为支撑,构建具有 抗毁性、低成本、功能分布化等优势和智能特征的作战系统,作战效能得到跨越性提升。

美国开展了“进攻性蜂群战术”项目(OFFSET)、“低成本蜂群”项目(LOCUST)等多个“蜂 群”系统研发计划,利用大量低成本小型无人机构建集分布式组网侦察、集群打击于一体的高效武器系统。

我国目前也在开展“蜂群”武器系统相关技术研究工作,随着“蜂群”系统的研究与列装,无人机平台需求增加提升适配的光电吊舱市场容量。

2.4. 战场感知需求持续增长,强劲驱动光电设备市场扩张

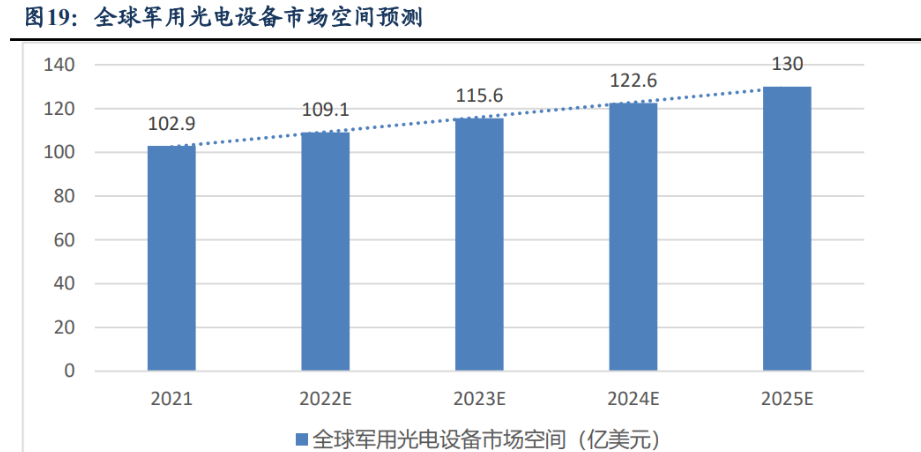

全球光电设备市场规模较大且增速稳定。Markets and Markets 机构数据显示,全球军用光电设备细分市场规模预计将从2020年的97亿美元增长到2025年的130亿美元,复合增速为 6.1%,军用飞机光电吊舱每年的市场规模将从 2016 年的 30.6 亿美元上升至 2022 年的 44.9 亿美元。

3. 无人军团塑造战场新角色,军用机器人奇兵出击

3.1. 核心部件重要供应商,自研技术驱动业绩发展

国家军用机器人整机和核心部件主要供应商。

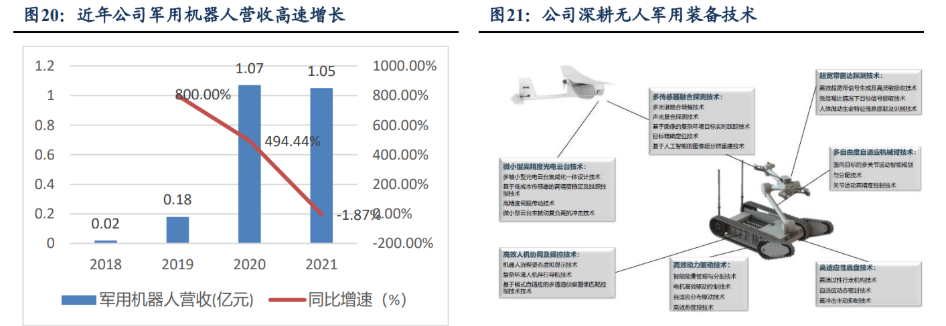

公司掌握高效动力驱动、多自由度自适应机械臂等核心关键技术,自主开发了微型、轻型重型等级别的地面机器人和无人车,主要包括系列(侦察/排爆/核化)机器人以及(多用途/支援/作战)无人车等,2021 年开始营收开始大幅提升。

公司客户主要有陆军装备采购部门、中国航天科技集团、中国科学院、隆盛科技等,业内竞争对手,国外主要有美国 Endeavor、美国 Foster Miller 等,国内主要有 201 所、208 所,凌天智能、三一重工等。

公司积极布局民用机器人市场,未来有望抢先占领市场份额,未来可广泛应用于应急救援、安防巡逻、工业巡检、医疗康复、教育陪护等各种类型机器人开发,进而服务于交通、医疗、教育、服务、工业、农业等诸多行业领域。

3.2. 军用机器人研制呈全球化态势,加速推进智能信息化战争形态

随着人工智能、网络信息、材料制造等领域科学技术的飞速发展,战争形态也正从信息化战争向智能化战争加速推进。军用机器人可执行战场侦察、武装打击、作战物资输送、通信中继和电子干扰、核生化及爆炸物处理、精确引导与毁伤评估等多种作战任务,是未来战场新质作战力量。

按照应用空间不同,军用机器人分为了地面机器人、水下机器人、水面机器人、空中机器人、空间机器人,其中空中机器人(无人机)以及地面机器人(地面无人平台)在研发比重和实战经验中较为丰富和突出。

根据不同应用场景,军用机器人又分为战斗型机器人、侦察型机器人等随着技术发展,正向着一机多模块集成模式发展,以适应不同场景任务需要。

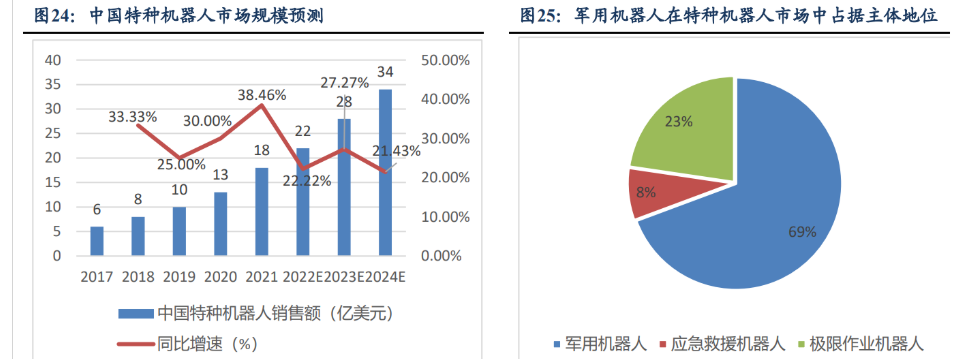

2022 年国内市场预计 22 亿美元。

中国电子学会 2022 年公布的《中国机器人产业发展报告》显示,我国特种机器人市场规模 2022 年预计 22 亿美元,增速达到 22.22%,高于全球水平,其中军用机器人占特种机器人销售额占比达 69%,预计到 2024 有望达到 34 亿美元。

3.3. 提升部队联合登陆、立体突击的实战能力

军用机器人协同能力强、火力压制猛,在战争中抢滩登陆可大幅减少人员伤亡和损失。

2020 年我国陆军第 73 集团军在福建、广东多处海域开展多兵种联合立体渡海登陆演练,无人机群、无人侦察车、无人弹药输送车等新型无人作战平台发挥重要作用,表明无人作战平台和其他作战力量已经有效协同,大幅提升部队联合登陆、立体突击的实战能力。

军用机器人效果超预期,美军“重仓”投入。

在军用机器人领域,美国 2019 财年 军预算达到 93.9 亿美元,2014-2018 财年的实际花费超出规划总计 51.74 亿美元,超额 比例达 21.66%,表明武器设备应用价值与效用远超预想,催化未来广阔市场空间和发 展前景。

美军多次将作战机器人应用于实战,在击毙极端组织头目巴格达迪的作战行动中,在黑夜室内枪战运用机器人,弥补特种部队夜间射击精准度低的劣势。

中美军用机器人领域差距较大,亟需追赶。

美军各类地面无人平台装备预计在 2025 年超过 35000-40000 台套,地面军事任务的 50%将由智能化无人平台装备完成,我国军用机器人发展远低于美国,亟需追赶。

3.4. 军贸市场重新洗牌,中国正大步迈进

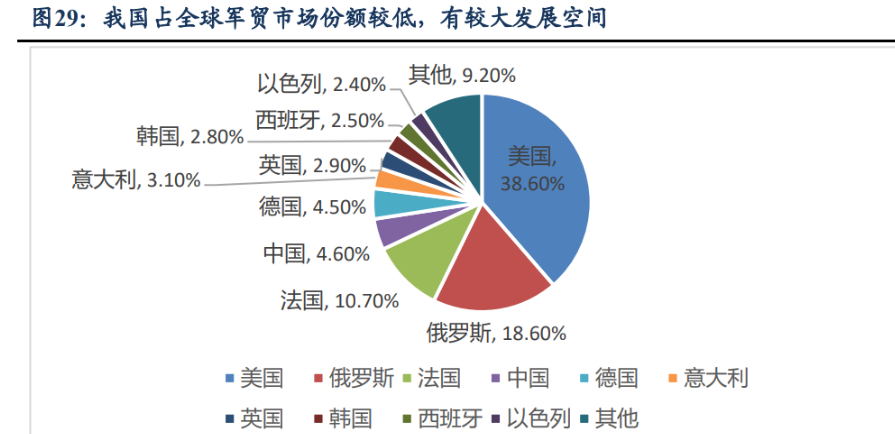

2017-2021 年全球前五大武器出口国依次为美、俄、法、中、德,合计占全球 76.88%。占比达 18.6%,战争是影响全球军贸变化的一个关键节点,俄军战场的“羸弱”表现势必影响其军贸口碑,其部分市场空间有可能会被其他国家攻占,近年来中国在军贸大步迈进,2012-2021 年间出口额增速达到 103.04%,。

军用机器人与其他武器协同搭配,在军贸市场拓展新空间。

新型对外出口军贸合成旅在2022年11月珠海航展首次亮相,包括了9 个常规作战模块以及1个城镇增强模块,包含了精确制导、无人装备、坦克装甲平台等武器装备,凸显新式陆军发展趋势。

4. 政策行业双线推进,无人装备大有可为

4.1. 军国防信息化建设发力,国家军费预算增长

《十四五规划和 2035 年远景目标纲要》明确提出,要“加快国防和军队现代化,实现富国和强军相统一”,“确保 2027 年实现建军百年奋斗目标”,具体要“提高国防和军队现代化质量效益”和“促进国防实力和经济实力同步提升”。

2022 年我国军费预算 1.45 万亿元,同比增长 7.1%,较 2021 年增加 0.3pct,国防装备费支出占比逐年提升,2017 年 达到 41.1%,为装备发展提供动力。

4.2. 改写战争形态,无人机市场快速增长带动机载光电设备扩张

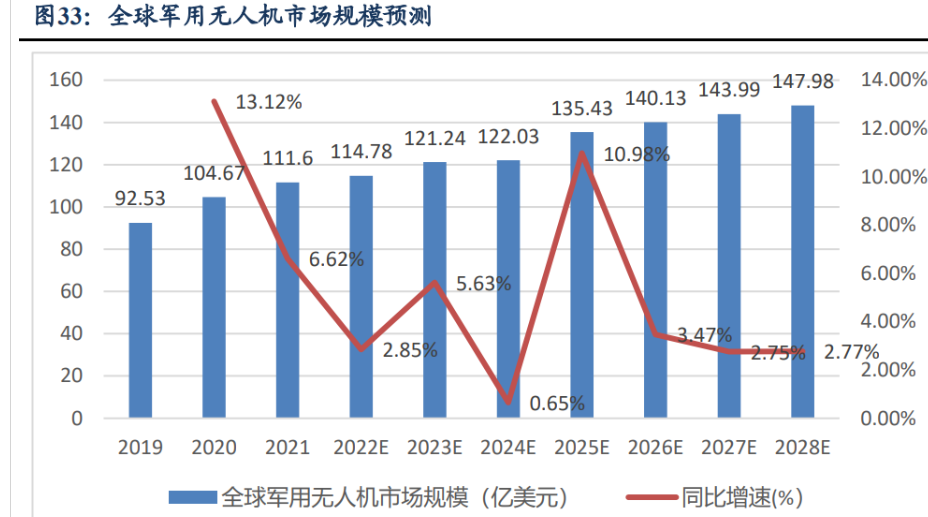

无人机体系改变了传统战争形态,已实现从辅助作战手段向基本作战手段的跨越,具备火力压制、侦察等军事效用,超近距无人机可方便转换成巡飞弹,具备耗材属性,增速更快,无人机市场快速发展带动机载光电吊舱市场扩张。

我国在无人机列装数量和列装种类上均和美国有较大差距,正处于快速追赶期。

根据英国国际战略研究所(IISS)报告显示,截至 2021 年年美军有中大型无人机 1040 架,其中陆军装备 497 架、空军装备 335 架,是装备无人机数量最多的军种,而我国已列装的大型无人机数量仅有数十架。在列装种类上,美军无人机谱系完整,我国只有在大型无人机领域相对成熟,而中小型、轻型无人机领域仍保持空白。

4.3. 军用机器人发展前景光明,无人化作战是未来战场趋势

报告中提出“打造强大战略威慑力量体系,增加新域新质作战力量比重,加快无人智能作战力量发展,统筹网络信息体系建设运用”,对无人装备的发展提出政策指引和力度支持。无人战车作战具有无人员伤亡、突袭性强、火力强大、机动速度快、作战效益高、战场部署快等诸多优点,可能实现以零伤亡的代价完成作战使命,显著提高系统作战效能,在未来信息化战争以及抢滩登陆作战的作用将日趋突显,是未来的战场作战重要发展趋势。

4.4. 我国军贸地位提升,有望带来军用机器人更广阔市场空间

随着我国国际地位的持续提升以及防务装备产品性能的不断提高,国内军工企业面向国际军贸市场的产品正得到越来越多国家和地区的青睐。

军贸市场具有更大的市场空间,更高的军品利润,更短的产品研制周期,军贸将会大大发展军工企业的成长格局和规模。

近几次的信息化战争(以色列周边冲突、战争)凸显了无人信息化装备的价值,相信军备进口国会加大无人作战装备的费用支出,结合我国逐渐提升的军贸地位,陆战军用机器人有望出口放量。

在军用机器人领域,公司位于国内领先地位,未来在军贸市场中的角逐,相信能先拔头筹获得领先地位,从而扩张业务规模,形成正向循环。

5. 盈利预测与估值

5.1. 核心假设

公司为国内少数具有光电侦察设备及军用机器人装备型号研制能力的民营公司之一。

主营产品中的军用机器人,光电侦察设备已和军方对接,产品技术受到好评,其中近程无人机载光电吊舱突破核心技术,市占率领先;军用机器人技术行业领先,有望成为公司未来业绩高速增长点。未来公司将充分受益于十四五期间军队装备无人化、信息化改革。

2022 年公司上市,募集资金用于特种机器人的产品技术研发,可进一步提升产品效用,促进公司业绩增长。

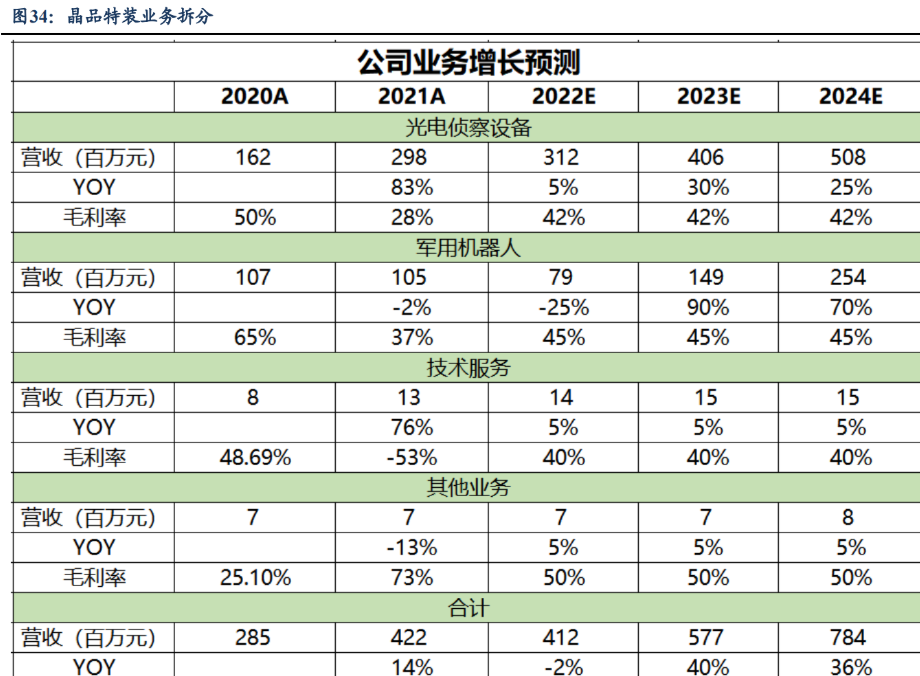

我们预计公司 2022、2023、2024 年军用机器人产品营收增速为-25%/90%/70%,毛利率为 45%/45%/45%,光电侦察装备产品营收增速为 5%/30%/25%,毛利率为42%/42%/42%。

5.2. 盈利预测与估值

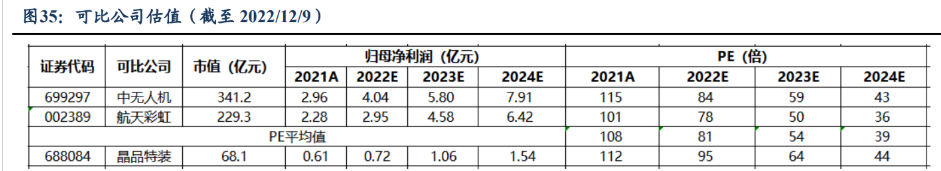

中无人机、航天彩虹和晶品特装业务相似,均是我国军用无人装备的主要供应商,可将它们选作可比公司进行相对估值法测算,晶品特装作为国内军用机器人第一股,享受一定程度的溢价。

综合上述,基于十四五军工行业高景气,以及公司在军用机器人以及光电侦察设备行业领先地位,我们预计公司 2022-2024 的归母净利润为 0.72/1.06/1.54 亿元,对应 EPS 为 0.95/1.40/2.03 元;对应 PE 为 95/64/44 倍。

6. 风险提示

1)下游需求放量速度不及预期风险:受宏观经济影响,下游需求放量速度可能不及预期;

2)高性能产品研发进展不及预期风险:高端军品仍处于技术突破期,新装备研制进程存在不确定性导致国产替代效果不及预期。

3)客户流失或被竞争对手替代:公司按需通过军方竞标方式获取订单,存在其他竞争对手替代风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号