-

快速成长的负极材料企业,中科电气:盈利拐点将至,未来成长可期

老范说评 / 2022-12-10 11:33 发布

快速成长的负极材料新星

负极材料出货量保持快速增长,石墨化继续保持紧平衡

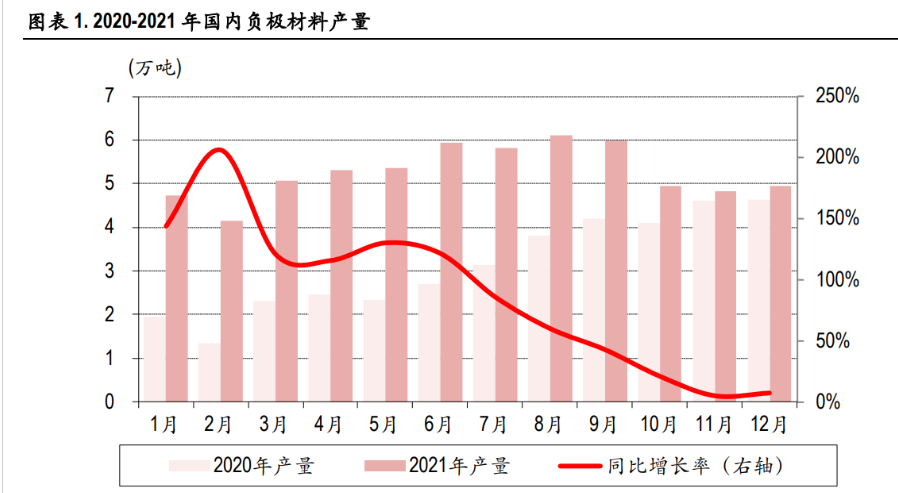

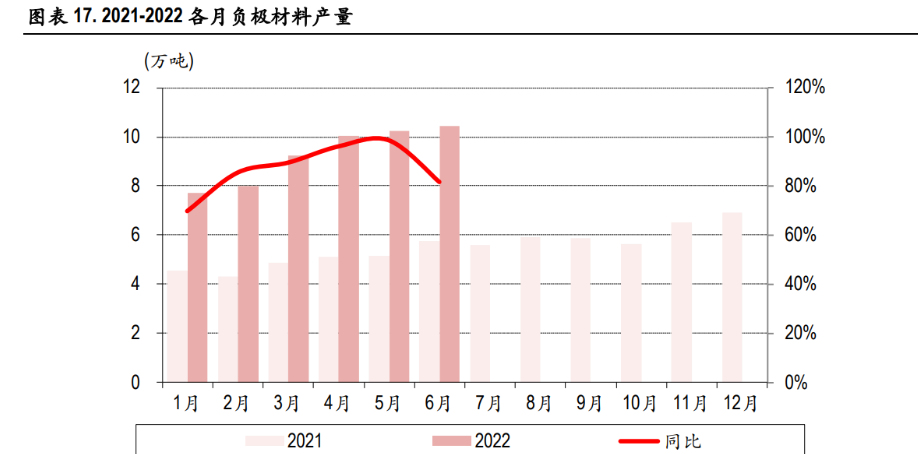

负极材料产量呈现较大幅度增长。根据鑫椤锂电发布的数据,2021年中国负极材料出货量为 63.18万吨,同比增长68.08%。

2021年,负极材料行业受到“能耗双控”影响,在政策影响下多地相继限电限产,导致石墨化和负极产能释放短期受到一定影响,出现了上半年增长率明显高于下半年的情况。

2022年“能耗双控”政策调控逐步趋于合理,叠加下游需求旺盛,负极材料也迎来较大幅度的增长。根据鑫椤锂电发布的数据,2022 年上半年负极材料产量为 55.67 万吨,同比大幅增长 87%。根据锂离子电池的需求量进行测算,我们预计 2022 年全球负极材料全年的需求量将达到约 100 万吨,同比增长 60%。

新能源汽车销量保持高速增长。

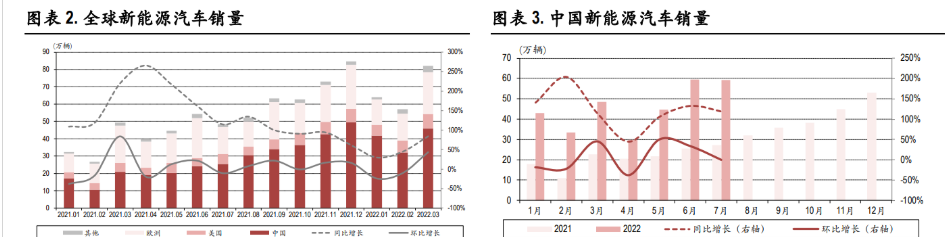

在双碳大背景下,全球汽车电动化趋势已成共识,各个国家纷纷出台新能源汽车刺激政策、制定燃油车禁售时间表等,有望刺激新能源汽车销量再创新高。

全球 2022 年一季度新能源汽车市场景气延续,全球累计销量约 203 万辆,同比增长 87.35%,其中 3 月份销量 82.02 万辆,同比增长 66.12%,再创新高。

中国仍是新能源汽车销量大国,中国汽车工业协会统计,2022 年 1-7 月中国新能源汽车销量达到 320 万辆,同比增长 1.2 倍,市场占有率达到 22.1%。

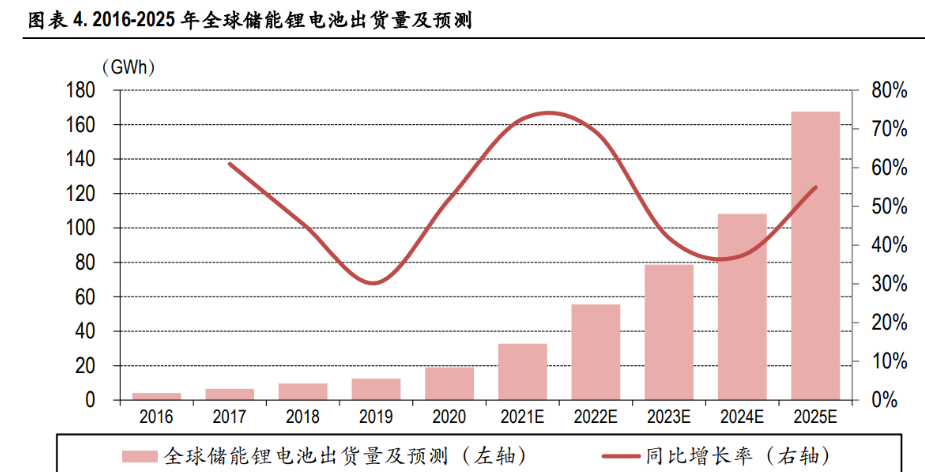

储能赛道具备潜力,电化学储能大有可为:

储能是利用物理或者化学方法将能量储存起来并在需要时释放,能够为电网运行提供调峰、调频、备用等多种服务,是提升传统电力系统灵活性、经济性和安全性的重要手段,也是显著提高风、光等可再生能源的消纳水平、支撑分布式电力及微网、推动主体能源由化石能源向可再生能源转型的关键技术。

全球储能市场正以前所未有的速度增长。

据彭博新能源财经统计,2020 年底全球储能累计装机容量达 17GW/34GWh,预计全球储能市场在 2030 年前将以 33%的年均复合增长率增长,2021-2030 年间新增 345GW/999GWh 的储能装机容量。

相比抽水蓄能,电化学储能受地理条件影响小,建设周期短,可灵活运用于电力系统各环节和多种场景。随着全球主要国家颁布多项储能激励政策、规划以及电化学储能成本下降、经济性逐步体现,以磷酸铁锂为代表的锂电储能技术正成为新增储能装机的主流路线。

起点研究院预计 2021 年全球储能锂电池出货量 32.8GWh,到 2025 年达 167.5GWh,年均复合增速 42.36%。

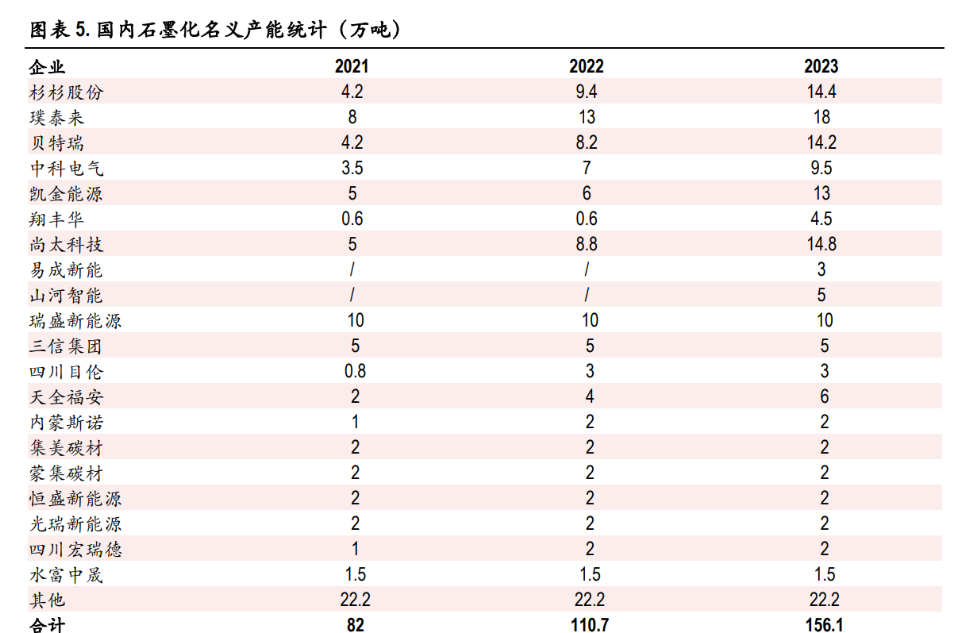

石墨化保持紧平衡状态。

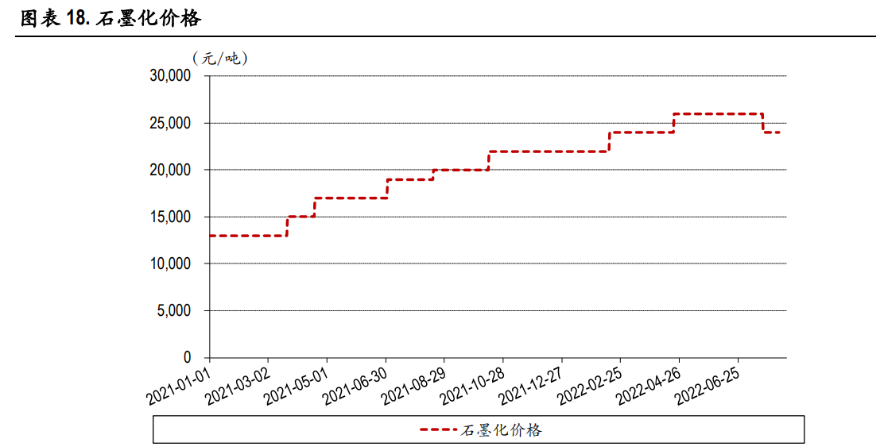

石墨化是负极材料生产过程中成本占比较高的环节,据高工锂电数据,石墨化环节的成本占到总成本的 50%以上,因此石墨化价格的变化对于负极材料影响较大。

负极成品产能和石墨化产能之间存在缺口,据鑫椤锂电统计,2021 年全年的负极材料出货量约 65 万吨,但是石墨化产能为 40 万吨左右,缺口约为 20 万吨。

石墨化的缺口造成负极材料企业的石墨化委外价格大幅提升,据高工锂电统计,石墨化价格从 2021 年初的 1.6 万元/吨提升到 2021 年底的 2.4 万元/吨,提升幅度约 50%。

从 2022 年新增产能来看,石墨化扩产集中在头部负极企业,大部分产能预计在 2022 年三、四季度投放。2022 上半年由于受到产能建设周期、限电环保政策以及石墨化加工过程本身存在的损耗等影响因素,石墨化产能阶段性的出现趋紧甚至出现缺口,下半年随着新增产能投放后紧缺状况有望得到一定缓解。

石墨化在人造石墨负极成本中占比大,是负极厂商降本关键:

石墨化是指将非石墨碳材料在高温电炉内把制品加热到 2,800℃以上,使材料转变成具有石墨有序结构的过程。根据翔丰华招股说明书测算,石墨化加工费在人造石墨负极材料中占 60%,是人造石墨负极成本的主要组成部分。

根据尚太科技招股说明书测算,当石墨化加工单价为1.24万元/吨时,公司石墨化加工自供率由50%提升至70%,维持其他条件不变,毛利率可提升 5.32 个百分点。今年年初石墨化加工价格在 2.3-2.5 万元/吨,相较 1.24 万元/吨大幅上涨 85.48%-101.61%。

以 0.6 元/度电费计算,石墨化成本约为 1.44 万元/吨,参考当前石墨化代加工费水平,自建石墨化可节约成本 0.86-1.06 万元/吨,预计未来石墨化自供率越高的企业,越能够在产能释放和成本控制上占据主动,领跑行业。

加工费上涨、产能紧张,负极厂商加速布局石墨化产能:

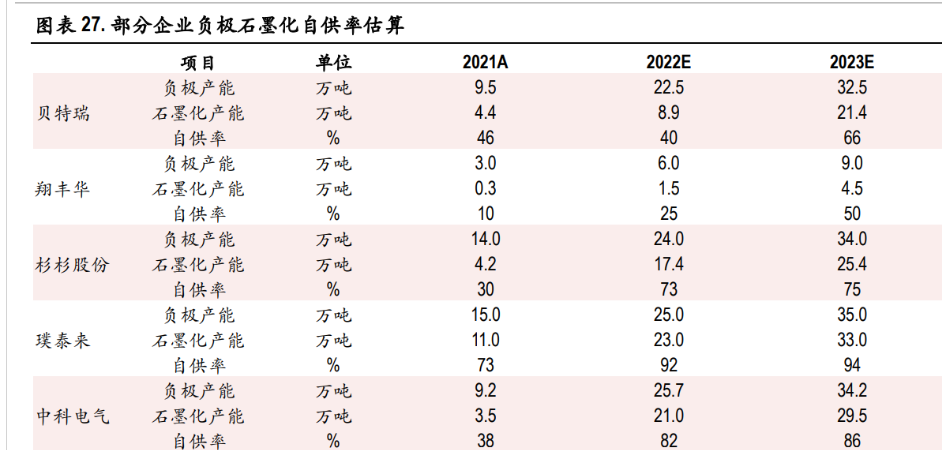

负极企业诸如贝特瑞、璞泰来、凯金能源、翔丰华、中科电气等均存在将石墨化、碳化工序委外加工的情况。

主要原因有:

①石墨化加工建设所需固定资产投资较大,1 万吨石墨化产能固定资产投资在 1 亿元左右,且石墨化加工产生的副产品的处臵需要稳定的钢厂、铝厂客户资源。

②负极材料厂商可以通过对石墨化产品的理化指标比如容量、压实密度、石墨化度、磁性物质含量等进行检测以确保委外加工的质量满足要求。

③人造石墨负极材料厂商的优势在于其对各个环节加工质量的把控和成本的整体控制,将部分石墨化加工业务委外有利于人造石墨厂商发挥其集成优势。

目前,石墨化加工费大幅上涨,产能紧张,人造石墨负极厂商开始加速布局石墨化产能,提升自供比例。

负极出货以人造石墨为主,市占率持续提升。

基于成本与性能综合考虑,人造石墨因循环性能好,安全性能相对占优,在动力电池市场应用较多。天然石墨因性价比高,比容量高,低温性能较好,在消费电子电池市场、动力电池市场均有应用。

其他碳系和非碳系材料,如软/硬碳,钛酸锂,锡基材料,硅碳合金等新型负极材料目前处于试用阶段,可能在未来几年逐步产业化,其中石墨烯、硅碳复合材料的发展前景较好,目前总体市占率不足 2%。

受国内动力电池市场爆发式增长带动,人造石墨负极自 2018 年开始加速渗透,2020 年渗透率达 83.6%,相比 2016 年提升 15.5 个百分点。

人造石墨长期仍是主流,天然石墨占比短期或有反弹:

受限电影响,石墨化产能受到挤压、代工价格不断上涨,人造石墨售价随之水涨船高。目前同等容量天然石墨比人造石墨便宜 1.5 万元/吨以上,天然石墨性价比开始逐步体现。同时,随着技术进步,天然石墨经过改性处理后与电解液相容性提升,性能已接近人造石墨。

因此,在降本的迫切需求和技术进步的双重推动下部分电池厂开始使用人造石墨掺混一定比例天然石墨的方式实现降本。

此外,站在电池厂的角度来看,短期内人造石墨的产能扩张速度和电池厂扩产速度存在不匹配的问题,电池厂也有可能会将目光更多地转向天然石墨。

从长期来看,以人造石墨为主的电池核心技术路线不会轻易改变,但短期趋势可能是天然石墨和人造石墨掺混,天然石墨市场占比或有一定反弹。

硅负极优势明显,有望成为未来发展方向:

石墨的理论克容量为 372mAh/g,目前部分厂家产品可以达到 365mAh/g,已经接近理论极限值。目前新能源汽车仍在追求更高的续航里程,三元电池长期高镍路线不改,锂电池企业需要克容量更高的负极材料以生产更高能量密度的电池。

根据电池中国网数据,纯硅负极的理论克容量高达 4,200mAh/g,是石墨类负极材料的 10 倍以上,且硅具有较低的嵌锂电位、不存在析锂问题、储量丰度远高于锂,是理论上最为理想的下一代负极材料。

技术路线分化,硅氧商业化进度领先硅碳:

目前硅基负极材料主要分为硅碳负极材料和硅氧负极材料两大路线。其中商业化的硅碳负极容量在 450mAh/g 以下,首效高,但体积膨胀较大,导致循环差,因此一般用于消费电池。硅氧负极的理论容量为 2,400mAh/g,但成本较高,首效相对较低,循环性能好,既可用于消费,也可用于动力电池。 负极材料具备一定的行业壁垒负极材料具备技术壁垒。

负极材料是技术密集型产业,从最早期的天然石墨,后来发展出了人造石墨、中间相碳微球(MCMB)、纳米硅、氧化亚硅、钛酸锂、铌基、锡基、锂金属等负极材料,体现出技术进步对于负极材料影响。各个负极企业经过多年的技术积累和沉淀,逐步掌握了产品核心技 术,形成专利,从原材料选择和配比、添加剂的应用、生产工艺参数设臵以及后处理等形成了一整 套完善的技术方案。后进入企业不具备技术沉淀,虽然能够做一些入门级的产品或相对低端的产品, 但是在负极逐步往高端产品发展,这些企业很难在短时间内突破核心技术,具备一定的技术壁垒。

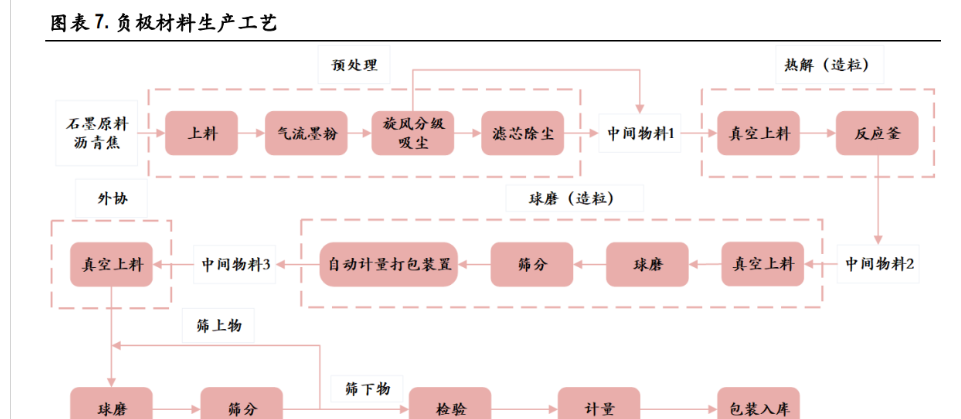

负极材料具备工艺壁垒。

生产工艺是决定负极材料性能、一致性、批次稳定性等规模化生产的关键因素。负极材料生产工艺较为复杂,包括破碎、造粒、石墨化、筛分、炭化等工艺,且每个工艺都经过长期的试验后得到最优参数。

未来随着电池企业对于负极材料性能、一致性等要求的不断提升,其工艺参数不断优化,生产效率进一步提升。

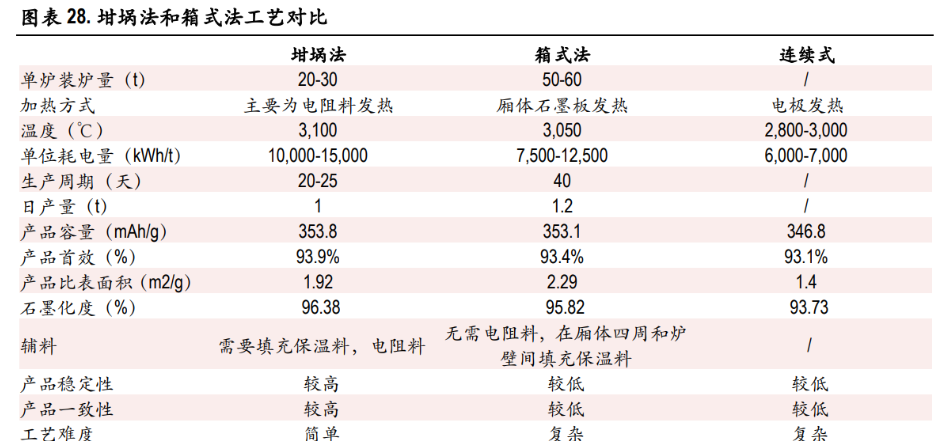

根据公开资料介绍,负极材料的生产总共有 4 道大工序,10 余道小工序,每道工序都会对成品负极起到较大影响。负极石墨化普遍采用的是坩埚炉,后来发展出箱式炉、连续石墨化等工艺,进一步提升石墨化效率,降低成本,而工艺的改进是建立在企业对旧有工艺的深刻理解。因此负极材料在工艺方面也存在壁垒。

负极材料具备客户壁垒。

负极材料企业往往和电池企业具有稳定的供货关系,因为电池企业为了保证电池的批次稳定性,一旦确定引入某家材料企业进行供货后,会形成稳定的供给关系,一般情况下,不会轻易替换掉供应商。因此后进入者在头部客户拓展方面会面临较强的竞争。

并且,电池企业的电池技术也在不断升级,这就要求负极企业要配合电池企业共同做材料的技术升级开发,进一步强化了合作关系。因此负极材料还具备一定的客户壁垒。

公司在负极材料行业中具备较强竞争力

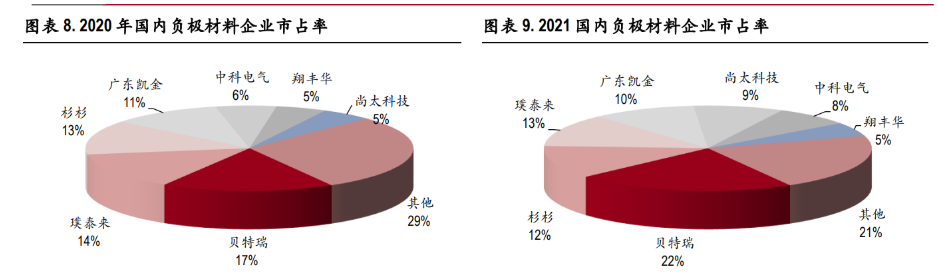

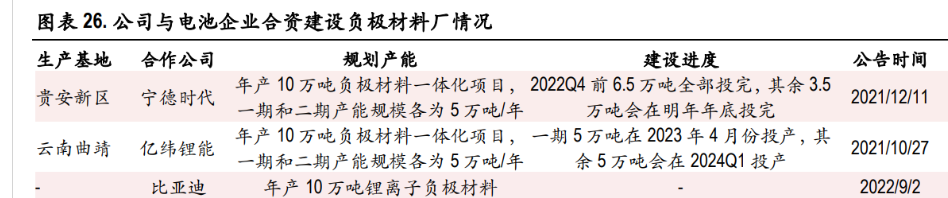

公司在负极材料行业地位保持稳定。国内负极材料市场占有率呈现“ 四大三小”格局,四大分别是贝特瑞、璞泰来、上海杉杉和广东凯金,以上四家企业在 2021 和 2022H1 市占率分别为 57%和 59%,格局基本保持稳定。“三小”分别是中科星城石墨、翔丰华和尚太科技。其中,中科电气在 2020 年的行 业市占率为 6%,2021 年进一步提升到 8%,2022H1 为稳定在 8%,显示出较强的竞争力。

技术水平在行业内处于领先水平。

公司在负极材料行业具备较强的技术实力。石墨粉体加工技术、热处理工艺和石墨复合技术业内领先;新型负极材料从材料、工艺到性能评估不断提升与完善;自行设计建造的新型艾奇逊石墨化炉,相较于传统石墨化加工产线具备电耗成本低、炉芯耗材费用少、自动化程度高等优势,在国内负极材料石墨化加工技术上具有领先优势;具备负极材料全设备、全产线设计、施工、运行的一体化建设和运营能力,自行设计建设的贵州生产基地负极材料产线是业内自动化程度最高的产线之一。

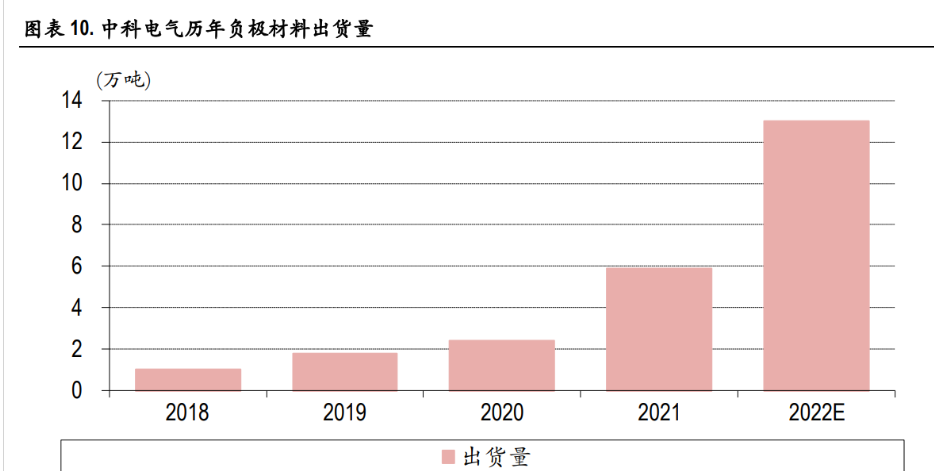

出货量连续保持增长。

公司近几年的出货量逐年提升,从 2018 年的 1 万吨逐步提升到 2021 年的 5.9 万吨,年均复合增速为 54.3%。公司的出货主要以动力类电池材料为主,占比约 97%,消费类电池材 料占比约 3%左右。

产能持续扩张,助力未来提升市场份额。

公司积极扩张负极材料成品产能和石墨化产能,长沙基地新建 5 万吨负极材料生产基地,铜仁基地增资 13 亿,3 亿元用于产线完善,已有负极材料产能达到 5 万吨/年;10 亿元用于新增年产 3 万吨锂电池负极材料及 4.5 万吨石墨化加工建设项目,在贵安新区与宁德时代合资建设 10 万吨负极一体化产能,在云南曲靖与亿纬锂能合资建设 10 万吨负极一体化产能,在甘眉工业园投资建设 10 万吨负极一体化项目,预计全部项目达成后公司具备负极成品产能 将达到 44 万吨以上。

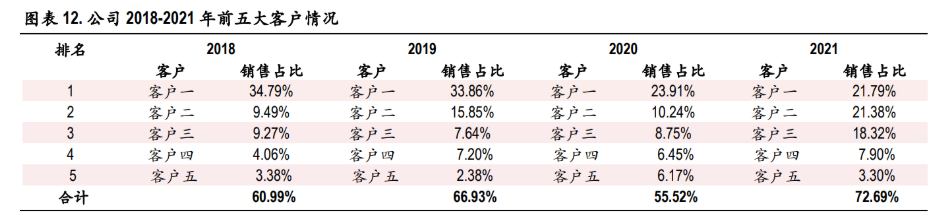

客户结构较优。

公司的客户结构较优,各大客户的分布较为均匀。根据公司年报披露,2018 到 2021 年,公司前五大客户的占比为 61%,67%,56%和 73%,其中前 2 大客户的占比为 44%,50%,34%和 43%,头部客户分布相对均匀。

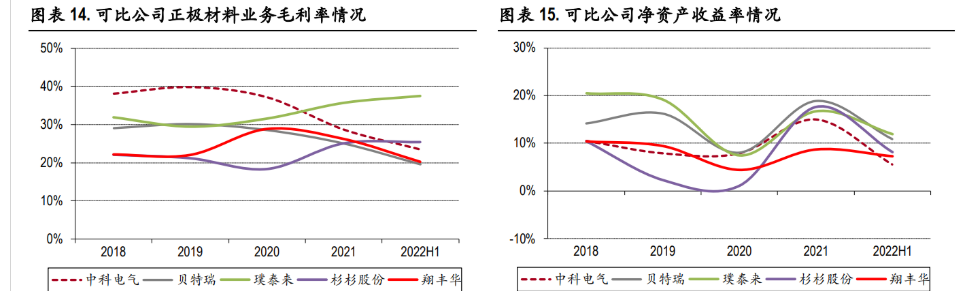

公司负极材料业务毛利率处于行业较高水平。

2018-2022 年上半年,公司负极材料业务毛利率分别为 38.02%、39.74%、37.08%、28.61%和 23.40%,处于行业中等水平。2018-2022 年上半年,公司净资产收益率分别为 10.46%、7.84%、7.83%、14.97%和 5.49%,与行业波动趋势基本一致。

负极材料业务盈利有望回暖

负极材料行业上半年销量增长,成本显著上升

动力电池产量实现快速增长。受益于新能源汽车销量的快速增长,国内动力电池产量和装机量再创新高。

据中国汽车动力电池产业创新联盟公布的数据,2022 年 1-7 月中国动力电池产量为 253.7GWh,累计同比增长 175.6%,装机量为 134.3GWh, 累计同比增长 110.6%,产量和装机量均保持高速增长。

负极材料出货量快速提升。

负极材料产量 2022 上半年依然保持较高的增速,据鑫椤锂电统计,2022 年上半年,国内锂电负极材料产量为 60.07 万吨,同比大幅增长 72%;其中天然负极材料产量占比 19%。2022 年 1-6 月国内负极材料产量呈现逐月上升走势,月均同比增幅超过 75%。

石墨化价格持续上涨,近期出现回落。

据鑫椤锂电统计,国内负极材料石墨化代工价格从 2020 年的 1.3 万元/吨涨到 2022 年 6 月的 2.8 万元/吨,累计上涨幅度高达 115%。

石墨化价格上涨的根本原因就在于供需存在一定程度的错配,2019-2020 年行业低谷期让负极石墨化产能基本处于没有增长的状态,2021 年动力电池需求的超预期需求以及限电政策双重作用下,造就了石墨化产能的供需硬缺口。

据鑫椤锂电统计,目前各大负极材料企业规划的负极石墨化产能已经超过 500 万吨。但是也需要看到,规划的总产能需要时间周期,短期内难以改变石墨化紧缺局面。近期由于行业新增石墨化产能投放,供需紧张有一定的缓解,石墨化价格出现了一定程度的下滑,从 2.7 万元/吨下滑到 2.4 万元/吨。预计石墨化价格将会继续走低。

关键原材料低硫石油焦价格出现上涨,近期企稳回落。

从 2021 年开始,国内石油焦价格就开始出现了明显上涨,针状焦价格在第四季度也开始了上涨。据 CBC 金属网统计,国内石油焦价格 2022 年 H1 累计上涨 55%,部分类型焦价格涨幅更是超过一倍以上。2022 年负极材料终端市场需求旺盛,带动上游材料持续涨价。

百川盈孚报价统计,2022 年 1 月国内针状焦生焦 7,000-8,000 元/吨,较去年同期上涨接近 50%;进口生焦 1,100-1,300 美元/吨,较 2021 年同期上涨超过 80%。近期,受到上游供给 和下游需求的变化,石油焦价格逐步企稳,并出现一定幅度的回落。

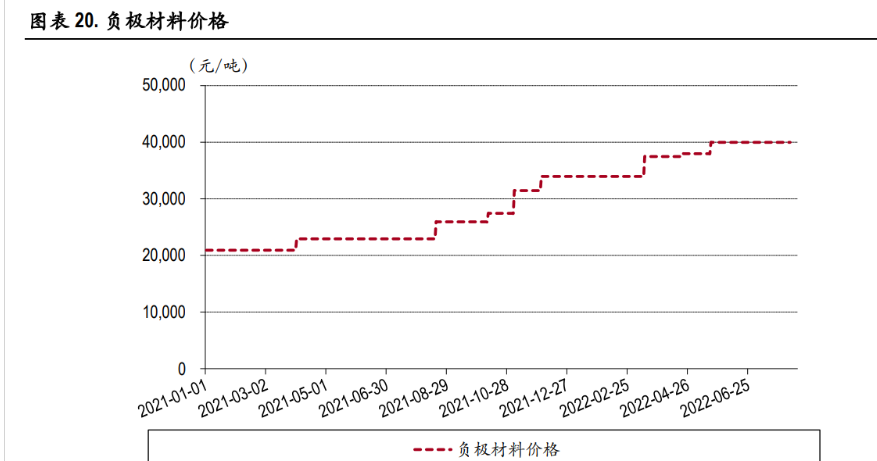

负极材料价格阶段性传导不畅。

负极材料的成本在 2022 年上半年出现较大幅度增长,根据我们测算,人造石墨的成本较年初上涨约 30%。然而负极材料的价格的上涨幅度并没有跟随成本上涨,价格较年初上涨约 18%。负极材料价格的变化反应出其成本压力并没有向下传导。

我们认为原因主要有以下几方面:

一是负极材料的定价模式一般是按季度来签订,二季度的价格一般会在一季度确定,因此价格传导存在一定的滞后性;二是动力电池环节在一季度盈利情况相对承压,电池企业为了改善二季度的盈利质量,严控成本,因此负极材料价格传导遇到阻力。

尽管负极材料价格出现一定程度跟涨,但主要是为了对冲成本上涨影响,压力并未完全传导至下游,导致负极材料企业盈利承压,呈现下降趋势,但石墨化自供比例较高的企业受石墨化涨价影响较小,盈利承压幅度也相对更小。

公司上半年经营情况稳定,盈利阶段性承压

公司出货量保持高速增长。受益于 2022 年新能源汽车行业的快速放量,公司上半年的出货量也出现了大幅度增长。

根据公司 2022 年中报披露的数据,公司上半年负极材料实现出货量 4.84 万吨、确认收入数量 4.55 万吨,同比分别增加 105%、93%,其中一季度出货量约为 2 万吨,二季度出货量为 2.6 万吨,逐步走高。三季度公司的出货量进一步提升到 3.5 万吨,环比增长约 35%。

公司经营情况稳定,毛利率承压。

根据公司最新发布的业绩报告显示,前三季度实现盈利 4.26 亿元,同比增长 69.99%;实现扣非盈利 4.64 亿元,同比增长 88.97%。按照业绩测算,公司 2022 年第三季度实现盈利 1.63 亿元,同/环比分别增长 78.88%/21.74%;实现扣非盈利 1.80 亿元,同/环比分别增长 102.71%/25.67%。

公司整体毛利率承压,2022 前三季度公司整体毛利率为 21.13%,同比降低 11.16 个百分点,其中 2022 三季度毛利率为 18.43%,同比降低 10.33 个百分点,环比降低 2.22 个百分点。

原材料成本端上涨较快。

根据公司披露的信息,公司的负极原材料包括针状焦和石油焦,其中石油焦主要是低硫石油焦,而低硫石油焦的价格在二季度出现了较大幅度的上涨,因此公司在原材料成本端承受较大压力。根据我们测算,公司二季度单吨负极所需的原材料成本较 Q1 提升约 30%。

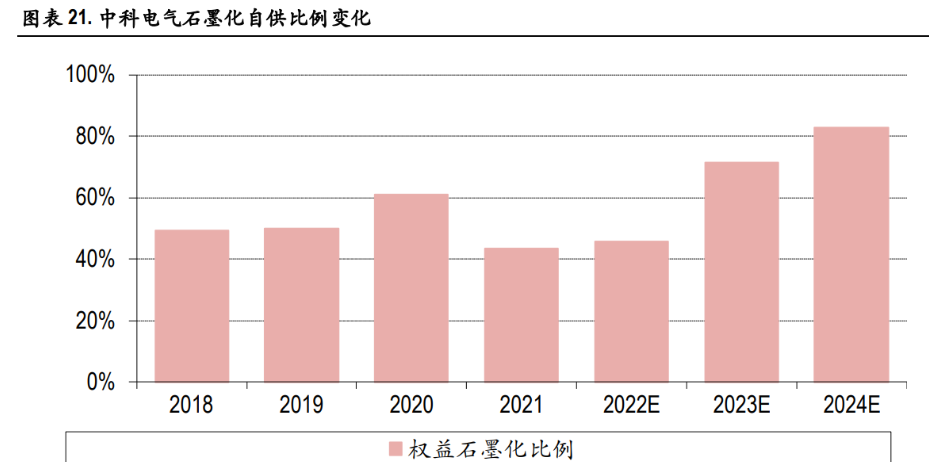

石墨化自供比例二季度走低。

按照公司披露的自有石墨化产能数据,公司 2022 年一季度的权益石墨化产能约为 6000 吨,按照公司一季度 2 万吨出货量来测算,公司一季度的自供比例约为 30%。公司二季度的权益石墨化产能与一季度持平,而公司二季度出货量达到了 2.8 万吨,因此公司二季度的石 墨化自供比例降低到 20%左右,进一步走低。

单位盈利出现较大波动。

由于公司在原材料成本以及石墨化加工成本端出现了较大幅度的上涨,而公司的产品价格并未完全传导成本上涨,因此公司的单位盈利出现了较大幅度的波动。

根据测算, 公司 2021 年的负极材料的单位盈利约为 6000 元,2022 年一季度公司的单位盈利保持在 6000 元左右, 环比保持持平。但是公司 2022 年二季度的单位盈利约为 4600 元左右,环比大幅下滑约 20%,波动幅 度较大。

三季度由于受到成本和压力的双重影响,公司的单位盈利约为 4500 元。公司成本端改善明显,明年盈利能力有望回升公司产能投放顺利。公司今年各大负极成品产能建设进展顺利,长沙基地在原来有 1.2 万吨负极产能的基础上新建 5 万吨产能,预计三季度末产能会全部建设完成,四季度达到满产;贵州铜仁基地规划了 8 万吨的负极产能,目前已经有部分投产;与宁德时代合资的贵安基地 10 万吨负极产能,一期 6.5 万吨预计在今年四季度之前投产,其余的 3.5 万吨预计在明年年底投产;与亿纬锂能合资的云南曲靖 10 万吨项目,第一期 5 万吨预计在 2023 年 4 月份左右投产,其余的 5 万吨预计在 2024 年 4 月份投产;在四川甘眉工业园区的 10 万吨负极一体化项目,其中一期 5 万吨 2023 年四季度投产。预计今年总体负极材料成品产能将达到 20.7 万吨,进一步提升。

出货量预计创新高。

从往年新能源汽车的消费来看,下半年一般是新能源汽车消费旺季,对于动力电池和负极材料的需求量将会进一步提升。我们预计公司下半年的负极材料出货量将达到 8 万吨,叠加上半年的 4.6 万吨,全年的出货量有望达到 13 万吨,同比增长约 120%,再创历史新高。

公司石墨化自供比例进一步提升。

按照公司披露的数据,公司原有参股占比 37.5%的石墨化产能,总产能为 1.5 万吨,新规划两条产线,每条产线 1.5 万吨,其中第一条 1.5 万吨预计在 2022 年 10 月底投 产,另外一条预计在 2022 年底投产,到年底可以形成 4.5 万吨石墨化产能,预计公司的权益石墨化 产能为 1.7 万吨。此外,公司还有贵阳 6.5 万吨、铜仁 6.5 万吨、曲靖 5 万吨,石墨化总产能接近 20 万吨,2023 年的石墨化自供率有望达到 80%,进一步提升。

积极拓宽原材料渠道,成本有望降低。

公司的原材料主要是针状焦和石油焦,其中低硫石油焦的占比为 40%左右。低硫焦又称一级品、1 号焦,适用于炼钢工业中制作普通功率石墨电极,也适用于炼铝业作铝用碳素。中硫焦又称 2 号焦,一般用作炼铝工业中电解槽 (炉 )所用的电极糊和生产电极。

在制造石墨电极中,硫含量是一项较为重要的指标,硫含量过高会直接影响到石墨电极的质量。在 500℃以上的高温下,石墨电极内的硫会被分解出来,过多的硫使电极晶体膨胀,致使电极收缩并产生裂纹,严重的可使电极报废。

根据《石油焦用途及延迟焦化装臵工艺路线的选择》中所述,在生产石墨电极中,石油焦的硫含量会影响电耗量,用含硫为 1.0%的石油焦生产电极时所用耗电量要比用含硫为 0.5%的石油焦每吨多耗电 9%左右。

据 SMM 统计数据,中硫石油焦价格比低硫石油焦低 2000-3000 元。为了缓解原材料价格上涨带来的影响,公司积极拓宽原材料采购渠道,采用中硫石油焦替代部分低硫焦。

明年单位盈利有望逐步改善。

随着公司石墨化自供比例的不断提升,原材料成本不断降低,公司的单位盈利在明年能够迎来较大幅度改善。按照我们测算,公司 2023 年的单位盈利有望达到 5800 元,基本回到此前的正常水平。

未来有望进一步提升市占率

负极材料需求有望保持高速增长

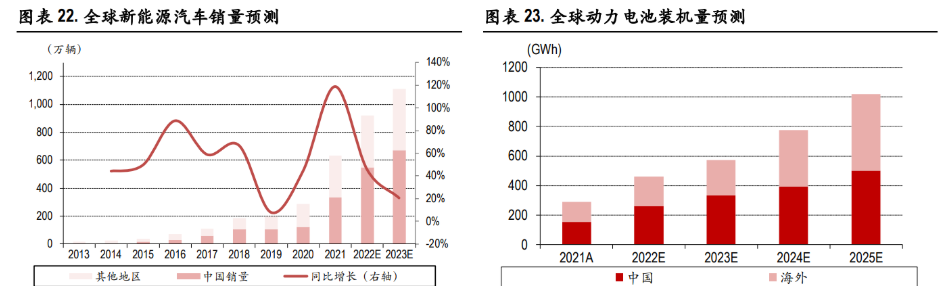

全球新能源汽车市场有望延续高增长。2022 年上半年全球新能源汽车市场不确定因素增多,二季度产销均有较为明显的下滑。除了芯片短缺,原材料价格上涨以外,中国两大汽车工业重镇吉林和 海先后受到疫情冲击,给新能源汽车产销带来较大压力。

今年是新能源汽车国补政策最后一年,参考往年经验,有较大几率出现一波抢装热潮;欧洲市场短期供给受到压制,但需求仍然旺盛,同时政策也为欧洲市场树立了清晰的长期目标;美国市场增长潜力较大,在政策和产品力的驱动下有望开启高增长。

我们预计 2022、2023 年全球新能源汽车销量将分别达到 920 万辆和 1,110 万辆,同比分 别增长 45.77%和 20.65%,中国市场销量预期达到 550 万辆和 670 万辆,同比分别增长 56.21%和 21.82%。

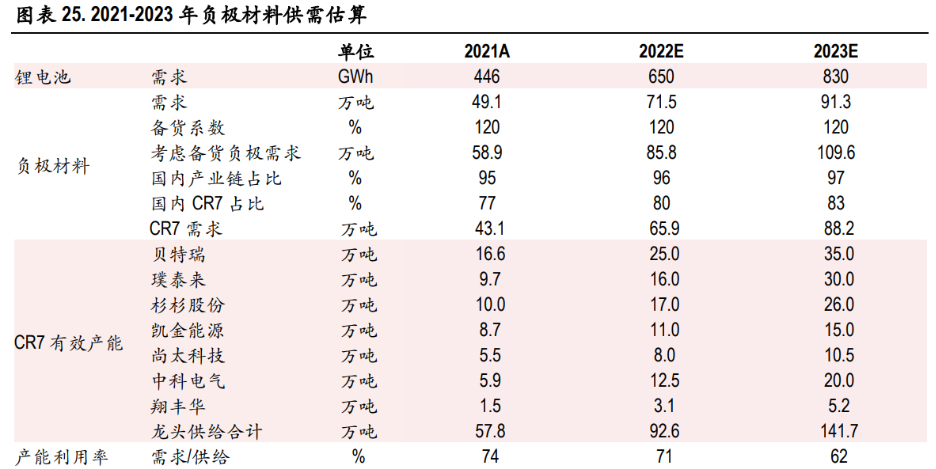

动力电池需求量扩大。

2022 年上半年受益于新能源汽车产销量的快速增长,动力电池的产量和装机量显著提升。我们预计 2022 年中国和全球的动力电池装机量为 227GWh 和 450GWh,同比增长为 50% 左右,到 2025 年,这一数据有望达到 595GWh 和 1115GWh。

负极材料出货量将大幅增长。

负极材料作为动力电池中的关键原材料,其出货量能够跟随新能源汽车的增长实现快速提升。我们预计 2022 年全球对于负极材料的需求量达到 100 万吨。2023 年有望达到 140 万吨以上,2025 年有望达到 240 万吨,年均复合增速达到 28%。

新进入者积极扩充产能。

负极材料行业自从 2021 年价格出现供需紧张后,价格出现上涨,尤其是石墨化价格出现大幅度提升,很多行业外的企业纷纷入局,布局负极一体化产能。据石墨时讯统计,负极材料产能新建扩建项目达到 500 万吨以上,远超行业需求。

负极材料行业可能会出现低端产能过剩局面。

如前所述,负极材料产能存在一定的过剩风险。然而,我们认为负极材料未来可能会出现高端产能不足,低端产能过剩的局面,主要原因有以下几个:

一是目前负极材料企业都具有深厚的技术积累,产品一直处于更新迭代,并且技术还处于不断进步的过程中,新进入者不具备原始技术和产品积累;

二是负极材料和动力电池企业的供需格局基本稳定,后进入者再进入动力电池企业供应链有一定的难度;

三是新的负极材料产品需要经过一定的认证周期,时间大概在 1-2 年左右的时间,即使产品能够投产,但是短期无法进入到动力电池供应链。

综上, 新增的负极材料短期内应用到动力电池的可能性较小,进而流入到对成本敏感,性能要求不高的一 些应用领域,出现一定的低端产能过剩风险。

公司与头部电池企业合作,未来有望继续保持优势

公司出货量有望保持高速增长。新能源汽车作为未来全球大力发展的新兴产业,其销量能够实现高速增长,且能够带动动力电池装机量快速提升。公司作为负极材料行业的重要企业,其出货量能够跟随行业实现高速增长。

我们预计公司 2023 年的出货量为 20 万吨,到 2025 年有望达到 50 万吨,年均复合增速有望达到 54%。

与头部客户保持紧密合作。

公司的客户结构逐步优化,并且公司与头部动力电池企业合资设厂,一方面体现出公司积极优化客户结构,另一方面也体现出头部电池企业客户对于公司产品和技术的认可。

这种与电池企业合资建厂的方式有利于公司在客户端进一步提升市场份额,同时也有利于公司加深与客户的绑定关系,实现出货量和产品技术的不断提升。

产品结构逐步优化。

公司持续围绕快充高倍率、高能量密度、超长寿命、高性价比等负极材料产品,加快推进产品开发、优化和迭代。目前,公司的出货量主要以快充类负极为主,占比大概在 90%以上。未来随着公司产品技术的不断升级,产品结构不断优化,有望进一步提升市场份额。

石墨化自供比例进一步提升。

公司积极布局新增石墨化产能,进一步提升石墨化自供比例。根据统计,公司到 2022 年底的石墨化产能将达到 21 万吨,自供比为 82%;到 2023 年石墨化产能将达到约 30 万吨,自供比例将达到 86%,在行业内处于较高水平。

具备设备开发经验,工艺逐步优化。

公司在装备方面具有一定的开发基础,对于设备的理解较为深刻。现有石墨化加工厂商主流生产方式为坩埚法,装炉工艺为石墨坩埚装料,坩埚间的空隙填充石油焦作为导电材料和保温料。

公司积极改进生产工艺,采用箱式炉工艺,箱式炉工艺避免了负极材料重复装入、装出坩埚的工作,且由于厢体自身材质及形状特点,厢体间无需添加保温电阻材料,仅需保留厢体四周与炉壁之间的保温材料,增大了炉内负极材料的有效容积及使用效率。

未来随着公司在工艺端逐步优化,有望进一步提升生产效率,降低成本。

盈利预测

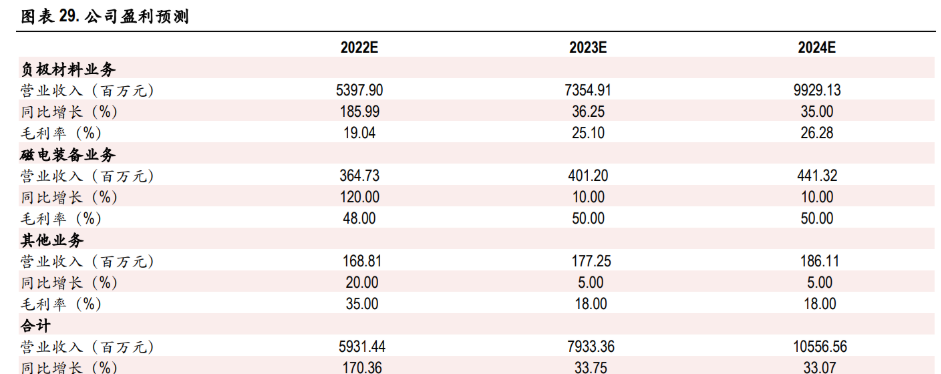

关键假设:

1)考虑公司产能规划及行业需求情况,预计公司 2022-2024 年分别实现负极材料销量 12.55 万吨、19 万吨、30 万吨。

公司在宁德时代的负极占比为 10%左右,宁德时代今年的电池出货量为 320GWh,所需的负极材料为 38.4 万吨,考虑宁德时代在中科电气客户中的占比为 30%左右,因此公司今年的出货量为 13 万吨左右;2023 年和 2024 年,公司的新增产能逐步落地,且属于和电池企业合资,出货量有保证,按照有效产能预计公司出货量为 19 万,30 万吨;

2)考虑上游原材料价格上涨的影响,根据公司前三季度的毛利率进行预测,预计公司 2022 年负极材料业务毛利率为 19%,2023-2024 年有所回升。

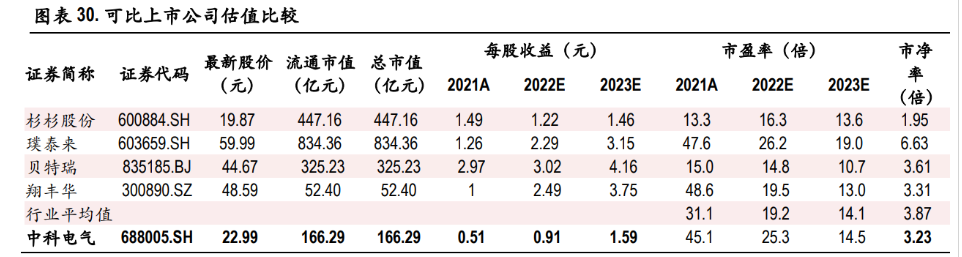

盈利预测:我们预计公司 2022-2024 年实现营业收入 59.3 亿元、79.3 亿元、105.6 亿元,同比增长 170.36%、33.75%、33.07%;归属于上市公司股东的净利润分别为 6.59 亿元、11.49 亿元、15.60 亿元,同比增长 80.28%、74.43%、35.79%;在当前股本下,每股收益分别为 0.91 元、1.59 元、2.16 元。

相对估值:我们选取动力负极材料标的贝特瑞、杉杉股份、璞泰来、翔丰华作为可比公司进行估值比较,根据 2022 年 12 月 7 日收盘价,公司 2023 年预测盈利对应市盈率 14.5 倍,处于行业平均水平。

新能源汽车全球景气度持续向上,对于高性能动力电池的需求快速提升。

公司负极材料出货量快速增长,在行业中占据较高市占率;公司积极与下游电池企业建立良好的合作关系,与宁德时代、比亚迪、亿纬锂能等头部电池企业设立合资企业,未来能够受益于电池企业出货量增长,此外,公司积极提升石墨化自供比例、布局上游原材料,降低材料成本,盈利能力有望提升;

风险提示

原材料价格出现不利波动:公司盈利能力与原材料成本密切相关,如原材料材料成本上涨幅度超预期,后续公司盈利能力将受到负面影响。

新能源汽车产业政策不达预期:新能源汽车尚处于成长期,产业政策对于新能源汽车销量增长具有重要作用;目前国内和海外产业政策均呈现边际向好的趋势,有望带动销量增长;若产业政策不达预期,则可能影响新能源汽车销量和产业链需求。

新能源汽车产品力不达预期:有产品力的新能源汽车是带动真实需求增长的重要因素,若主流车企电动化进程不及预期,推出的新车型产品力不及预期,可能延缓真实需求的爆发。

价格竞争超预期:动力电池中游制造产业链普遍有产能过剩的隐忧,电力供需形势整体亦属宽松,动力电池中游产品价格、新能源电站的电价、光伏风电产业链中游产品价格、电力设备招标价格,均存在竞争超预期的风险。

产业链需求不达预期:若新冠疫情影响超预期、产业政策不达预期叠加主流车企电动化进程不达预期,则新能源汽车下游需求可能不达预期,从而导致产业链需求低于预期。

疫情影响超预期:新冠病毒新变种频现,若新冠疫情影响超预期,可能造成全球系统性风险及行业需求不达预期风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号