-

民营中医服务龙头,固生堂:需求逐步提升,标准化复制能力凸显

老范说评 / 2022-12-09 13:48 发布

1 中医服务需求与利好政策推动行业迅速发展

根据国家卫健委的资料及弗若斯特沙利文的预测,中国医疗健康服务行业的市场规模由 2015 年的 29,540 亿人民币大幅增长至 2019 年的 46,440 亿人民币,复合年增长率为 12%,2030 年预计达到 100,620 亿人民币,2019 年至 2030 年的复合年增长率为 7.3%。

主要增长原因包括:慢病人群和亚健康人群不断增长带来服务需求与日俱增以及利好政策的持续。

1.1 老龄化背景下,中医服务需求逐步提升

根据第 7 次全国人口普查结果显示我国人口老龄化加剧,相比第 6 次人口普查 65 岁及以上人口比重上升 4.63%,由 2010 年的 1.2 亿人增长至 2021 年的 1.9 亿人。

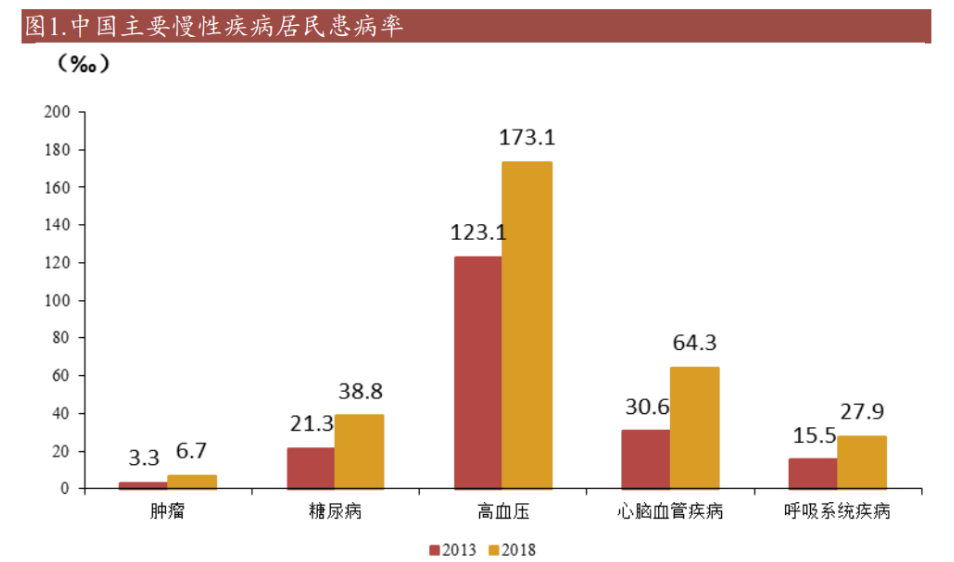

严重的老龄化问题导致我国疾病谱朝着慢性疾病变迁,居民主要慢性疾病患病率不断升高。全国第六次卫生服务调查结果显示“四大慢病”居民患者率——心脑血管疾病、肿瘤、呼吸系统疾病和糖尿病,相比第五次调查结果同比增长不低于 80%。慢病导致的疾病负担已占我国疾病总负担首位。

随着我国经济不断发展,人民生活节奏与工作压力日趋增加,亚健康状态愈发普遍。

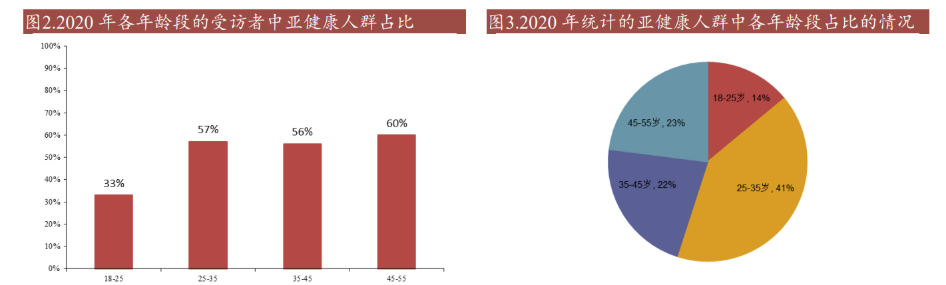

云南白药携手人民数据开展的国民亚健康状态的调查显示我国亚健康人群呈现低龄化、高薪化趋势,其中 25-35 岁人群中亚健康人口占比高达 57%,同时占到 18 岁到 55 岁亚健康总人口的 41%。调查还显示,超过一般的亚健康人口会积极寻求健康恢复措施,在调理产品中青睐中药类产品。

慢病和亚健康管理的需求与中医集预防保健、疾病治疗和康复的管理模式相一致。

基于辩证医疗,中医医疗服务因个体而异,往往根据患者的疾病特点和病程进展来对治疗方案进行调整并提倡生活模式管理。我们认为中医可以在慢性疾病和亚健康管理方面逐步满足居民日益增长的需求。

1.2 中医服务行业规模高速发展,民营规模较公立规模相差甚远但增速快

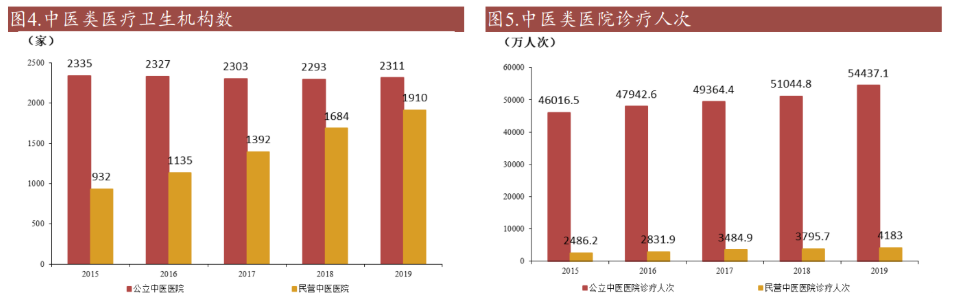

按照机构性质对行业规模进行拆分发现,公立中医类医院机构数量与民营中医类医院分布较为平均,2019 年公立医院和民营医院数量分别为 2311 家和 1910 家,占比分别为 53%和 47%,但在服务人次方面公立中医医院占中医医院服务行业规模约 93%,民营中医医院仅为 7%。

尽管在规模上,民营中医医院较公立中医院相差甚远,但从2015-2019年诊疗人次趋势看出民营中医医院的服务规模增速更快,CARG 增速为 14%,而公立中医医院仅维持 4.1%的较小增速。

1.3 民营中医服务市场格局分散,缺乏跨区域连锁品牌

民营中医市场高度分散,据固生堂招股书全国民营中医机构中大中型医疗机构较少,存在大量小规模中医医院或中医门诊部。

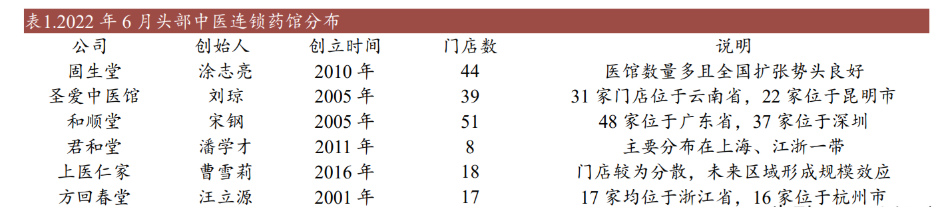

目前民营头部中医连锁医馆以深耕一个区域为主,具备跨区域连锁能力的民营中医连锁医馆较少。对比主要连锁中医馆,固生堂跨区域扩张连锁能力出众。

1.4 中医医保政策:中医支付方式改革,体现中医服务优势

在中医医保方面,2022 年 1 月 2 日国家医保局联合国家中医药管理局发布《关于支持中医药传承创新发展的指导意见》明确推进中医支付方式改革,一般中医医疗服务可继续按项目付费,并指出中医医疗机构可暂不实行按疾病诊断相关分组(DRG)付费,已实行区域可适当提高中医医疗机构、中医病种的系数和分值。

此外,针对康复医疗、安宁疗护等需长期住院治疗的中医优势病种,可按床日付费。

除了国家层面的统一政策,各地医保局纷纷跟进出台政策落实中医支付方式改革。

2022 年 1 月 1 日正式生效的《广东省医疗保障局关于开展医保支付改革促进中医药传承创新发展的指导意见》中明确实行中医与对应西医病种同病同治同价,并支持传统中医特色诊疗项目纳入医保诊疗项目目录。

在浙江省,2022 年 1 月 1 日 正式执行中医门诊辩证论治费并纳入医保基金支付,收费标准根据中医医生称号与职称划分了不同层次,其中国医大师收费最高达 300 元。

2 固生堂:民营中医服务龙头,复制能力凸显

2.1 基本概况:产品种类多元,产业链一体化引领者

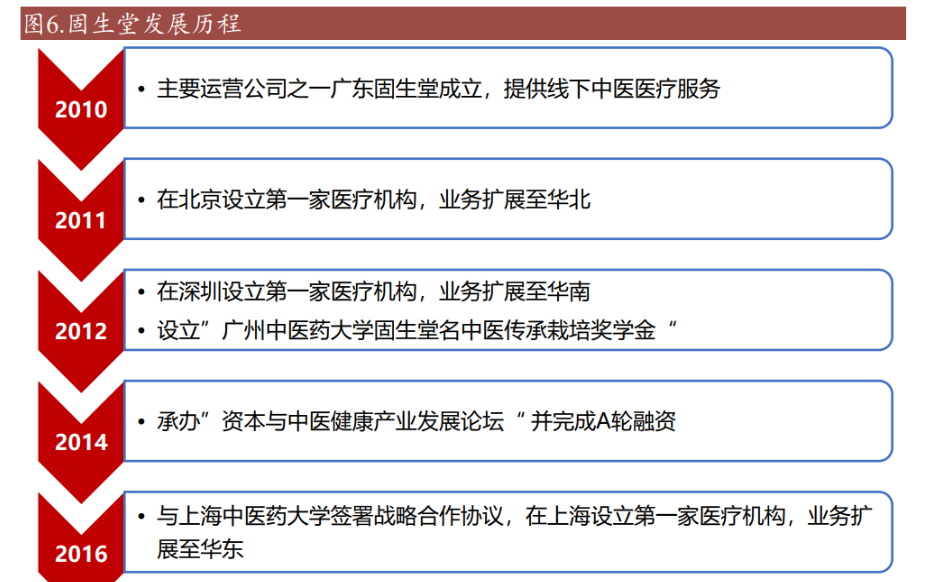

固生堂成立于 2010 年,是国内领先的中医医疗服务提供商,创始人涂志亮先生资源整合能力较强,管理层精细管理能力突出。

创始人涂志亮先生在医疗服务及产品领域从业 15 年,拥有丰富的管理经验和深刻见解,且在中医药行业享有盛誉,曾任中华中医药学会常务理事、世界中医学会联合国医馆社区服务专业委员副会长。

固生堂结合线下医疗机构问诊及线上医疗健康平台,截至 2022 年 6 月 30 日,固生堂在北京、上海、广州、深圳、佛山、中山、福州、南京、苏州、宁波及无锡拥有及经营 44 家线下门店。

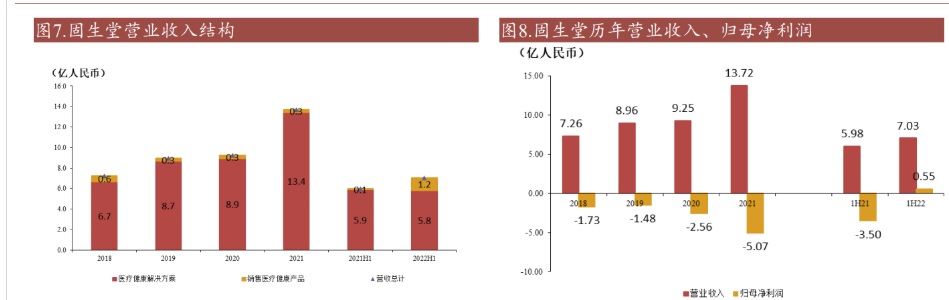

根据固生堂的业务模式,收入可拆分为两块,分别是医疗健康解决方案(门店或线上提供的诊疗、处方、煎药、理疗等医疗服务)和销售医疗健康产品(即贵细药材与营养品等)。

2022 年 H1,面临疫情的严峻形势,医疗健康解决方案总收入仍进一步增加,占总收入的 96.7%。

2.2 内部医生数量与人才结构持续提升,持续外部合作完善人才储备

在内部自有医师方面,公司通过成立名医工作室,让名医建立自己的医疗团队,培养带教青年医生,形成了完善的传承机制。

从名中医工作室内一个完整的问诊经历来看,患者先由名中医的助手(中青年中医)进行初步诊查并准备好病例等材料,再由名中医进行进一步的诊查,从而提升名医的工作效率。

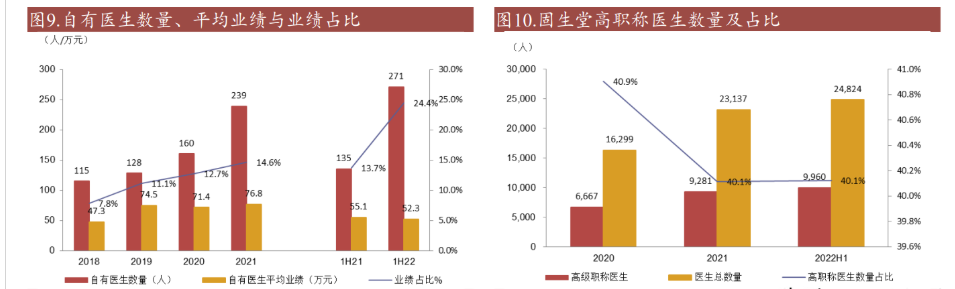

从 2018 年-2022H1,自有医生数量增长 108%,自有医生的平均业绩与业绩占比分别由 2018 年的 47.3 万人民币及 7.8%提升至 1H2022 的 52.3 万人民币及 24.4%。

医生总人数不断增加的同时,高级职称医生的数量也在持续增加;根据固生堂招股书,截至 2021年 6 月 30 日,中国共有 56 名国医大师,其中有 4 名在固生堂的医疗服务网络中执业,截至 2022H1,高级职称医生数量占总医生比例高达 40%。

在外部合作中,固生堂不仅与全国 4 家国家中医药中心中 3 家机构达成合作,还与其他多家三甲及高校围绕医联体和中医馆等方面展开合作。

通过与这些机构合作,多点执业的医生可以到固生堂出诊,高校学生毕业后可以加入固生堂作为固生堂的自有医生,固生堂则通过医生实现引流,减少营销费用,提升当地患者的品牌认可度;机构通过合作引流患者,减少门诊压力,同时获得固生堂支付的技术支持费助力学科建设;患者通过引流获得更为个体化的优质诊疗服务,改善了病情随访的便利性,有利于长期健康的维持,实现了医生、医疗机构、固生堂和患者四方获益的局面。

通过外部合作结合股权激励是吸引中医师资源,减少名医资源的流动性,保持固生堂品牌持续吸引患者的关键举措。

公司以医生参股单店的形式,通过门店向医生开放部分股权吸引投资,绑定医生利益。同时,固生堂与线上医生通常签订固定年限的合作协议,保证了最短服务时间,有效降低医生流动率。

2.3 医生出诊饱和度仍具提升空间,带动自有门店持续增长

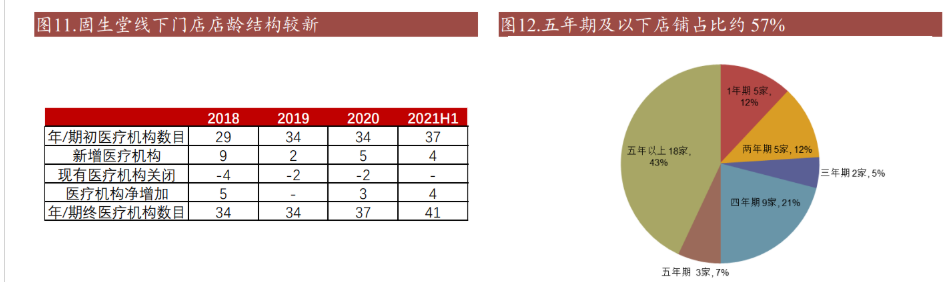

固生堂每年平均新增 3-5 家门店,中医馆覆盖中国所有一线城市,即北京、上海、广州和深圳。截至 2021 年底,固生堂三年期及以下门店占比约 29%,五年期及以下占比约 57%,较新的店龄结构有助于保障较高的同店增速。

固生堂的医师来源包括退休医师、多点执业医师与自有医师。由于退休医师的出诊时间与自有医师基本一致,因此与退休医师合作的重点在于给予医生的薪酬待遇及挂号、开药的分成令退休医师满意。与其他在岗医生建立合作。

由于多点执业需要医院同意,再到卫生局进行报备,因此公司需要同时与医生及医院建立合作。

自有医生主要包括从大学引入的硕士博士等青年医生及与周围社区的知名医生。由于学术高地、社会地位等多方面的原因,从三甲医院获得自有医师较为困难。固生堂对于外部医生,采取挂号、开方分成及股权激励、参与门店单店投资等的支持。

具体来看,固生堂给予外部医师挂号费及药品费的分成,专家收入大部分来自挂号费,形成 专家少开药、用户高回头的良好机制;固生堂通过唯一出诊协议或股权绑定优秀医师。我们认为目前固生堂的多点执业医师出诊时间为一个半天或两个半天,随着合作时间的延长,出诊饱和度逐步提升,单个医师贡献的收入也将逐步增加。

2.4 已有单店平均坪效持续增长,策略性对外扩张追求规模效应

客流量和客单价的提升推动现有门店的坪效即门诊单位面积创收持续增长,我们通过对比单个城市的门店坪效,广州、深圳等成熟门店坪效在6-10万元每平方米,对比其他店龄较新门店 1-2 万元每平方米的坪效,我们认为固生堂店龄较新的门店仍存在较大的增长空间。

公司门店 2018 年-2020 年坪效的变化趋势显示,店龄不满 3 年门店的坪效大部分保持了持续增长的良好趋势,未来结合线上线下服务模式包括线上处方、煎药等服务可实现坪效的进一步提升。

自上市后,固生堂的门店数量加速扩张,在 2022-2024 年公司计划每年增加 10 家左右的门店,其中 2022 年计划在现有门店城市扩大渗透率加密 8 家,另外新进 2 个城市增加 2 家。

现有城市加密可加强区域内的联动,对于面积有限、高峰时段客户等待时间较长的门店如深圳竹子林门店可进行主动引流,中医生也可在同城门店中进行灵活调动。

对外扩张中,通过并购管理以及门店运营的标准化建设,进一步减少单店建设成本,同时对一些表现未达到营收目标的门店及时安排停止营业,合理有效配置资源。

2.5 客户回头率与消费水平稳步增长,较低成本引流大量新客

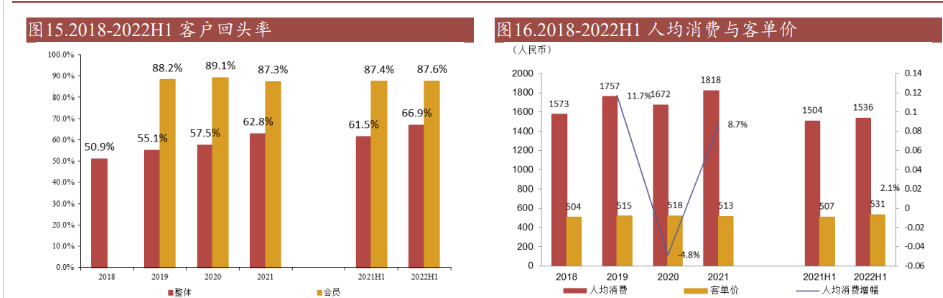

2018 年-2022 年 H1 整体客户回头率由 50.9%稳步增长提升至 66.9%,体现了客户粘性的提升。

为了进一步提高回头率、培养忠实客户群体,公司在 19 年启动会员制度,年会费 299 元为客户提供专属服务如 24 小时一对一服务、首诊优先等。

2019 年-2022 年会员回头率均在 80%以上,远高于其他客户,体现了会员策略的可行性。

2018 年-2021 年人均消费 CAGR 为 5.4%,客单价虽然有所下滑但仍保持在 500 元以上且在 2022 年 H1 出现了小幅增长,表明客户就诊次数增加呼应回头率的提升,印证了客户粘性的提高以及中医全生命周期管理服务的复购属性。

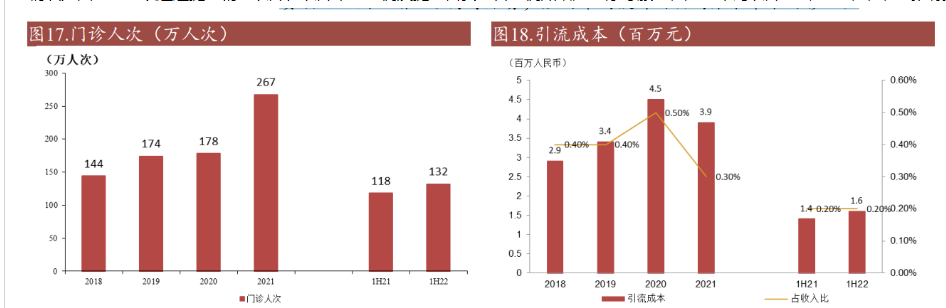

2018 年-2021 年门诊人次增长率分别为 21%、2.3%、50%,对应高速增长的门诊人次,引流成本与引流成本占收入比反而在 2020-2021 年间出现了明显下降,主要原因在于随着外部扩张标准化、成熟化,依靠名医以及不断提升的服务与运营能力吸引新客户,第三方平台引流客户占总客户比例不到 5%。

固生堂目前的主要客户群体为中青年,19-45 岁的人群占比高达 45%,部分解释了门诊排名前五适应症(脾胃虚弱、月经不调、焦虑失眠、气血不足、腰肩腿疼)均为工作人群常见慢性问题。这类客户群体往往消费能力较强,更易接受线上线下相结合的服务模式。

未来公司计划通过该服务模型,拓展业务,延申服务领域、服务空间与服务时间。

中药饮片集采在部分区域已经开始推行,公司布局中医馆的城市中仅福建省与集采有交集,目前公司的收入中贡献自医保的收入逐步下滑,截至 2022H1,固生堂收入中贡献自统筹账户的收入占比为 12%,贡献自个人账户的收入占比达 14.1%,影响相对有限。

我们认为固生堂可以通过提高精选饮片在饮片中的比例及提高自费项目比例如增加理疗等服务,应对中药饮片对公司集采带来的影响。

2.6 OMO 模式赋能,加速盈亏平衡

固生堂的 OMO 模式主要通过招募医师在线上对患者进行复诊,特别在固生堂没有布局线下门店的省市,自建门店往往需要较大的资本开支,医保介入及正式投入运营需要的时间较长。

固生堂的 OMO 模式会先与当地的中医大学/中医医院建立合作,将著名医生请到公司的线上平台进行执业,同时通过地推团队向线上导流,再通过线下开设中医馆的形式将 OMO 平台积聚的客户资源引流到线下,降低获客成本,缩短自建门店盈亏平衡周期。

固生堂线下业务销售费用低,2021 年固生堂 95%的客户来自官方、上门客户、专属线上医疗健康平台、小程序和客户服务预约,其中 5%的新客户来自第三方线上平台。OMO 模式通过吸引多点执业医生入驻提高了固生堂在当地医生圈的知名度。

3 盈利预测与估值

3.1 关键假设

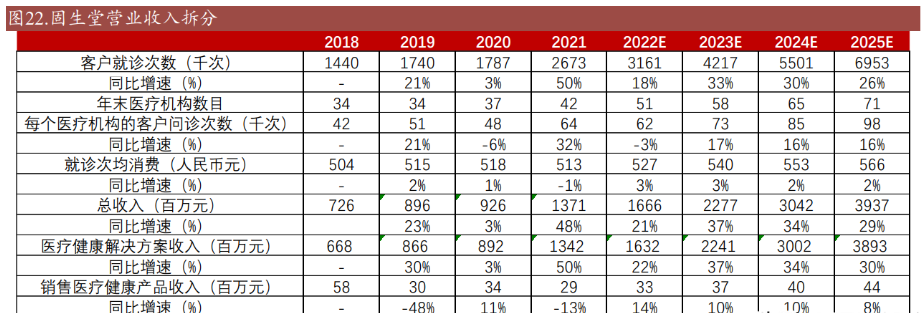

得益于线下机构快速扩张,我们预计固生堂在 2022 年/2023 年/2024 年的收入可达 16.66 亿/22.77 亿/30.42 亿人民币(同比增速为 21%/37%/34%):

1. 根据固生堂 2022 年的扩张计划,公司 2022 年预计在北京、佛山、温州、深圳、郑州、南京、苏锡、上海等地区新增 8-10 家中医馆,随着线下医疗机构收购及自建计划逐步落地,我们预计 2022 年/2023 年/2024 年分别新开 9/7/7 家中医馆。

2. 2018-2021 年,固生堂的就诊次均消费由 504 元变动至 513 元,保持较低增速。我们认为随着固生堂大力推进院内制剂的研发与产品化进程,通过将多次诊疗案例论证的专家处方赋以知识产权,形成统一的品牌处方,促进院内制剂形成,有望进一步提升产品力及但客户价值。我们预计 2022/2023/2024 固生堂的就诊次均消费分别为 527 元/540 元/553 元人民币。

3. 固生堂针对的病种主要为慢性病,客户群体主要为中青年上班族,慢性病诊疗具备消费持续性强、复购率高等特点,固生堂的客户回头率由 2018 年的 50.9%提升至 2022H1 的 66.9%,慢性病的持续复诊有利于通过回头率的逐步 提升驱动诊疗人次的增长。我们认为固生堂 2022/2023/2024 年每个医疗机构 问诊次数分别为 62 千次/73 千次/85 千次。

4. 会员就诊次数和次均消费均高于非会员客户,随着会员规模快速增长,会员粘性逐步提升 ,亦带动客户就诊次数持续提升,我们认为固生堂 2022/2023/2024 年客户就诊次数分别为 3161 千次/4217 千次/5501 千次。

3.2 相对估值

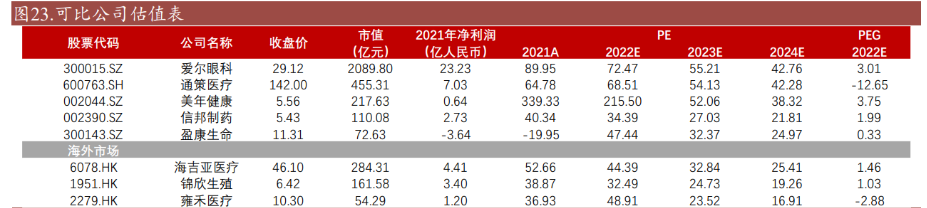

我们预计固生堂 2022/2023/2024 年营业收入分别为 16.66 亿/22.77 亿/30.42 亿人民币,同比增速分别为 21%/37%/34%。

当前 A 股市场医疗服务可比公司 2022-2024 年平均估值倍数为 87.66/44.16/34.03 倍 PE,港股医疗服务可比公司 2022-2024 年 平均估值倍数为倍 41.93/27.03/20.53 倍 PE。

我们认为医疗服务最重要的能力为内生增长及外延并购的能力,考虑到固生堂所属的中医医疗服务市场集中度分散,固生堂为民营中医医疗服务中全国扩张能力凸显的标的;

内生增长层面,公司通过成立名医工作室及股权激励等形式吸引医生多点执业和带动自有医生快速成长,考虑到公司现有门店坪效仍具提升空间,自有医生收入占比正逐步提升,我们认为固生堂内生增长及外延并购兼具提升空间。

4 风险提示

4.1 疫情影响病人就诊

鉴于新冠疫情,中国地方医疗健康管理部门对健康服务实施控制,但需要紧急医疗护理的除外。患有其他疾病的患者一般避免去医疗机构和药房,以尽量减少感染风险。2022 年上半年,固生堂 23 家线下医疗机构平均停业约 36 天。新冠疫情的持续以及政府对线下业务的控制可能会对客户对固生堂线下医疗健康服务和产品的需求产生重大不利影响。

4.2 中药饮片集采超预期

固生堂的收入包括药品销售收入及医疗服务收入,其中药品收入主要为中药饮片收入。2020 年 6 月开始,山东省医保局牵头,和全国 12 个省的省级医疗保障局共同组成省际中药材采购联盟,以推动中药饮片的联采和推动联盟区域内优质道地药材推广。我们认为若中药饮片此次集采的降价超预期,可能会对固生堂的中药饮片销售产生不利影响。

4.3 外延并购不及预期

固生堂的增长主要依靠自有门店的同店增速提升及外延并购。由于自建门店需要拿地,医保接入、医护人员招募等各种环节,需要的时间较长;外延并购需要固生堂完成收购后进行有效整合,提升门店业绩。即便公司现在能够完成一些收购动作,其在未来持续通过收购来驱动业务发展的能力仍面临不确定性,可能会对公司业务、财务状况与经营业绩产生重大不利影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号