-

离子注入设备国产领军者,万业企业:“1+N”平台化打开成长空间

老范说评 / 2022-12-09 10:55 发布

1. 半导体设备业务快速放量,公司业绩拐点有望出现

1.1. 切入离子注入机赛道,打造“1+N”半导体设备平台

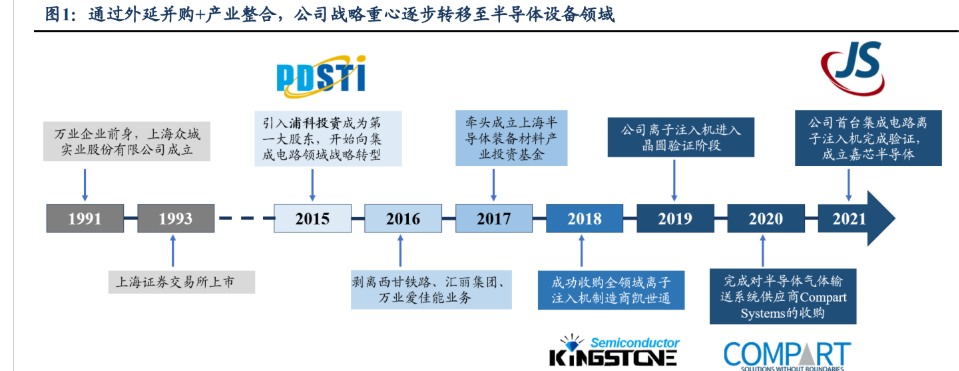

房地产企业切入离子注入机赛道,“1+N”半导体设备平台战略快速推进。万业企业成立于1991年,1993年成功上市,传统主业为房地产相关业务。

2015年公司引入浦科投资成为第一大股东,2017年牵头成立上海半导体装备材料产业投资基金,战略重心不断向半导体产业转移。

在此基础上,通过内生外延,公司在半导体设备领域的发展版图持续扩张。

1)2018年收购凯世通,依托离子注入机正式切入半导体设备赛道;

2)2020年收购 Compart Systems,纵向拓展半导体设备零部件业务;

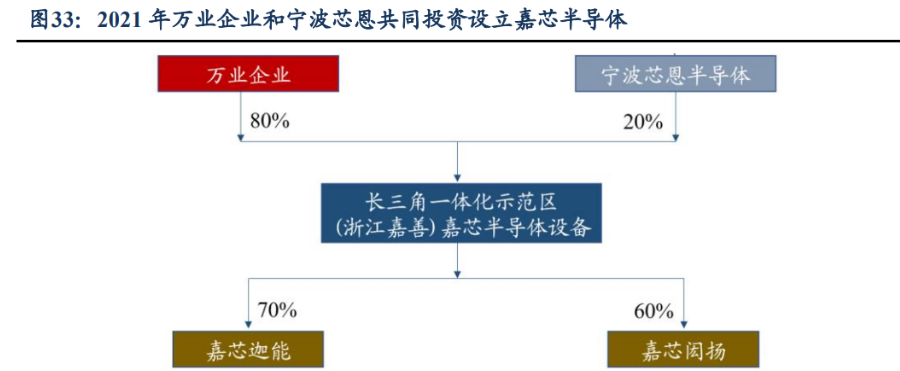

3)2021年携手宁波芯恩成立嘉芯半导体,布局薄膜沉积、刻蚀等设备环节,“1+N”半导体设备平台初显。

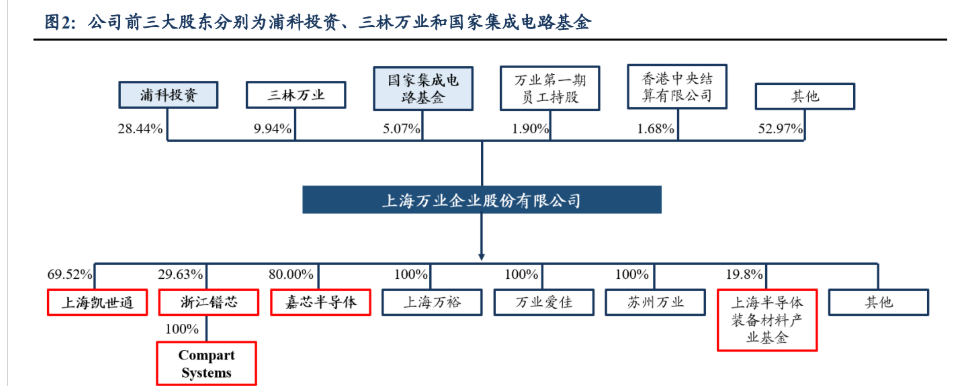

浦科投资现为公司控股股东,截至 2022Q3 末,持股比例达到 28.44%,曾投资盛美上海、先进半导体、中微半导体、澜起科技等多家优质半导体企业,为公司向半导体行业转型打下基础。此外,国家集成电路基金持有公司 5.07%股份,有望进一步推进公司战略转型步伐。

公司半导体行业布局可划分为装备和零部件两个板块,分别依托子公司凯世通、嘉芯半导体和镨芯电子开展。具体来看:

(1)半导体装备:以凯世通的离子注入机为基础,依托嘉芯半导体横向拓展刻蚀、薄膜沉积等前道核心设备,打造“1+N”半导体设备平台。

1)凯世通:主营产品为离子注入机,可应用于集成电路、光伏和 AMOLED 等领域,其中集成电路领域拳头产品为低能大束流离子注入机及高能离子注入机,适用于 12 英寸晶圆。

2)嘉芯半导体:打造 3-4 种前道主制程核心设备,包括刻蚀设备、薄膜沉积设备、快速热处理及退火设备、清洗设备等,可满足 8 及 12 英寸设备需求。

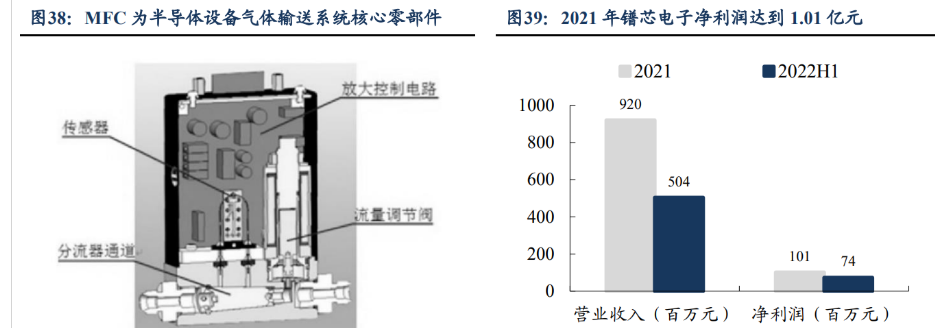

(2)半导体零部件:依托参股子公司镨芯电子旗下 Compart Systems 开展,Compart Systems 为全球领先的气体输送系统精密零部件及组件制造商,主要产品包括 BTP 组件、装配件、密封件、气棒总成、质量流量控制器(MFC)、焊接件等,可应用于集成电路制造工艺中氧化/扩散、蚀刻和沉积等设备的精确气体输送系统。

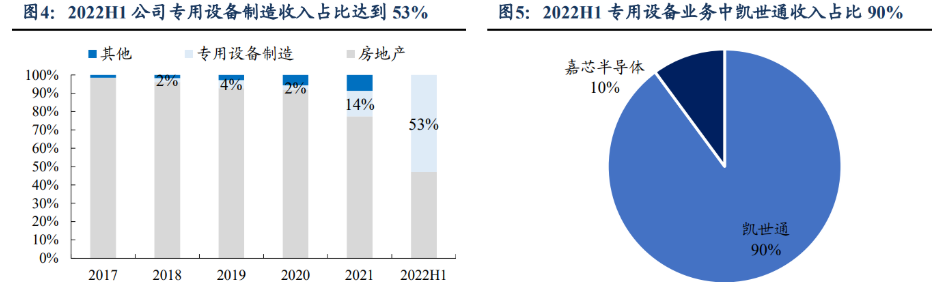

房地产业务快速收缩,2022H1 专用设备制造收入占比超过 50%。

随着公司战略转型快速推进,公司房地产业务收入占比快速下降,2022H1 降至 47%,同比-47pct。与此形成鲜明对比的是,2021 年以来公司专用设备制造收入占比快速提升,2022H1 达到 53%。

细分来看,凯世通处于快速放量阶段,2022H1 实现收入 7897 万元,同比+126%;嘉芯半导体实现从0到1突破,2022H1收入887万元,在专用设备业务中收入占比达到10%。

1.2. 半导体设备在手订单饱满,短期业绩拐点有望出现

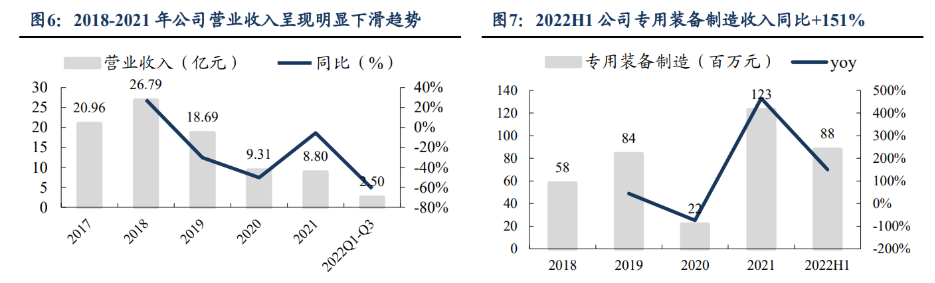

房产业务收缩致使收入端短期承压,半导体设备放量驱动收入端拐点出现。2018-2022Q1-Q3 年公司营业收入呈现明显下滑趋势,2022Q1-Q3 实现营收 2.50 亿元,同比-61%,主要系房地产业务收入快速减少。

与收入端整体明显下滑不同的是,公司半导体装备业务规模快速扩张,2021-2022H1 公司专用装备制造业务分别实现收入 1.23 亿元和 0.88 亿元,分别同比+465%、+151%,持续大幅提升。

截至 2022 年中报披露,凯世通及嘉芯半导体合计获得设备采购订单近 11 亿元,公司向半导体设备的战略转型正在快速推进。随着半导体设备订单加速交付,我们判断公司收入端有望重回增长通道。

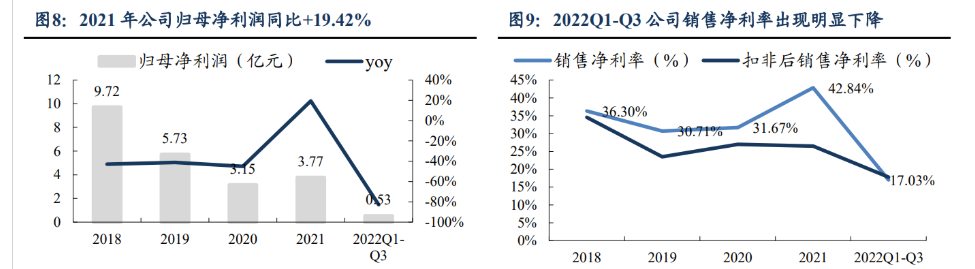

2018-2022Q1-Q3 公司归母净利润整体同样呈现明显下滑趋势。

2021 年公司归母净利润为 3.77 亿元,同比+19%,主要系非经常损益达到 1.43 亿元,同比+125%。进一步分析发现,2019-2021 年公司扣非后销售净利率基本保持稳定,2022Q1-Q3 公司销售净利率及扣非后销售净利率均明显下降,下面将从毛利端和费用端两个方面进行分析:

1)毛利端:半导体设备收入占比提升,致使毛利率短期下滑。

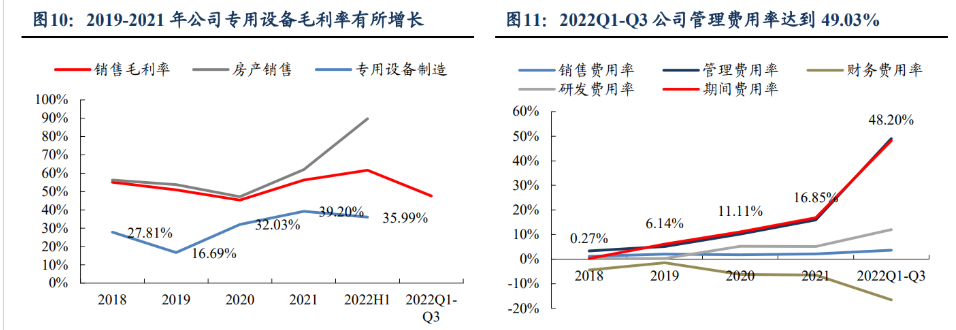

2022Q1-Q3 公司销售毛利率为 47.63%,同比-6.26pct,我们判断主要系毛利率较低的半导体设备收入占比上升所致。

分业务来看,2019-2021 年公司专用设备毛利率快速爬坡,我们判断主要系离子注入设备逐步完成验证并实现销售,对于重复订单的议价能力有所提升。

2)费用端:股权激励增厚管理费用,进一步压制净利率表现。

2021-2022Q1-Q3 公司期间费用率分别为 16.85%和 48.20%,分别同比+5.74pct 和+35.72pct,主要系股权激励增厚管理费用,进一步压制 2022Q1-Q3 公司盈利水平表现。

2. 离子注入设备:国产化率较低,看好国产替代加速

2.1. 大陆晶圆厂逆周期扩产,半导体设备需求维持高位

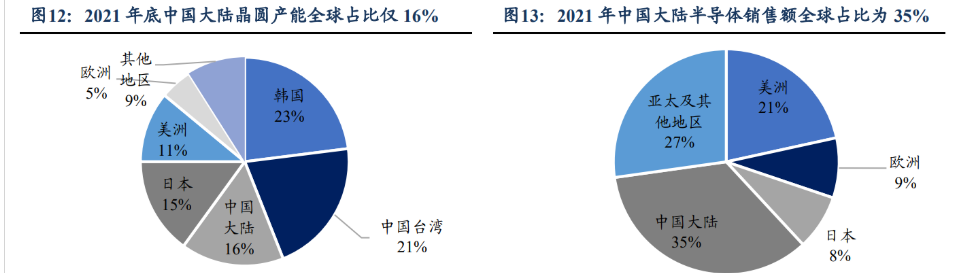

相较半导体设计、封测环节,晶圆制造是中国大陆当前半导体行业短板,自主可控驱动本土晶圆厂逆周期大规模扩产。

据 SEMI 数据,2021-2022 年全球新增晶圆厂 29 座中,中国大陆新增 8 座,占比达到 27.59%。然而,中国大陆市场晶圆产能缺口依旧较大,2021 年底晶圆全球产能占比仅为 16%(包含台积电、海力士、三星等外资企业在本土的晶圆产能),远低于半导体销售额全球占比(2021 年约 35%)。

在自主可控驱动下,本土晶圆厂具备较强逆周期扩产诉求。

就具体晶圆厂而言,我们统计发现,仅华虹集团、中芯国际、长江存储、合肥长鑫四家晶圆厂未来合计扩产产能将过 100 万片/月。

在半导体行业下行周期中,2022 年 8 月 26 日,中芯国际拟在天津投资 75 亿美元建设 12 英寸晶圆代工生产线项目,工艺节点为 28-180nm,规划产能为 10 万片/月。

此外,中芯国际拟将 2022 年资本开支计划从 320.5 亿元上调到 456.0 亿元,均进一步验证逆周期扩产需求。

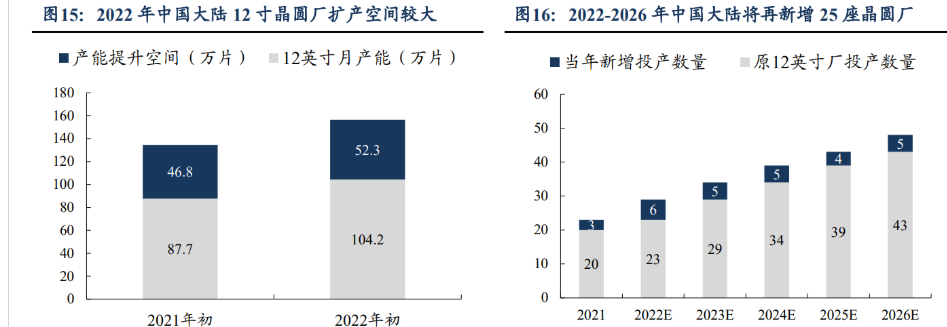

根据集微咨询统计,2022 年初中国大陆共有 23 座 12 英寸晶圆厂投入生产,总计月产能约为 104.2 万片,与总规划月产能 156.5 万片相比,产能装载率仅达到 66.58%,仍有较大扩产空间。

同时,集微咨询预计中国大陆未来 5 年(2022 年-2026 年)还将新增 25 座 12 英寸晶圆厂,总规划月产能将超过 160 万片。

由此可见,在全球晶圆产能东移持续推进背景下,中国大陆对半导体设备的需求有望长期维持高位。

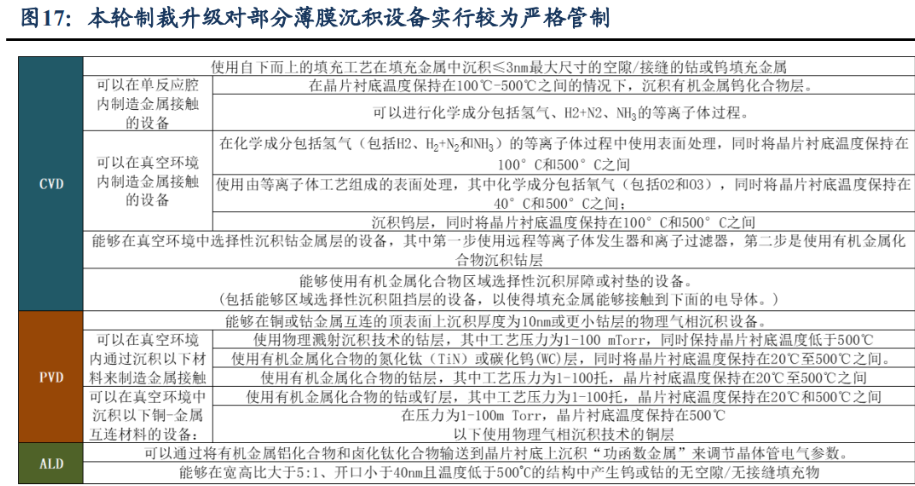

10 月 7 日,美国对中国半导体产业制裁升级,引发市场恐慌,核心体现在:

1)对 128 层及以上 3D NAND 芯片、18nm 半间距及以下 DRAM 内存芯片、14nm 以下逻辑芯片相关设备进一步管控。考虑到本土 28nm 以下逻辑芯片扩产需求较少,市场担忧主要 聚焦在 2024 年后存储扩产预期。

2)在没有获得美国政府许可的情况下,美国国籍公民禁止在中国从事芯片开发或制造工作,包括美国设备的售后服务人员,引发市场对于本土半导体设备企业美籍高管&技术人员担忧。

展望未来,我们认为市场对于本次制裁升级应该更加理智看待,2024 年以后行业预期不必过分悲观。

具体来讲,我们认为本次制裁升级对半导体设备行业的影响整体可控:

1)短期来看,我们认为 2022-2023 年存储的扩产影响不大,对相关设备公司业绩的影响较小,2022Q4 和 2023 年业绩受制裁影响不大。

2)中长期来看,2024 年之后存储及 14nm 或以下制程扩产需求虽有一定不确定性,但我们认为随着美国对中国半导体产业持续打压,会加速半导体产业国产替代。

参照 2017 年以来中国半导体设备企业的长足进步,收入端实现数倍增长,技术层面上也在 128L 3D NAND、18nm DRAM 领域已有一定储备。

2024 年后本土半导体设备企业在 128L 3D NAND、18nm DRAM 是否可以实现突破,我们应该持有更加乐观的态度,看好制裁升级背景下加速设备国产替代进程。

2.2. 离子注入为前道四大核心设备之一,技术壁垒较高

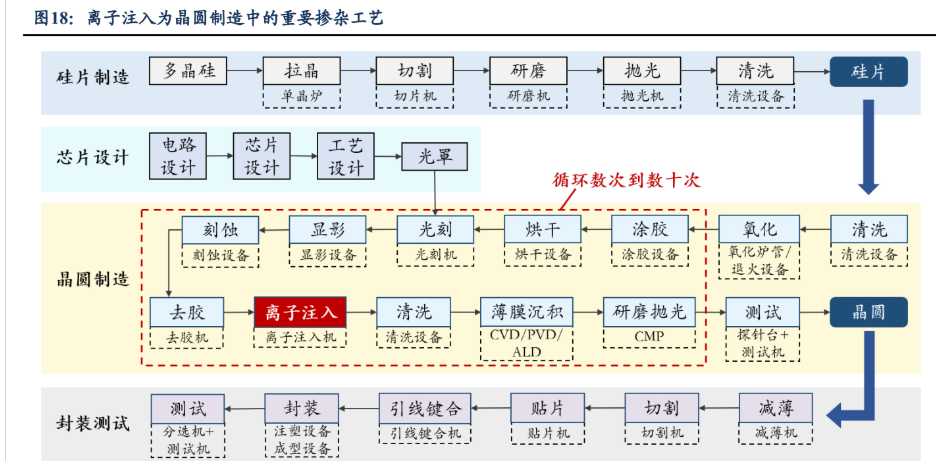

离子注入为晶圆制造掺杂核心工艺,技术壁垒仅次于光刻、刻蚀、薄膜沉积。由于纯净硅材料导电性能较差,晶圆制造需要在有源区、衬底和栅极等部位引入掺杂工艺增大电导率。

根据工艺原理的不同,掺杂主要包括高温热扩散和离子注入两种,其中离子注入法对杂质浓度和渗透深度控制能力较强,是半导体领域主流的掺杂工艺。

与较高技术壁垒不同的是,离子注入设备在半导体设备中价值量占比较低,其中低能大束流占比高达 61%。

1)在半导体设备中,2021 年离子注入设备价值量占比约为 2.3%,明显低于刻蚀、薄膜沉积、光刻等环节。

2)细分产品类别来看,根据离子能量和剂量的不同,离子注入设备大致可划分为低能大束流离子注入机、中低束流离子注入机和高能离子注入机三大类,其中低能大束流离子注入机广泛应用于源漏、多晶硅栅极注入,市场占比高达 61%。

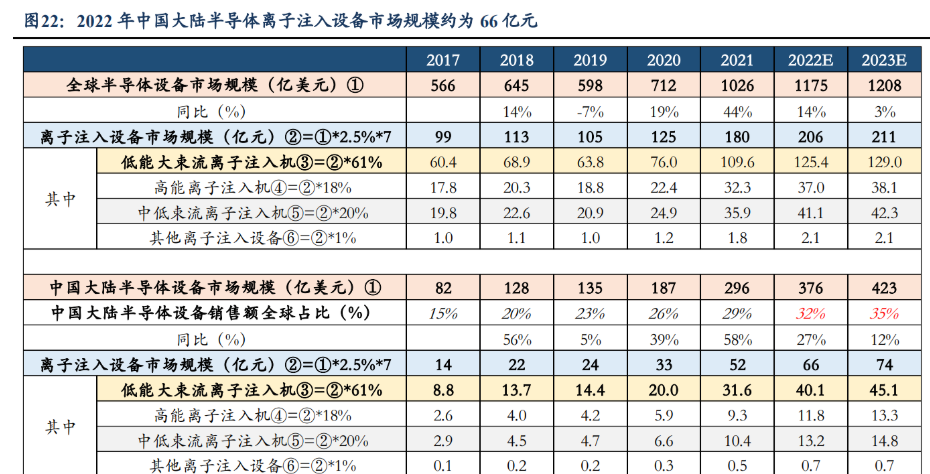

受益于晶圆厂逆周期大规模扩产,中国大陆离子注入机需求快速放量。

我们预计 2022 年全球半导体离子注入设备市场规模可达 206 亿元,其中低能大束流离子注入机达到 125 亿元。

对于中国大陆市场,我们预计 2022-2023 年半导体离子注入设备市场规模分别为 66 和 74 亿元,其中低能大束流离子注入机市场规模分别为 40 和 45 亿元。

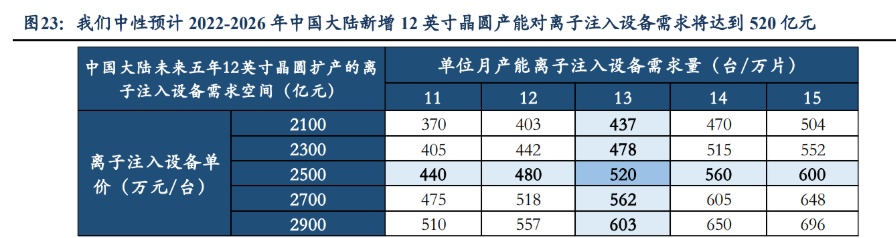

展望未来,受益晶圆厂大规模扩产需求,我们中性预估 2022-2026 年中国大陆新增 12 英寸晶圆产能扩产对离子注入设备的需求将达到 520 亿元,测算依据如下:

1)晶圆扩产量:参照上文集微咨询数据,保守预计中国大陆 12 英寸晶圆总规划新增月产能为 160 万片/月;

2)单位产能离子注入设备需求量:参照中芯国际天津 T3 生产线设备明细(单位月产能对 CMP 设备需求 13 台,12 英寸,90-180nm,其中包括高速流(低能)离子注入设备 8 台、中束流离子注入设备 4 台、高能离子注入设备 1 台),我们中性假设单位月产能对离子注入设备的需求量为 13 台/万片。

3)离子注入设备单价:我们中性预计未来 5 年离子注入设备均价为 2500 万元/台。

2.3. 离子注入机国产化率较低,是国产化率提升弹性较大赛道

全球范围内来看,离子注入设备基本由 AMAT 和 Axcelis 供应。2019 年 AMAT 和 Axcelis 在半导体离子注入设备市场的份额分别为 70%和 20%,合计高达 90%。

此外,对于技术壁垒较低的中束流离子注入机,Sumitomo 等日本厂商也具备较强市场竞争力。

离子注入机为前道国产化率最低的环节之一,凯世通聚焦市场规模较大的低能大束流和高能离子注入设备领域。

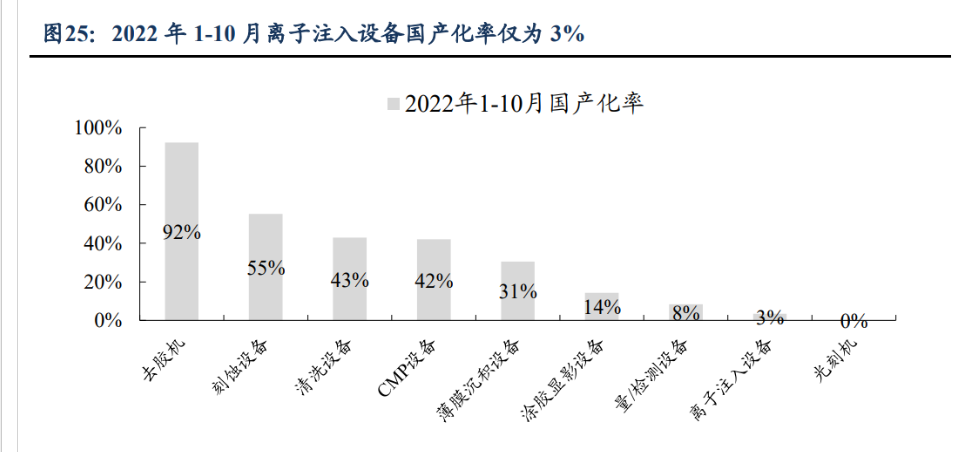

若以批量公开招标的华虹无锡和积塔半导体为统计标本,2022 年 1-10 月份 2 家晶圆厂合计完成离子注入设备招标 28 台,国产设备中标 1 台,对应国产化率仅为 3%,远低于去胶机、刻蚀设备、薄膜沉积设备等环节。

在本土供应商中,凯世通和中科信进展较快,二者整体呈现错位竞争格局,其中凯世通重点聚焦低能大束流和高能离子注入设备,中科信在中束流离子注入设备领域竞争力较强。

展望未来,在实现由 0 至 1 突破的基础上,我们看好国产设备商在离子注入设备领域由 1 至 N 快速放量。

究其原因,核心在于相较薄膜沉积、刻蚀等环节,离子注入设备产品结构较为单一,通用性较强,较易实现规模化放量。

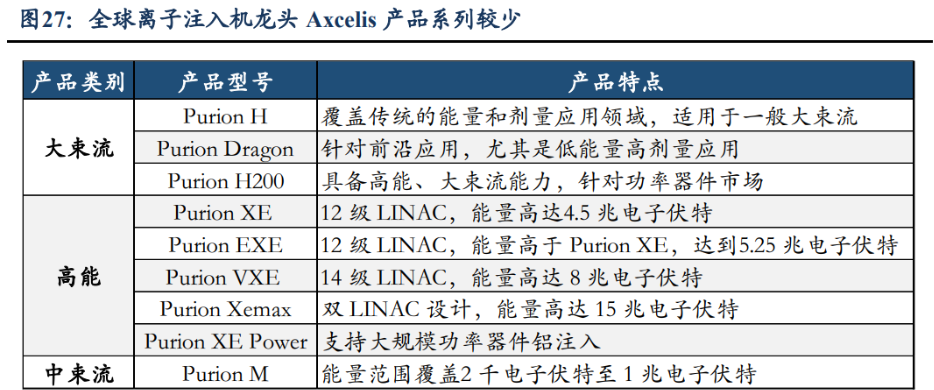

以全球离子注入设备龙头 Axcelis 为例,产品全面覆盖大束流、高能和中束流三大类,所有 Purion 离子注入机基于一个通用的高性能平台,主流产品型号仅有 9 个,与薄膜沉积、刻蚀等领域形成鲜明对比。

3. 离子注入设备快速放量,“1+N”平台化发展打开成长空间

3.1. 离子注入设备:凯世通市场竞争力显著,有望进入大规模放量期

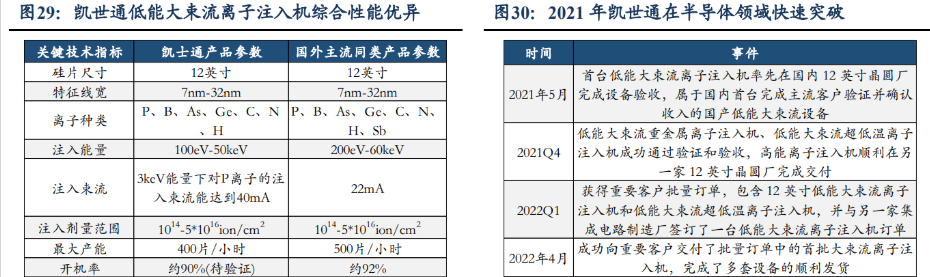

凯世通离子注入机产业化快速推进,在半导体领域已经实现由 0 至 1 突破。2021 年 5 月凯世通自低能大束流离子注入机通过客户验收,为国产设备首例。

此外,2021Q4 凯世通低能大束流重金属、超低温离子注入机也相继通过客户验收。2022Q1 公司获得重要客户批量订单,并在 2022 年 4 月交付了批量订单中的首批大束流离子注入机。

短期来看,凯世通在手订单饱满,业绩有望迎来高速增长。

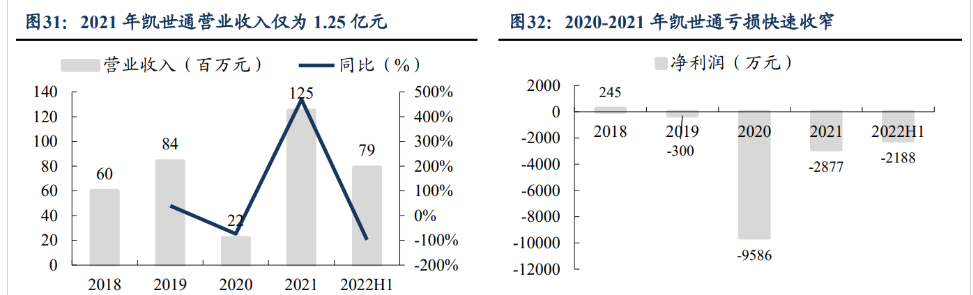

2021 年凯世通营业收入仅为 1.25 亿元,2022H1 累计新增集成电路设备订单超过 7.5 亿元。随着设备订单加速交付,凯世通收入端有望进入高速增长期。

在利润端,2019 年以来凯世通暂未实现盈利,随着规模效应显现、设备均价提升,我们判断凯世通的盈利拐点同样有望出现。

展望未来,在实现从 0 到 1 国产突破的基础上,我们看好凯世通由 1 至 N 快速放量。

3.2. 横向:携手芯恩成立嘉芯半导体,布局多品类前道设备实现平台化扩张

公司携手宁波芯恩创立嘉芯半导体,奠定半导体设备平台化发展基础。

2021 年公司与宁波芯恩共同设立嘉芯半导体,其中公司股权占比 80%(以货币出资),宁波芯恩股权占比 20%(以无形资产出资),设计年产 2450 台/套新设备和 50 台/套半导体再制造装备,预计 2025 年达产。

基于嘉芯半导体实现平台化扩张,逐步覆盖薄膜沉积、刻蚀、清洗、热处理等设备环节。

嘉芯半导体主要从事刻蚀机、快速热处理、薄膜沉积、单片清洗机、槽式清洗机、尾气处理、机械手臂等 8 寸和 12 寸半导体新设备开发生产及设备再制造。

依托嘉芯半导体的业务布局,公司在稳固离子注入机龙头地位的同时,切入市场规模更大的薄膜沉积、刻蚀等核心制程设备环节,进一步打开公司在半导体设备领域的成长空间。

成立仅一年时间,薄膜沉积、刻蚀等核心设备已经实现产业化突破。

嘉芯半导体自 2021Q4 正式运营后,2021 年和 2022H1 分别实现收入 517 万元和 887 万元,累计新增订单超过 3.4 亿元,并已在薄膜沉积、刻蚀设备领域实现产业化突破。

2022 年 7-8 月份嘉芯迦能中标积塔半导体 5 台刻蚀设备、7 台薄膜沉积设备;嘉芯闳扬中标积塔半导体 4 台快速热处理设备,5 台刻蚀设备,“1+N”设备平台化效应逐步凸显。

3.3. 纵向:收购 Compart 布局上游零部件,进一步夯实核心竞争力

半导体设备零部件为千亿元级大市场,国产替代诉求迫切,兼具强β和强α属性。

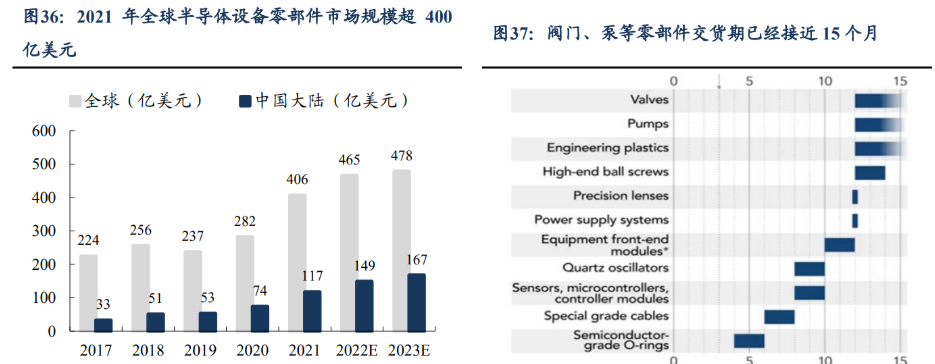

1)我们预估 2021 年全球&中国大陆半导体设备零部件市场规模分别约为 406、117 亿美 元,整体市场规模庞大。受益于国产半导体设备快速放量,中国大陆半导体设备企业对于半导体设备零部件的需求快速提升。

2)另一方面,半导体设备高端核心零部件基本依赖进口,在全球供应链紧张背景下,零部件供给已成为半导体设备企业产能扩张重要瓶颈,叠加外部事件影响,半导体设备零部件国产化诉求愈发凸显。

牵头收购 Compart 布局半导体设备零部件,进一步夯实核心竞争力。

2020 年 12 月,公司牵头境内外投资人以镨芯电子和镨芯控股为收购主体,实现了对 Compart Systems 的收购,间接成为其第一大股东。

Compart Systems 为全球领先的流量控制系统领域的零部件及组件供应商,与多家海外龙头半导体设备龙头长期合作,主要产品包括BTP(Built To Print)组件、装配件、密封件、气棒总成、气体流量控制器(MFC)、焊接件等,产品广泛应用于氧化/扩散、刻蚀和薄膜沉积等设备中的气体输送系统。通过此次收购,进一步加强公司在半导体设备领域的产业协同效应,夯实核心竞争力。

2022 年 5 月,大基金二期向镨芯电子增资 3.5 亿元。增资完成后,大基金二期持有镨芯电子 17.28%的股权,公司以 29.63%的持股比例为镨芯电子第一大股东。

通过此次引入国家级战略投资人的增资,有利于深化 Compart Systems 与国内半导体设备企业的产业协同,加快推进 Compart Systems 在中国大陆的业务开展。

4. 盈利预测与估值

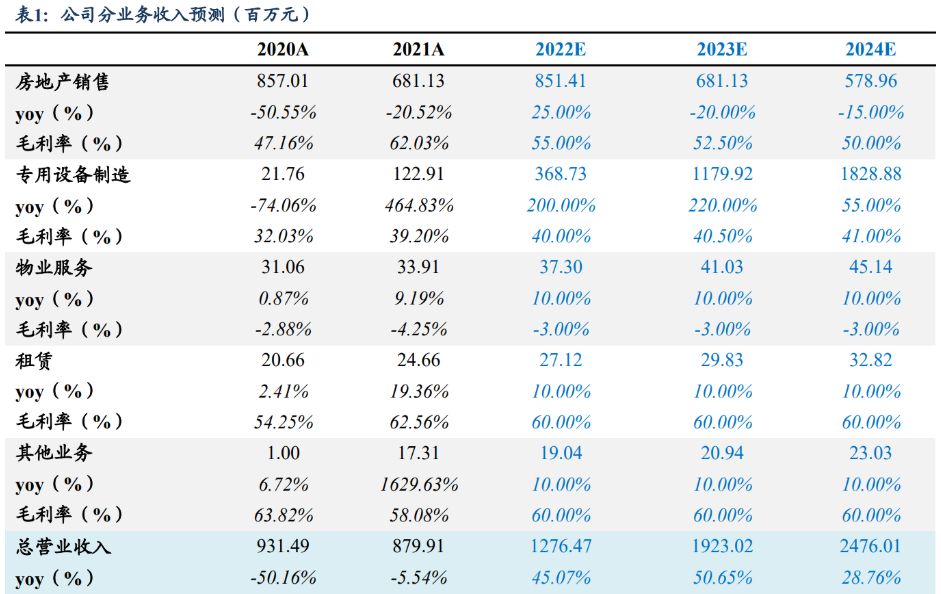

核心假设:

1)房地产销售:

公司房地产业务战略性收紧,加快现有项目销售和资金回笼,2022 年上半年公司主要在建工程仅有宝山 B2 项目,假设 2022-2024 年收入同比增速分别为 25%、-20%和-15%,2022-2024 年毛利率分别为 55.0%、52.5%和 50.0%。

2)专用设备制造:

2022 年上半年凯世通多款离子注入机设备产品获得了客户的重复采购和批量订单,叠加嘉芯半导体的薄膜沉积、刻蚀设备等陆续中标主流晶圆厂客户大订单,公司“1+N”半导体设备平台快速推进,假设 2022-2024 年收入同比增速分别为 200%、220%和 55%,假设 2022-2024 年毛利率分别为 40.0%、40.5%和 41.0%。

盈利预测:

基于以上假设,我们预计公司 2022-2024 年营业收入分别为 12.76、19.23 和 24.76 亿元,分别同比+45%、+51%和+29%;2022-2024 年归母净利润分别为 4.48、5.63 和 6.80 亿元,分别同比+19%、+26%和+21%。

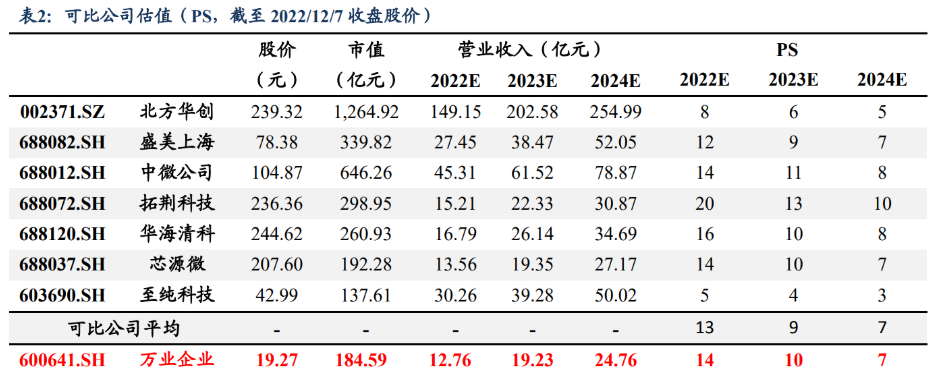

北方华创、盛美上海、中微公司、拓荆科技、华海清科、芯源微和至纯科技均为本土半导体设备龙头,与公司业务均具备一定可比性,故选取为可比公司。

我们预计 2022-2024 年 EPS 分别为 0.47、0.59 和 0.71 元,当前股价对应动态 PE 分别为 41、33 和 27 倍,明显低于可比公司平均水平。

2022-2024 年营业收入分别为 12.76、19.23 和 24.76 亿元,当前市值对应动态 PS 分别为 14、10 和 7 倍,略高于可比公司平均水平,主要系公司仍存在较大体量的地产业务。

综合来看,公司立足于离子注入设备,横向拓展薄膜沉积、刻蚀等设备环节,同时纵向延展半导体设备零部件,在半导体设备行业中成长性较为突出。

5. 风险提示

1、晶圆厂资本开支下滑的风险:如果下游晶圆厂的产能投资强度降低,公司可能面临市场需求下降的情况,将会对公司的经营业绩造成一定不利影响。

2、新品研发&客户验证进程不及预期的风险:半导体设备属于典型的技术密集型行业,若公司新品研发不及预期,市场竞争力存在一定下降风险。此外,若公司新品在客户端验证进度不及预期,也将一定程度上影响公司经营业绩。

3、转型风险:公司目前正处于由房地产业务向集成电路转型的过渡期。公司面临国内外外延式并购难度增加的风险,一方面优秀的项目标的越来越稀缺,另一方面资本“跑马圈地”使得竞争加剧、收购成本增加,同时海外项目并购还面临着政治、经济、法律等多方面的风险因素。

4、所处房地产的行业风险:若房地产行业产能持续过剩,行业将继续呈现供过于求的局面,传统房地产投资利润空间会进一步压缩,进而对公司业绩造成较大影响。

5、美国制裁升级风险:若美国对中国大陆半导体产业制裁进一步升级,可能进一步影响中国大陆晶圆厂扩产,进而影响国产半导体设备企业业务开展。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号