-

高温合金龙头,钢研高纳:航空发动机拉动需求,国产替代空间大

老范说评 / 2022-12-07 10:39 发布

1 高温合金龙头,引领行业发展

1.1 高温合金龙头,深耕行业二十年

深耕高温合金二十年,是国内规模最大的高温合金企业。

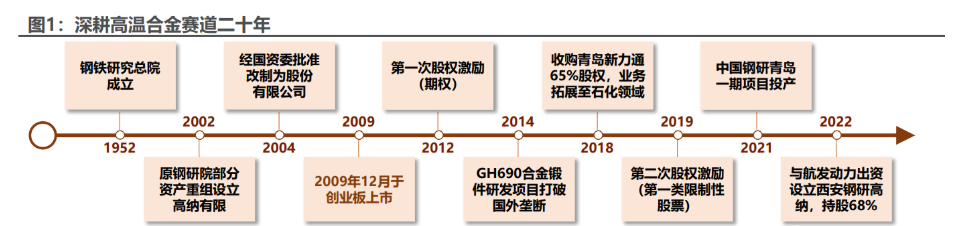

1952 年,钢铁研究总院成立;2002 年,高纳有限经过部分资产重组后成立;2004 年,公司完成股改;2009 年 12 月,公司于创业板上市;2012 年实施第一次股权激励;2018 年, 公司收购青岛新力通,拓展业务至石油化工领域;2019 年,公司实施第二次股权激励;2022 年 6 月,公司与航发动力成立合资公司西安高纳,拓展发动机铸件业务。

发展至今,公司是国内高端和新型高温合金制品生产规模最大的企业之一,拥有年产超千吨航空航天用高温合金母合金的能力及航天发动机用精铸件的能力,在变形高温合金盘锻件和汽轮机叶片防护片等方面技术领先。

实控人为国资委;下设 5 家子公司。

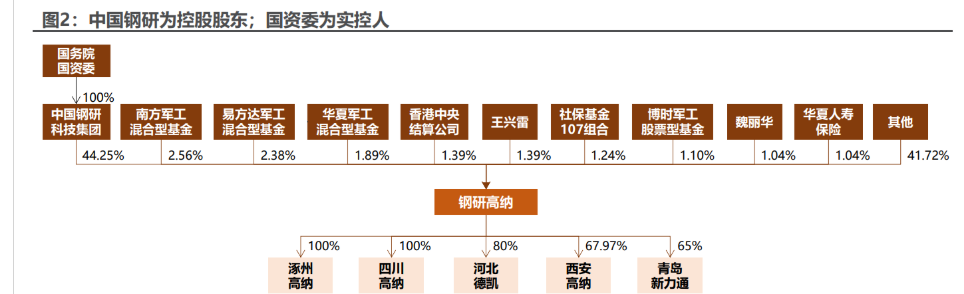

截至 2022 年三季度末,中国钢研持有 公司 44.25%的股权,为控股股东;国资委为实控人。

钢研高纳设有 5 家子公司:

1)河北德凯于 2014 年设立,公司将铸造高温合金和轻质合金整合入河北德凯形成优势互补;

2)青岛新力通于 2018 年被收购,产品主要用于石化、冶金、玻璃、热处理等行业;

3)涿州高纳于 2021 年设立,旨在优化公司区域布局;

4)四川钢研和西安钢研成立于 2022 年 6 月,前者主营锻件及粉末冶金制品;后者由公司与航发动力共同出资成立,公司持股比例 67.97%,主要制造高端金属材料铸件。

核心子公司河北德凯和青岛新力通业绩表现突出。

河北德凯和青岛新力通对 公司的净利润影响达 10%以上,具体看:

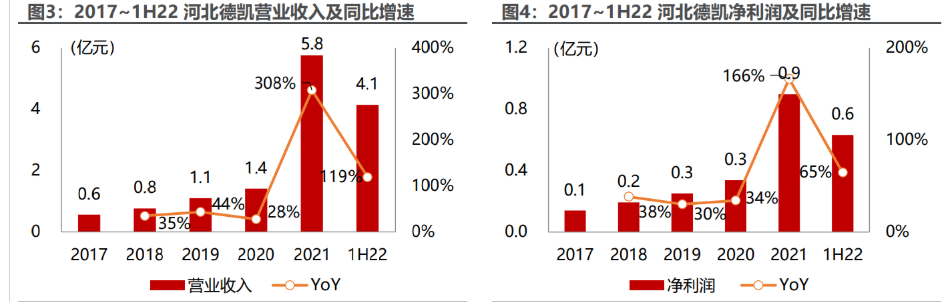

1)河北德凯:2018~2021 年,营收年复合增速高达 95.8%;净利润年复合增速高达 66.9%,业绩快速增长。2021 年,公司将铸造合金事业部整合并入河北德凯,2021 年河北德凯营收及净利润同比增速分别达到 308.1%和 166.4%。

2)青岛新力通:主要向冶金、化工、玻璃制造等行业销售用于高温环境下的热端部件,2018 年收购事项导致业务量较少,营收及净利润规模较小。

2018~2021 年,营收年复合增速为 61.5%;净利润年复合增速为 4.2%,2021 年净利润同比大幅减少 68.2%至 0.33 亿元主要系疫情影响所致。

聚焦高端及新型高温合金材料。按照下游应用划分:

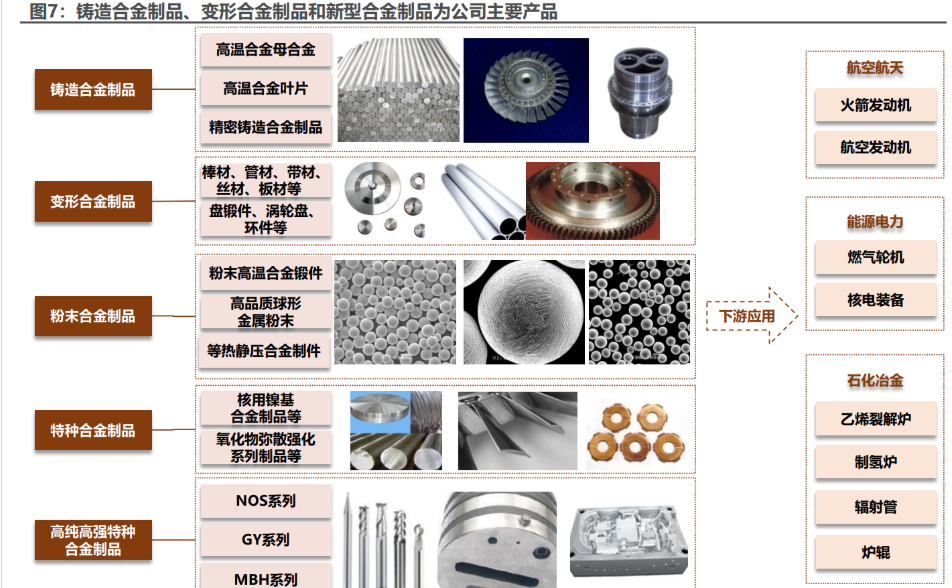

1)航空航天:高温合金是制造航空航天发动机热端部件的关键材料,主要用于发动机涡轮叶片、涡轮盘、燃烧室、导向器及部分机匣和封严件。

2)能源电力:燃气轮机是高温合金的另一个主要应用,同时核电工业也会使用高温合金,主要包括燃料元件包壳材料、结构材料和燃料棒定位格架、高温气体炉热交换器等。

3)石化冶金:制氢炉重要部件转化管采用离心铸造工艺生产;辐射管、炉辊是冶金行业退火炉、常化炉、淬火炉等装备的主要部件,均采用高温合金铸造。

按照产品系列划分:

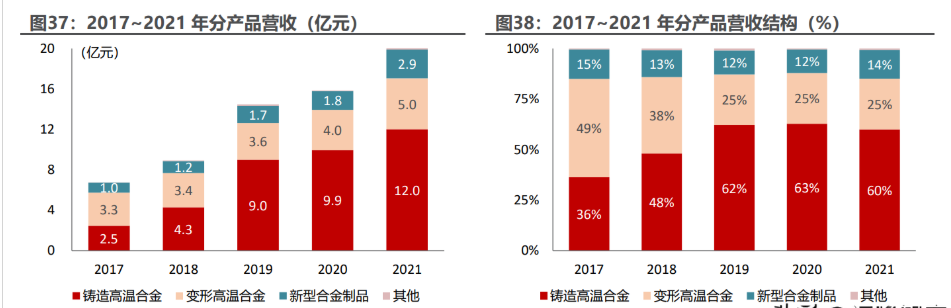

1)铸造合金制品:主要包括高温合金母合金、精密铸造高温合金、高温合金与钢类离心铸管及静态铸件,2021 年铸造高温合金营收占比 60%,贡献公司主要营收。

2)变形合金制品:主要包括高温合金、耐蚀合金盘环锻件、棒材、板材、丝材、带材、管材,2021 年变形高温合金营收占比 25%。

3)新型合金制品:主要包括高温合金、钛合金和钢类粉末、粉末高温合金锻件,2021 年新型合金制品营收占比 14%。

1.2 盈利能力提升,持续加大研发投入

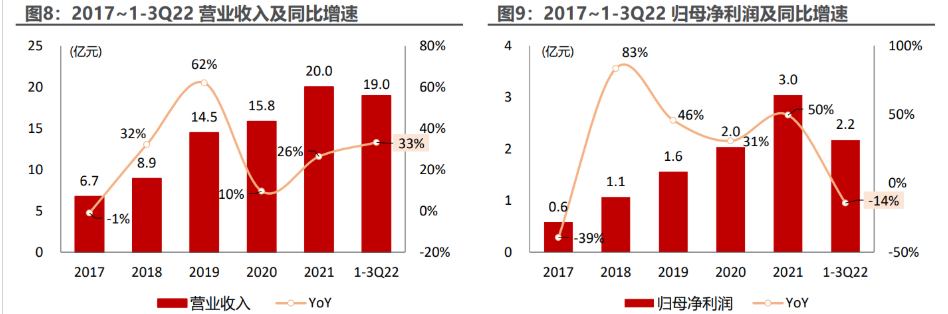

2017~2021 年营收及归母净利润持续增长。

1)营收端:2017~2021 年,营收由 6.7 亿元逐年增长至 20.0 亿元,年复合增速达 31.2%。2019 年,公司圆满完成某批次批产交付任务,营收同比增速达到 62.1%。

2)利润端:2017~2021 年,归母净利润由 0.6 亿元逐年增长至 3.0 亿元,年复合增速达 51.3%,较营收年复合增速高 20.0ppt,公司盈利能力提升显著。

2022 年前三季度,归母净利润受年初原材料价格上涨及联营公司亏损影响,同比下滑 14.3%。

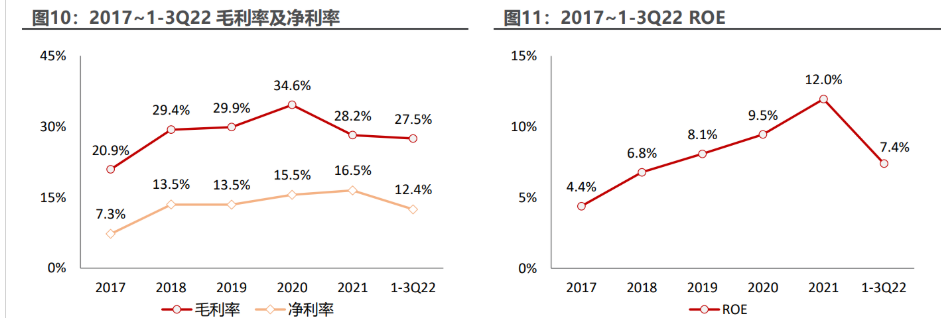

利润率有所波动;ROE逐年增加。

1)利润率:2018~2021 年,公司毛利率保持在 28%以上;净利率总体呈上升趋势,由 2017 年的 7.3%提升至 2021 年的 16.5%。2022 年前三季度,公司受镍、钴等原材料涨价影响,利润率有所下滑。

2)ROE:2017~2021 年,ROE 由 4.4%逐年提升至 12.0%。2022 年前三季度,ROE 下降主要系原材料涨价影响利润所致。

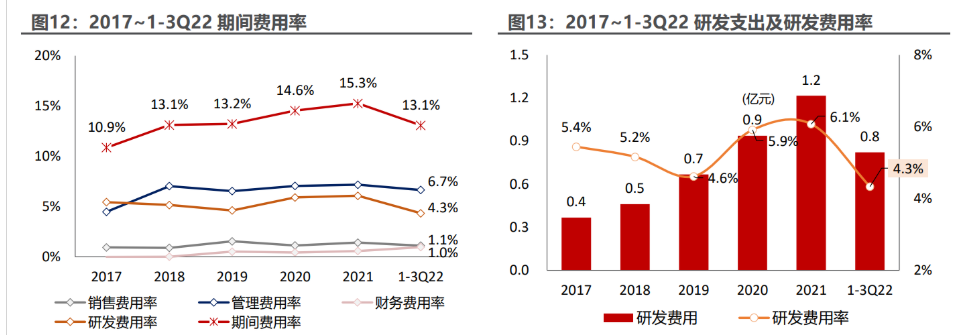

期间费用率总体平稳;研发支出逐年增加。

1)期间费用率:剔除 2019 年股权激励费用摊销的影响,2017~2021 年,期间费用率总体呈上升趋势,由 10.9% 增加至 15.3%。其中,销售费用率与财务费用率总体较低且波动较小;研发费用率呈增长态势。

2)研发支出及研发费用率:2017~2021 年,研发费用逐年增长,由 0.4 亿元增长至 1.2 亿元;研发费用率持续保持在较高水平,2021 年研发费用率同比增加 0.2ppt 至 6.1%。

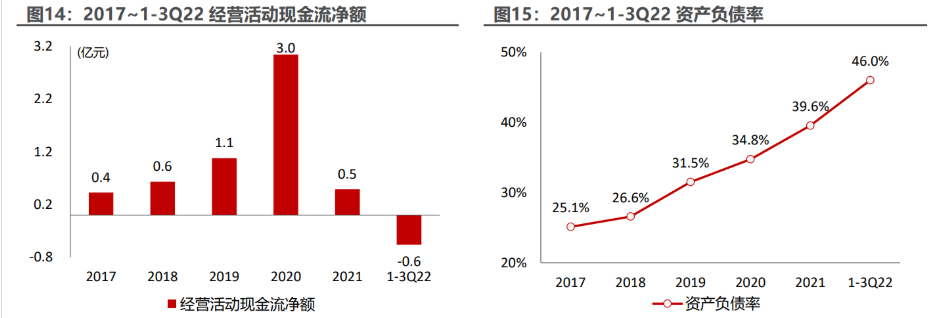

年度经营活动现金流持续正流入;资产负债率逐年增加。

1)经营活动现金流净额:2017~2021 年,公司经营活动净现金流持续为正,2021 年同比下降至 0.5 亿元,主要系存货储备增加及商业汇票比例增加所致。2022 年前三季度,经营活 动现金流净额为-0.6 亿元,公司销售回款一般集中于下半年。

2)资产负债率:2017 年以来,公司资产负债率逐年增加。

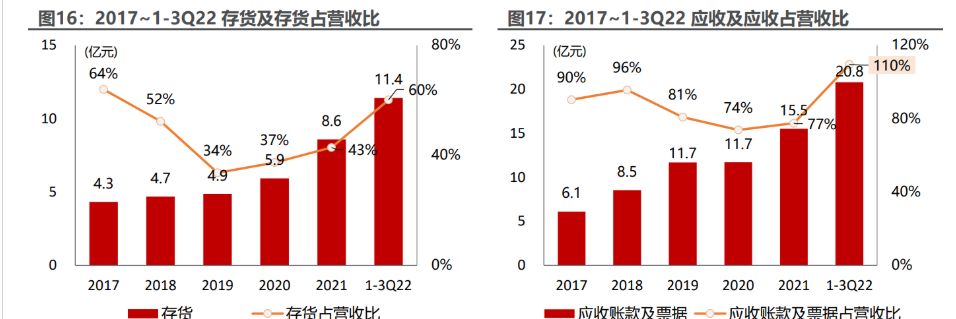

存货与应收规模逐年增加。

1)存货:2017~2021 年,存货规模逐年增加。截至 2022 年三季度末,存货较年初增加 33.0%至 11.4 亿元。公司存货以在产品及发出商品为主,按照 2021 年存货账面价值拆分,在产品占比 42%;发出商品占比 28%。

2)应收账款及应收票据:2017~2021 年,应收规模逐年增加。截至 2022 年三季度末,应收较年初增加 34.0%至 20.8 亿元,占营收比为 110%,主 要系公司回款多集中于四季度所致。

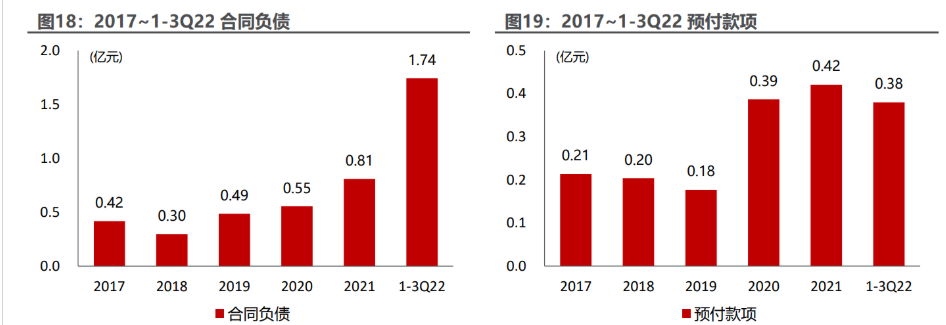

合同负债彰显下游景气;预付规模总体平稳。

1)合同负债:2017 年以来,公司合同负债规模总体呈增加趋势。截至 2022 年三季度末,合同负债为 1.74 亿元,较年初大幅增长 115.3%,彰显下游需求的景气。

2)预付款项:2017 以来,公司预付款项规模波动较小,账龄在 1 年以内的预付款占预付款项比约 90%。

2 航空发动机拉动需求,国产替代空间大

2.1 高温合金:航空发动机部件的关键材料

高温合金一般以铁、镍、钴为基,是一类既能在 600℃以上的高温下抗氧化、抗腐蚀、抗蠕变,又能在一定高强机械应力作用下长期工作的合金材料。

高温合金的根本特性在于其在一定温度下所具有的高强度,因此将其称为“热强合金”,欧美则称之为“超合金”。

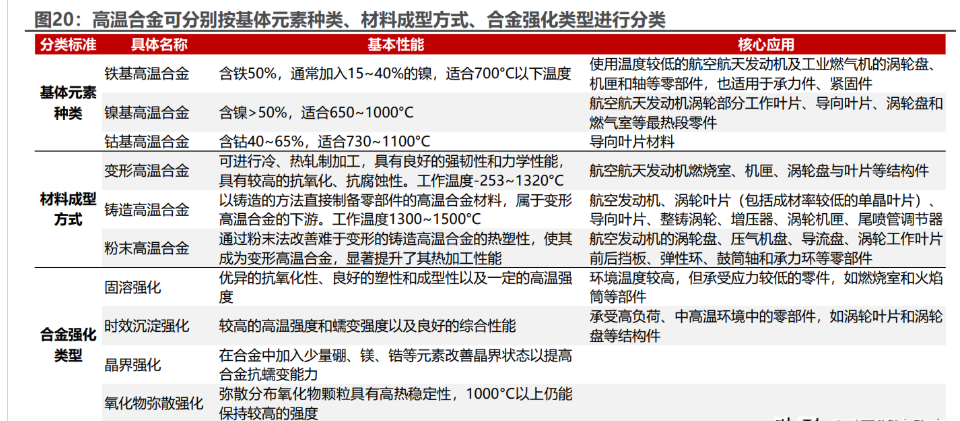

高温合金主要有按基体元素种类、按材料成型方式和按合金强化类型三种方式进行分类的标准。

1)按照基体元素种类,高温合金可以分为铁基、镍基和钴基,目前市场需求占比最大的为镍基高温合金,达 80% 以上。

2)按照制备工艺,我们可以将高温合金分为变形高温合金、铸造高温合金及粉末高温合金,这也是最常用的分类方法。

变形高温合金与铸造高温合金的需求最大。

1)按材料成型方式看,变形高温合金的市场需求最大,2020 年达到 70%;其次是铸造高温合金和粉末高温合金,2020 年分别占高温合金市场需求的 20%和 10%。

2)按基体元素种类看,镍基高温合金应用最广泛,市场份额占 80%;铁基高温合金和钴基高温合金市场份额分别为 14%和 6%。

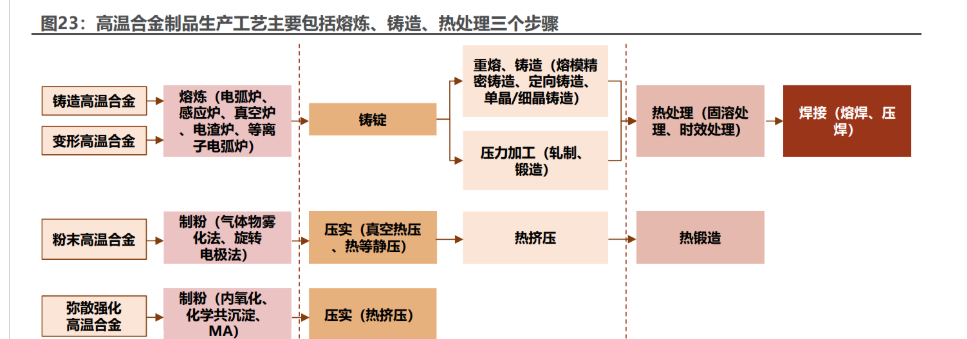

高温合金产品生产工艺主要包括熔炼、铸造、热处理三个步骤。

大多数高品质高温合金并非只采用一种工艺进行熔炼,而是采用双联工艺或三联工艺。双联 工艺即通过“真空感应炉+电渣重熔炉”或“真空感应炉+真空自耗炉”来生产;三联工艺则采用“真空感应炉+电渣重熔炉+真空自耗炉”的方式进行生产。

我国从 2010 年左右引入三联工艺,目前在部分产品中得到应用。值得注意的是,用于涡轮发动机的变形高温合金转动件基本都要求使用三联工艺进行生产。

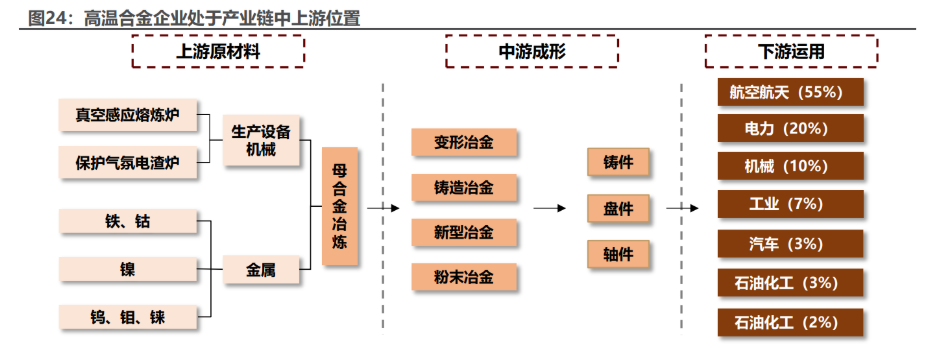

高温合金产业链上游主要为镍、钴、钼、铼等金属原料,经中游高温合金生产企业制造成型后再将毛坯交付主机厂或加工厂,精加工成零部件后再装配使用。

高温合金下游应用广泛,主要包括国防建设、航天航空、能源电力、石油化工等战略性产业。其中,航空航天领域是高温合金最重要的消费领域,也是对高温合金使用性能要求最高的领域。

2021 年,全球约 55%的高温合金用于航空航天领域,我国 70%~80%的高温合金用于航空航天等特种领域。

2.2 供需情况:当前依赖进口,国产替代空间较大

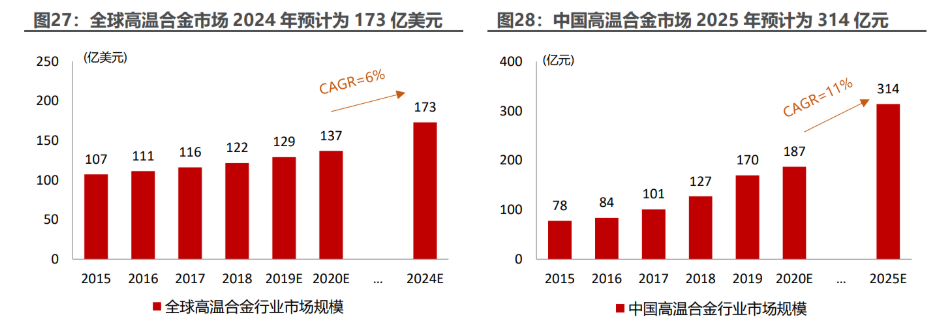

全球高温合金未来市场增量主要来源于中国。高温合金行业产能增长主要以现有厂商扩产为主,但生产工艺复杂、下游认证周期长等原因导致行业整体增速较缓。

2015~2020 年,全球高温合金市场规模 CAGR 为 5.0%,中国 CAGR 为 19.7%,国内市场增速明显高于全球市场增速。

根据前瞻产业研究院数据,2020 年全球高温合金市场规模 137 亿美元,2024 年将达到 173 亿美元;2020 年我国高温合金市场规模为 187 亿元,并将于 2025 年达到 314 亿元。

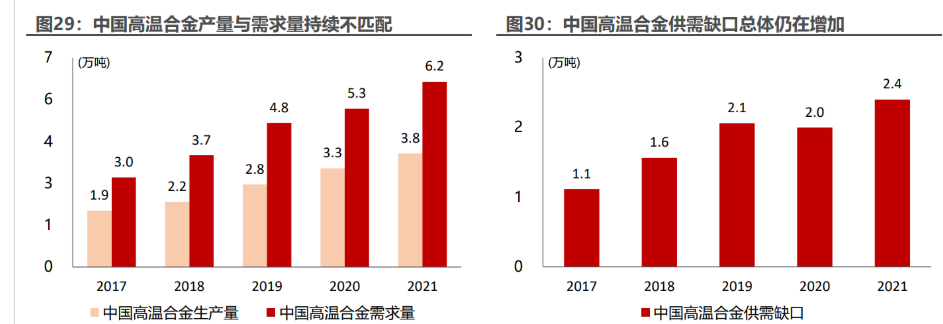

我国高温合金供需缺口较大。

2017~2021 年,我国高温合金生产量 CAGR=19.2%,需求量 CAGR=19.9%,需求增速大于供给增速,供需持续不匹配。高温合金供需缺口不断扩大,2021 年已达 2.4 万吨。

根据中投顾问《2018-2022年中国高温合金产业投资分析及前景预测报告》,目前我国防务领域航空发动机高温合金约40%依赖进口,整个高温合金行业约50%依赖进口,国产替代空间广阔。随着国内企业生产工艺和技术的提升,产能建设速度加快,高温合金的国产化率有望迅速提升。

2.3 市场空间:航空发动机和燃气轮机驱动需求增长

2.3.1 航空发动机放量是主要驱动因素

高温合金占航空发动机质量 40~60%。

高温合金主要应用于航空航天领域,以航空发动机为主,主要用于燃烧室、导向器、涡轮叶片和涡轮盘四大热端部件制造,高温合金占航空发动机总重量的 40~60%。

在民用工业的能源动力、交通运输、石油化工、冶金矿山和玻璃建材等领域,镍基高温合金有广泛的应用,主要用于柴油机和内燃机的增压涡轮、工业燃气轮机、内燃机阀座、转向锟等部件。

2.3.2 燃气轮机是高温合金的重要应用方向

高温合金的另外一个重要应用是燃气轮机。燃气轮机具有功率大、尺寸小、起动迅速、加速性和机动性好等特点,对国防、能源、电力等领域都有重要的战略意义。目前,国际上已经发展了三代燃气轮机,部分四代高效燃气轮机已投入使用。

在舰船动力方案选择上,燃气轮机的主要竞争对手是舰用柴油机和舰用蒸汽轮机,燃气轮机自身特性与舰船动力系统性能要求更为吻合,成为了各国舰船动力系统发展的主流选择。

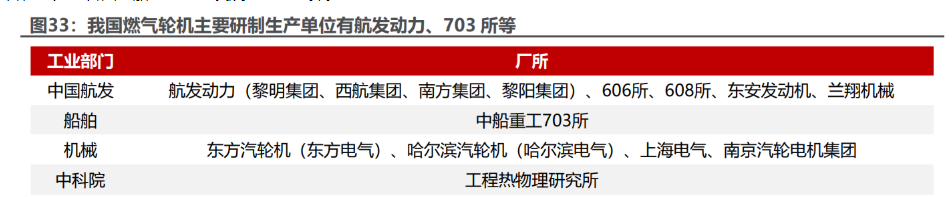

燃气轮机国产化加速驱动高温合金需求增长。

高温合金在燃气轮机中占有重要地位,在燃烧室、导向叶片、涡轮工作叶片以及涡轮盘等部件上都有应用。目前我国燃气轮机主要研制力量来自于中国航发、船舶、机械、中科院等部门及院所。国产舰船用燃机逐渐进入批产,将驱动高温合金的需求持续增长。

燃气轮机市场国产化持续推进,将推动高温合金市场需求增长。

从生产端看,全球燃气轮机市场基本被美国 GE、西门子和三菱三家公司主导,2019 年上半年市占率合计达到 88.2%。

从需求端看,2020 年亚太地区的燃气轮机需求占全球 54%。目前,我国已具备轻型燃气轮机的自主化能力,哈尔滨电气集团制造的西气东输二线国产 30MW 燃机实现稳定运行 8000 余小时,通过了工业性应用考核;我国在重型燃气轮机的自主可控道路上也不断进步,首台完全自主研发的 F 级 50MW 重型燃气轮机已于 2021 年正式投入使用;F 级 300MW 重型燃气轮机项目正处于研发攻关阶段。

3 科研实力雄厚,产能释放打开成长空间

3.1 铸造合金贡献主要营收,新型合金附加值持续增加

公司主营高温合金材料及其制品,营收占比达到 99%。分产品看,

1)铸造高温合金:2018 年公司在单晶叶片领域取得重大突破,营收同比增长 74.8%;2019 年,公司在大型复杂机匣产品技术研发上取得了重大突破,承接了民用涡浆多种大型复杂薄壁机匣攻关任务,营收同比增长 109.4%。2019~2021 年铸造高温合金营收占比持续超过 60%。

2)变形高温合金:营收规模逐年增长,2017~2021 年复合增速为 11.3%;2022 年上半年营收同比增速高达 80.6%,主要系拳头产品 GH4169 系列合金产品交付量创新高所致。

3)新型合金制品:营收增长稳健,多型号粉末高温合金盘锻件已研制成功,未来批产有望大幅增加营收。

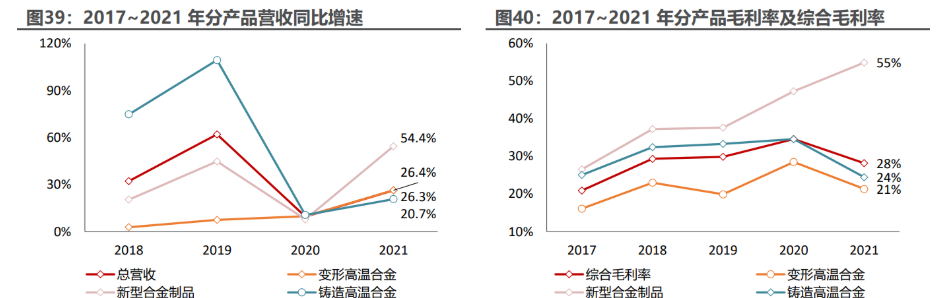

新型高温合金材料毛利率不断攀升。

分产品看,1)新型高温合金毛利率最高, 由 2017 年的 26.6%逐年上升至 2021 年的 54.9%;

2)2017~2019 年,铸造高温合金毛利率较变形高温合金毛利率高 10ppt 左右;2020 年以来,铸造高温合金和变形高温合金毛利率差距逐渐缩小,主要系 2020 年变形高温合金国产替代比例增加及 2021 年原材料涨价较多所致。

3.2 研发投入持续增长,科研创新实力雄厚

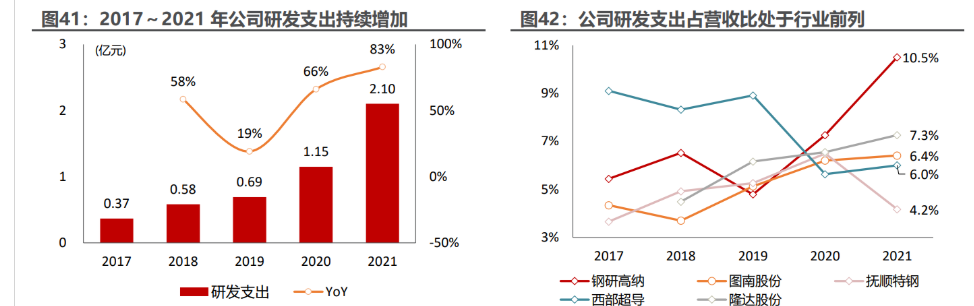

持续重视研发;研发支出逐年增加。

2017~2021 年,公司研发投入由 0.37 亿元逐年增长至 2.10 亿元,年复合增速达 54.7%,主要投向高温合金、金属间化合物及轻质铸件等产业化技术,同时重点研发下一代高温材料。

2017~2021 年,公司研发支出占营收比由 5.4%增长至 10.5%,2021 年,公司研发投入占总营收比例显著高于同行业其他可比公司。

重视技术创新,持续优化科研体系。

公司建有“高温合金新材料北京市重点实验室”和“北京市燃气轮机用高温合金工程技术研究中心”,并作为多个国家科研平台的重要组成部分,牵头成立了“中国高温合金产业技术创新战略联盟”,为后续创新发展提供了强有力的后盾。

公司组建的重点实验室、工程中心和事业部层层嵌套,覆盖了技术储备、技术工程化和技术产业化等三个阶段,近年来已开发出了高代次变形和粉末高温合金、3D 打印用高性能高温合金等新材料,及变形高温合金三联冶炼、双联单晶叶片制备技术等关键技术,并逐步将其应用于公司产品。

公司是我国高温合金及轻质合金领域技术水平最为先进、生产种类最为齐全的企业之一,是航空、航天、兵器、舰船和核电等行业重要的研发生产基地。

1958 年以来,公司共研制各类高温合金 120 余种。其中,变形高温合金 90 余种;粉末高温合金 10 余种,均占全国该类型合金的 80%以上。最新出版《中国高温合金手册》收录的 201 个牌号中,公司及其前身钢研院牵头研发的有 114 个,占总牌号数量的 56%。公司各项产品研发均有所突破。

分产品线看,1)铸造合金和轻质合金领域:已突破某大尺寸单晶合金及涡轮叶片的核心制备工艺,并布局几乎全部在研及批产航空发动机型号;

2)变形合金领域:涡轮盘锻件实现小批量生产;

3)新型合金领域:多个型号粉末高温合金盘锻件已研制成功,ODS 高温合金已完成扩产;

4)石油化工领域:已突破解决了石化行业裂解炉管结焦周期短的难题,抗结焦综合性能达到世界先进水平。

3.3 股权激励机制充分,彰显发展信心

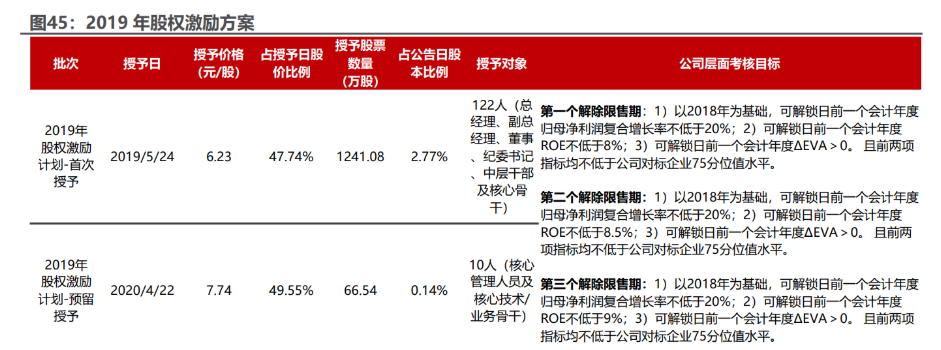

2019 年 5 月,公司实施股权激励。

1)人员覆盖广:激励对象为公司董事、高管及核心骨干,共 132 人,占职工总数的 13.61%。

2)激励力度大:首次授予 1241.08 万股,占公告日总股本的2.76%;预留授予66.50万股,占总股本的0.14%。

3)约束时间久:本次激励计划有效期为 5 年,其中 2 年禁售期、3 年限售期,2021 年 5 月开始分三年解锁,有利于留住人才和企业长期发展。

4)考核目标多:解除限售需要公司层面业绩考核和个人层面绩效考核均达标,公司层面业绩考核主要包括可解锁日前一会计年度归母净利润增长率、净资产收益率和ΔEVA 等条件,同时需要不低于对标企业 75 分位值。

2019 年股权激励首次授予 1241.08 万股,预计总摊销 8464.17 万元。根据公司年报,2019~2021 年公司已分别摊销 1488.28 万元、3031.37 万元、2381.05 万元,计入管理费用;2022 年预计摊销 1097.21 万元。

3.4 产能不断释放,在手订单饱满

通过收购、扩建等方式增加产能,纵向延伸产业链。

1)2018 年 11 月,公司收购青岛新力通 65%股权,拓展民用领域。

2)2019 年 6 月,公司联合子公司河北德凯在青岛建立平度产业基地和青岛钢研创新研究院,进一步优化产业布局。

3)2020 年 5 月,公司子公司青岛新力通在原有厂区北侧建设 4.5 万平方米新厂房,增加设计产能 7000 吨/年。项目建设期 15 个月,已于 2021 年试生产,达产期 5 年。

4)2022 年 6 月,公司与航发动力成立合资公司西安高纳,拓展发动机铸件业务,公司使用自有资金出资 7476.69 万元,占合资公司持股比例的 67.97%。

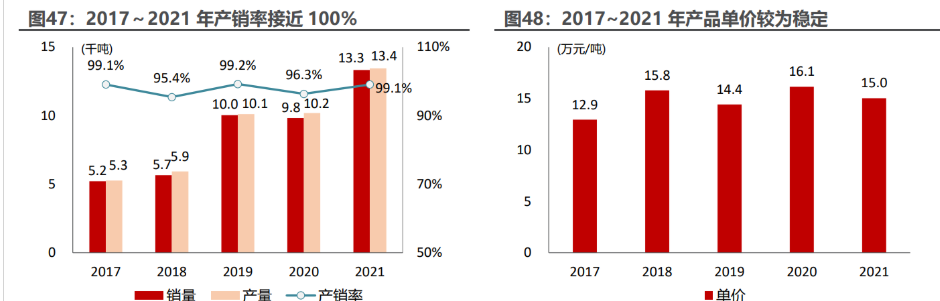

产销率持续接近 100%;价格总体稳定。

受益于下游需求增长及公司产能释放,公司 2017~2021 产销量总体上升,产量及销量年复合增速为 26.4%。

2019 年,公司将青岛新力通纳入报表合并范围,产销量同比增幅较大,销量同比增加 77.6%;产量同比增加 70.8%。2021 年下游持续需求增长,销量同比增加 35.7%;产量同比增加 31.9%。

2017~2021 年,公司产销率始终维持在 95%以上,2021 年达到 99.1%,在建产能的释放将为公司业绩增长带来更多弹性。

4 同行业对比:竞争合作并存,创新扩产满足需求

我国从事高温合金材料及高温合金精密铸件生产的企业数量有限,主要以国家在计划经济时期规划的高温合金研发生产基地和原航空工业配套高温合金铸件的专业铸造单位为主。

研产基地主要以钢研总院、中科院金属所为代表;大型老牌钢铁厂主要以抚顺特钢、宝钢特钢为代表;图南股份、隆达股份、西部超导作为新进入者,是民营企业新秀。

1)抚顺特钢:

始建于 1937 年,是我国最早的特殊钢企业之一,主营四大产品:高温合金、超高强度钢、不锈钢和工模具钢,在行业内有一定技术优势。在过去三个“五年计划”中,抚顺特钢承担和参与了国防科工局 190 余项特种新 料科研课题,在研课题 39 项。

2)西部超导:

是由西北院和超导国际于 2003 年 2 月共同出资设立的一家中外合资经营企业,于 2019 年 7 月赴科创板上市,是我国航空用钛合金棒丝材的主要研产基地,是目前国内唯一实现超导线材商业化生产的企业,也是国际唯一的铌钛铸锭、棒材、超导线材生产及超导磁体制造全流程企业。公司 2021 年跨越高温合金业务的盈亏平衡,实现营收 1.0 亿元,占比 3.5%,全年生产高温合金 555 吨,同比增加 67.4%。

3)隆达股份:

成立于 2004 年,于 2022 年 7 月赴科创板上市,业务由合金管材向镍基耐蚀合金、高温合金逐步拓展。

铸造高温合金聚焦两机产业链,面向国内外市场,并参与国产航空发动机和重型燃气轮机热端部件高温合金的研发和试制;变形高温合金已建成“真空感应+电渣重熔+真空自耗”三联熔炼工艺生产线,部分牌号正在两机领域客户验证。

高温合金营收占比由 2018 年的 6.0%逐年 快速提升至 2021 年的 42.2%。2018~2021 年,综合毛利率由 12.5%逐年提升至 19.8%;净利率由-3.9%逐年提升至 9.7%,盈利能力提升主要系附加值更高的高温合金产品占比增大所致。

4)图南股份:

成立于 1991 年 5 月,于 2020 年 7 月上市,主营高温合金、特种不锈钢等高性能合金材料及其制品,应用在航空发动机、燃气轮机、核电装备等特种及高端领域。

公司拥有大型高温合金复杂薄壁精密铸件全产业链系统,对质量和成本管控能力突出,是国内少数实现铸造高温合金母合金及大型高温合金复杂薄壁铸件同时批量化生产的企业之一。 我们综合分析五家公司的财务情况如下:

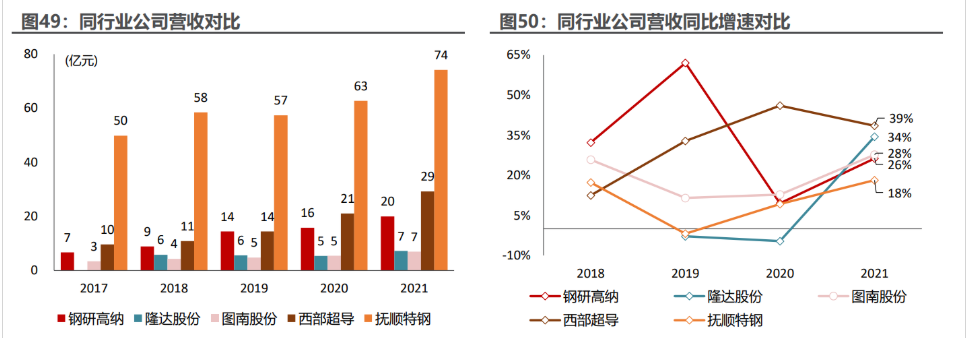

营收:抚顺特钢营收规模最大,西部超导营收增长最快。

钢研高纳、图南股份和西部超导营收规模逐年增长,营收同比增速较为波动。2021 年,钢研高纳营收同比增长 26.4%至 20.0 亿元,同比增速在五家公司中位列第四。2022 年前三 季度,钢研高纳营收同比增长 33.2%至 19.0 亿元,同比增速在五家公司中位列第四。

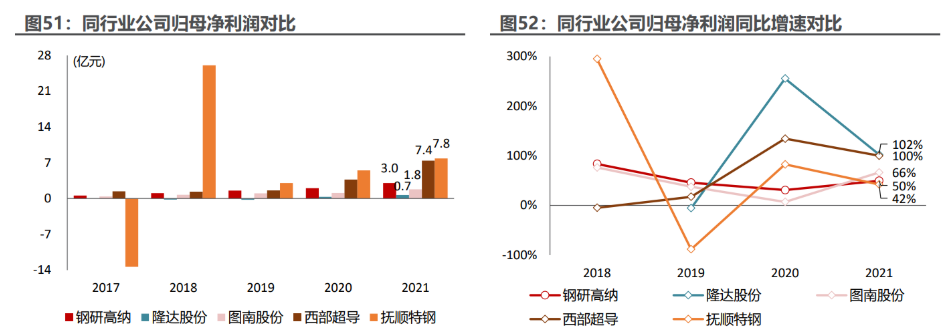

归母净利润:

1)2017~2021 年,钢研高纳保持稳健增长,归母净利润由 0.6 亿元增长至 3.0 亿元。

2)抚顺特钢利润波动较大,2017 年因计提 10.5 亿元资产减值实现归母净利润-13.4 亿元;2018 年因债务豁免产生净收益 28.3 亿元,扭亏为盈实现归母净利润 26.1 亿元;2019 年~2021 年步入稳健增长阶段。

3)西部超导和隆达股份增长较快,2021 年同比增速在 100%以上。

4)图南股份 2021 年加速增长,归母净利润同比增长 66.2%至 7.4 亿元。

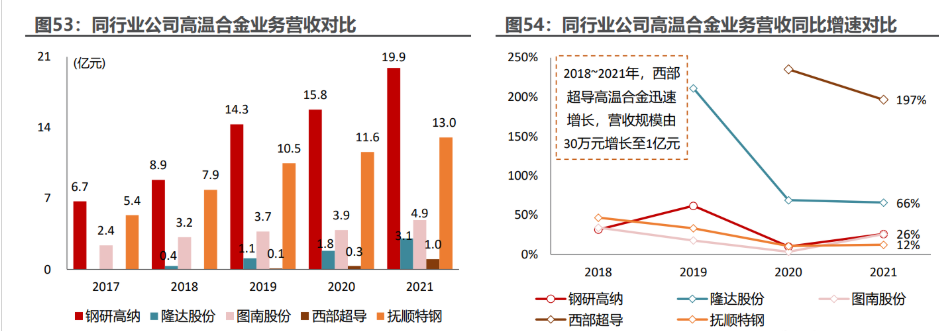

高温合金业务营收:

钢研高纳高温合金业务营收规模在五家公司中最大,西部超导高温合金业务营收增长最快。

2018~2021 年,五家公司高温合金业务规模均在逐年增长,彰显下游需求的持续景气。

2021 年,钢研高纳高温合金业务营收同比增长 26.1%至 19.9 亿元,同比增速在五家公司中位列第三。

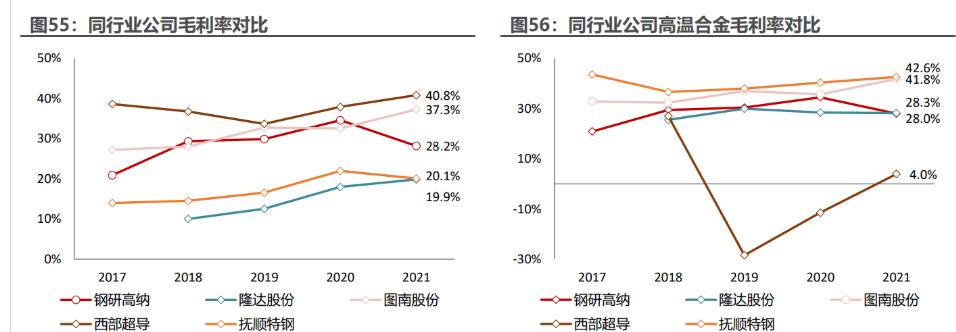

毛利率:

1)综合毛利率:西部超导综合毛利率在五家公司中最高。2017~2021年,五家公司综合毛利率均呈现总体上升的趋势,2021 年,原材料涨价导致钢研高纳毛利率同比下滑 6.4ppt 至 28.2%;抚顺特钢毛利率同比下滑 1.9ppt 至 20.1%。2019 年,原材料海绵钛涨价导致西部超导利润率同比下滑 3.1ppt 至 33.7%。

2)高温合金毛利率:抚顺特钢高温合金毛利率在五家公司中最高,图南股份、钢研高纳位列第二、第三。西部超导高温合金业务未形成规模,毛利率尚且不稳定。

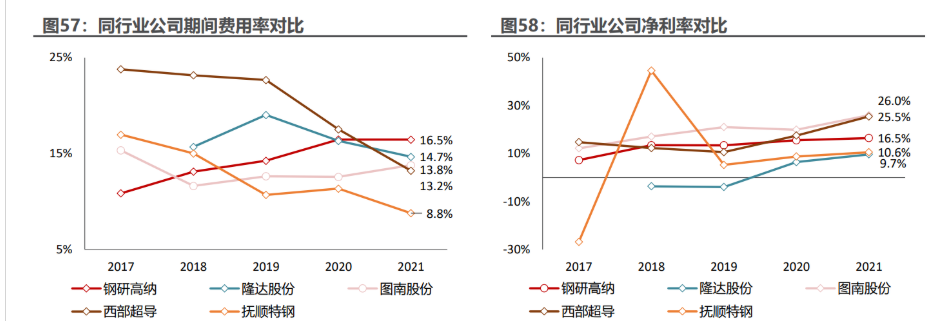

期间费用率与净利率:

1)期间费用率:2017~2021 年,西部超导、隆达股份和抚顺特钢期间费用率总体呈下降趋势;钢研高纳、图南股份期间费用率呈上升趋势。2021 年,钢研高纳期间费用率为 16.5%,高于另外四家公司,主要系较高研发费用率所致。

2)净利率:图南股份净利率在五家公司中最高。2017~2021 年,钢研高纳、隆达股份、图南股份和西部超导的净利率呈现总体上升的趋势;抚顺特钢净利率波动较大。

2021 年,五家公司净利率均同比提升,西部超导同比增幅最大,达 8.0ppt;图南股份净利率同比提升 6.0ppt 至 26.0%;钢研高纳增幅最小,净利率同比提升 0.9ppt 至 16.5%。

5 盈利预测与估值

5.1 盈利预测假设与业务拆分

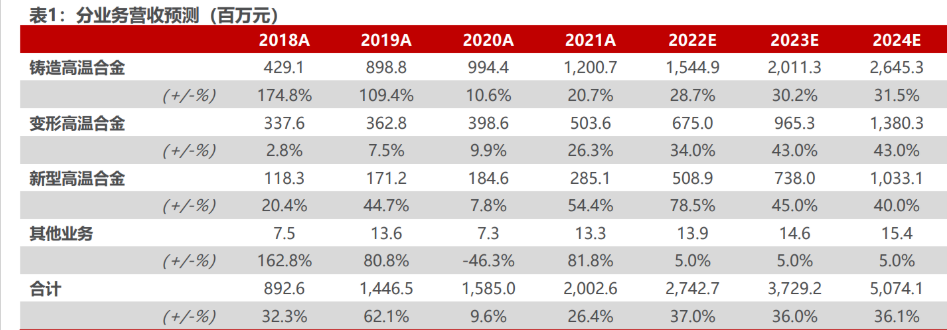

1)在铸造高温合金领域,公司承接了多家主机厂和设计所多种新产品的研发任务,2018~2021 年营收年复合增速达 40.9%。产品研发早期阶段主要采取成本加成定价方式,后续有望把部分成本端压力转移至客户。我们预计 2022~2024 年实现营收 15.4 亿元、20.1 亿元、26.5 亿元;毛利率分别是 24.8%、25.0%、25.3%。

2)在变形高温合金领域,公司自建锻造及盘轴生产线,未来委外加工比例将进一步降低,毛利率有提升空间。我们预计2022~2024年实现营收6.8亿元、9.7 亿元、13.8 亿元;毛利率分别是 21.5%、21.7%、21.9%。

3)在新型高温合金领域,公司粉末高温合金、金属间化合物、ODS 合金多点开花,产品性能优异 且附加值较高,有望成为公司新的增长点,同时产品结构的持续优化也将带动毛利率增长。

我们预计 2022~2024 年实现营收 5.1 亿元、7.4 亿元、10.3 亿元;毛利率分别是 56.0%、56.6%、57.2%。

5.2 估值分析与总结

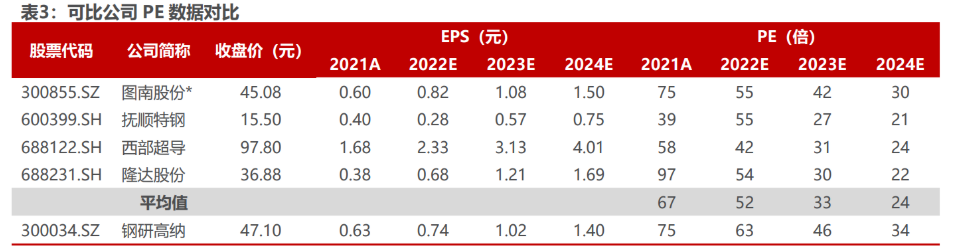

我们选取高温合金领域 4 家公司作为可比公司进行分析:

1)抚顺特钢,我国大型特殊钢重点企业和特种材料研产基地,主营变形高温合金及特种不锈钢;

2)图南股份:高温合金行业的民营企业新秀,主营高温合金和特种不锈钢;

3)西部 超导,钛合金核心标的,同时布局高温合金业务,主营变形高温合金;

4)隆达股份,业务由合金管材向镍基耐蚀合金、高温合金拓展,主营铸造高温合金。

上述公司主营业务与公司核心业务具有可比性。

公司深耕高温合金行业,技术实力雄厚,是国内少数研制出单晶高温合金的公司之一,并具有制造先进航空发动机亟需的粉末高温合金和 ODS 合金的生产技术和能力。

2022 年 4 月,公司与航发动力成立合资子公司西安高纳,主营航空部件,进行产业链纵向延伸;2022 年 6 月,公司成立全资子公司四川高纳,主营航空锻件,有望降低公司变形高温合金的外协比例,进一步提升公司的盈利能力。

我们预计公司 2022~2024 年归母净利润分别是 3.62 亿元、4.96 亿元和 6.79 亿 元,同比增速分别是 18.7%、37.2%和 36.9%。当前股价对应 2022~2024 年 PE 为 63x/46x/34x。

可比公司 2022~2024 年 PE 均值为 52x/33x/24x,公司 PE 估值高于行业平均水平,但考虑到:

1)成长性:向产业链下游纵向延伸拓展,有望走出第二增长曲线。公司与航发动力共同设立合资公司西安钢研高纳航空部件有限公司,拓展航空部件业务,发展空间较大。

2)稀缺性:公司是国内少数掌握单晶高温合金、粉末高温合金和 ODS 合金制备工艺的公司。公司多个型号粉末高温合金盘锻件能够满足航空发动机的应用需求,随着粉末高温合金市场需求的持续增长,公司业绩增速确定性较强。

基于上述两点,我们认为公司发展空间较大,有望享有估值溢价。

6 风险提示

1)原材料价格波动:原材料成本在公司产品成本构成中所占比重在 60%左右,部分产品超过 70%。公司产品的原材料主要为镍、铬、钴等有色金属,价格波动将影响公司的毛利率。

2)市场竞争加剧:随着技术扩散,行业总体较高的利润率水平可能会吸引其他投资者的进入,从而加剧竞争,进而降低行业的平均盈利水平。

3)产品研发不及预期:公司主营产品技术含量较高,在核心关键技术上拥有自主知识产权。目前有多项产品和技术尚处于研发阶段,存在新产品及新技术研发进展不及预期的风险。

♥:

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号