-

东部基建排头兵,山东路桥:交通强省潜力足,山东基建龙头再腾飞

老范说评 / 2022-12-06 11:18 发布

1 东部基建排头兵,订单充沛成长可期

1.1 发展历史悠久,项目经验丰富

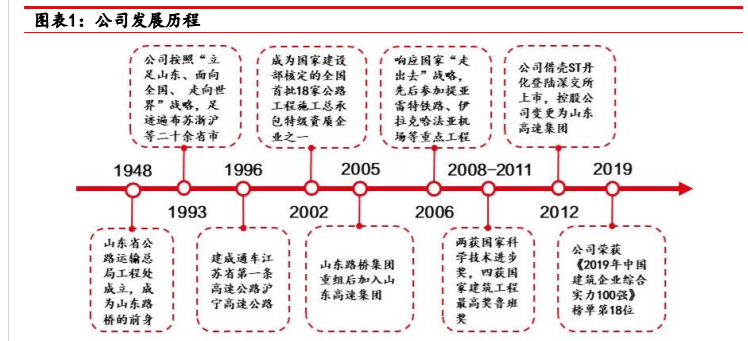

公司始建于1948年,拥有多种路桥工程资质,项目遍布国内三十几个省市自治区,在海外 参建了尼泊尔、巴基斯坦、阿尔及利亚、越南、伊拉克、哈萨克斯坦等十余个国家的高速公路、市政、房建、机场及铁路项目。

公司先后获得国家科学技术进步奖、鲁班奖、国家优质工程金质奖、詹天佑奖、国家优质工程奖等,授权专利200余项,参加建设的青岛胶州湾跨海大桥获乔治·理查德森奖,是迄今我国桥梁工程获得的最高国际奖项。

公司荣获中国建筑企业管理协会发布的《2019 年中国建筑企业综合实力 100 强》榜单第 18 位,位列山东省建筑企业首位。

公司曾参与修建淮上淮河特大桥、威海香水河大桥、潍日高速、宁梁高速、四川夹江 S307 线千佛岩隧道等工程,在稳固路桥建设的基础上,积极拓展市政、铁路、港航、隧道等领域。目前,公司在建主要工程有济南大西环(EPC 模式)、郑济高铁、潍烟高铁,济南地铁 4 号线等。

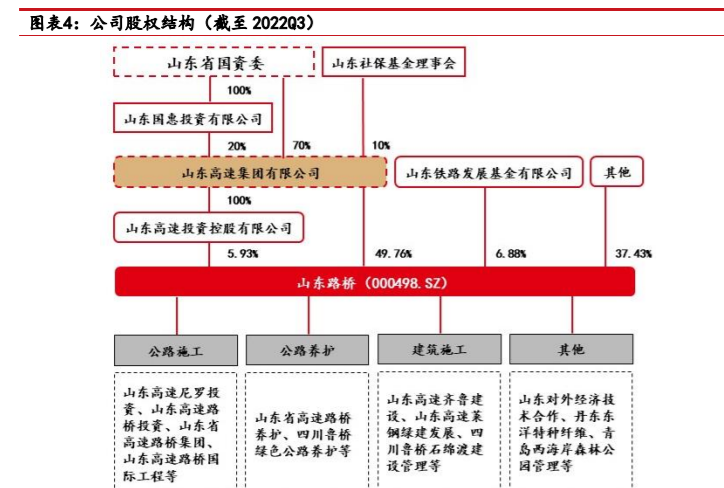

背靠山东国资委,隶属山东高速集团。

公司实际控制人为山东省国资委,目前第一大股东为山东高速集团有限公司,截至 2022 年第三季度山东高速持股比例高达 49.76%,通过山东高速投资控股有限公司间接持股 5.93%,合计持股 55.69%。

公司主要布局路桥施工、公路养护和建筑施工业务,旗下含有山东省公路桥梁建设、山东鲁桥建设、高速路桥养护有限公司、山东鲁桥建材等 30 余家权属公司,业务资质十分丰富。

1.2 业绩持续优化,业内竞争力加强

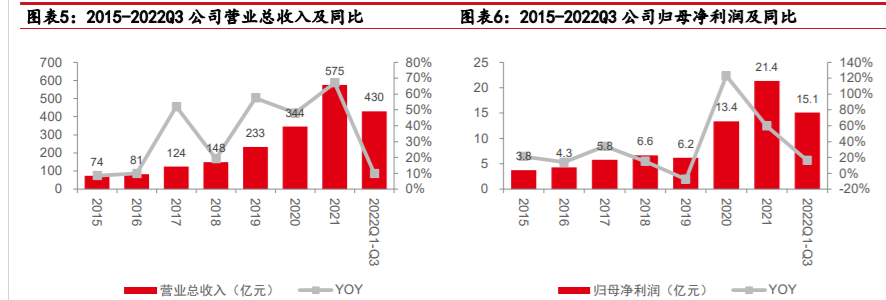

大股东合并提升经营业绩竞争力。

2020 年公司第一大股东山东高速集团与第二大股东齐鲁交通集团合并重组,公司业绩充分增厚,当年营业收入为 344 亿元,YOY+48.1%,归母净利润为 13.4 亿元,YOY+123.1%。2021 年公司继续发挥业务优势,营业收入增长至 575 亿元,YOY+67.0%,2015-2021 年 CAGR 高达 40.7%。

公司积极落实降本增效措施,盈利能力得到大幅提升,2021 年公司归母净利润为 21.4 亿元,YOY+59.5%,2015-2021 年 CAGR 高达 33.5%。大股东合并后原齐鲁交通旗下山高交建、日照建设、港通建设与公司存在业务重合。2021 年山东高速集团出具《关于避免同业竞争的承诺函》,承诺将在 36 个月内启动注入山东路桥的程序,后续有望继续增厚公司业绩。

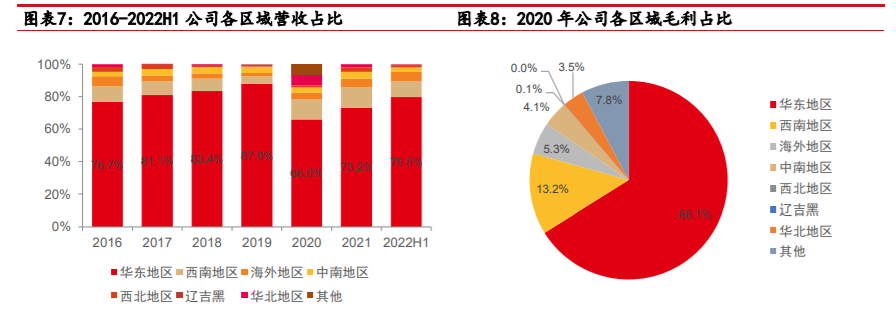

立足华东基本盘,积极布局全国及海外市场。

公司深耕华东市场,除 2020 年受疫情影响外,2016-2021 年华东地区营业收入占比均在 70%以上。同时公司继续发力其他区域市场,推动收购布局优化。2020 年起西南区域在公司布局中的重要性增强,收入和毛利分别占比 12.4%/13.2%,成为国内重点培育市场。此外,公司借助国内“一带一路”战略拓张海外市场,截至 2022 上半年海外市场营收占比 6.1%,公司国际品牌影响力不断提升。

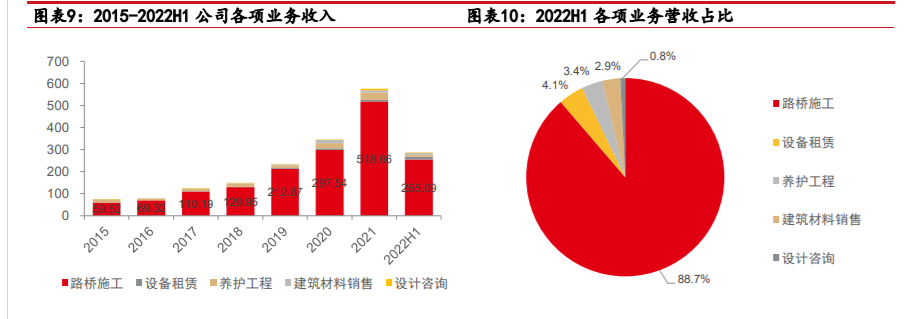

路桥施工和养护工程为公司贡献主要收入。

公司以路桥工程施工与养护为主营业务,2021 年公司路桥施工和养护工程业务收入分别为 518.66/31.60 亿元,YOY+74.3%/+30.0%。2022 上半年两项主业营业收入分别为 255.09/9.89 亿元,合计占比 92%。随着集团大股东高速集团在山东及全国市场占有率的提升,公司主营业务优势有望得到巩固,进一步为公司贡献收入。

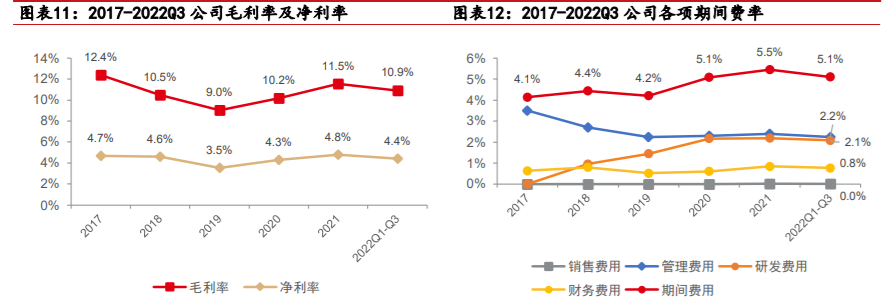

管理增效提升明显,逐渐走出盈利低点。

受原材料价格上涨影响,2017-2019 年公司毛利率及净利率分别由 12.4%/4.7%下降至 9.0%/3.5%,2020 年起逐渐得到恢复,到 2021 年分别回升至 11.5%/4.8%。2017-2022Q3 年期间费率由 4.1%上升至 5.1%。

尽管随着降本增效取得初步成果,管理费率由 3.5%下降至 2.2%,但公司加大新技术研发投入力度,使研发费用逐步升高,拉动整体期间费率上升。

我们预计随着公司原材料补价差机制的不断完善,上游原材料价格波动的影响将逐渐减小,加之公司技术实力不断增强,盈利能力将持续得到改善。

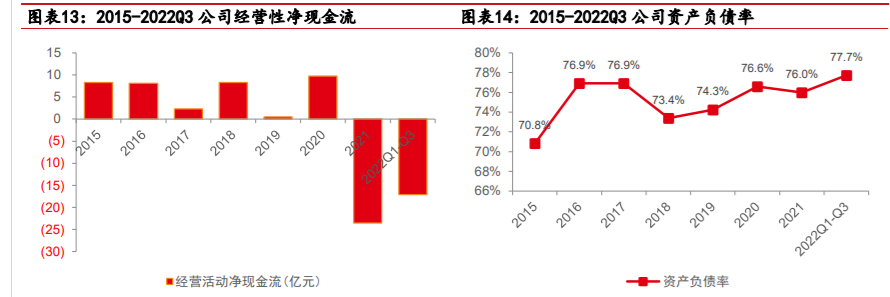

保理公司缓解现金流压力,可转债有望降低负债率。

2019-2021年公司相继收购齐鲁建设、中铁隆、绿建发展、滨州交发等公司进行业务拓展,营收规模逐渐增大,但业主存在通过商业汇票支付合同价款的情况,导致应收账款增加,公司经营性现金流承压。

截至 2022 年第三季度,公司资产负债率上升至 77.7%,达到近年高点。为了改善现金流及降低资产负债率,公司出资设立山高保理,授权开展应收账款保理业务,并发行可转债 48.36 亿元以偿还银行贷款并补充流动资金。

未来若成功转股,将进一步优化公司负债结构。

1.3 订单结构优化,省内市场依赖度有效缓解

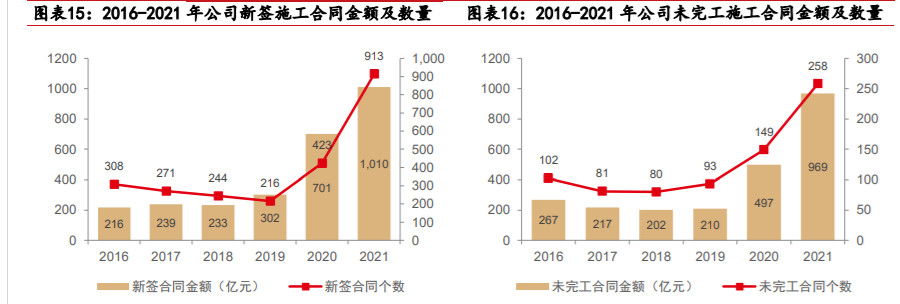

在手订单数量充足,十四五期间有望接力增长。

2021 年末公司在手订单为 1979 亿元,是公司当年营业收入的 3.44 倍,其中新签订单金额为 1010.4 亿元,同比增长 44%,近五年 CAGR 高达 36.1%,新签订单维系较高增速;21 年在手未完工订单金额为 969 亿元,近五年 CAGR 高达 29.4%,亦保持较高增速。

我们预计在大股东业务协同作用下,“十四五”期间公司在手订单将持续保持增量,为公司营收增长提供强劲保障。同时在多元业务的战略布局下,公司不断进军新领域,多元市场开发力度不断加强,订单规模有望扩大。

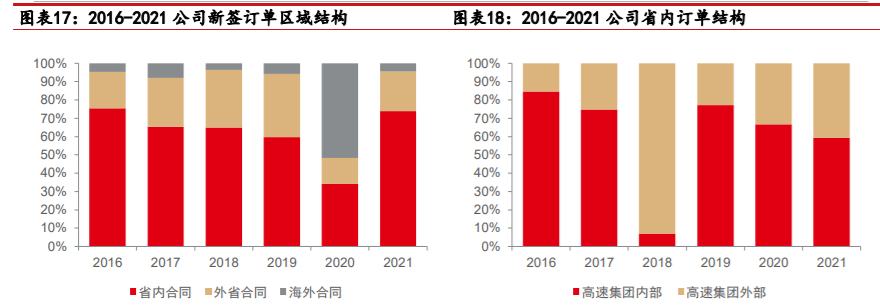

省外市场积极拓张,订单结构持续优化。

受益于大股东合并,公司品牌影响力得以提升,集团内部协同效应加深,加之逐渐摆脱疫情影响,2021 年公司省内订单金额上升至 746.89 亿元,YOY+61%,其中 442.84 亿元来自于高速集团内部订单,较上年增长 43.3%,内部协同优势凸显。

同时公司不断深化外省和海外市场的布局,2016-2021 年公司外省、海外中标订单分别由 42.83/10.12 亿元上升至 217.63/45.89 亿元,我们预计省外和海外订单增长将进一步打开公 司增长空间。

2 交通强省战略托底,未来市场静待机遇

2.1 “十三五”成绩优越,省内交通投资空间可期

“十三五”期间山东交通基建投资力度持续加强。

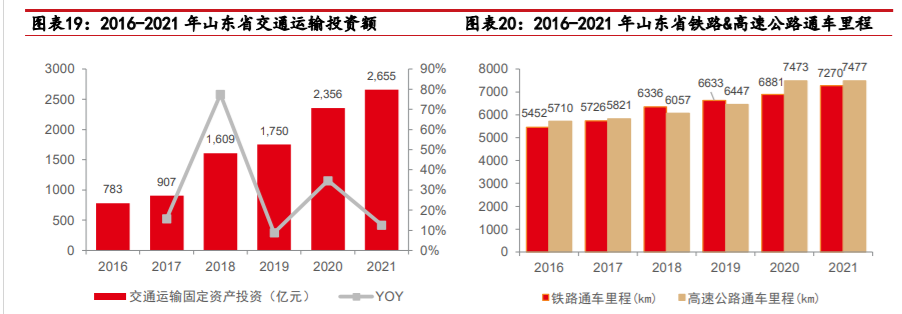

2016-2020 年山东交通运输固定资产投资额由 783 亿元上升至 2356 亿元,CAGR+24.6%。省内铁路通车里程由 5452 公里上升至 6881 公里,CAGR+4.8%,省内高速公路通车里程由 5710 公里上升至 7473 公里,CAGR+5.5%。

“十四五” 期间交通基建投资有望延续高景气度,2021 年山东交通投资高达 2655 亿元,YOY+12.7%,铁路和高速公路通车里程分别增长至 7270/7477 公里,YOY+5.7%/+0.1%。

山东交通基建投资力度在全国及东部地区名列前茅。2021 年山东省交通固定资产投资额为 2655 亿元,仅次于云南/浙江/四川(分别为 3878/3400/3131 亿元)。截至 2022 年 7 月,山东省交通固定资产投资额为 1024.12 亿元,占东部地区 18.9%,仅次于浙江和广东。

山东交通基建尚有较大改善空间。

以高速公路为例,相较其他省份,2021 年山东省高速公路通车里程高达 7477 公里,在全国 25 个主要省市中排名第六,仅次于广东/云南/新疆/四川/贵州(分别为

11000/10000/9400/8600/8010 公里)。高速公路网密度亦位于国内前列水平,2021 年山东省高速公路网密度为 473.2 公里/万平方公里,在全国 25 省市排名第四,仅次于广东/浙江/福建(分别为 612.13/506.56/483.87 公里/万平方公里)。

但山东是人口大省,常住人口超过 1 亿人,人均交通需求较大。2021 年山东省高速公路人均保有量为 0.74 公里/万人,仅高于河南和江苏,与其他省份差距较大。此外,省内交通系统还有布局不均衡、互通能力不足的问题,交通改善空间仍然较大。

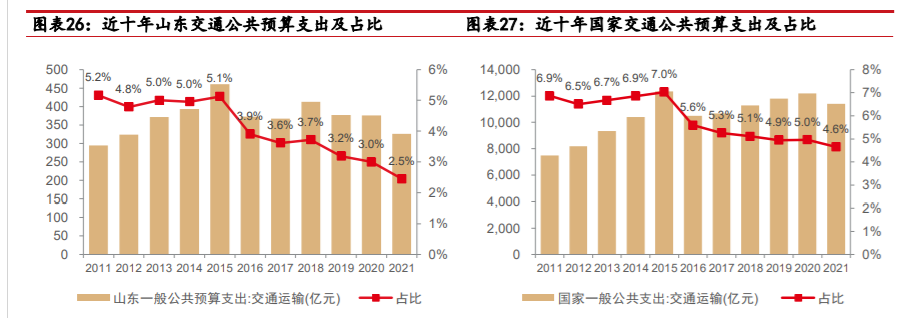

交运支出低于全国平均水平,财政支持尚有倾斜空间。

2021 年全国交通运输一般公共预算性支出高达 11420.68 亿元,占一般公共预算支出 4.6%,而山东 2021 年交通运输一般公共预算性支出 326.59 亿元,仅占一般公共预算支出 2.5%,与全国水平相差较大,因此山东省财政支出仍有向交通运输领域倾斜的余地。

2.2 “十四五”景气度有望延续,省内交通基建空间广阔

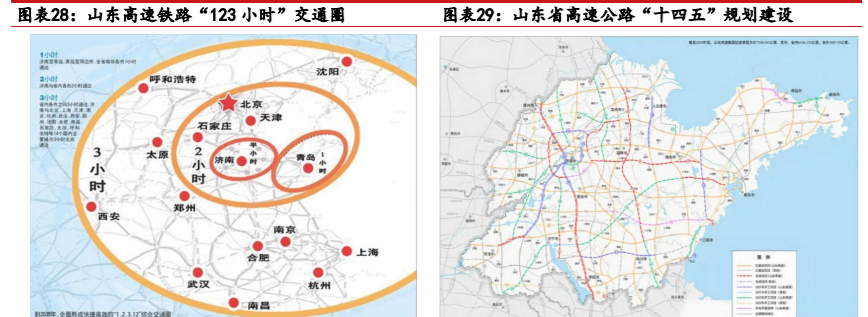

“十四五”期间山东交通基建有望保持稳健增长。为积极响应国家交通强国战略,山东省出台《山东省综合交通网中长期发展规划(2018-2035 年)》,提出到 2035 年全省路网总规模达到 5700 公里,高铁网络覆盖县域范围达到 93%以上,时速 350 公里高铁占比提高到 80%以上,全省路网总规模达到 9000 公里,全面构建四横六纵现代化高铁网络和“九纵五横一环七射多连”的高速公路网络布局。

此外,《山东省十四五综合交通运输发展规划》提出,要实施大通道、大网络、大枢纽“三大工程”,加快构建以综合运输通道为骨干、以多层次网络为依托、以综合交通枢纽为支点的综合交通网,支撑和引领新时代现代化强省。

“十四五”交通规划提出构建“铁公水”综合交通大网络。

加快完善全国领先的轨道网、公路网、水运网,构建多层次、广覆盖的综合立体交通网络。进一步提高省内高速公路连接能效和通达水平,到 2025 年全省高速公路里程增长至 10000 公里,新建及改扩建高速公路近 4000 公里;同时打造轨道上的山东,实现“市市通高铁”,到 2025 年,全省铁路总里程力争达到 9700 公里,高速(城际)铁路里程达到 4400 公里,省际出口达到 10 个以上;积极推进具备条件的城市开展轨道交通规划建设,到 2025 年,城市轨道交通里程达到 700 公里。

“十四五”期间公路铁路仍主导省内交通运输需求。

根据《山东省综合交通网中长期发展规划(2018-2035 年)》,2022-2035 年(含 2025 年)山东省内公路和铁路合计客运比重分别为 86.7%/85.7%/84.6%,合计货运比重分别为 95.1%/95.0%/94.6%,在交通运输领域占据绝对比重。由于高速公路是公路投资的重点,山东省内铁路及高速公路基建投资空间广阔。

3 公路养护需求扩张,多元业务再添助力

3.1 布局基建后周期市场,公路养护业务潜力十足

公路养护政策为需求加码。

近年来随着国内公路养护行业政策不断完善,山东省内也逐步明确要求和标准。

2020 年山东省政府印发《山东省深化农村公路管理养护体制改革实施方案》,提出到 2022 年全省农村公路列养率达到 100%,年均养护工程比例不低于 7%,中等及以上农村公路占比不低于 80%。2021 年山东交通运输工作会议提出要在年内新改建农村公路 1 万公里,实施养护工程 1.8 万公里。

山东省积极响应政府交通强国战略,在公路养护市场积极发力,不断丰富完善相关政策。

“十四五”规划明确省内公路养护目标,养护力度有望逐步释放。

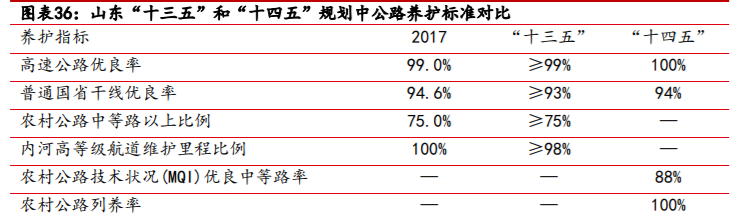

山东省高速公路优良率早在 2017 年就已达 99%,普通国省干线优良率已达 94.6%,农村公路中等路以上比例达 75%,内河高等级航道维护里程比例达 100%,提前完成十三五公路养护规划指标。

“十四五”交通规划明确提出,提升公路预防养护实施力度,实施高速公路、普通国省道养护大中修工程 3000 公里/6000 公里,年度预防养护里程占比分别不低于 8%/5%,优良路率分别达到 100%/94%;一、二类以上桥梁比例分别达到 99%/95%以上;普通干线公路养护水平取得示范性成果。

深化农村公路管理养护体制改革,农村公路列养率 100%,每年大中修及预防性养护里程达到总量的 7%以 上,消除主干路的简易铺装路面,整体技术状况优良中等路率达到 88%以上。

“十四五”期间省内公路养护市场近 300 亿。

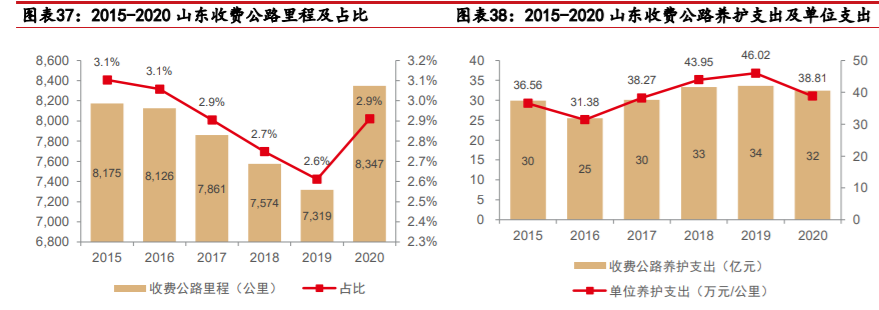

山东公路等级普遍较低且载荷压力大,目前已逐步进入大修期,养护需求开始释放。2020 年山东收费公路里程 8347 公里,占总公路里程的 2.9%,单位养护成本 32 万元/公里;2022 年山东收费高速公路总里程 7318 公里,占总里程 97.9%,单位养护成本 30 万元/公里。

我们根据山东省“十四五”交通规划进行测算:

①“十四五”交通规划指出,到 25 年山东省内公路通车里程达到 29.7 万公里,20 年省内公路里程为 28.7 万公里,假设 21-25 年省内公路里程为 28.9/29.1/29.3/29.5/29.7 万公里;

②规划同时指出,到 25 年山东省内高速公路通车里程达到 1 万公里,20 年省内高速公路 里程为 0.74 万公里,假设 21-25 年省内高速公路里程为 0.75/0.81/0.87/0.94/1.00 万公里;

③假设“十四五”期间普通收费公路里程占比稳定在 3%,单位养护支出稳定在 32 万元/公 里。

收费高速公路里程占比稳定在 98%,单位养护支出稳定在 30 万元/公里;根据以上假设可以得出,21-25 年省内普通公路养护市场为 27.0/27.2/27.3/27.4/27.6 亿元;21-25 年省内高速公路养护市场为 21.9/23.8/25.7/27.6/29.4 亿元,“十四五”期间省内公路养护市场空间约为 265 亿元。

3.2 积极并购拓展业务资质

除主业路桥工程施工和公路养护外,公司积极通过收并购方式延伸业务版图。近年来公司在市政工程、水利工程、房建业务和设计咨询均有所涉及,丰富各项业务资质,不断开拓多种 基建分项业务。

2019 年,公司收购齐鲁建设,新增建筑装修装饰工程专业承包壹级资质及建筑机电安装工程专业承包壹级资质等 10 项资质;2020 年公司收购中铁隆,具有工程设计市政行业轨道交通工程专业甲级、铁路工程施工总承包贰级等资质。

同年,公司收购绿建发展,具有钢结构制造特级资质、钢结构工程专业承包一级资质等。

历次收购丰富了公司在相关领域的业务资质,加强了公司在机电安装、市政工程和钢结构领域的实力,为公司进军其他业务领域打下了基础。截至 2021 年公司拥有各项资质 298 项,其中施工类资质 200 项。

投资并购为公司贡献收入和利润增长。

公司于 2019 年收购齐鲁建设,于 2020 年收购中铁隆/山东外经/尼罗公司/绿建发展,于 2021 年新收购滨州交发/宁夏公路/中工武大。

21 年被收购子公司净利润 5.27 亿元,由于齐鲁建设/山东外经/尼罗公司三家子公司未披露营业收入,其余 5 家子公司 21 年营业收入 94.71 亿元。被投资公司具有良好业绩预期,在扩展公司业务资质的同时,能够有效贡献营收和利润。

4 大股东重组合并,夯实省内龙头地位

公司控股股东山东高速集团为山东国资委下属国有投资公司,于 2001 年成立,经营主业涵 盖交通基础设施及智慧交通投资运营建设、金融资产投资管理、新能源新材料等多个领域,是山东省内交通投建运领域的龙头企业,目前旗下拥有山东高速(600350.SH)、山东路桥 (000498.SZ)、山高控股(412.HK)、齐鲁高速(1576.HK)、威海银行(9677.HK)、山高新能源 (1250.HK)6 家上市公司。公司是集团旗下唯一一家主业为路桥建设的上市企业。

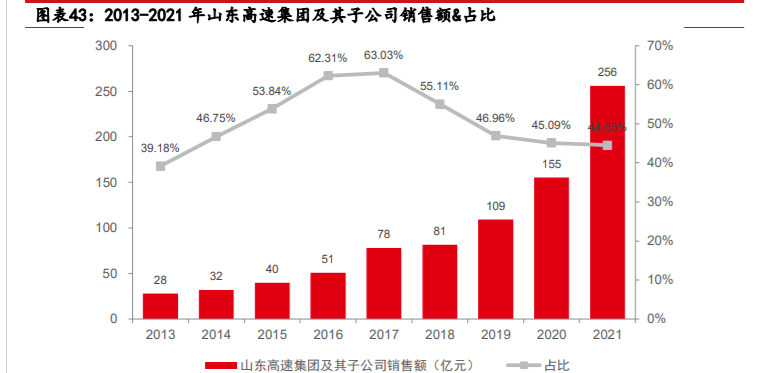

高速集团及其子公司为公司贡献的销售金额逐年提升,2021 年已升至总销售额的 44.5%,大股东优质资源为公司长期稳健发展提供了有力保障。近年来公司依托项目资源持续稳固省内路桥基建龙头地位。

大股东合并后市占率得到有效提升。

2020 年 9 月,公司第一大股东山东高速与第二大股东齐鲁交通签署合并协议,山东高速作为合并后公司承继齐鲁交通所有资产及负债,成为省内唯一省属高速公路建设投资运营主体。

2021 年末,新山东高速集团总资产已达 1.13 万亿元,居全省国有企业和全国同行业第一。2021 年实现营业收入 2008.4 亿元,同比增长 28.8%,实现净利润 112.4 亿元,同比增长 282.32%,彰显并购后协同效应。

根据官网数据,截至 2022 年第三季度山东高速集团运营高速公路 7779.2 公里,其中省内 6170.4 公里,占全省总里程的 82.4%。

大股东合并进一步提升市场占有率,奠定省内交通基建龙头地位。

集团内部协同优势彰显,有望贡献近 2000 亿元订单增量。“十四五”期间,山东高速集团计划新建、续建高速公路项目约 40 个,总里程约 3200 公里,总投资 5200 亿元,助力省内高速 公路通车里程突破 10000 公里。2021 年山东高速集团高速公路投资 726 亿元,公司与高速集团的关联销售额为 256 亿元,约占投资总额的 35%。

若该比例保持稳定,“十四五”期间来自集团内部的高速公路施工订单有望达 1833 亿元,较“十三五”期间将大幅增长。

5 多种融资工具并行,计划发行可转债

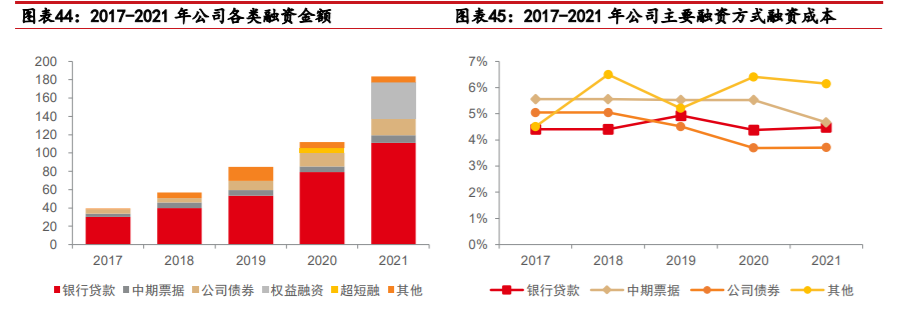

随着公司业务的不断拓展,资金需求不断增大,融资方式不断丰富。

2021 年公司融资金额为 183.7 亿元,较 2017 年增加 144.2 亿元,其中银行贷款为最主要的融资方式,2021 年融资金额高达 111.0 亿元。

但对比近五年融资成本可以发现,公司银行贷款成本有增加趋势,2017-2021 年由 4.41%上升至 4.48%;票据及债券融资成本有所下降,分别由 5.56%/5.05%滑落至 4.67%/3.71%。多种融资方式并行为公司拓展业务提供了充足的资金保障。

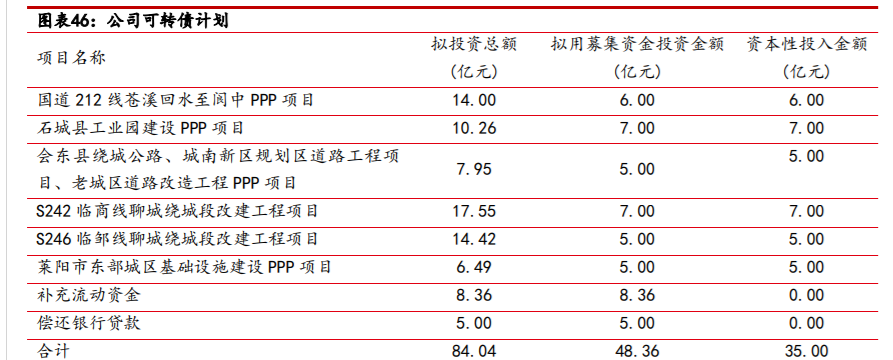

可转债有望改善公司资产负债结构。

公司的可转债申请已经获得证监会审核通过,拟募集资金 48.36 亿元,其中 35 亿元用于支持公司项目:23 亿元支持 PPP 项目建设,12 亿元用于支持改建工程项目,剩余 13.36 亿元拟用于偿还银行贷款和补充流动资金。

可转债的发行有利于公司以较低融资成本补充流动资金,扩大项目规模,进而强化省内交通基建龙头地位。若未来成功转股,则将有效降低公司资产负债率。

6 盈利预测与估值

6.1 收入预测

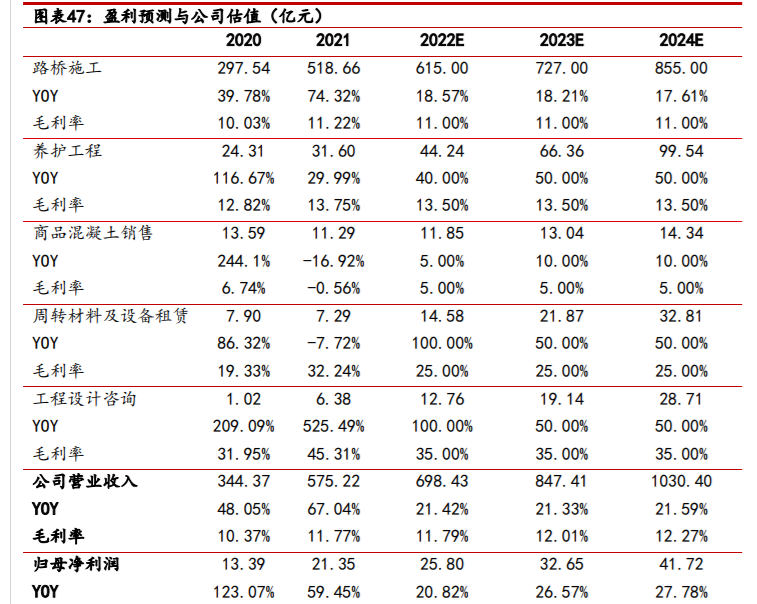

我们预计公司2022-2024年营业总收入分别为698.43/847.41/1030.40亿元,YOY+21.42%/+21.33%/+21.59%:

1)路桥施工:预计2022-2024年营业收入分别为615.00/727.00/855.00亿元,YOY+18.57%/+18.21%/+17.61%。

① 未完工订单:截至 2021 年,公司有未完工订单 968.7 亿元,若以20%/30%/30%/20% 的比例分四年进行释放,预计22-24年公司获得已签订单收入为193.74/290.61/290.61亿元;

② 集团内新签订单:根据上文测算,“十四五”期间来自集团内部的高速公路施工订单有望达 1833 亿元,若 22-24 年分别释放其中的 20%/20%/25%,则 22-24 年可获得新签订单约为 367/367/458 亿元。若订单当年结转比例为 50.3%/52.1%/51.0%,则 22-24 年可获得集团内部新签订单收入为 184.63/191.26/247.36 亿元;

③ 集团外部订单:2021 年集团外部订单占比 56.2%,可大致测算 22-24 年来自集团外部订单金额约为 470.37/470.37/621.60 亿元。若该部分订单当年结转比例为 50.3%/52.1%/51.0%,则公司 22-24 年可获得集团外部新签订单收入236.63/245.13/317.03亿元。

2)养护工程:“十四五”期间省内公路养护市场高达近 300 亿元,预计 22-24 年营业收入为 44.24/66.36/99.54 亿元,YOY+40.00%/+50.00%/+50.00%。

3)商品混凝土销售:

预计 22-24 年业务营收保持稳定增长,分别为 11.85/13.04/14.34 亿元,YOY+5%/+10%/+10%。

4)周转材料及设备租赁:该项业务将随着省内交通基建需求的释放而快速增长,预计 22-24 年营业收入为 14.58/21.87/32.81 亿元,YOY+100.00%/+50.00%/+50.00%。

5)工程设计咨询:该项业务基数较小,增速或将略快于其他主业。预计 22-24 年营业收入为 12.76/19.14/28.71 亿元,YOY+100.00%/+50.00%/+50.00%。

6.2 利润预测

预计公司 2022-2021 年毛利率为 11.79%/12.01%/12.27%,考虑公司各项业务经营稳健,毛 利率整体保持平稳:

1)路桥施工:考虑公司主营业务利润挖潜空间较小,毛利率保持稳定,预计22-24年毛利率为 11.00%/11.00%/11.00%。

2)养护工程:根据近五年省内公路单位养护成本可以看出,路桥养护业务盈利空间较为稳定,预计 22-24 年毛利率为 13.50%/13.50%/13.50%。

3)周转材料及设备租赁:运营业务成本较低,将继续保持较高盈利水平,预计22-24年毛利率为 25.00%/25.00%/25.00%。

4)商品及混凝土销售:业务模式导致盈利空间较小,毛利率将继续保持低位,预计2022- 2024 年毛利率为 5%/5%/5%。

5)工程设计咨询:咨询类业务主要涉及人工成本,单位成本较低且相对稳定,预计22-24 年毛利率为 35%/35%/35%。

预计2022-2024年公司归母净利润分别为 25.80/32.65/41.72 亿元,YOY 为+20.82%/+26.57%/+27.78%。

6.3 报告总结

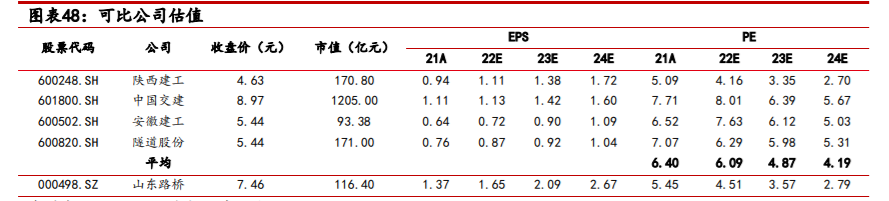

我们采用相对估值法对公司进行估值,选取主营业务为工程建设的陕西建工/中国交建/隧道股份/安徽建工作为可比公司。截至 2022 年 12 月 2 日,根据 iFinD 一致预期,2022E-2024E 可比公司平均 PE 分别为 6.1X/4.9X/4.2X,公司 2022E-2024E 之 PE 分别为 4.5X/3.6X/2.8X,与可比公司基本持平。

公司在“十四五”政策支持下路桥施工、养护工程将迎来发展机遇。

7 风险提示

省内交通基建投资景气度不足预期:若山东政府对交通基建投资力度放缓,或将导致公司未来新签订单数量不达预期,减少公司路桥施工业务收入;

上游原材料价格出现波动:基建原材料如钢筋、混凝土等出现价格大幅上扬,导致公司营业成本抬升,可能会导致公司工程施工业务利润收窄;

工程回款不及预期:若项目结算进度缓慢,项目工程回款不及时,或将影响后续项目的投资进度。

突发因素对施工进度影响:施工进度影响公司收入确认进度,短期突发因素可能会施工进度产生不利影响。

♥:

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号