-

电子行业研究:新能源乘势而上,半导体材料与设备自主化加速破局

A股传奇

/ 2022-12-03 14:22 发布

/ 2022-12-03 14:22 发布1、行业持续磨底,IC载板国产替代正当时

1.1、PCB:黎明前的黑夜,行业景气度进入磨底阶段

覆铜板是行业景气度的风向标,头部厂商逆市体现盈利韧性。自 2021Q3 以来覆 铜板价格持续回落,行业内公司营业收入规模收窄;2022Q3 行业分化加剧,头部厂 商仍然维持高稼动率及盈利,中小厂商出现稼动率不足乃至亏损的情况。行业进入 磨底阶段,本轮覆铜板价格已回落至上涨前的水平。

分厂商看下游应用占比及景气度情况,消费类及服务器类产品有望率先触底。 分下游应用看:(1)汽车:订单周期长,收入端仍然维持较好水平(代表公司如世 运电路、景旺电子);(2)消费电子:自 2021Q3 以来回落,除头部客户的供应商营 收及利润坚挺(代表公司如鹏鼎控股、东山精密),其余厂商面临稼动率不足带来的 盈利回落,预计 2023Q2 企稳见底;(3)服务器:2022Q3 因下游服务器厂商进入去 库存阶段,订单情况环比 2022Q2 减弱,依然看好 2023Q1 以 AMD 及 Intel 为首的 PCIe 5.0 新平台的迭代升级带来(代表公司如深南电路、沪电股份);(4)IC 载板: BT 类产品受消费类需求抑制订单能见度回落(其中以消费类电子为终端的 MEMS 产品下滑严重,存储类产品有国产替代的逻辑,订单依然稳定),ABF 类产品供需紧 张出现缓解。

1.2、IC载板国产替代正当时,内资厂商FC-BGA进程加快

IC 载板迎来高成长,半导体工艺发展推动 IC 封装基板向更高阶产品演进。 FC-BGA 能够实现芯片高速化与多功能化的高密度半导体封装基板,可应用于 CPU、 GPU、高端服务器、网络路由器/转换器用 ASIC、高性能游戏机用 MPU、高性能 ASSP、 FPGA 以及车载设备中的 ADAS 等。相较于 FCCSP 产品,FC-BGA 层数多、面积大、 线路密度高、线宽线距小,可以承载高性能运算。FC-BGA 封装基板产品受到 AI 等 高性能运算拉动,将是封装基板中更具成长力的产品,根据行业咨询机构 Prismark 测算,2021-2026 年封装基板行业复合增长率预计达到 8.6%,其中 FC-BGA 类产品 复合增速超过 10%,而 FC-CSP 类产品复合增速约为 5%。

封装基板行业形成高度集中的供给格局,整体市占率仍在提升。全球前十大厂 商集中度超过 70%,除了个别年份有波动,市占率持续由 2015 年的 77.3%提升至 2020 年的 83.0%。前三大厂商三足鼎立的格局相对固化,2016 年后欣兴跃居第一,揖斐 电、三星电机紧随其后,分布在中国台湾、日本、韩国;其余厂商市占率接近,排 名略有变化,但玩家基本锁定,鲜少有新进入者。

国内半导体产业日渐成熟,为内资封装基板厂商发展提供优质的配套环境。 (1)封装环节:国内委外封测厂商在全球领域占据一席之地,根据长电科技公告及 芯思想研究院统计,2021 年国内三大封测厂商长电科技、通富微电、华天科技占比 分别为 10.8%/5.1%/4.2%,合计占比达到 20.1%,而且先进封装的工艺仍在不断提升。 考虑到部分封装基板产品直接与封测厂商合作,国内封测产业为封装基板的发展提 供优质土壤。(2)制造环节:代工厂与 IDM 厂商相继扩产,本土化制造趋势强劲。根据 IC Insights 估计,2021 年中国大陆占全球半导体产值比例为 16.7%,高于 2011 年的 12.7%,年 化提升 0.4 pct,预计 2021-2026 年中国大陆产值年复合增长将达到 13.3%,占全球产 值占比将上升至 21.2%,年化提升 1.6 pct,超越过去十年。

内资厂商布局先进 FC-BGA 市场,有望匹配国内半导体潜在的配套需求。内资 厂商有望受益于产业转移趋势,深南电路、兴森科技已经形成国内第一供应梯队, 有望配套内资存储厂商供应高端产品,同时产品结构从现有的 FC-CSP 向更加高阶的 FC-BGA 等产品切换。内资第一梯队厂商规划扩张 FC-BGA 产品产能,深南电路、 兴森科技达产后对应年产能分别可达到 2 亿颗、2.4 亿颗,随着国内 CPU、GPU 等 设计公司兴起,封装基板厂商有望伴随核心客户的产品制程发展,当产品能力充分 提升后,有望导入海外核心客户。

2、被动元器件:周期、成长分化明显,看好新能源电子

2.1、周期、成长分化明显

被动元器件板块总体处于下行周期尾声。通过观察 A 股被动元器件板块营收同 比增速和台股被动元器件板块营收同比增速看,被动元器件板块呈现明显的周期特 征。参考 2018-2019 年的下行周期,板块下行约 1.5-2 年,当前被动元器件板块处于 下行周期尾声。

板块内分化明显,新能源电子呈现成长特征,消费电子周期性更明显。从 2022Q3 被动元器件主要公司收入和扣非净利率情况看,可立克、中熔电气、法拉电子、江 海股份等以新能源需求为主的公司,业绩保持快速增长态势。艾华集团、顺络电子、 风华高科、泰晶科技、三环集团等以消费电子需求为主的公司,业绩下滑明显。

2.2、新能源保持高景气度,继续看好新能源电子投资机会

薄膜电容器、熔断器、电感变压器、铝电解电容器是新能源汽车和光伏储能逆 变器中的关键元器件,新能源汽车、光伏、储能市场规模的快速扩大,将推动薄膜 电容器、熔断器、电感变压器、铝电解电容器需求的持续成长。 2022 年国内新能源汽车市场保持高增长。中汽协数据显示,2022 年 10 月,国 内新能源汽车销售 71.4 万辆,同比增长 86.2%,环比+0.9%。2022 年 1-10 月累计销 量 527.3 万辆,同比增长 108.4%。新车型发布推动 2023 年国内新能源汽车高成长。2022H1 以来,比亚迪、上汽、 广汽,以及蔚来、小鹏、理想等新势力厂商推出一系列新车型。众多新车型的推出 有望推动 2023 年国内新能源汽车高成长。

薄膜电容器是新能源汽车直流支撑电容的首选。IGBT 模块是新能源电机控制系 统的关键器件,为了防止直流输入功率突然变化对 IGBT 的影响,需要在 IGBT 前端 并联大容量的直流母线电容。相比铝电解电容器,薄膜电容器在安全性、耐压能力、 寿命上明显优于铝电解电容器。此外,金属化膜以及膜上金属分割技术的出现,使 得薄膜电容器的体积越来越小,成本也越来越低,从而使得薄膜电容替代铝电解电 容成为新能源汽车直流支撑电容的首选。

电感变压器产品主要应用于新能源汽车的车载充电机(OBC)、DC/DC 等模块。 车载充电机(OBC,On Borad Charger),指固定安装在新能源汽车上的充电机,其 功能是将民用单相交流电(220V)或工业用三相交流电(380V)转换为动力电池可 以使用的直流电压,对新能源汽车的动力电池进行充电。车载 DC/DC 变换器,功能 是将动力电池输出的高压直流电转换为 12V、24V、48V 等低压直流电,为仪表盘、 车灯、雨刷、空调、音响、电动转向、ABS 等车载低压用电设备提供电能。磁性元 件产品在 OBC、DC/DC 等模块中主要起到筛选信号、过滤噪声、稳定电流及抑制电 磁波干扰等。

熔断器对新能源汽车安全保护至关重要。新能源汽车储能采用高压直流电,在 车辆长期运动过程中,电路工作环境复杂,需要耐受机械振动、温度变化、车辆碰 撞等状况,以上状况极有可能造成短路故障。短路电流持续数十毫秒即会毁坏车辆 系统回路中重要器件,如动力电池、导线、负载器件等,严重时会造成起火引发二 次伤害,危害生命安全。熔断器可以在短路电流发生时快速切断回路,防止事故扩 大,是新能源电动汽车回路系统中必不可少的安全保护装置。

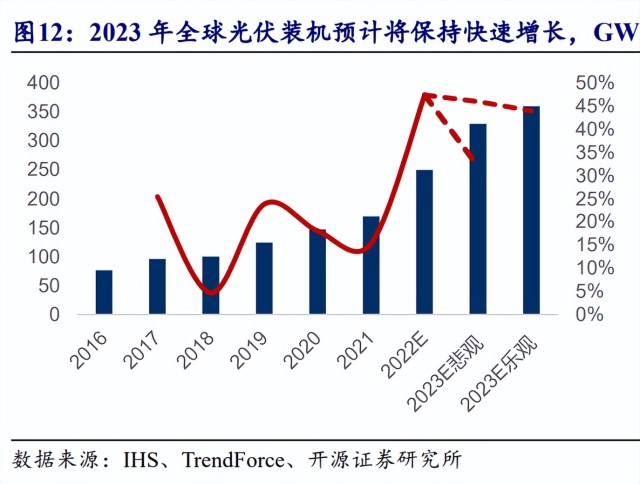

新能源汽车销量的快速增长,将有力拉动对薄膜电容器、电感变压器和熔断器 需求。 2023 年全球光伏新增装机预计仍将保持快速增长。全球已有多个国家提出了“零 碳”或“碳中和”的气候目标,发展以光伏为代表的可再生能源已成为全球共识。 光伏发电在越来越多的国家成为最有竞争力的电源形式,CPIA 测算,2021 年全投资 模型下地面光伏电站在 1800 小时、1500 小时、1200 小时、1000 小时等效利用小时 数的 LCOE 分别为 0.21、0.25、0.31、0.37 元/kWh,已经低于国内大部分地区的煤电 上网价格。随着光伏发电成本的继续下降,2023 年全球光伏新增装机有望保持快速 增长,TrendForce 旗下新能源研究中心预计 2023 年全球光伏装机量将在 330-360GW 之间。国内储能市场进入快速成长期。中关村储能产业技术联盟数据显示,2026 年国 内新型储能市场规模有望从 2021 年的 5.7GW 增长到 2026 年的 79.5GW。

薄膜电容、铝电解电容、电感变压器、熔断器是光伏储能系统中的关键部件。 薄膜电容器和铝电解电容主要作为光伏逆变器中的 DC-Link 电容,其作用是吸收逆 变器从 DC-Link 端的高脉冲电流,使逆变器端的电压波动处在可接受范围内,防止 逆变器受到瞬时过电压的影响。电感变压器是光伏逆变器的核心元件,起到储能、 升压、滤波、消除 EMI 等关键作用。熔断器是光伏储能系统中的电路保护器件,作 用是防止线路过流、短路风险。根据上能电气的招股书,薄膜电容、铝电解电容、 电感变压器合计占了逆变器成本的 32.47%。中熔电气招股书显示,1GW 光伏、储能 系统分别需配套约 5000、12000 元左右的熔断器。光伏、储能装机量的快速增长将 进一步壮大薄膜电容、铝电解电容、电感变压器、熔断器的市场规模。

2.3、消费电子需求疲软,静待周期反转

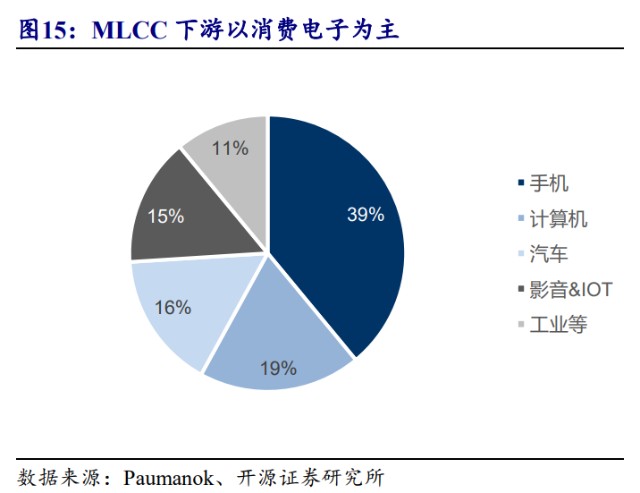

顺络电子、泰晶科技、三环集团、风华高科等被动元器件公司业绩呈现下滑趋 势,主要系下游以消费电子为主,消费电子需求持续疲软,静待需求反转。 MLCC、贴片电感和晶振下游以消费电子为主。Paumanok 数据显示,MLCC 下 游主要为手机、计算机、汽车、影音&IoT 和工业等,占比分别为 39%、19%、16%、 15%、11%。TXC 数据表明,消费电子也是晶振的主要应用领域,其中网络、移动通讯、电脑、IoT、汽车分别占比 31%、30%、16%、11%、4%。消费电子需求持续疲软。IDC 数据显示,2022Q3 全球智能手机出货 3.02 亿台, 同比下滑 8.8%,连续五个季度同比下滑,需求持续疲软。Gartner 数据表明,2022Q3 全球 PC 出货 6800 万台,同比-19.2%,下滑明显。

偏消费类公司 2022Q3 存货环比有所改善,但仍面临去库存压力。从存货绝对 数看,2022Q3,艾华集团、三环集团、顺络电子、风华高科、泰晶科技等公司存货 环比二季度都有一定改善。从存货周转天数看,艾华集团、三环集团、泰晶科技分 别为 120、292 和 137 天,环比二季度继续上升,处于历史高位,顺络电子、风华高 科三季度存货周转天数虽环比有所下滑,但也处于历史高点。

3、功率半导体:新能源下游需求饱满,SiC应用蓄势待发

3.1、消费需求疲软拖累板块增速,新能源需求有望保持旺盛

2022Q3 功率半导体板块收入和利润同比增速回落,下游需求分化明显:新能源 汽车/光伏/储能等相关需求保持旺盛,对应的功率半导体产品仍处于供不应求状态。 消费电子领域的需求自 2021Q4 以来保持疲软的状态,拖累板块内部分公司的收入和 盈利水平。2022Q3 单季度,板块收入同比增长 7.68%,环比下滑 2.74%;板块利润 同比下滑 4.03%,环比下滑 14.64%。2021-2022 年,新能源汽车与光伏发电市场蓬勃发展。新能源汽车主驱逆变器及 光伏逆变器中的核心器件 IGBT/SJ MOSFET 等需求持续旺盛,整体保持供不应求 的状态。

展望未来,随着“碳中和”目标的提出,光伏/风电等新型能源形式,以及新能 源汽车有望持续快速发展,将带动 IGBT 的市场需求。 新能源汽车方面,IGBT 的单车价值量与其额定功率直接相关,采用何种 IGBT 模块方案又取决于新能源汽车的电机功率和电池方案。一般来说,A00-A0 级别的微 型车主驱逆变 IGBT 价值量在 600-700 元左右,A 级轿车、紧凑级 SUV 新能源车的 主驱逆变 IGBT 价值量在 1000-1200 元左右,而 B 级轿车、中大型 SUV 的价值量可 达 2000 元以上。

根据 2021 年新能源汽车的销售结构,单车主驱逆变 IGBT 价值量平均为约 1300 元。我们以此假设进行测算,考虑第三代半导体 SiC 主驱模块的持续渗透,2021 年 全球新能源车用 IGBT 市场约为 116 亿元。据 BNEF 数据,2025 年全球新能源汽车 销量有望达到 2060万辆,届时全球新能源车用主驱逆变 IGBT市场有望达 274亿元, 2021-2025 年市场增速 CAGR 高达 23.97%。光伏市场方面,我们假设 2021 年逆变器单位成本为 0.2 元/W,其中功率半导体 成本占 15%,对应全球市场空间为 52.4 亿元。至 2023 年,根据 Trend Force 数据预 测,全球光伏新增装机量有望达 330-360GW,我们采用平均值 345GW,测算对应功 率半导体市场空间为 105.4 亿元,有望保持高速增长。

我国功率半导体企业在新能源主驱逆变领域已经占据了一定的市场地位,在光 伏、风电、储能、充电桩等领域也已经开启了国产化替代进程。国产厂商不断研发 投入和产线建设,有望持续受益新能源市场蓬勃发展。

3.2、SiC器件加速上车,国产SiC器件和模块蓄势待发

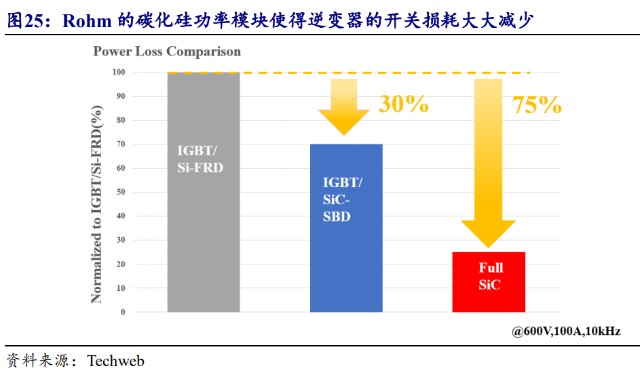

碳化硅器件的耐高压、高频、高结温的性能优势将给主驱逆变器、OBC 等设备 带来全方位的性能提升。 采用碳化硅的功率模块与硅基 IGBT 功率模块相比,可大幅减少开关损失,给新 能源汽车电驱系统带来直接的效率提升,进而减少电力损失,增加新能源汽车的续 航能力。据 Techweb,采用 Rohm 全碳化硅模块的逆变器相对于采用硅基功率模块的 逆变器减少了 75%的开关损失。在相同功率等级下,全碳化硅模块的封装尺寸显著小于 Si 模块。碳化硅用在车 用逆变器上,能够大幅度降低逆变器尺寸及重量,做到轻量化。以 Rohm 给全球顶 级电动方程式赛车 Formula E 提供的全碳化硅功率模块为例,该模块使得逆变器的重 量减少了 6 千克,尺寸缩小了 43%。

随着 SiC 功率器件的成本逐步下降,其性价比优势有望逐步显露。汽车厂商积 极布局,采用碳化硅模块的主驱逆变器和 OBC 渗透率预计将不断提升。 据 CASA 统计,随着碳化硅衬底的成本不断降低,碳化硅、氮化镓器件的价格 近几年亦实现快速下降,2020 年较 2017 年下降了 50%以上,主流产品与硅基器件的 价差也在持续缩小,基本已达到 4 倍以内。考虑系统成本的节省和能耗因素,应用 碳化硅及氮化镓器件的模组已经有一定的竞争力。

4、半导体设计:供需调整逐步完成,成本修复持续推进

2021Q4-2022Q3 是终端厂商的去库存阶段。国产化替代较为充分的红海赛道终 端厂商的去库存时点为:安防(2021Q4-2022Q3)、家电(2021Q4-2022Q3)、AIoT (2021Q4-2022Q3)、手机(2021Q3-2022Q3)、照明(2021Q3-2022Q3)、电网 (2021Q4-2022Q1)。我们注意到 2022Q3 照明赛道、家电赛道的存货水平去化相对 充分。 2022Q3 安防、手机开始强行去库存。2022Q3 传音股份去库存环比下降高达 22.68%。

2021Q4-2022Q2 是芯片设计厂商的累库阶段。国产化替代较为充分的红海赛道 芯片设计的累库时点为:安防(2021Q4-2022Q3)、家电(2022Q1-2022Q3)、AIoT (2021Q3-2022Q3)、手机(2021Q3-2022Q3)、照明(2021Q3-2022Q1)、电网 (2021Q3-2022Q3)。 偏消费赛道的累库情况严重。我们注意到仅照明赛道(晶丰明源)出现存货大 幅下降,Q2 存货小幅去化的电网赛道(力合微)、安防赛道(富瀚微)也陷入了累 库的困局,家电赛道(芯朋微)、手机赛道(艾为电子)、AIoT 赛道(瑞芯微)的累 库局面进入白热化阶段。

下游终端存货水平稳步提升。对于国产化替代较为充分的蓝海赛道终端厂商的 存货节奏为:相较于 2021 年,2022 前三季度汇川技术(工控)、中兴通讯(通讯)、 长城汽车(汽车)、阳光电源(光伏)四家终端厂商的存货周转天数均有一定程度提 升,但环比保持相对稳定。 中颖电子和圣邦股份出现存货恶化情况。2022Q3 专注通讯、工控赛道的思瑞浦 和专注汽车赛道国芯科技的存货水平未出现显著增加情况。由于手机和家电需求的 持续低迷,2022Q3 中颖电子和圣邦股份的存货水平出现恶化。

2022Q3 封测端、功率端毛利率环比下降,制造端毛利率仍维持高位。 2021Q4-2022Q3 封测端毛利率有所下降,2022Q3 功率端毛利率开始下降, 2021Q4-2022Q3 国内制造端毛利率仍保持较高水平。 2022Q3 芯片设计端毛利率显著下降。由于 2022Q3 开始芯片设计公司大多采用 降价策略以应对价格竞争,2022Q3 多家公司毛利率出现环比显著下滑。

5、半导体设备、材料:产业转移提供黄金发展机会

5.1、半导体设备:“新应用+产业转移+制造工艺进步”提供黄金发展机遇

随着技术节点的不断缩小,集成电路制造的设备投入呈大幅上升的趋势,全球 及国内半导体设备市场规模持续增长。全球半导体设备市场 2017-2021 年 CAGR 为 16.0%,2021 年达 1026 亿美元,同比+44.1%,同时据 SEMI 预测,2022 年预计全球 半导体设备规模将达 1140 亿美元,同比+11.1%。中国半导体设备市场 2017-2021 年 CAGR 为 37.8%,2021 年达 296 亿美元,同比+58%。半导体设备市场集中度较高。2018 年,行业前三家应用材料、ASML、东京电 子的市场份额合计约占 53%。

国外技术管制加速半导体产业链国产率提升,国产替代空间广阔。中国半导体 专用设备企业整体国产率较低,主要依赖进口。2020 年 5 月 15 日,美国商务部宣布 将全面限制华为购买采用美国软件和技术生产半导体。2022 年 10 月 7 日美国发布新 一轮对半导体产业链制裁政策后,我们预计国内晶圆厂对于国产设备及零部件的导 入将进一步加速,国产设备厂商迎来黄金发展期。 国内半导体设备公司 2022Q3 收入仍保持较高增速,同时国内晶圆厂仍将逆周 期扩产投资。如 2022 年 8 月,中芯国际宣布拟在天津投资 75 亿美元,建设产能为 10 万片/月的 12 英寸晶圆厂,对应 28~180 纳米。

未来,中国半导体设备厂商的机遇主要来源于三方面:(1)以 5G、物联网、汽 车电子、AI 为代表的新兴下游应用市场的崛起;(2)半导体产业的全球性转移,晶 圆厂陆续投产、扩产带动相关设备订单量大幅增加;(3)工艺线宽缩小、复杂度提 升,带动刻蚀设备用量增加、技术升级。

5.2、半导体材料:种类繁多,国产化替代趋势明显

半导体材料种类丰富,半导体制造的每个步骤均需用到不同种类的半导体材料, 且要求较高,目前半导体材料龙头仍以国外公司为主,国产替代空间仍较大。全球半导体材料市场规模稳定增长,2021 年中国大陆需求占比 18.6%,增速高。 2021 年全球半导体材料销售额 643 亿美元,同比增长 16.3%。在半导体国内市场规模逐年增加的背景下,半导体材料行业发展迅猛,中国半导体材料销售额逐年增加, 据 SEMI 数据显示,2021 年中国大陆半导体材料市场规模达 119.3 亿美元,同比 +21.90%,占全球规模的 18.6%。

2021 年全球半导体分材料市场占比中硅片占比最高。半导体材料行业硅片、电 子特气、光掩模、抛光材料、光刻胶、光刻胶配套化学品、湿电子化学品、溅射靶 材分别占比约 33%、14%、13%、7%、6%、7%、4%、3%。半导体材料部分公司 2022Q3 业绩受下游需求影响有所下滑。由于全球手机及 PC 等消费电子的下游需求下滑,晶圆厂稼动率 2022Q3 逐渐降低,国产半导体材料 公司 2022Q3 业绩环比有所降低。

尽管半导体行业本身具备一定周期性、阶段性会受到中美贸易预期变化带来的 估值波动影响,但是国产替代是中长期明确的产业趋势,未来随着国产厂商技术能 力持续增强,产品能力提升,国产厂商渗透率有望加速提升。我们认为目前在这个 阶段,不应该简单从周期和景气度的角度看待半导体,更应该长视角看待自主可控 和进口替代的空间。随着国内晶圆厂持续扩产,而上游的设备和材料当前国产化率 仍然非常低,受全球景气周期影响较小,同时亦是亟待解决的卡脖子环节,政策积 极支持,中国的半导体设备和材料公司将会迎来较大发展机遇。我们持续坚定看好 国内半导体设备及半导体材料板块的投资机会。

6、消费电子:技术持续迭代,2023年VR/AR有望快速增长

6.1、VR打开市场认知,AR有望重构生活方式

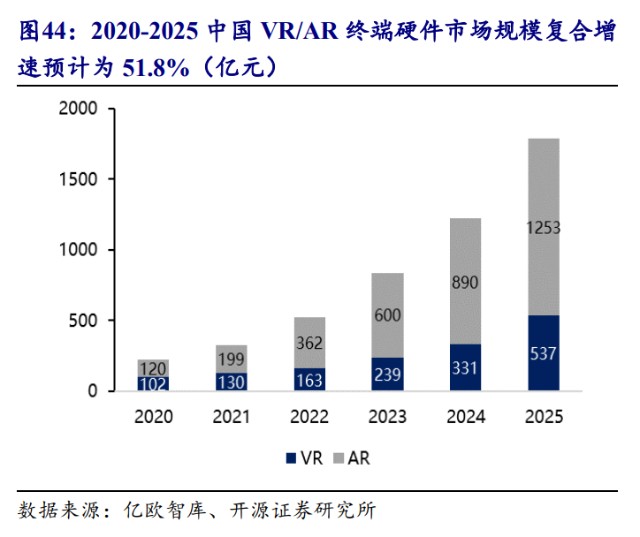

手机作为过去十多年来的主要消费电子载体,渗透率已较为饱和,换机需求较 为疲软,出货量进入平缓增长期。作为下一代创新性消费电子产品,VR/AR 有望在 2023 年实现快速增长。据亿欧智库预测,2020-2025 年中国 VR/AR 终端硬件出货量 将由 400 万台增长至约 5700 万台,复合增速为 69.9%;其中 AR 终端硬件复合增速 为 103.4%,远大于 VR 终端硬件的 60.1%;预计 VR/AR 终端硬件市场规模从 2020 年 222 亿元增长到 2025 年 1789 亿元,复合增长率为 51.8%。与 VR 相比,AR 设备 在形态和质量上更具优势,有望在未来实现大范围普及并重构生活方式。

从细分场景来看,目前 VR/AR 下游应用多集中在游戏、影视等娱乐场景,在教 育和工业领域有少数应用。据亿欧智库数据,预计 2025 年中国的消费级市场规模为 296 亿元,企业级市场规模为 931 亿元。除了娱乐、游戏等应用外,未来 VR/AR 将 在教育、工业、军事和职业培训等领域发挥重要作用。

6.2、近眼显示和感知交互为关键技术,持续向高性能迭代

对 VR/AR 终端来说,近眼显示和感知交互技术决定了最终的用户体验。近眼显 示主要包含屏幕和光学方案。目前 VR 显示屏幕多为 OLED 和 Fast-LCD,AR 显示 系统多为 LCOS 和 Micro OLED,未来将逐步向 Micro LED 发展;VR 光学方案多为 非球面透镜和菲涅尔透镜,并逐渐向 Pancake、折返式自由曲面等方案发展,AR 光 学方案从自由曲面、Birdbatd 向衍射光波导方案发展。近眼显示最终目的是为了尽可 能增大终端设备视场角,提高显示屏幕分辨率和刷新率并降低功耗。

以 VR 光学方案为例,目前市场主流选择为菲涅尔透镜,其成本在 15-20 元,兼 具轻薄、成像质量可控和成本低的优点,Meta、Pico、Sony 等公司的主打产品均为 菲涅尔透镜方案。Pancake 方案以轻薄、成像质量优秀逐渐成为消费级 VR 的光学方 案发展方向,未来 3-5 年有望成为首选方案。2022 年 Meta、Pico、创维数字等公司 均推出采用超短焦 Pancake 方案的 VR 新品,助推 VR 头显向超轻的方向发展。

6.3、苹果获得多个AR专利,涵盖扫描、空间触觉、数据等方面

作为智能手机时代引领市场的厂商,苹果公司在 AR 领域的一举一动都备受市 场关注。虽然苹果暂未推出 AR 产品,但其为率先布局 AR 的玩家之一,拥有近千人 的 AR 研究团队,自 2013 年陆续收购十余家 AR 相关传感器、软件、内容生态、镜 片等领域的公司,有望引领 AR 技术普及。从苹果获得的部分专利可知,其 AR 眼镜 注重环境扫描感知及空间交互,通过增强空间触觉感知以提高用户沉浸式体验。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号