-

亚洲最大白炭黑供应商,确成股份:绿色轮胎引领需求,长期向好

老范说评 / 2022-12-01 09:51 发布

1 绿色轮胎引领需求增长,白炭黑行业长期向好

1.1 近10年来我国沉淀法白炭黑市场规模GAGR近 9%

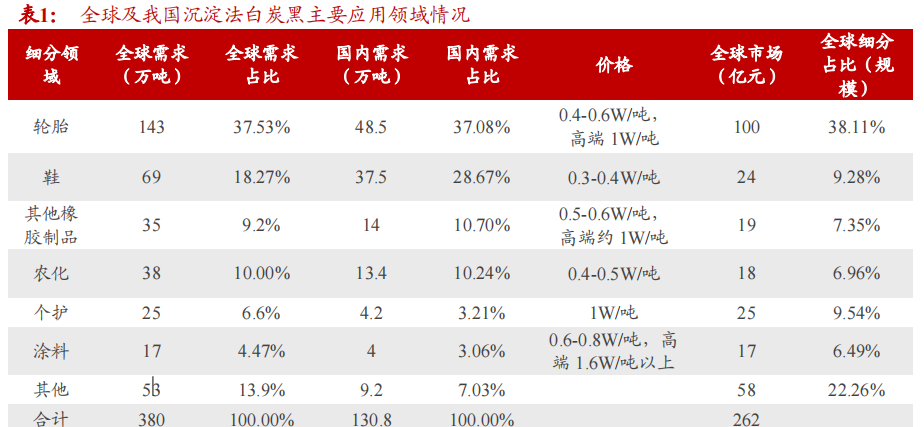

从全球来看,沉淀法二氧化硅 2020 年全球市场规模约 262 亿元,未来 GAGR 有望达 4%。沉淀法二氧化硅因其化学惰性、对化学制剂的稳定性及可明显提高橡胶产品的力学性能(如拉伸强度、耐磨、抗老化、抗撕裂等),被作为化工填充料广泛用于橡胶工业、动物饲料载体、食品、医药、口腔护理、造纸、涂料、农化、硅橡胶等多个领域。

根据Transparency Market Research 预测,2020 年全球沉淀二氧化硅市场规模约 262 亿元,在轮胎、牙膏、硅橡胶、涂料等细分领域的拉动下,2020-2027 年全球沉淀法二氧化硅市场有望以 4%速度增长。

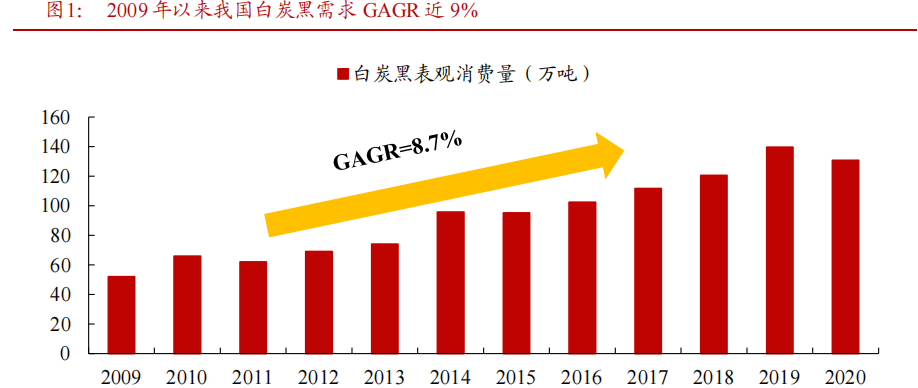

从我国来看,近10年来我国白炭黑需求GAGR近 9%,当前轮胎为第一大应用领域,个护、涂料、硅橡胶等高端领域具备较大增长空间。

根据中国橡胶工业年鉴,我国白炭黑需求快速增长,由 2009 年的 52 万吨增长到 2020 年的 131 万吨,年均复合增速达 8.7%,主要得益于轮胎用白炭黑需求的带动。与全球白炭黑消费结构比较,当前我国轮胎用白炭黑消费占比与全球相近,不过个护、涂料、硅橡胶等高端领域占比偏低,具有较大增长空间。

1.2 标签法进一步完善,轮胎将继续引领白炭黑需求增长

轮胎标签制度下,全球绿色轮胎渗透率快速提升。

轮胎标签制度最早由欧盟于 2009 年提出,其将轮胎性能划分为 7 个等级,达不到最低限定等级的轮胎不得在欧盟内销售,随后美国、日本、韩国、海湾七国等也相继出台绿色轮胎标签法。全球绿色轮胎渗透率快速提升,根据赢创,绿色轮胎占比由2010年的10%提升到2015年的 30%,Smithers 认为 2018 年全球绿色轮胎占比进一步提升至 38%。

绿色轮胎浪潮下,轮胎用白炭黑市场快速增长。

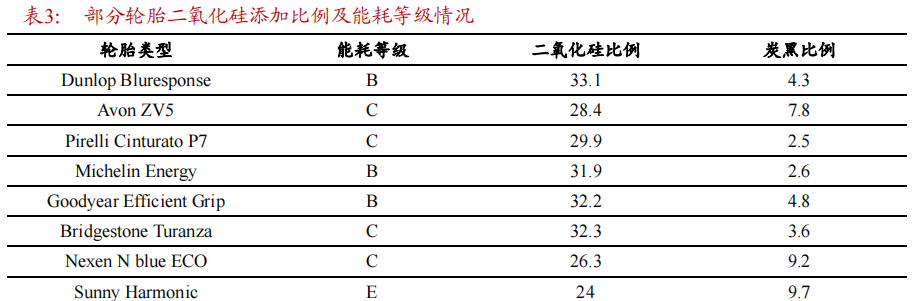

绿色轮胎是指以白炭黑替代炭黑填充的低滚阻、低油耗轮胎,白炭黑能大幅提高胶料的物理性能进而降低轮胎的滚动阻力,其中又以高分散二氧化硅填充的胶料性能最为优异,其滚动阻力可降低 30%。

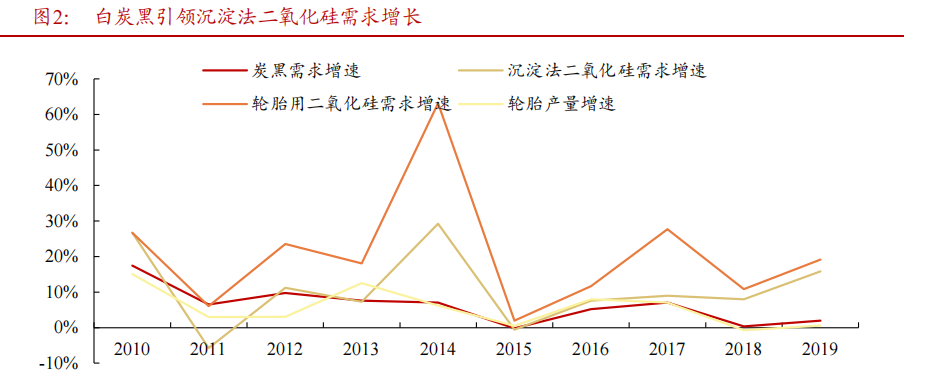

根据知网数据,轮胎滚动阻力每降低 20%-30%,可节油 4%-6%,百公里 CO2排放量可减少 400 克。IHS 认为轮胎绿色化浪潮下,轮胎用二氧化硅是沉淀法二氧化硅需求增长的主要动力,2013-2018 年沉淀法二氧化硅市场 GAGR 约 3.8%,而此期间轮胎用二氧化硅市场 GAGR 高达 20%。

国内来看,根据中国橡胶工业年鉴,轮胎用二氧化硅需求增速一直高于沉淀法二氧化硅需求、轮胎产量及炭黑需求增速,2010-2019 年轮胎用白炭黑需求、白炭黑需求、轮胎产量及炭黑需求 GAGR 分别为 12.57%、7.10%、3.65%、4.68%,侧面印证绿色轮胎渗透率的提升。

欧盟与沙特轮胎标签法趋严,进一步倒逼轮胎厂商绿色化升级。

欧盟新版轮胎标签法于2021 年 6 月强制执行,新标签法取消了滚阻系数与湿地附着F、G等级,轿车轮胎 RRC≥10.6、轻型载重汽车轮胎 RRC≥9.1、载重汽车轮胎 RRC≥7.1 一律评定为E 级,此前一直放宽管制的全钢胎,也被纳入到此次管理范围中。

沙特阿拉伯则于 2022 年出台了《提高能源消耗效率制度》,制度规定轮胎标签费按轮胎能效等级收取---能效级别优秀、收费低,能效级别差、收费高,此项要求于 2022 年 4 月 28 日起正式实施。我们认为欧盟与沙特对轮胎标签的严要求,将倒逼轮胎厂商进行绿色化升级,进一步推动白炭黑对于炭黑的替代。

中国轮胎标签制度落地,轮胎绿色化浪潮加速。

我国于 2021 年 10 月发布《绿色产品评价轮胎》,评价规定乘用车胎、载重胎滚阻系数分别小于 7.7、6.7 为绿色轮胎,并于 2022 年 5月1日起实施。我国虽然是轮胎大国,但还不是轮胎强国,绿色轮胎产业化较欧洲等国家仍有较大差距。根据中国橡胶杂志,当前我国轮胎头部企业半钢轮胎绿色轮胎占比约 30%。我们认为轮胎标签制度在中国,一个产量占全球总产量 1/3的轮胎大国推广实施,将进一步提高全球绿色轮胎渗透率。

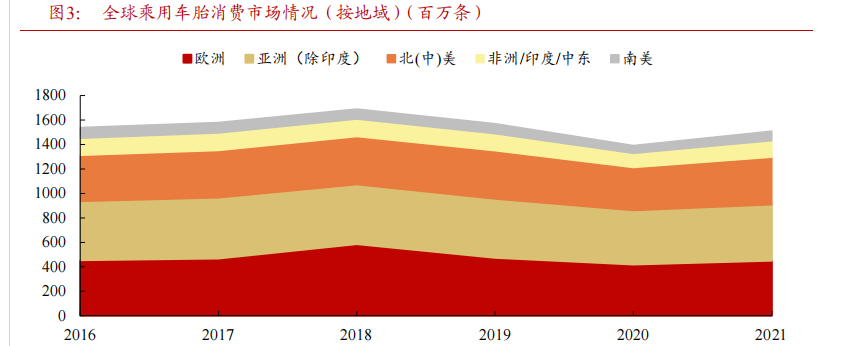

根据米其林公布的数据,2020 年全球乘用车轮胎消费达 13.9 亿条,按照单条半钢胎重约9kg,单条轮胎二氧化硅添加比例 30%,全球绿色轮胎渗透率 38%计算,2020 年全球轮胎白炭黑需求有望达 143 万吨,市场规模约 100 亿元左右。

我们认为此番欧盟及沙特轮胎标签法趋严叠加中国标签法落地,有望继续支撑轮胎用二氧化硅市场的快速增长,根据Dataintelo 预测,2022-2030 年全球轮胎用二氧化硅市场有望以 5.5%的速度增长。

1.3 硅橡胶、牙膏、涂料等领域有望开辟白炭黑行业新增长点

国内其他橡胶制品白炭黑需求约 14 万吨,其中硅橡胶用白炭黑“十四五”期间 GAGR 有望达10%。有机硅材料以其优异的性能广泛应用于建筑、汽车、电子电器、新能源、航空航天等领域,当前我国已成为最大的有机硅生产国和消费国。

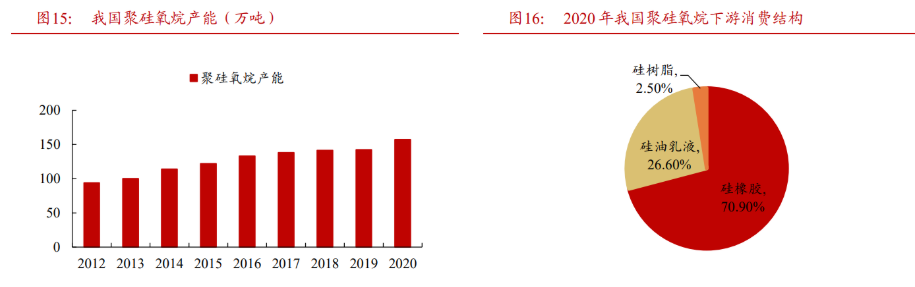

根据 SAGSI,2020 年我国聚硅氧烷有效产能、产量分别为 157.3 万吨、 133.8 万吨,其中消费量约为 126.5 万吨,同比增长 10.1%。未来受益于有机硅应用范围的不断拓展,2021-2025 年我国聚硅氧烷年均消费增速有望达 10.8%。沉淀法二氧化硅作为有机硅下游产品不可或缺的补强剂和粘接剂,我们预计在“十四五”期间该领域二氧化硅 GAGR 有望达 10%。

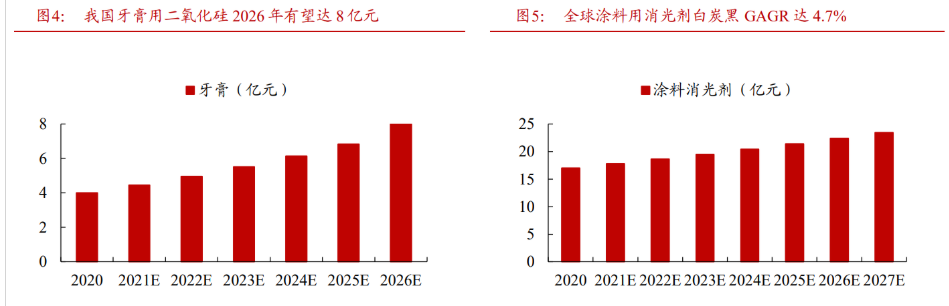

牙膏等个护用沉淀法二氧化硅全球市场约 25 亿元,其中国内约 4.2 亿元,2020-2026 年我国牙膏用二氧化硅 GAGR 有望达 11.3%。

二氧化硅作为牙膏摩擦剂和增稠剂,其与牙齿的耐磨系数较传统磷酸二氢钙、轻质碳酸钙、氧化铝等物质更为匹配,主要用在中高端牙膏中。

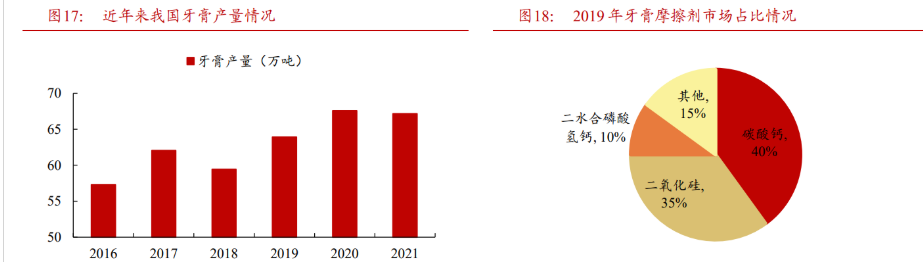

根据中国口腔清洁护理用品工业协会预测“十四五”期间我国牙膏产量平均每年增速达 3%,我们认为随着我国牙膏产量增加,叠加二氧化硅摩擦剂渗透率逐渐提升,牙膏用二氧化硅市场有望快速增长,中国橡胶统计年鉴预测 2026 年我国牙膏用二氧化硅需求约 8 亿元,2020-2026 年 GAGR 有望达 11.3%。

涂料用消光剂白炭黑全球市场约 17 亿元,国内约 4 亿元,2022-2027 年涂料用白炭黑GAGR有望达 4.7%。与常规树脂涂料相近的折射率,使得无定形白炭黑成为高档涂料消光剂的首选。

根据知网,2021年全球涂料销量 452亿升,实现销售额 1710亿美元,同比 2020年增长 8.2%。预计 2024 年全球涂料需求量将达到 547 亿升,需求总额为 2010 亿美元;2019–2024 年全球涂料需求量 GAGR 为 3.4%,全球涂料需求总额 GAGR 有望达 4.2%。白炭黑用涂料消光剂有望受益于全球涂料需求的快速增加,Industry ARC 预测 2022-2027 年该领域白炭黑 GAGR 有望达 4.7%。

在轮胎绿色化浪潮下,未来轮胎用白炭黑依然将引领白炭黑需求增长,叠加硅橡胶、牙膏、涂料等其他领域需求增长,我们看好白炭黑行业的长期发展。确成当前为全球最大绿色轮胎专用高分散二氧化硅制造商之一,是世界最大的动物饲料载体用二氧化硅生产商之一,未来有望布局硅橡胶及牙膏用二氧化硅,我们认为公司将步入快速发展期。

2 多重竞争优势,铸就亚洲最大白炭黑供应商

2.1 产能优势:确成为全球前列、亚洲最大二氧化硅供应商

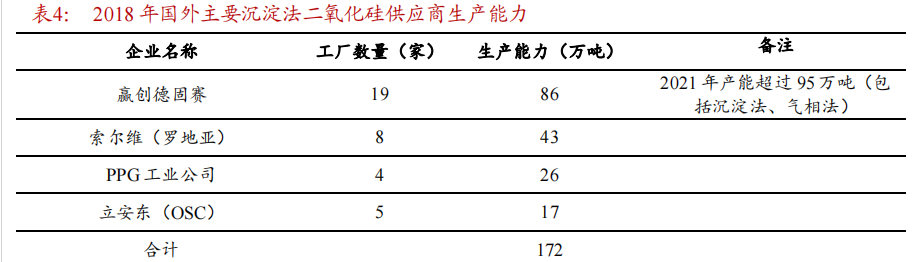

确成股份是全球主要的二氧化硅生产商之一。根据知网截至到 2018 年海外主要沉淀法二氧化硅供应商合计产能达 172 万吨,其中赢创、索尔维、PPG 分别为 86、43、26 万吨。2018年确成沉淀法二氧化硅产能为 21 万吨,仅次于赢创、索尔维和 PPG,随着确成泰国和三明阿福先后投产,公司当前产能 33 万吨,为二氧化硅行业全球前列、亚洲地区最大的生产供应商。

确成股份引领国内沉淀法二氧化硅发展,为沉淀法二氧化硅龙头企业。

根据下游应用分类,沉淀法二氧化硅分为普通和高分散二氧化硅,其中绿色轮胎主要填充高分散二氧化硅。

根据中国橡胶工业年鉴,2020 年我国沉淀法二氧化硅生产厂家 53 家,合计产 249 万吨,其中仅 16 家企业产能规模达 5 万吨以上,合计沉淀法二氧化硅产能 177.1 万吨,占比达 71%。确成股份沉淀法二氧化硅产能 33 万吨,是中国目前最大的沉淀法二氧化硅生产商,亦是国内最大绿色轮胎专用高分散二氧化硅制造商。

持续加码高分散二氧化硅产品,进一步夯实公司产能优势。根据公司公告,国内三明阿福7.5 万吨高分散二氧化硅募投项目有序推进,并将于 2022 年适时启动泰国二期 2.5 万吨高分散二氧化硅项目,欧洲项目也在进行前期尽调中。

我们认为随着三明阿福和泰国二期逐渐落地,公司总产能将增加至 43 万吨,进一步夯实公司产能优势并提高高分散产品占比,有望进一步提高公司盈利能力。

2.2 客户优势:高分散白炭黑为定制化产品,认证周期长、壁垒高

确成股份凭借优秀产品质量,与世界轮胎巨头及维生素巨头深入合作。根据公司公告,公司沉淀法二氧化硅产品下游客户覆盖了橡胶工业领域中主要的国际轮胎巨头和高速发展的中国轮胎企业:2021年世界排名(按照2020年销售额排名)靠前的主要国际轮胎公司以及国内主要的轮胎行业的上市公司和拟上市公司均是公司橡胶工业领域的主要客户;同时,国际维生素 E 行业巨头亦是公司动物饲料载体产品的主要客户。

轮胎用二氧化硅多为定制化产品,认证周期长,进入壁垒高。

作为涉及乘客安全的轮胎原材料,下游轮胎生产企业对供应商的选择要求非常高,对供应商进行合格性认证后才会采购其产品。而下游轮胎生产企业对合格供应商的认证周期较长,通常情况下国内客户认证需要1-1.5年,国际客户认证需要2-4年。

我们认为公司能够与全球排名靠前的主要轮胎公司形成合作关系,足以证明公司产品性能优异,未来有望进一步提高全球客户覆盖面。

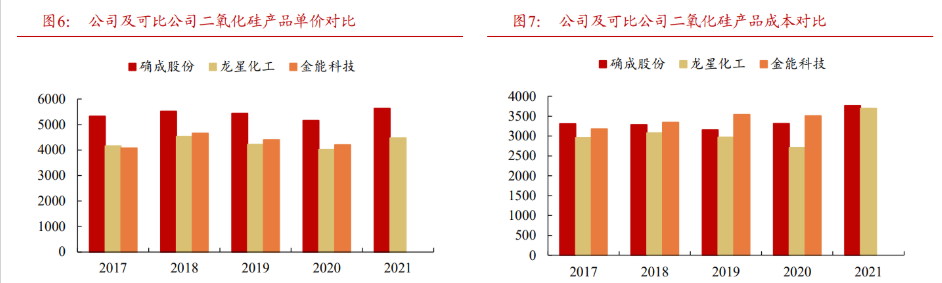

定制化产品得到客户认可,公司二氧化硅毛利率高于同行。

通过选取同样生产二氧化硅的龙星化工、金能科技作为可比公司,我们发现确成二氧化硅单价高于同行,一方面是因为公司为国内二氧化硅及高分散二氧化硅龙头,具备一定的议价能力,另一方面则是公司高端产品占比较高。此外得益于公司一体化布局,公司二氧化硅生产成本介于龙星与金能二者之间。

2020 年确成、龙星、金能三者二氧化硅产品毛利率分别为 36.32%、31.20%、15.34%,我们认为较高的产品附加值,与同行相近的生产成本是确成二氧化硅毛利率近年来一直处于较为领先地位的主要原因。

海外工厂缩短与客户距离,有望进一步提高产品国际竞争力。公司泰国 4.5 万吨高分散二氧化硅于 2020 年正式投产,有效缩短了与国际客户的距离,并且降低了包装、运输成本,降低了国际物流风险,能够更好地服务客户。我们认为随着泰国二期 2.5万吨项目以及未来欧洲项目的落地,有望进一步提高公司产品服务能力,提高公司产品的国际竞争力。

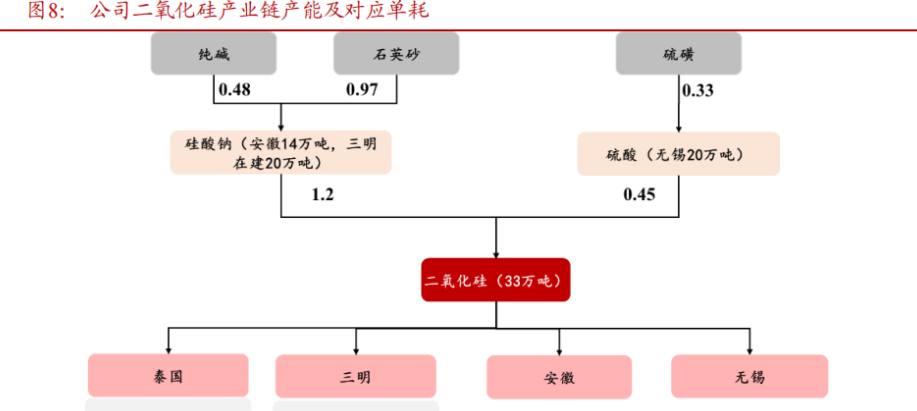

2.3 一体化优势:平抑原料价格波动影响,提高公司盈利稳定性

公司当前二氧化硅、硫酸、硅酸钠产能分别为33万吨、20万吨、14万吨,已经形成了从原材料硫酸、硅酸钠到最终产品二氧化硅的完整产业链,二氧化硅主要原材料的自产能够保障原料的稳定供应,并且可以有效平抑原材料价格波动对于生产成本的影响。

此外根据公司能评公告,公司福建三明拟通过技改达产20 万吨硅酸钠和15万吨白炭黑,福建三明硅酸钠项目达产后,公司硅酸钠产能有望达34万吨,我们认为公司硅酸钠自给比例的提高有望进一步增厚公司的盈利。

原材料下行背景下,公司二氧化硅产品盈利有望提升。2021年二氧化硅主要原料纯碱和硫磺价格均大幅上涨,其中纯碱由 21年年初的1250元/吨上涨到年末的 2420元/吨,涨幅达93.60%;硫磺则由730元/吨上涨到1750元/吨,涨幅达139.73%。上游原料的大幅上涨导致公司二氧化硅价差有所收窄,毛利率由20年的 34.54%下滑至 21年的32.94%。

根据 Wind,7月以来纯碱价格由3000元/吨降至2022年11月6日的 2600 元/吨,硫磺价格由3300元/吨降至1310元/吨,我们认为在原材料价格下降背景下,公司二氧化硅毛利率有望修复。

3 产能扩张叠加产品升级,驱动公司未来成长

3.1 产能布局层面:二氧化硅新产能释放,公司业绩有望快速增长

公司业绩快速增长主要得益于新增产能的放量。

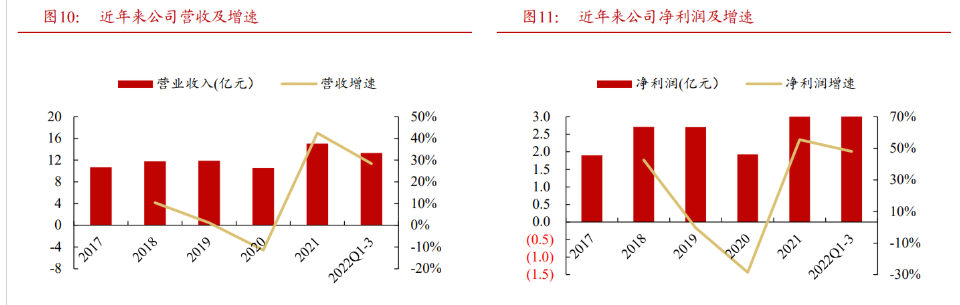

2017 年到2021年,公司营业总收入由10.66亿元增长到 15.03亿元,年均复合增速达8.97%;归母净利润由 1.90 亿元增加至3.00亿元,年均复合增速达12.10%。

2022 前三季度,公司实现营收13.30亿元,同比增加28.38%;实现归母净利润3.31亿元,同比增加 48.10%。

我们认为公司营收及利润的快速增长主要得益于新增产能的释放, 2020 年 5 月公司泰国一期 4.5 万吨投产,三明阿福新增 5.5万吨,公司产能由 2020 年初的 23 万吨增加至 33 万吨,产能规模快速扩张,根据公司公告,2021 年全年公司二氧化硅销量为 24.97 万吨,同比增加 25.15%。

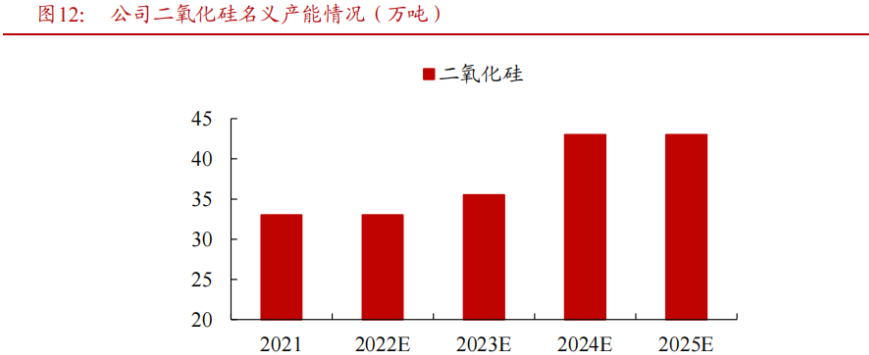

产能持续加码,进一步打开公司成长空间。公司当前沉淀法二氧化硅产能 33 万吨,根据公司公告,国内三明阿福在建 7.5 万吨高分散产能,泰国二期 2.5 万吨项目将于 2022 年适时启动,上述两项目投产后公司产能将增加至 43 万吨,未来成长可期。

3.2 业务拓展层面:布局硅橡胶、牙膏等高端用二氧化硅,打开成长新空间

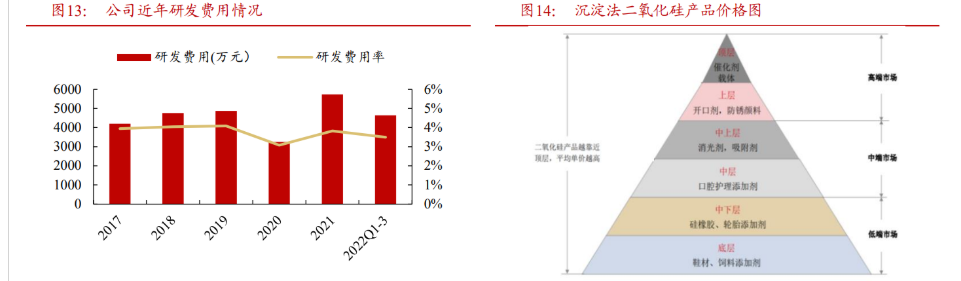

持续加大研发投入,向更高附加值二氧化硅产品拓展,以打开公司成长空间。

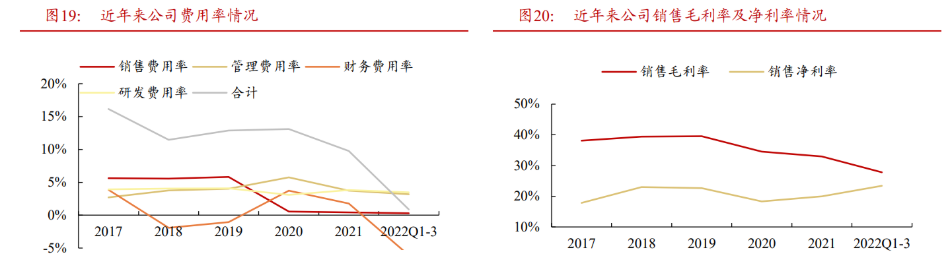

公司当前二氧化硅产品主要聚焦在橡胶领域中的绿色轮胎以及动物饲料用载体,近年来公司持续进行研发投入,2017-2022 前三季度公司研发费用率处于 3%-4%区间。

当前公司在硅橡胶、牙膏、涂料、造纸等其他应用领域已有专利技术,且在硅橡胶和牙膏领域已有产品布局。

此外,公司还孵化了二氧化硅微球项目,应用领域广泛。我们认为随着上述多应用行业产品逐步产业化,有望打开公司新成长空间。

硅橡胶用二氧化硅需求 GAGR有望达 10%。

硅橡胶材料因其优异的耐候性、抗老化性、电绝缘性等综合性能而被广泛应用于多个应用领域,根据 SAGSI,2020 年我国聚硅氧烷有效产能、产量分别为 157.3万吨、 133.8万吨,其中消费量约为 126.5 万吨,同比增长 10.1%。

未来受益于有机硅应用范围的不断拓展,2021-2025 年我国聚硅氧烷年均消费增速有望达10.8%。当前我国聚硅氧烷下游消费结构中硅橡胶占比达 70.9%,而沉淀法二氧化硅作为所有硅橡胶产品不可或缺的补强剂和粘接剂,我们认为 “十四五”期间该领域用二氧化硅GAGR 有望达 10%。

公司二氧化硅产品应用有望拓展到硅橡胶领域。根据三明阿福7.5万吨技改项目能评报告,项目二期产品为高端水合二氧化硅,可应用在硅橡胶领域,对硅橡胶起到机械补强作用。我们认为公司拓展到硅橡胶领域有望打开公司成长新空间。

2021 年我国牙膏摩擦剂二氧化硅市场规模约 4.7 亿元。根据中国口腔清洁护理用品工业协会,2021 年我国牙膏产量达 67.2 万吨,根据金三江招股书,摩擦剂约占牙膏配方总量的20%-50%,保守按照 20%推算,2021 年牙膏摩擦剂需求约 13.44 万吨。

根据中国口腔清洁护理用品工业协会 2019 抽样调查数据,二氧化硅摩擦剂占比约 35%,对应二氧化硅需求约4.7 万吨,市场规模约 4.7 亿元。

鉴于传统磷酸二氢钙、轻质碳酸钙、氧化铝等物质的耐磨系数与牙齿的耐磨系数相差太大,而二氧化硅具有与牙齿相匹配的耐磨系数,我们认为未来二氧化硅摩擦剂渗透率有望进一步提升,中国橡胶统计年鉴预测 2026 年我国牙膏用二氧化硅需求有望接近 8 亿元。

确成已成功开发出牙膏的增稠型(DT)和摩擦型(DA)二氧化硅,有望延申至牙膏用二氧化硅领域。

根据公司官网,公司牙膏用增稠型(DT)和摩擦型(DA)二氧化硅产品指标已达到行业标准,其中“一种牙膏用低磨损摩擦型二氧化硅制备方法的研究”项目入选2021 年度中国石油和化学工业联合会科技指导计划。

鉴于当前牙膏用产品附加值较高,产品毛利率较高,公司未来或将切入牙膏用二氧化硅领域,打开公司新的盈利空间。

3.3 产品定位层面:高附加值产品占比不断增加,盈利能力有望边际提升

扩建产品均为高附加值二氧化硅,公司盈利能力有望边际提升。

根据公告,公司高分散二氧化硅毛利率较同期传统二氧化硅毛利率高 15%-25%,公司当前高分散产品占比达 59%,未来随着在建 7.5 万吨及规划泰国二期 2.5 万吨项目落地,高分散产品占比有望进一步提升。

此外公司拟布局的硅橡胶及牙膏用二氧化硅亦具备较高附加值,远翔新材、金三江分别为硅橡胶二氧化硅、牙膏用二氧化硅生产商,其近 4 年毛利率均值分别为 34.27%、49.47%,高于传统橡胶用二氧化硅毛利率,我们认为随着公司高附加值二氧化硅占比不断提升,公司盈利能力有望边际改善。

海外业务占比约 50%,汇兑损益对公司销售净利率有一定影响。

受会计规则变动影响,公司 2020 年毛利率较此前有所降低,不过公司销售净利率在二氧化硅毛利率走弱的背景下,却呈现逐渐上升的趋势,2022 前三季度销售净利率达 23.40%,主要受汇兑收益影响。

2022前三季度,公司销售费用率、管理费用率、财务费用率、研发费用率分别为0.31%、3.19%、-6.10%、3.49%,四费合计 0.89%,其中财务费用本期为-8100 万元,较上期减少 9000 万元,主要是本期人民币兑美元汇率贬值导致汇兑收益所致。

为了更好探析确成股份 2022H2汇兑损益与净利润的关系,我们进行如下敏感性分析:2022 年7月1日至11月29日,美元兑人民币汇率从 6.69 增至 7.20,人民币贬值幅度为 7.62%,我们参考 11 月 29 日最新汇率(7.20)进行汇率与汇兑收益的敏感性分析可以发现,假设截至 20221230 美元兑人民币汇率为 6.84-7.56,对应的 2022H2 汇兑收益为 881-5111 万元。

4 盈利预测与估值

4.1 关键假设

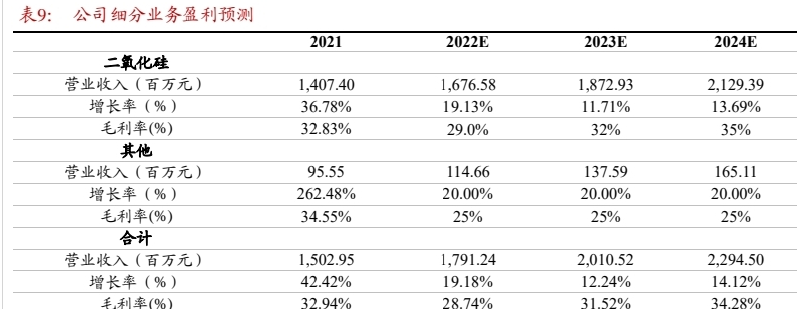

产能方面:公司当前产能 33 万吨,福建三明在建 7.5 万吨产能(3 条 2.5 万吨产线),另外泰国二期 2.5 万吨拟于 2022 年适时启动,我们假设 2023 年投产 2.5 万吨,2024 年投产 7.5万吨,那么公司 2022-2024 年产能预计为 33 万吨、35.5 万吨、43 万吨。

销量方面:2020 年公司新增 10 万吨产能(其中泰国 4.5 万吨,三明阿福 5.5 万吨)后,下游客户认证工作进度因国内外疫情蔓延受到一定影响,公司产能利用率有所下滑,随着客户认证有序推进,我们认为公司产能利用率将稳步提高,预计 2022-2024 年公司产能利用率为 78.0%、83.1%、78.0%;销量方面,公司产品多为定制化产品,实行“以销定产“的生产模式,近 3 年平均产销率为 99.2%,假设 2022-2024 产销率均为 99.2%。

产品价格方面: 根据公司公告,2022Q1、Q2、Q3 公司二氧化硅产品均价分别为 6592 元/吨、6763 元/吨、6453 元/吨。

根据 Wind 数据,公司主要原材料纯碱(单耗 0.58)价格由 7月的 3000 元/吨降至 2022 年 11 月 29 日的 2600 元/吨,硫磺(产品单耗 0.15)价格由 3300元/吨降至 1700 元/吨,而主要能源材料天然气价格 2022 年前 11 个月均值为 6789 元/吨,较2021 年同期 4830 元/吨大幅提高近 40%。

我们认为在原材料价格下降,能源成本高位背景下,公司二氧化硅价格将小幅下滑,预计 2022-2024 公司二氧化硅产品价格为 6565 元/吨、6400 元/吨、6400 元/吨。

毛利率方面:2022 前三季度,公司产品价格上涨幅度不及原材料上涨幅度,2022 前三季度毛利率下滑至 27.84%,在原材料价格下行背景下,叠加公司高分散白炭黑产能占比提升,预计公司二氧化硅毛利率稳中有升,预计 2022-2024 年毛利率分别为 29%、32%、35%。

预计2022-2024年公司营业收入分别为17.91/20.11/22.94亿元,同比增速分别为19.18%、12.24%、14.12%,归母净利润分别为3.99/4.74/5.85亿元,同比增速分别为32.93%、18.73%、23.61%,对应EPS分别为0.96/1.13/1.40元/股,对应PE分别为18.99、15.99、12.94。

我们认为随着绿色轮胎渗透率的逐渐提高,公司白炭黑需求不断向好,此外公司拟布局硅橡胶及牙膏用二氧化硅产品,有望打开新的盈利空间。

4.2 估值分析

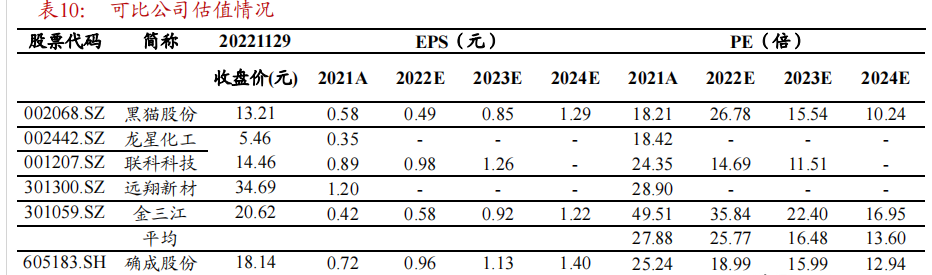

根据公司的业务特性,我们选取与公司主营产品相类似的黑猫股份(110 万吨炭黑,5 万吨白炭黑)、龙星化工(42 万吨炭黑,3.5 万吨白炭黑,主要用于轮胎橡胶领域)、联科科技(11.5 万吨炭黑,13 万吨白炭黑,主要用于轮胎橡胶领域)、远翔新材(5.6 万吨沉淀法二氧化硅,主要用于硅橡胶领域)、金三江(2.6 万吨沉淀法二氧化硅,主要用于牙膏)作为可比公司。

根据万得一致预期,当前可比公司 2022年平均 PE 为 25.77,公司为全球前列、国内沉淀法二氧化硅龙头企业,在全球绿色轮胎渗透率不断提升背景下,其高分散二氧化硅需求有望大幅增加;此外公司沉淀法二氧化硅产品有望从轮胎领域向硅橡胶、牙膏领域拓展,打开公司新增长空间,公司 22 年估值低于行业均值。

5 风险提示

1 原材料价格大幅波动:若二氧化硅原材料纯碱、硫磺等价格大幅波动,会对公司生产节奏产生一定影响;此外若公司无法完全将上游原材料涨价压力传导到下游,公司毛利率将有所下降。

2 客户开拓不及预期:轮胎用高分散二氧化硅、硅橡胶二氧化硅、牙膏用二氧化硅下游认证壁垒较高,倘若公司与客户的认证进程不及预期,将对该业务进展及收入增速产生影响。

3 新项目建设进度推迟导致产能释放不及预期:未来几年,公司新增产能较多,倘若新增产能无法如期投放或释放,将对公司收入及业绩造成影响。

4 环保政策及安全生产风险: 公司二氧化硅、硅酸钠、硫酸等产品生产基地发生环保或安全事故,将对公司主要产品产量造成影响,进而对公司的业绩造成不利影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号