-

冷却、空悬、轻量化新业务顺利拓展,中鼎股份:打造智能底盘龙头

老范说评 / 2022-11-30 10:16 发布

1 内生+外延,成长为非轮胎橡胶龙头

1.1 公司发展史,内生+外延双驱动

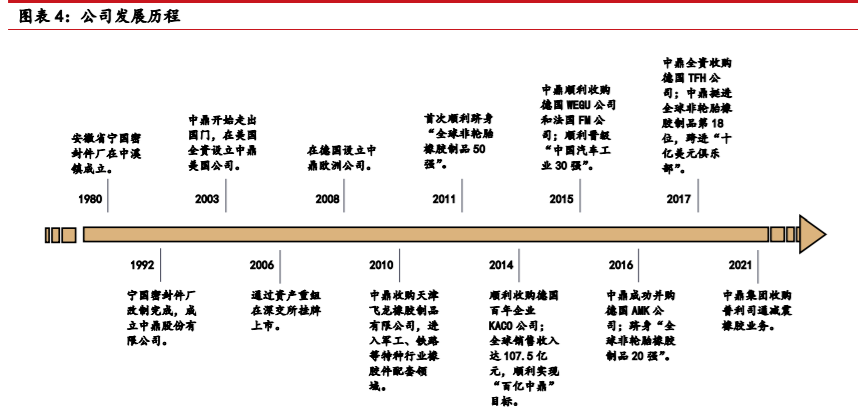

复盘公司发展历史,可以分为 5 个阶段:

1)2008年之前,集团业务整合,形成密封件与橡胶减震件两大主业;

2)2008-2011年,市场导向阶段,围绕密封减震展开并购,拓展业务区域、增加客户;

3)2012-2016年,技术导向阶段,收购围绕密封减震展开,旨在获得全球领先技术;

4)2016-2018年,产品导向阶段,围绕轻量化、空悬、冷却新业务展开,拓展产品线、打开天花板;

5)2018年至今,反向投资落地阶段,2018年之后精力聚焦于收购资产的国内反向投资,落地成订单,形成收入与业绩。

公司发展至今 42 年间,顺应时代趋势及产业趋势,2008年之前做好主业,2008年之后借全球金融危机的机会增强主业的区域、客户及技术能力;2016年之后顺应新能源汽车行业兴起及国内消费升级趋势,拓展轻量化、冷却及空悬业务;2018年之后重点放在收购业务整合及国内反向投资,乘新能源车快速发展东风,实现订单快速落地。

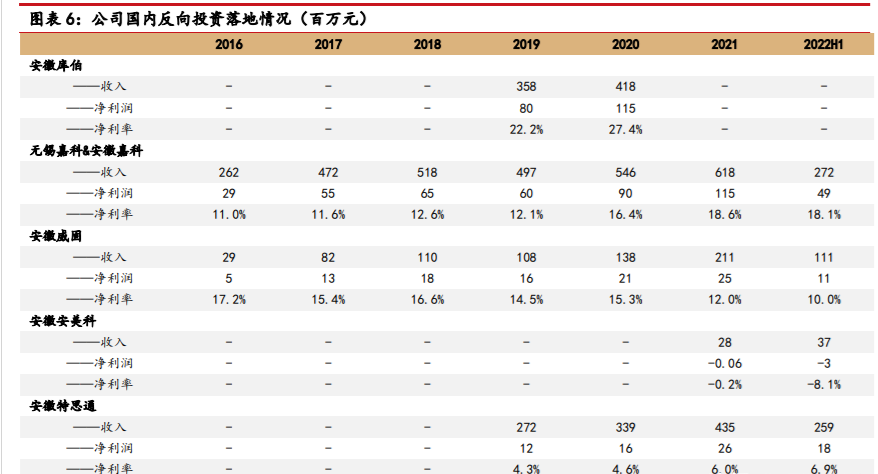

历史验证公司反向投资落地能力。

公司收购海外标的资产后,重心并未全部放在海外子公司效率提升、组织结构优化、内部整合等方面,而是保留海外资产原有的业务结构、管理结构、人员结构,适当进行优化(如卖出 AMK 工业业务,聚焦汽车主业);更多的精力则用于在国内设立子公司进行反向投资,这种方式可以省去进入整机厂供应链的前期 2-3 年验证过程,只需要验证产线能力即可进入供应链,这也是公司 2021 年以来订单快速落地的重要原因。当前公司海外整合收购爬坡期已过,逐渐进入收获阶段。

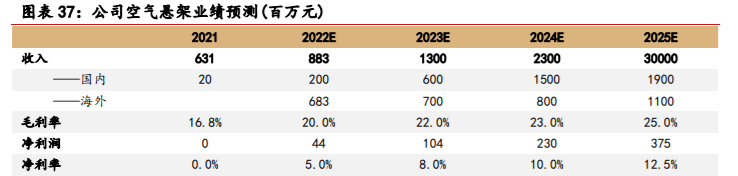

国内反向投资子公司收入、净利快速提升,且盈利能力高于海外业务。如冷却业务海外净利率 4%-5%,国内 10%-12%;空悬业务 2021 年海外盈亏平衡,国内可以做到 10%以上;后续静待公司在手订单继续落地,当前订单爆发期预计在 2023 年下半年。

1.2 公司股权清晰,管理团队稳定

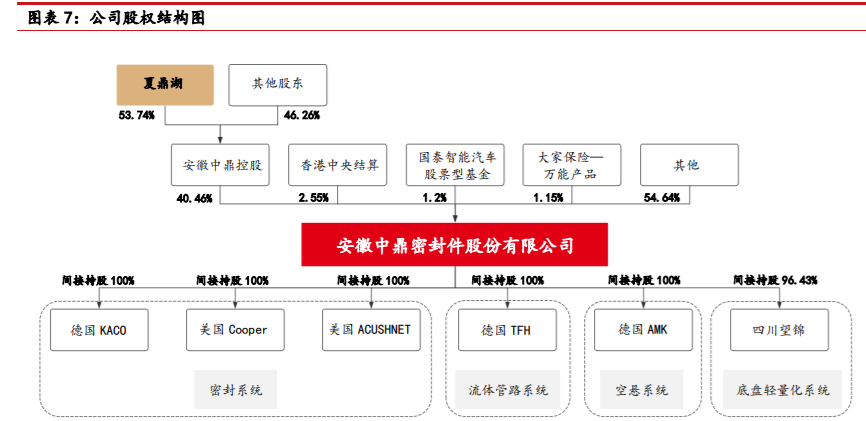

公司股权结构清晰,围绕汽车零部件布局。截至 2022 年上半年,公司实际控制人为夏鼎湖,持股 53.74%。公司始终坚持将汽车零部件作为核心业务,在不同阶段进行了不同领域的布局。

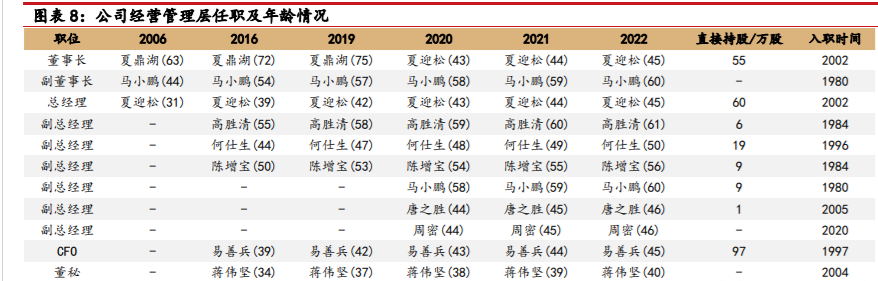

公司管理团队稳定,在任管理层多为“老人”。

夏迎松 2006 年起担任总经理,2020 年接任董事长职位。管理团队多人为创始团队人员或在公司工作多年,周密长期任职博世集团,入职公司主管 AMK 工作。

1.3 国产替代趋势明显,盈利能力有望增强

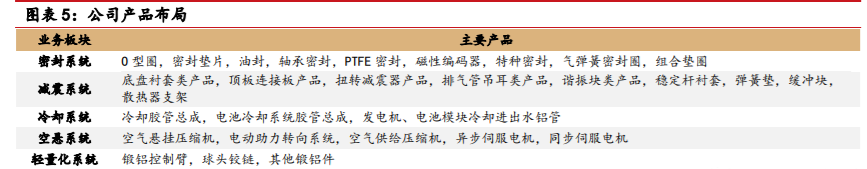

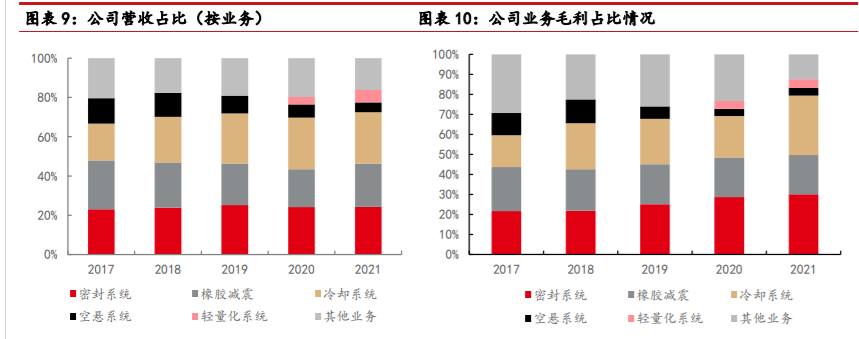

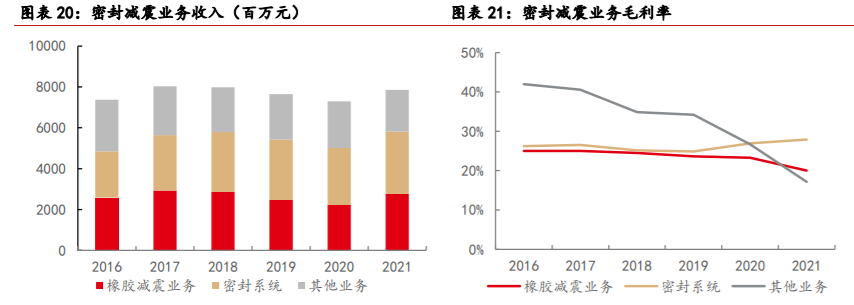

公司已形成密封减震、冷却、轻量化、空悬四大业务,2021 年收入占比分别为 46%/26%/6%/5%,毛利率分别

24.17%/25.56%/16.06%/16.81%,轻量化及空悬业务为近年来重点拓展领域,发展迅速。

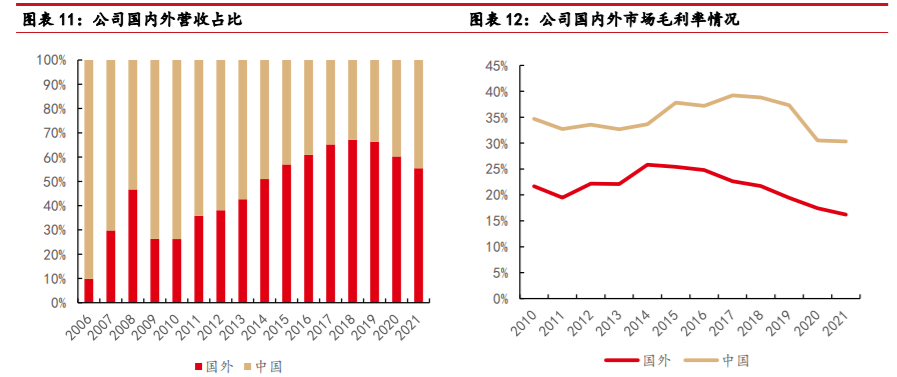

国产替代趋势明显,有望增强盈利能力。

2018 年之前开始收购以来,海外业务占比逐年提升,2018 年收购暂告一段落、公司重心转为反向投资国内落地后,国内收入占比开始提升;毛利率水平来看,国内显著高于海外,随着国内收入占比提升,预计未来盈利能力会随之增强。

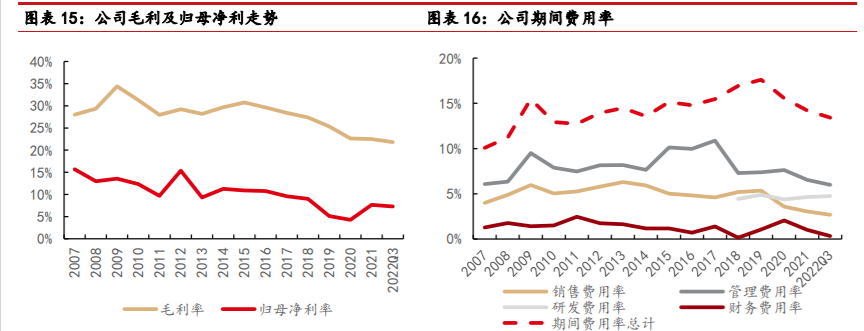

国产化落地带动毛利上行。

2017 年以前公司毛利率稳定在 28%以上,新并购冷却及空悬业务拉低整体毛利率,主因海外人工成本及折旧较高,影响盈利能力。同时,2019 年汽车行业景气度处于低位,叠加 2020 年疫情影响,海外子公司盈利能力受影响较大。随着国产化落地快速进行,国内盈利能力更强,且行业景气度较高,有望带来整体毛利上行。

管理费用率高位,仍有优化空间。

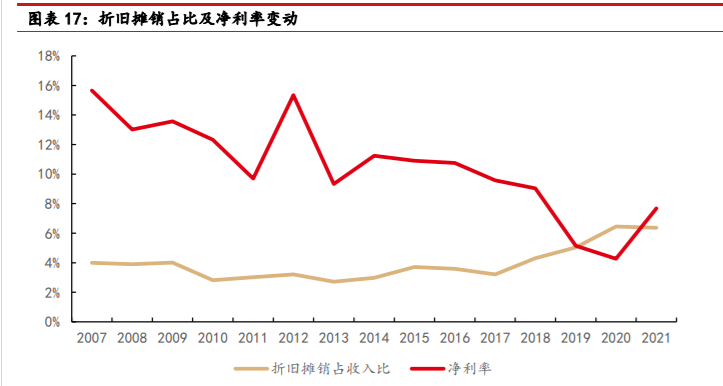

2014-2018 年公司处于海外并购整合期,管理及研发费用率逐步上行,当前仍维持高位,预计未来随着海外资产继续优化及国内业务落地带来收入端增长,管理费用率尚有优化空间。销售费用率 2020 年开始的大幅下降主要来自会计准则变化,运费从销售费用率调整至毛利率。

投产高峰已过,盈利能力有望迎来提升。

2021 年公司资本开支 8.1 亿元,较 2018 年的 12.9 亿元、2019 年的 13 亿元有明显回落,在建工程转固也基本完成,投产高峰已过,随着产能释放有望带来盈利能力提升。

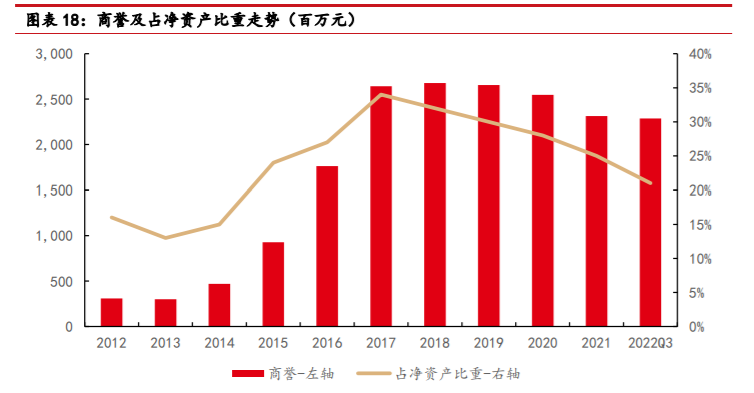

商誉压力趋稳。

公司 2012-2017 年分别收购美国 ACUSHNET/德国 KACO/德国 WEGU/德国 AMK/德国 TFH,分别确认商誉 2.8 亿/1.7 亿/4.5 亿/7.8 亿/8.0 亿。2017 年至 2021 年公司商誉占净资产比例逐步降低,随着全球车市回暖及公司全球资源整合战略逐见成效,预计公司商誉压力趋稳。

2 密封减震:短期受益于需求恢复,电动化带动需求量上升

2.1 经验丰富+海外技术加持,确立行业龙头地位

抓住时代红利,生产经验及工艺成熟。

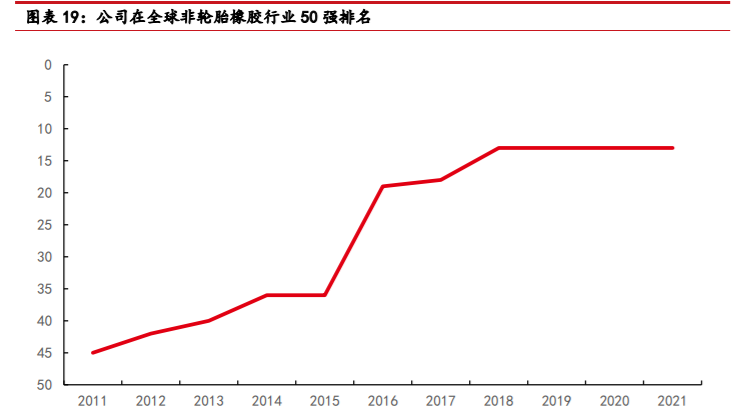

公司 1980 年创立,以密封件业务起家,2005 年切入橡胶减震业务领域,2021 年度在全球非轮胎橡胶行业 50 强排行榜中位居第 13 位,国内非轮胎橡胶领域市占比第一。

密封减震产品属于劳动密集型行业,公司早期凭借国内人口红利占据成本优势、进入整车厂供应链,积累了丰富的生产及工艺经验,当前部分低技术壁垒产品由外部代工,公司主要负责与整车厂的同步方案设计、上车测试等关键环节。

收购获得高端技术。

公司通过海外收购德国 KACO、美国 COOPER、美国 ACUSHNET 获得密封件领域成熟且领先的技术,率先布局高端油封和新能源电机电封领域,掌握了国际前三的密封系统技术,确立行业龙头地位。

2.2 客户基础雄厚+电动化趋势盛行,加速拉动需求上升

储备优质客户资源,推进自动化设备降本增效。

公司客户相对分散,最大客户收入占比不超过 5%,产能实现欧洲、亚洲、美洲全球布局,客户也覆盖包括大众、通用、宝马、沃尔沃、比亚迪、长城、蔚来、特斯拉等在内的主流车企。

近年来在推进海外收购资产落地的过程中,持续推行自动检测、冷冻去边及快速成型等工艺,提高自动化水平,提效降本。

强β属性业务,预期稳健增长。

公司密封及减震属于公司基本盘业务,短期受益于汽车行业恢复及刺激政策,持续受益于电动化对密封减震提出更高要求、带来单车价值量提升。

密封减震业务收入端主要跟随行业需求增长,毛利端主要受原材料价格影响,同时因电动车 对密封系统提出更高要求带来更高单车价值量,预计会带来毛利率的稳中有升。

3 冷却系统:TFH 国内订单快速落地

3.1 新能源车热管理需求旺盛,带动冷却业务量价齐增

新能源车带动冷却管路业务量价齐增。燃油车热管理主要包括空调热管理系统和发动机热管理系统,单车价值量合计在 1600-2500 元,其中冷却管路产品单车价值量在 300-600 元。

新能源车热管理包括空调热管理、电机电控热管理和电池热管理三个子系统,单车价值量合计在 4500-7000 元,各子系统之间热量交互更加复杂,管路长度为传统燃油车的 4 倍以 上,单车价值量提升至 800-1000 元以上,增程式电动车更是高达 1500 元。

3.2 TFH 行业地位稳定,国内业务快速落地

冷却管路壁垒较高,TFH 行业领先的确立。

TFH 为全球知名汽车热管理管路系统供应商,在所处细分领域市占率排名全球第二,仅次于大陆集团;客户覆盖宝马、大众、福特等主流车企。汽车冷却管路对材料、生产技术、成本、灵活性、及 NVH 性能上要求较高,且需要与主机厂迅速反馈,因此整车厂确定供应商后一般不会轻易更换,因为行业竞争格局稳定,TFH 领先地位确立。

TFH 定位冷却管路设计及方案解决商,无惧材料迭代。

冷却管路材料一直在变化,以前以橡胶管路为主,当前以 PTV 和尼龙管为主,未来预计材料和其他方面会继续迭代。TFH 定位于冷却管路设计及方案解决商,以为客户提供完整解决方案为核心,客户粘性更高。

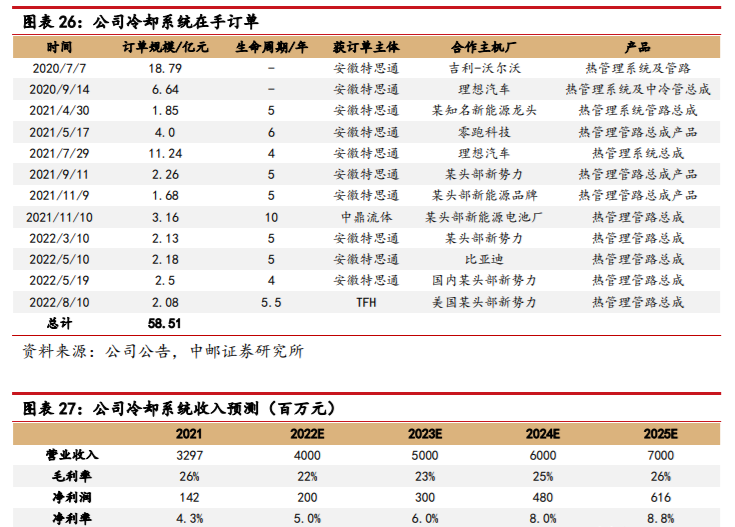

国内业务快速落地,在手订单充足。公司于 2017 年收购 TFH 后,2018 年即成立国内子公司,依托 TFH 的品牌、技术、客户资源及质量,在国内冷却管路市场快速占据一席之地, 在手订单充足。

4 空悬系统:国产降本拉动行业扩容,AMK细分行业国内龙头

4.1 空悬优势显著,顺应智能化发展

汽车悬架系统连接于车轮及车身之间,传递车轮和车身之间的力和力矩,并缓冲路面颠簸传导给车身的冲击,保证汽车行驶的平顺性和乘车的舒适性。

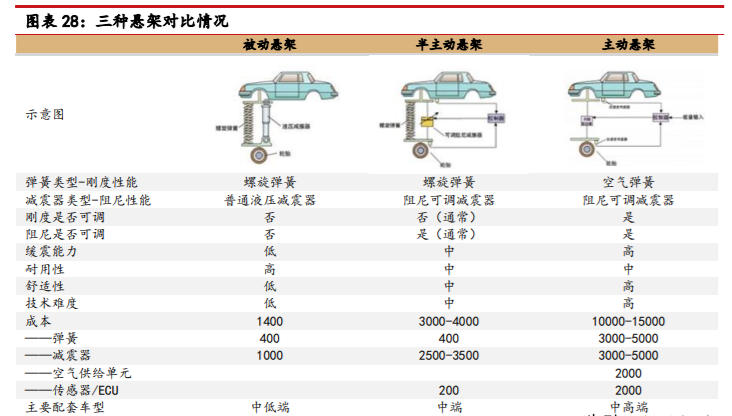

主动悬架自适应性优势显著,新能源车需求更强。悬架系统最重要的两个参数为刚度和阻尼,分别由弹簧和减震器实现刚度特性及阻尼特性,根据参数是否可以主动控制,悬架划分为被动悬架、半主动悬架和主动悬架。

主动悬架参数可调的优势主要体现为自适应性,以传统螺旋弹簧的悬架为例,座舱满载时车胎降低、带来车身频率降低、容易导致晕车,而空载时车胎较高、带来车身频率提高、导致震动较大,空气悬架因参数可调,空气弹簧刚度及减震器强度会根据承载力自动调整,保持车身拥有固定频率,提高舒适性和行驶平顺性。

同时因为电动车的电池在底部,满载、路面颠簸或有水的情况下,悬架系统可以控制车身高度,对电池形成触底保护、缓冲保护,避免泡水,所以新能源车对空气悬架的需求更强。

空气悬架适配汽车智能化发展趋势。空气悬架通常依赖传感器识别路况,参数调节上存在延迟与失误的可能。但未来随着自动驾驶程度的提升,可以更加精准、更加及时识别路况并做出提前判断,对空气悬架发出调整指令。奔驰 MBC 即通过车前方摄像头来提前识别路面信息,对空气悬架进行预调整。

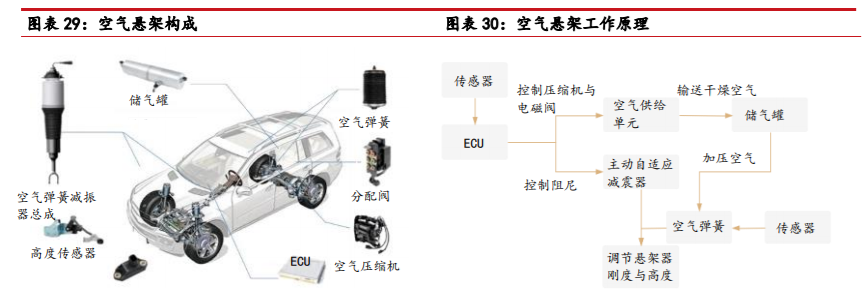

空气悬架通常由空气弹簧、空气供给单元、减震器及传感器/ECU 4 个部分构成,工作原理为:行车过程中,传感器/ECU 根据路况信息,调节空压机实现储气罐与空气弹簧之间的气体输送(通常为封闭式),从而达到调节空气悬架的目的。

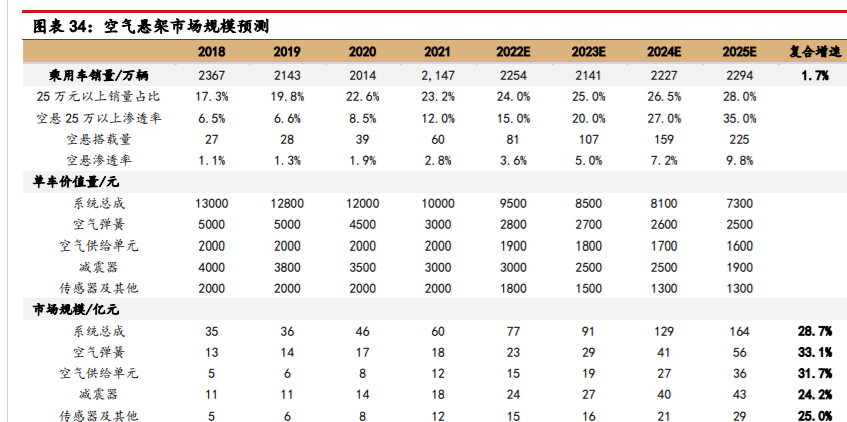

国产化及规模化降本,带动空气悬架渗透率提升。空气悬架成本目前在 1-1.2 万元,远高于传统悬架系统的 1000-3000 元,也正因高成本,过去空悬多配置于奔驰、宝马等豪华高端车型当中,对汽车的操控性、舒适性提升明显。随着国产化率提升,成本有望下探至8000元以下。

空气悬架搭载车型下探至 25 万元,拉动行业规模扩张。自 2017 年蔚来 ES8 起,自主品牌搭载空气悬架的入门车型指导价不断下探,目前已下探至 25-30 万元的入门级豪华车市场;未来随着空气悬架成本的进一步降低,25 以上的高端市场将成为空气悬架渗透的主力区间,拉动行业规模快速扩张。

基本假设:

1. 消费升级趋势下,25 万元以上车型销量占比有望继续提升;

2. 未来国产化与规模化带来成本下降,空气悬架在 25 万元以上车型渗透率有望快速提 升。

空气悬架作为重卡治超的有效手段也有望加大应用。

相较于重卡传统钢板弹簧悬架,装在空气悬架的重卡如超载会直接损坏,因此有望作为重卡治超手段加大推广应用。此外,空悬舒适性更高,使用寿命上根据海外经验,数倍于钢板弹簧悬架,未来随着国产化趋势及规模效应降本,也更便于在国内推广。

4.2 国产替代加速,AMK 订单充足

供应链拆分叠加国产化降本,自主供应商迎来机会。

从整车厂角度,过去海外供应商依托核心技术壁垒,主导空气悬架总成,但国内主机厂在空气悬挂系统的采购趋势基本确定,软件自主供应与智能化协同,硬件外采,自己组装。

其中,外采呈现出明显的“硬件集成化”采购需求,以实现空悬系统降本的目的,国内供应商凭借快速响应、低成本优势,有了进入供应链的机会,也促进搭载空悬车型的价格不断下探。

从供应商角度,自主零部件企业通过技术积累或海外资产收购,具备了为整车厂提供空气悬架零部件的能力。

从行业发展角度,随着电动化、智能化趋势到来,国内新势力的崛起,有使得车型更有差异点、更具性价比、更舒适、更智能的需求。蔚来 ES8 和 ES6 率先安装空气悬架,标志着自主乘用车切入空悬市场。

空气供给单元技术难度较高,行业壁垒明显。

空悬系统中,通过电控系统空气供给单元的控制调节实现压入空气和放出空气的操作,并控制空气流向。

空气供给单元作为其中核心产品,需要满足:

1)压缩机短时间内快速达到 15-20bar 压强,内部部件需要摩擦极小才能保证压缩机不会过热;

2)需要保证压缩机压入的空气绝对干燥;

3)需要做到足够小的体积。

这对空气供给单元的技术能力、工艺能力、经验积累有很高要求。AMK 国内基本实现空气供给单元垄断。

全球汽车领域空气供给单元参与者主要为 AMK 及威巴克,国内近 2-3 年相关订单基本全在 AMK 国内子公司手中,AMK 凭借技术不断革新、工艺经验及国产化降本,基本实现了国内空气供给单元市场的垄断,该领先能力预计至少保持 3-4 年。

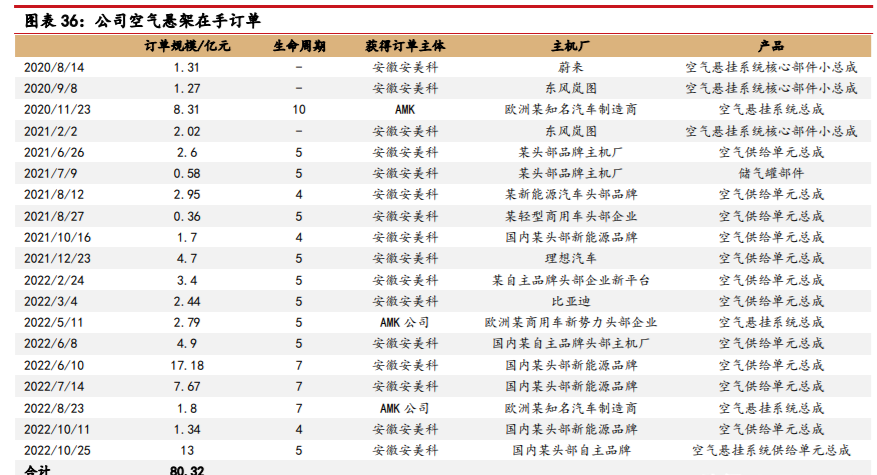

在手订单充足,目标硬件总成供应商。公司 2016 年收购德国 AMK 进入汽车空悬领域,2018/2019 年在国内设立安徽/上海安美科子公司,将空悬业务落地国内,2020 年起国内子公司陆续拿单,当前在手订单充足。公司空悬业务目标是成为硬件总成(空气供给单元、空气弹簧、减震器)供应商。

5 轻量化:产品线持续开拓,带动收入加速

5.1 顺应轻量化趋势,跟随新能源行业发展

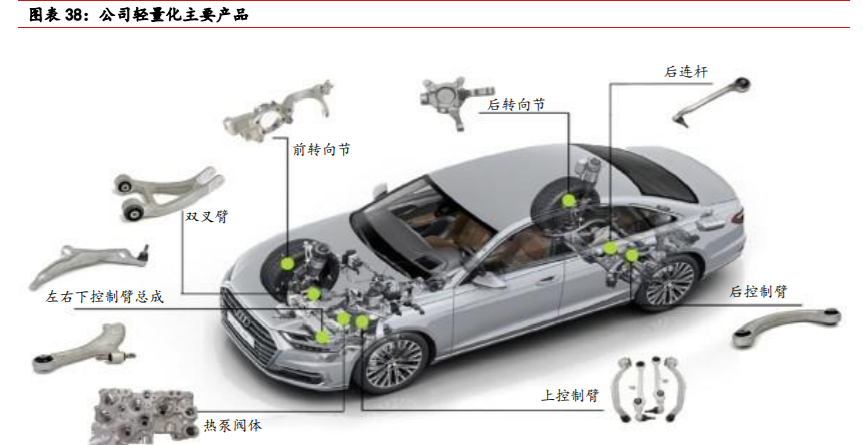

汽车底盘轻量化成为行业趋势。汽车底盘的轻量化对整车降低能耗、提高续航里程有举足轻重的作用,底盘上多数零部件的质量属于簧下质量,同等幅度簧下质量轻量化的效用是簧上质量轻量化的 5-15 倍,因此对底盘实施轻量化,在油耗、操控等方面的收益远超其他零部件同等程度的轻量化。不管是燃油车的降低能耗需求还是新能源车的增强续航里程需求,都促使汽车底盘轻量化成为行业趋势。

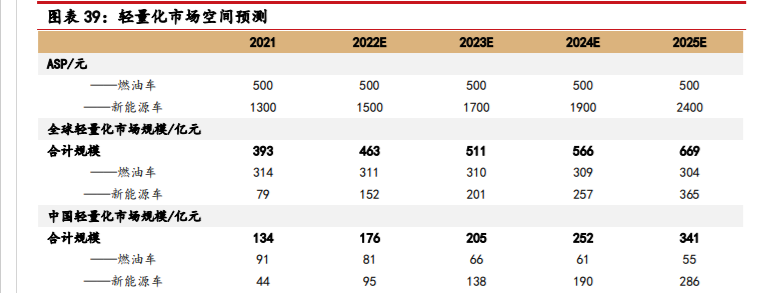

单车价值量增加,叠加新能源车渗透率提升。

公司成立之初就建有自己独立的轻量化产品中心,主要产品为控制臂及摆臂,传统钢制底盘单车价值量一般在 300-500 元,随着材料由钢向铝合金升级以及新能源车对轻量化零部件需求的提升,新能源车底盘单车价值量可达到 1200-1500 元,公司在手订单中最高单车价值量可达 2400 元。

5.2 并购获关键工艺,提高轻量化产品竞争力

并购四川望锦获得关键工艺,带动轻量化业务提速。

公司 2019 年并购四川望锦获得领先的球头铰链技术,球头是底盘结构件中的关键零部件,汽车断轴等问题的核心点都是集中在球头。球头工艺要求较高,国内能够依靠球头工艺进入整车厂供应链的企业很少,需要长期的工艺积累及与客户磨合,同时球头可与公司本身轻量化产品相配合。

在手订单充足,等待后续放量。

四川望锦具备 1500 万套球头产能,为 60 多家 OEM 和系统模块顾客提供 200 多种产品,与上汽通用、长安、广汽、吉利、北汽等汽车厂商及 TRW、博世华域、捷太格特、耐世特等模块厂商均有稳定的合作关系,被公司收购后无需太多整合工作,直接带来订单落地。

公司目前轻量化业务在手订单充足,覆盖合资、自主、新势力等主要头部主机厂,2021 年变更 4 亿募集资金发展轻量化业务,后续放量可期。

6 盈利预测与估值

6.1 收入及利润预测

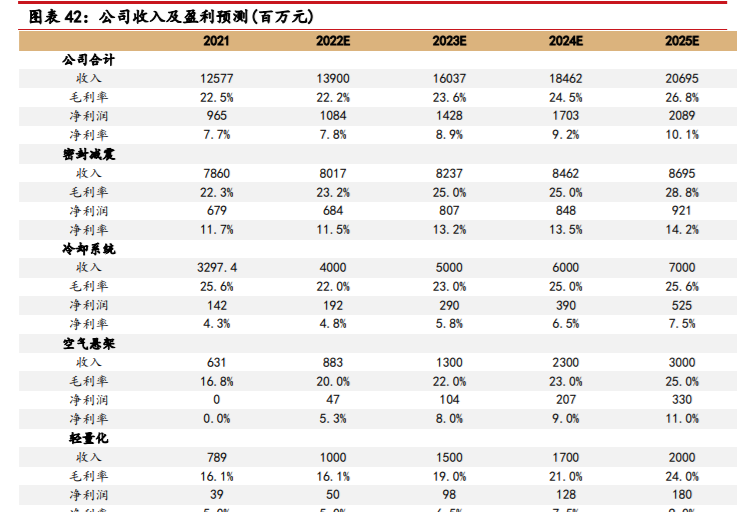

我们预计公司 2022-2024 年收入分别为 139.00/160.37/184.62 亿元,归母净利润为 10.84/14.28/17.03 亿元,具体来看:

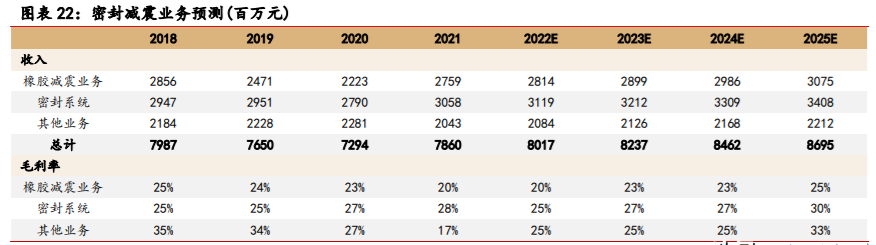

密封减震业务,短期受益于汽车行业恢复及刺激政策,长期受益于电动化对密封减震提出更高要求、带来单车价值量提升。

公司在生产、工艺、客户、成本方面优势明显,预计可以跟随行业获得稳定增长。

冷却系统业务,预计可以凭借 TFH 品牌、地位、技术、客户在国内实现快速落地转化,同时受益于新能源车对热管理需求提高单来单车价值量提升。

空悬系统业务,行业受益于消费升级带来空悬渗透率快速提升而迅速扩张,公司凭借 AMK 在中国空气供给单元的寡头地位顺利拿单并快速放量。

轻量化业务,受益于电动化及轻量化趋势带来单车配套价值量提升,增长逻辑在于客户的逐渐导入。

费用端,随着投产高峰期已过、国内业务快速落地,预计管理费用率整体呈现下降趋势。

6.2 公司估值

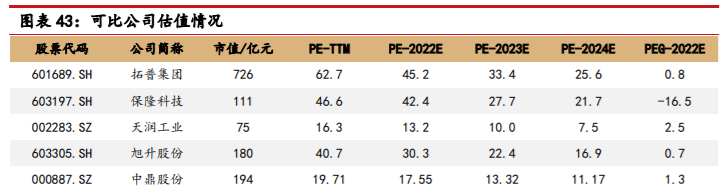

我们预测公司 2022/23/24 年收入为 139.00/160.37/184.62 亿元,净利润为 10.84/14.28/17.03 亿元,对应当前 PE 为 18/13/11X。

7 风险提示

多次收购,商誉有减值风险。公司多次海外收购积累了超过 26 亿元商誉,2021 年对部分表现不好子公司计提小幅减值,未来若海外资产经营不佳依然有减值风险。但考虑到海外收购资产国内落地顺利,大幅计提减值风险不高。

海外需求下降风险。市场比较担心海外需求下降影响业绩,但当前公司海外业务净利率较低,如 2021 年 AMK 海外业务盈亏平衡,TFH 净利率 4%国内业务 12%,海外短期需求下降带来的影响可控,且欧洲最新政策是取消混动补贴加大纯电车型推广;公司也会继续提升海外效率,随着全球车市后续从疫情及其他不利影响中走出来,海外发力在后程。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号