-

山东省高端猪料企业,邦基科技:产能扩张,“三高”驱动领跑行业

老范说评 / 2022-11-30 09:54 发布

1 公司概况:从山东迈向全国的高端猪料企业

1.1 公司专注猪饲领域15年

公司位于山东省淄博市,自2007年成立以来一直从事猪饲料的研发、生产和销售业务,主要产品包括猪配合料、猪浓缩料、猪预混料,2021年三者合计的主营业务收入占比达88.7%,其他饲料主要为蛋禽预混料、肉类反刍饲料等。

公司在山东及东北地区已具有较高的品牌知名度,并逐步将市场拓展至全国,目前销售区域主要覆盖华东、东北、华北、西南地区。根据山东省饲料行业协会,在山东省内,2021年全省生猪饲料产量10万吨以上的企业/集团数量仅有25家,公司猪饲料产量为45.27万吨,其中在山东省的产量为31.20万吨,在山东省市场占比为2.53%,是山东省内规模相对较大的企业。

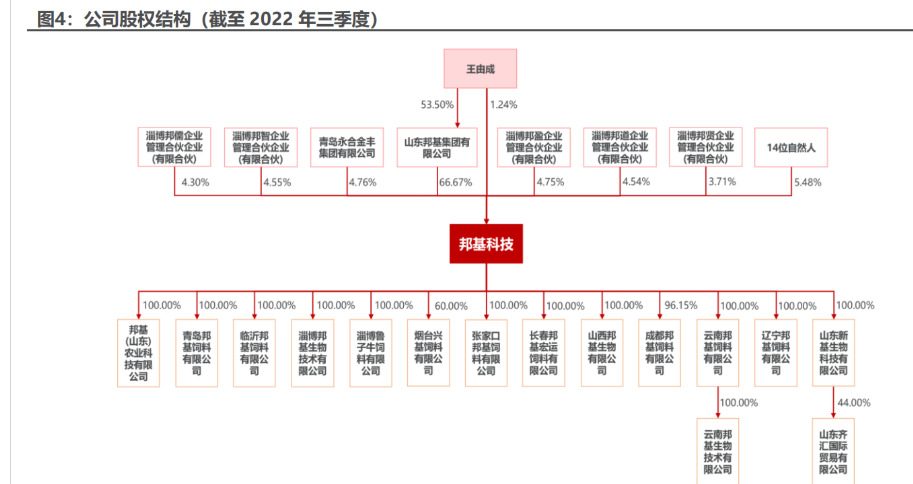

邦基集团是公司控股股东,王由成为实际控制人。

邦基集团持有公司 66.67% 的股权,为公司控股股东。

王由成持有邦基集团 53.50%的股权,通过邦基集团控制公司 66.67%的股权,同时直接持有公司 1.24%的股权,合计控制公司 67.91% 的股权,是公司实际控制人,现任公司董事长、总经理。

王由成的弟弟王由利直接持有公司 0.46%的股份,通过邦基集团间接持有公司 3.67%的股份,通过淄博邦盈间接持有公司 2.05%的股份,为王由成的一致行动人,现任邦基农业市场总监。

1.2 高 ROE、高毛利率,盈利能力领跑行业

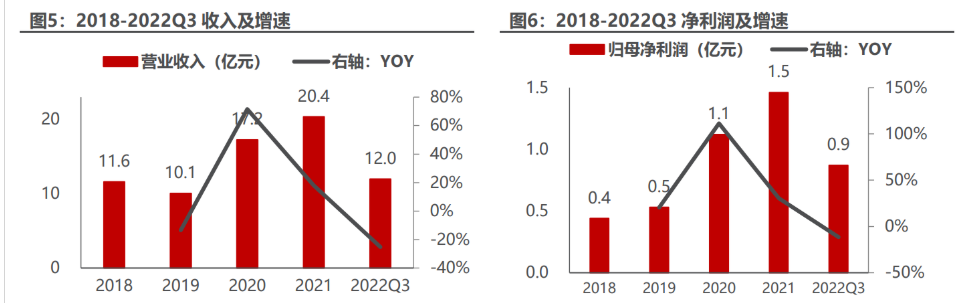

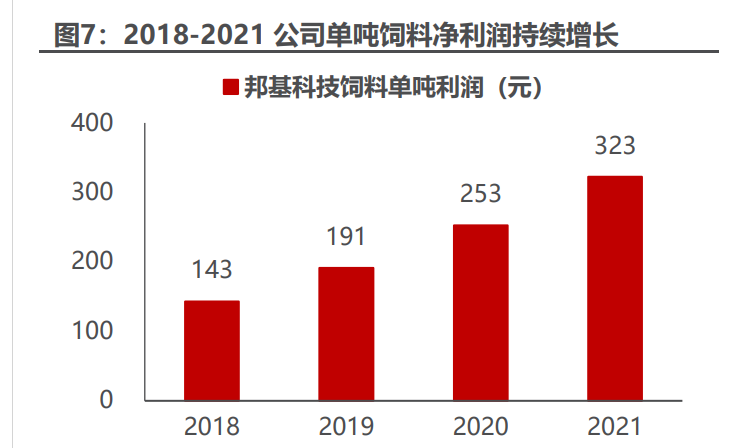

业绩高速增长,2021年饲料单吨净利润超 300 元。

2018-2021年,公司营业收入从 11.6 亿元增长至 20.4 亿元,CAGR 为 20.6%,归母净利润从 0.4 亿元 增长至 1.5 亿元,CAGR 达 49.2%。

按照公司 2021 年猪饲料销售量 45.4 万吨计算,单吨净利润达到 323 元。

2022年前三季度,公司实现营收 12.0 亿元,同比下滑 25.2%,实现归母净利润 0.9 亿元,同比下滑 11.5%。

因公司主要生产基地所在地淄博、长春等地新冠肺炎疫情形势有所反复,饲料生产及物流运输均受到较大限制;2022 年上半年生猪价格处于低位,生猪存栏数量及出栏均重均有所下滑,下游饲料需求降低,使得公司业绩短期承压。

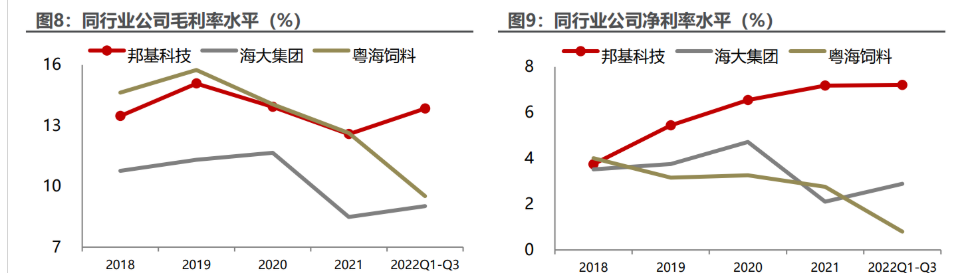

盈利能力领跑行业,R0E 远高于同行业公司。

近年来大部分饲料企业都已经将主业向下游延申至养殖,而核心业务仍然为饲料生产的两家上市公司海大集团和粤海饲料均以生产水产料而非禽畜料为主。

考虑到水产料与猪前端料都属于饲料中相对来说附加值较高的产品,我们认为这三家公司仍然具备一定的可比性。

2018-2022Q3 季度,公司平均销售毛利率为 13.8%、平均销售净利率为 6.0%,盈利能力突出。2018-2021 年 R0E 高于 30%,2022年上市后由于融资摊薄了 ROE,但仍然高于同行业可比公司。

公司深耕高毛利猪料市场,叠加产能扩张带来的量价齐增,未来几年内盈利能力有望继续维持行业领先水平,提升估值中枢。

2 专注高端猪料市场,募资打破产能瓶颈

2.1 深耕高端猪料领域,新产品彰显研发实力

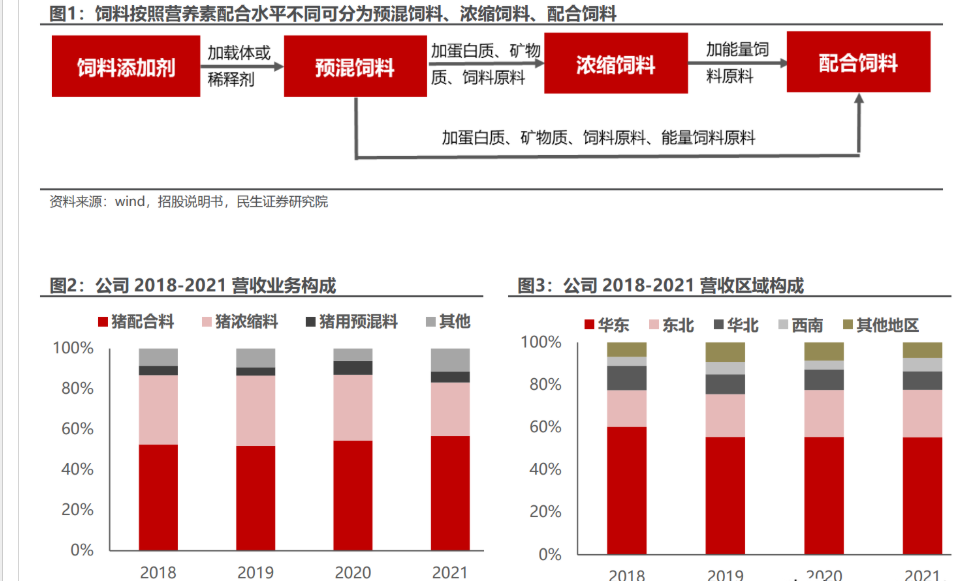

按照饲料营养素配合水平不同,猪饲料可分为预混料、浓缩料、配合料;而按照生长阶段及的不同,又可大体分为前端料和中大猪料。

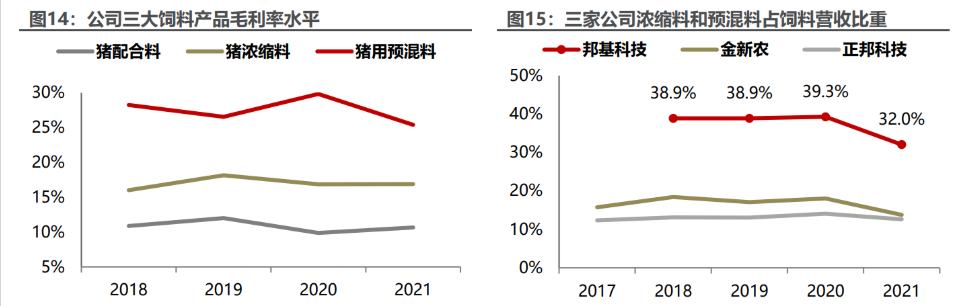

饲料企业的毛利率很大程度上是由其产品组合中不同品种饲料的占比来决定的,提高高毛利率品种的销售份额及竞争优势是提高盈利水平的最优选择。

配合料产品同质性高,技术门槛也相对较低,不同厂家的产品价格相差不大,其毛利率高低主要由原料采购成本决定。而预混料作为饲料配方的技术核心,对配合料饲喂效果起到决定性作用,也是毛利最高的产品。

①组成复杂。质量优良的预混料一般包括 6、7 种微量元素,15 种以上的维生素,2 种氨基酸,1~2 种药物及其他添加剂(抗氧化剂和防霉剂等),且各种饲料添加剂的性质和作用各不相同,配伍关系复杂;

②设备和工艺要求高。科学的配方要靠精确的计量配料来实现,预混料生产对各类计量配料设备的准确度、稳定性均有很高的要求。

③用量少、作用大。一般预混料占配合饲料的比例为 0.5%~5%,用量虽少,但对动物生产性能的提高、饲料转化率的改善以及饲料的保存都有很大的作用。

规模场一般倾向于购买高品质的预混料自行调配或是直接购买配合饲料,而浓缩料使用时只要按标签上的参考配方配上玉米、糠麸类即可,处理手段简单,成本相对较低,有时还能消耗自家种植的作物,因此更受散养户的欢迎。

2021年,公司预混料、浓缩料和配合料的毛利率依次为 25.4%、16.9%、10.7%;其中,浓缩料和配合料占据公司饲料销售中近三成的比重,与同行业上市公司以配合料为主的业务结构存在明显差异。

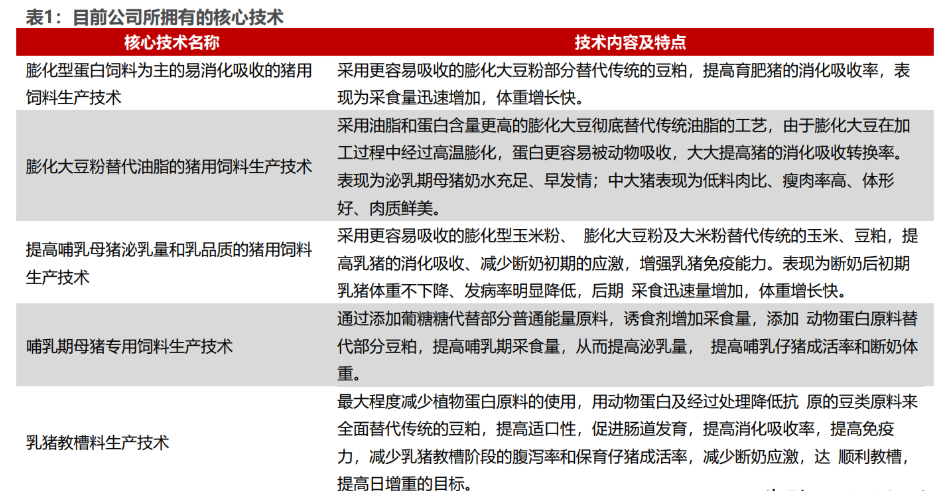

2020年,公司重磅推出自主研发的特色预混料邦基 9 号,产品以在非瘟疫情反复的环境下提高生猪抵抗力和自愈力为目的。

2021年,邦基 9 号销售均价高达 52343.8 元/吨,毛利率高达 42.9%,剔除邦基 9 号后公司猪预混料销售均价 6272.5 元/吨,远远高于猪饲料行业均价。

目前市场上未有可比产品,表明了公司专注高端猪料研发生产的决心和实力。

公司以销售高附加值的猪前端料为主,包括母猪料、教槽料和仔猪料等。

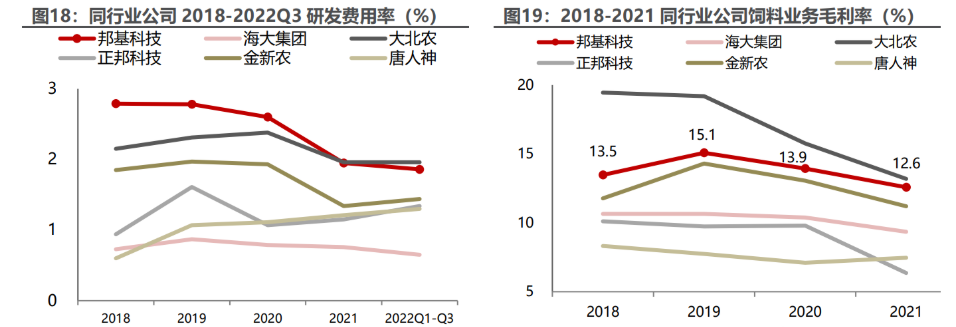

相对于中大猪料,前端料研制技术含量相对较高,比如妊娠母猪料需要达到减少母猪便 秘、降低返情、缩短产程、提高产仔数的效果;哺乳母猪料需要能够丰富母猪乳水、避免掉膘、增加仔猪断奶重量;仔猪料要求减少仔猪腹泻、加快生长、降低料肉比、提高抗病能力等。不同产品之间差异明显,需要持续的研发投入,公司的研发费用率亦长期在同行业公司中前列。

2.2 客户群体多为家庭农场,经销为主直销为辅

我国饲料企业普遍采用的是“经销+直销”的销售模式。对于不同客户,公司采取不同的销售模式。对于众多的中小养殖户,公司主要通过经销商销售饲料产品;具备一定规模和资金实力的养殖场,公司向其直接销售饲料产品。

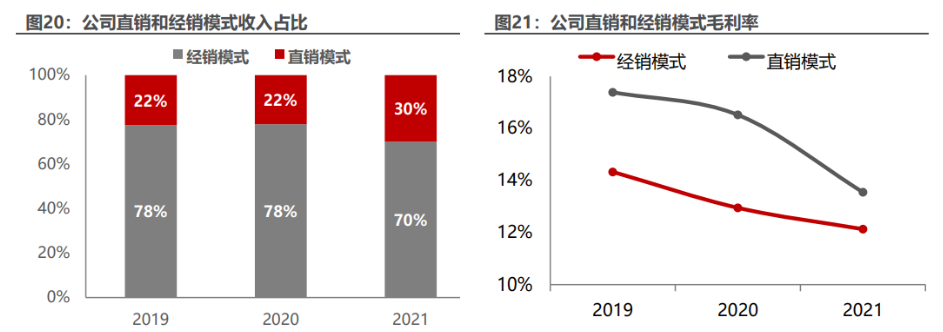

截至2021年,公司直销收入占比为 30%,同比提升 8PCT;直销模式毛利率为 13.55%,经销模式毛利率 12.1%。

公司个人客户占比较高,客户群体以 10-100 头能繁母猪为主的家庭农场,在直销议价中,公司更有优势。同时从公司对直销企业客户销售的产品以毛利率较高的预混料居多,对直销模式毛利率提升有一定影响,因此直销模式毛利率相对较高。

2.3 募资扩张饲料产能,饲料业务有望重获高增

公司现阶段生产基地主要集中在吉林和山东两省,整体产能利用率已经达到较高水平,2021 年公司配合料、浓缩料、预混料产量分别为 33.1、10.3、1.88 万吨,产能利用率达到 78.3%、61.0%、74.3%。

2022年,面对日益增长的市场需求,公司未来三年计划有序在山西、云南、河北、辽宁等地新设数个生产基地,新增数条浓缩料和配合料生产线,扩大猪饲料的产能,且新建设的投资项目均已完成项目主管机构的投资备案程序,取得环境保护主管部门的审批同意,并已取得相关用地的国有土地使用权证。

建设项目全部完成后,公司将新增 90 万吨产能(包括浓缩料产能 24 万吨,配合料产能 66 万吨),有效支撑公司抢占国内市场份额的战略,进一步提升品牌影响力,做大做强猪饲料业务。

2.4 后周期补栏带动饲料需求增长

猪饲料行业的下游是生猪养殖业,生猪养殖业是猪产业链的核心环节,是整条产业链的主要驱动力,决定着猪饲料业的市场容量与结构。

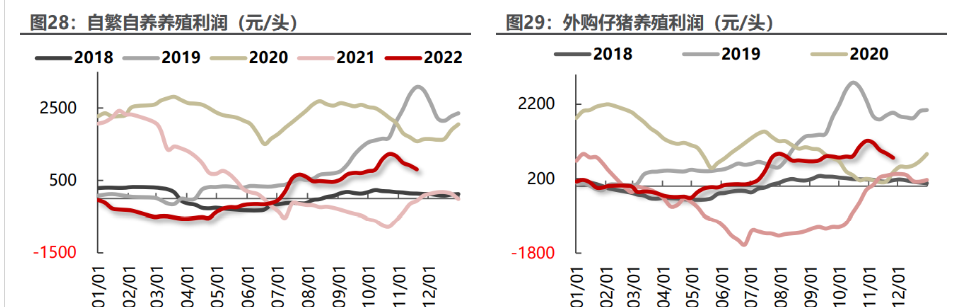

生猪产品市场的整体价格变动趋势为:生猪价格上涨-母猪存栏量增加-生猪供应增加-生猪价格下跌-大量淘汰母猪-生猪供应减少-生猪价格上涨,如此循环,周而复始。

对于猪饲料来说,生猪存栏量越高,猪饲料的市场需求越大。

经过2021年至2022年的行业深度亏损,生猪产能持续去化,能繁母猪存栏低点已经在今年 4 月出现,国家统计局数据显示,从去年 6 月的高点 4564 万头至今年 4 月低点 4177 万头,能繁母猪存栏累计下降 8.47%。

进入 Q3 季度,猪价开始进入上行通道,新周期正式启动。伴随行业盈利能力的提升,5 到 9 月能繁母猪存栏量连续五个月出现回升,未来一年饲料需求边际或将持续好转。

3 盈利预测与估值

3.1 盈利预测假设与业务拆分

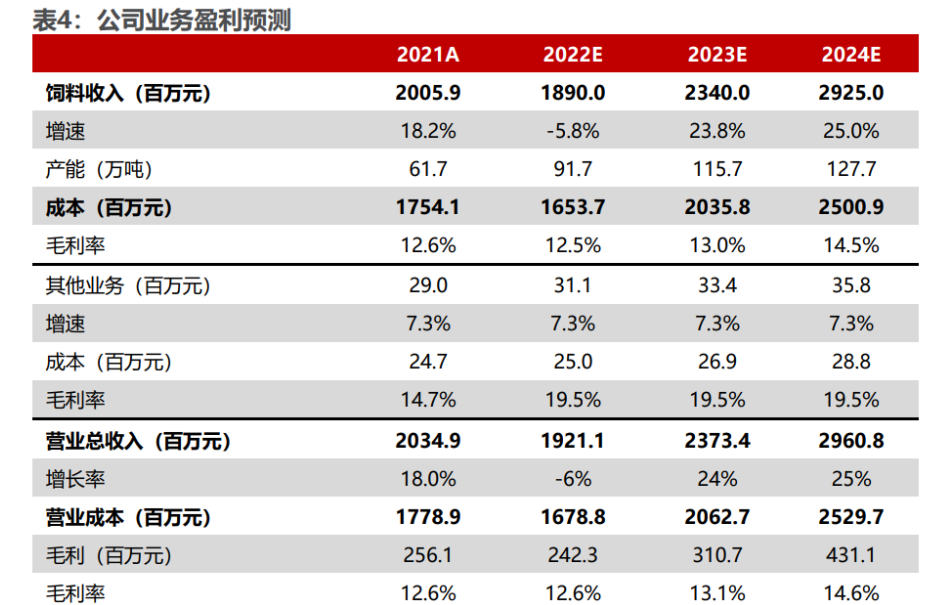

公司以猪饲料为主营业务,2021年收入占比近 90%。随着能繁母猪产能逐步趋稳,市场需求日益增长,为有效支撑抢占国内市场份额的战略,公司新增数条浓缩料和配合料生产线,扩大猪饲料的产能。

产能方面,未来两年,公司计划年产 12 万吨高档配合饲料智慧化生产车间项目、年产 24 万吨高档配合饲料、浓缩饲料智能生产车间项目等四个项目,预计在一年半内新建 12 万吨高档配合饲料智能生产车间项目和年产 18 万吨高档配合饲料、浓缩饲料智能生产车间建设项目。

预计募投项目建成后,公司饲料产能将由 61.7 万吨增加至 151.7 万吨,随着产能逐步爬坡,公司饲料销量将快速增长。

价格方面,截至2022年 11 月,市场猪饲料价格同比增长约 10%,我们假设公司今年饲料销售价格涨幅与市场同步。但未来随着玉米和豆粕等原材料价格逐步趋稳,饲料价格或将有所回落。

最终,结合2022年 5 到 9 月能繁母猪存栏量连续五个月出现回升并逐步趋稳的态势和公司未来产能扩张情况,我们预计2022~2024年公司猪饲料实现收入 18.9、23.4、29.3 亿元,CAGR 为 24.2%。

盈利方面,由于饲料价格较粮食价格调整存在一定滞后性,当前原材料价格已逐步趋稳,因此我们预计未来三年公司毛利率将逐步恢复。

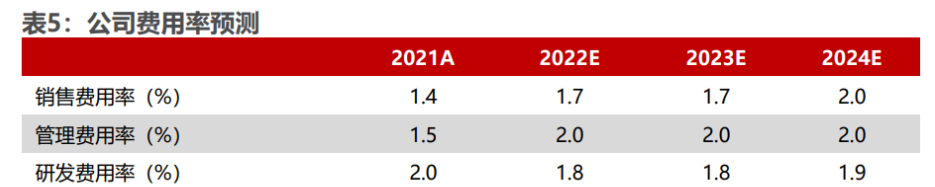

从整体费用情况来看,新产能的投建将助力公司整体经营规模不断扩大,然而对新客户开发需要进一步加大销售渠道建设、销售人员扩张,此外新建产能的摊销亦将使得公司整体期间费用有所上升,故我们预计未来三年公司期间费用率将较2021年有所上升。

3.2 估值分析

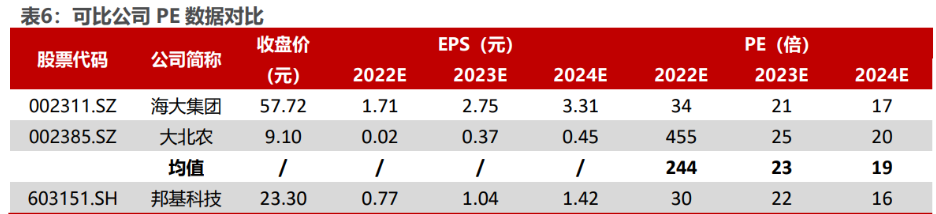

估值分析方面,选取同样以高端饲料生产销售为主的海大集团和大北农作为可比公司,2021 年二者饲料业务占营收的比例分别为 81.2%和 72.4%。

从估值水平看,预计公司2023、2024年 PE 分别为 22、16 倍,略低于可比公司 23、19 倍的均值。

公司 IPO 项目扩建多条生产线,新建生产基地投产后,饲料产能将在未来三年实现翻倍扩张,随着产能利用率的逐步抬升,公司估值中枢有望持续上行。

3.3 总结

预计公司2022~2024年实现归母净利润 1.30、1.75、2.38 亿元,对应 EPS 分别为 0.77、1.04、1.42 元,对应 PE 分别为 30、22、16 倍。

当前猪价持续高位运行,行业盈利能力显著提升,伴随 5 到 9 月能繁母猪存栏量连续五个月出现回升,未来一年饲料需求边际将持续好转,公司在底部积极扩张的产能将显著受益。

4 风险提示

1)原材料价格波动风险。

公司生产经营所用的主要原材料玉米和豆粕等农产品的产量和价格受到天气、市场情况等不可控因素的影响较大,若未来主要原材料价格大幅波动,公司成本端将会面临较大的压力。

2)生猪出栏不及预期风险。

生猪养殖业是整条猪产业链的核心环节和主要驱动力,决定着猪饲料业的市场容量与结构。公司作为生猪后周期的饲料企业,市场需求量和下游生猪养殖企业的存栏量有着密切关系。若未来生猪存栏不及预期,公司需求端将会面临较大的压力。

3)产能投放不及预期风险。

公司计划新建多条高档配合饲料智能生产车间项目和高档配合饲料、浓缩饲料智能生产车间项目,共计约 90 万吨产能,若未来因外部因素导致公司产能建设进度滞后,产能无法及时释放,或导致公司业绩不达预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号