-

海上风电:海阔天空,风正扬帆

价值投机小学生

/ 2022-11-29 10:00 发布

/ 2022-11-29 10:00 发布

( : 长江证券) 01

、 : 招标、 短期

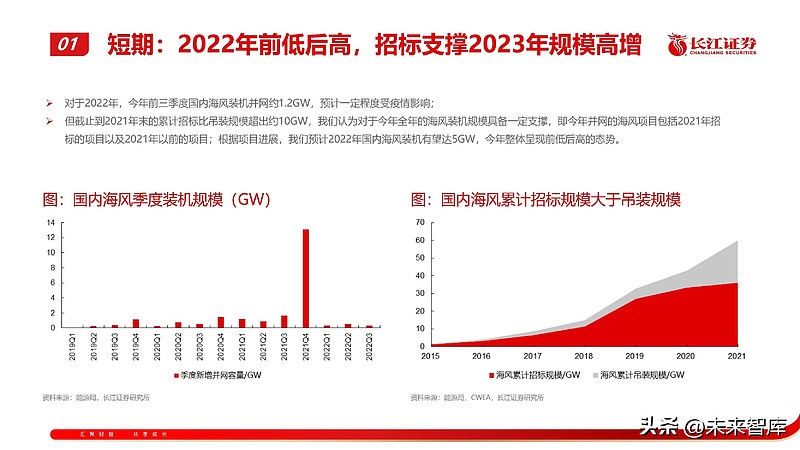

: , 对于2022年

, , ; 但截止到2021年末的累计招标比吊装规模超出约10GW, , ; 根据项目进展, , 。 对于2023年

, 。 , ( ) , 。 , , 。 中长期

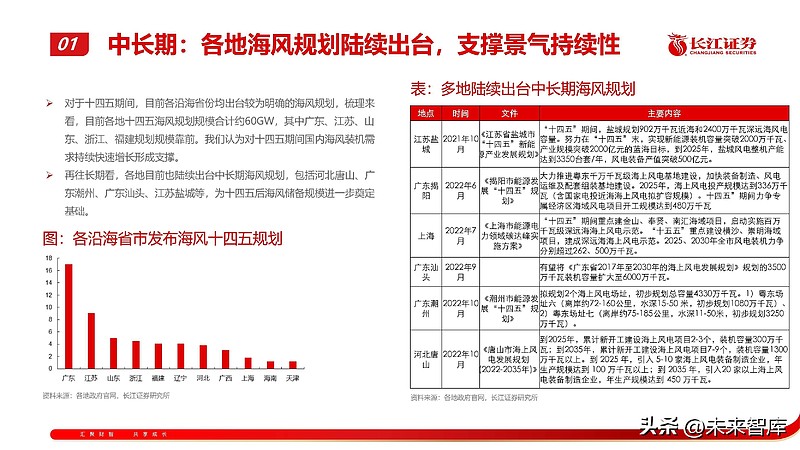

: , 对于十四五期间

, , , , 、 、 、 、 。 。 , , 、 、 、 , 。 02

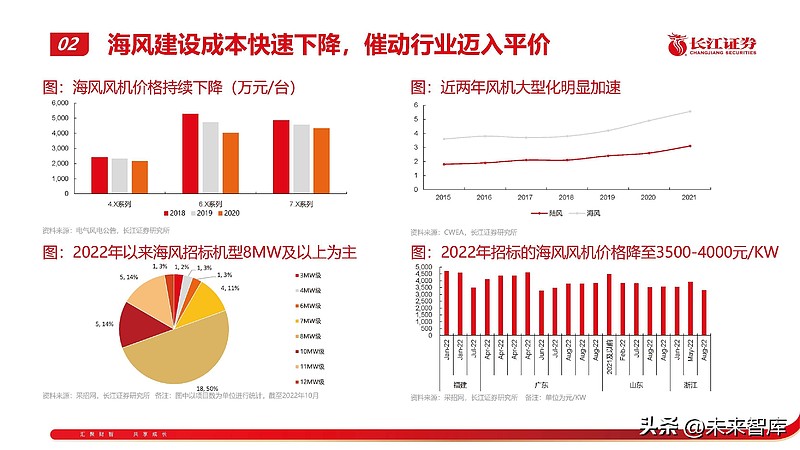

、 : 加速迈入平价, 海风建设成本快速下降

, 国内海风产业链发展整体慢于陆风

, , 。 , ( 、 、 ) ( ) 。 随着海风项目建设成本的不断下移

, 。 。 , ( ) , 。 , , 、 、 、 、 、 , , , 。 同时

, , , 。 、 , , , 。 平价之下

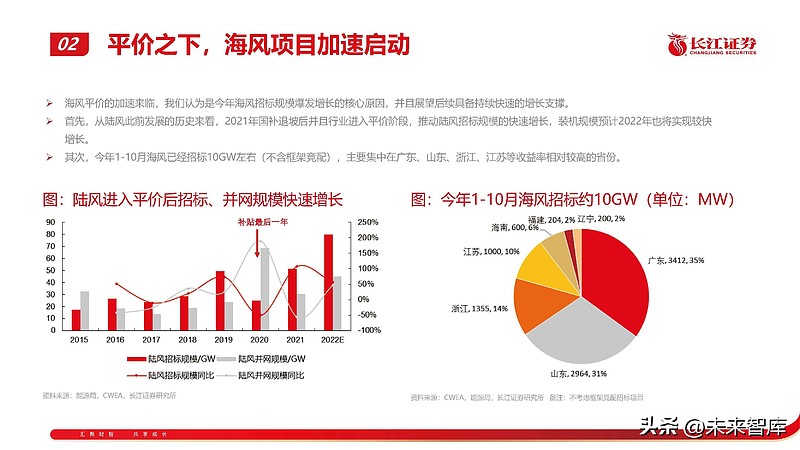

, 海风平价的加速来临

, , 。 , , , , 。 , ( ) , 、 、 、 。 展望未来

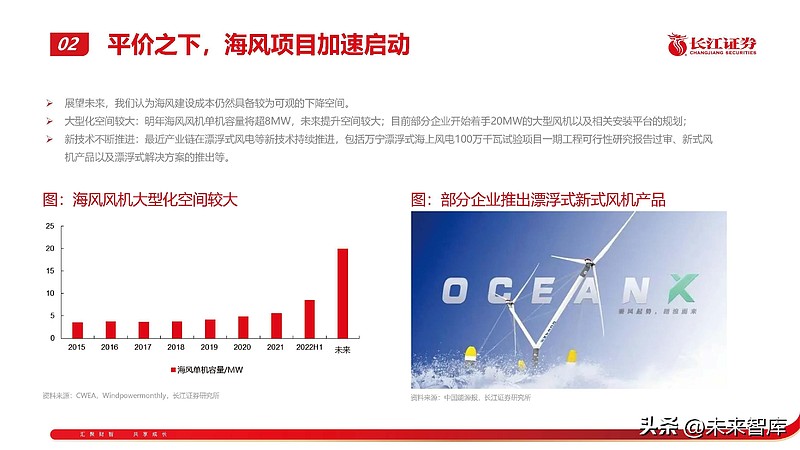

, 。 大型化空间较大

: 明年海风风机单机容量将超8MW, ; 目前部分企业开始着手20MW的大型风机以及相关安装平台的规划; 新技术不断推进

: 最近产业链在漂浮式风电等新技术持续推进, 、 。 根据各省海风十四五规划

, , ; 我们预计在今年招标规模支撑下2023年国内海风装机规模有望达10GW以上, ; 并且在2023年基础上, , 。 , , , , 。 海外海风建设规划上调

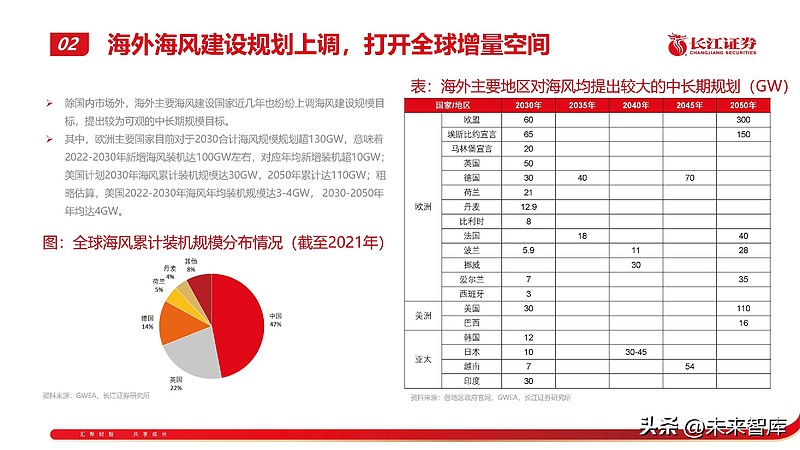

, 除国内市场外

, , 。 , , , ; 美国计划2030年海风累计装机规模达30GW, ; 粗略估算, , 。 03

、 : 海缆、 海缆

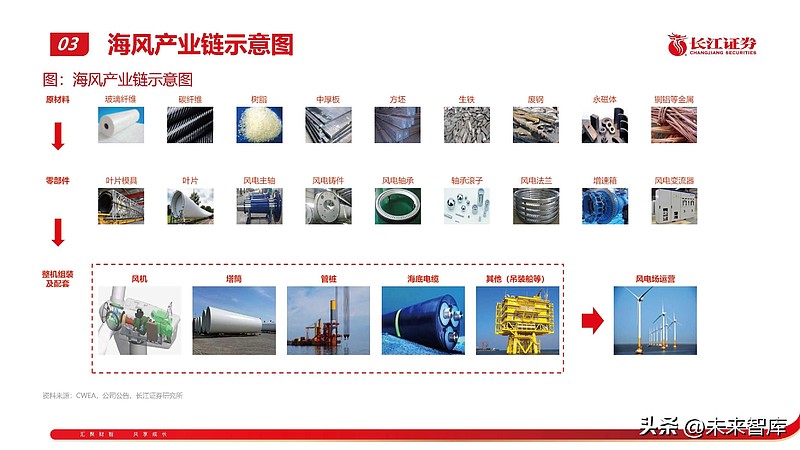

: , 海缆起到连接风电场和岸上电网的重要作用

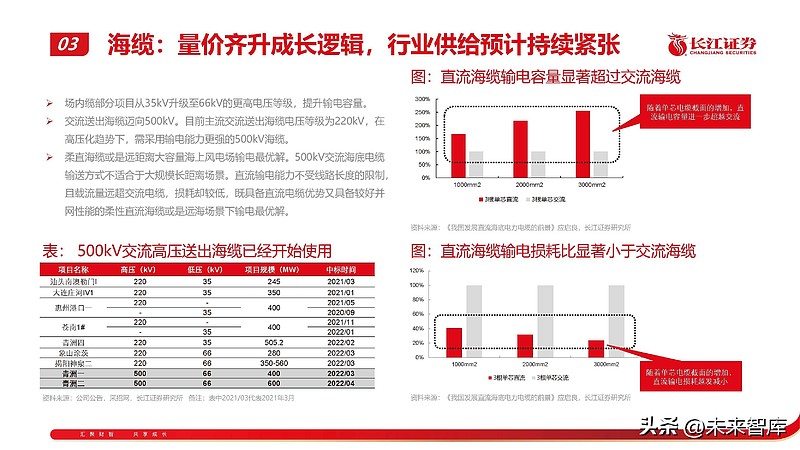

, 。 , 。 、 , 、 、 , 。 场内缆部分项目从35kV升级至66kV的更高电压等级

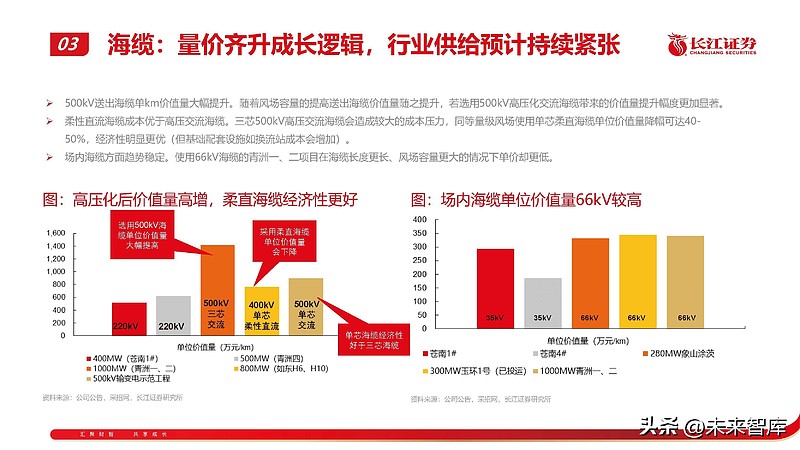

, 。 。 , , 。 。 。 , , , 。 500kV送出海缆单km价值量大幅提升

。 , 。 。 , , ( ) 。 。 、 、 。 , 。 , , 。 格局方面

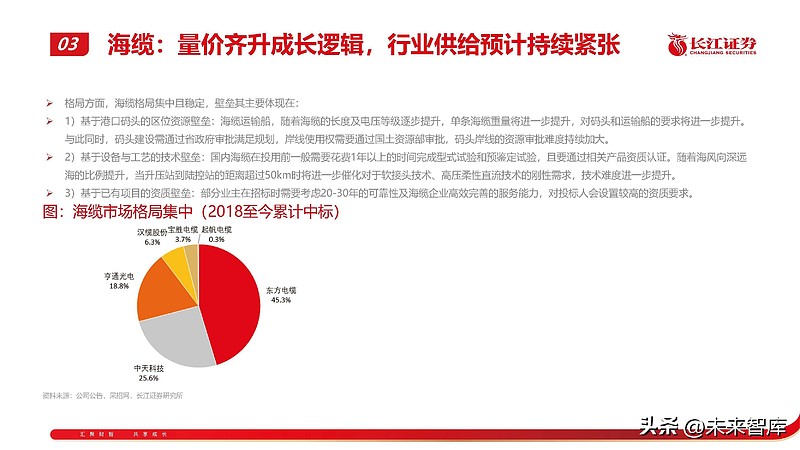

, , : 1

) : 海缆运输船, , , 。 , , , 。 2

) : 国内海缆在投用前一般需要花费1年以上的时间完成型式试验和预鉴定试验, 。 , 、 , 。 3

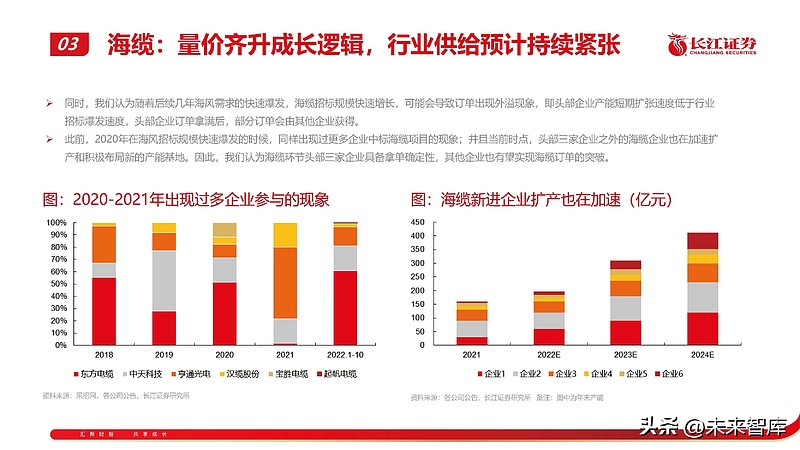

) : 部分业主在招标时需要考虑20-30年的可靠性及海缆企业高效完善的服务能力, 。 同时

, , , , , , 。 , , ; 并且当前时点, 。 , , 。 管桩

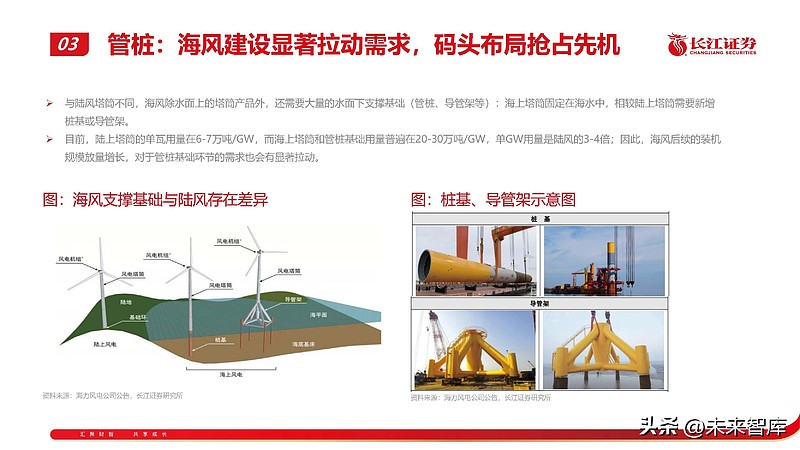

: , 与陆风塔筒不同

, , ( 、 ) : 海上塔筒固定在海水中, 。 , , , ; 因此, , 。 对于风机大型化的影响方面

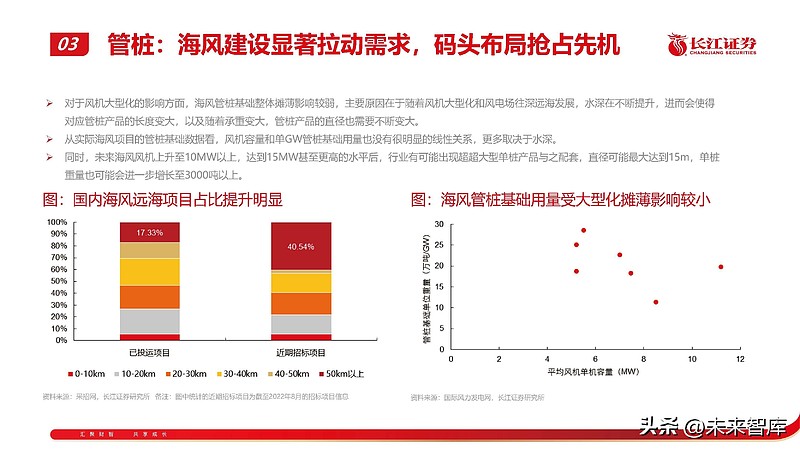

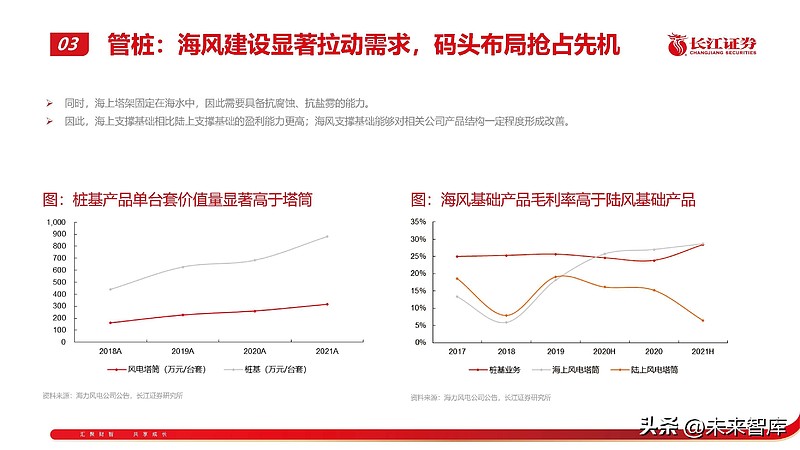

, , , , , , 。 , , 。 , , , , , 。 , , 、 。 , ; 海风支撑基础能够对相关公司产品结构一定程度形成改善。 由于管桩

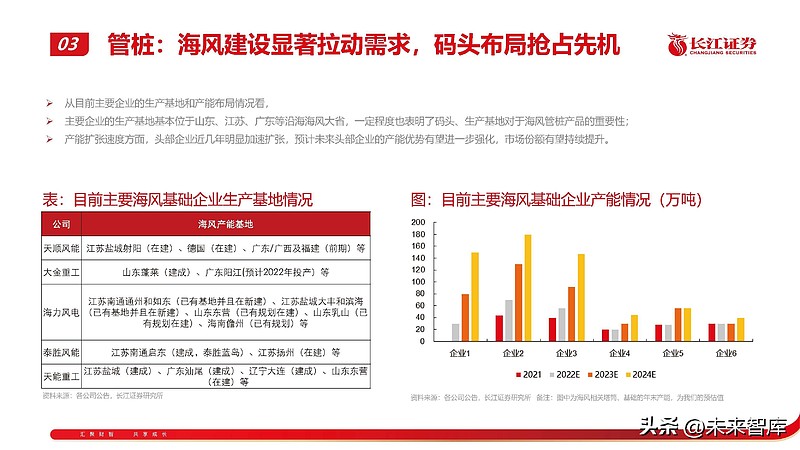

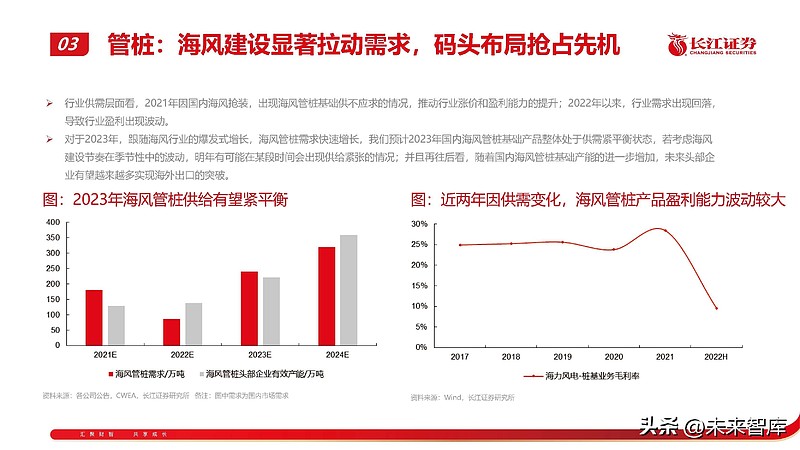

、 ( ) , , 、 , 。 , 、 , 、 , 。 、 。 , 、 、 , 、 ; 产能扩张速度方面, , , 。 风机

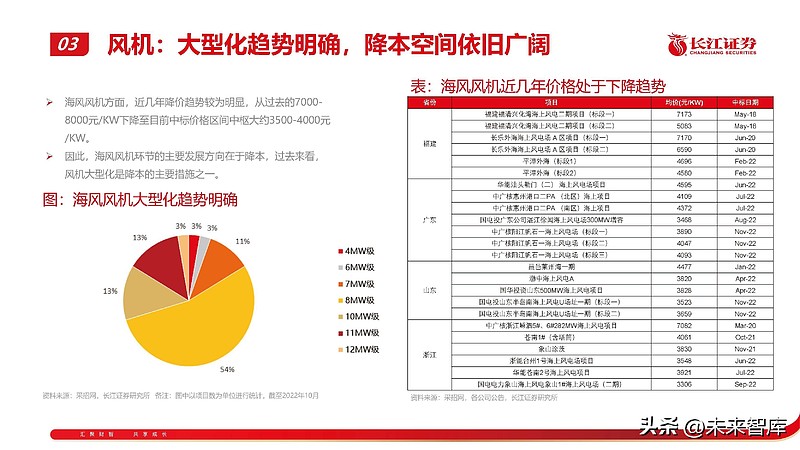

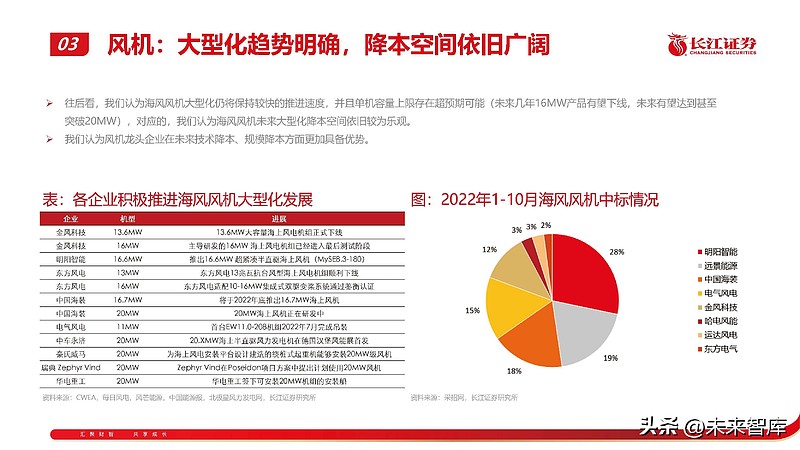

: , 海风风机方面

, , 。 , , , 。 , , ( , ) , , 。 、 。 铸锻件

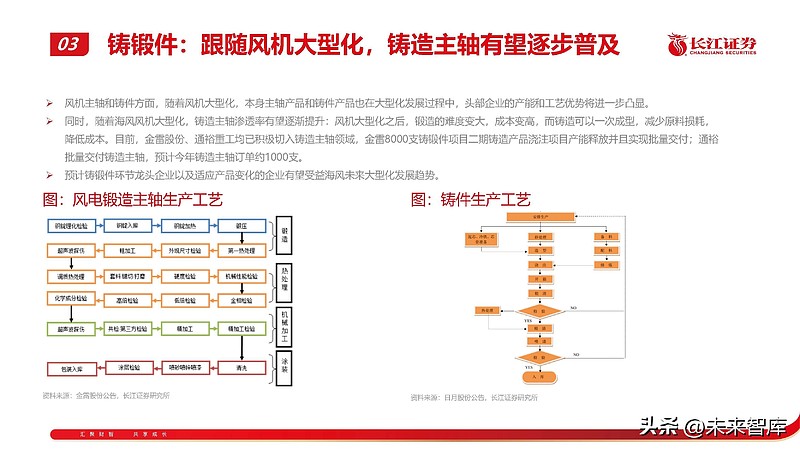

: , 风机主轴和铸件方面

, , , 。 , , : 风机大型化之后, , , , , 。 , 、 , ; 通裕批量交付铸造主轴, 。 。 报告节选

:

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号