-

TMAH显影液龙头,格林达:产能集中释放,国产替代空间广阔

老范说评 / 2022-11-28 10:44 发布

1 TMAH显影液龙头企业,产能集中释放

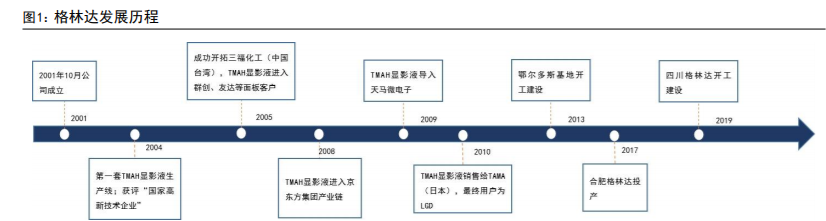

杭州格林达电子材料股份有限公司成立于2001年10月17日,前身为杭州格林达化学有限公司,公司专注于湿电子化学品的研发、生产和销售,主营产品包括TMAH显影液、CF显影液、铝蚀刻液和稀释液等。

2004年公司自主研发国内第一套显示面板用TMAH显影液工业化生产线,填补了国内空白。

2013年开始,公司规划鄂尔多斯、合肥、四川三大生产基地陆续开工建设和投产。

目前,公司核心产品TMAH显影液相关技术指标已达到SEMI G5标准要求,TMAH显影液实现技术突破,打破国外企业的垄断地位,实现进口替代的同时,远销韩国、日本及中国台湾等地区。

目前公司产品已最终进入京东方集团、韩国LG集团、华星光电、天马微电子、中电熊猫等国内外知名显示面板制造企业。截止2018年,公司在国内湿电子化学品市场占有率为4.23%,在国内显影液市场市场占有率为43.95%。

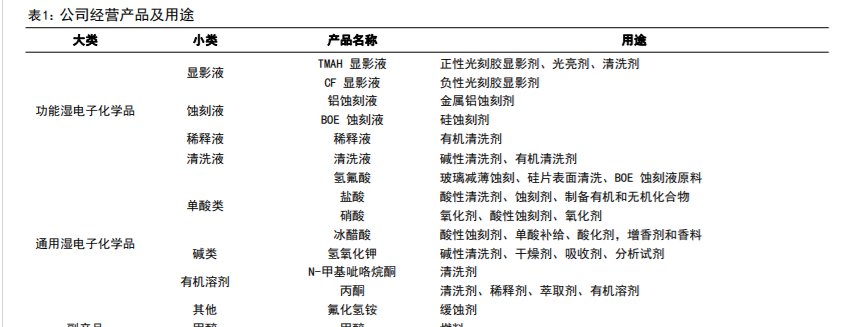

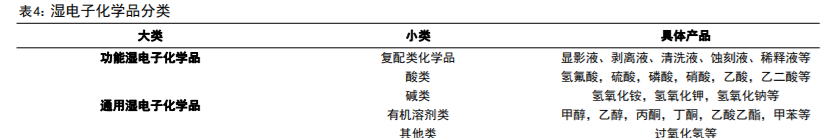

湿电子化学品划分为通用湿电子化学品和功能湿电子化学品。

通用湿电子化学品一般为单成份、单功能的化学品。功能湿电子化学品主要通过复配达到特殊功能、满足制造中特殊工艺需求的复配类化学品。

公司主营功能湿电子化学品包括显影液、蚀刻液、稀释液和清洗液,其中以TMAH显影液为主;通用湿电子化学品包括氢氟酸、醋酸、氢氧化钾、N-甲基吡咯烷酮等。

公司核心产品TMAH显影液技术指标已达到SEMI G5的级别,蚀刻液、稀释液、清洗液等达到了SEMI G2、G3的级别。

公司的核心产品 TMAH 显影液目前可满足下游太阳能电池和显示面板领域全部产品(包括OLED显示面板)以及线宽在0.09μm以上的半导体领域产品的生产需要。另外公司通过OEM模式销售BOE蚀刻液、N-甲基吡咯烷酮、清洗液、氢氟酸等产品。

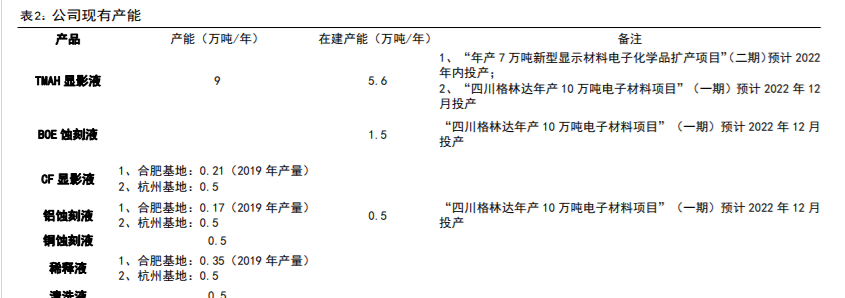

公司拥有TMAH显影液产能9万吨/年,其他混配产品产能4万吨/年,TMAH显影液实现满产满销,公司规划项目较多,产能将持续投放。

杭州格林达二期项目扩产1.6万吨TMAH显影液,预计2022年内投产,四川格林达一期项目4万吨TMAH显影液、1.5万吨BOE蚀刻液和0.5万吨铝蚀刻液预计2022年12月投产。公司鄂尔多斯格林达项目扩产TMAH显影液、BOE蚀刻液等产能,目前正在建设中,另规划了四川格林达二期项目规划剥离液、稀释剂等功能湿电子化学品。

新增产能短期内集中投产,公司现有产能以TMAH显影液为主,规模将扩大至14.6万吨/年,BOE蚀刻液由OEM模式转变为自产自销。长期产品规划多样,鄂尔多斯基地规划数个品类,提升公司在湿电子化学品领域的整体供货能力。

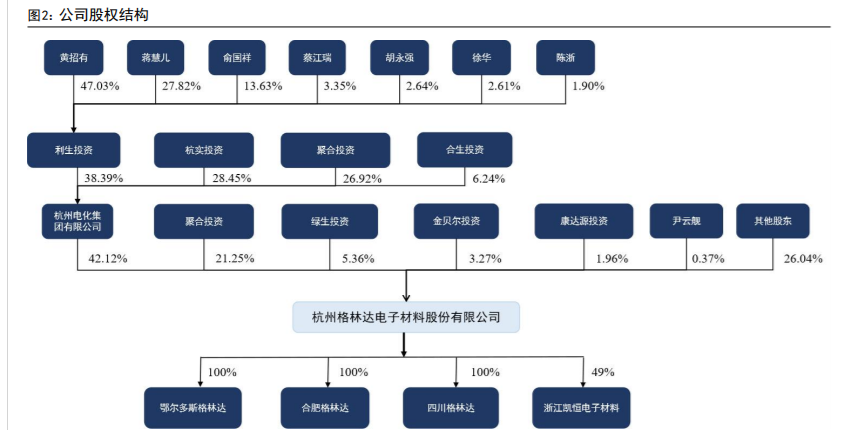

控股股权集中,员工激励到位。

公司控股股东为杭州电化集团有限公司,持有公司42.12%股权,实际控制人为黄招有、蒋慧儿、俞国祥、蔡江瑞、胡永强、陈浙、徐华,7人已签订一致行动协议,约定在公司IPO上市交易3年内在重大经营决策中保持一致。

实控人未直接持有公司股权,通过杭州电化集团、绿生投资间接持有公司47.47%股权,绿生投资为公司中高层管理人员持股平台,公司研发技术核心人员尹云舰直接持有公司0.37%股权,其他研发人员通过员工持股平台参股,公司对研发人员激励充分。

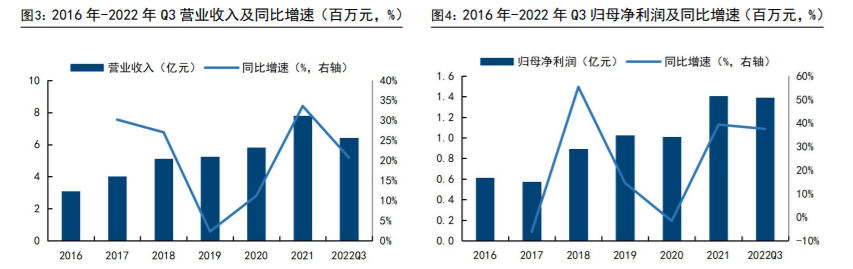

公司营收规模稳定增长。

2021年公司实现营业收入7.8亿元,同比增20.73%;实现归母净利润1.41亿元,同比增39.37%。

2021年国内疫情得到有效控制,下游显示面板、半导体产业的复苏拉动湿电子化学品景气度,产品价格上涨,叠加2020年公司杭州一期项目投产,2021年公司营收和归母净利润均大幅上涨。

2022年前三季度公司实现营业收入6.43亿元,同比增20.73%;实现归母净利润1.39亿元,同比增37.52%。由于原材料价格大幅上涨,前三季度公司主要功能湿电子化学品价格同比上涨38.69%,同时公司进一步开拓扩大BOE蚀刻液和剥离液等新产品市场,BOE蚀刻液对龙头客户实现量供,光刻胶用剥离液正在数家龙头工厂测试验证,公司营收和净利持续稳健增长。

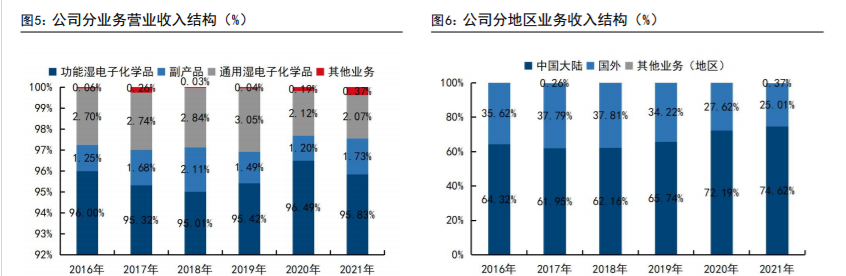

主打TMAH显影液,产品多样化成趋势。

公司主营产品为功能湿电子化学品,营收占比约95%左右,其中以TMAH显影液、BOE蚀刻液和CF显影液为主,TMAH显影液作为公司的主打产品,2019年营收占比达到81.64%,是公司主要的收入来源。

长期来看公司产品结构多样化提升后,各产品营收结构将更为均衡。公司产品远销韩国、日本等地区,主要客户包括COTEM(韩国)、TAMA(日本)等企业,公司海外收入规模从2018年的37.81%缩减至2021年的25%,国内营收占比扩大。主要归因于国内新建显示面板产线陆续投产,韩国面板企业逐渐推出普通LCD产线,下游产能向国内集中,公司作为国内领先的湿电子化学品企业将充分受益于国产化率提升。

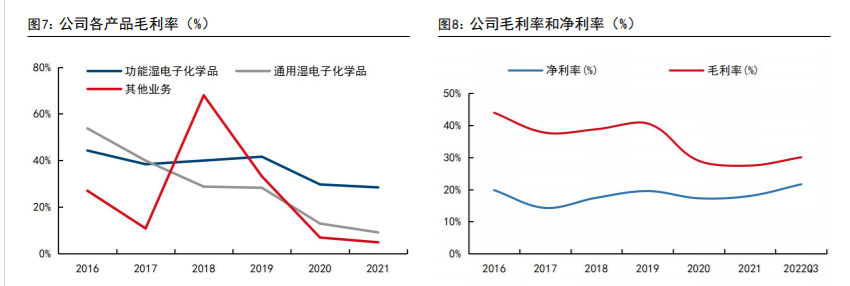

公司盈利能力持续改善。

2020年公司执行新收入准则,将运输费用从销售费用调至营业成本,公司整体毛利率水平有所下滑,但公司盈利能力稳定增长。

2020年以来公司毛利率在27%-30%左右,净利率在17%-22%左右,持续小幅增长,2022年前三季度公司毛利率和净利率分别为30.06%和21.66%,较2021年末分别上升2.58pct和3.63pct。公司功能湿电子化学品盈利能力较强,2017年-2019年产品毛利率在38%-44%左右,2020年新准则执行后毛利率在28%-30%。

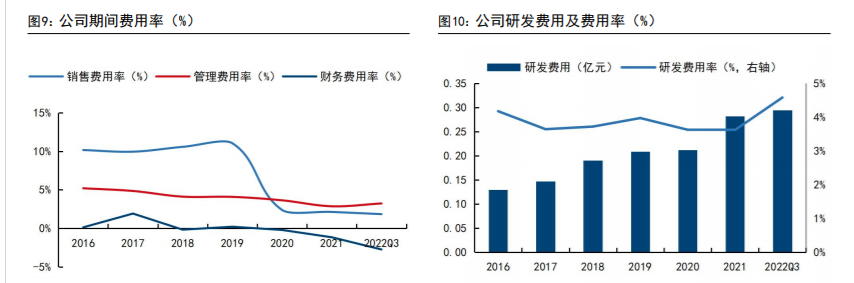

费用管控能力增强,加大研发投入。

公司各项费用持续优化,执行新准则后,销售费用率降至2021年的2.13%,管理费用率降至2.86%。公司持续加大研发投入,2022年前三季度研发费用率提升至4.58%,目前公司拥有7项发明专利,19项实用新型专利,负责或参与起草了6项国家标准、5项行业标准和7项团体标准,目前公司核心产品TMAH显影液相关技术指标已达到SEMI G5标准要求。

2 半导体和面板引领电子增量,湿电子化学品国产化空间较大

湿电子化学品,又称超高纯试剂或工艺化学品,是指主题成分纯度大于99.99%,杂质离子和微粒数符合要求的化学试剂。

由于下游行业(半导体领域、光伏等领域)对工艺品控要求极高,对电子湿化学品的纯度、洁净度、精度等特性具有严苛的要求,一般要求控制杂质颗粒粒径低于0.5µm,金属杂质含量低于ppm级(10-6为ppm,10-9为ppb,10-12为ppt),湿电子化学品具有高技术门槛、高附加值的特点。

湿电子化学品可划分为通用湿电子化学品和功能湿电子化学品两大类,通用湿电子化学品指在半导体、显示面板、太阳能电池等制造工艺中被大量使用的液体化学品,一般为单成份、单功能化学品,例如氢氟酸、硫酸、氢氧化钠、氢氧化钾等。

功能湿电子化学品指通过复配手段达到特殊功能、满足制造中特殊工艺需求的复配类化学品,例如显影液、剥离液、蚀刻液、稀释液、清洗液等。

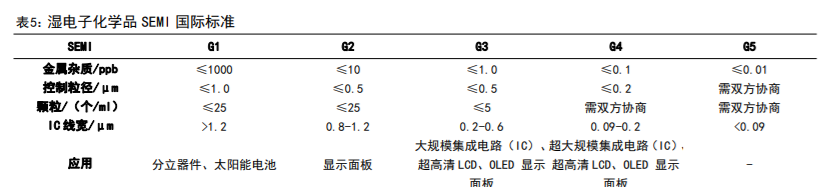

为了适应电子信息产业微处理工艺技术水平不断提高的趋势,并规范世界超净高纯试剂的标准,国际半导体设备和材料组织(SEMI)将湿电子化学品按金属杂质、控制粒径、颗粒个数和应用范围等指标制定了国际标准。SEMI标准将湿电子化学品分为G1-G5五个等级,对应集成电路不同技术水平,所需要的电子化学品标准越高,对纯度和洁净度的要求也越高。

电子化学品制备的关键在于达到要求的杂质含量和颗粒粒径,对于分立器件、太阳能电池杂质浓度仅需要达到1000ppb即可,而半导体行业高端集成电路常用的G5登记湿电子化学品杂质浓度需要达到10ppt水平。

对生产工艺的要求极高,国际上超净高纯试剂的生产有十余种提纯工艺,如蒸馏、精馏、连续精馏、盐熔精馏、共沸精馏、亚沸腾蒸馏、等温蒸馏、减压蒸馏、升华、化学处理、气体吸收等。

公司的核心产品TMAH显影液相关技术指标已经达到SEMI G5标准要求,蚀刻液、稀释液、清洗液等达到了SEMI G2、G3级别。目前,公司产品满足显示面板、半导体、太阳能电池领域的品质要求。

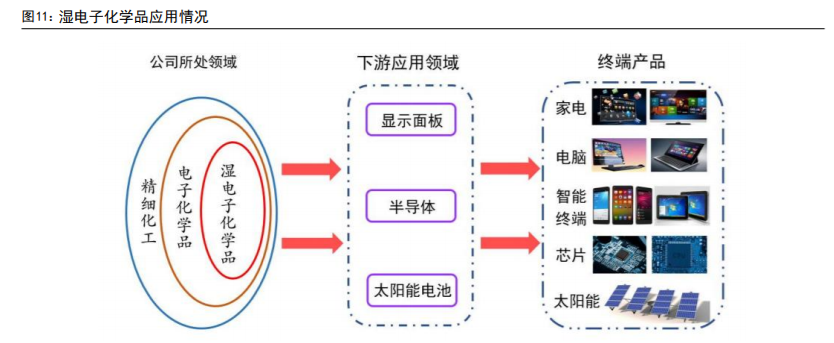

湿电子化学品广泛应用于显示面板、半导体、太阳能电池三大行业,对应的终端产品为家用电器(电视机等)、电脑、智能终端(手机、平板电脑等)、芯片和太阳能电池板。

在半导体行业中,湿电子化学品主要用于半导体集成电路前段的晶圆制造(提纯、清洗、图层、显影、蚀刻)及后端的封装测试(清洗、溅射、黄光、蚀刻)等环节,产品用量大,技术要求高,随着晶圆尺寸的增加,对湿电子化学品的用量将增加。

在平板显示行业中,湿电子化学品主要用于平板显示制造工艺环节的薄膜制程清洗、光刻、显影、蚀刻等工艺环节,高世代线产品中的用量和技术水平要求更高。

在太阳能电池板行业中,主要用于太阳能电池板制造工艺的清洗制绒、扩散制 P-N 结、清洗、蚀刻、去磷硅玻璃等环节,对技术水平要求较低,行业竞争激烈。

根据中国电子材料行业协会的统计数据,2020年,全球湿电子化学品市场规模为50.84亿美元,2011-2020年的CAGR为7.22%,全球湿电子化学品市场需求总量达到378.3万吨,其中半导体集成电路领域用湿电子化学品需求量达到172万吨,平板显示领域用湿化学品需求量达到144.7万吨,晶硅太阳能电池领域用湿化学品需求量达到61.6万吨。

随着全球晶圆产能的扩张及OLED产业的快速发展,将带动湿化学市场需求持续增长,预计到2025年全球三大领域用湿化学品市场需求将达到624万吨,半导体和面板行业占比将有所提升。

2020年国内湿电子化学品市场规模为100.62亿元,国内湿电子化学品需求量为82.87万吨,占全球需求量的22%左右,国内产量约为54.68万吨,随着面板、半导体行业的发展,国内湿电子化学品需求将持续增长,进一步带动国内供给端的快速发展。

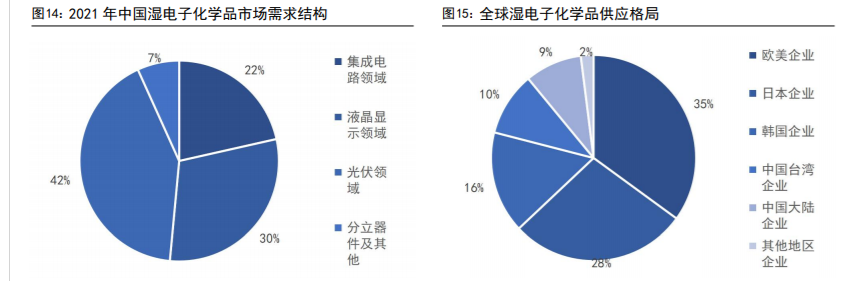

2021年我国湿电子化学品市场中,需求量最大的是光伏领域,占比41.7%,其次为液晶显示领域,占比30%,集成电路和分立器件及其他领域分别占21.5%和6.8%。

从2019年全球湿电子化学品的供应格局来看,欧美和日韩企业占据了全球大部分的湿电子化学品供应,占比约79%。

其中以欧美和日本企业为主,国内企业仅占全球9%左右的供应量,我国大部分湿电子化学品,尤其高端湿电子化学品仍需依赖进口。

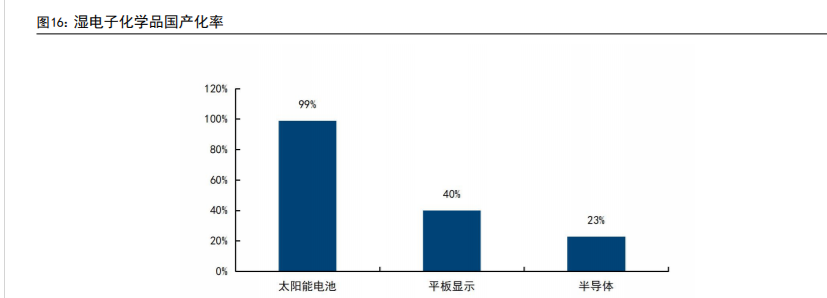

国内电子湿化学品产业整体呈现出结构性的发展不均衡,高端产品仍存在不足,国产化率低。

截止2020年,我国在技术水平要求较低的太阳能电池板领域基本完全实现国产化,而在面板领域的国产化率为40%,其中 OLED 面板及大尺寸液晶面板所需的电子湿化学品部分品种目前仍被韩国、日本和中国台湾地区等少数电子湿化学品厂商垄断。

集成电路领域湿电子化学品国产化率为23%,8 英寸及以上晶圆制造用电子湿化学品国产化率不足 20%,国内企业产品供应主要集中在 6 英寸及以下晶圆制造及封装领域。整体而言,我国湿电子化学品有巨大的国产替代空间。

国内生产湿电子化学品的企业中产品达到国际标准且具有一定生产量的企业有30多家,大致分为三类:

第一类是以江化微、格林达和江阴润玛为代表的湿电子化学品专业供应商,主营业务以湿电子化学品为主,产品种类丰富且毛利率较高。

第二类是以晶瑞电材和飞凯材料为代表的电子材料平台型企业,以泛半导体业务为主,具有客户导入优势。

第三类是以巨化股份和滨化股份为代表的大化工企业,湿电子化学品品种较少,营收占比较小,与其他业务有产业链协同效应,在原料方面具有相对优势。

随着我国企业在湿电子化学品领域中投入加大,产品等级、质量均得到很大的提升,包括格林达在内的内资企业开始稳定供应部分高端湿电子化学品。

同时,随着下游领域快速发展、国家加大支持力度以及各大内资企业进一步加大投入,我国高端湿电子化学品配套能力有望快速提升,替代进口的趋势也会更加明显。

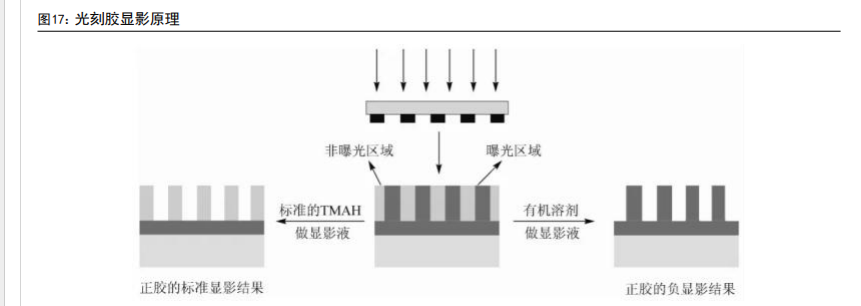

显影液是溶解由曝光造成的光刻胶的可溶解区域的一种化学溶剂。

在光刻工艺过程中,光刻胶用作抗腐蚀涂层材料。半导体材料在表面加工时,若采用适当的有选择性的光刻胶,可在表面上得到所需的图像。

光刻胶按其形成的图像分类有正性、负性两大类。在光刻胶工艺过程中,涂层曝光、显影后,曝光部分被溶解,未曝光部分留下来,该涂层材料为正性光刻胶。如果曝光部分被保留下来,而未曝光被溶解,该涂层材料为负性光刻胶。因此显影液有正、负胶显影液的区别,对于负显影工艺,显影液通常是一种有机溶剂,如二甲苯。对于正显影工艺。显影液是一种用水稀释的强碱溶液,常见的有氢氧化钾和四甲基氢氧化铵(TMAH)。

TMAH显影液是一种有机碱,一方面它和无机碱一样具有强碱性,另一方面它具有其独特的特性,即在使用过程中不会留下金属离子,加热后可以分解成三甲胺气体和甲醇气体且不留任何痕迹,取代氢氧化钾广泛应用于集成电路(IC)行业、液晶显示器行业和光电子行业。

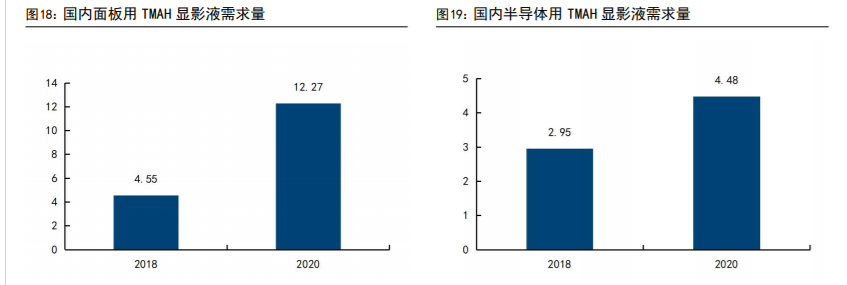

在面板领域,随着下游显示产业由LCD向OLED显示技术升级转型,TMAH显影液需求量会进一步加大。

根据中国电子化学材料行业协会统计数据,2018年我国面板用TMAH显影液需求量约4.55万吨,预计2020年达到12.27万吨,年均复合增速为64.22%。发行人在显示面板领域在京东方集团、天马微电子、华星光电、中电熊猫等国内领先的显示面板制造厂商均为主要供应商。在国际市场中,公司成功将TMAH显影液导入韩国LG集团,与国际顶尖TMAH显影液生产厂商直接竞争。

在半导体领域,国内显影液生产企业在产品技术水平、配方等方面与国际领先企业尚有一定差距,因而半导体领域显影液市场主要由美国三开化学公司、东京应化工业株式会社等国外顶尖湿电子化学品企业占据。

2018年我国半导体用TMAH显影液需求量约为2.95万吨,预计2020年达到4.48万吨,年均复合增速为23.23%。我国湿电子化学品企业在半导体领域有着巨大的替代进口市场空间,如能实现关键性技术突破,将有望进入蓝海市场,获取较高的回报。

3 下游国产化+高端产能加速投产,湿电子化学品景气度攀升

(1) 面板产能向国内转移,OLED渗透提升推动需求

自21世纪初,LCD显示面板替代CRT显示面板以来,LCD显示面板在全球的领先地位已维持10余年。

经过前期的高速发展,LCD显示面板已逐渐进入稳定发展期,近年来,全球液晶显示面板出货量相对稳定,2019年出货量达到10.03亿片。

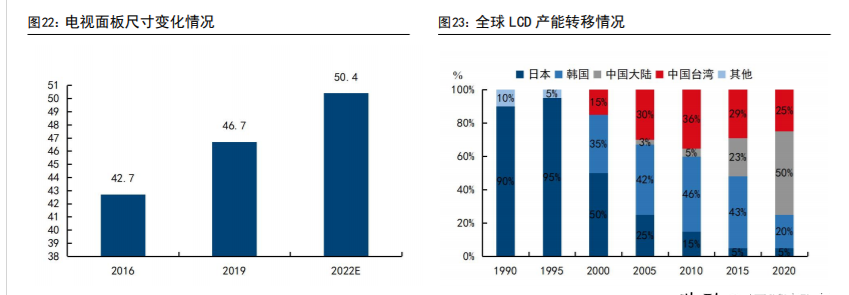

显示面板领域中,电视占据了LCD出货面积近70%市场份额,而LCD电视是TFT-LCD面板最大的应用领域。2014年TFT-LCD显示面板的出货面积为1.66亿平方米,2019年增至2.23亿平方米,年均复合增长率约6.07%。2020年以来受疫情影响,面板市场需求受到疫情冲击,预计随着疫情的恢复,电视面板需求有望持续增长。

长期来看,推动LCD面板需求量有两方面主要因素:

一方面是全球LCD产能向国内转移,电视面板尺寸从2016年的42.7寸,发展到超过50寸的大屏幕,LCD电视屏幕尺寸的不断增长,带动了TFT-LCD显示面板出货面积的增长;

另一方面,全球LCD产能逐渐从日韩地区转移至国内,2000年以前,日本企业垄断了LCD生产,21世纪初逐渐向韩国转移。

2010年后,全球面板产业链开始向中国转移,经过10年发展,我国面板产能已经达到全球的50%。预计面板产能的对内转移仍将持续,国产化率提升将快速拉动对国内湿电子化学品的需求,仍有较大的自供空间。

OLED显示面板相较于LCD显示面板具有色彩鲜艳、发光亮度高、响应时间短、耗电量低、对比度高、轻薄等优势,主要应用于智能手机、智能穿戴设备等小尺寸面板应用领域。

根据IHS统计,2021年全球智能手机OLED渗透率约40%,且渗透率有望在2023年突破50%。截止2021年,AMOLED手机出货量为8.11亿片。

根据群智咨询的预测数据,2025年全球中小尺寸OLED面板市场规模将达到近12亿片,其中非智能手机采的用OLED面板出货预计约为4亿片左右。由于OLED相较于LCD生产工艺更复杂,所需工序更多,因此单位面积湿电子化学品耗用量较LCD更大。

根据中国电子材料行业协会数据,单位面积LCD面板仅耗用2.5kg湿电子化学品,而OLED面板单位面积耗用量为17.9,是LCD单耗的7倍。随着OLED的渗透率提升,面板用湿电子化学品的需求仍有较大增长空间。

(2)国内大英寸晶圆加速投产,高端显影液空间广阔

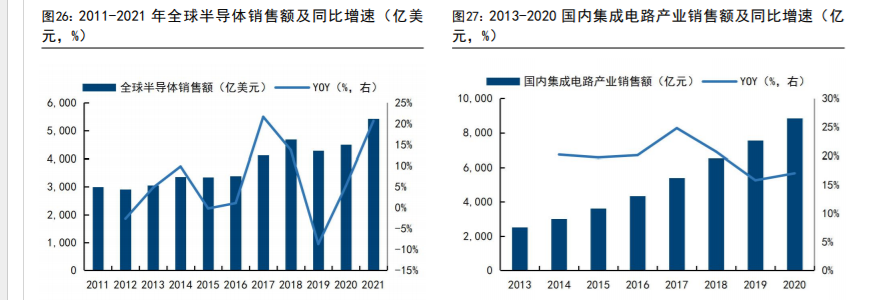

近十年来全球半导体产业飞速发展,2021年全球半导体销售额约5433.6亿美元,2011-2021年年均复合增速为6.14%。

我国经济持续发展,消费升级推动各大消费领域的需求快速发展,使得我国半导体市场为高景气。

2020年我国集成电路销售额达到8848亿元,2013-2020年年均复合增速为为19.73%。随着国内半导体产业的快速发展,全球半导体龙头产能向国内集中,我国集成电路销售额仍将保持快速增长。

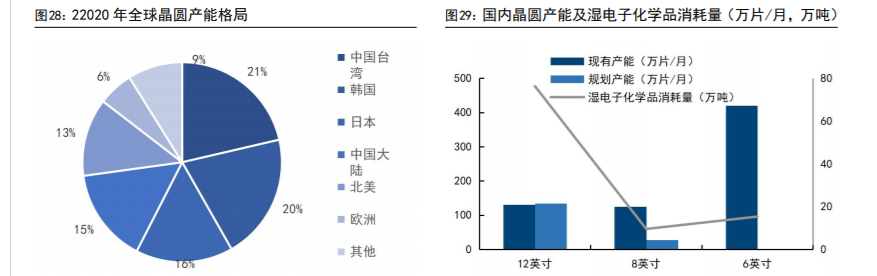

从全球晶圆产能格局来看,2020年全球晶圆产能月产能约2078.5万片(约当8寸晶圆),国内晶圆产能位居全球第四,占全球15%,中国台湾、韩国和日本合计产能约57%。国内晶圆以6英寸晶圆为主,根据芯思想研究院统计的全国晶圆装机数据显示,截止至2021年12月,我国12英寸、8英寸和6英寸及以下的晶圆制造线共有210条。

其中,已经投产的12英寸晶圆生产线29条,合计月装机量约131万片;已经投产的8英寸晶圆生产线29条,合计月装机量约125万片;已经投产的6英寸及以下晶圆生产线合计月装机量约420万片等效6英寸晶圆产能。

我国将进入大英寸晶圆的集中投产期,规划晶圆月产能合计约161万片,其中12英寸晶圆月产能134万片,8英寸晶圆月产能27万片,预计将于2024左右投产运行。

大英寸晶圆将大幅推动湿电子化学品需求量。

根据中国产业信息网的数据,12英寸的晶圆湿电子化学品消耗量约为239.82吨/万片,是8寸晶圆消耗量的4.6倍,6寸晶圆消耗量的7.9倍。预计到2024年我国12英寸晶圆的湿电子化学品消耗量约79.26万吨;8英寸晶圆的湿电子化学品消耗量约9.51万吨;6英寸晶圆的湿电子化学品消耗量约15.30万吨,合计需求量超过百万吨,新增部分主要来源于12英寸晶圆,其对于湿电子化学品的技术工艺要求也更高,G5等级湿电子化学品将迎来需求的放量。

4 盈利预测与估值

我们的盈利预测基于以下主要假设条件:

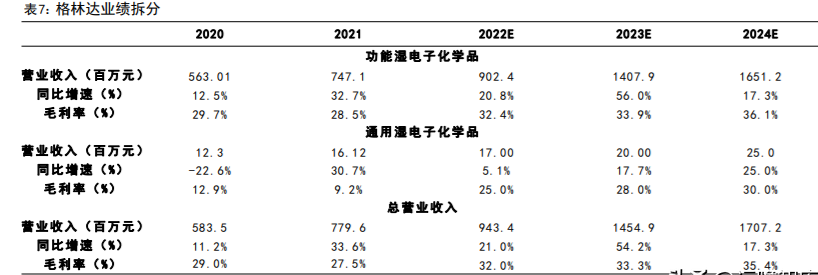

1)在建项目按计划投产:公司杭州格林达年产7万吨新型显示材料电子化学品扩产项目(二期)项目1.6万吨TMAH显影液产能预计2022年内投产;四川格林达年产10万吨电子材料项目(一期)4万吨TMAH显影液、0.5万吨铝蚀刻液、1.5万吨BOE蚀刻液产能预计2022年12月投产,预计产能按期投放,开工率保持现有水平。

2)产品毛利率稳定:预计随着公司产品向半导体领域拓展和原材料价格的高位回落,22年-24年功能湿电子化学品毛利率为32.0%/33.9%/36.1%;通用湿电子化学品毛利率为25%/28%/30%.

综上所述,预计公司22年-24年营收为9.02/14.08/16.51亿元,同比增长21.0%/54.2%/17.3%,毛利率为32.0%/33.3%/35.4%。

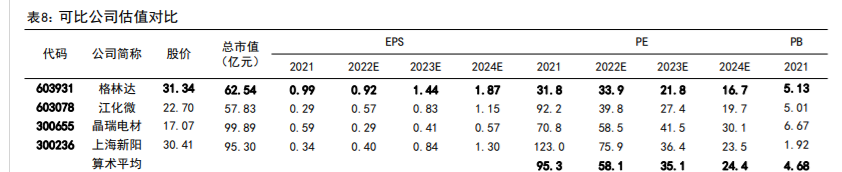

根据我们的测算,预计2022年-2024年公司归母净利润为1.85/2.86/3.73亿元,同比增速为31.6%/54.6%/30.5%;每股收益为0.92/1.44/1.87元/股,当前股价对应PE为34/22/17X。

我们认为,公司作为国内TMAH显影液龙头企业,新增产能规模较大,公司从面板领域切入半导体领域,打开下游需求的第二增长来源,看好公司长期稳健成长。

我们选取了国内湿电子化学品生产企业江化微、晶瑞电材、上海新阳作为可比公司,根据Wind一致预期,3家公司2022年-2024年平均PE为58/35/24X,而格林达2022年-2024年PE为34/22/17X,低于3家公司平均PE。

5 风险提示

原材料价格大幅波动风险、产能建设进度不及预期的风险、行业竞争加剧的风险、国产替代不及预期的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号