-

战略聚焦乌灵优质品种,佐力药业:布局心理大健康,剑指百亿市场

老范说评 / 2022-11-28 10:09 发布

1. 重新聚焦乌灵优质品种,业绩保持高速增长

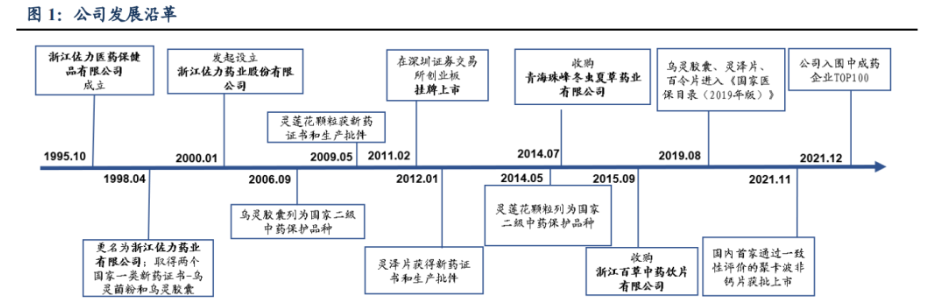

浙江佐力药业股份有限公司成立于2000年1月,其前身为浙江佐力医药保健品有限公司,是一家集科研、生产、销售于一体的国家高新技术现代化制药企业,于2011年在深证证券交易所成功登陆创业板。

佐力立足于药用真菌发酵技术生产现代化生物中药产品,主要从事药用真菌乌灵和百令系列产品、中药饮片及中药配方颗粒的研发、生产、销售业务。

目前,公司占地260余亩,建筑面积15万多平方米,拥有现代化的原料药、提取、片剂、胶囊、饮片、颗粒和冻干粉针等生产流水线。

公司于1998年取得乌灵菌粉和乌灵胶囊新药证书,2009年获得灵莲花颗粒新药证书和生产批件,于2012年灵泽片获得新药证书和生产批件,于2014年收购青海珠峰冬虫夏草药业有限公司,获得百令片;于2017年公司中药配方颗粒获得药品GMP证书。

自此,公司业务稳定为乌灵胶囊、百令片系列、中药配方颗粒剂和中药饮片系列等板块,并为公司持续创造收入。经20余年积累和发展,公司已经从单一品种乌灵胶囊发展为“乌灵系列+百令片”多品种放量,通过真菌生物发酵技术开创了一条中药创新之路。

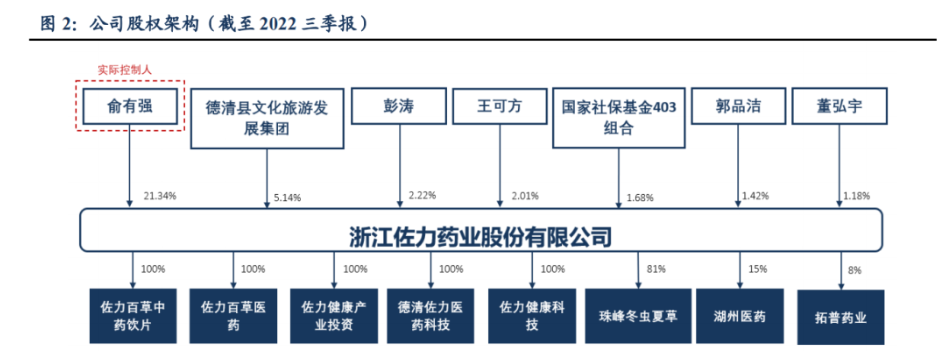

公司股权稳定。

公司实控人为俞有强先生,曾于2020年9月28日引入战略投资者德清文旅集团,签署《股份转让协议》将其持有公司4330万股股份协议转让给德清文旅集团,截至2022年三季报,德清文旅集团持有公司5.14%的股份;俞有强先生持有公司21.34%股份,拥有公司控股权。

目前,公司拥有浙江佐力健康产业投资管理有限公司、浙江佐力健康科技有限公司、浙江佐力百草医药有限公司、浙江佐力百草中药饮片有限公司、德清佐力医药科技有限公司五家全资子公司,以及青海珠峰冬虫夏草药业有限公司一家控股子公司,参股了科济生物医药有限公司。

孙公司佐力创新医疗的参股公司科济药业致力于开发创新型CAR-T细胞等肿瘤免疫治疗药物。2021年6月18日,科济药业于港交所挂牌上市,佐力创新医疗持有2839股普通股,占比5%。

1.1. 公司产品管线丰富,覆盖多科室

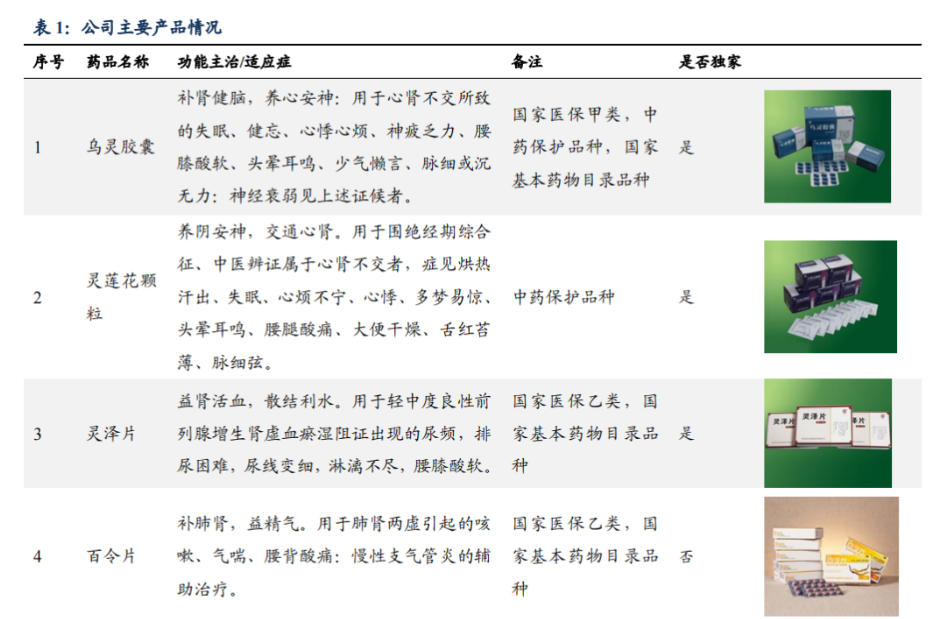

公司主要经营销售产品为乌灵菌粉系列、百令系列、中药饮片及中药配方颗粒。

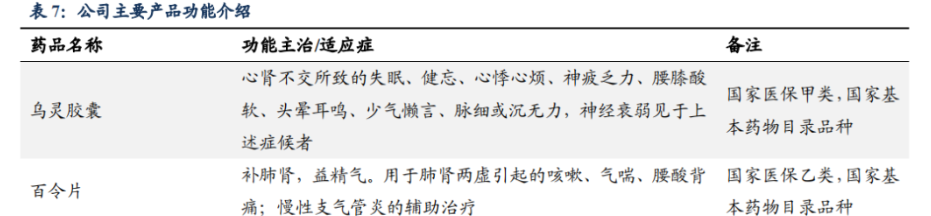

乌灵胶囊是国内首个提出治疗心理障碍和改善情绪的中药产品,在临床上广泛应用于精神科、神经内科、中医科、耳鼻喉科、皮肤科、消化科、心内科、肿瘤科、内分泌科等科室治疗患者的睡眠和情绪障碍;

灵莲花颗粒和灵泽片是继乌灵胶囊以后,公司在中医药理论指导下围绕乌灵菌粉延伸开发的两个复方制剂;

百令片则是发酵冬虫夏草菌粉制剂,其临床应用的科室分布非常广泛,包括肿瘤科、呼吸科、肾科、中医内科、内分泌等领域,具有广泛的用药人群,临床上通常用于治疗慢阻肺以及慢性肾脏病、慢性肾炎、原发性肾病综合征及慢性肾衰竭患者,最新应用表明其在糖尿病领域也可以起到一定作用;

中药饮片方面,佐力控股子公司佐力百草中药现有饮片系列1500多个品规,包括茯苓、黄芪、麸炒白术、当归、麸白芍、丹参、陈皮、生地黄等品种,以及直接口服的饮片三七粉、川贝粉、破壁灵芝孢子粉等;中药配方颗粒性味、功效与饮片一致,但具有便携、易服、剂量准确等优点,公司现有600多个中药配方颗粒备案品种。

公司及控股子公司共有12个品种纳入《国家医保目录(2021版)》,其中乌灵胶囊、灵泽片、百令片等产品进入了《国家基本药物目录(2018年版)》、《国家医保目录(2021版)》。

1.2. “乌灵系列+百令片”多品种放量,业绩重回高增速

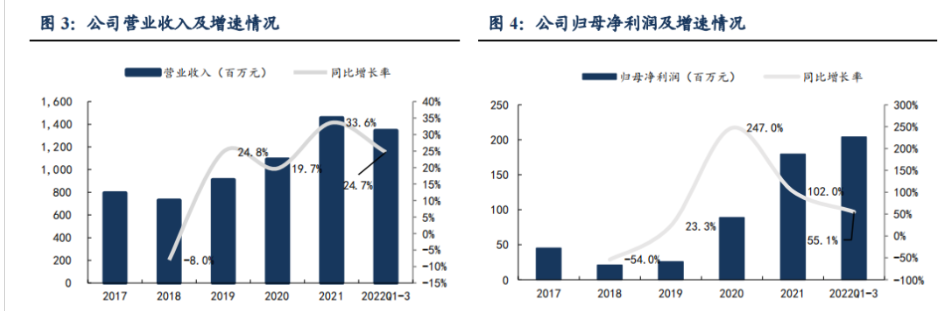

政策导致业绩承压,及时进行转型。

2017年公司因受到政策段两票制、二次议价、药占比控制等因素导致了主力产品乌灵胶囊和百令片销售收入都有不同程度下滑。2018年公司根据国内医药市场现状,围绕公司发展战略对公司主营业务进行了优化整合。

公司以1.2亿元收购了珠峰集团持有的珠峰药业30%的股份;与德清县卫计局签署协议退出德清医院经营,获得补偿款1.64亿元;完成科济药业Pre—C轮融资。经过一系列经营投资方面的调整,2019年佐力药业以核心产品乌灵胶囊、百令片、灵泽片进入国家基本药物目录为契机,走出低谷期,成功步入营收稳定增长期。

改革后业绩进入快车道。

2019年经营性调整以后,公司经营业绩得到明显改善。公司2022前三季度实现营业收入13.44亿元,同比增长24.7%,实现归母净利润2.04亿元,同比增长55.1%。拉长来看,公司2018-2021年营收和归母净利润CAGR分别为26%和105%,业绩进入放量期,利润快速释放。

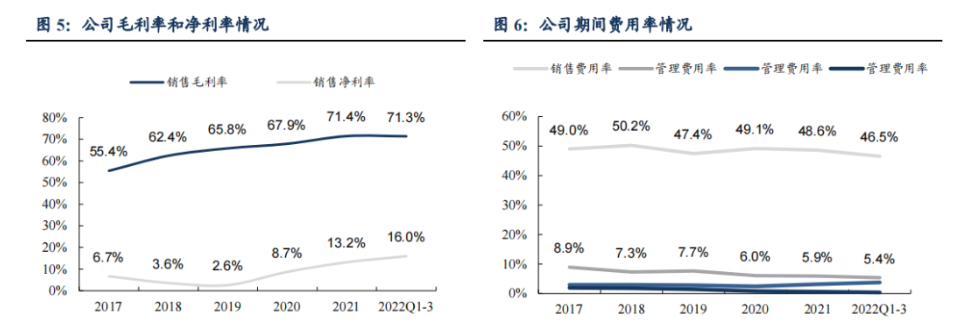

毛利率提升,费用率下降,盈利能力不断改善。

随着公司乌灵胶囊、百令片等进入基药目录并开始放量,毛利率水平逐年提升;2022年前三季度达到71.3%。

从费用率上看,随着公司内部管理结构优化和收入放量,管理费用率持续下滑,从2017年的8.9%下降至2022前三季度的46.5%;销售费用率先升后降,主要因为前期医院铺设费用较高,目前已初步完成布局,费用率随着收入增长而下滑,对比2017年下滑2.5pct;财务费用率保持稳定下降;研发费用率保持微升。

综合来看,公司前三季度期间费用率对比2021同期下降2.0pct,费用控制良好。随着毛利率提升和费用率控制,公司销售净利率从2019年的2.6%提升至2022前三季度的16.0%,盈利能力大幅提升。

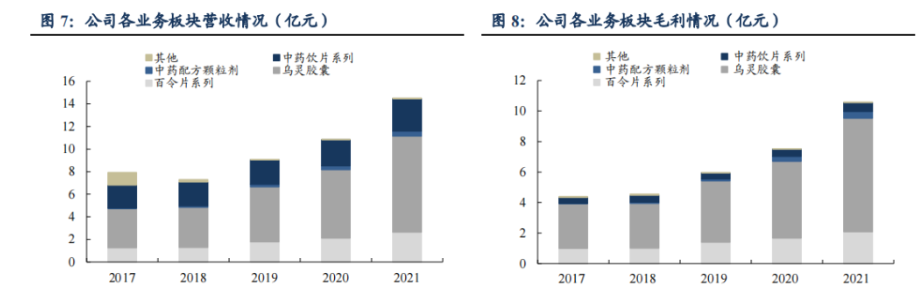

“乌灵系列+百令片”多品种放量,强力支撑公司业绩持续增长。

2017-2021年,乌灵胶囊和百令片营收占比分别从43.8%和16.0%增长至2021年的58.3%、18.2%,二者贡献了公司75%以上的营收。其中,乌灵胶囊4年年化增长率为25.0%,百令片4年年化增长率为20.2%。乌灵系列+百令片等多品种驱动,有力保障了公司业绩稳定增长。

3. 乌灵胶囊布局心理大健康,剑指百亿规模市场

公司独家品种乌灵胶囊市占率常年位居细分领域公立医院前三。

乌灵胶囊是公司的独家品种,主要成分乌灵菌粉。适用于心肾不交所致的失眠、健忘、心悸心烦、神疲乏力、腰膝酸软、头晕耳鸣、少气懒言、神经衰弱等;在中成药用药市场神经系统疾病用药排名始终居于前列。

目前乌灵胶囊的销售医疗机构覆盖数达万家,仍有较大提升空间;销售额仍较低,预计未来将保持高速增长。

目前乌灵胶囊在医院端、药店端共同发力,重点医院、基层医院和县级医院的市场开发和覆盖率不断上升。同时公司注重线上销售,已组建电商部。通过OTC团队和线上电商销售,降低对医保依赖,优化销售结构。预计未来将保持较快增长。

3.1. 心理健康领域大蓝海,中药类市场地位持续提升

心理健康类疾病高发,用药前景广阔。2019年7月,设立的健康中国行动推进委员会发布了《健康中国行动(2019—2030年)》,其数据显示当前我国常见精神障碍和心理行为问题人数逐年增多。

据中金企信国际咨询公布的《全球与中国市场抗焦虑用药前景预测及投资可行性分析报告 (2021 版)》统计数据显示:2019 年中国抗焦虑用药市场规模达到 134.5 亿元;我国有各类睡眠障碍者约占人群的 38%,高于世界卫生组织统计的 27%。

根据《中国城镇居民心理健康白皮书》显示,2018年中国城镇居民中,73.6%的人处于心理亚健康状态。慢病人群中有 50.1%的人存在不同程度的心理问题,抑郁、焦虑问题突出。

安神类中成药用药地位逐步提升,未来将持续放量。

由于目前多数常用安眠药物副作用较明显,特别是长期服用会使机体产生成瘾性,所以近年来中药类抗焦虑用药市场地位正在持续上升。

中药类抗焦虑用药对人体副作用相对较小,国家和政府大力支持中医药发展,随着中国中医药发展规划稳步推进,中药抗焦虑药物也将不断研发创新,虽然短期内难以对化学药产生较大的冲击,但中药抗焦虑用药在一些领域具有化学药所没有的优势,随着产品研发创新,市场需求也会有所增长。

乌灵胶囊用于治疗失眠、焦虑、抑郁等多种心身健康疾病机理明确、安全性高并且可长期服用的单味中药制剂,得到了广大医生及消费者的认可,有助于未来持续放量。

3.3. 乌灵胶囊稳健增长,有望在2025年成为20亿重磅品种

3.3.1. 乌灵胶囊市场龙头地位稳固,占据主要市场份额

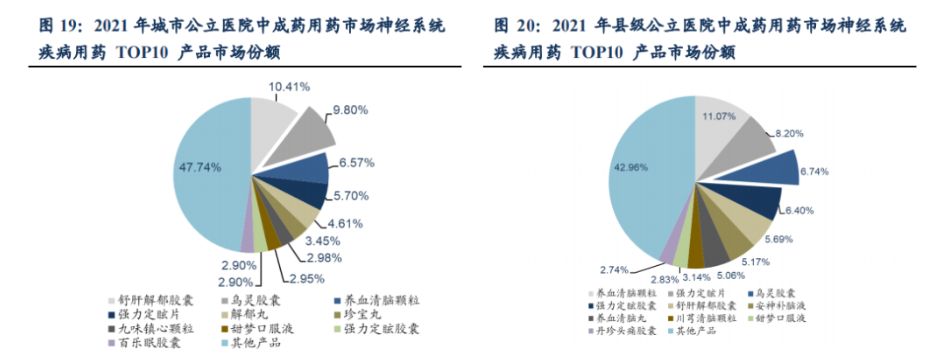

公司独家品种乌灵胶囊市占率常年位居细分领域前三甲。据米内网《2021年度中国医药市场发展蓝皮书》和《2022年度中国医药市场发展蓝皮书》显示,2021年度乌灵胶囊在中国城市公立医院和县级公立医院中成药用药市场神经系统疾病用药市占率分别为9.8%和6.74%,排名第2和第3。

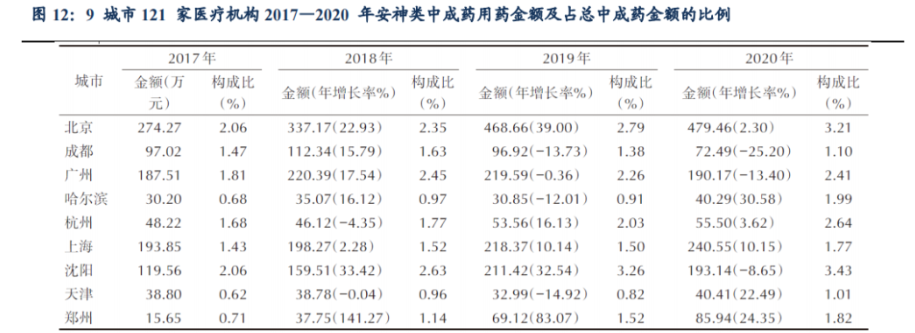

样本医疗机构中乌灵胶囊始终居于安神类中成药市场首位。

2022年4月,《临床药物治疗杂志》分析了2017—2020 年我国9 城市121 家医院安神类中成药使用情况,在单药综合分析中发现,多数安神类中成药DDDs处于增长状态,乌灵胶囊应用上始终居于首位,用药金额约为安神类中成药市场份额的35%,临床使用率高。除疗效确切外,乌灵胶囊不良反应症状轻,均能自行缓解,发生概率低,安全性得到临床证实,且报销类别为医保甲类,患者承担费用较少,临床选择倾向性较强。

3.3.2. 乌灵胶囊市场需求旺盛,有望成长为20亿级大品种

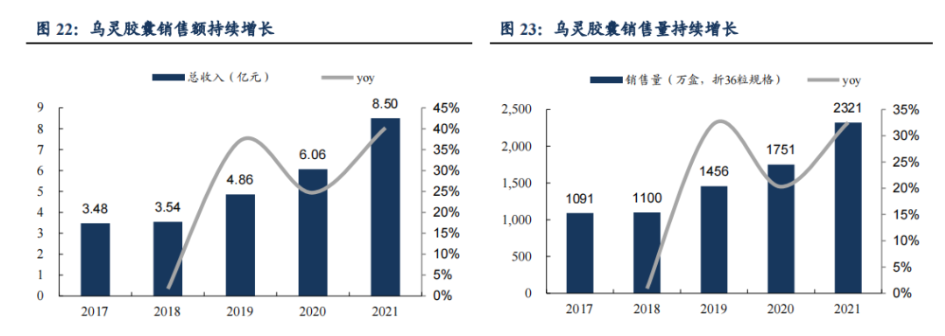

乌灵胶囊纳入基药后销量增长迅速。2017年-2021年,乌灵胶囊销量从1091万盒增加至2021年的2321万盒。尤其是2018年乌灵胶囊纳入基药目录后,放量迅速,即使是在疫情影响下的2020年,销量仍增长20.3%,2019-2021年间复合增长率高达26.3%。目前乌灵胶囊的销售医疗机构覆盖数达万家,仍有较大提升空间;乌灵胶囊目前销售额仍较低,预计未来将保持高速增长。

公司坚持”稳自营,强招商”营销策略,重视乌灵胶囊销售渠道建设。目前乌灵胶囊在医院端、药店端共同发力,重点医院、基层医院和县级医院的市场开发和覆盖率不断上升。同时公司注重线上销售,已组建电商部。通过OTC团队和线上电商销售,降低对医保依赖,优化销售结构。

未来产能爬坡助力持续放量。乌灵胶囊是公司的主打品种,目前市场需求旺盛,现有产能已不符合高速发展的市场需求,2021年产能利用率已达109.23%,2022年Q1产能利用率已达124.73%。公司发布定增,募投项目将增加乌灵胶囊约560万盒/年的产能。

精神类疾病发病率提高,乌灵胶囊有望成为20亿大单品。

随着工作、学习压力的提升,包括失眠、焦虑症、抑郁症等神经精神障碍疾病发病率日益提升。根据中国睡眠研究会等机构联合发布的《2022中国国民健康睡眠白皮书》显示,2021年我国有数亿人存在睡眠障碍,19-35岁青壮年是睡眠问题高发年龄段,失眠率占总人数的30%。根据智研咨询数据,2019年我国精神障碍的终身患病率中焦虑障碍占比7.6%,抑郁症占比6.80%,痴呆占比5.60%;神经精神障碍占比高,但目前就诊率较低,根据世界卫生组织估算,2017年中国的抑郁症患者约5400万,但就诊率仅为8.7%;神经精神障碍总体约占到所有疾病负担的10%。根据《中国阿尔茨海默病报告 2021》的数据,我国2020年60岁以上痴呆患者1507万例,且每年患者数增速约为1.4%。

2021年乌灵胶囊市占率约为9.6%,我们假设:

1)公司通过OTC、线上渠道、院端渠道的推广,每年平均渗透率平均提升0.8pct,2023年因为广东和北京集采执标,渗透率增加1.3%;

2)新适应症方面,我们假设公司2025年老年痴呆相关治疗的新适应症获批销售,且渗透率达到5%;

3)单价方面,乌灵胶囊在广东联盟、北京等中成药集采中中标,两次集采中标价格折算为单粒均为0.86元,降价幅度约为21%,由于乌灵胶囊为独家品种,降价幅度远小于平均降幅。我们预计乌灵胶囊在2023年价格下降,此后保持平稳。

综合来看,乌灵胶囊有望在2025年成为20亿大单品。

3.4. 灵泽片势头强劲,院内院外快速放量,有望成为5亿大品种

前列腺增生患者持续增加,药物市场增长潜力大。

前列腺增生为中老年男性常见疾病,其发病率随年龄递增。临床研究表明,前列腺增生发病率在41-50岁时约20%,在51-60岁时约50%,在80岁以上时可达90%。

随着全球人口老年化不断加快,前列腺增生患者日渐增多,其数量在泌尿外科住院患者中位居第2,仅次于尿石症。由于前列腺增生腺体位于膀胱颈,容易使尿路梗阻,引起尿频和排尿困难,严重影响患者的生活质量。前列腺增生的患者只有在症状严重时才需要手术治疗,大多数患者一般都采取长期服药治疗。

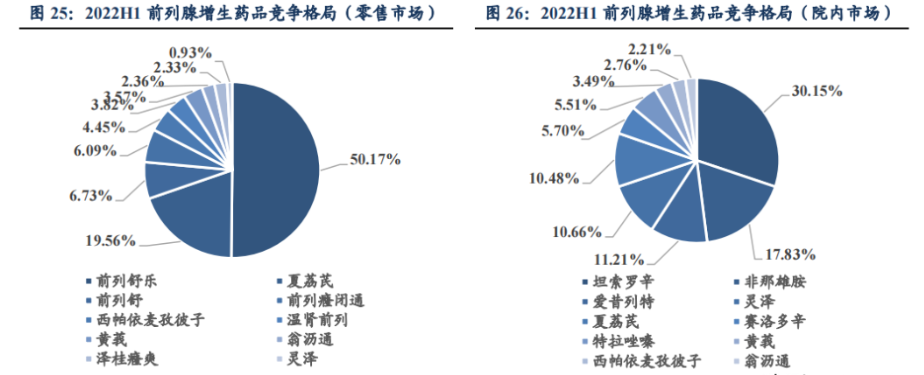

从销售情况来看,前列腺增生用药主要以医院用药为主,整体市潜在市场容量接近50亿元,而前列腺实际用药的总体销售额仅10亿元,市场仍有较大的增长空间。

院内市场占据较大份额。

在2022上半年良性前列腺增生畅销top10药品中,零售市场2022H1销售总额为1.18亿元,院内市场5.44亿元。院内市场形成三大梯队,第一梯队主要为化药产品,坦索罗辛、非那雄胺2022H1销售额分别为1.64亿元、0.97亿元,市场份额分别为30%、18%;第二梯队爱普列特、灵泽、夏荔芪2022H1销售额均约为0.6亿元,市场份额各占10%;第三梯队销售额均在0.31亿元及以下,且市场份额均低于6%。

4. 百令片应用范围广,成长空间广阔

百令片为发酵冬虫夏草菌粉制剂,其临床应用的科室分布非常广泛,包括肿瘤科、呼吸科、肾科、中医内科、内分泌等领域,具有广泛的用药人群。

在稳定期慢阻肺患者中,可改善其肺功能,提高治疗总有效率以及总体生存质量;在免疫调节方面,常用于慢性肾脏病、慢性肾炎、原发性肾病综合等;在糖尿病及糖尿病肾病防治领域,大量研究表明百令片可减少糖尿病肾病患者的尿微量蛋白及尿蛋白定量,并且能够保护肾功能、抗炎、抗氧化、增强机体免疫功能、调节内分泌等。

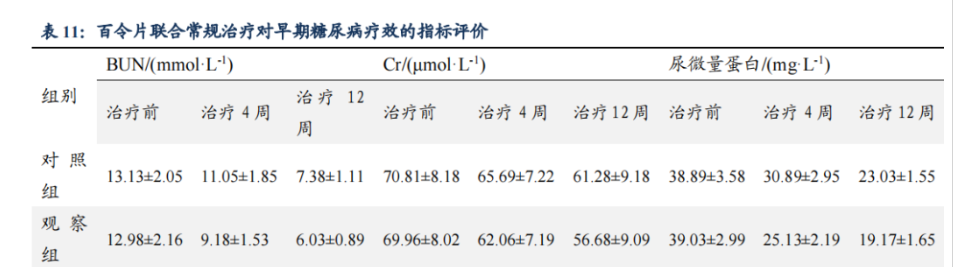

百令片对于各类肾病都有一定功效,临床上多与其他药物联用。

一项关于百令片对早期糖尿病的研究表明,治疗12周后,只使用常规治疗的对照组和百令片联合常规治疗的观察组,血清尿素氮(BUN)、肌酐(Cr)和尿微量蛋白三项指标均显著降低。相对于对照组,加入了百令片的观察组三项指标均优于对照组,差异具有统计学意义。另一项对于百令片治疗慢性肾病的研究中,研究结果表明使用了百令片的观察组治疗有效率显著高于对照组。

百令片的原料药发酵冬虫夏草菌粉所用菌种——“中国被毛孢”的采集来自青藏高原纯正的冬虫夏草,生产基地也设立在高原地区海拔2300米的西宁市高新区,低温深层发酵工艺确保了“冬虫夏草菌丝体”的品质,与天然冬虫夏草ITS1序列的相似性为97.8%,证实冬虫夏草的无性型(菌种)是中国被毛孢;百令片广泛应用于临床各科室,其市场潜力大,成为公司全力打造的又一药用真菌产品。

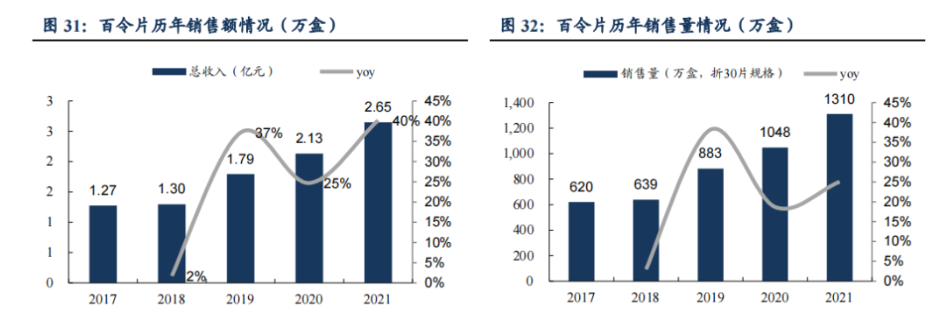

百令片作为公司拳头品种,进入了《国家基本药物目录(2018年版)》、《国家医保目录(2021版)》,其中2018年纳入基药后,销量从2017年的620万盒增长至2021年的1310盒,销售额从1.27亿元增加至2.65亿元;2019-2021年间销售量复合增长率高达21.8%,销售额复合增长率达21.5%。

根据米内网《2021 年度中国医药市场发展蓝皮书》,百令片在城市社区卫生中心(站)终端中成药用药市场泌尿系统疾病用药中位列TOP10,为4.28%。

5. 中药饮片与配方颗粒业务稳中向好,有望打造新一增长极

5.1. 政策支持下中药饮片市场规模快速增长,佐力药业品规完善

近年来,国家密集频发中药饮片相关政策,支持中药饮片发展,如禁止外商投资中药饮片的炮制、保留院内饮片加价25%等。

受益于产业政策的大力支持、国家炮制标准的逐步完善、GMP管理规范的持续实施、饮片包装管理的逐步推行等因素的影响,行业整体的发展不断规范,市场环境逐步改善,中药饮片行业集中度和技术水平不断提高,保持良好的发展态势。

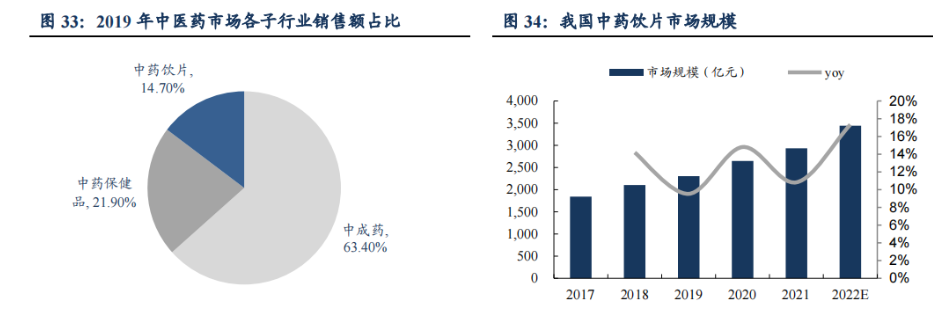

在多项政策支持背景下,中药饮片与中成药、中药保健品一道,是我国中医药行业的三大支柱之一。2019年,中药饮片占我国中药市场规模的14.7%。

根据中研网数据,2017年-2020年我国中药饮片市场规模由1843.4亿元增至2646.7亿元,年均复合增长率为12.2%。2021年我国中药饮片市场规模进一步扩大,近3000亿元。预计2022年我国中药饮片市场规模达3441.5亿元。

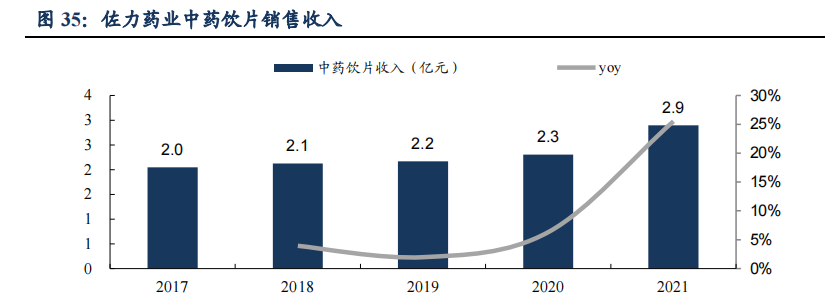

公司全资控股子公司佐力百草中药在中药饮片上品规齐全,现有中药饮片系列1500多个品规,包括茯苓、黄芪、麸炒白术、当归、麸白芍、丹参、陈皮、生地黄等品种,以及直接口服的饮片三七粉、川贝粉、破壁灵芝孢子粉等。近年来收入稳步增长,2021年收入已达2.9亿元,同比增长25.5%。

5.2. 配方颗粒试点工作结束,公司市场拓展卓有成效

中药配方颗粒是由单味中药饮片按传统标准炮制后经提取浓缩制成的、供中医临床配方用的颗粒,又称单味中药配方颗粒、免煎中药。

它保证了原中药饮片的全部特征,同时又具有不需要煎煮、直接冲服、服用量少、作用迅速、成份完全、疗效确切、安全卫生、携带保存方便、易于调制和适合工业化生产等许多优点。

2021年2月10日,由国家药监局、国家中医药局、国家卫生健康委、国家医保局共同发布《关于结束中药配方颗粒试点工作的公告》(下称《公告》),宣告长达20年的中药配方颗粒试点工作的结束。随后,2021年11月16日,国家卫健委与国家中医药管理局在官网共同发布了《关于规范医疗机构中药配方颗粒临床使用的通知》,进一步细化中药配方颗粒临床合理规范使用措施。

2001年国家发布《中药配方颗粒管理暂行规定》,将中药配方颗粒纳入中药饮片范畴,中药配方颗粒已有20年的发展历史。由于中药配方颗粒的携带便利、服用简单、无需煎煮等优点,近年来中药配方颗粒市场规模迅速增长,据中国医药工业信息中心数据华经产业研究院统计,2021年我国中药配方颗粒市场规模达到252.5亿元,同比增长32.87%。随着中药配方颗粒销售范围由二级及其以上中医院向所有符合相关中医执业资质医疗机构扩容,市场有望迎来数倍增长。预计2025年市场规模将达到532.2亿元。

公司是浙江省中药配方颗粒科研专项试点企业,此前已有600多个科研专项的企业标准备案,对配方颗粒制备工艺和质量研究,具有一定的工艺和技术储备优势,已经建立了较大规模的配方颗粒生产线,2021年底已建设完成第一期中药配方颗粒生产线,年产能800吨。

目前国标已有101个品种,省标29个品种,同时公司也已经到河北、山东、内蒙古、黑龙江等多省开展备案工作,为布局未来全国销售做好准备。

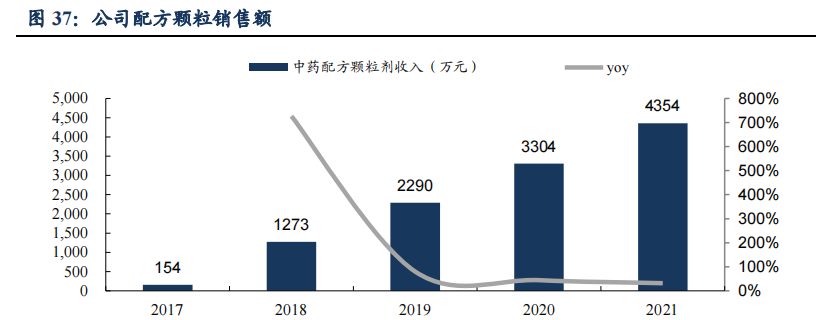

自2017年公司开始进行配方颗粒业务销售以来,业绩保持高速增长,2021年收入体量已达到4354万元,2017-2021年间复合增长率达50.1%。未来,随着公司国标及省标备案品种的不断增加以及公司全国渠道的铺设,有望进一步在配方颗粒企标到国标切换的调整窗口期抢占市场份额。

6. 定增加速落地,产能扩张在即

公司2022年8月公告,将向不超过35名特定对象发行不超过10000万股的股份,占比不超过发行前总股本的30%。

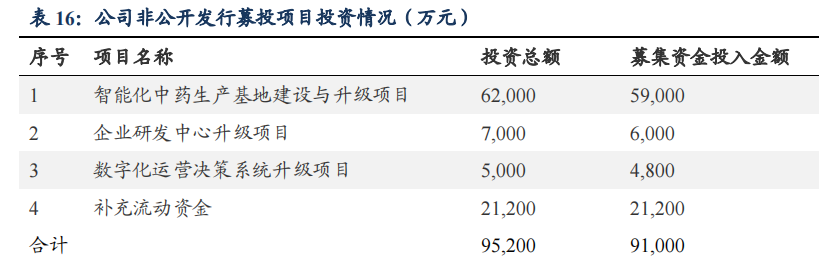

本次向特定对象发行股票募集资金总额不超过9.1亿元,其中5.9亿元将用于智能化中药生产基地建设与升级项目,6000万用于企业研发中心升级项目,4800万用于数字化运营决策系统升级项目,2.1亿元用于补充流动资金

新产能释放在即,产能瓶颈问题消除。

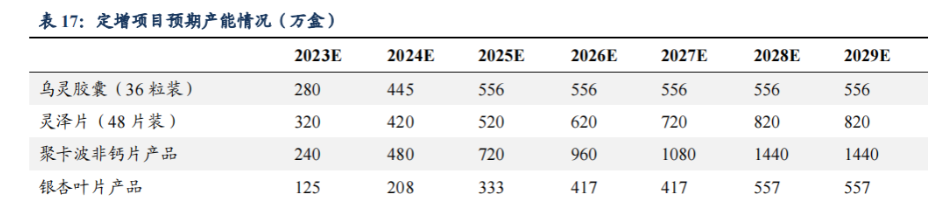

智能化中药生产基地建设与升级项目包含医药固体制剂数字化车间、药用真菌发酵数字化车间、植物提取数字化车间、智能化仓储中心四个子项目。医药固体制剂数字化车间项目拟用于公司各项制剂类产品的生产。项目投产后,达产年可实现年产聚卡波非钙片1440万盒、灵泽片820万盒、银杏叶片556.7万盒、乌灵胶囊555.5万盒的生产能力。

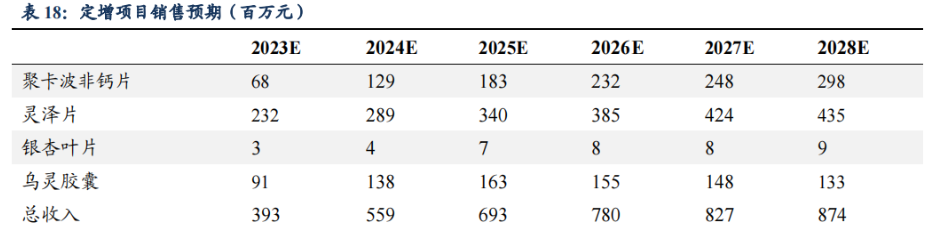

定增项目有望带来8.7亿元增量收入。公司根据聚卡波非钙片、灵泽片、银杏叶片和乌灵胶囊四个品种的预期产销量和价格趋势,制定了各品种的新增产能销售目标。综合来看,定增项目有望在2028年为公司带来8.74亿元增量收入。

7. 盈利预测与估值

7.1. 关键假设和收入拆分

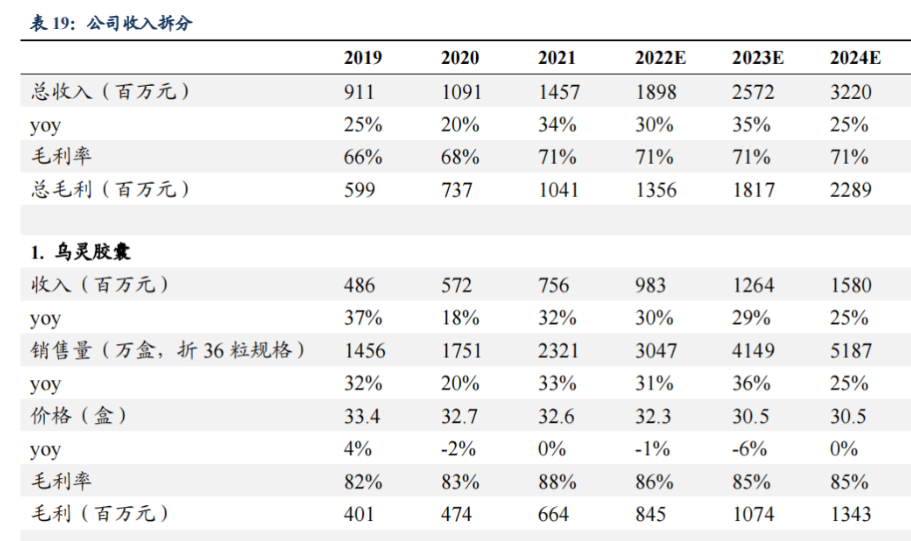

1.乌灵胶囊:乌灵胶囊在进入广东中成药联盟、北京中成药等集采后,一方面深耕已覆盖医疗机构,一方面加速新医疗机构的拓展,并拓宽OTC等销售渠道,我们预计该品种业绩仍保持较高增速;我们预计2022-2024年销售额同比增速为30%/29%/25%。

2. 灵泽片:灵泽片为公司乌灵系列又一那个产品,是适合前列腺疾病并伴随夜尿频多患者的创新药物,填补了此症型的用药空白。目前灵泽片处于业绩放量的初期,有望保持高速正常,我们预计2022-2024年销售额同比增速为77%/43%/27%。

3. 百令片:百令片在进入湖北中成药、广东中成药联盟、北京中成药等集采后,公司将加大医疗结构的覆盖量,并拓宽OTC等销售渠道;我们预计2022-2024年销售额同比增速为23%/21%/20%。

4. 中药饮片:中药饮片公司发展战略方向之一,中药饮片拥有系列 1500 多个品规,未来将重点推广。我们预计2022-2024年销售额同比增速为15%/10%/10%。

5. 中药配方颗粒:中药配方颗粒是公司发展战略方向之一,近年来不断加大对中药配方颗粒的研发力度,且800吨新产能落地后将逐渐放量;我们预计2022-2024年销售额同比增速为84%/275%/50%。

6. 其他业务:我们预计2022-2024年销售额同比增速为15%/15%/15%。

7.2. 可比公司估值

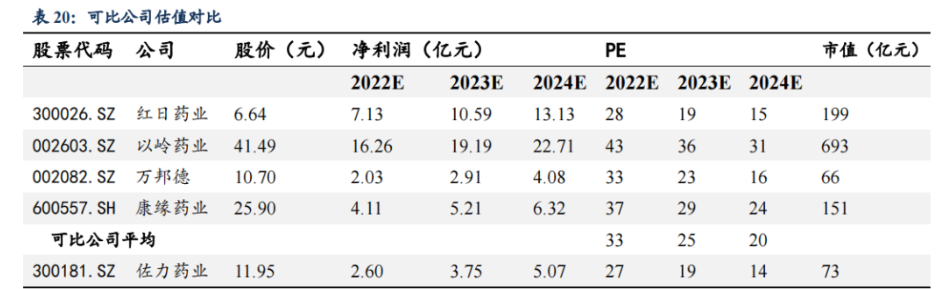

我们选取了1)红日药业为中药配方颗粒龙头之一,我们选取其为中药颗粒业务可比公司;2)以岭药业、万邦德、康缘药业均为中成药企业,我们选取这些公司作为中成药业务可比公司。公司2022年PE估值预计为27倍,低于行业平均水平。

7.3. 盈利预测

我们预计2022-2024年总营收分别为19.0/25.7/32.2亿元,同比增速分别30%/35%/25%;归母净利润分别为2.6/3.8/5.1亿元,同比增速分别45%/44%/35%,2022-2024年P/E估值分别为27/19/14X;基于公司1)乌灵胶囊持续放量,2)灵泽片进入放量期;3)配方颗粒新产能释放;公司估值低于行业平均水平,估值水平被低估。

8. 风险提示

集采风险:公司乌灵胶囊等品种存在被集采的风险,集采后价格可能出现下滑。

产品销售不及预期:公司产品销售存在不及预期的风险。

研发不及预期:公司乌灵胶囊拓展适应症等研发存在不及预期的可能。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号