-

全球安防手套龙头,恒辉安防:新材料业务有望成为第二增长曲线

老范说评 / 2022-11-25 11:11 发布

1. 核心结论与盈利预测

1.1. 核心结论

公司是安防手套全球领导厂商,预计 2022-2024 年 EPS 分别为 0.96/1.16/1.64 元。综合 PE 与 DCF 估值结果,目标价 25.3 元。

与众不同的观点:市场认为目前超高分子量聚乙烯纤维的在建产能较多,未来投产后该产品利润率将会下降;我们认为随着国内外安防意识增强,超高分子量聚乙烯纤维需求将继续提升,利润率有望维持较高水平。

国内安防手套领军企业,内外销双轮驱动。

随着国内外安防意识不断提升,以功能性安防手套为代表的个体防护领域快速发展。2021 年全球功能性安防手套进口额为 84 亿美元,其中中国出口额为 35.28 亿美元,公司占中国出口额的 3.6%,位居行业前列。功能性安防手套壁垒在于“手芯+涂胶”两大环节,公司掌握数十种高性能涂层配方和浸渍工艺,产品品质行业领先;同时公司积极推进工厂智能升级,实现降本增效。公司持续推进产能建设,预计 2022 年底产能可达 1800 万打,在建恒越产业园(一期)规划 7200 万打,未来三年有望陆续达产,产能扩张将助力公司开拓国内及海外新兴市场。

超高分子量聚乙烯纤维投产在即,打造第二增长曲线。

超高分子量聚乙 烯纤维应用广泛,市场供不应求。2018 年公司成立恒尚新材料,实现向产业链上游延伸,其中一期 600 吨产能已于 2021 年投产,二期 2400 吨预计于 2022 年底投产。随着新产能逐步释放,公司利润有望显著增厚。未来恒越产业园(二期)将进一步规划扩充纤维及其复合材料制品产能,新材料业务有望成为公司的第二增长曲线,持续巩固公司在个体安防领域的核心竞争力。

1.2. 盈利预测与估值

1.2.1. 盈利预测

核心假设:

收入 1) 功能性安全防护手套

产能:2022 年功能性安防手套产能为 1800 万打,2023-2024 年恒越 产业园(一期)产能将陆续投放,假设分别投放 2400、2400 万打,因此总产能预计分别达到 1800、4200、6600 万打。

产能利用率:假设 2022-2024 年恒辉及恒劢工厂的产能利用率维持 在 95%,恒越工厂产能利用率将稳步提升,假设分别为 0%、50 %、 75%。

产销率:考虑到近年来公司产销率超过 100%,产品供不应求,预计 2022-2024 年产销率仍能维持在 100%。

单价:2019-2021 年功能性安防手套单价为 60.7、60.1、58.3 元/打,价格呈下降趋势,考虑到新产能投产后,低端产品占比提升,未来 手套价格将进一步下降,假设 2022-2024 年产品单价维持在 55 元/打。

2)普通安全防护手套以及其他防护用品:

收入:2019-2021 年普通安防手套及其他防护用品收入为 0.08、0.36、0.08 亿元,由于 2022H1 该业务收入同比下滑 91.2%,我们预计 2022-2024 年收入增速为-80%、+0%、+0%。

3)超高分子量聚乙烯纤维:

产能:2022 年底超高分子量聚乙烯纤维产能将全部投产,预计 2022- 2024 年产能维持在 3000 吨。

产能利用率:考虑到新产能面临一定的爬坡期,假设 2022-2024 年产能利用率分别为 5%、85%、100%。

产销率:假设 2022-2024 年产销率维持在 100%。

单价:公司的超高分子量聚乙烯纤维性能优越,假设 2022-2024 年单价维持在 10 万元/吨。

4)其他业务:

收入:其他业务主要为原辅料及废料的销售收入,假设 2022-2024 年其他业务收入维持在 0.3 亿元。

毛利率:

1)功能性安全防护手套:2019-2021 年毛利率分别为 28.7%、27.1%、21.6%,2021 年主要受原材料涨价的影响,毛利率出现下滑;随着采购端成本压力释放,2022H1 毛利率提升至 23.6%。我们预计 2022-2024 年毛利率稳定在 23.0%。

2)普通安全防护手套以及其他防护用品:预计2022-2024年毛利率可以维持在 5%。

3)超高分子量聚乙烯纤维:假设 2022-2024 年产品毛利率分别为 40%、40%、30%。

4)其他业务:2019-2021 年其他业务毛利率为 35.3%、17.4%、20.8%,假设其他业务 2022-2024 年毛利率稳定在 21.0%。

费用率

1)销售费用率:2019-2021 年销售费用率为 2.79%、1.36%、1.55%,未来公司将积极拓展国内外市场,预计 2022-2024 年销售费用率分别为 2.00%、1.90%、1.80%。

2)管理费用率:2019-2021 年管理费用率为 4.46%、2.87%、4.55%,公司积极推进智能化升级,管理效率有望提升,假设 2022-2024 年管理费用率分别为 4.50%、4.20%、4.00%。

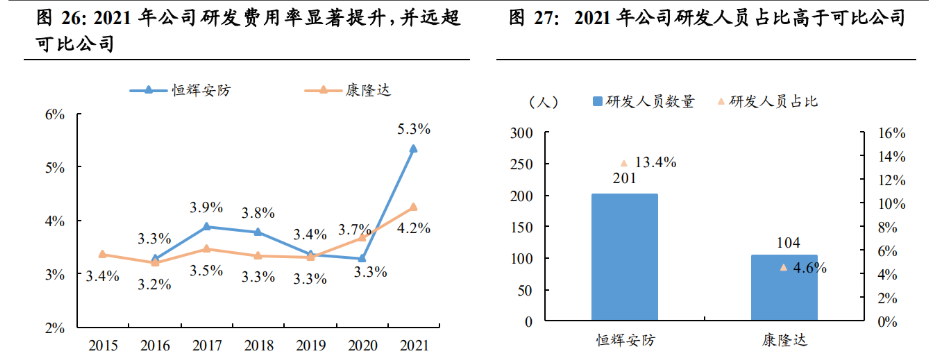

3)研发费用率:公司持续加大研发投入,预计 2022-2024 年研发费用率 分别为 5.00%、4.80%、4.80%。

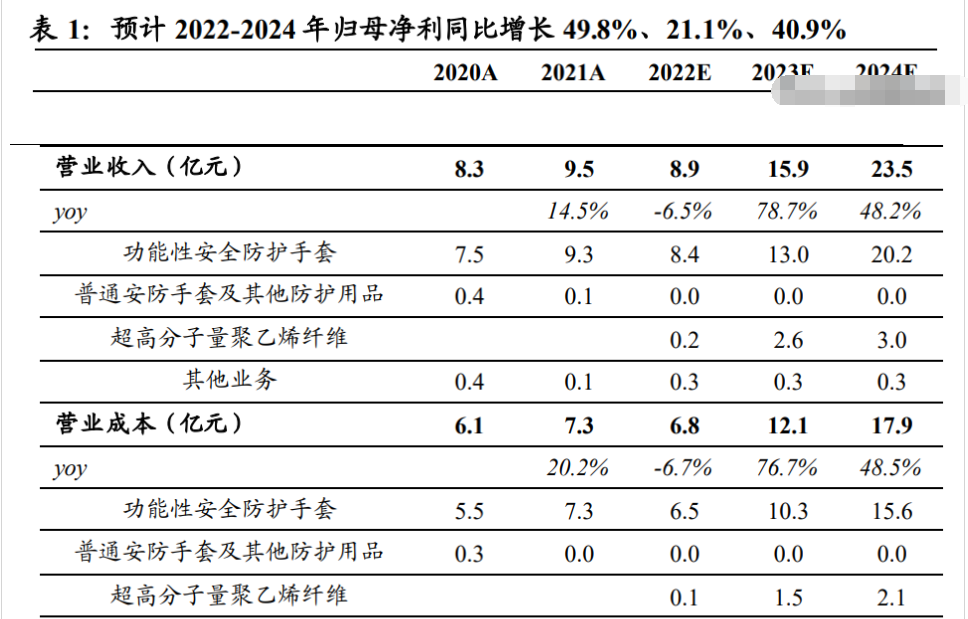

盈利预测:根据上述假设,我们预计 2022-2024 年公司营业收入分别为 8.88、15.87、23.52 亿元,分别同比-6.5%、+78.7%、+48.2%;归母净利润分别为 1.39、1.68、2.37 亿元,分别同比+49.8%、+21.1%、+40.9%。

1.2.2. 估值

PE 估值

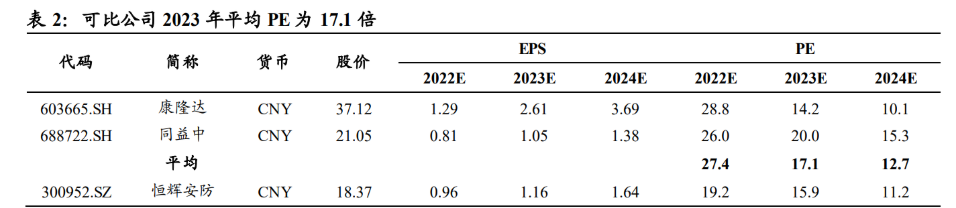

根据公司的业务类型,我们选择安防手套制造商康隆达、超高分子量聚乙烯纤维供应商同益中作为可比公司,考虑到公司产能快速扩张,业绩弹性较大,给予公司 2023 年高于行业平均的 20 倍 PE,合理估值为 23.20 元。

DCF 估值

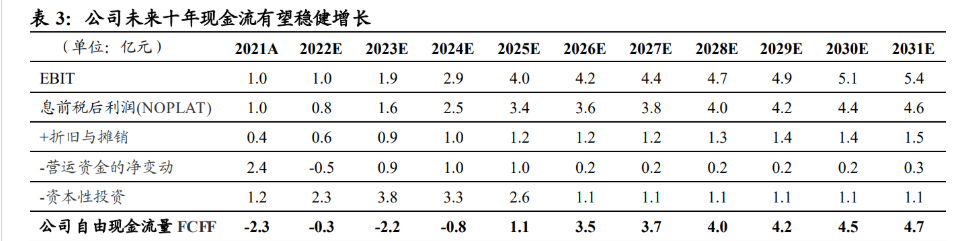

由于公司现金流较为充裕,同时可预测性较强,适用于 DCF 估值。

我们假设公司未来发展分为三个阶段:

1)2022-2024年:根据我们的盈利预测,预计 2022-2024 年公司营收分别为 8.88、15.87、23.52 亿元,分别同比-6.5%、+78.7%、+48.2%;

2)2025-2031年:考虑到公司产能仍会 继续扩张,假设公司收入增速为 5%;

3)2032年之后:永续增长阶段。无风险利率取十年期国债收益率 2.82%,风险溢价假设为 8.00%,β系数为 0.74,假设税后债务成本为 4.50%,永续增长率假设为 0.5%,计算公司的股权成本 ke 为 8.74%,WACC 为 8.24%。

估值结果:FCFF 结果显示,公司每股内在价值为 27.42 元。

出于谨慎性考虑,综合 PE 估值与 DCF 估值两种估值方法,取二者平均值 25.3 元人民币作为公司目标价。

2. 安防手套制造龙头,产品畅销欧美日市场

2.1. 聚焦高端功能性手套,成为全球领导厂商

专注生产安全防护手套,国内安防手套领军企业。

2004年,公司前身恒辉(南通)安全防护用品有限公司成立,定位于中高端安防手套市场, 打造具备防切割性、高耐磨、防震等性能的功能性安防手套,并逐步发展成为行业领军企业。

2018 年公司成立恒尚新材料,进军超高分子量聚乙烯纤维领域,产业链向上游延伸。

2021 年公司在创业板上市。截至前,公司拥有 1800 万打手套产能以及 600 吨超高分子量聚乙烯纤维产能。

立足贴牌加工业务,积极发展自有品牌。

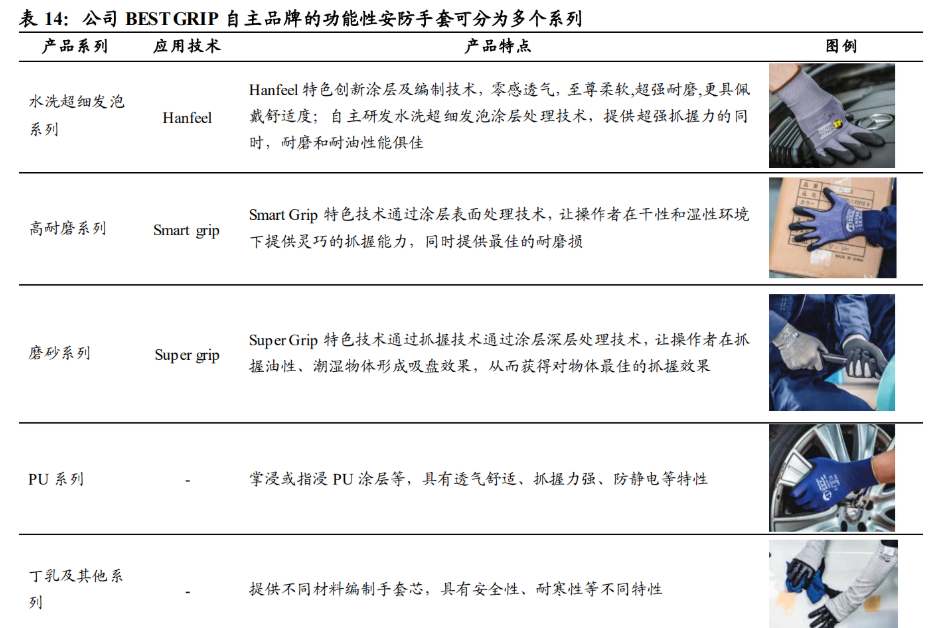

公司手套以ODM/OEM贴牌为主,同时积极发展自有品牌。2011 年,恒辉启动“HANVO”新品象,确立以“您的防护专家”为品牌口号,开启自有品牌发展元年。目前公司共拥有“Bestgrip”、“NXG”(子公司恒劢安防旗下)和“拳胜”三大自有品牌;其中 Bestgrip 主要面向日本、北欧和国内大客户,NXG 主要销往美国市场,拳胜主打国内市场。

出口为主,功能性手套远销欧美日市场。

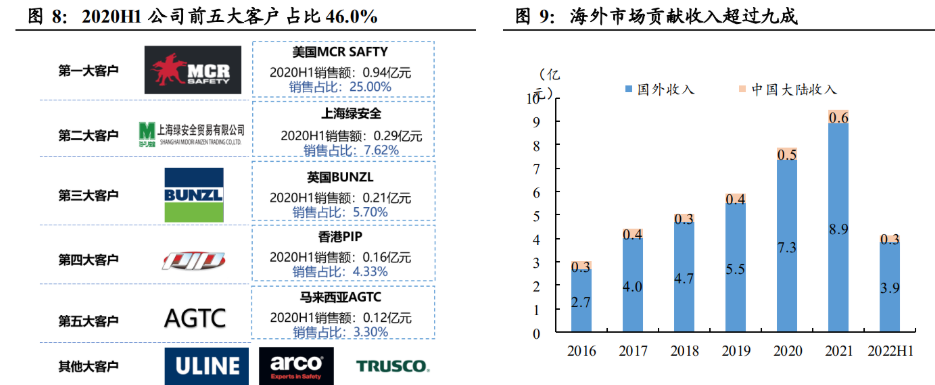

2015-2016 年,公司先后在上海、东京设立营销中心,启动全球市场战略。目前,公司的产品销售覆盖全球 50 多个国家和地区,且客户主要集中在美国、欧洲、日本等安全防护要求较高、意识较强的国家和地区,包括美国 MCR Safety、英国 Bunzl、日本绿安全等全球知名安全防护品牌商。

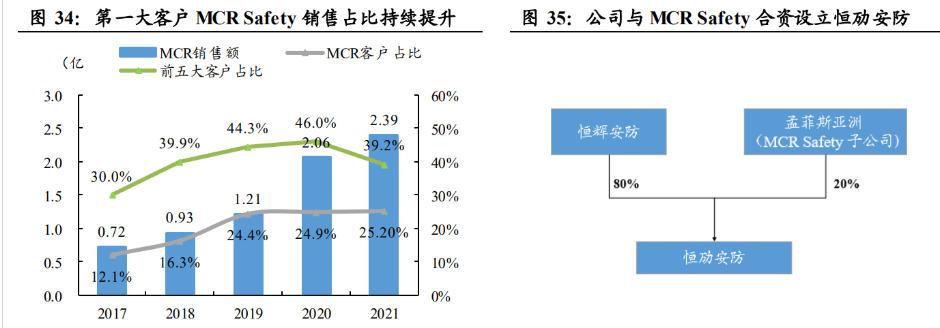

其中,公司与第一大客户美国 MCR Safety 的子公司孟菲斯亚洲于 2016 年展开战略合作,分别出资80%和20%合资设立恒劢安防,为拓展美国市场业务打下良好基础。

2016-2021 年,海外市场收入由 2.7 亿元快速增长至 8.9 亿元,CAGR 高达 126.9%,境外收入连续多年占比超过九成。

2.2. 股权结构较为集中,管理层从业经验丰富

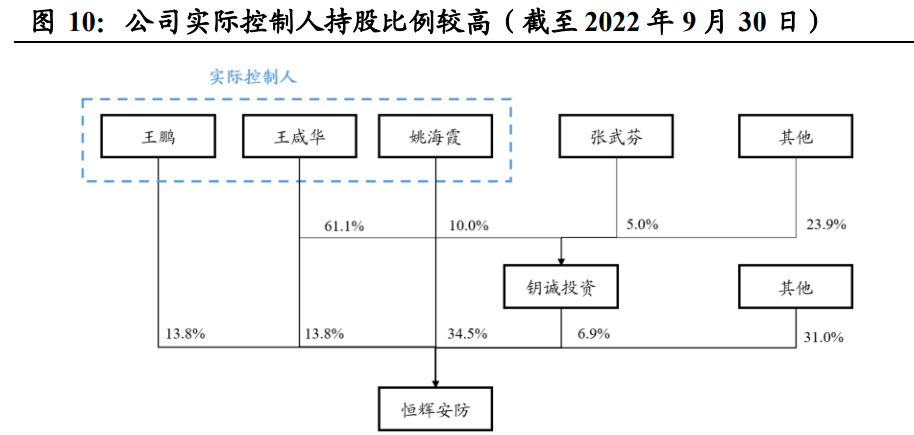

公司股权结构稳定,实际控制人持股比例较高。公司的实际控制人为姚海霞、王咸华、王鹏三人,其中姚海霞、王咸华为夫妇关系,王鹏为二 人之子。

上述三人分别直接持有公司股份 34.5%、13.8%、13.8%,此外,姚海霞、王咸华通过钥诚投资间接持有公司 0.7%、4.2%的股份。因此,实际控制人合计控制公司 67.0%的股份,股权较为集中。

管理团队深耕安防手套业务,生产及管理经验丰富。

公司董事长王咸华自 2004 年创立恒辉(南通)安全防护用品有限公司以来,至今从业已近 20 年,在安防手套领域积累了丰富的管理经验。

此外多位高管深耕制造行业,实践经验丰富,有助于公司提升生产及管理水平。

2.3. 短期受疫情影响,稳扎稳打业绩拐点可期

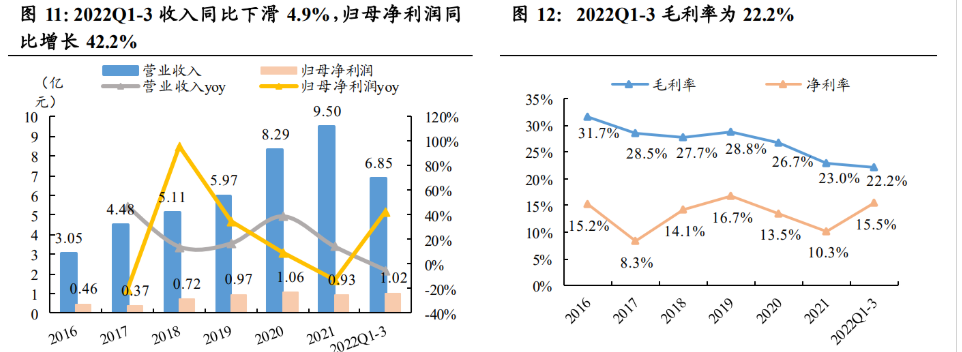

营收规模稳步增长,利润短暂承压。

2016-2020年,随着公司手套产能逐 步扩张,产品需求旺盛,公司营收由 3.0 亿元快速增长至 8.3 亿元,CAGR 高达 28.4%;归母净利润由 0.5 亿元增长至 1.1 亿元,CAGR 高达 23.2%。

2021 年在海外疫情反复的情况下,公司收入仍同比增长 14.5%,但由于原材料成本上升,毛利率同比下降 3.6pct,同时加大研发及管理投入导致费用端显著增长,因而归母净利润同比下滑 12.6%。

2022Q1-3 在全球 经济形势严峻及国内疫情散点多发等不利因素影响下,公司收入下滑 4.9%,但受益于政府补贴及汇兑收益增加,归母净利润同比增长 42.2%,扣非归母净利润同比增长 4.6%。

3.2. 公司优势:产业链延伸降本增效,自动化水平行业领先

3.2.1. 注重研发投入,功能性手套工艺壁垒高筑

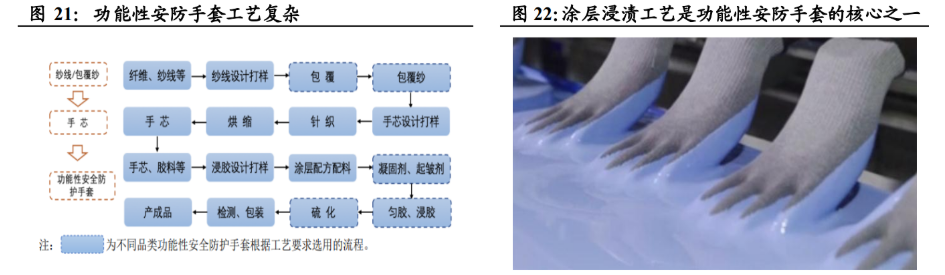

高性能安防手套壁垒高筑,核心在于“纤维”和“涂层”两大环节。普通安防手套制造工艺简单、防护能力较弱;功能性手套具备良好的防切割、高耐磨、防油污、防震等防护性能,核心主要在于纤维新材料的应用以及涂层和浸渍工艺的创新:

1)纤维:纤维主要用于包覆环节,其强度和模量关系直接关系到手套性能的实现,目前高性能纤维材料主要被国外少数厂商垄断,价格高昂且供应有限,国内只有少数几家企业掌握高性能纤维材料研制能力;

2)涂层及浸渍工艺:手套芯织好后需要浸上涂层,不同纱线和涂层的组合可具备不同的性能,如丁腈涂层具备耐油、止滑等性能,PU 涂层具备柔软、透气、贴合度高等性能。

涂层中各类胶料和精细助剂的用量配方是功能性安全防护手套生产企业的核心机密,涂层配方以及其与浸渍方法、速度,生产环境的烘干温度、环境温度等配合均需长期研发、试制、 调整等实践积累。

公司深耕行业多年,手套核心工艺优势突出。公司多年深耕高性能手套制造领域,积累了丰富的经验,生产技术优势及产品优势凸显:

1)技术优势:公司经过近 20 年的技术沉淀,拥有成熟的工艺、严格的质量控制和稳定的产品性能,通过了 ISO9001:2008 质量管理体系认 证、BSCI 认证,多项产品通过了欧盟 CE 认证、美国 ANSI 认证、日本 JIS认证或OEKO-TEX Standard100认证 等严格的国际级认证。

2)品类丰富优势:

公司是我国产品规格较为全面、产品结构较为完整、配套能力领先的功能性安防手套制造厂商,掌握数十种高性能涂层配方和浸渍工艺,并拥有高性能纤维新材料制备技术、包覆及针织技术等一系列核心工艺,能够满足客户不同的产品需求。

高度重视研发,研发投入居于行业前列。

涂层浸渍环节涉及的设备多、专业性强,多为非标设备,而功能性安全防护手套的生产设备制备、适应性改造及工艺控制的稳定性和一致性对产品质量和生产效率至关重要,因此需要大量的投入。

公司具备中小企业无法企及的资金投入能力,研发费用率及研发人员数量占比均居于行业前列。

3.2.2. 自动化水平领先行业,生产优势突出

生产工艺精细化要求高,智能化生产领先行业。由于功能性安防手套的应用广泛,下游不同领域的客户对产品的性能要求较高且存在一定的差异化。

为此,公司致力于通过提升生产工艺的精细化程度和灵活应变能力以满足客户的多样化需求:

1)工艺路线创新:公司针对不同的订单需求,改进纱线包覆、浸渍等工艺,提升产品创新能力;

2)制造端智能升级:成立恒坤智能子公司,专攻智能装备业务,根据各产品工艺的路线差异,对生产设备进行适应化、智能化、数字化改造。例如,恒辉工厂引入 MES 智慧化生产管理系统,智能化系统覆盖生产全流程,除套模、包装外的大部分生产环节均可实现自动化,精细化生产能力大幅提升,可以快速响应客户的个性化需求。

截至 2022H1,恒坤智能核心团队自主研发的第一条超高速全自动 PU 手套生产样板线已开 始分段调试。

3)原料端智能升级:2020 年 6 月,恒尚新材料的智能化工厂投产,负责生产大部分特种纱线及防切割手套。该工厂应用了全球最先进的 AGV 技术,可实现半成品精准运输,是全球屈指可数的生产过程全自动的针织工厂之一。

持续推进智能制造,有望持续降本增效。

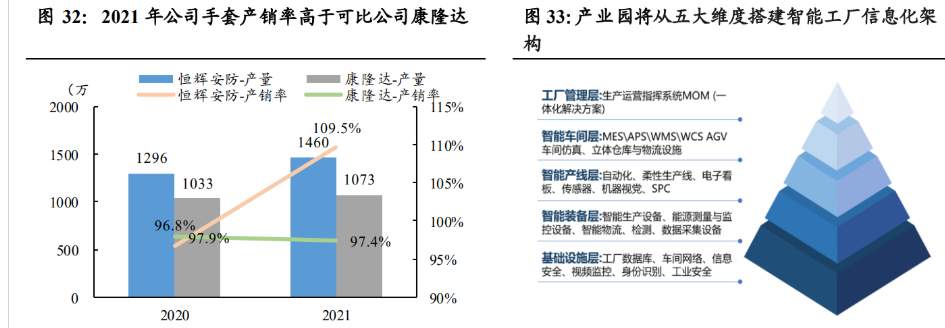

2021 年公司产品供不应求,产销率达到 109.5%,远高于可比公司康隆达。

同年,恒辉安防产业园项目全面启动,其中一期项目由新设全资子公司恒越安防负责生产,其手套工厂的智能化程度将进一步升级,以“无人化”为建设指引,围绕智能工厂价值链的生命周期,从基础设施层、智能装备层、智能产线层、智能车间层、工厂管理层五个维度搭建智能工厂信息化架构,致力于实现“黑灯工厂”的智能化制造目标,预计可大幅节省人工成本,改善生产效率并显著提升手套业务的盈利水平。

3.2.3. 海外市场拓展得力,客户资源优质

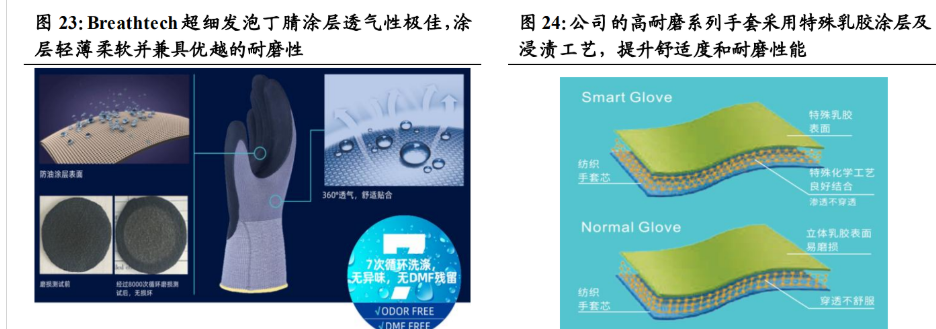

二十载精耕细作,多样化产品满足海外客户需求。公司产品应用高性能纱线原料的包覆针织技术,可达成美标最高等级 A7 的防切割性能,同时公司的核心涂层配方和核心浸渍工艺均居于行业先进水平。

目前,公司已形成了超细发泡系列、高耐磨系列、磨砂系列等多系列产品,拥有 7G、10G、13G、15G、18G 等各种针数的通用纱线、特种纱线手芯,以及丁腈、PU、天然乳胶等浸渍涂层,掌握高耐磨、磨砂、出纹、发泡、超细发泡、固化、光面、超软等生产工艺,产品规格型号多达百余种,能够为客户提供产品一站式服务,满足不同领域所需。

深度绑定国际大客户,合作较为稳定。

公司客户主要为欧洲、美国、日本等地的全球知名的安全防护品牌商,此类客户高度重视自身品象,在选择供应商前,通常对其资质进行严格的审定程序。

品牌商会对供应商的设计研发、生产、质量管控、快速响应能力等诸多方面提出严格要求,部分品牌商的审核流程甚至需要 1-2 年时间,且在正式成为供应商前还需要进行一段时间的小批量供货测试。由于对供应商的审定周期长、双方投入大,且定制化需求较高,因此,安全防护用品制造商通过资质审定后,将被纳入品牌商的全球供应链,双方结成较为长期、稳定的合作关系。

目前,公司已与美国 MCR Safety、英国 Bunzl、美国 PIP、英国 Arco、日本绿安全等众多全球知名的安全防护品牌商建立了长期稳定的合作关系,此类优质客户市场竞争力强,产品附加值较高且需求稳定,保障了公司订单的稳定性和盈利性。

第一大客户为北美防护行业龙头,共同出资设厂加深合作。

公司的第一大客户为美国的 MCR Safety,该品牌是全球个人防护设备领域的领导者,拥有 45 年的生产经验,产品包括手套、眼镜和服装等。其总部位于孟菲斯(美国田纳西州)地区,在美国境内拥有 50 万平方英尺的配送中心,并在境外拥有多个配送中心,供应商遍布中国、墨西哥、马来西亚等多个国家,凭借其出色的渠道系统,能够在两天内为大多数客户提供服务。

2016 年,公司与 MCR Safety 的子公司孟菲斯亚洲分别出资 80% 和 20%共同设立恒劢安防,发展自有品牌 NXG,通过整合 MCR Safety 的渠道、品牌优势以及中国的研发和生产优势,在北美、中国及其他国家销售和推广产品,提升双方的竞争优势。

3.3. 产能规划:手套产能陆续释放,助力公司站稳脚跟

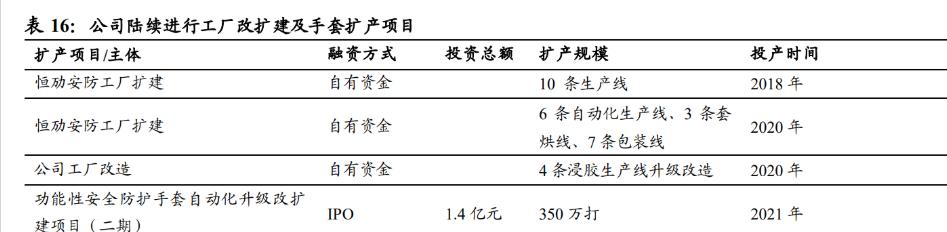

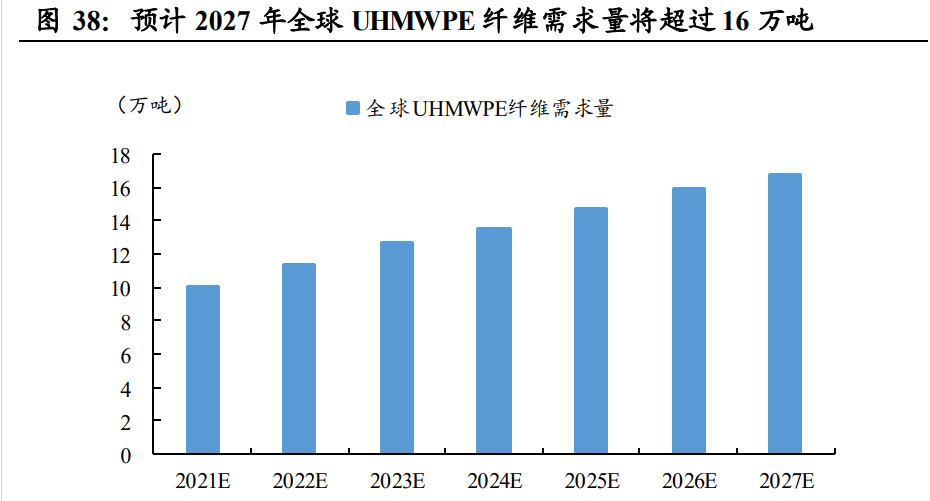

安防手套需求旺盛,新增产能陆续释放。2017-2020年,公司产能常年维持高位,为更好地满足下游客户的需求,公司陆续进行工厂扩建及智能化升级改造以扩充产能。

2021 年公司上市募集资金用于“功能性安全防护手套自动化升级改扩建项目(二期)”,该项目已于同年顺利投产,新增 350 万打手套产能。截至 2022 年,公司共拥有 1800 万打手套产能。

恒越产业园项目顺利奠基,有望进一步开拓市场。

公司的海外市场收入占比常年超九成,多为欧、美、日等发达国家及地区,为进一步扩大销 售,公司发力内销市场及印度、等新兴市场。

2022 年 4 月,公司成立子公司恒越安防,由其实施建设安防产业园项目(一期),即“年产 7200 万打功能性安全防护手套建设项目”。2022 年 6 月,产业园项目顺利奠基,预计未来三年将逐步投产,帮助公司开拓内销市场及海外新兴市场。

4. 超高分子量聚乙烯:投产在即,打造第二成长曲线

4.1. 超高分子量聚乙烯性能优异,市场空间广阔

需求端:UHMWPE 纤维应用场景广泛,市场供不应求

UHMWPE 纤维性能优越,下游应用场景广泛。UHMWPE 纤维,即超高分子量聚乙烯纤维,指分子量在 100-500 万的聚乙烯所制成的纤维,与碳纤维、芳纶纤维合称为“三大高性能纤维”,是目前世界上比强度和比模量最高的纤维,既可应用于安防手套、体育器材等民用领域,也可广泛应用于军工装备、航空航天等军用领域。

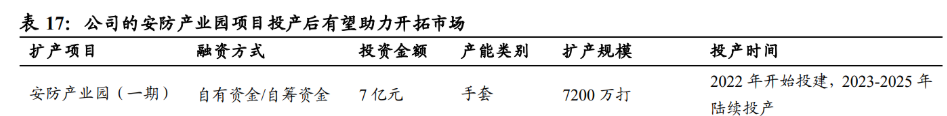

UHMWPE 纤维需求旺盛,全球市场规模稳步增长。

UHMWPE 纤维在欧美等地区的开发应用较早,最初年均增长率为 5%左右(前瞻产业研究 院估算值)。

近年来,随着部分地区地缘冲突加剧、全球各国安全保护意识提升,军事装备、安全防护等领域快速发展,高强度、高性能 UHMWPE 纤维的需求不断提升。

根据中国化纤工业协会及前瞻产业研究院数据,预计 2021 年全球 UHMWPE 纤维的需求量超过 10 万吨,且主要集中在高端领域;未来随着 UHMWPE 纤维应用逐渐拓展,预计 2027 年 UHMWPE 纤维需求量将超过 16 万吨。

供给端:全球存在供给缺口,中国纤维产能占比超六成

全球 UHMWPE纤维产能有限,市场供需缺口较大。根据前瞻产业研究院数据,2021 年全球 UHMWPE 纤维产能接近 7 万吨,现有产能已无法满足市场日益增加的产品需求。

从国内市场来看,2015-2021 年我国 UHMWPE 纤维产能持续扩张,由 3.05 万吨增长至 4.29 万吨,目前占全球总产能的比例超过 60%。但由于业内产量在 2000 吨以上的中大型企业较少,小规模企业众多,开工率处于较低水平,因此行业的产能利用率尚不足 60%,市场需求缺口较大,未来潜在空间广阔。

国内 UHMWPE 纤维格局较为集中,九九久、长青藤位居行业前二。

2021 年,公司“超纤维新材料及功能性安防用品开发应用项目(一期)”顺利投产,形成 600 吨 UHMWPE 纤维产能,初步实现“从 0 到 1”的突破,但规模较国内其他企业仍有较大差距。

截至 2021年,国内九九久 公司的 UHMWPE 纤维产能为 1.3 万吨,居行业之首,市占率约为 32%;长青藤排名第二,此外,产能达千吨级别的还有山东爱地(DSM 合资公司)、同益中等。

4.2. 延伸至上游新材料业务,打造第二增长曲线

拓展 UHMWPE 纤维业务,向产业链上游延伸。

公司的特种纤维类功能性安全防护手套需采用高性能的芳纶、HPPE(高压聚乙烯)等高端纤维材料,过去此类材料主要从美国杜邦、荷兰 DSM、日本东洋纺等国际知 名公司进口,产品价格高昂且市场供应量相对有限。

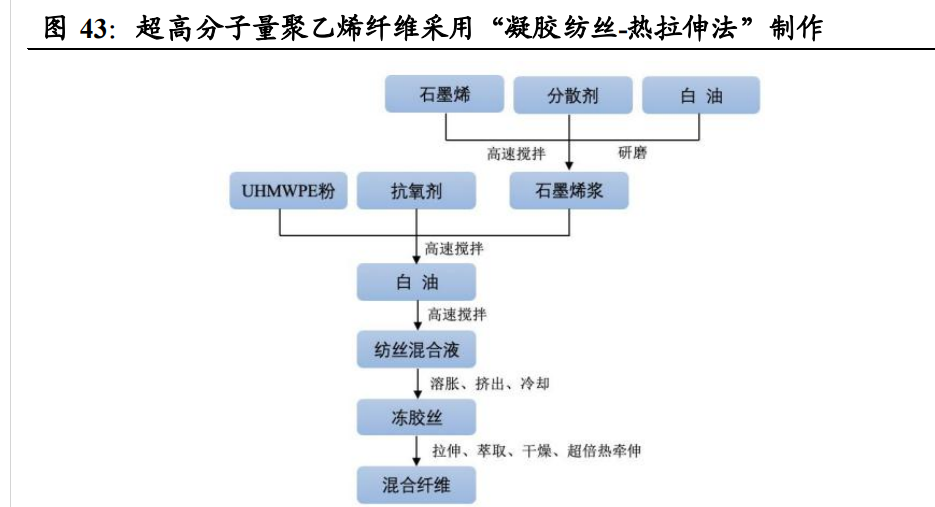

为保障供应的稳定性,降低生产成本,提升产品竞争力,2018 年公司成立恒尚新材料,专 门从事 UHMWPE 纤维的生产和经营,采用国外较为成熟的“凝胶纺丝-热拉伸法”工艺,由 UHMWPE 粉制(PE 粉)作 UHMWPE 纤维,并在 该基础上添加石墨烯等改性材料,进一步提升抗切割性和穿戴舒适度。

公司的研发技术得到国际认可,其“石墨烯复合超高分子量聚乙烯纤维及其制备方法”(专利号:3508623)已在欧洲 9 国获得发明专利授权。

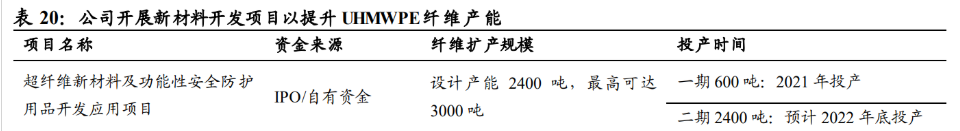

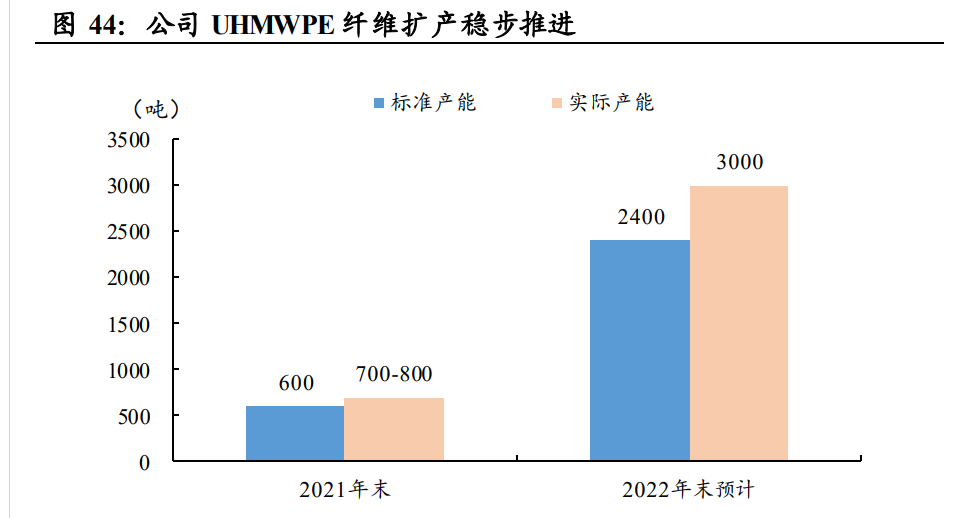

在建产能即将投产,2023 年贡献业绩增量。

2021 年公司利用上市募集 资金进一步扩充 UHMWPE 纤维产能,建立产业链整合优势,从而保障特种纤维手套对高端材料的需求。其中,一期 600 吨标准产能已于 2021 年投产,二期 2400 吨产能预计于 2022 年底投产,在未来有望贡献业绩增量。

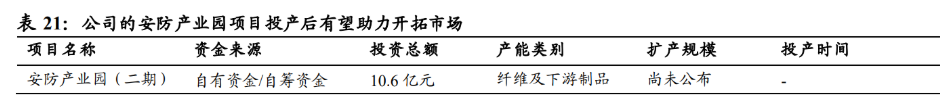

产业园二期项目尚待规划,新材料产业化有望实现突破。

恒辉安防产业园项目(二期)计划投资 10.6 亿元用于扩充 UHMWPE 纤维等高性能超纤维及其复合材料制品的产能。

未来公司将持续推进超纤维新材料的研发及产业化,在保障高端原材料供应、构筑产业链协同的基础上,不但能够实现功能性安全防护手套产能的跃升、UHMWPE 纤维对外销售的增长,还能够进一步拓展高性能纤维下游安全防护服、防护面具、防火救援装备、军需警用装备等领域的应用研发和生产,满足用户个体安防产品一站式采购需求,进一步巩固在个体安防领域的核心竞争力。

5. 风险因素

产能投产进度不及预期:公司的手套及超高分子量聚乙烯产能扩张可能受疫情等外部因素影响,若产能投放进度不及预期,可能影响公司产品销售,从而影响业绩表现。

全球通胀风险:公司的手套产品以出口为主,全球通胀导致海外需求下降,对出口业务产生负面影响,从而影响公司营收水平。

汇率波动风险:公司外销收入占比九成以上,若汇率出现较大波动,将影响公司业绩表现。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号