-

远东MR船队领先者,招商南油:全球石油贸易重构,成品油运将景气

老范说评 / 2022-11-24 09:49 发布

1. 全球领先的中小船型液货运输服务商

1.1. 国内唯一“油化气”运输一体公司,远东MR船队领先者

全球领先的中小船型液货运输服务商。招商南油是招商局旗下的油轮运输公司,也是国内唯一一家拥有国际国内油化气运输资质的水运企业,其国际成品油运输为远东地区成品油运输市场领先者。

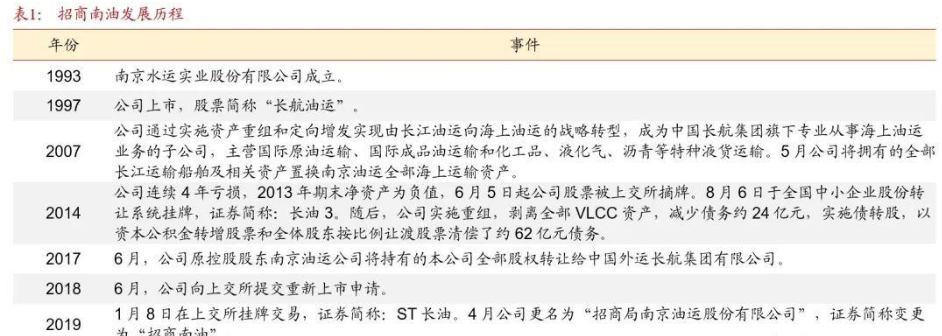

公司前身南京水运成立于1993年,1997年于上交所上市,简称“长航油运”;2007年,公司通过资产重组实现由长江油运向海上油运的战略转型;2014年,受全球油运市场低迷影响,公司连续四年亏损退市,随后于全国中小企业股份转让系统挂牌;2019年1月,公司于上交所重新上市,同年4月公司简称变更为“招商南油”。

公司控股股东为长航集团,实控人为招商局集团。

2015年,国资委将中国外运长航集团整体划入招商局集团有限公司,2017年公司原控股股东南京油运公司将持有的本公司全部股权转让给中外运长航集团,2021年中外运长航集团将持有的公司股权划转至长航集团。截至22Q3末,长航集团持有公司27.97%股份,为公司控股股东,实控人为招商局集团。

1.2. 聚焦油品运输,拓展关联业务,增强抗风险能力

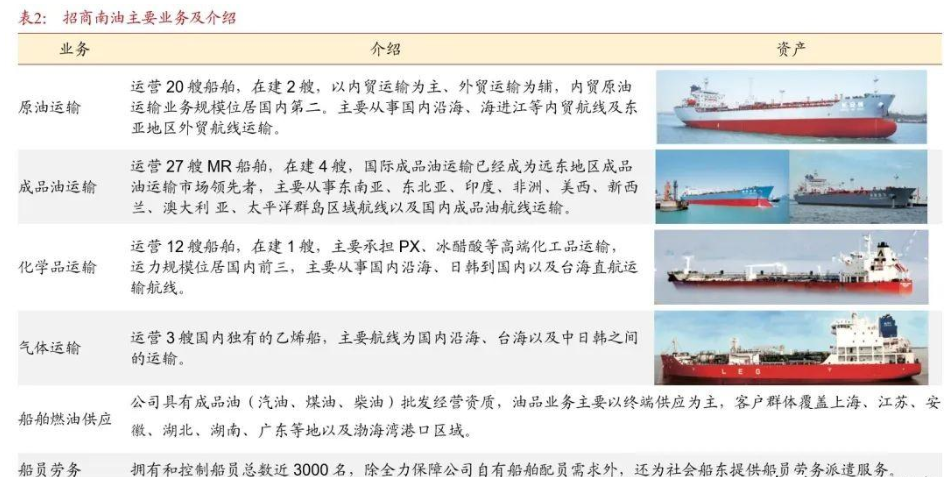

聚焦运输主业,拓展关联业务。公司聚焦于成品油、原油、化学品、气体运输等领域,并拓展船员劳务、燃料油供应等关联业务,增强公司抵御风险和穿越周期的能力,形成“油化气协同、内外贸兼营、江海洋直达、差异化发展”的业务格局。

公司拥有成品油船队、原油船队、化工品船队和气体船队等四个船队,截至22Q3末公司拥有及控制运力62艘,共计233万载重吨,年运输能力超过4000万吨。

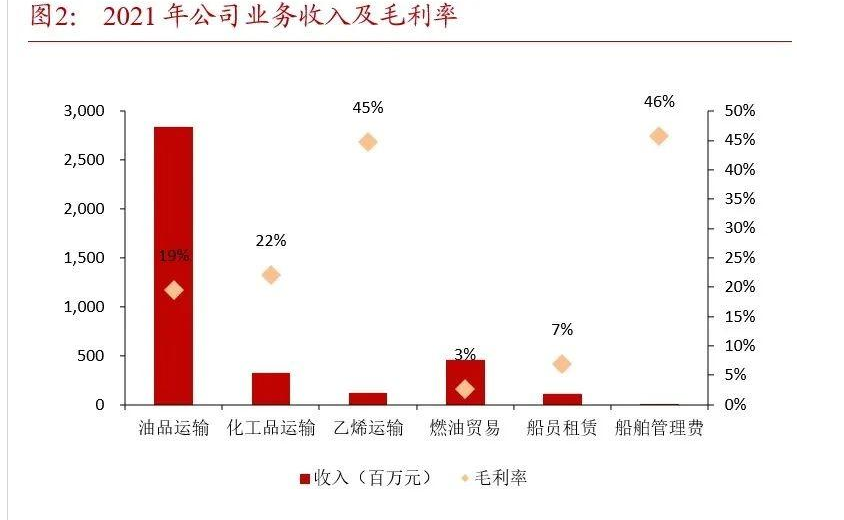

油品运输营收占比达74%,为公司核心业务。

2021年,公司油品运输收入达28.43亿元,占总营业收入的比重高达74%,为公司的核心收入来源;化学品运输及乙烯运输稳定发展,2021年毛利率分别为22%、45%,拓展关联业务有助于提高公司整体利润率水平。

1.3. 财务情况:盈利能力持续提升,控费成效显著

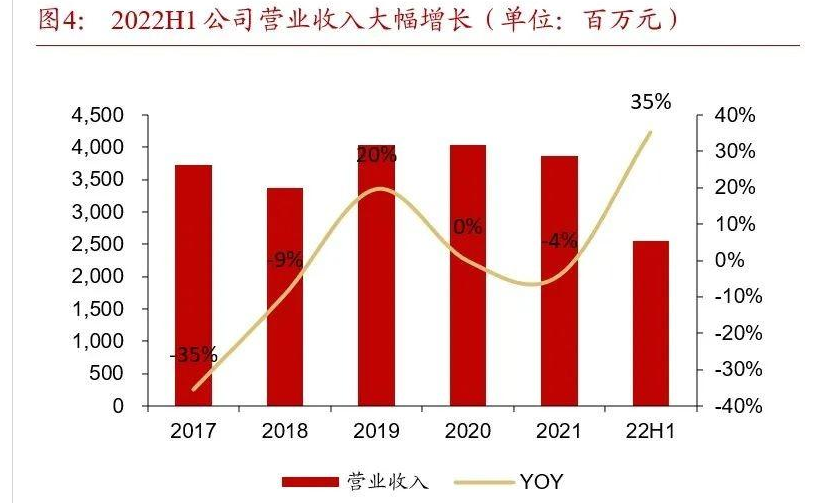

营业收入具有波动性,22H1收入大幅增长。油品运输运价波动性较高,带动公司营业收入波动,22H1成品油运价高企,公司营收达25.50亿元,同比大幅增长35%。分业务来看,公司营业收入构成较为稳定,22H1油品运输、其他运输、燃油贸易等营收占比分别为75%、11%和11%。

运输燃料、润料、物料等为主要营业成本。22H1公司营业成本为19.65亿元,同比增长31%,分类型看,燃料、润料及物料为核心成本,22H1占总营业成本的比重达31%,其次为船员薪酬(运输业务),占比高达17%。

控费成效显著,财务费用率持续下降。公司深入推行控本增效工作,强化对资金和各项费用的管控,2017年以来资产负债率逐步下降,2021年公司资产负债率为32.6%,较2017年下降19.6pct,随着债务规模持续下降,公司财务费用率大幅降低,22H1财务费用率为0.7%,较2017年大幅下降5.4pct。

经营性现金流量净额较为稳定,资本开支有所提升。2017年以来,公司经营活动产生的现金流量净额稳定增长且均高于归母净利润,体现了公司良好的盈利能力,2020年-2021年,公司加大船舶资产购置,资本开支大幅提升。

2. 成品油运业务:行业运力供需差拉大,有望开启强周期

相较于内贸市场,外贸油运具有强周期性,运价波动幅度大。多重因素作用下,成品油运运力供需差逐步扩大,有望带来强周期。公司作为远东地区成品油运市场领先者,有望随行业运价提升获得强业绩释放。

2.1. 炼油国与成品油消费国供需错配激发成品油运需求

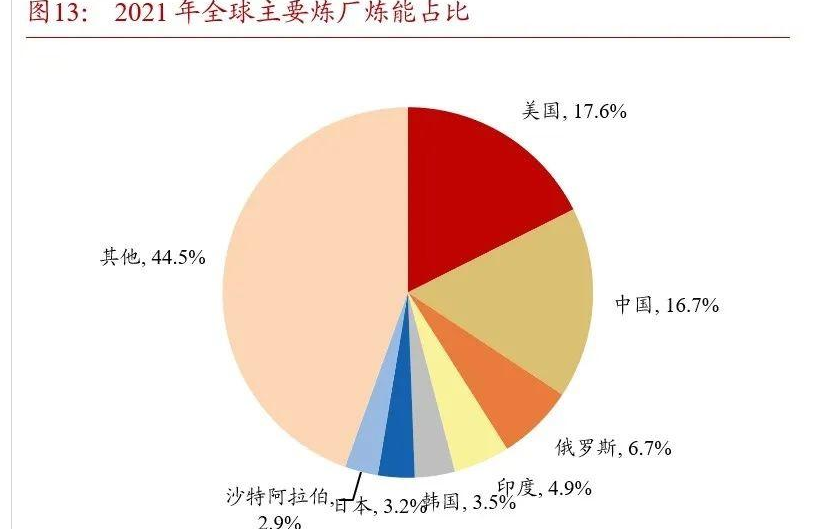

成品油运产生于炼油国与成品油消费地之间的运输需求。原油中含有较多杂质,需经过炼厂加工提炼后成为成品油方可使用, 2021年全球主要炼厂炼能主要分布于亚太、北美等地区,美国、中国、三国炼能占比分别为17.6%、16.7%和6.7%,主要石油消费国为美国、中国、印度等。

从成品油净进出口来看,2021年全球成品油主要进口国为美国、韩国、新加坡等,进口数分别为126.1、78.3和75.1万桶/天,主要出口国为美国、、印度等,出口数分别为206.5、153.7和119.8万桶/天,各国成品油供需的错配形成了全球主要的成品油运输路线。

2.2. 外贸成品油运具备强周期性,供需差拉大推动成品油运价高企

成品油运力供给取决于存量运力、增量运力和平均船速,IMO环保政策下存量船舶面临更新换代及降速压力,叠加现有油轮订单运力处于低位,成品油轮运力供给增速承压;运力需求取决于成品油海运量和运距,经济复苏叠加成品油库存低位,成品油消费需求及补库需求增长,欧盟制裁俄油带动成品油贸易路线重构有望拉升油运运距,成品油轮运力需求提升。

2.2.1. 供给端:环保新规下存量运力面临限速压力,订单运力历史地位限制增量运力供给

1)存量运力:EE和CII标准即将生效,老龄船舶运力供给承压

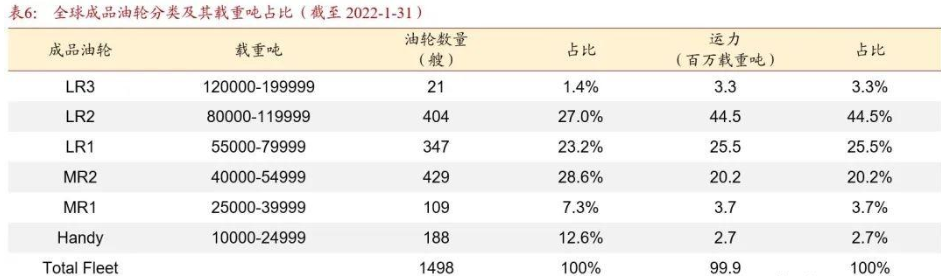

截至2022年1月末,全球成品油轮共1498艘,总运力达99.9百万载重吨,其中,MR船型(含MR1和MR2)共538艘,总运力达23.9百万载重吨,占总成品油轮运力的23.9%。

国际海事组织(IMO)推动实施减少船舶温室气体和碳排放的措施,2018年,IMO宣布计划2030年和2050年的二氧化碳排放强度将在2008年的水平上降低40%和70%,2021年6月,IMO通过了《国际防止船舶造成污染公约》修正案,于2022年11月1日生效,同时要求现有船舶进行能效指数(EE)和碳排放强度指数(CII)认证,自2023年1月1日起生效。截至2022年11月1日,该公约缔约方共105个,占世界商船吨位的96.81%。

对现有船舶而言,为了提高响应的评级,措施通常有:1)使用替代的低碳燃料如LNG燃料等;2)降低船速或优化航路;3)增加节能减排设备如减少航行阻力设备或辅助推进设备等。随着环保规定趋于严格,一方面老旧船舶和低效率船舶将加速报废,另一方面船舶平均航速受到制约,从而进一步减少运力供给。

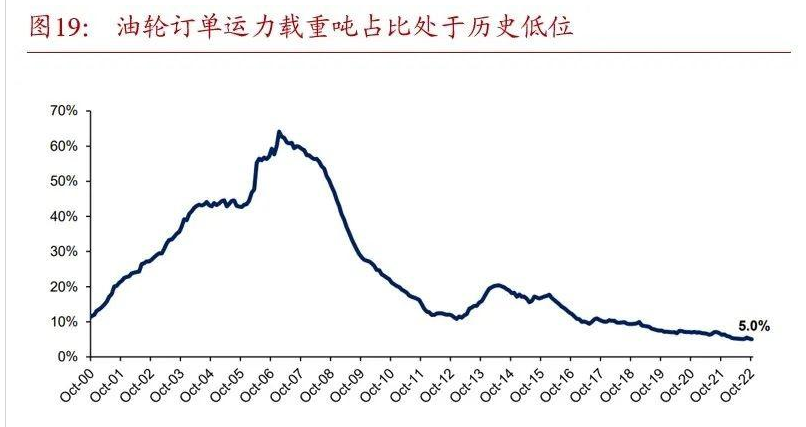

2)增量运力:船厂油轮订单较少,增量运力供给有限

目前油轮订单运力占现有运力的比重仅为5.0%,处于2000年以来的历史地位,同时,从各类船舶新增订单情况来看,2021年,新增订单主要为集装箱船舶及干散货船舶,订单占比分别为39%和33%,增量油轮订单有限。根据SCORPIO TANKERS的财报数据显示,预期2022年至2025年,成品油轮净增长持续放缓。

2.2.2. 需求端:疫情复苏下成品油需求提升,俄油脱钩拉长运输距离

1)成品油需求:疫后经济复苏叠加库存低位,成品油需求增加

经济复苏带动成品油消费量提升,库存低位进一步带动成品油运需求。2020年,受疫情影响,全球石油消费量大幅减少9.2%,随着疫后经济复苏,成品油需求逐步提升,2021年,全球石油消费量同比增长6.0%,恢复至2019年的96%。另一方面,截至2022年11月,OECD国家及美国成品油库存处于历史地位,囤油需求将进一步推动成品油运需求提升。

2)运距:俄油脱钩改变贸易流向,炼厂炼能转移驱动运距提升

全球炼厂产能变化有望带动成品油贸易路线重构。受到低碳转型影响,欧美炼厂大量关闭,叠加疫情下成品油需求骤降影响炼油企业利润率,进一步推动老旧炼厂关停潮,2021年,北美、欧洲炼厂产能较2019年分别下降5.0%和3.7%。炼厂产能逐步向中东、亚太等地区转移,2021年,中东和亚太炼能较2019年增长6.4%和2.7%。

欧盟制裁下成品油进出口结构发生变化。2021年,欧洲成品油进口第一大国为,进口成品油占总进口量的比重约为30%,出口欧洲成品油占其出口总量的53%。冲突后,欧盟对实施制裁,2022年6月3日公布第六轮制裁,宣布逐步削减石油进口,计划6个月内停止购买海运原油,8个月内停止购买其石油产品,到2022年底,计划从石油进口量减少90%。

贸易路线变化有望带来成品油运距提升。

在此背景下,欧盟逐步减少对成品油的进口, 2022年10月欧盟进口成品油数量由1月的1.3百万桶/天下降0.8百万桶/天,同时加大了对美国、中东和亚洲的成品油进口,成品油流向中国、中东、美国等地,导致原本黑海地区出口到欧洲的短运距航线变为长运距航线,远距离贸易推动了对油运运力需求的提升。

2.2.3.供需差拉大,成品油运有望迎来强上行周期

多重因素推动成品油运供需差拉大,有望带来一轮强周期。一方面,IMO环保政策推动下存量船舶面临更新换代及降速压力,叠加现有油轮订单运力处于低位,成品油轮运力供给增速承压;另一方面,经济复苏叠加成品油库存低位,成品油消费需求及补库需求增长,欧盟制裁俄油带动成品油贸易路线重构有望拉升油运运距,成品油轮运力需求提升。多重因素下,成品油运运力供需差拉大,预计2022年至2024年,全球成品油运供小于求趋势凸显,供需差分别为0.8%、5.7%和7.4%。成品油运有望迎来强上行周期。

2.3. 公司为远东成品油运市场领先者,MR船队占据优势地位

远东成品油运领先者。公司的成品油运输业务以外贸市场为主,旗下运营27艘MR油轮,其中,五星旗MR油轮共8艘,可兼营内外贸业务,方便旗MR油轮共19艘,从事外贸业务,另有4艘在建MR成品油轮。目前公司的MR船队在国内及苏伊士运河以东区域占据优势地位,成为远东地区成品油运市场的领先者,拥有较强品牌声誉。

MR油轮为成品油运主力船型。MR船型载重吨约为2.5-5.5万载重吨,适用于中短距离成品油运输,根据SCORPIO TANKERS年报,截至2022年1月31日,MR船型油轮数占比约为35.9%,载重吨占比约为23.9%。公司成品油轮运力约占MR总运力的7.3%。

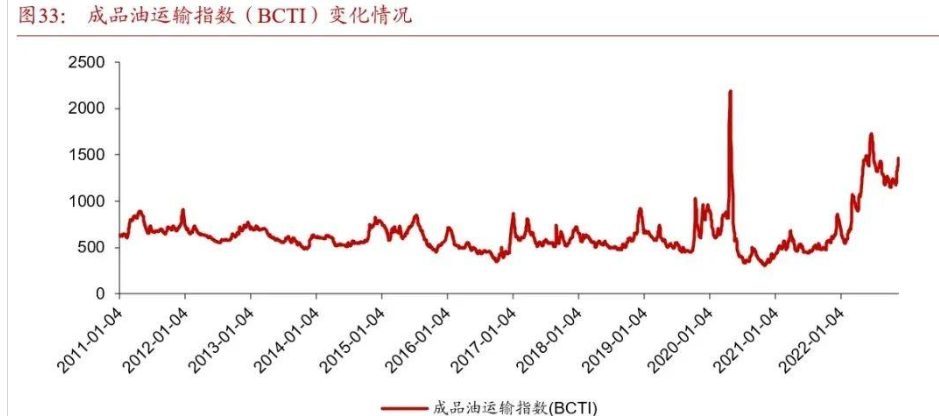

公司国际成品油运输区域主要为东北亚、新加坡、澳洲以及中东和东非等,少量涉足美国、地中海、波罗的海等区域。随行业运力供需差扩大,成品油运价大幅提升,2022年1-10月平均成品油运输指数(BCTI)为1147点,同比大幅增长127%。随行业运力供需差拉大,后续运价有望继续提升,带动业绩弹性释放。

3. 内贸原油运输带来稳定收益,公司市场份额稳步提升

内贸油品运输行业波动性较小,有助于公司获得较为稳定的收益来源。

内贸油品运输行业为寡头竞争格局,加上运价有燃油联动机制,运价较为稳定,根据内贸原油运价指数(CCBFI),近十年指数波动幅度不超过10%,另一方面,国内原油运输量处于温和增长的态势,因此,内贸油运业务受周期性影响较低,为公司获取稳定收益来源。

国内原油加工量稳步提升,为内贸原油运输行业奠定基础。

2021年,我国原油加工量达7.04亿吨,同比增长4.3%,2011-2021年均复合增长率为4.2%,原油加工量稳步增长。根据BP同比数据显示,2021年我国炼油能力达1699万桶/天,2011-2021年均复合增长率为2.7%,国内炼油能力的增长为内贸原油运输行业的稳步发展奠定基础。

公司作为行业领军者,市场份额逐步提升。

经过多年的积累,公司的市场地位及品牌优势突出,原油运输在国内和近洋地区占据了重要的地位,目前位列国内第二,内贸原油水运量市场份额稳步提升,2021年,公司内贸原油水运量达2241万吨,市场份额达27.7%。

4. 危化品运输需求稳步增长,专业化经营筑高壁垒

受益于石化产业发展,国内危化品运输市场稳步发展。根据中国物流与采购联合会危化品物流分会发布的数据显示,2019年国内危化品物流市场规模达1.87万亿元,同比增长13.4%,预期2019-2025年CAGR达7.28%。

内贸危化品运输具有较高门槛,形成强进入壁垒。2011年交通运输部开始实施运力宏观调控政策,国内危化品运输的经营资质与新增船舶运力需经交通运输部严格审批, 因此每年新增运力有限。2018年,交通运输部指出将根据沿海省际散装液体危险货物船舶运输相关市场供求状况,按照“总量调控、择优选择”,有序新增沿海升级散装液体危险货物船舶运输经营主体和船舶运力。

公司目前化工品运输规模位列国内第三,乙烯特种气体运输为国内独家经营,随着行业需求逐步提升,公司危化品运输业务收入稳步提升,2021年收入达4.47亿元,同比增长3.4%,近四年CAGR为4.3%。在行业运力供给保持稳定,需求稳步释放的背景下,公司危化品运输有望稳步发展。

5. 盈利预测及估值分析

盈利预测核心假设:

1)油运业务:以公司优势航线TC7为参照,预期未来全球成品油运运力供需差扩大,假设2022年至2024年对应TC7航线年均运价约为3、3.5和3.7万美元/天,美元汇率平均为6.8,船队运营天数平均约330天,预计公司2023年交付2艘MR船舶和2艘原油油轮。

2)化学品及乙烯运输业务:国内危化品运输业务稳步增长,假设2022年至2024年运价每年稳定增长5%,预期2023年新增1艘化学品船舶。

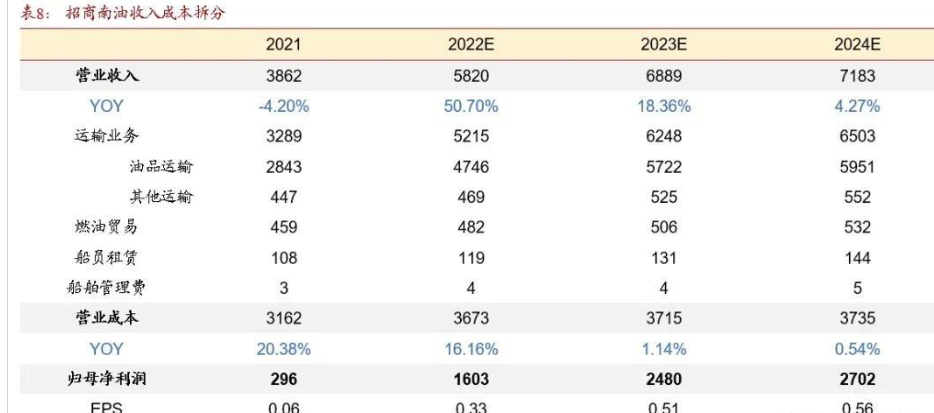

预计公司2022年至2024年实现营业收入58.20、68.89和71.38亿元,同比增长50.70%、18.36%和4.27%,实现归母净利润16.03、24.80和27.02亿元,对应EPS分别为0.33、0.51和0.56元/股。

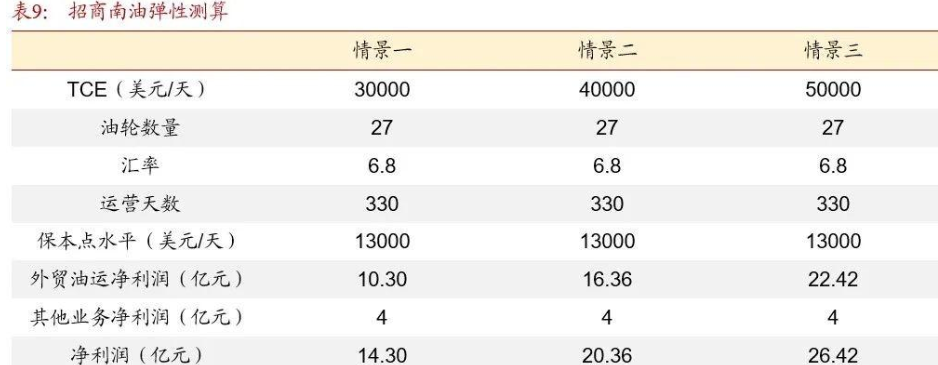

招商南油弹性测算:公司的弹性主要来源于外贸油运业务,假设外贸油轮数为27艘,汇率为6.8,船队平均运营天数为330天;以2022年为基础,测算公司保本点TCE水平约为1.3万美元/天,当 TCE收入分别为3万、4万和5万美元/天时,公司外贸油运业务净利润约为10.30、16.36和22.42亿元,即当TCE运价上涨1万美元/天,公司利润增厚约6.06亿元。

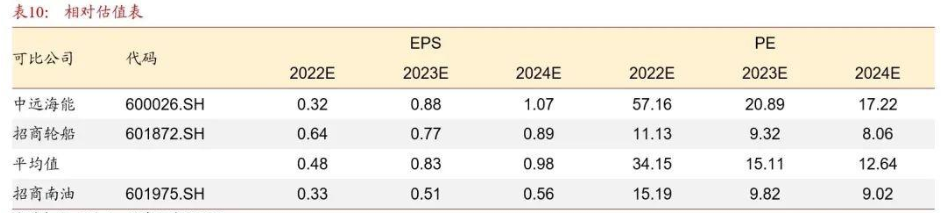

选取A股上市油运公司中远海能、招商轮船作为可比公司,2023年平均PE为15倍。公司外贸成品油业务具有较高利润弹性,随行业景气度提升业绩有望释放,同时,内贸油品运输及危化品运输提供稳定收益,增强公司抗风险能力。

6. 风险提示

1)成品油消费需求不及预期:若经济下行,成品油消费需求下降,将导致成品油轮运力供需差缩小,从而导致运价上涨不及预期。

2)油价上涨导致成本大幅提升:燃料成本为核心成本之一,若油价大幅上涨导致成本上涨,将导致利润不及预期。

3)地缘政治风险等:地缘政治影响全球成品油贸易路线,从而影响公司外贸成品油运业务。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号