-

安徽省兼香型酒企,口子窖:重视渠道管理与改革,持续蓄力发展

老范说评 / 2022-11-23 10:59 发布

1. 口子窖:兼香型知名酒企,发展历史悠久

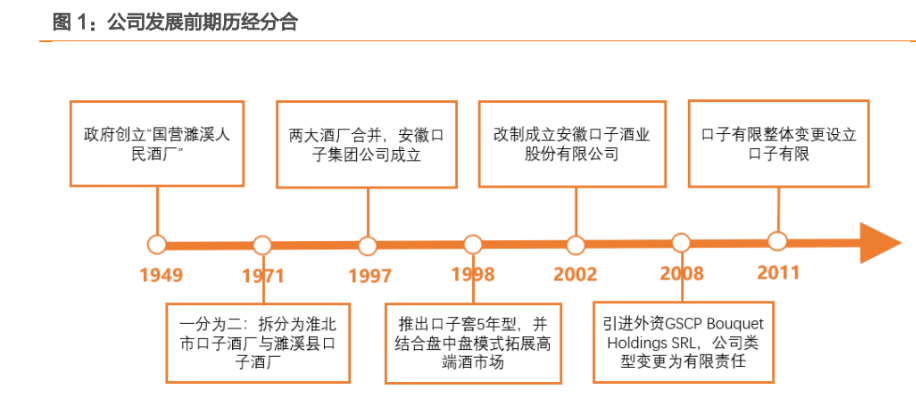

1.1. 1949-2011:发展前期历经分合,合并后推出核心单品并构筑

产品体系口子酒因地得名,起源于黄淮腹地的濉溪县口子镇,历史悠久,可追溯至春秋时期“既载清酤,赉我思成”。

民国 37 年底,濉溪解放,1949 年政府创立“国营濉溪人民酒厂”,经历了酒厂的分立与合并,1997 年口子集团成立。

在这一发展阶段,口子窖以低端价位酒为主,难以形成明显竞争优势。于是在 1998 年,口子窖为顺应省内白酒价格带的升级,推出口子窖 5 年型作为主推大单品以拓展口子窖在高端酒市场的占有率。

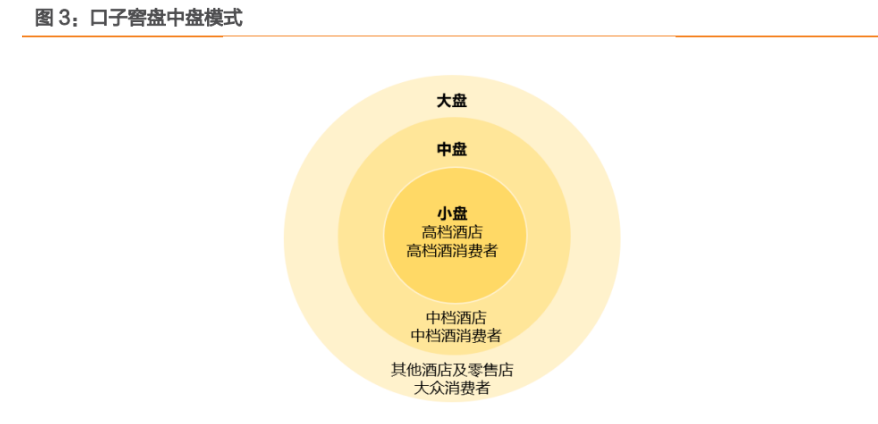

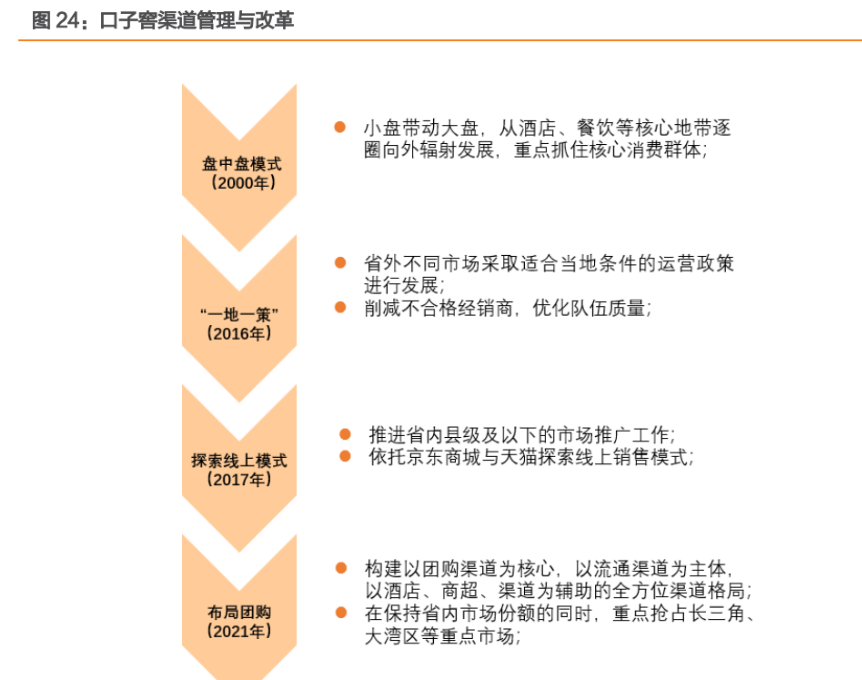

在此过程中,口子窖创新地提出盘中盘模式,首先通过 A 类高端酒店来抢占核心的高端酒消费群体,再逐步扩展至周边非核心酒店及零售店,获取中低端白酒的消费群体,即以小盘带动大盘。口子窖率先在合肥等市场开展该模式,逐步拓展至安徽省内其他市场。

在省内发展顺利之后,口子窖复制该模式用以开拓安徽之外的白酒市场,如西安、武汉等城市。在此基础上,口子窖的营收快速增长,从 1997 年营收 2 亿,增长至 2009 年营收 20 亿。

2002 年 12 月 19 日,口子集团等 18 名发起人股东召开创立大会,原口子股份诞生。

2008 年为引进外资 GSCP Bouquet Holdings SRL,原口子股份根据公司业务进行适当调整:将公司非白酒生产类资产剥离,将与白酒相关的资产保留并变更为口子有限。

2011 年 3 月,口子有限整体变更设立口子酒业。

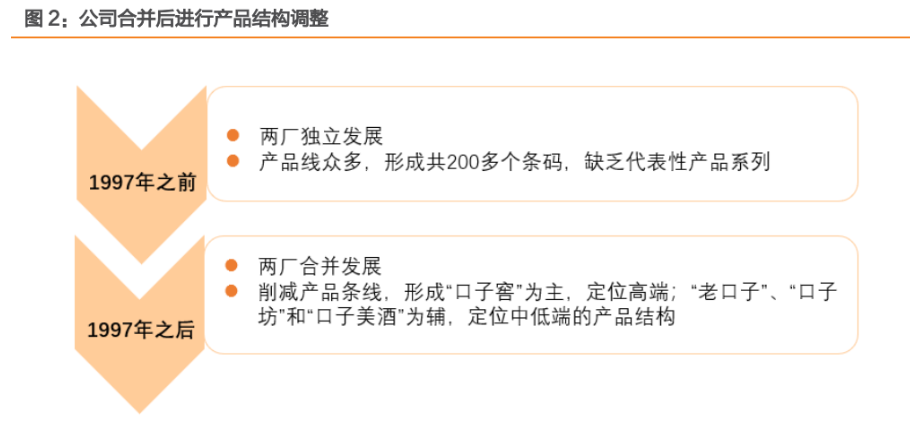

两厂合并之后,口子窖针对之前杂乱的产品进行产品结构的调整,削减产品条线,构筑产品体系,逐渐形成“口子窖”为主、“老口子”、“口子坊”和“口子美酒”为辅的产品结构体系,覆盖白酒市场的高中低档白酒。

其白酒特点为兼香型,具有“清澈透明,芳香幽雅,醇厚绵净,香味协调,酒体细腻丰满,空杯留香,风格显著”的特点。该香型在 1988 年第五届全国评酒会上得到了认可,为六小香型之一。

对于“口子窖”系列,公司重点布局发展。

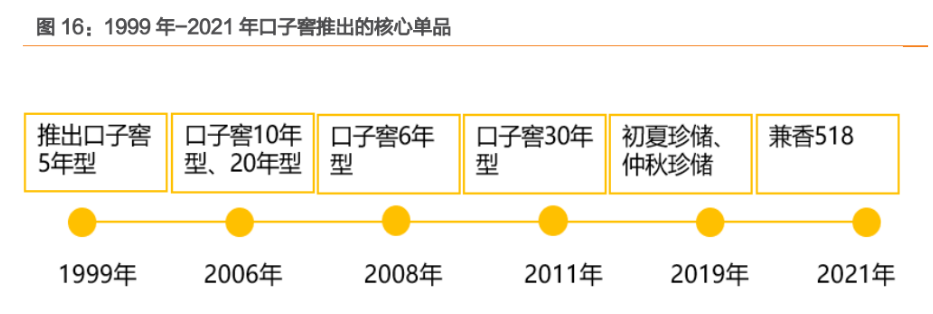

公司在 1999 年初推出了核心大单品口子窖 5 年型,定价 68 元;并随后结合盘中盘模式,以小盘带动大盘拓展口子窖的省内外白酒市 场。

在 2006 年,口子窖相继推出了口子窖 10 年型、口子窖 20 年型作为高端酒大单品;到此时口子窖 5 年型进行了一次提价,价格由 68 元提高至 88 元,后续期间又进行了两次提价。在 2008 年,口子窖推出口子窖 6 年型,进一步丰富产品结构。

在 2011 年,口子窖推出口子窖 30 年型,进一步完善产品序列。

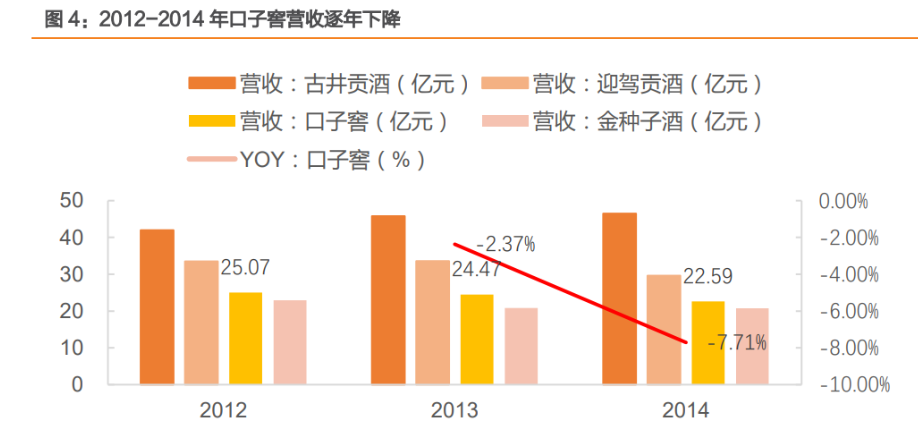

1.2. 2012-2014:三公消费政策对其产生重要影响,营收有所下降

2012 年以来,国家政策严格控制“三公”经费、厉行节约,“八项规定”、“六项禁令”陆续出台,商务宴请、节日送礼等消费场景部分消失,超高端与高端白酒消费出现一定收缩,中端、中低端市场需求受宏观政策影响相对较小,整体上行业进入深度调整阶段,增长放缓。

1.3. 2015-2019:公司上市,开启高速发展的阶段

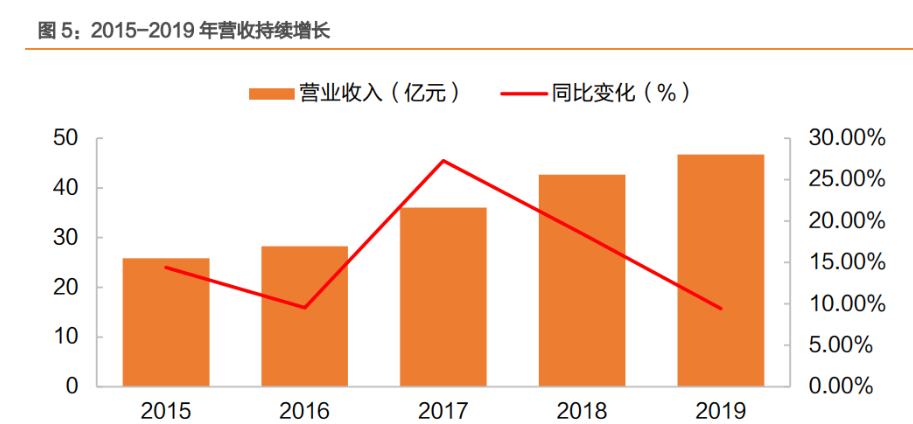

2015 年,公司顺利上市。公司自上市以来,除 2020 年受疫情影响营收略有下滑之外,营业收入呈逐年上升态势,保持稳定的增速水平。

随着全体居民人均可支配收入与人均 GDP 上升,消费不断升级,叠加“三公”等消费政策出台,白酒的消费结构发生变化,中端价格带成为各大酒企激烈竞争的区域。2017 年以来,中高端白酒需求复苏。

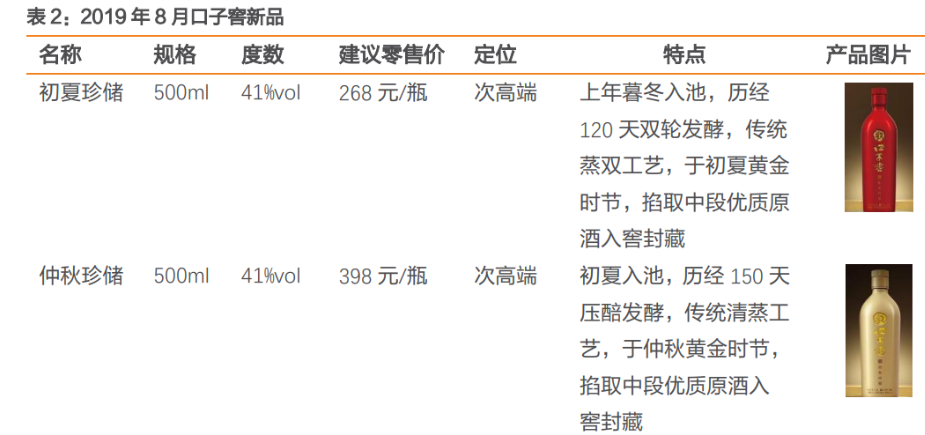

随后的发展过程中次高端口子窖为了抢占次高端白酒市场,锁定 200 元-300 元与 300-400 元的两个最具增长性的价格区间,于 2019 年 8 月推出初夏珍储和仲秋珍储两款产品,定价 分别为 268 元与 398 元。

在 2015-2019 年间,公司进入了高速发展的阶段。

公司的营业收入、净利润与毛利率均呈现出持续增长的态势,表现亮眼,主要系白酒行业复苏,白酒需求上升;同时公司渠道不断改革完善,白酒品质全面升级。

2015 年口子窖重点进行营销改革,实行“一地一策”的经销商制度,根据省外不同地域的经济、竞争品牌等发展情况的不同分别制定精准的市场运营策略;在 2017 年,公司积极开拓线上销售平台等新渠道。

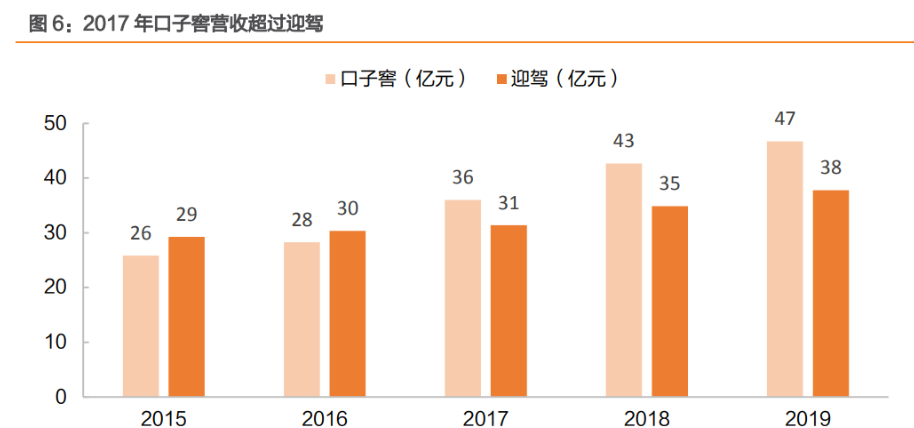

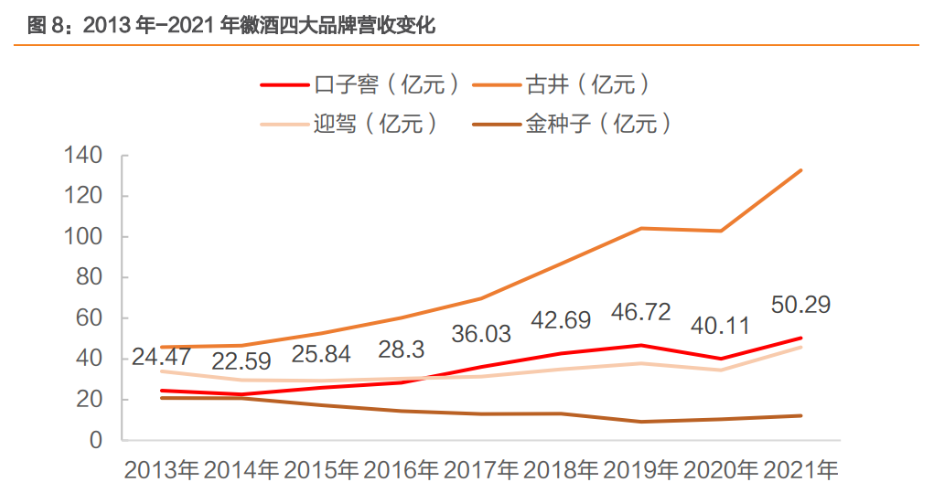

因此在 2017 年口子窖营收达到 36.03 亿元,超过迎驾(营收 31.38 亿元)成为第二大徽酒企业。

1.4. 2020 至今:因疫情出现营收波动,公司积极进行营销战略改革

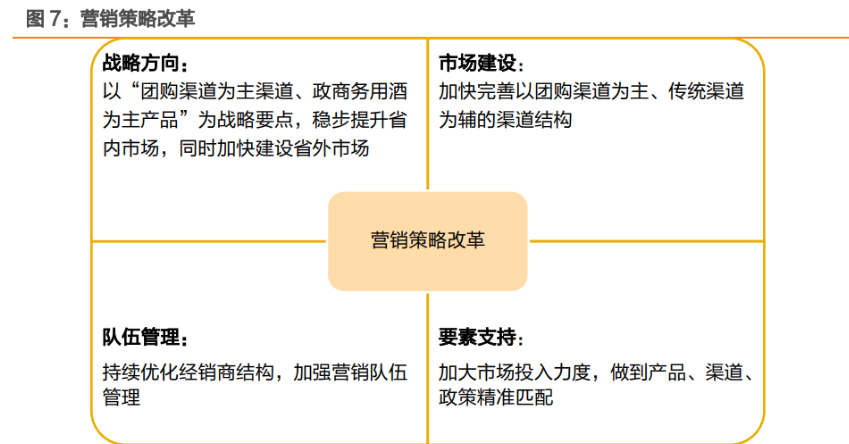

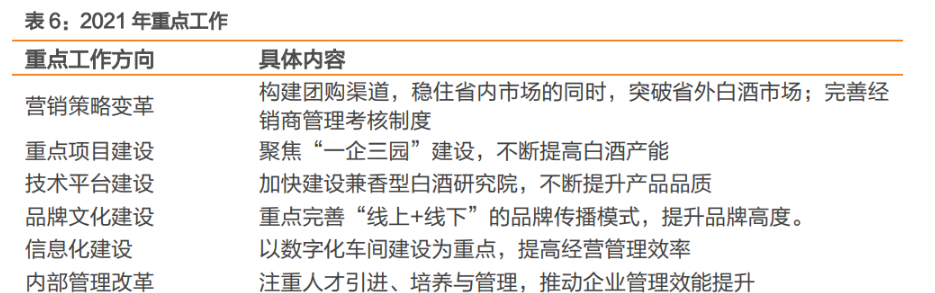

2020 年受疫情影响公司业绩表现相对有所下滑,全年营业收入为 40.11 亿元,同比下降 14.15%,归属上市股东净利润为 12.76 亿元,同比下降 25.84%。公司针对疫情,积极进行了战略调整,主要围绕营销策略改革展开。

在 2021 年,公司坚持品牌文化建设,并坚持省内外市场的建设,以开拓全国市场。在 2022 年,公司积极改革营销策略,在战略方向上,公司围绕“团购渠道为主渠道、政商务用酒为主产品”两个战略要点展开,在稳住省内主销市场的同时,加快建设省外市场,重点建设大湾区、长三角以及战略点市场。

在市场建设上,完善渠道结构,以团购渠道为主,以传统渠道为辅,以此提高公司产品的市场占有率。

因此,在 2021 年新冠疫情依旧持续蔓延的大背景下,公司 2021 年的业绩表现显得非常亮眼,在营收和净利润上都有了大幅增长,2021 年营业收入为 50.29 亿,同比增加 25.37%,归属于上市公司股东净利润 17.27 亿,同比增加 35.38%。

公司的毛利率为 73.90%;毛利为 37.16 亿元,同比增长 23.25%。白酒生产量同比增长 16.97%,销售量同比增长 24.28%,库存量同比增长 8.28%。

2021 年 5 月 18 日战略大单品“兼香 518”在淮北上市,以超长研发周期和对白酒品质的极致要求,卡位白酒新兴高端市场,进一步完善口子窖产品阶梯式的布局,填补口子窖新兴高端白酒空位。

“老窖 518、工艺 518、品味 518”三大核心酿就了“兼香 518”,其中,“老窖 518”是指“兼香 518”仅在 1949 年 5 月 18 日口子酒建厂时的百年老窖池中发酵;“工艺 518”是指采用独特的三多一高一长”酿造工艺,达到自然兼香口感;“品味 518”是指浓香、清香、酱香、芝麻香、豌豆香 5 种主体香以及 18 种风味香,“兼香 518” 适用于多种消费场景。

2. 核心高管团队稳定,与公司利益相一致

2.1. 2002 年-2015 年公司历经 7 次股权转让

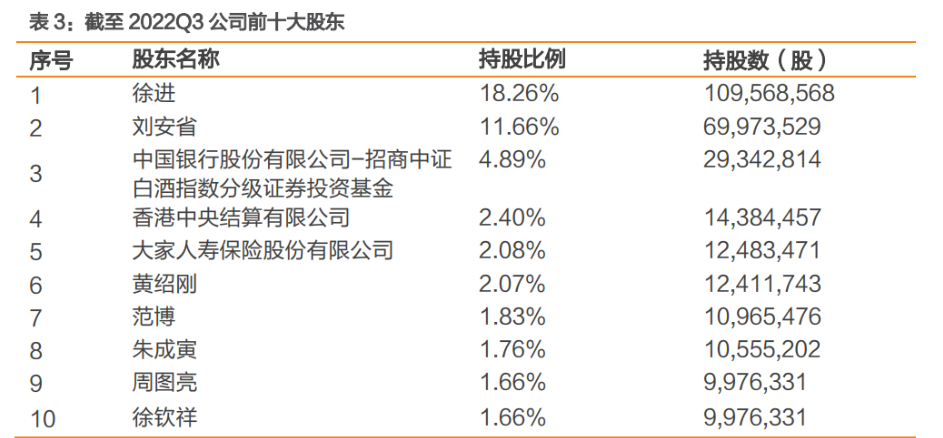

在 2002 年原口子股份设立时,刘安省、徐进分别持股 4%与 3%,徐钦祥、范博、朱成 寅、周图亮均持股 0.27%。

在 2004 年至 2006 年期间,公司先后共进行四次股权转让,转让股份给徐进、刘安省、黄绍刚、段炼等多人。

在 2006 年第四次股份转让完成后,公司共有 35 名股东,徐进拥有 25%的股权,刘安省拥有口子酒业 18%的股权,范博持股 2.43%,徐钦祥、朱成寅、周图亮均持股 2.29%,段炼、黄绍刚均持股 2.19%。

2008 年改制之后,进行了两次股权转让。第六次股权转让中,高盛 GSCP Bouquet Holdings SRL 增资 21500 万元,并向徐进等 35 名股东购买其持有的 4.717%股权。此时,高盛持股 25%,徐进持股 18.75%,刘安省持股 13.50%。

2009 年第二次增资后,徐进拥有口子酒业 18.68%的股权;刘安省拥有口子酒业 13.45%的股权。

2015 年第七次股权转让后,刘安省、徐进分别持股 20.29%与 14.79%。截至 2021 年末,公司高管共持股比例约为 43%(包括已辞任的刘安省持股)。

2.2. 主要管理者任职多年,且大多持股

截至 2021 年末,公司的管理层中,董监高主要有徐进、林国伟、汪维云、陈利民、孙光、 张国强、徐钦祥、范博、黄绍刚、周图亮、徐君、陈向雷、朱成寅、段炼、聂基辉、詹玉峰等人。在公司的董监高中,除了少数几位高管是 2000 年之后加入之外,其他管理人员均为 1997 年口子窖合并之后任职至现在。

公司主要管理层在公司任职二十多年,亲身经历多年来公司与白酒行业的发展,对公司的生产经营有更加深入的了解与丰富的经验。

公司的主要管理者不仅任职多年,且大多持股。

2021 年末,公司主要管理层中,除詹玉峰、陈向雷与三位独立董事不持股,其他主要管理人员均持公司股份。

作为目前公司的董事长与总经理,徐进自 1997 年在公司任职高管至今,2021 年末持股比例持股 18.26%,是目前公司的第一大股东;第二大股东为刘安省,自 1997 年至 2020 年在公司任职核心高管,2021 年末持股比例为 11.66%。

可以看出,公司的高级管理人员均在职多年,大多在口子窖任职 20 多年,团队多年来比较稳定。

同时,公司的主要管理者大多是公司股东,所以公司核心高管团队的利益与公司利益相一致,这是推动公司业绩持续发展的重要推动力。

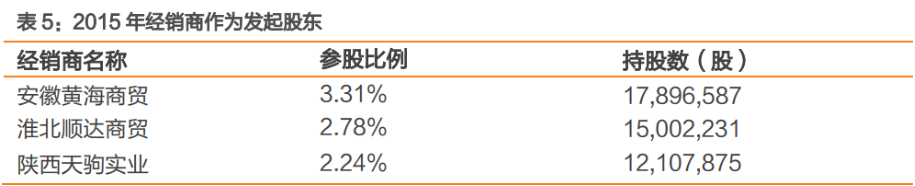

此外,公司上市时,安徽黄海商贸、淮北顺达商贸与陕西天驹实业等几大经销商也是发起股东,分别持股 3.31%、2.78%与 2.24%,合计持股比例为 8.33%。经销商利益与公司利益高度捆绑,这有利于公司的发展。

2.3. 不断完善经营体系,市场管理始终为重心

在 2015 年,公司的重点工作主要包括三大部分,第一为开拓市场,实行“一地一策”;第二为完善内部管理,第三为提升产品品质,加强人才储备。在后来的发展过程中,口子窖不断完善其经营体系:优化产品结构,加强品牌建设;创新生产技术;加快项目建设,完善生产布局等。在 2021 年,公司继续已有的发展战略,采取差异化竞争策略,以兼香型口子窖系列白酒为核心,建设高端白酒品牌,以提高公司核心竞争力。

其中,口子窖始终非常重视对于销售市场的抢占,市场管理始终是口子窖的重心任务,同时根据形势不断地调整变化。包括落实“一地一策”的政策;鉴于疫情开拓线上零售模式;加强营销队伍建设,不断优化经销商队伍等等,以不断抢占市场份额。

2.4. 兼香型代表企业,源于独有的酿造工艺

口子窖酒的香型为兼香型,属于六小香型之一,融合了酱香、浓香等多种香型风味,其特点为“清澈透明,芳香幽雅,醇厚绵净,香味协调,酒体细腻丰满,空杯留香,风格显著”。

由于其兼香的特点,所以口子窖白酒具有较广泛的适饮性。

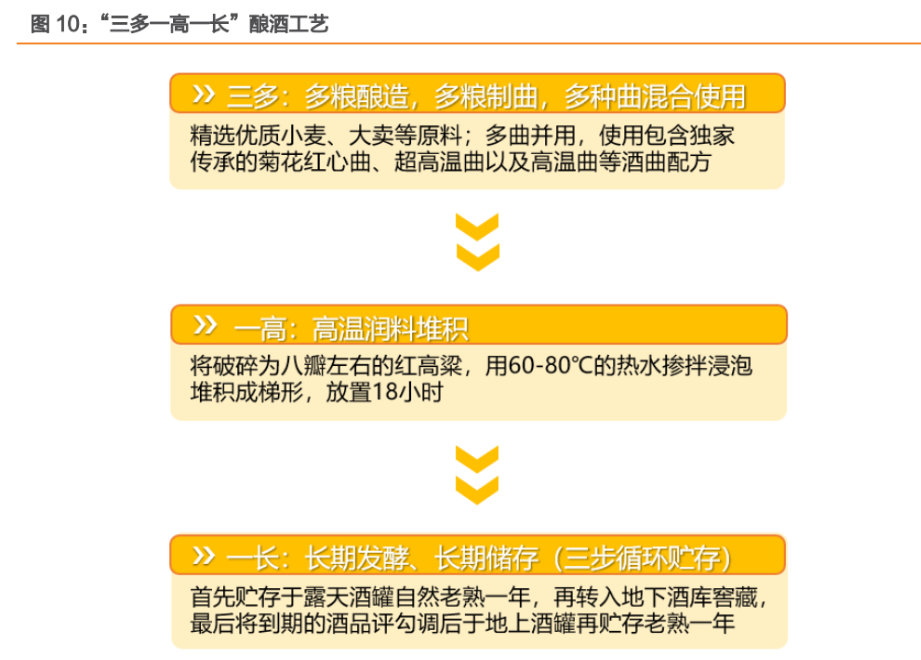

口子窖具有独特的酿酒工艺,总结为“三多一高一长”。其中三多是指白酒采用优质多粮酿造,多粮制曲,且多种曲混合使用,主要包括菊花红心曲、超高温曲以及高温曲;一高是指高温润料堆积,将破碎为八瓣左右的红高粱,用 60-80℃的热水掺拌浸泡堆积成梯形,放置 18 小时。

这是口子窖首创的一项润料发酵工艺;一长是指长期发酵,长期储存,即三步循环贮存,首先,贮存于露天酒罐自然老熟一年,再转入地下酒库窖藏,最后将到期的酒品评勾调后于地上酒罐再贮存老熟一年。

经过如此复杂独特的酿酒工艺,口子窖酒因此能够更加细腻、醇厚,风味稳定。

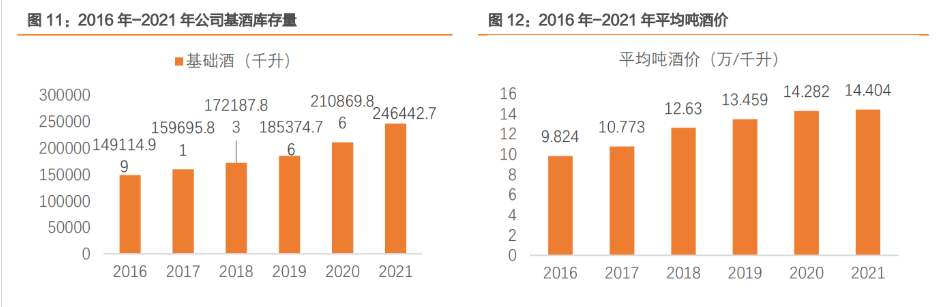

公司的基酒库存量呈逐年上升趋势,2016 年基酒库存为 149114.99 千升,截止到 2021 年基酒及半成品酒库存量增长至 246442.70 千升。

与此同时,口子窖的平均吨酒价也在不断增长,由 2016 年 9.824 万/千升,增长至 2021 年 14.404 万/千升。

以 2021 年的平均吨酒价估算,公司在 2021 年末的基酒价值约为 354.98 亿元。

口子窖的基础酒库存量在白酒行业中处于高位。

在 2021 年末,口子窖基础酒库存量为 246442.70 千升,低于洋河股份、泸州老窖与贵州茅台,基础酒期末库存量处于上市白酒企业中第四的位置。

3. 依托省内市场,产品力不断提升

3.1. 产品结构丰富,高端酒贡献主要收入

公司的产品结构丰富,目前主要包括口子窖系列、口子坊系列、老口子系列、口子美酒与口子酒等系列白酒,涵盖了白酒市场的高中低档产品,覆盖价格带范围广,用以满足不同群体消费者的用酒需求。

具体来说,目前已形成以口子窖 20 年型、30 年型、兼香 518 为代表的高端系列,以口子窖 5 年型、6 年型、小池窖和御尊为代表的中高端系列,以老口子、口子美酒、口子坊为代表的中端系列,以及以口子酒为代表的低端酒系列。

产品结构丰富,品类齐全。

在口子窖所有品类的白酒中,口子窖年份酒是其中的主推白酒产品,包括 5 年、6 年、10 年、20 年、30 年等等,其主要消费场景涵盖了团圆小酌、礼节拜访、商务宴请、婚宴喜酒等,消费场景丰富,消费市场广阔。

从口子窖各系列的价格带来看,总体上,中低档大众白酒的价格带在 100 元以下,低档白 酒能在 50 元以下,中高端白酒系列大致在 100-200 元的价格带,高端白酒系列大致在 200 元以上的价格带,部分品类如口子窖 30 年型、60°原酒封藏等处于千元以上的价格带。

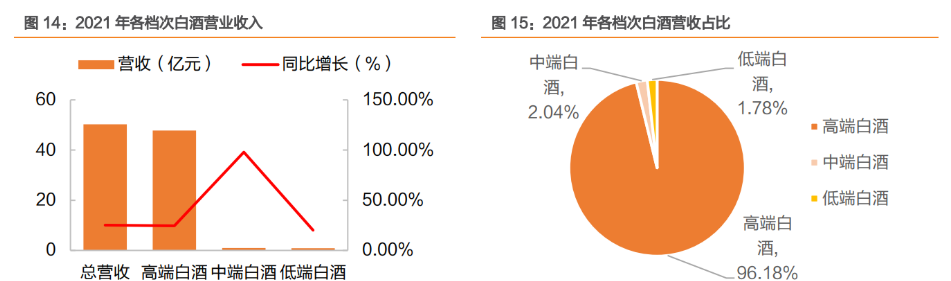

2021 年全年实现营业收入 50.29 亿,同比增长 25.37%,归属于母公司净利润 17.27 亿 元,同比增长 35.38%。

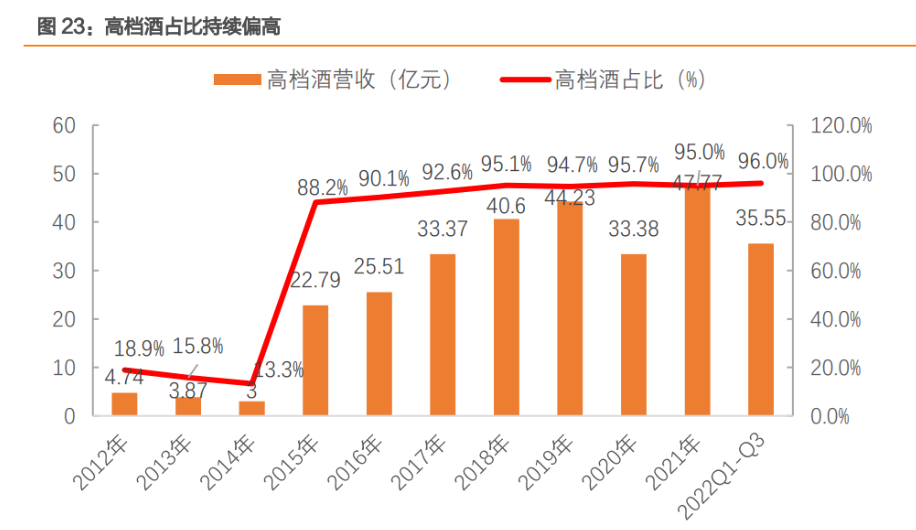

从产品来看,高档酒营业收入实现 47.77 亿元,同比增长 24.48%, 占营收 95%;中档白酒营业收入实现 1.01 亿元,同比增长 97.94%,占比营收 2.01%; 低档白酒营业收入 0.88 亿元,同比增长 20.13%,占比营收 1.76%。

从利润端来看,高档、中档、低档白酒的毛利率分别为 75.18%/ 44.78%/27.85%。整体上,公司 2021 年实现营业收入与净利润双增长,营业收入 90%以上贡献来自于高档酒系列,相比中低档白酒,高档白酒对毛利润的贡献最高。

2022Q1-Q3 公司营收 37.62 亿元,同比增长 3.67%;归母净利润为 12.02 亿元,同比增长 4.47%,整体毛利率为 74.43%。与去年同期相比,2022 年 Q1-Q3 的营收增长率有所放缓。

3.2. 口子窖年份酒为主推产品

随着国民收入水平的上升,居民的饮酒观念在不断变化,高端酒以及次高端白酒的消费需求处于持续增长的局面。

公司自 2000 年左右开始至今,持续积极调整产品结构,不断完善丰富不同价格带产品。在口子窖所有品类产品中,公司持续注重对高端与次高端酒的推广,已由中高端白酒为主导产品转变为以高端酒为主导产品的营销局面。

在 2021 年,公司的营业收入有 95%来自于高档白酒。

公司多年来以口子窖年份酒为主要推广系列,持续以 10 年型口子窖、仲秋珍储口子窖、20 年口子窖、兼香 518 为主导产品。

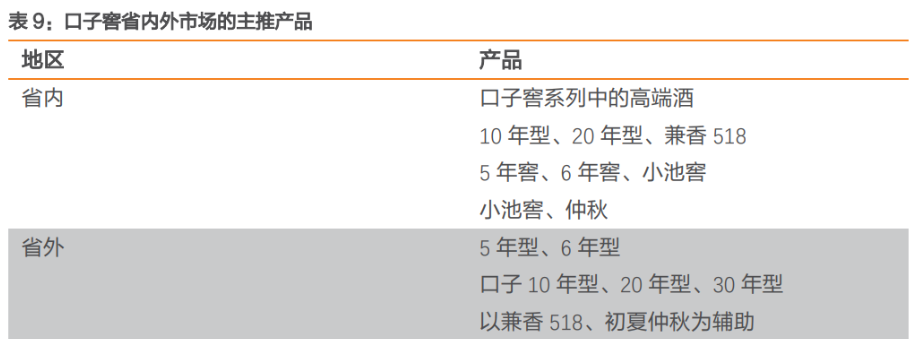

对于安徽省内市场的主推产品,主要包括口子窖系列的高端酒,10 年型、20 年型、兼香 518 为主体的次高端产品,以及 5 年窖、6 年窖、小池窖为主体的大众消费产品,以小池窖、仲秋为补充。

对于省外市场,主要以口子窖 5 年型、6 年型为基础,重点推广口子窖 10 年型、20 年型、30 年型,再以兼香 518、初夏仲秋为辅助,构筑口子窖的核心推广产品序列。

1997 年两厂合并之后,产品线众多,且多为低端白酒,所以公司在 1999 年推出核心大单品口子窖 5 年型,作为公司的代表性白酒推广,并结合盘中盘模式占领高端酒市场。

2006 年,随着价格带的不断上移,只将口子窖 5 年型作为主打品牌略显单薄,在对其提价之后,公司又推出了口子窖 10 年型、口子窖 20 年型,增加高端酒的产品与丰富价格带, 以提高高端市场的占有率。

2008 年,口子窖推出口子窖 6 年型,进一步丰富中档白酒的产品结构。在 2011 年,口子窖推出口子窖 30 年型,进一步完善高端酒的产品序列。

2019 年,公司推出初夏珍储与仲秋珍储,定位在 200 元-400 元价格带,补充原来公司高端酒相对稀疏的价格带。

2021 年推出了兼香 518 作为核心大单品,上市时定价在 518 元,意在补充高端酒价格带, 同时提升口子窖作为兼香风味龙头的市场知名度,抢占高端白酒市场。同时,口子窖年份酒推出时间早,经过多年的营销与发展,积累了较好的口碑和消费者群体,市场认可度高,所以将其作为主要推广系列。

目前安徽省内主流价格带为 100 元-300 元区间,在此区间口子窖有 5 年型、6 年型、小池窖、御尊、初夏珍储等,产品丰富。

在此基础上,口子窖在 300 元以上价位进行较为完善的布局,如口子窖 20 年型、30 年型、兼香 518 等,这将成为口子窖继续提升品牌力与提高价格带占领高端酒市场的重要力量。

3.3. 省内为主销市场,占安徽市场份额约为 11.65%

安徽省作为白酒重要消费区,在 2021 年,安徽白酒市场容量约为 350 亿。其中,徽酒在省内白酒市场占比近 80%;茅台、五粮液、剑南春等外来品牌约占 20%的市场份额。

对于徽酒品牌来说,主要为古井、口子窖、迎驾与金种子四家上市酒企,目前形成“一超两 强”的竞争局面。其中对于口子窖来说,2021 年省内营业收入为 40.78 亿元,约占据安徽白酒市场 11.65%的市场份额。

作为白酒重要产区,安徽省内白酒企业众多,除四家上市白酒企业之外,还有高炉家、宣 酒、文王贡等众多白酒品牌。2021 年,安徽白酒产量约为 30 万千升,口子窖产量为 3.45 万千升,占比 11.5%。

作为安徽省的龙头酒企之一,口子窖在安徽省内具有很高的品牌知名度与认可度,安徽市场是其白酒销售的主要市场。2021 年安徽省内的销售收入为 40.78 亿元,同比增长 28.47%,毛利率为 74.36%,占比 82.10%;安徽省外的销售收入为 8.89 亿元,同比增长 12.76%,毛利率为 70.81%,占比 17.90%。

在“一超两强”中,以与口子窖发展较为接近的迎驾贡酒相比,两者在省内外市场占比显著不同。迎驾省内外市场营收占比约为 6:4,口子窖则高达约 8:2。口子窖相较于其他徽酒品牌,更加高度地依赖于省内市场,要实现全国化还需要一定的时间与规划。

目前,公司将继续推进省外市场的开拓工作,省外招商,寻找重点经销商合作,以改善省外市场的销售情况。

3.4. 省内发展存在地市差异,100-300 元为主流价格带

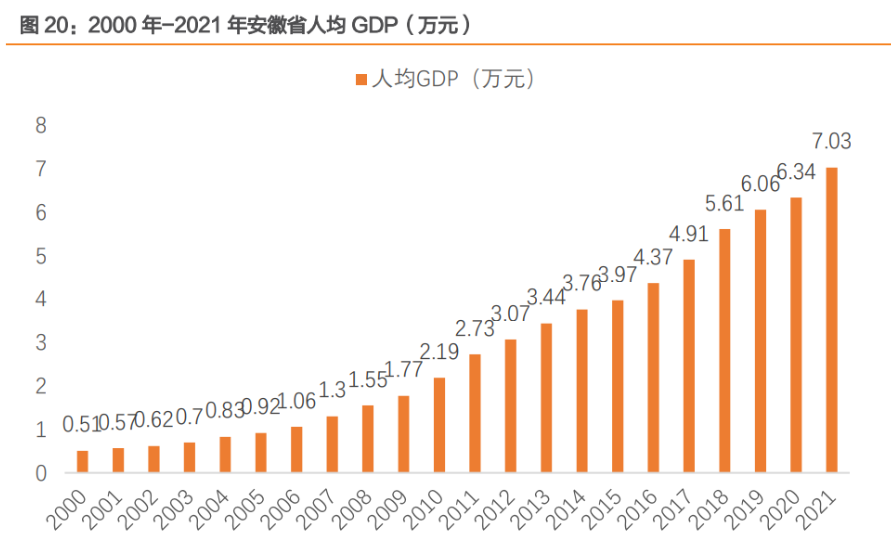

安徽经济发展逐年上升,2021 年安徽省 GDP 总量 4.3 万亿元,人均 GDP 为 7.03 万元。 人民收入的增加使得省内的白酒消费逐渐升级。2021 年安徽白酒的市场容量增长至 350 亿,省内合肥市场约有 70 亿元。白酒消费的价格带也有所提升,目前正向 200-300 元价格带升级。

目前主流价格带为 100-300 元区间,约有 140 亿元,占比约为 40.0%;其次为 100 元 以下价格带,约有 120 亿元,占比为 34.3%;300-800 元价格带容量约为 50 亿元,占 比约为 14.3%,800 元以上价格带容量约为 40 亿元,占比约为 11.4%。口子窖 2021 年在省内市场所占的份额约为 11.65%。

3.5. 竞争对手策略略有不同,但核心发展要素不变

白酒市场属于完全竞争市场,竞争激烈。

随着消费不断升级,白酒市场逐渐呈现出高端化与次高端化的趋势,高端与次高端酒的销量不断上升,市场集中度也不断提升,中小型酒企面临较大压力,市场已经逐渐转变为存量竞争。

据中国酒业协会数据,2021 年全国规模以上白酒企业完成酿酒总产量 716 万千升,同比下降 0.60%;销售收入 6033 亿元,增长 18.60%;利润总额 1702 亿元,增长 33%。

以安徽省内的白酒大商来看,目前安徽省的上市知名酒企分别为古井贡酒、迎驾贡酒、口子窖与金种子四家,省内市场作为口子窖的重点市场,安徽省外的各酒企进入存在一定困难,省内的竞争主要存在于与古井贡酒、迎驾贡酒和金种子三家酒企的竞争。

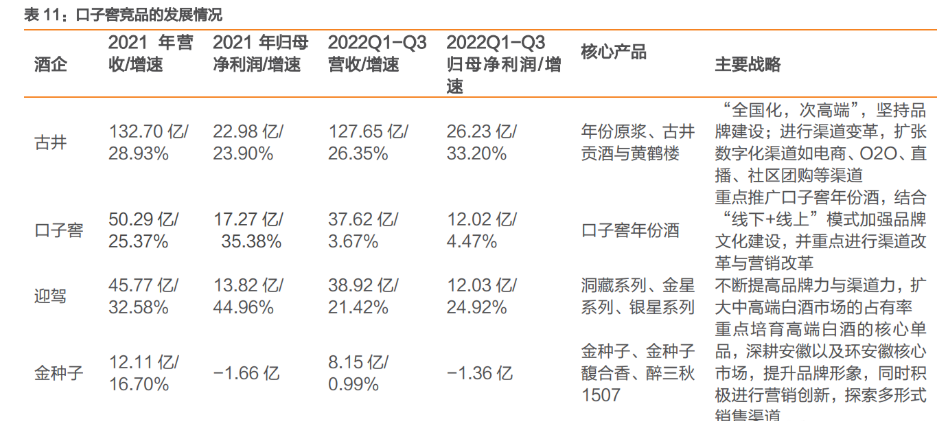

古井贡酒在 2021 年的营业收入为 132.70 亿元,同比增长 28.93%;归属于母公司净利润22.98亿元,同比增长23.90%。其2022Q1-Q3营收为127.65亿元,同比增长26.35%;归母净利润为 26.23 亿元,同比增长 33.20%。

其主要销售市场为华中市场,主要产品为年份原浆、古井贡酒与黄鹤楼。古井的主要战略为“全国化,次高端”,坚持品牌建设;同时进行扩张数字化渠道以提升公司的竞争优势。

迎驾贡酒 2021 年营业收入为 45.77 亿元,同比增长 32.58%;归属于上市公司股东的净 利润 13.82 亿,同比增长 44.96%。其中在安徽市场的销售收入为 27.34 亿元,占比 63.50%。

公司 2022Q1-Q3 营收为 38.92 亿元,同比增长 21.42%;归母净利润为 12.03 亿元,同比增长 24.92%。

高端白酒系列主要包括洞藏系列、金星系列、银星系列。经过多年的市场开拓与经营管理,目前迎驾的白酒品牌已经在华东市场获得较高的知名度与市占率,尤其是安徽、江苏、上海等市场。

其主要策略为不断提高品牌力与渠道力,扩大中高端白酒市场的占有率,对于中高端白酒市场,重点布局洞藏系列产品,聚焦安徽、江苏、上海核心市场的同时,积极拓展华中、华北等重点市场与机会市场。

金种子酒 2021 年营业收入为 12.11 亿元,同比增长 16.70%,本年度利润总额-1.63 亿元,归属于上市公司股东的净利润为-1.66 亿元。

公司 2022Q1-Q3 营收为 8.15 亿元,同比增长 0.99%;归母净利润为-1.36 亿元。其亏损主要由于市场竞争加剧,较低的中高端酒市占率以及研发与品牌建设投入增大。

省内市场的营业收入为 11.07 亿元,占比 91.58%。

中高端酒主要有金种子、金种子馥合香、醉三秋 1507 等产品。公司目前主要发展策略为重点培育高端白酒的核心单品,深耕安徽以及环安徽核心市场,提升品象,同时积极进行营销创新,探索多形式销售渠道。

目前对于各大酒企,产品力、品牌力、渠道力无疑是其展开竞争的三大核心要素,口子窖对此进行了积极的战略布局,对比其他酒企,口子窖尤为重视渠道建设,采用大经销商制进行渠道销售,并重点构建团购渠道作为主渠道,这是口子窖显著的竞争优势。

与此同时,口子窖重点推广口子窖年份酒,结合“线下+线上”模式加强品牌文化建设,同时不断进行渠道改革与营销改革,提高公司核心竞争力。

3.6. 经销为主渠道,同时加大线上渠道的开发

口子窖酒的销售模式为经销模式,在不同区域选择有一定实力的代理商。

其销售渠道是以经销为主,直销为辅。2021 年,口子窖的直销收入为 0.72 亿元,同比增长 19.91%;经销收入为 48.95 亿元,同比增长 25.43%,毛利率为 73.61%,同比降低 1.40 个百分点。

2022Q1-Q3,口子窖的直销收入为 0.58 亿元,同比增长 8.63%,直销渠道的营收进一步提升。其中在直销渠道中,销售收入主要来自公司在京东、天猫、苏宁易购等平台运营的官方旗舰店以及原酒封藏专属定制的销售收入。

随着 2017 年公司开始拓展线上销售新渠道,在天猫京东等线上销售平台旗舰店运营销售公司白酒,公司直销收入逐年增加。2021 年来自官方旗舰店的销售收入为 4332.41 万元,同比增加 36.32%。

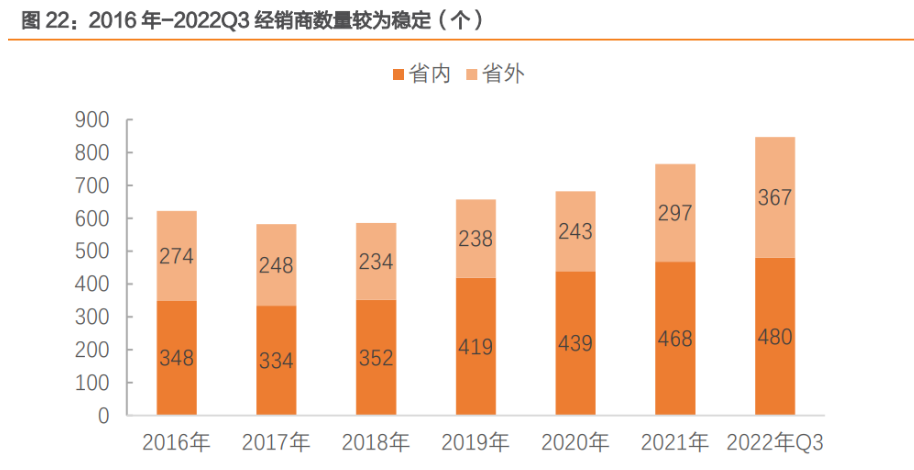

公司的主要销售渠道为代理经销,近年来公司对经销商也进行了一定的调整以规范经销商群体,提高营销效率,如削减不合格的经销商,与大型经销商建立长期合作关系,对省外市场积极开展招商育商工作等。至 2022Q3,口子窖酒在安徽省内的经销商数量为 480 个,在安徽省外的经销商数量为 367 个。

4. 增长看点:品牌力、产品力、渠道力一同建设,竞争力不断增强

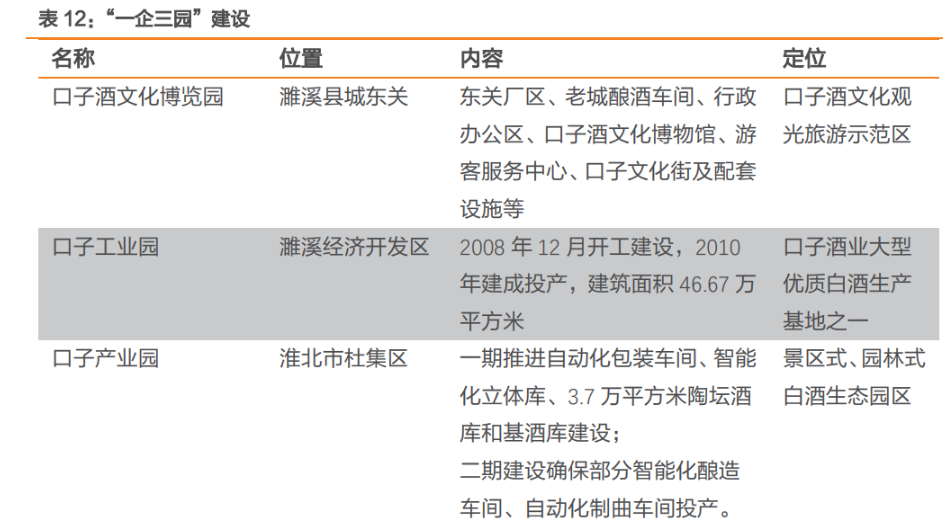

4.1. 聚焦“一企三园”建设,产能不断扩张

公司近年来聚焦“一企三园”的建设,以“智慧工厂”建设为重点,持续推进口子工业园、口子产业园与口子酒文化博览园的建设,以进行产能规模的持续扩张与公司的文化建设和品牌宣传。

4.2. 不断完善产品结构,高档白酒为主力

口子窖酒目前的产品结构完整,包括口子窖系列、老口子、口子坊、口子美酒等高档、中高档、中档以及大众白酒产品,形成了完整的白酒产品结构,满足不同收入人群的消费需求。

自 2000 年前后,一直到 2021 年,公司持续发力,锚定次高端与高端酒市场,不断推出具有代表性的核心单品,先后推出口子窖 5 年型、10 年型、20 年型、6 年型、初夏珍储与中秋珍储、兼香 518 等产品,这些产品系列构成了公司完整的产品结构与价格带,目前都是公司的主推产品,高端酒的销售占比逐年提高,为公司贡献了主要营收。

在公司的产品序列中,高端白酒作出主要贡献。自 2016 年以来,公司年度总营业收入中, 有 90%以上来自于高端白酒,且随着消费者收入水平与消费升级,高端白酒的销售占比处 于高位稳定上升的态势,由 2015 年的 88.19%提高至 2022 年 Q3 的 96%。

高档白酒品类不断完善,使得其白酒销售由 2012 年前后的以销售中高档白酒为主,发展为如今以销售高档白酒为主。

4.3. 渠道改革:加快省外招商,布局直销渠道,发力团购

公司重视渠道力的建设,多年间在渠道管理方面开展一系列的举措与改革。

公司最初在 2000 年左右,协同当时上市的核心单品口子窖 5 年型采用“盘中盘”模式开拓市场,即小盘带动大盘,从酒店、餐饮等核心地带逐圈向外辐射发展,重点抓住核心消费群体。

盘中盘模式结合核心单品使得口子窖取得显著成效,在 2000 年前后,凭此模式顺利开拓了 江苏南京、安徽合肥、陕西西安、湖北武汉等地的白酒市场;与此同时,这一销售模式使 得口子窖营收快速增长,从 1997 年营收 2 亿,增长至 2009 年营收 20 亿(据酒说)。

公司上市之后,采用大商制模式,每个地区的经销商需要达到一定的规模才能成为口子窖 的大经销商。

在这种模式下,大经销商会负责口子窖品牌在一个地区的白酒市场中的渗透与发展,口子窖的白酒市场因此能够较为迅速与低成本地扩张。

2015 年,公司对省外市场实行“一地一策”的发展策略,根据省外不同市场的不同条件, 采取更适合当地条件的运营政策进行发展。同时严格规范经销商队伍,采取优胜劣汰的方 式,削减不合格的经销商,从而优化经销商队伍质量。

公司对符合条件的空白区域市场予 以发展,并与大型经销商建立长期合作,使得销售渠道相对比较稳定。

2017 年,为了进一步拓展省外的白酒市场,在继续实行之前渠道管理政策的同时,将省内大商外派,允许省内的优质大经销商进入省外重点市场,推进品牌全国化。同时省内市场进行渠道下沉,推进县级以及县级以下的市场推广工作,进一步抢占省内白酒市场的份额。

公司开始探索新零售与线上渠道的新模式,依托线上的购物平台探索线上销售模式,增加销售新渠道。

2021 年至今,为应对 2020 年初开始的疫情影响,公司积极进行了相关的宏观战略布局, 围绕“团购渠道为主渠道、政商务用酒为主产品”两个战略要点,构建以团购渠道为核心,以流通渠道为主体,以酒店、商超、渠道为辅助的全方位渠道格局。

在保持省内市场份额的同时,重点抢占长三角、大湾区等重点市场,由于省外市场目前销售占比仅占约两成,公司重视对于省外市场的开拓,积极进行省外招商。同时,对于线上销售平台等直销模式,公司积极进行探索,增加直销收入占比,提高毛利率。

通过营销策略的不断调整与改革,辅以各经销商积极配合。

目前公司销售团队与经销商两 个队伍的营销状况均得到改善,中高端产品在安徽省内、长三角等区域涨幅明显,公司将 持续进行调整,推进安徽市场渠道扁平化,以及推动省外招商工作,实现省内外同时高速 高质量发展格局。

5.报告总结

5.1. 营业收入与营业成本拆分

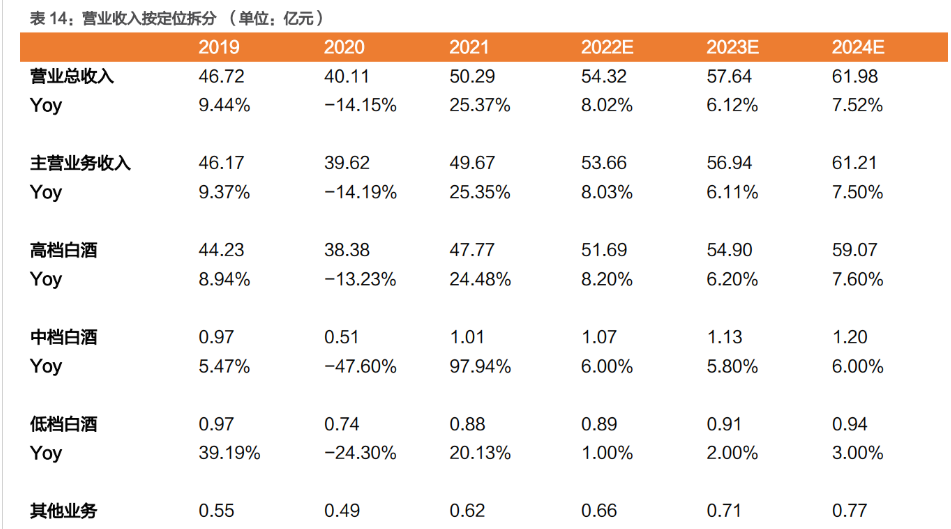

核心假设:

2021 年总体来看徽酒受疫情影响不大,因疫情受到抑制的前段时间的政务商务白酒消费需求逐渐体现。

省内主流价格带上移,白酒呈现出高端与次高端化趋势。由此,对于口子窖来说,预计营收增长速度将逐渐恢复至疫情前的水平,保持整体上较为平稳的增长。

具体来说,高端白酒将继续保持良好的发展态势,高档白酒整体上会呈现相对高速增长;其 中口子窖 5 年与 6 年作为口子窖高档白酒中的两大核心大单品,推出时间较早,具有较高 知名度,但由于价格相对高端酒价格带稍低,其增速放缓;

高档白酒中的其他白酒中含有 20 年、30 年、兼香 518 等核心大单品,同时补足了高档白酒的价格带,整体上未来会呈现相对高速增长;中档白酒由于大众白酒消费人群的消费升级,将会出现一定的消费空间,因此增长将保持相对稳定;低端白酒由于大众消费者饮酒观念的改变以及消费升级,增速会放缓。

基于以上分析我们预计高档白酒 2022-2024 年增速分别为 8.20%、6.20%、7.60%,中档白酒 2022-2024 年增速分别为 6.00%、5.80%、6.00%,低档白酒 2022-2024 年增速分别为 1.00%、2.00%、3.00%。

对于其他业务而言,整体所占比重非常小,预计未来增长会相对稳定,预计 2022-2024 年增速分别为 6.45%、7.58%、8.45%。

公司连续多年营销上高举高打,加大投入,我们预计销售费用率逐年增加,2022-2024 年销售费用率分别为 12.80%、12.75%、11.80%。

受益于公司不断改善的内部管理制度,管理效率逐年提升,管理费用率我们预计将在未来持续下降,但下降的增速会逐渐放缓,我们预计管理费用率 2022-2024 年分别为 4.80%、4.65%、4.62%,而研发费用率方面维持大体稳定,预设 2022-2024 年研发费用率分别为 0.12%、0.12%、0.12%,各产品成本同步于营收增长。

5.2. 盈利预测

我们认为安徽省内居民可支配收入及支出不断增加,消费升级,而安徽省内政策利好,公司精准化营销,提升产品质量,促进渠道扁平化,考虑相关疫情对白酒动销影响,我们预计公司将保持稳健增长,我们预测 2022-2024 年营收 54.32 亿元、57.64 亿元、61.98 亿元,同比增长 8.02%、6.12%、7.52%;2022-2024 年归母净利润 18.71 亿元、20.14 亿元、22.10 亿元,同比增长 8.31%、7.65%、9.76%;EPS 3.12 元/股、3.36 元/股、3.68 元/股。

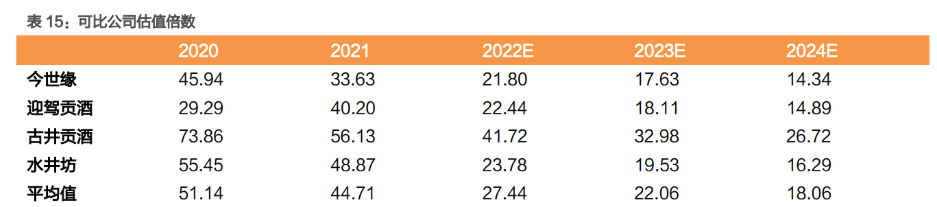

采用可比公司估值法,合理估值区间为 15-20X,预计 2023 总市值区间为 302.4-403.2 亿元,对应目标价为 50.4-67.2 元/股。

6. 风险提示

宏观经济下滑:宏观经济环境发生的系统性风险对白酒行业和公司的发展都有可能产生不利的影响。

食品安全风险:食品安全、环境保护等政策对白酒行业以及产品的要求越来越高,公司生产的白酒产品主要供消费者直接饮用,产品的质量安全、卫生状况关系到消费者的生命健康。

市场扩张不达预期:如果市场竞争加剧或消费者对白酒的消费需求下降,且公司未能及时有效拓展其他市场,将对公司的生产经营活动产生不利,从而影响战略目标的实现。

市场竞争加剧:中国白酒行业总体产能过剩,市场竞争非常激烈。竞品若不断加入市场方面的投入,将增加公司未来抢占全国市场份额所面临的挑战。

疫情反复影响消费:新冠疫情反复对消费者的消费行为和习惯的影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号