-

面向全球的辅料龙头,伟星股份:多重优势驱动,大客户战略前景广

老范说评 / 2022-11-23 10:24 发布

1 公司概况:拉链与钮扣双轮驱动,辅料龙头扶摇直上

1.1 国内辅料龙头,深耕拉链钮扣四十余载

伟星股份成立于1988年,主营中高档服饰及箱包辅料产品的研发、制造与销售,包括钮扣、拉链、金属制品等。

公司以成为“全球化、创新型的时尚辅料王国”为愿景,旗下“SAB” 品牌在业内享有盛誉,是中国服饰辅料的领军品牌,与全球众多知名服装品牌达成战略合作协议,包括 NIKE、优衣库、安踏、ZARA 等。

目前公司在国内外建有 8 大工业基地,现已形成年产钮扣 116 亿粒、拉链 8.5 亿米的生产能力,是国内综合规模最大、品类最为齐全的服饰辅料企业。

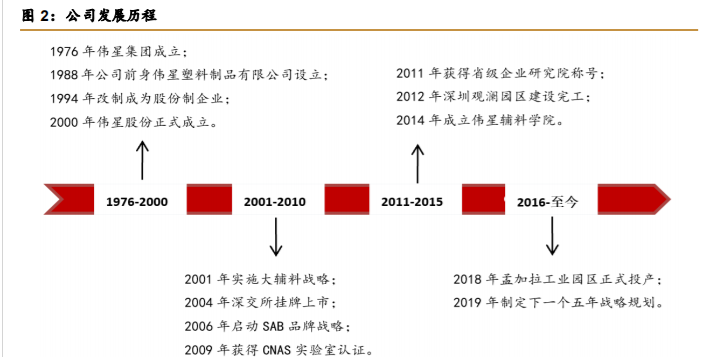

回顾公司发展历程,可大致分为四个阶段:

起步阶段(1976-2000 年):1976 年伟星集团初创奠定公司基本雏形,为后续辅料业务发展奠定基础,1988 年公司前身伟星塑料制品有限公司设立,1994 年公司进行经营体制改革,成为股份制企业,2000 年伟星股份正式成立。

快速发展阶段(2001-2010 年):随着我国加入 WTO,服装行业迎发展红利期,带动辅料需求快速扩张。公司于 2001 年确立实施“大辅料”战略,并于 2004 年在深交所挂牌上市,成为国内辅料行业首家上市公司。

上市后公司先后成立了江南工业区、大洋工业区等生产基地,提升产能规模。2006 年公司又提出“一站式服饰辅料供应”模式,致力于为客户带来更加便捷高效的服务,并正式启动 SAB 品牌战略。2009年公司获得 CNAS 实验室认证,成为国内服饰辅料行业首个国家实验室。在这一时期,公司营收/归母净利润复合增速分别为 31.1%/38.1%,业绩亮眼。

调整阶段(2011-2015 年):在环保政策收紧、劳动力成本上升叠加行业下游需求放缓的背景下,公司通过优化生产经营结构,剥离光学镜片、卫星导航等业务,实现对钮扣、拉链两大主业的聚焦,带来经营效率提升,一定程度上对冲了行业景气度下行的冲击。在这一时期公司营收/归母净利润复合增速分别为-0.8%/6.1%。

转型升级阶段(2016-至今):2016 年公司拉链业务营收超越浔兴,成为国内拉链/钮扣双料龙头,前期聚焦主业策略成效显现。公司在这一时期一方面加大研发及营销投入,推动产品和品牌升级,向中高端市场迈进。

另一方面推动国际化战略,在海外建立生产基地和营销网络,发掘国外品牌客户。2015-2019 年公司营收 CAGR 达 9.9%,增速有所回升;2020 年受疫情冲击业绩下滑,但随着疫情缓和,2021 年营收达 33.6 亿元,同比增加 34.4%,2022Q1-Q3 公司业绩持续修复,营收达 28.2 亿元,同比增加 18.9%,经营重回稳定增长轨道。

1.2 业绩增长稳健,盈利能力优秀

营业收入稳健增长,盈利能力较强。

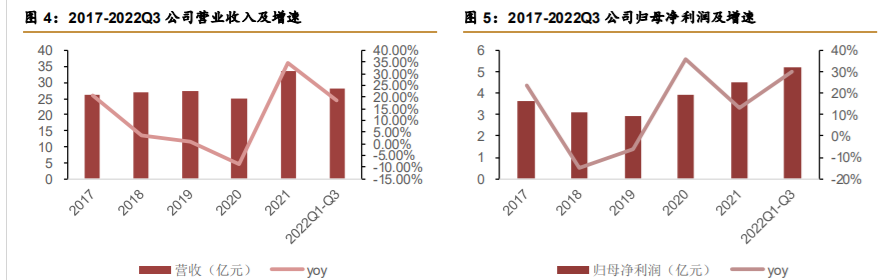

2021 年公司营收达 33.6 亿元,同比增长 34.4%,2017-2021 年复合增速达 6.3%,主要受益于公司加大研发营销投入,不断推进产品和品牌转型升级,叠加海外市场开拓顺利带来业绩兑现。2022Q1-Q3 公司实现营收 28.2 亿元,同比增长 18.9%,高增长态势延续。

2021 年公司实现净利润 4.5 亿元,同比增长 13.4%;2017-2021 年归母净利润增速为 5.3%,盈利能力较强;2022Q1-Q3 公司净利润实现 5.2 亿元,同比增加 30.3%,业绩亮眼。随着公司不断推进国际化和智能制造战略,业绩有望实现进一步提升。

拉链、钮扣贡献营收主力,国内外均快速发展。

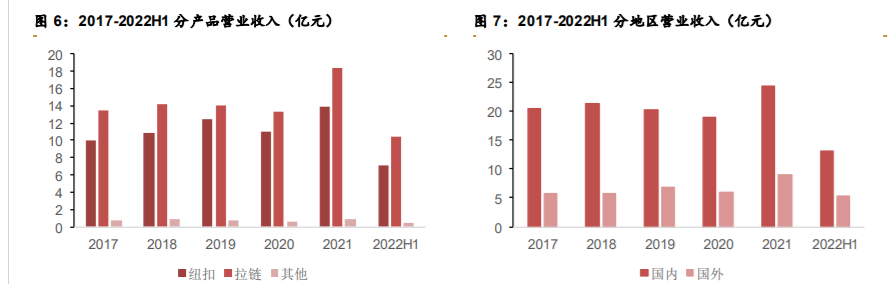

分产品来看,2022H1 公司拉链/钮扣业务分别实现营收 10.4/7.1 亿元,同比分别增长 29.2%/13.1%,占比分别达到 57.1%/38.7%,两大业务贡献营收主力。

虽然公司对拉链业务的布局晚于钮扣业务,但由于公司拉链产品定位中高端,叠加拉链应用范围更广,市场空间更大,因此拉链业务营收规模实现了对钮扣业务的赶超,营收占比从 2017 年的 38.2%上升至 57.1%。

分区域来看,公司主要业务集中于境内市场,境外销售以欧美市场为中心,东南亚国家和地区为重点。2022H1,公司境内和境外收入规模分别为 13 亿元/5.3 亿元,分别同比增加 18.6%/36.8%,均保持良好增长态势。

2016-2022H1,境内销售收入占总营收的比例稳定维持在 75%左右。在坚持以国内为主要销售区域的原则下,公司同时也加强了国际市场业务的开拓力度。

近年来,公司国际竞争力不断提升,海外业务订单实现大幅增长,2021 年境外收入同比增长 49.9%。

未来,公司将全力把握后疫情时代带来的机遇,在维持境内市场优势基础上,积极加大境外市场拓展力度,实现国内国际业务双发展。

量价齐升,拉链与钮扣成长空间广阔。

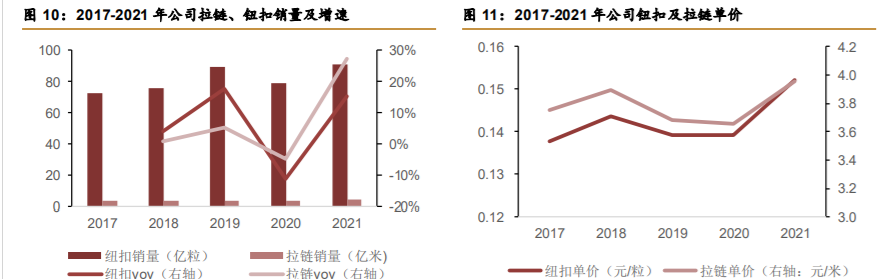

除去 2020 年由于疫情因素扰动生产,近几年拉链和钮扣的量价均保持正增长。

拉链方面,2017-2021年公司拉链销量分别为 3.6亿米/3.6 亿米/3.8 亿米/ 3.6 亿米/4.6 亿米,期间内销量 GAGR 达 6.5%;2017-2021 年拉链单价分别为 3.75 元/米、3.89 元/米、3.68 元/米、3.65 元/米、3.96 元/米,期间内提升了 0.21 元/米。

钮 扣方面,2017-2021 年公司钮扣销量分别为 72.9 亿粒/75.9 亿粒/89.2 亿粒/79.2 亿粒/91.4 亿粒,期间内销量 GAGR 达 5.8%;2017-2020 年钮扣单价均维持在 0.14 元/粒左右,2021 年提升至 0.15 元/粒。

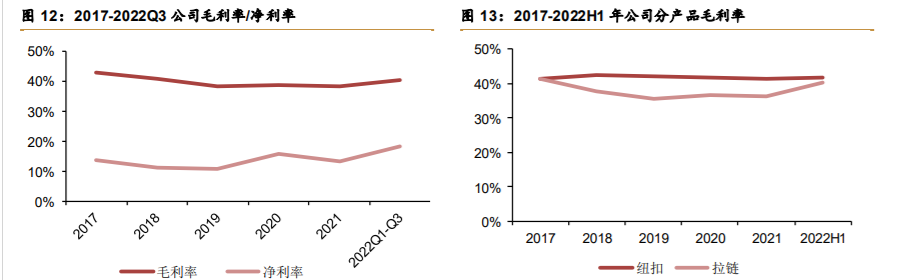

毛利率总体趋于稳定,钮扣盈利能力更强,盈利空间有望进一步打开。

2017-2021 年公司毛利率由 42.6%下降至 38%,其中 2017-2019 年毛利率降幅明显(-4pp),主要是因为市场流行趋势改变,导致公司毛利率更高的金属拉链需求下降。

2020 年以来公司毛利率较为稳定,2022 前三季度毛利率为 40.5%,同比减少 0.1pp。

分产品来看,公司各品类毛利率整体平稳,现阶段略有小幅下滑。

2022H1,公司拉链/钮扣毛利率分别为 40.3%/41.7%,分别同比增加 1.5/1.3pp,主要系原材料价格上涨,疫情下国际运费大幅提升所致。随着 2022 年后续原材料价格和运费的回落,成本端压力有望释放,盈利能力预期得到进一步改善。

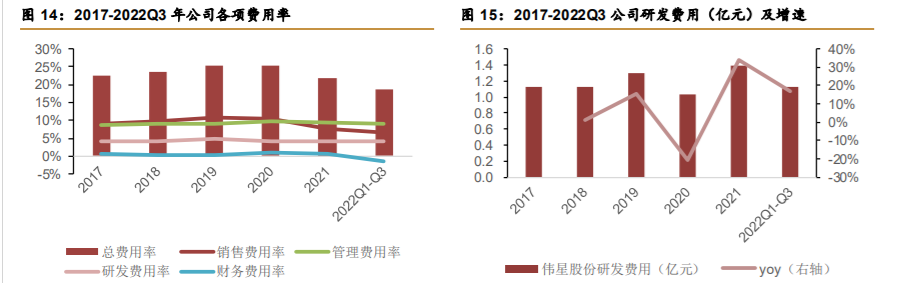

费用率整体有所下降,研发投入高增长。

2022 年前三季度公司总费率为 18.7%,同比下降 1.8pp。具体来看 2022 年前三季度公司销售费用率/管理费用率/研发费用率/财务费用率分别为 6.8%/9.2%/4%/-1.3%,分别同比变动-0.6pp/+0.5pp/-0.1pp/-1.6pp。

近年来,除去 2020 年由于疫情扰动公司研发投入有所下滑,2017-2021 年公司研发投入整体维持上升趋势,2021 年研发投入达 1.4 亿元,较 2017 年增加 27%,持续高研发投入,为公司提升研发实力提供有力支撑。

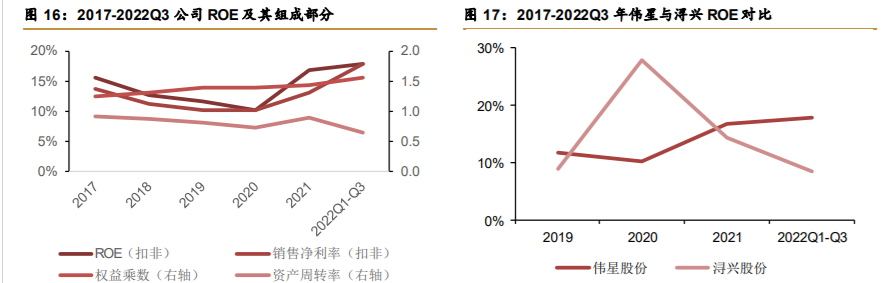

ROE 稳中有升,受资产周转率影响有所波动。

纵向来看,2017-2021 公司 ROE 整体呈增长态势,从 2017 年 15.6%提升至 2021 年 16.9%,增加 1.2pp;分拆来看,21 年扣非后销售净利率为 13.1%,较 2017 年略降 0.6pp,21 年公司资产周转率为 0.9,与 2017 年持平; 21 年公司权益乘数为 1.4,较 2017 年提升 0.2,与规模扩张一致。

横向对比来看,公司 ROE 自 2021 年超过浔兴,截止 2022 年 9 月,公司 ROE 较浔兴股份高 9.2pp。

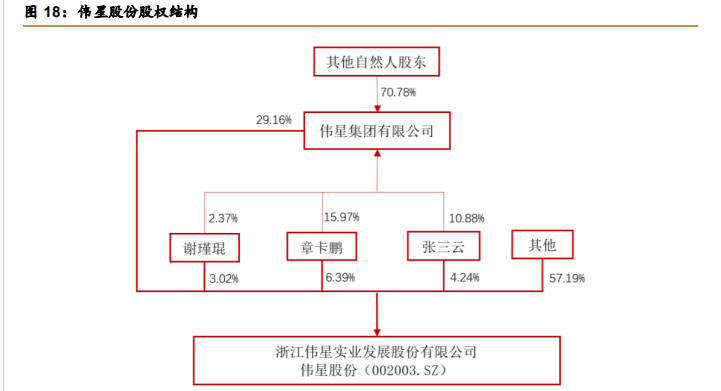

1.3 股权结构稳定,高管激励充分

股权结构稳定,截止 2022 年 9 月,伟星集团为公司第一大股东,持股比例达 29.2%。公司现任董事章卡鹏及张三云(为章卡鹏一致行动人)分别直接持有公司 6.4%、4.2%的股份,并通过伟星集团间接持有公司 4.7%、3.2%的股份,合计持股 18.5%。

高管经验丰富。公司董事长蔡礼永、副董事长兼总经理郑阳、副总经理张祖兴、洪波等人,普遍拥有三十年左右的纺织行业工作经验,在公司工作时间长,熟悉公司经营。

其中公司董事长蔡礼永先生亦担任中国服装协会第五届服装关联产业专业委员会副主任委员、中国服装协会第七届理事会理事、中国五金制品协会第六届理事会常务理事;副董事长兼总经理郑阳亦担任中国日用杂品工业协会钮扣分会副会长、全国日用杂品标委会钮扣分标委会副主任委员,在行业中具有较强的影响力。

持续推进股权激励,绑定高管提升管理经营效率。

2006 年至今,公司共实施了五次股权激励,主要激励对象为公司董事、高级管理人员、中层管理骨干以及核心技术和业务骨干。

除了仍在考核期限内的第四和第五期股权激励计划,前三期均圆满完成。2021 年 10 月 28 日,公司发布了第五期股权激励计划,拟授予 161 名激励对象共计 2200 万股限制性股票, 考核期为 2021-2025 年,业绩考核目标为:以 2020 年扣非归母净利润(剔除股权激励费用)为基数,2021-2025 年净利润增长率分别不低于 58%/80%/95%/115%/140%。综合来看,从 2006 年第一期股权激励计划至今,公司股权激励的力度持续增强,股票数量和激励对象人数都在不断加大。

2 行业分析:市场空间大,国产龙头份额提升

2.1 行业增长稳健,市场空间大

2.1.1 辅料行业:随服装行业增长,市场空间大

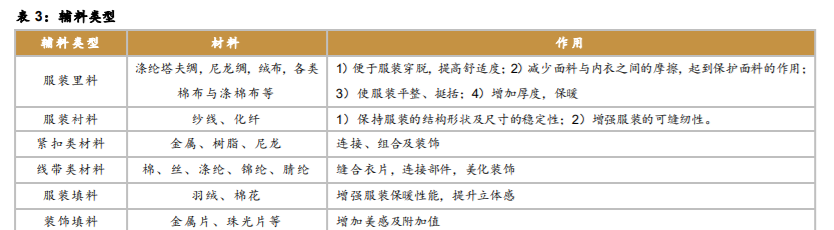

辅料种类较多,是服装三大成本之一。服装辅料包括里料、衬料、填料、线带类材料、紧扣类材料、装饰材料等。钮扣和拉链作为紧扣类材料,既具有连接、组合功能又兼具时尚性,对于提升服饰穿着舒适度和美观度有重要作用。

根据头豹研究院数据,辅料与主料、加工费并列为服装生产中三大主要成本,其中主料与加工费为主要成本,合计占比超 88%,辅料在服装成本中占比为 5%-12%不等,梭织服装中辅料占比相对较高。

辅料市场增长稳健,全球市场规模超 2000 亿元。

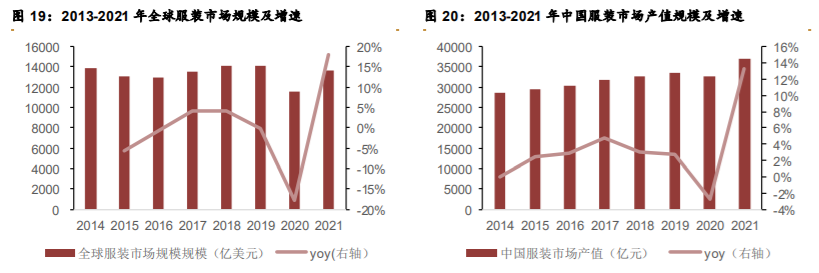

辅料行业主要随服装市场增长。根据 euromonitor,截止 2021 年,全球服装市场规模约为 1.4 万亿美元,同比增长 18.1%,2016-2021 年 GAGR 为 1.1%,行业处于存量阶段。

我们假定:

1)服装出厂到终端零售加价 3 倍;

2)服装业毛利率为 30%;

3)辅料在成本中占比达到 10%(根据头豹研究院,辅料在服装成本中占比为 5%-12%),测算得到 2021 年全球服装辅料市场规模为 2076.5 亿元(按 1 美元兑 6.5 元换算),2016-2021 年全球服装辅料市场规模 GAGR 为 1.1%,增长稳健。

国内方面,同样根据 euromonitor,截止 2021 年,我国服饰市场规模达到 2.7 万亿元,同比增长 12%,同年我国服饰净出口规模达 10297.2 亿元(按 1 美元兑 6.5 元换算),因此 2021 年我国服饰总产值(终端零售价计算)达 3.7 万亿元,基于与全球市场同样的假定,可 以估算 2021年我国服装辅料市场规模为 863.7亿元,2016-2021年国内服装辅料市场 GAGR 为 4.1%,增速快于全球水平。

展望来看,预计到 2025 年全球/我国服装辅料市场规模将达 2107.4 亿元/978.6 亿元。

辅料处于产业链中游,连接原材料端与品牌端。

拉链与钮扣所属的辅料行业处于产业链中游,上游为化工原料(主要为铜和锌)和纺织原料(皮革棉花等)的供应商。

原材料在辅料制造成本中占比较高,以伟星为例,原材料占比达 50%-60%。辅料下游包括服装和箱包行业,其中以服装为主。

近年来下游服装行业整体进入存量阶段,但户外运动及品牌服饰龙头企业仍表现优异,带来较多订单。

2.1.2 拉链及钮扣行业:单价低但市场规模大

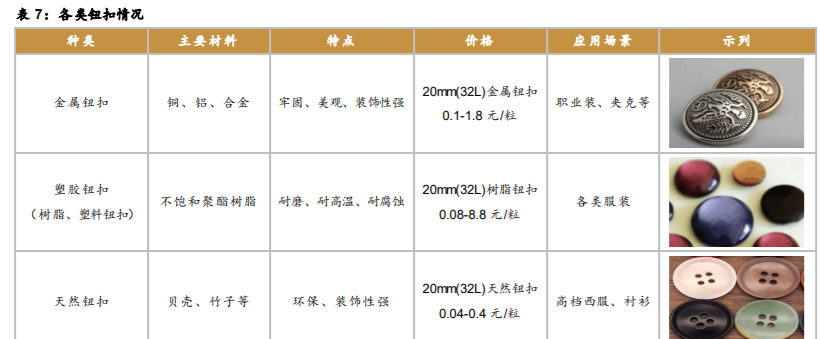

拉链按材质可以分为金属拉链、树脂拉链以及尼龙拉链,其中金属拉链具备耐用、庄重等特点,价格较高;树脂拉链质地坚韧、抗腐蚀、色泽丰富,但链牙颗粒较大,有粗涩感,适用于面料较厚的服装;尼龙拉链柔软光滑,但容易老化,不耐高温,主要用于内衣、薄型高档服装和箱包。

从出口数据来看,尼龙、注塑等非金属拉链为主力,2021 年尼龙、树脂等其他拉链进出口总额占比达 56.2%,金属拉链进出口总额占比为 15.9%。

钮扣种类繁多,按材质同样可以分为金属扣、树脂扣、尿素扣、天然扣等,其中塑胶钮扣(包括树脂和塑料)应用最为广泛,同时价格也最低,金属钮扣和天然钮扣受原材料影响价格相对较高。

从出口来看,我国是钮扣出口大国,2021 年钮扣出口/进口金额分别达到 5.1 亿美元/0.4 亿美元,净出口达 4.7 亿美元。分品类来看,金属钮扣为主要产品,2021 年金属钮扣/塑料钮扣/其他钮扣进出口总额占总比重分别达 38%/52.1%/9.8%。

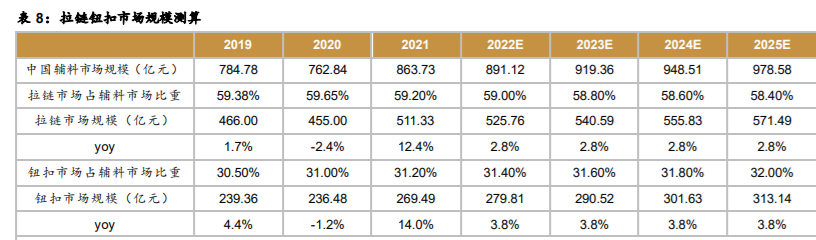

根据智研咨询,截止 2020 年我国拉链市场规模为 455 亿元,同比下降 2.4%,拉链占我国服装辅料市场规模(前述已测算)比重逐年降低:从 2016 年 64%下降至 2020 年 59.7% 左右。

钮扣方面,根据中国产业信息网数据,2017 年我国钮扣行业市场规模达 219.2 亿元,占我国服装辅料市场规模比重达 29.5%。

此外,根据国家统计局数据,2000 年、2009 年、2017 年我国服装生产量分别为 71.6 亿件、237.5 亿件、287.8 亿件,而根据中国产业信息网数据,2000 年、2009 年、2017 年我国钮扣产品需求量分别为 143 亿粒、950 亿粒和 1583 亿粒,因此对应各时期每件衣服钮扣数量分别为 2 粒/件、4 粒/件、5.5 粒/件,呈现增长趋势,因此预计钮扣市场规模占我国服装辅料市场规模会逐年增加,我们假定 2021 年钮扣市场规模占中国服装辅料市场规模的 31.2%。展望来看,至 2025 年,我们预计我国拉链/钮扣市场规模分别为 571.5 亿元/313.1 亿元。

2.2 竞争格局较为分散,集中度有望持续提升

2.2.1 竞争格局分散,国内龙头份额提升

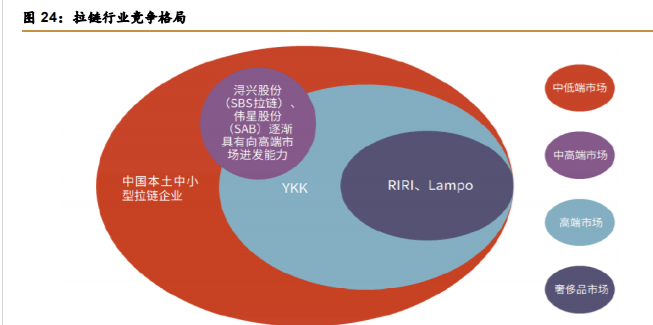

我国拉链市场高中低端分层明显,中高端市场竞争壁垒高。

根据头豹研究院,截止 2019 年我国拉链行业拥有 2000 家本土拉链企业,主要集中于中低端市场,高端市场由国际品牌占据,其中奢侈品牌对辅料材质、做工、设计等要求较高,一旦选定不会频繁更换供应商,因此具备较高进入壁垒,目前由瑞士 RIRI、意大利 lampo 占据市场。

在高端市场中,根据头豹研究院数据,截止 2019 年,日本企业 YKK 占据全球高端拉链市场 80%以上份额,其客户包括阿迪达斯、耐克、李维斯等。

国内企业主要分布于中低端市场,虽然产量高但存在产品质量参差不齐及同质化程度高等局限,不过其中也产生了伟星和浔兴两大定位中高端的企业,通过发力研发创新和营销叠加较强的快反能力和服务意识,已具备在高端市场与 YKK 进行竞争的能力。

低端钮扣市场低价竞争,中高端钮扣具差异化优势。

钮扣具有体积小、单价低的特点,我国大量钮扣企业依托下游服装箱包企业呈现集群分布,规模亦较小。中高端钮扣在设计个性化、多变性和时尚度方面与低端钮扣形成差异化。

中高端钮扣制造商往往具备更强的设计研发能力,低端钮扣同质化较为严重,以低价取胜;中高端钮扣制造商则凭借差异化的设计研发能力及快反能力获得客户订单。

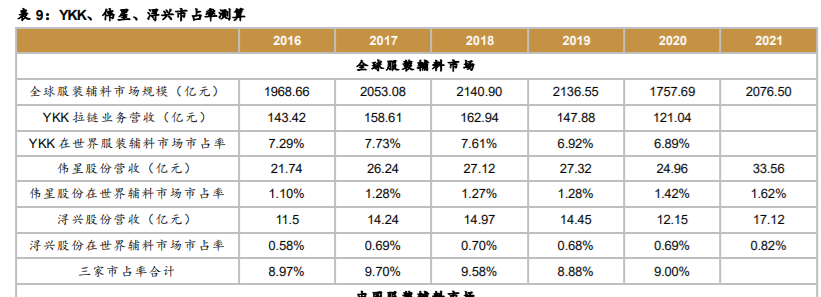

我国辅料市场整体集中度较低,近年来国内龙头份额逐步提升。

目前辅料市场主要参与者为 YKK、伟星股份及浔兴股份,其中日本 YKK 为全球拉链龙头企业,在中高端市场龙头地位显著,除了日本本土市场外,在中国、南美、北美等地均有布局,中国为其第二大市场,2020 年(YKK 尚未披露 21 年业绩)YKK 拉链业务在全球/中国地区分别贡献营收 121 亿元 /38.2 亿元(YKK 未披露中国地区拉链业务营收,此处采用包含了 AP 以及发斯宁业务的 YKK 中国地区营收代替,收入按 1 日元兑 0.05 元人民币进行换算),在全球及中国地区辅料市占率分别为 6.9%/5%。

2020 年伟星拉链&钮扣业务在全球/中国分别实现营收 25 亿元/18.9 亿元,在全球及中国辅料市场市占率分别为 1.4%/2.5%。

浔兴 2020 年拉链及钮扣业务在全球/中国地区分别实现营收 12.2 亿元/10 亿元,在全球/国内辅料市场市占率分别为 0.7%/1.3%。

因此 2020 年 YKK、伟星、浔兴三家在全球/国内辅料市场市占率之和分别为 9%/8.8%。相较于 2016 年,YKK 在全球与国内市场市占率分别下滑 0.4pp/1.7pp;而伟星/浔兴在全球与国内市场市占率均有所提升,部分原因在于伟星浔兴产品性价比更优。

一方面伟星、浔兴 产品 ASP 显著低于 YKK(2017-2020 年 YKK 拉链 ASP 均值较伟星高 43%,较浔兴高 145.1%),另一方面,近年来伟星与浔兴发力研发设计,产品竞争力已得到显著提升。

以伟星为例,早年公司客户以 HM 等快时尚品牌客户为主,后随着公司产品力逐步提升,获得了全球运动鞋服龙头 Nike 以及奢侈品牌 Burberry 等高端品牌客户,与 YKK 形成直接竞争。

中高端辅料市场竞争格局更优。

拉链方面,据浔兴股份 2020 年 3 月 19 日在深交所易互动平台透露,其 2019 年在我国中高端拉链市场市占率达 10%左右,假定该比例维持稳定,测算得 2021 年国内中高端拉链市场规模约为 171.1 亿元,占国内拉链市场规模比重约为 34.2%,而伟星在国内中高端拉链市场市占率达 10.7%。

钮扣方面,据伟星股份 2022 年 1 月 10 日在深交所易互动平台透露,其在国内中高端钮扣市场市占率达 20%,测算得我国中高端钮扣市场规模为 69.6 亿元,占国内钮扣市场规模比重为 25.8%。

2.2.2 竞争格局有望优化:高端化+环保政策收紧+户外潮流方兴未艾

展望来看,行业竞争格局有望在多重因素推动下逐步优化。

首先,行业高端化趋势明显,将带来龙头市占率提升。

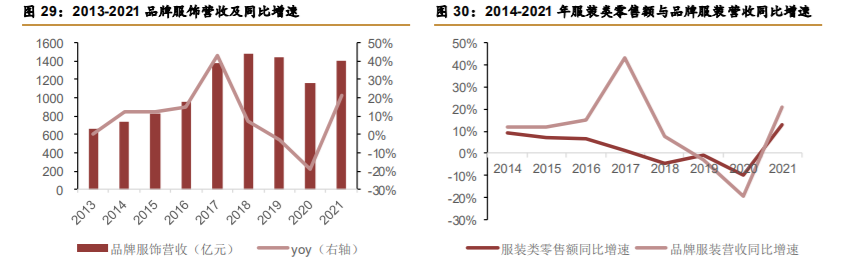

辅料行业高端化趋势明显,2016-2021 年伟星/浔兴营收复合增速分别达 9.1%/14%,而同期根据我们前述测算得到的钮扣+拉链行业规模复合增速仅 3.6%,原因在于中高端市场增速快于行业整体。

这一观点在下游服饰行业中亦能得到验证,SW 运动及非运动服饰企业总营收从 2013 年 662.9 亿元增长到 2021 年 1405.8 亿元,GAGR 达 9.9%;同期服装类零售额 GAGR 为 2.5%,品牌服装(即上市服装企业)增速高于行业整体,印证了下游服装业亦呈现高端化趋势。

由于品牌服装在选择辅料供货商时会将设计能力、产品质量、快反能力等多种因素纳入考虑衡量标准,而众多低端辅料厂商同质化严重,不具备创新能力。

长期来看,截止 2020 年我国人均服装消费金额仅 216 美元,较美国(902 美元)、日本(596 美元)仍有较大提升控价,而随着高端化不断推进,具备更优产品品质和更强研发设计能力的头部品牌市占率将持续提升。

其次,运动户外潮流方兴未艾,促辅料行业集中度提升。

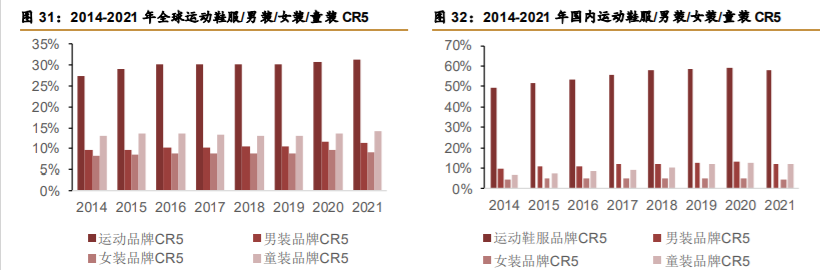

近年来,运动户外成为纺服行 业最具成长性的赛道,根据 euromonitor,从全球来看,2016-2021 年全球运动鞋服行业 GAGR 达 5.3%;同期男装/女装/童装 GAGR 分别为 0.5%/0.9%/3%。

从国内来看,运动鞋服 2016-2021 年 GAGR 达 14.3%,同期男装/女装/童装 GAGR 分别为 3.8%/4.6%/10.3%,运动鞋服不论在国内还是全球都呈现远高于其他类型服饰的景气度。

高景气度的运动鞋服赛道同时也具有更优的竞争格局,根据 euromonitor,全球来看,2021 年全球运动服饰品牌 CR5 达到 31.3%,高于男装(CR5 为 11.4%)、女装(CR5 为 9.1%)以及童装(CR5 为 14.1%);国内来看,运动鞋服集中度更高,2021 年运动鞋服 CR5 达到 58.1%,同样高于男装(CR5 为 12%)、女装(CR5 为 4.8%)和童装(CR5 为 12.1%)。

考虑到头部运动品牌主要选择头部辅料供应商,运动服饰兴起对上游辅料行业竞争格局优化也有促进作用。

最后,环保政策收紧,加速辅料市场竞争格局优化。

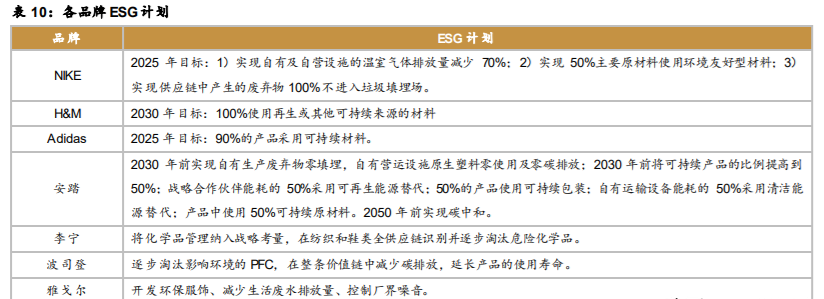

自“双碳”目标提出以来,纺服行业环保政策逐步收紧,2021 年发布的《纺织行业十四五绿色发展指导意见》指出,要通过提高能源利用效率和资源利用水平、清洁生产水平以及完善绿色制造体系来实现纺织行业的绿色发展转型。

这将从两方面提升对辅料行业的环保要求,一方面基于此的相关政策细则会陆续出台,直接提升对辅料行业企业的环保要求;另一方面,下游服装企业也会提出自己的环保生产规划,倒逼中游辅料企业提高其环保水平。

例如波司登在 ESG 报告中指出,要逐步淘汰影响环境的 PFC,在整条价值链中减少碳排放,延长产品的使用寿命等,同时使用更具可持续性发展的材料如 Dupont TMSORONA®面料进行生产;雅戈尔则致力于积极开发环保服饰、减少生活废水排放量、控制厂界噪音。

考虑到环保开支会增加企业生产成本,辅料行业大量小微企业或将面临出局,预计服装行业竞争格局会加速优化。

3 公司分析:多重优势驱动,大客户战略前景可期

3.1 研发力度强,产品认可度高

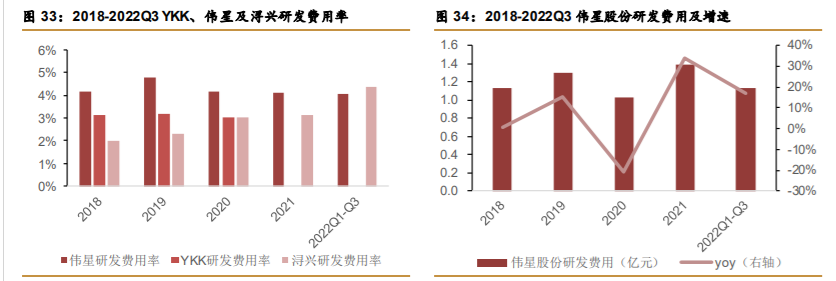

研发投入行业领先,多维发力提升研发实力。截止 2022 年三季度公司研发费用达 1.1 亿元,同比增长 16.9%,研发费用率达 4%。

横向对比来看,近年来公司研发费用率持续高于竞争对手 YKK 及浔兴,较 YKK/浔兴分别平均高 1.2/1.7pp,近五年整体研发投入大致为浔兴股份的 2.7 倍。

在高研发投入支撑下,公司通过扩张研发平台+壮大研究队伍提升研发实力。公司先后成立钮扣、拉链技术研究中心,中国辅料行业首家国家级实验室,博士后研究工作站等研究机构。

人员方面,截止 2021 年底,公司拥有 705 名研发人员,远高于浔兴(474 名),且从研发人员结构上,公司本科及以上研发人员达 263 名,占研发人员数量比例达 37.3%,占比较 2020 年提升 3.3pp,研究队伍学历结构进一步优化。

横向对比来看,浔兴本科及以上学历研发人员仅 134 人,占比 28.3%,伟星在研发人员数量和学历结构均更优。

聚焦新品研发,产品受业界认可。

公司以客户需求为导向,立足客户痛点和前沿技术,一方面积极把握趋势变化,多维度发力以实现产品领先;另一方面专注技术、工艺创新,打造核心拳头产品。

2021 年公司共开发“五新产品”(新材料、新工艺、新技术、新结构、新体验)584 项,形成专利 136 项,其中行业首创产品 30 款,且收纳专用拉链获得德国红点奖,2022 年 5 月公司首创的连帽服专用滑链再获 ISPO 最佳辅料奖,产品得到业界认可。

3.2 推进智能制造,实现降本增效

数字化生产为行业大势所趋,公司智能制造收效显著。

辅料生产具有“多品类、多批次、小批量”的特征,随着公司规模扩张叠加人员、设备数量增多,如果不能实现高效信息互通,实现精细化管理,就容易导致企业反应迟钝,产能评估粗略,排产计划不灵活,生产领料和仓库备料不同步、订单交货期不能保证等一系列问题。

在这一背景下,国内外辅料龙头均积极布局数字化生产,以 YKK 为例,其在第六次中期事业计划中就提出了要加强数字化运用,包括构建无人生产线、运用物联网技术实时了解设备运转状态等。

伟星自 2016 年开始打造“智慧工厂”。

一方面,引进国际精密制造设备,提升制造水平;另一方面配备先进的 ERP 生产管理系统,实现智能工厂化、信息化,以此实现对于产品质量和订单高效交付的保证。其中公司借助浪潮 GS 系统成功在交货周期、采购周期及库存管理方面实现显著提升。

公司通过高效、柔性化的智造能更好地与产业链上下游互动,为下游品牌服饰企业提供快速、优质的综合保障。

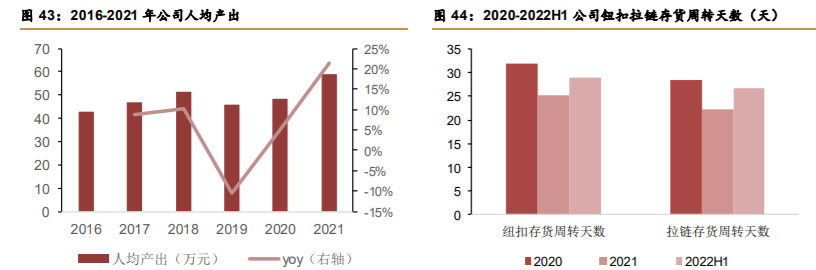

受益于数字化建设持续推进,公司生产方面降本提效显著。

2021 年,公司人均产出达 58.8 万元,同比提升 21.5%,2016-2021 年 GAGR 达 6.5%。而在实施智能制造的大洋工业园区,在生产规模持续扩大的背景下,园区生产人员从 5000 多人减少至 2500 多人,人效提升一倍以上。

另一方面,公司快速反应能力持续提升,在下游订单呈现小批量、多批次的趋势下,增强了公司的竞争力。

从交货期来看,公司交货期为 3-15 天左右,其中快反订单 2-3 天即可完成交货,较 YKK 快一周以上。

从存货周转来看,2022H1 钮扣/拉链存货周转天数分别为 28.9 和 26.8 天,分别较 2021H1 缩短 5.4/5.9 天;横向对比来看,拉链存货周转天数较浔兴快 36 天。

八大生产基地高效生产,保障产品供应。

公司在国内外建有八大生产基地,截止 21 年拥有年产钮扣 116 亿粒、拉链 8.50 亿米的精工智造能力,是国内规模最大、品种最齐全的服饰辅料企业,其中国内与国外分别拥有七个和一个生产基地,国内产能/国外产能占比分别为 85%/15%。近年来公司加速海外产能布局,实现了较大突破。

公司 16 年开始筹建孟加拉工业园区,18 年孟加拉产区完成一期投产,20 年完成二期投产。同时在 20 年公司开始筹建越南工业园区,预计今年下半年可以开工,22 年 7 月份公司下属子公司伟星国际对 SAB 越南增资 6000 万美元。

根据公司规划,未来会加速海外工业园建设,完善全球生产基地布局。

3.3 聚焦核心客户和重点市场,大客户战略前景可期

聚焦核心客户,把握重点市场。

公司坚持“大客户”战略,重点聚焦权重客户的挖掘和潜力客户的培育,实行大客户专服模式,提供个性化服务。

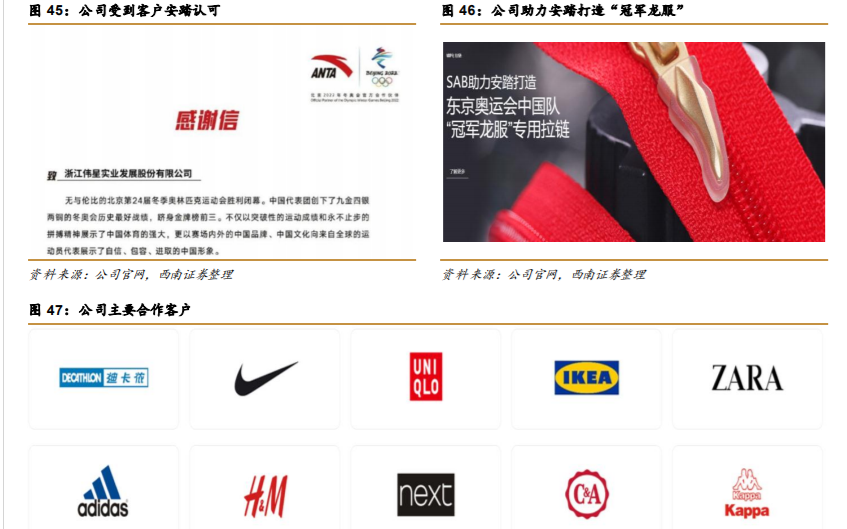

同时积极拓展海外客户,目前已与全球众多知名服装品牌达成战略合作协议,包括 NIKE、优衣库、安踏、李宁、ZARA 等国内外知名品牌,成效明显,2021 年度公司多个品牌客户接单破亿。公司摒弃以往仅仅只对接国内加工厂的方式,转而直接对接源头品牌客户。其中安踏作为公司主要合作客户之一,与公司接连展开紧密合作。

早在 2017 年公司与当时作为冬奥运动服装合作伙伴的安踏就拉链的设计制作事宜展开交流合作,伟星作为独家拉链供应商,主力安踏完成“冠军龙服”设计;2022 年公司在北京冬奥会期间再度与安踏合作,第三次参与设计了“冠军龙服”专用拉链。

营销网络遍布全球,专业团队促业绩转化。

公司在全球市场广泛布局营销网点,构建了一套强大的营销网络和服务保障体系。在国内市场中,公司以服装集散地所在的重点省市为中心,设立了近 50 家销售子、分公司和办事处;在国际市场中,公司以欧美为中心,东南亚地区为重点,构建了辐射全球五十多个国家和地区的国际营销和服务体系,其中公司还培养 800 多位集辅料专业知识、专业销售技巧、高品质服务能力的销售精英,遍布全球 20 多家销售分公司,50 多个营销网点。强大的营销网络为公司实施“大客户”战略提供了有力支撑。

核心客户订单占比仍有提升空间。

2016-2020 年,公司营收复合增速达 5.9%,高于 YKK 中国营收复合增速 12.8pp。从市占率来看,根据我们测算,2020 年伟星股份在国内辅料市场市占率为 2.5%(2021 年进一步提升至 2.8%),较 2016 年提升 0.2pp;同期 YKK 中国市占率从 6.7%下降至 5%,减少 1.7pp。主要受益于公司坚持“大客户战略”,加大研发投入以提升产品质量和设计感,同时公司积极推进智能制造缩短交付周期,促进产品竞争力和大客户满意度显著提升,带来核心客户订单占比上升。考虑到目前公司客户主要集中在快时尚品牌,在高端客户 NIKE、Adidas 中占比较小,同时公司在国内客户订单份额较高(达到 50%-60%),在国际客户中份额较低(仅 10%-30%),公司国产替代空间仍较大,高端客户渗透率亦有较大提升空间。

4 盈利预测与估值

关键假设:

假设 1:

对于拉链业务,1)假定 2022-2024 年公司拉链业务产能增速分别为 7%、11%、15%;2)考虑到公司产品升级叠加海外客户占比提升,假定 2022-2024 年拉链单价分别为 3.98 元、4.00 元、4.02 元;

假设 2:

对于钮扣业务,1)考虑到公司产能扩张顺利推进,假定 2022-2024 年公司钮 扣业务产能增速分别为 4%、6%、8%;2)假定公司纽扣单价稳步提升,2022-2024 分别为 0.16 元、0.17 元、0.18 元;

假设 3:

受益于自动化持续推进叠加技术改革,预计公司毛利率维持稳定,2022-2024 年分别为 38.0%、38.9%、39.4%。

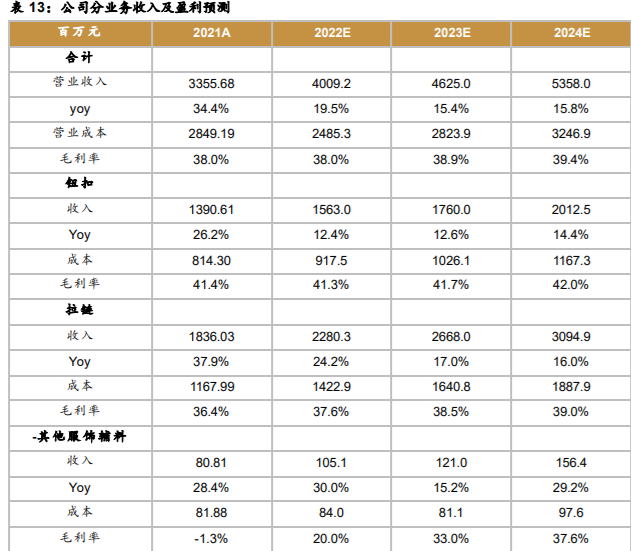

基于以上假设,我们预测公司 2022-2024 年分业务收入成本如下表:

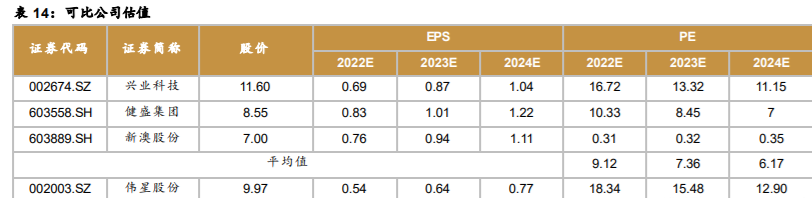

可比公司方面,我们以同类型业态的兴业科技、健盛集团、新澳股份作为可比公司,考虑到公司深耕辅料行业数十年,具备一定竞争壁垒,同时智能化建设将促进降本增效。

5 风险提示

疫情影响产能释放的风险;原材料价格大幅上涨的风险;新客户增长不及预期的风险;汇率波动的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号