-

科学仪器行业前景广阔,新芝生物:专精特新小巨人有望变成大巨人

老范说评 / 2022-11-18 13:49 发布

1. “专精特新小巨人”,科学仪器优质标的大有可为

1.1. 多年耕耘不断完善产品矩阵,夯实业务根基

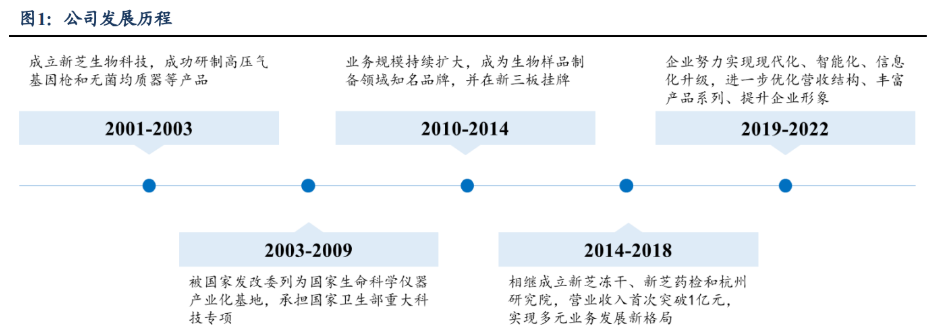

公司积淀深厚,借上市东风迈上新台阶。公司成立于2001年,致力于为生命科学研究与产业化领域用户提供科学实验仪器、设备。

经过 20 余年发展,产品应用领域扩展至生物医药、医疗卫生、IVD、生物安全、食品安全、疾病预防与控制、检验检疫、环境保护及新材料研究等领域。

公司入选工信部第三批“专精特新小巨人”企业名单,并于 2022 年 11 月于北京证券交易所上市,借助该契机有望进一步提升公司研发能力、生产能力和品牌影响力。

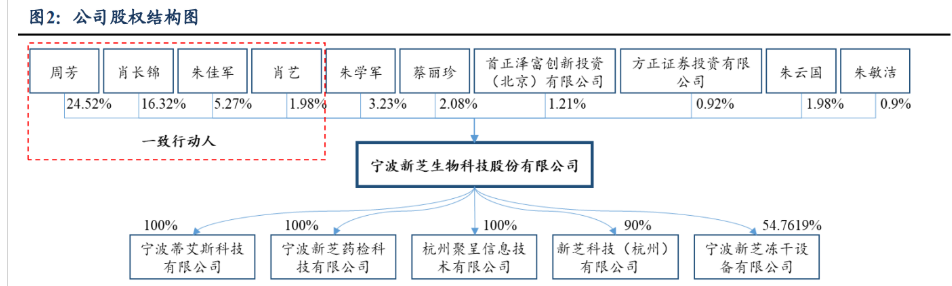

公司股权结构清晰,管理层行业经验丰富。截至 2022 年三季报,公司控股股东、董事长周芳持有公司 24.52%股份,且与股东肖长锦、朱佳军、肖艺为一致行动人,共同持股比例合计 48.08%。公司管理层整体在仪器设备行业有丰富的经验,有望带领公司继续开疆拓土。

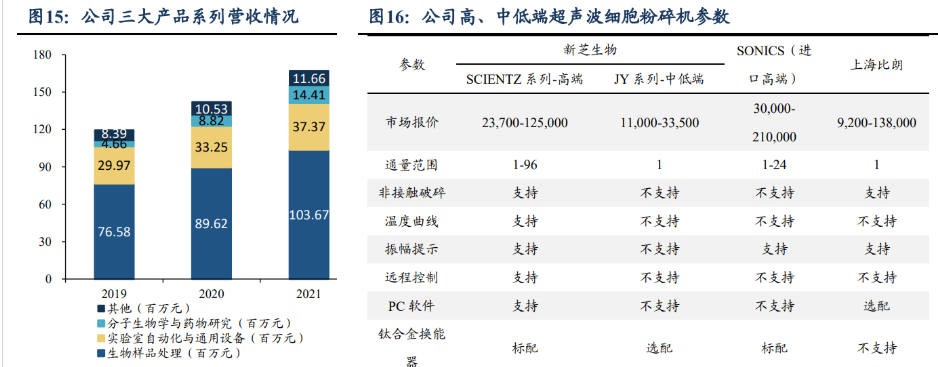

公司手握多项核心技术,通过丰富产品种类,围绕生物样品处理仪器、分子生物学与药物研究仪器和实验室自动化与通用设备三大系列产品,构筑产品矩阵。

凭借在科学实验仪器、设备领域多年的积淀,公司掌握了功率超声驱动技术、多场景高精度复杂温控技术、高速运动控制技术、液体流路自动控制技术、生物大分子提取技术等关键技术,部分关键技术和产品在国内处于领先位置。

公司产品种类同样丰富,已累计销售超过 10 万台套仪器或设备,公司产品主要可分为三大系列:1)生物样品处理仪器、2)分子生物学与药物研究仪器和 3)实验室自动化与通用设备,上述产品使用场景多样,可应用于高校、科研院所实验室和工业生产等场所。

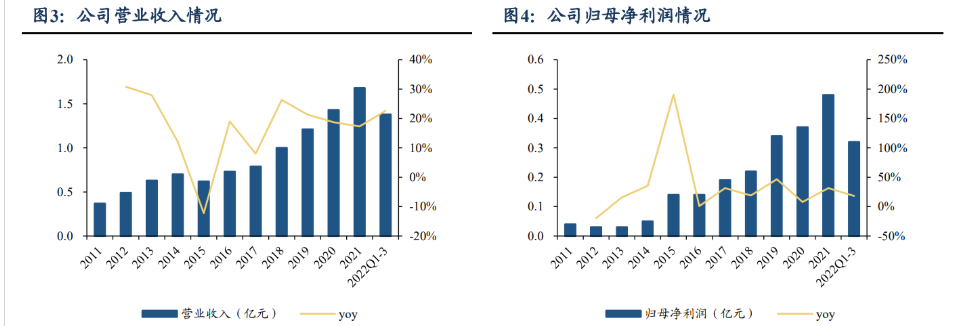

受益于上游需求增长和公司业务能力的持续提升,公司营业收入稳健增长。

公司作为国内知名的生命科学仪器厂商,受益于上游科研院所、企业研发强劲的需求,以及公司的 8 个销售大区 30 个办事处的销售体系,公司营业收入逐年稳健增长。

公司 2021 年营业收入为 1.68 亿元,同比增长 17.4%,2017-2021 年 5 年 CAGR 达 20.8%,2022 年前三季度营业收入为 1.38 亿元,同比增长 22.6%;公司 2021 年归母净利润为 0.48 亿元,同比增长 31.7%,2017-2021 年 5 年 CAGR 达 26.1%,2022 年前三季度归母净利润为 0.32 亿元,同比增长 18.2%。

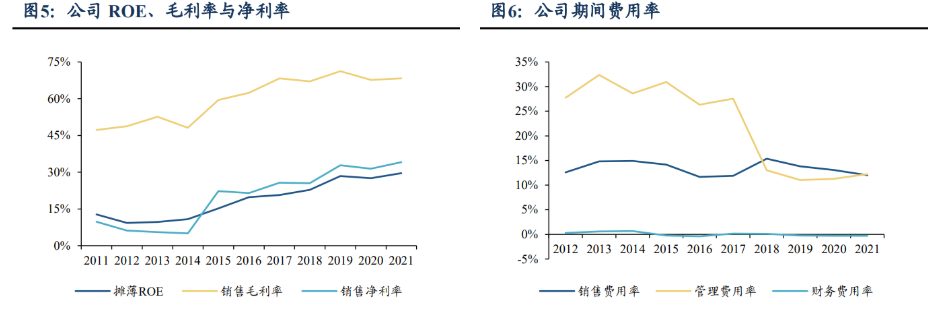

公司盈利能力持续提升,期间费用率控制良好。

受益于公司差异化的产品策略和不断丰富的产品种类,2011-2021 年公司 ROE、毛利率与净利率均呈稳步增长态势,其中 2021 年销售毛利率为 68.3%,销售净利率为 34.1%,摊薄 ROE 为 29.6%。同时,受益于经营规模的扩大,期间费用率呈稳步下降趋势。

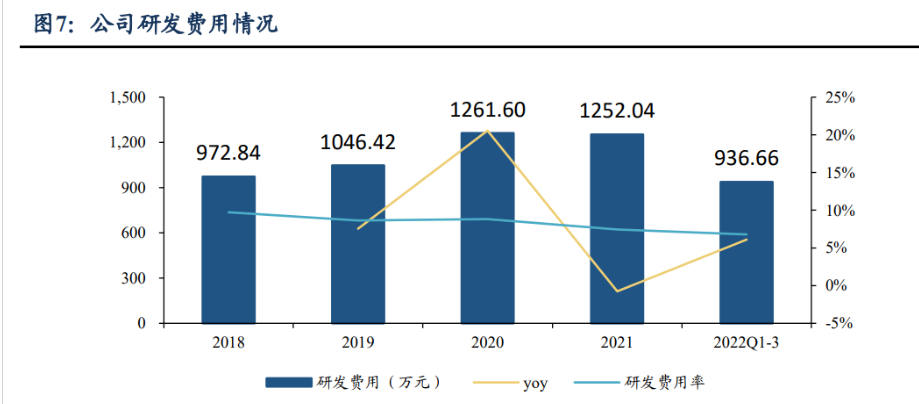

持续不断研发投入推动产品创新,打造公司核心竞争力。

公司研发能力突出,功率超声驱动技术、多场景高精度复杂温控技术、高速运动控制技术、瞬时放电控制技术、生物大分子提取技术等一系列核心技术均来自于公司自主研发。

公司曾承担国家卫生部重大科研专项,是国家发改委高技术产业化示范工程中心、科学仪器产业化基地、宁波市企业工程(技术)中心,公司凭借这些技术创新曾获得浙江省科技进步一等奖、浙江省科技进步二等奖等荣誉。

2. 科学仪器行业亟需本土创新,未来空间广阔

科学仪器行业涉及多学科交叉融合,行业壁垒高。

科学仪器是生命科学等学科研究与生产的重要工具,其产业链上游为仪器生产制造原材料和零部件供应行业,下游为科学仪器需求市场,主要为高校、科研院所实验室和企业研发实验室等。

科研仪器因其涉及多学科交叉,具有较高的技术壁垒,需要光学、机械学、软件、通讯、应用科学、生物学、化学等多学科交叉融合,同时由于仪器设备在使用过程中能根据客户不同的需求,不断挖掘新功能,进行产品升级迭代,具有明显的“长坡厚雪”特性。

2.1. 国内科学仪器行业基础薄弱,政策鼓励下有望加快“国产替代”进程

中国大型科研仪器进口产品约占七成,国内科学仪器行业需要本土创新。我国分析仪器行业自主创新能力较为薄弱,一些高端产品和核心技术等方面与国际先进水平依旧有差距。

根据重大科研基础设施和大型科研仪器国家网络管理平台查询的数据,2016-2019 年我国大型科研仪器整体进口率约为 70.6%,其中分析仪器的进口率更是超过 80%。

与国外厂家相比,国内科研仪器厂商在技术、经验、资金、规模和营销方面均存在一定差距,大型跨国企业利用技术资金优势不断向国内市场渗透,国内科学仪器亟需本土企业突破。

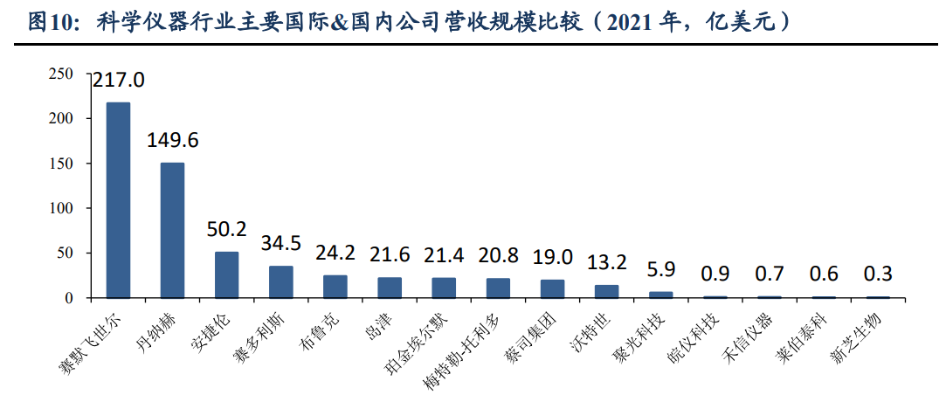

国内科学仪器主要厂商规模较小,成长空间广阔。

我国科学仪器起步相对较晚,在研发技术、性能参数、质量可靠性等方面总体不及欧美国家同类。从营收规模看,国内科学仪器厂商与国际龙头之间差距很大。

我们认为,在国内相关政府部门针对科学仪器行业出台鼓励性政策和划拨资金资助的背景下,国内有望成长出一批具有全球竞争力的科学仪器公司,从而实现前沿技术的本土自主化。

多政策协同鼓励科学仪器行业发展,国产替代进程有望得到加速。

为推动国内科学仪器企业的技术创新和产品提升,实现中高端实验仪器领域的进口替代,相关政府部门出台了一系列鼓励性政策并划拨了部分资金用于支持科学仪器产业的发展,2021 年《中国科学技术进步法》的颁布,意味着国家大力支持企业对于新技术、新产品、新工艺发生的研究开发,鼓励企业积极开展技术合作与交流,推动企业技术进步,并在功能、质量等指标能够满足政府采购需求的,要求政府机构优先采购国产仪器。这一系列政策举措的推出有望推动国内科学仪器行业蓬勃发展,加速国产替代。

2.2. 下游需求强劲,科学仪器行业迎来发展良机

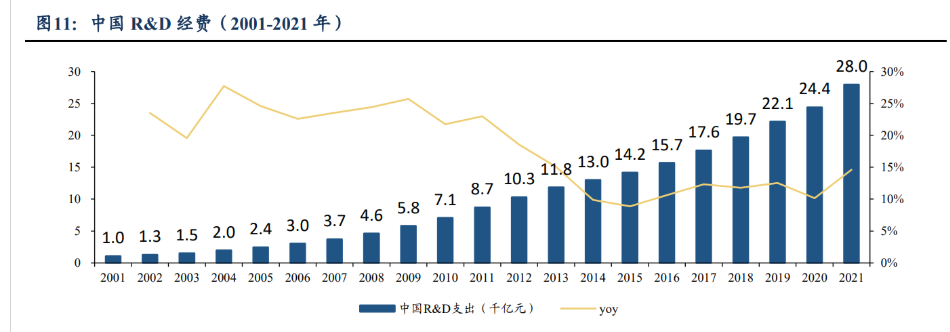

国内持续加大研发投入,促进科学研究产业链蓬勃发展。

根据国家统计局数据,中国研发经费投入 2021 年为 27956.3 亿元,同比增长 14.6%,2001-2021 年均复合增速约为 17.8%。

2020 年,中国研发经费占 GDP 比重约为 2.40%,相较于美国的 3.45%、日本的 3.27%和德国的 3.13%仍有较大提升空间。

研发经费的大量投入,一方面可以促进国家基础研究实力的提升,另一方面也有助于科学研究产业链的长足发展,符合国家长期发展规划。

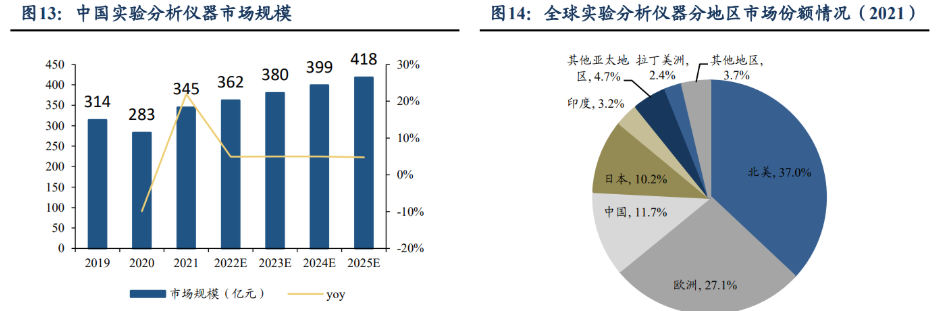

国内科学仪器市场稳步扩容,下游需求端强劲增长。

受益于生命科学产业发展和国家对基础研究的重视,科研院所、高校、产业实验室建设稳步推进,对实验分析仪器等的需求也不断增长,根据华经产业研究院数据,2021 年中国实验分析仪器市场规模达 345 亿元,2019--2021 年复合年均增长率为 4.82%,预计到 2025 年中国实验分析仪器市场规模达 418 亿元,2021-2025 年复合年均增长率为 4.92%。

国内实验分析仪器市场规模相较欧美等具有发达研发体系的地区市场规模仍较小,具有持续扩容的空间,我们认为,随着研发经费的进一步增长和国家对基础学科的重视,科学仪器需求仍将保持强劲增长。

3. 产能释放匹配需求,销售渠道多样支撑业绩放量

3.1. 三大产品矩阵塑造公司核心竞争力,产能释放推动业绩高速增长

围绕核心技术,打造三大产品矩阵,差异化布局增强产品竞争力。

公司依托功率超声驱动技术、多场景高精度复杂温控技术、高速运动控制技术、液体流路自动控制技术、生物大分子提取技术,形成了生物样品处理、实验室自动化与通用设备、分子生物学与药物研究三大产品矩阵,产品可广泛应用于生物、农学、医学等实验室。

同时根据仪器的功能集成度、自动化程度、控制精度、处理效率、应用情况等因素,形成了高端产品与中低端产品的差异化布局,用于满足不同层次客户的需求。

以公司超声波细胞粉碎机为例,高端系列在价格低于同类进口高端的情形下,功能比进口高端有明显优势,这有助于树立公司高端品象,积累客户口碑。

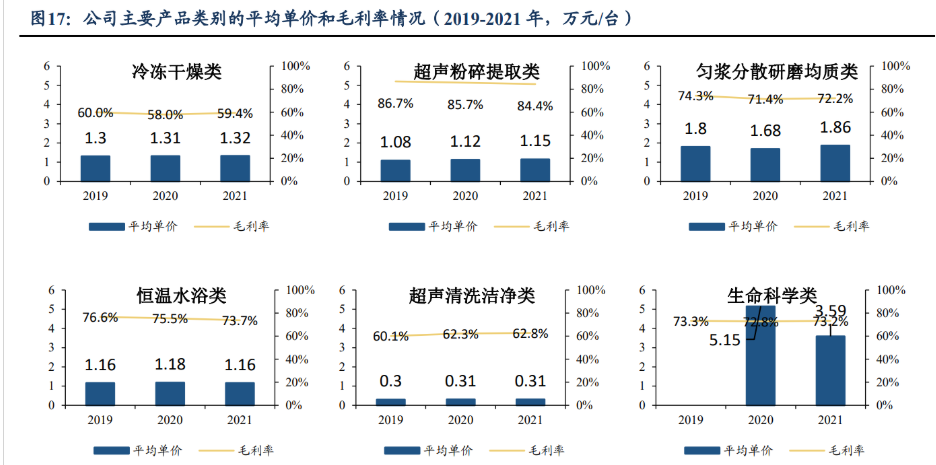

公司产品通用程度高,单品平均价格相对较低,通过规模化效应维持高毛利率。

公司产品丰富多样,根据公司官网信息,已有 305 种科学仪器产品。公司三大类产品集中 应用于实验室日常使用频率较高的环节上,在科学研究领域中均有较广泛的应用。

基于生命科学仪器朝自动化、高通量化、智能化的发展趋势,2018 年公司设立了杭州研究 院,逐步研发掌握了液体流路自动控制、生物大分子提取等关键技术,可以提升仪器自动化水平,减少人工操作,使实验结果一致性和可靠性进一步提升,上述技术已应用于药物溶出系统、全自动核酸提取等产品中,用于拓展高单价产品。通过三大产品矩阵间的协同和规模化的生产,公司产品整体维持高毛利率水平。

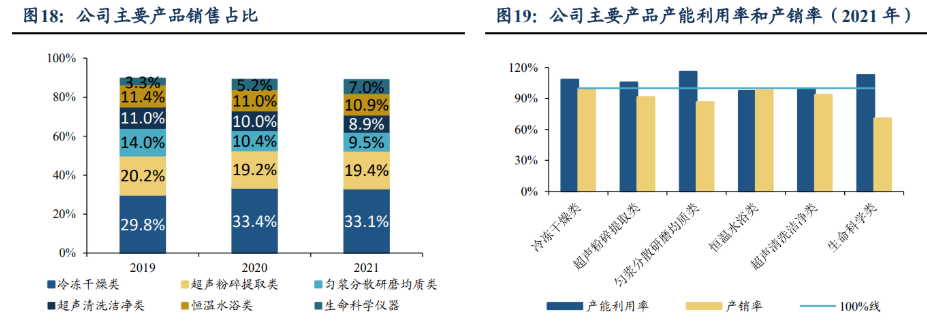

公司产品需求旺盛,产能近满负荷/超负荷运转,募资项目有望带动业绩高速增长。

从公司公司冷冻干燥类、超声粉碎提取类、匀浆分散研磨均质类、恒温水浴类、超声清洗洁净类和生命科学类仪器 2021 年销售占比约为 89%,这六类细分产品的产能均处于满负荷/超负荷运转中。

2021 年,公司新芝生物产能提升改扩建项目开始转为固定资产,将由现有的年产 13,236 台提升至 2022 年的 20,116 台,标准产能提升约 52%。同时,募投项目生命科学仪器产业化建设项目、研发中心建设项目建设期为 3 年,后续投产新增产能为 11,585 台,总产能将达到 31,701 台,相比 2021 年产能提高 140%。

3.2. 公司销售渠道多样,客户需求强劲,支撑产品放量销售。

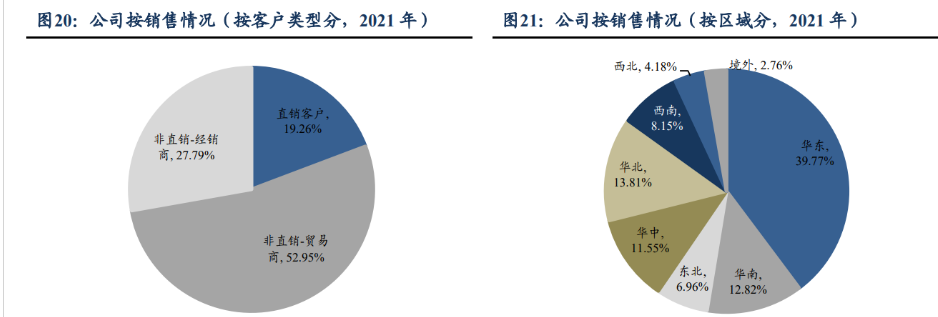

产品多渠道销售,全国范围布局,公司销售能力突出。

公司产品销售模式分为直销和经销,其中直销面对大型企业客户,可以更快地了解用户需求并建立更稳固的合作关系,而经销可以借助贸易商和经销商的固有渠道,拓宽市场。同时,公司在全国各地建有 30 个办事处,办事处配备销售工程师和售后工程师,可快速满足客户需求。

2021 年公司直销收入占比为 19.26%,经销收入占比为 80.74%。公司国内销售主要集中于华东区域、华北区域、华南区域及华中区域,2021 年上述四大区域销售收入占比为 77.95%。

我们认为,由于上述四大区域高校、科研院所分布较为密集,且生物医药产业发展相对较好,对科学仪器的需求更加强劲,且参考华东地区销售情况,华北区域和华南区域有进一步增长空间。

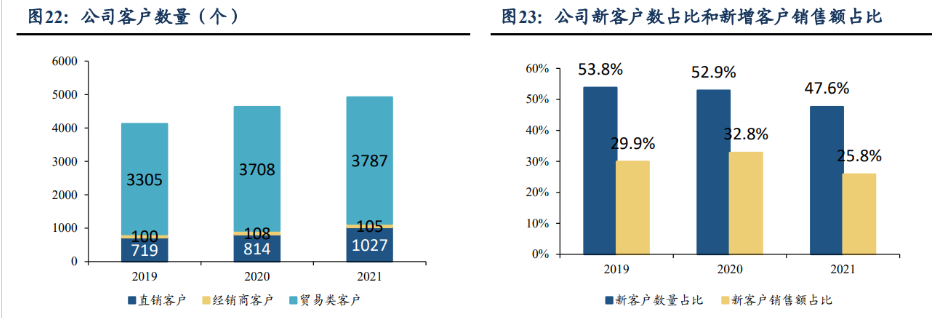

客户数量持续保持增长,每年新增客户数销售额占比超过 1/4,新客户增长带来业绩增量。得益于公司强大的客户拓展能力,公司 2021 年客户总数达到 4919 家,同比增长 6%,且每年新客户数占比约为 1/2,新客户销售额占超过 1/4,显示了较强的新客户吸引能力。

公司也积极拓展在新产品及新业务领域方面的合作,已开拓了包括迈克生物、纳微科技、华测检测、百普赛斯、万华化学、安琪酵母、圣湘生物等工业新客户,结合公司的产能扩张,有望带动新一轮的业绩增长。

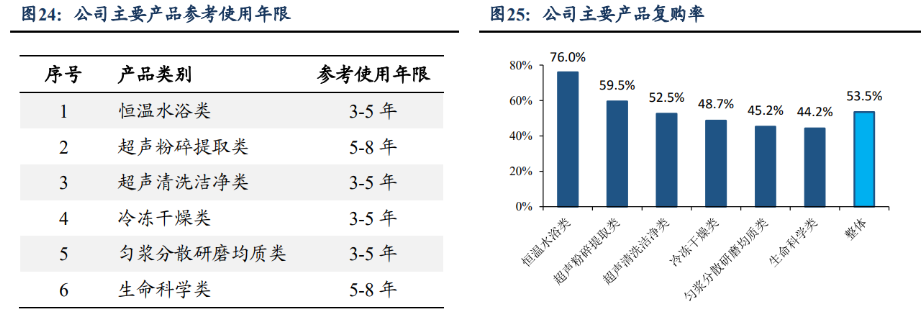

通用类科学仪器使用年限较短,公司产品复购率超过 50%,固有客户未来仪器置换需求拉动长期业绩增长。科学仪器设备通常具有较长的使用年限,公司主要产品使用年限在 5 年左右,根据公司主要产品的销售情况统计,公司产品整体复购率达到 53.5%,考虑到产品的使用年限,客户的复购行为主要来源于需求的增长,而非已购买产品的置换。

随着下游市场空间进一步释放和既有产品的置换需求增长,公司未来业绩预计将会进一步增长。

3.3. 主要竞争对手来自跨国大公司,公司短期聚焦中低端产品破局,新技术、新产品有望拓宽业务边界

在生命科学仪器领域,国内企业受限于行业起步较晚、技术基础较为薄弱等不利因素,产品往往不够成熟,品牌知名度低。目前大多数国内企业主要提供中低端产品,国外的实验分析仪器企业由于发展历史较长、技术实力相对雄厚,主导高端市场。公司在中低端、实验室通用性较强的领域发力,借助本土低成本生产、销售优势破局。

新技术、新产品拓宽业务边界,提升公司整体竞争力。

公司在宁波、杭州两地设立有研发中心,围绕 CRO、IVD、疫苗研制与生产、生物合成、基因检测等领域,公司研发出了多通道超声波细胞粉碎机、非接触式超声波细胞粉碎机、超声波 DNA 打断仪、高压气体基因枪、微生物曲线生长仪等多款创新类产品,此外,公司针对生命科学实验室“机器代人”的自动化趋势,正在对行业领先的全自动微生物曲线分析仪、新一代全自动器皿清洗机、全自动样品处理工作站等产品进行研发,有望向高端产品图为,逐步拓展业务边界。

4. 盈利预测与估值

4.1. 关键假设和收入拆分

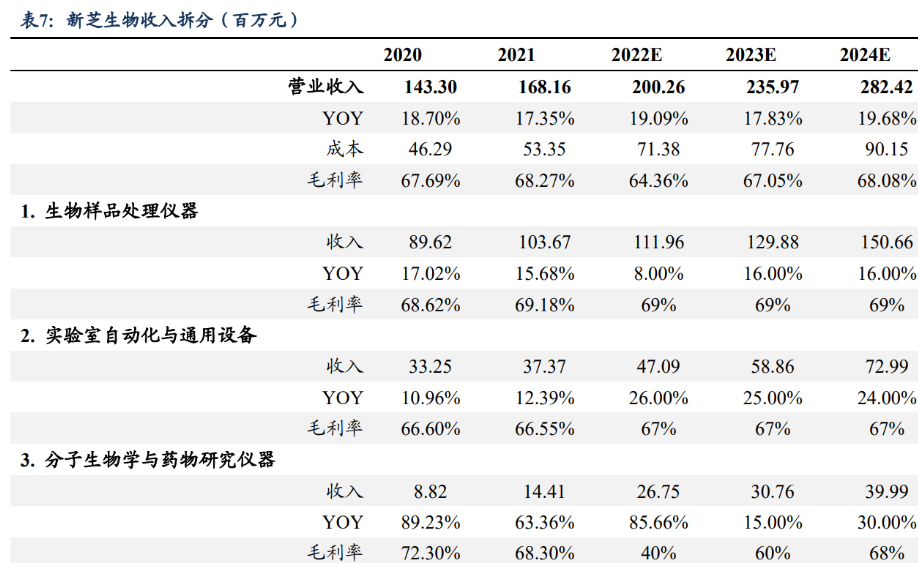

公司产品主要分为三大产品矩阵:生物样品处理仪器、实验室自动化与通用设备和分子生物学与药物研究仪器,根据公司业务情况,我们做出如下假设:

1)公司 2021 年有新产能投放,且 2019-2021 年间整体处于满负荷、超负荷运转,新增产能会为公司业绩增长提供主要支撑;

2)公司生物样品处理仪器类产品下游段需求仍较为强劲,预计该业务在 2022 年短期受疫情扰动影响后将回复强劲增长,预计 2022-2024 年该业务增长率分别 为 8%、16%、16%;

3)公司实验室自动化与通用设备在工业端应用较为广泛,且公司该部分业务基数整体较小,我们预计该业务 2022-2024 年该业务增长率分别为 26%、25%、24%;

4)公司分子生物学与药物研究仪器类产品由于 2022 年有较多核酸提取仪由第三方公司代为生产,整体毛利率偏低,导致该部分业务短期收入快速增长,预计该业务 2022-2024 年该业务增长率分别为 85.66%、15%、30%。

4.2. 盈利预测与估值

我们预计公司 2022-2024 年营收分别为 2.00 亿元,2.36 亿元,2.82 亿元;归母净 利润分别为 0.55 亿元,0.70 亿元,0.90 亿元。

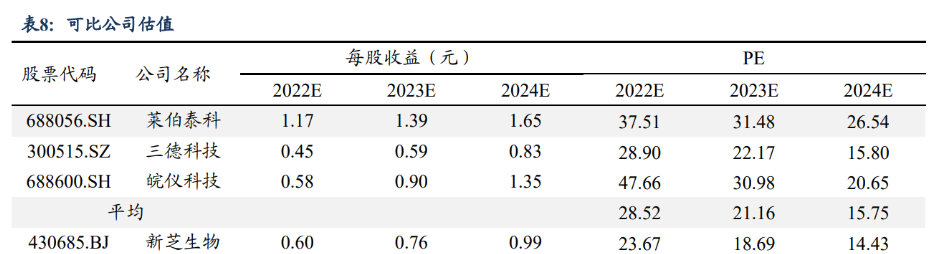

考虑到公司为国内科学仪器行业优质标的,我们选取 A 股中同属科学仪器行业、营收规模接近且下游客户群体较为相似的莱伯泰科、三德科技、皖仪科技作为可比公司,参考可比公司估值,公司 2022-2024 年 PE 低于行业平均值,且考虑行业国产替代进程有望加速、公司产能逐步释放,即将进入业绩释放期。

5. 风险提示

1)国产替代不及预期:公司品牌影响力相较国际巨头仍有差距,存在进口替代不及预期的风险;

2)新产品拓展不及预期风险:新产品研发进度无法及时满足市场不断变化的需求、在新领域及新客户的拓展上未能达到公司的预期效果、公司与主要经销商和贸易商客户的合作关系发生重大不利变化、国家和地方政府的相关产业政策和财政预算安排出现重大变动、产品技术水平及服务能力无法满足客户要求,都可能导致新产品拓展不及预期;

3)行业竞争风险:在产业政策扶持和旺盛的下游市场需求驱动下,国内相关企业积极参与,存在行业竞争加剧的风险。

4)原材料供应及价格波动风险:如果未来原材料价格大幅上涨,或原材料供应紧张,则会降低公司毛利率水平、影响产品生产进度,进而对经营业绩造成不利影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号