-

领跑行业,比音勒芬:运动 x 轻奢双优赛道加持,国货崛起正当时

老范说评 / 2022-11-16 09:58 发布

1. 十九年深耕高尔夫服饰,极致匠心铸就大国品牌

1.1 中国高尔夫服饰领军品牌,疫情未改强劲增长态势

国货高端运动服饰领军企业,2023 将迎创立二十周年。

1)坚定轻奢高端定位,十九载沉淀稀缺品牌美誉度。

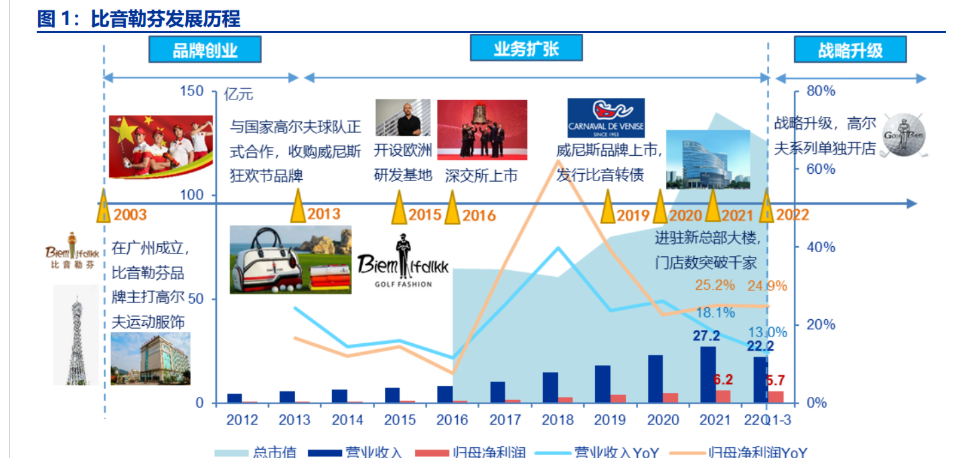

2000 年全资收购“比音勒芬”品牌,2003 年正式在广州成立公司,创业之初就专攻高尔夫服饰领域,正乘国内高端运动派生巨大配套消费需求的东风,至今 19 年已成功树立轻奢高端的国货品象,近 5 年连续位居中国高尔夫服饰同类产品综合市占率第一位。

2)三年疫情仍逆势增长,超十年连续增长无一缺席。

公司 2016 年于深交所主板上市,但从可追溯最长的财务数据来看,2011-2021 年公司营收/归母净利润从 3.0/0.44 亿元高速成长至 27.2/6.25 亿元,10 年 CAGR 高达 24.5%/30.4%,尤其,在 2020 年疫情以来 2 年 CAGR 仍保持 22.0%/23.9%高增长态势。

22Q3 业绩再超预期,逆境之下强势领跑全行业,单季度营收/归母净利润为 9.1/2.8 亿元,同比大增 20.1%/30.4%。

双品牌独树风格、精准卡位,主牌快速壮大、副牌培育潜力。

1)比音勒芬(BIEM.L.FDLKK):当前贡献绝大部分业绩的核心品牌,专注于“高品质、高品位、高科技含量”的高尔夫服饰研发制造,以“生活高尔夫”为品牌风格,为精英人士提供多场景的服饰解决方案,轻奢定位的产品价格带 1500-8000 元。

2)威尼斯狂欢节(CARNAVAL DE VENISE):当前体量较小,但极具发展潜力的旗下副牌。2013 年完成收购,2018 年重新定位度假旅游服饰,产品风格以时尚、休闲为主,围绕消费者出游的场景化和功能性进行研发设计,持续推新亲子和情侣装,致力于一站式解决中产家庭出游的着装需求,中高端定位的产品价格带 300-2000 元。

可见,双品牌均凸显以特定客群的精准定位,研发设计不止步于产品单体,更立足于全套服饰解决方案。

“衣中茅台”盈利尤为强劲,资产回报率比肩顶尖消费品。

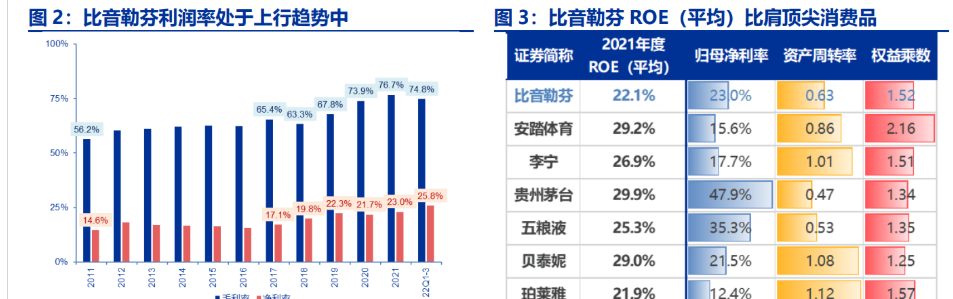

1)品牌价值沉淀转化,毛利率跃升至 A/H 服装企业首位。近年来盈利能力连上台阶,2021 年毛利率 76.7%,同比大增 2.8pct,超过地素时尚(76.6%)、欣贺股份(71.5%)、安踏体育(61.6%)、李宁(53.0%)等所有 A/H 服装企业。与此同时,2021 年净利率 23.0%,同比提升 1.3pct,稳步扩大。22Q1-3 毛利率保持 74.8%高水平,净利率进一步提升至 25.8%。

2)资产回报率出众,ROE(平均)已提高至 22%。2021 年 ROE(平均)高达 22.1%,与安踏体育(29.2%)、李宁(26.9%)同属服装行业第一梯队,亦可比肩其他行业(白酒、化妆品)顶尖消费品贵州茅台(29.9%)、五粮液(25.3%)、贝泰妮(29.0%)、珀莱雅(21.9%)等。

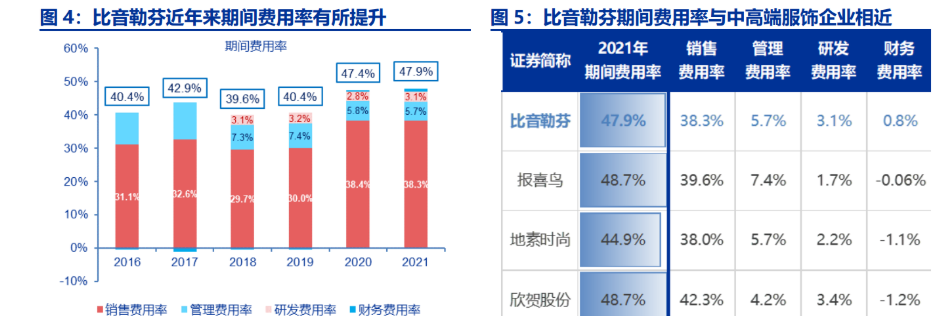

联营收入“净转总”导致表观费用率新高,实际与中高端服饰企业相近。

根据公司 3 月 10 日披露的《关于前期会计差错更正的公告》,公司为执行新收入准则,对联营方式收入确认由“净额法”改为“总额法”核算,对 2020-2021 两个年度的财务数据进行了追溯调整或更正,其中对合并利润表影响为同步调增营业收入和销售费用,因此体现在费用率计算上,较 2020 年之前:

1)期间费用率总体提升;2)销售费用率大幅提升;3)其他费用率有所降低。横向比较其他中高端服饰企业,在同为执行“总额法”模式下,2021 年比音勒芬销售费用率(38.3%)、期间费用率(47.9%)较为相近,甚至略低。

1.2 门店数量突破千家,横向全国布局、纵向渠道下沉

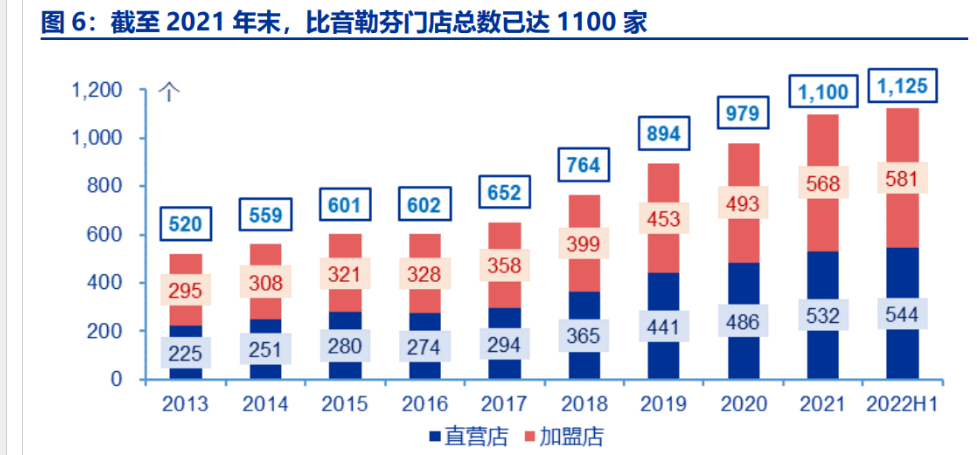

从区域品牌锐变国货典范,2021 年全国门店突破千家。

1)2016 年上市之后进入开 店快车道。2013-2021 年门店数量由 520 家增长至 1100 家,其中拆分 2013-2016 年/2017-2021 年上市前后净开店分别为 82/498 家,即使近两年在疫情扰动之下开店也未见明显减速,2020 年净开店略回落至 85 家,2021 年则重回百家以上达 121 家。

2)直营、加盟门店数量相近,抢占一二线与下沉三四线并进。公司一二线城市门店多为直营店,主要位于高端商场、机场高铁、奥特莱斯等,三四线城市则主要以加盟方式下沉,2021 年直营/加盟门店数量分别为 532/568 家。

2020 年疫情短暂压制年内加盟净增规模,但 2021 年就大幅反弹达到净增 75 家,可见品牌加盟的积极性依旧高涨。

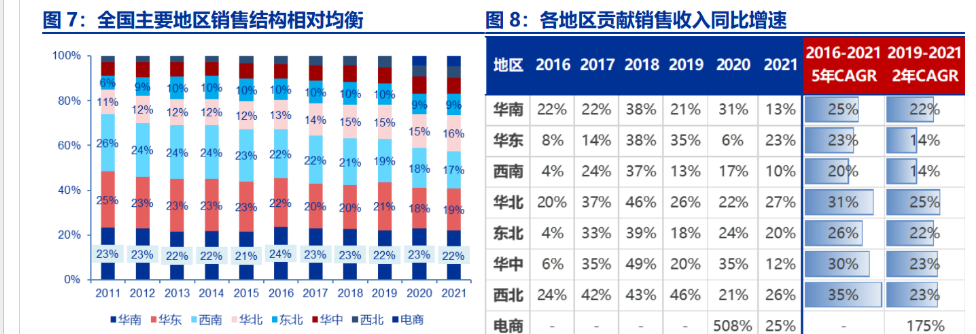

分地区:华南大本营仍是最大销售地区,其他地区销售增长迅猛。

1)四大主力区域合计贡献占比超 7 成,市场结构相对均衡。2021 年最大的华南销售额 6.0 亿元,贡献占比达到 22%,叠加华东(19%)、西南(17%)、华北(16%),前四大主要地区合计贡献占比高达 74%,均有可观的规模贡献。

2)过往相对弱势区域近年来增长迅猛,正在快速补强。华南销售增速相对稳健之外,过去贡献销售占比相对靠后的华北/东北/华中/西北增速更快,2016-2021 年 CAGR 高达 31%/26%/30%/35%。

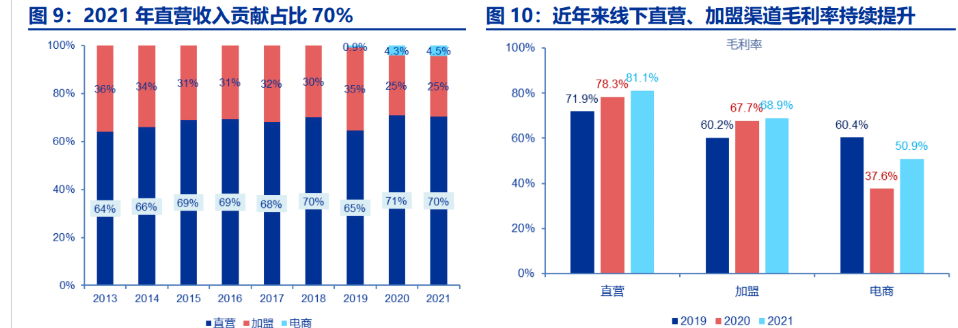

分模式:轻奢定位以线下销售为主,高毛利直营渠道占比约 7 成。

1)线下贡献几乎全部销售,但隐含部分在线销售。2021 年线下/线上销售额 26.0/1.2 亿元,贡献占比 95.5%/4.5%,但线下门店导购私域导流至小程序交易实际计入线下业务,因此实际在线销售比例远高于电商表观占比。

2)线下直营、加盟毛利率持续提升。当前线上销售规模不大,仍处于早期快速起量阶段,但受折扣款销售占比影响波动,电商毛利率相对较低。相较之下,线下直营/加盟渠道毛利率 81.1%/68.9%,近两年累计提升高达 9.2pct/8.7pct。

1.3 实控人股权集中,滚动实施员工持股分享发展成果

温商匠人持股比例高,创始人实控地位稳固。

1)从进口代理到创始品牌,深谙高端服饰经营之道。公司创始人谢秉政先生 1997 年便开始在投身南宁市七星路,经营十余家店铺,主要代理华伦天奴、圣罗兰等国外高端品牌,直至 2003 年创始掌舵比音勒芬公司,数十年研究国内高端客群的着装需求。

2)实控人及一致行动人持股高,股权结构稳定。截至 2022 年 9 月末,公司实控人谢秉政、冯玲玲夫妇合计持股 41.3%,股权结构较为集中。

已滚动实施三期员工持股,分享成果、激发活力。

公司分别于2017、2019、2021年连续实施三期员工持股计划,均通过二级市场回购取得股票来源,每期实际持股规模在1-2%,激励对象涉及少数董监高,以及核心业务、技术骨干人员,激励人数逐期扩大,力度较大,已成为公司激励的常态化方式。截至当前,公司第三期员工持股计划已出售完毕。

2. 运动 x 轻奢双优赛道加持,国货崛起正当时

2.1 全球运动休闲风潮正盛,运动服饰当属景气最佳的方向

全球运动服饰市场规模新高,首超女装跃升第一大服装消费品类。

根据 Euromonitor 统计,2021年全球运动服饰零售市场规模达6662亿美元,同比增长 21.6%,突破 2019 年 6310 亿美元的前期规模高点,继2020疫情发生年度暂时下滑之后重回高增长,首次超过女装成为第一大服装品类。

Euromonitor 预计,全球运动零售市场规模未来 5 年复合增速仍将保持 7.5%的较高水平,至 2026 年达到 9554 亿美元,景气度领跑服饰行业其他主要细分市场。

中国运动服饰市场成长性更佳,消费渗透率仍有较大提升空间。

根据 Euromonitor 统计,1)中国运动服饰零售市场未来增速高于全球。2021 年中国运动服饰零售市场规模 3718 亿元,同比增长 19.1%,预计未来 5 年复合增速 12.3%,高于全球同期的 7.5%。

2)中国运动服饰消费渗透率低于全球。2021 年,中国服装市场中,运动装/(运动装+男装+女装+童装)为 15.9%,远低于全球水平 34.9%。对比发达国家,2021 年中国运动装人均消费支出仅 40 美元,而美国/德国/日本/韩国高达 413/156/100/136 美元

国家顶层政策指引,加持中国运动行业长期成长性。

自十八大以来,全民健身得到高度重视,2014 年正式升为国家战略,2016 年印发《全民健身计划(2016—2020 年)》,2017 年十九大提出“体育强国”建设目标,2019 年印发《体育强国建设纲要》,2021 年印发《全民健身计划(2021—2025 年)》,新五年计划提出:至 2025 年体育产业规模达 5 万亿(注:2019 年国家体育总局公布规模约 2.9 万亿)、38.5%经常参加体育锻炼人数比例(注:2016-2020 年“十三五”时期已达 37.2%)的总量目标,至 2035 年经常参加体育锻炼人数比例进一步达到 45%以上。

假设按照 2021 年全国人口普查 14.11 亿人计算,至 2035/2045 年经常参加体育锻炼人群目标将达到 5.44/6.35 亿人以上。

2.2 细分升级催生新锐崭露,高尔夫服饰捕获主力升级人群

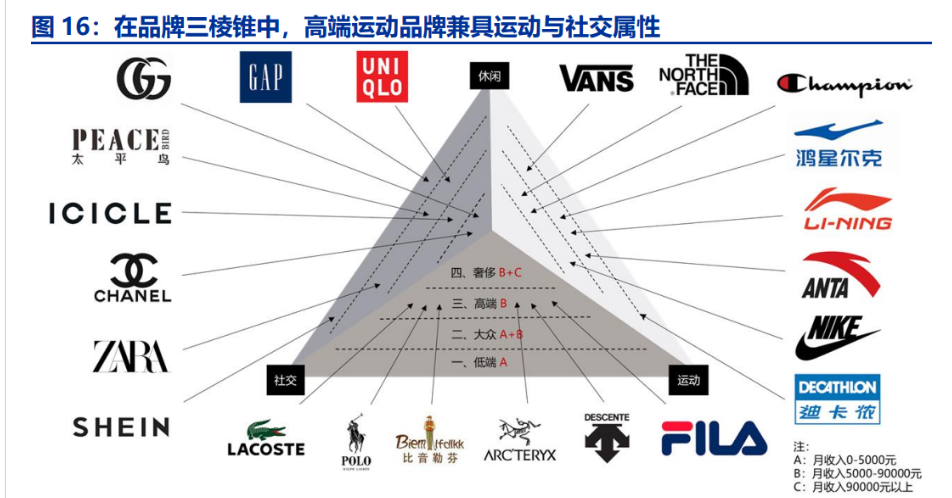

在品牌三棱锥模型中,将众多品牌服饰根据穿着属性分为休闲、运动、社交三类,再根据消费客群收入特征分为低端、大众、高端、奢侈四层。

我们可以总结出两大趋势:

1)休闲运动化,运动品牌景气度长期优于休闲品牌。全球生活方式转变催生运动休闲(Athleisure)风潮正盛,过往以 Uniqlo、GAP 为代表的休闲服饰市场,正长期面临以 Nike、安踏、李宁为代表的运动品牌竞争挑战。

2)运动社交化,高端运动品牌日益趋近传统奢侈品牌优势客群。FILA 代表高端运动品牌,快速成长至超 200 亿销售体量的大品牌,成为众多运动消费者进阶选择的第一步,印证了运动品牌高端化的真实需求。

以比音勒芬、Arc’teryx、Descente 为代表的高端专业运动品牌,仍处于品牌成长曲线的初期阶段,当下景气度更佳,日益趋近触达传统奢侈品牌的高价值客群。

3. 强品牌加速上升周期,裂变、破圈、筑新

3.1 顶尖设计+科技面料+稀缺营销,奠定品牌力连上台阶

“三高一新”研发理念,以一流产品立一流品牌。公司坚持高品质、高品位、高科技和创新精神的产品设计理念。

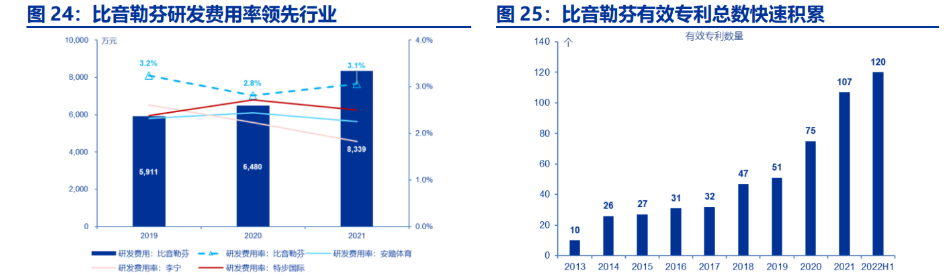

1)不惜研发投入,力度更超国货运动三杰。2019-2021 年公司累计研发费用2.1亿元,占总营收比例高达3.0%,高于安踏2.3%/李宁2.2%/特步2.5%。

2)专利积淀深厚,上市后专利数量暴增。截至 2022 年 6 月末,公司已拥有专利数量达 120 项,是 2016 上市当年的 3.75 倍,主要集中在创新版型、面料、工艺等方面。

3)产品力转化,奠定高水平的件单价。相较于 2020 年,2021 年主要产品价格带进一步聚焦收窄,然而平均件单价提升至 739 元,突破近年来新高,彰显市场美誉度。

我们认为,比音勒芬集聚顶尖设计、科技面料、稀缺营销于一身,是品牌力强势上升的重要条件!

【顶尖设计】聘请国际化设计研发团队,国际时尚与国人品位并重。

1)现有中、英、意、韩四国设计团队,自有和签约超 80 位设计师。

除了冯玲玲女士担任创意设计总监之外,公司还聘任了众多国际一线设计人才,包括韩国知名设计师李孝利、前 Burberry 高尔夫系列设计总监的 Paul Rees、曾服务 Gucci 超十年的意大利设计师 Giuseppe Palmiero 等。

2)中西合璧,力推经典老花与非遗新国潮。

2020 年启动加入“BG”老花图案设计,巩固打造高端品牌超级符号。2021 年与法国殿堂级设计大师合作,上市比音勒芬 X SAFA SAHIN 联名老爹鞋,再现经典与流行碰撞。2022 年 8 月,携手苏绣非遗传人张雪,推出虎年《瑞虎佑福》和兔年《玉兔朝元》苏绣特别设计款,千年东方美学再树新国潮标杆。

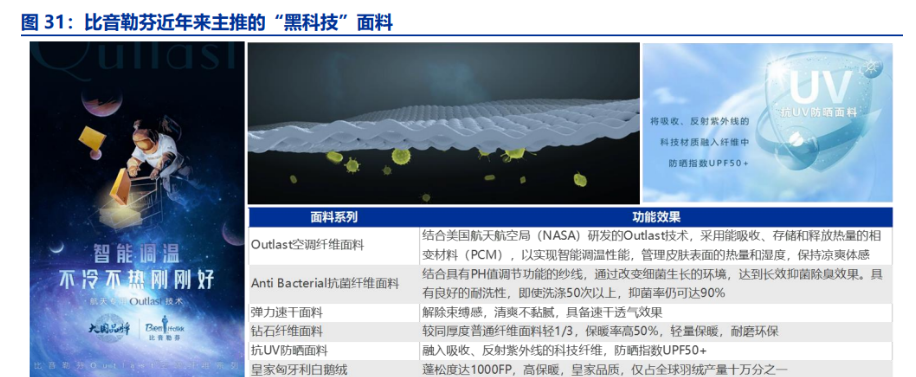

【科技面料】遴选全球顶级供应商,高尔夫服饰是科技面料的产品化身。

1)“黑科技”面料供应资源稀缺,决定了公司产品的独特性。

公司与国际一线品牌背后的首选面料供应商(日本伊藤忠、美国戈尔、意大利康利科尼等)保持长期合作关系,已建立技术研发人员的定期交流机制,并结合产品风格特点,发挥各自优势进行定向研发。

2)依据人体工学科学剪裁,产品更适合国人身型特征。

公司与北京服装学院、与中国流行色协会共建研究中心,并参与“Fabrics China 中国流行面料”系统工程,为研发设计提供科学数据和技术支持。有别于国际品牌对全球市场普遍上市统一产品,比音勒芬专门针对亚洲人身材做细节设计,例如前放后收的版型设计、松紧袖口剪裁等,产品能够兼顾穿着体验和身型修饰。

【稀缺营销】精准抢占专属营销媒介,高效曝光品牌内核。

2021 年公司广告宣传费用 仅 7889 万元,相较于同行动辄数亿的推广费用,公司更注重精准投放、高效曝光。包括:

1)国家队、故宫等专属 IP。2013 年成为中国国家高尔夫球队官方合作伙伴,2020 年 9 月再续第二个 8 年之约,赛事传播彰显运动基因;自 2020 年春季以来,持续推出比音勒芬×故宫宫廷文化联名系列,凸显国货国潮文化。

2)CCTV、高铁大屏等稀缺媒介。2020 年 9 月登陆 CCTV《大国品牌》,2022 年董事长又先后参加《财访·看财报》、《匠心智造》栏目,获权威媒体背书;2022年7月与国内最大的高铁媒体运营商永达传媒达成战略合作,启动在全国 60 个城市、覆盖 80%高铁站点的数亿级大屏广告传播,直触商旅人士。

3)社交平台 KOL、KOC 生态。深度合作王耀庆、吴宣仪、吴尊等多明星矩阵,在小红书、抖音等全网种草,并植入《三十而已》、《了不起的儿科医生》等影视剧,KOL、KOC 高频输出深化高端品牌势能。

3.2 以超级品类引领系列裂变,刻画 T 恤小专家品象

从“我的奢侈品”、“高尔夫第一联想品牌”到“T 恤小专家”,核心品类引领品牌打开市场空间。

1)T 恤刚需市场大、标品盈利高。T 恤具备刚需、易耗、跨地域、跨季节等特性,呈现出复购率高、市场空间大、成长性持续等品类优势。根据研究院报告,全球 T 恤年销量数十亿件,中国作为 T 恤消费大国,每年消费 T 恤超过 30 亿件。

2)六大优势奠定 T 恤小专家市场地位。公司 20 年精研积累多项革新性 T 恤专利,结合上千万人体数据,打造最适合中国人体型的 T 恤。

3)长青款畅销,市占率遥遥领先。根据中国商业联合会、中华全国商业信息中心数据,2018-2021 年比音勒芬 T 恤已连续 4 年霸榜同类综合市占率第一。2021年比音勒芬在中国高尔夫服装市场/T恤市场综合占有率62.9%/3.0%,均遥遥领先次席品牌,且在 T 恤市场的份额仍具巨大提升空间。

超级品类引领四大系列裂变,精准覆盖精英人群穿着场景。

比音勒芬品牌旗下四大差异化系列:

1)生活系列:在“生活高尔夫”品牌理念下,生活系列是 SKU 最多、贡献销售额最大的产品系列。

2)时尚系列:有别于生活系列的低调奢华,时尚系列倾向结合国际潮流元素,更展现时尚轻奢和着装魅力。

3)故宫联名系列:自 2020 年春夏上市,稳定推新“朕都依你”、“天官赐福”、“福禄寿”、“奉天承运”等款,是同行中在售故宫联名产品数量较多的高端品牌商之一。

4)高尔夫系列:定位高端时尚运动,结合高尔夫运动特性,采用国际领先的功能性面料和舒适度设计,当前在售商品数量上百款,SKU 丰富度已足够支撑该系列单独开设门店。

统计比音勒芬官方商城当前在售商品:

1)价格带:生活、时尚系列产品价格带更宽,故宫联名、高尔夫系列价格带更窄。就主力 T 恤产品价格来看,生活、时尚、高尔夫系列产品价格水平接近,而故宫联名系列单价较其他系列产品高约 20%。

2)SKU:生活、时尚系列在售产品丰富度更高,在售产品数量占比合计超 75%,高尔夫系列 SKU 数量快速扩充,故宫联名系列则相对较少。

我们认为,四大系列主力产品价格趋近,系列裂变旨在覆盖轻商务、时尚、运动、国潮等更多差异化需求偏好,并非简单的提价手段。

3.3 单设高尔夫旗舰门店破圈,运动基因亮剑抢市场空白

高尔夫系列独立店正式面世,破圈竞逐年轻化运动客群。

2022 年 8 月起,比音勒芬高尔夫店(Biemlfdlkk Golf Fashion)在贵阳、沈阳、合肥、西安等核心商圈相继开设,抢占国内高尔夫服饰市场制高点。

以沈阳中兴方城为例,比音勒芬高尔夫店入驻 5F 运动楼层,与 Arc’Teryx、The North Face、Columbia 等中高端运动户外品牌同层竞逐。

科技创新和匠心工艺,满足精英人群日渐细化的运动场景需求。

在新韩国设计师主导下,产品细分为时尚高尔夫和专业高尔夫两大系列,时尚度更高、SKU 更加丰富,适用于不同运动场景穿着,已拥有一批忠实的消费人群。

新产品采用韩国原产高品质速干纤维,具备高倍吸湿力和专业防晒抗 UV 功能,为热衷于高尔夫运动,注重时尚和功能性的消费者提供高值体验。

我们认为,比音勒芬系列实施单独开店,将进一步提升高端人群对于时尚运动的消费体验,持续打开客群边界、店效上限、开店空间。

3.4 旗下威尼斯品牌沉淀筑新,出游复苏造第二成长引擎

威尼斯品牌历久弥新,旨在成为旅游服饰蓝海第一联想品牌。

威尼斯品牌(CARNAVAL DE VENISE)成立于 1953 年,追溯起源于 1268 年全球闻名的狂欢盛事——威尼斯狂欢节,至上世纪 90 年代已成为意大利男装饰品翘楚。

2013 年,比音勒芬收购威尼斯品牌,2018 年重新定位“度假旅游服饰”,2019 年在中国市场正式推出,围绕消费者出游的场景化和功能性进行研发设计,分为旅游、都市两大系列,主推亲子装、情侣装,兼具功能性、时尚度,一站式满足中产家庭出游的着装需求。

比音勒芬在前、威尼斯在后,复制高端品牌运营经验,构筑第二成长引擎。

1)跨界联名:先后与哆啦 A 梦、史努比、贝肯熊合作,推出联名限定系列,童趣加持品象。

2)明星矩阵:自 2019 年官宣国民夫妇田亮、叶一茜成为首任代言人,此外也通过明星街拍高频曝光。

3)异业联盟:后疫情时代国内精致露营热潮兴起,与现象级户外露营品牌牧高笛同框出镜,贴合户外新场景。

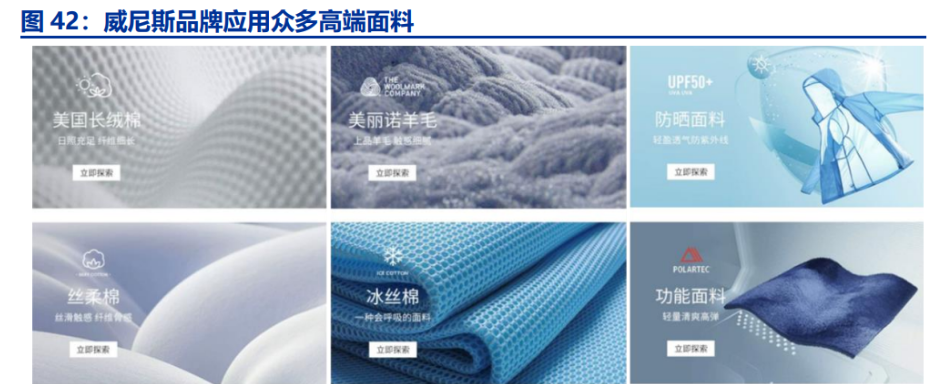

4)高端面料:采用长绒棉、丝柔棉、冰丝棉、美丽诺羊毛、防晒 UPF50+等高端面料,打造轻运动、轻户外、轻面料产品风格。

起步初期 3 年受疫情掣肘,看好后续旅游出行复苏助力新发展。

1)品牌起步波折,恰逢全球疫情爆发。威尼斯品牌于 2019 年在中国市场正式推出,但恰逢 2020 年初全球疫情首度爆发,出游需求萎缩拖累旅游度假服饰发展。

2)旅游出行数据仍处于历史低位,有待后续复苏。2020-2021 年中国旅游总人数大幅减少至 30 亿人次上下,较 2019 年超 60 亿人次基本腰斩。从最新跟踪的中国航空客运量来看,2022 年国庆黄金周平均每日客运量 71 万人次,不到疫情前 2019 年国庆黄金周 165 万人次的一半水平。

3)户外露营等热潮兴起,预示民众出游跃跃欲试。我们认为,过去几年疫情防控导致人们出行受阻,随着后续防控措施边际松绑,出游需求有望迎来反弹,届时威尼斯品牌发展将受益。

4. 比较分析:开店远未触顶,存货变现尤为强劲

4.1 店数与店效加速上行周期,市场空间存在高天花板

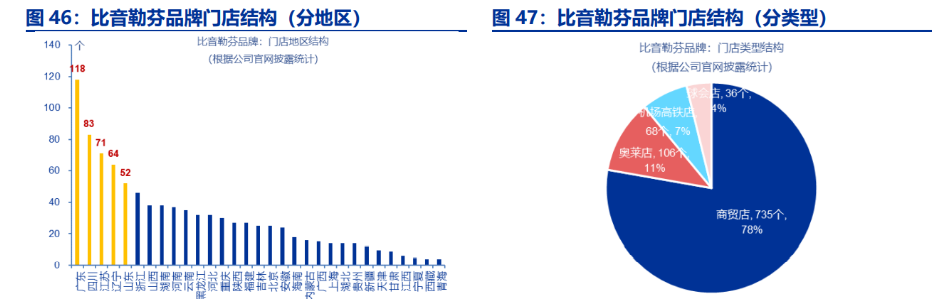

由于官网定期更新略慢于实际,截至 2022 年 10 月披露共 1014 家实体门店,较 2022 年中报统计的 1125 家略有偏差,但该样本已具备较大代表性。

分品牌来看,比音勒芬/威尼斯品牌店分别为 945/69 家,占比 93%/7%。拆分比音勒芬单品牌 945 家门店:

1)分所处区位:广东省总门店数 118 家,是唯一超百家门店的地区,分列 2-5 位的是四川 83家/江苏 71 家/辽宁 64 家/山东 52 家,均超 50 家门店,分别为西南/华东/东北/华北地区 重要省份。

2)分门店类型:商贸店/奥莱店/机场高铁店/球会店分别达 735/106/68/36 家,占比 78%/11%/7%/4%。

我们认为,市场对国货高端品牌的开店空间判断存在分歧,且普遍低估。

市场判断依据主要来于历史上高端女装或小众运动品牌面临开店瓶颈的结果事实,但究其成因:在于跨地区消费者偏好存在差异化,以及小众产品设计不走向生活化,局限了市场拓展的空间。然而,比音勒芬主打功能性运动服饰,且以 T 恤超级品类建立客群复购的强粘性,在跨地区消费者的偏好趋同,奠定其畅销全国的商业条件和市场空间。

综合考虑运动赛道空间与单品市场规模,我们认为公司中期开店空间将在 2000 家以上,较当前 1125 家有至少接近翻倍的开店空间。

理由如下:

1)贯穿一二三四五全线的广阔拓店空间。

不同于初创品牌的市场反馈尚不充分,公司自成立 20 年以来已发展建立上千家门店网络,品牌美誉度的外溢触达范围更广于实体门店所设之处,是当前各地商场积极招商的品牌之一,公司在疫情之下每年仍实现逆势净开店。从上述统计可见,公司在华中、西北地区的门店部署仍较少,例如经济强省湖北的门店数仅 14 家,且一半开设在省会武汉,下沉空间巨大。此外,在超一线城市北京/上海的门店数仅 26/14 家,也存在加密空间。

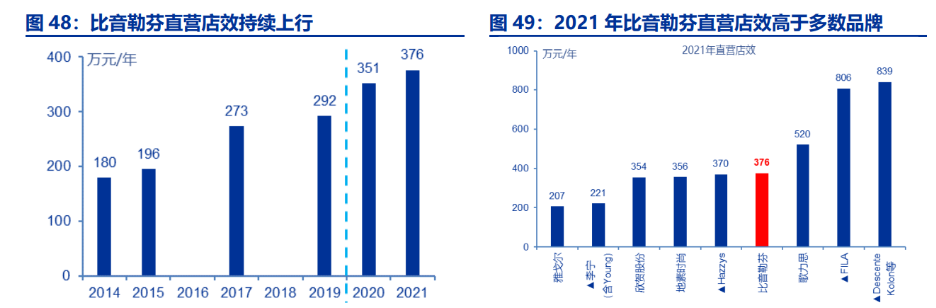

2)正加速上行的门店效益,领先多数同行。

2021 年公司平均直营店效达 376 万元,疫情期间不降反升 25 万元,彰显强劲的品牌向上势能。虽然当前公司直营店效已高于多数中高端男女装品牌,但相较于 FILA、Descente 等中高端运动品牌普遍 800 万元以上的平均店效,仍差距甚大,有较大提升空间。

值得注意的是,2020-2021 年新开直营店 183 家,占 2021 年末直营门店总数超 30%,新门店处于动销爬坡阶段,大幅摊低平均店效。如果以 2021 年披露前五大门店为例,销售额门槛高达 2000 万元以上,其中 4 家连续 2 年稳定上榜,且有可观的销售增长,计算前五大门店平均销售额/平效分别达 2889/8.21 万元,远高于总体的 376/2.33 万元,是当前门店效益的标杆水平,实际上更具代表性。

3)高尔夫系列独立开店延伸成长曲线,再拓店效、开店上限。

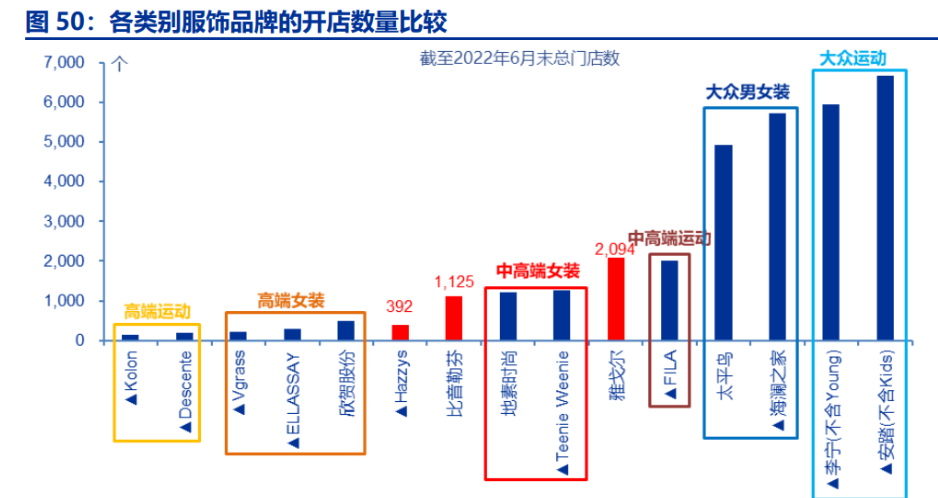

公司当前已突破高端女装普遍面临 500 家的门店瓶颈,与中高端女装 1000 家门店级别接近,但远低于大众男女装与大众运动品牌动辄 6000 家左右的门店规模。

公司启动高尔夫系列独立开店,是品牌属性从中高端男装向运动时尚更加倾斜的标志性举措,有望复制 FILA 发展壮大超 2000 家门店的成功之路。

参照 Descente、Kolon 等高端运动品牌正处于迅猛增长期,比音勒芬品牌定位与专业调性与之更加相似,从当前时点来看,具备更长的成长周期与发展上限。

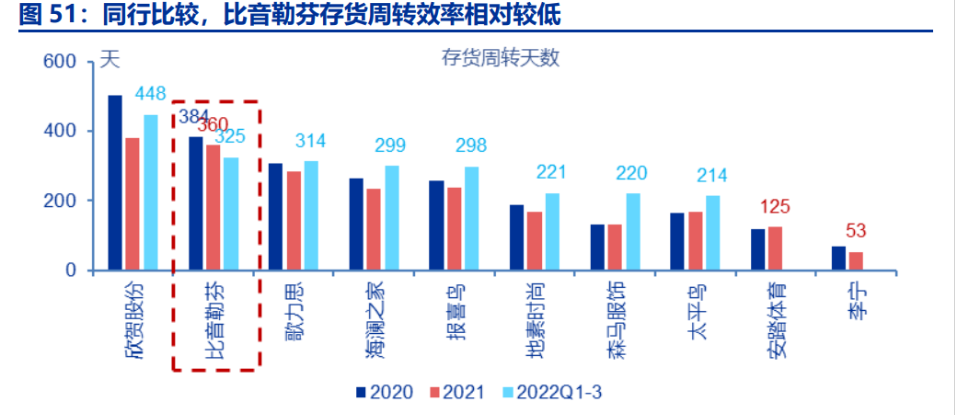

4.2 运营策略天然决定高存货,库龄结构更具实际意义

同理海外奢侈品视价格体系为品牌运营重要基石,“当季不促销”天然决定库存周转慢于大众品牌。

公司正价店仅有会员折扣不低于 9 折,其余均为正价零售,且当季货品如无售罄,不会在季末调入清货渠道打折促销,而是转入库存等待 8-9 个月至第二季,再主要进入奥莱渠道打折出售。

与海外奢侈品运营逻辑相似,“当季不促销”旨在保护当季购买的消费者,且保护价格体系的预期稳定。在此品牌运营策略下,固然导致公司存货周转速度较大众品牌更慢,两者运营逻辑截然不同,实际上没有可比性。

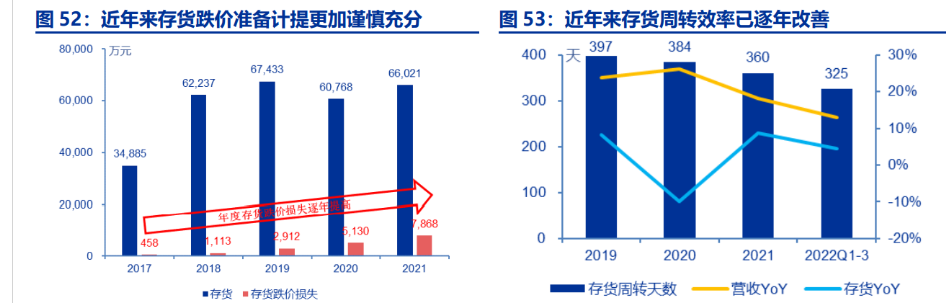

提升快反+谨慎计提,近年来存货周转效率已持续改善。

一方面,公司提高快反比例,精准配货,持续提升终端售罄率,在当季不采取打折促销的前提下,当季售罄率预计已达 60%以上。

另一方面,公司采取更谨慎充分的存货跌价准备计提策略,2021 年度计提存货跌价损失 7868 万元,但实际绝大部分后续又能转销回来。

综上举措,近 3 年公司账面存货增速低于营收增速,促成存货周转天数持续缩减至 1 年以下。同时,2 年以内库龄的产品占绝对多数比重,实际为去化能力极强的存货。

“保护品牌(价格)、牺牲售罄率(存货)”的策略,实质是建立在强劲现金流与存货变现能力之上,难以复制。之所以品牌普遍不敢采用比音勒芬模式,主要担心存货占用当年现金流,然而过季存货即使深度折扣,变现能力也同样有限,甚至稍有不慎,就埋下巨大的存货风险,进入恶性循序。

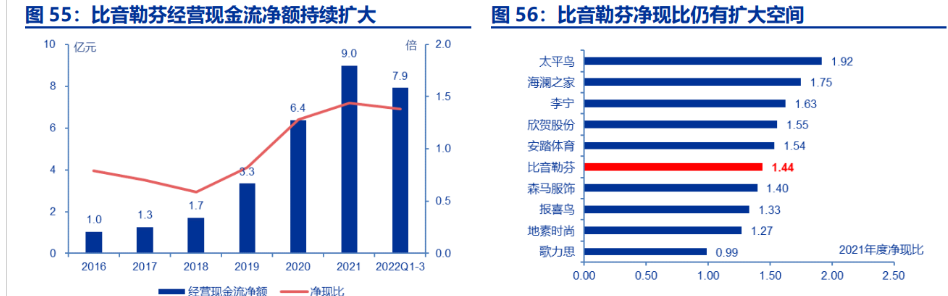

对于比音勒芬而言:一方面,持续扩大的现金流能够支撑部分存货挤占,2021 年经营现金流净额同比增长 41%至 9 亿元,净现比扩大至 1.44 倍,收益质量突出。另一方面,经典男装的时尚变化较小,过季存货的变现能力仍能延续,第二年调入奥莱渠道的产品动销与折扣水平优异,从而不至于形成过大过久的积压。

奥莱渠道基本直营,折扣上行保障可观盈利。

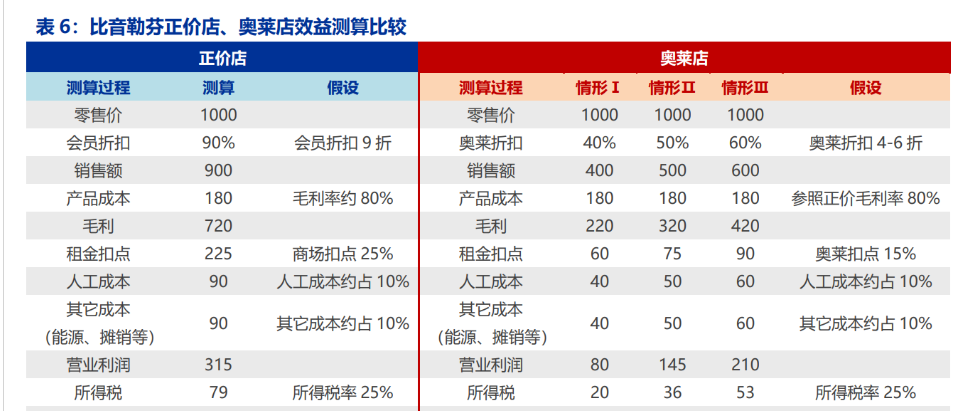

奥莱店为公司主要的存货消化渠道,基本按照 8-10 家正价店对应 1 家奥莱店的结构配比。奥莱店折扣集中在 4-6 折,且近年来随品牌力逐年提升,而奥莱店运营成本低于正价店,因此仍具有较大利润空间。

我们测算:虽然奥莱店折扣较正价店力度更大,但奥莱租金扣点普遍 10-15%,远低于商贸扣点 20-25% 水平,因此在其他成本、费用、税费相同条件下,奥莱店净利率仍然可观,普遍高于其他品牌正价店。当奥莱折扣率升至 6 折情形下,甚至公司奥莱店净利率与正价店接近。

5. 盈利预测与估值

5.1 盈利预测

盈利预测:

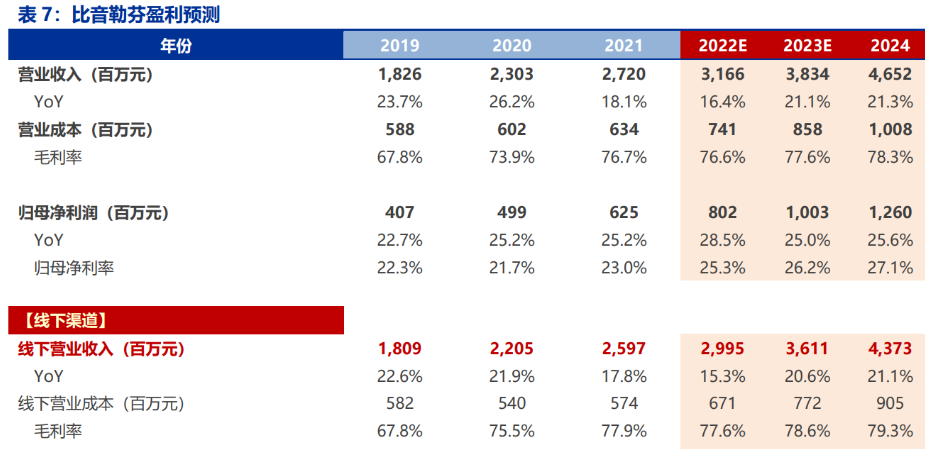

结合最新公司情况及外部零售环境,我们对原盈利预测中部分关键假设因子进行微调, 包括但不仅限于:调整22-24年净开店数量至 130/180/180 家(原为 180/200/200家),毛利率 至 76.6%/77.6%/78.3% ( 原为76.9%/77.2%/77.6%),销售费用率至36.5%/37.0%/37.0%(原为 38.5%/39.0%/39.0%)。

最终,我们调整公司 22-24 年盈利预测:预计公司 22-24 年营收增长 16%/21%/21% 至 31.7/38.3/46.5 亿元(原为 32.4/39.6/47.5 亿元),归母净利润增长 28%/25%/26% 至 8.0/10.0/12.6 亿元(原为 8.1/10.0/12.3 亿元)。

费用预测:公司刚性费用较少,在疫情背景下仍能合理控费,尤其销售费用率改善显著,管理及研发费用率相对稳定,带动盈利能力提升。

预计 22-24 年销售费用率 36.5%/37.0%/37.0%,管理费用率 5.8%/5.7%/5.6%,研发费用率 3.1%/3.1%/3.1%。

具体逻辑如下:分线下直营、线下加盟、线上电商渠道拆分营业收入,并假设分渠道毛利率。其中,线下渠道通过店铺数、店效或单店收入,相乘计算实体门店营收贡献;线上渠道通过增速假设,推算电商营收贡献。

最后,通过假设分渠道毛利率,推算公司综合毛利率水平。盈利预测过程及结果如下:

5.2 估值分析

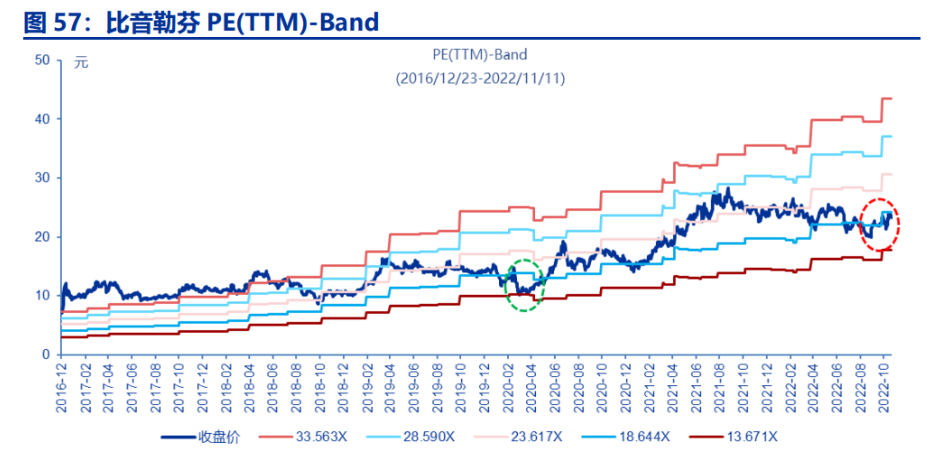

回溯比音勒芬自 2016 年上市以来的完整 PE(TTM)-Band,公司当前 PE(TTM)仅约 18 倍,处于历史中枢 23.6 倍(粉红线)之下,估值回升空间大。

公司仅在 2020 年初疫情首次突发时期,市场恐慌打压公司估值跌至 PE(TTM)-Band 下轨,此外绝大多数时期均处于 18.6 倍(深蓝线)以上,因此我们推断公司当前估值正处于偏底部区域。

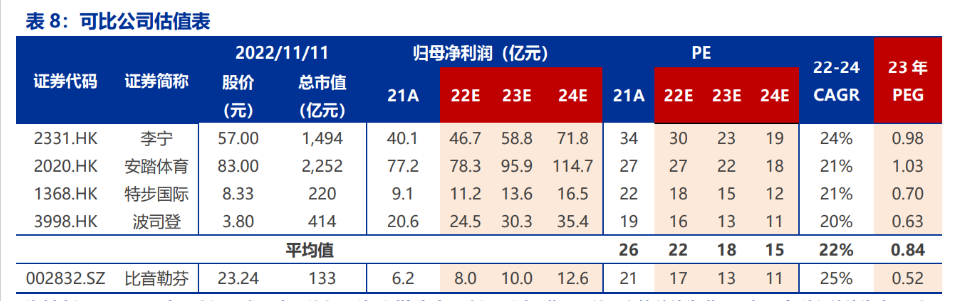

综合考虑品牌价值、所处赛道、成长性等因素,我们选取李宁、安踏体育、特步国际、波司登 4 家作为可比公司。上述 4 家公司均为国货领军品牌,享有较高国民美誉度,正处于良好发展势头中。同理,比音勒芬作为高端国货运动标杆品牌,品牌价值巨大,且同处于高景气运动及功能性服饰赛道,具有极高成长上限,与该 4 家公司存在一定的可比性。比音勒芬作为中国高端运动品牌,长期受益于国货崛起与运动赛道高景气。

疫情逆境之下仍景气方向,或也将是后续复苏弹性最大的细分赛道。

公司 22Q1-3 营收/归母净利润同比增长 13%/25%,大幅领跑同行。

短期看,强品牌粘性铸就高复购率,逆境动销良好,预示后续内需复苏将迎景气加持。

中长期看,店数与店效同步提升,一二线加密与三四线下沉打开门店空间,强品牌周期中店效上行远未触顶。

我们预计 22-24 年归母净利润 8.0/10.0/12.6 亿元(原为 8.1/10.0/12.3 亿元),22-24 年 CAGR 高达 25%,对应 PE 为 17/13/11 倍。

相较于可比公司,比音勒芬成长性更佳,但当前估值却更低,参照可比公司平均 PEG,给予公司 23 年 PEG 为 0.84 倍,对应 PE 为 21 倍,目标市值 212 亿元,较 2022/11/11 市值有 60%上涨空间。

6. 风险提示

疫情影响终端消费,内需不振风险。

新冠疫情反复,对居民收入和消费意愿造成较大影响,导致内需不振。同时,防疫管控导致线下消费场景受到较大限制,而公司线下渠道占比超 90%,若线下消费恢复较弱、其他渠道补偿不足,可能导致业绩增长放缓。

运动赛道高景气吸引新进入者,行业竞争加剧风险。

近年来,中国泛运动服饰市场景气度高,吸引全球众多品牌进军,例如 FILA、Descente 等均拓展了高尔夫系列。目前公司直接竞争对手较少,但如果未来不能持续创新,可能会导致竞争优势衰减。

门店扩张进度不及预期,导致业绩增速放缓。

公司规模扩张主要依靠线下门店拓展,若疫情反复,门店扩张速度可能放缓。同时,门店快速扩张也对公司管理运营能力提出更高要求,若店效提升趋势难以维持,可能导致业绩不及预期。

存货消化能力减弱,大规模减值将影响业绩。

截至 2022Q3 期末存货 6.9 亿元,占资产总额比重约13%,存货周转率较国内同行偏低,目前公司依靠线下奥莱与电商平台有效消化存货。若在未来因市场环境变化或竞争加剧导致存货积压,大规模减值或将拖累业绩。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号