-

景气度投资在年底是否有效?

王德伦策略与投资

/ 2022-11-10 21:28 发布

/ 2022-11-10 21:28 发布11-12月A股业绩失锚,主题行情与极致的困境反转主导。

三季报披露完毕后,市场进入业绩真空期,虽然高频数据可以追踪企业业绩,但是在股价已经充分被信息内卷后,后面接收信息的投资者有较长的时间无法接收到业绩的安全垫,可能也不利于股价对信息反映的持续性。

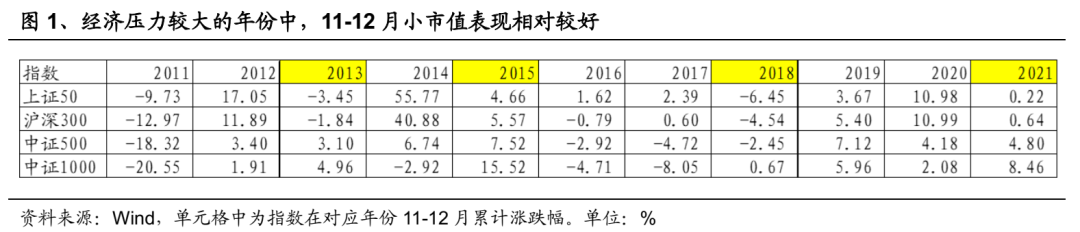

图1所示,除了经济亮点比较多或者年底超预期降息降准的年份之外,在经济整体压力较大的年份中(图1中的标黄单元格),市值越小的板块在11-12月也会表现越优,小市值板块的高弹性对应在此时间区间段内主题行情的活跃。

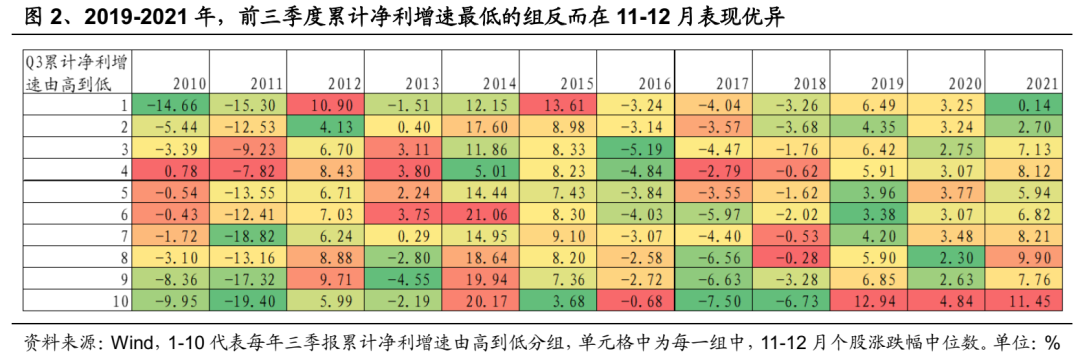

下面五组图我们分别按照每年不同类型的业绩增速对个股按照增速由高到低进行分组,以每组11-12月股价累计涨跌幅中位数作为该组股价表现代理变量。图2以每年的前三季度累计归母净利润增速进行分组,2019-2021年前三季度累计净利增速最低的组,反而在11-12月表现占优,说明市场可能在博弈极致的困境反转。

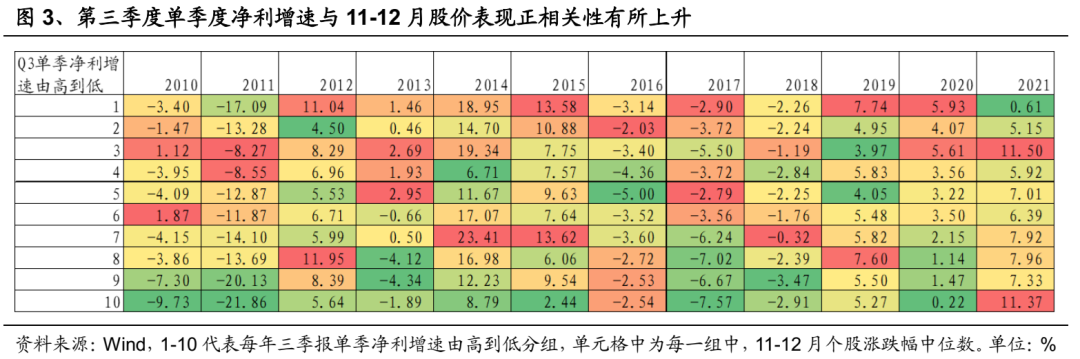

图3以每年第三季度单季度净利增速对股票进行分组,2012至2020年,单三季度净利增速最高的组通常股价表现也较好,不过每一年的单调性并不明显。另外,2021年两者出现负相关性,与之前的经验几乎相反,可能与当年年底的稳增长压力加大有关。

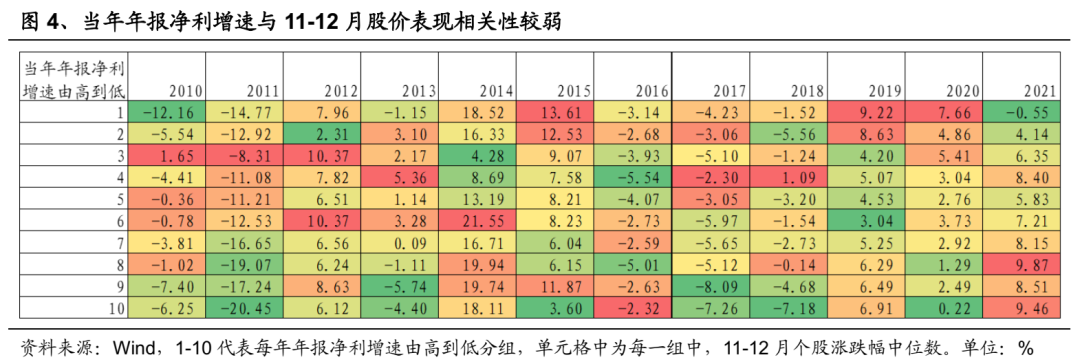

图4以当年年报净利增速进行分组,得出的结论与图2相似,每一年的差异性较大,使用历史经验来对应不一定有好的效果。

图2至图4使用的是历史财报数据,而股价反映未来预期,如果使用未来的财报信息效果是否可以改善?

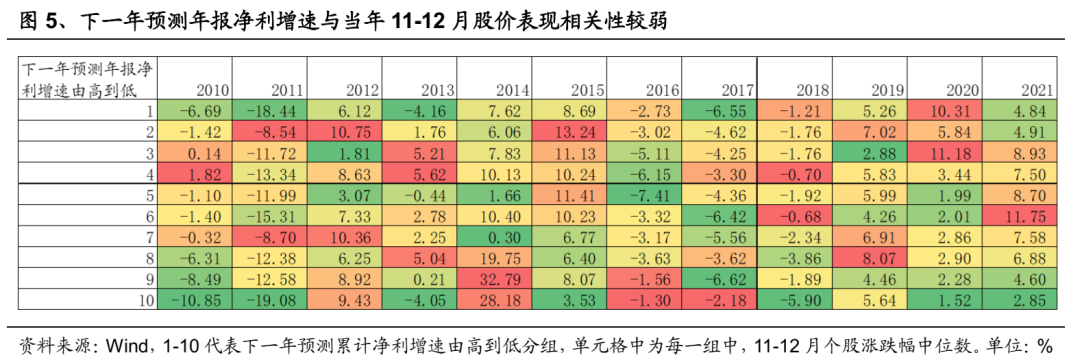

图5以Q3业绩披露之后,分析师对下一年盈利预测增速由高到低进行分组,预测盈利增速与11-12月的股价表现相关性也不明显,可能是由于预测增速本身的偏差较大,市场不会对此给予过高定价权重。

一个比较有意思的发现是,2021年之前,下一年一季报的真实净利增速最高的组通常在11-12月的股价表现较好,不过2021年规律被打破,2018-2019年整体的单调性也较差,如图5所示。下一年一季报真实净利增速是后验指标,根据当下信息可能较难进行有效推断,我们利用当年一季报低基数去寻找下一年一季报高增的板块实际效果并不显著。反过来讲,市场在11-12月对明年一季报的定价较为有效。

总体而言11-12月股价对业绩的锚定效应并不强,主题行情以及极致的困境反转可能成为阶段性主导。不过值得注意的是,我们这里指出的是普遍性规律,在行情演绎节奏的把握上可能存在细节的差异,需要结合股价、市场博弈关注点来综合分析。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号