-

业绩VS估值,谁是支撑股价上涨的核心逻辑?

飞鲸投研 / 2022-10-29 16:53 发布

股价的上涨到底由什么决定?如何对企业进行估值?这是本篇文章的重点。

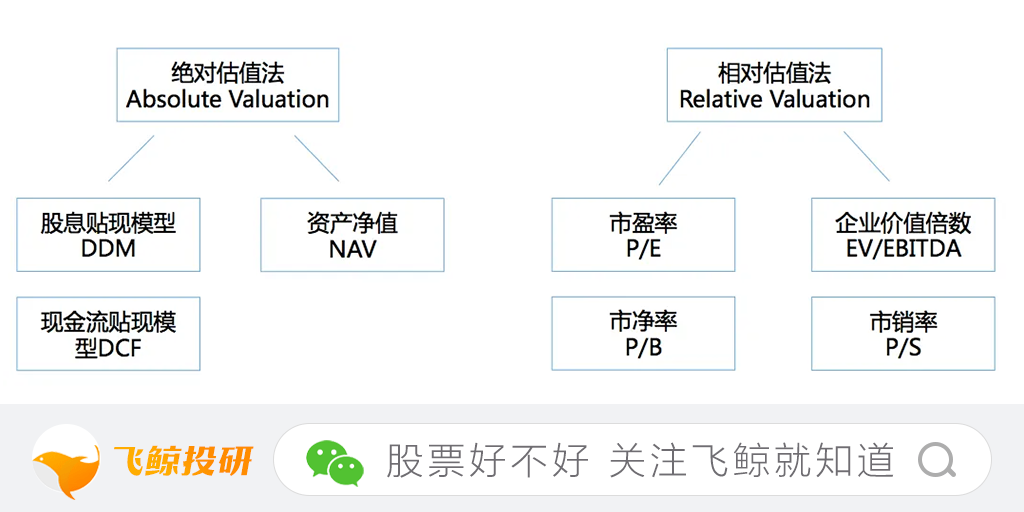

估值方法有两种:

第一种相对估值法(乘数方法),主要指标有市盈率(PE)、市净率(PB)、PEG、市销率(PS)等等,前两个是大家常用的企业估值指标。

第二种是绝对估值法,主要采用折现方法,如自由现金流折现、股利贴现模型等等。

实际上,自由现金流折现是企业估值的唯一标准,PE、PB这些估值指标是从现金流折现公式推导出来的简易指标。

首先飞鲸投研说一下市净率,市净率等于企业的市值除以账面净资产,它在估值中意义不大,因为企业的净资产账面价值和内在价值关系不大。举个例子:

小明和小刚都是大学生,他们毕业时的账面价值是一样的,都是四年一共付出的学费、住宿费等“历史成本”,但内在价值却可能天壤之别。因为他们的内在价值是未来所有工作收入的折现值。

所以,账面价值的意义不大,因为有时候那些市净率平均值一直较高的公司反而是不错的公司,它们在有形资产很少的情况下一直被市场认可,有可能公司拥有能产生大量利润的无形资产、企业文化和人力资源,只不过这些没有体现在资产负债表里。这些需要具体问题具体分析,总而言之,PB指标价值有限,所以飞鲸投研重点分析市盈率(PE)指标。

一、股价的两个决定因素:EPS和PE

股价=每股盈利(EPS)*市盈率(PE),所以股价的上涨到底是业绩决定的,还是估值决定的呢?

《沃伦·巴菲特的投资组合》的作者做过“时间、估值、业绩和股价的关系研究”,结果表明:

持股3年,股价与业绩的相关性为0.131~0.360;

持股5年,股价与业绩的相关性为0.374~0.599;

持股10年,股价与业绩的相关性为0.563~0.695;

持股18年,股价与业绩的相关性为0.688。

时间拉得越长,业绩(EPS)对股价的作用越大,估值(PE)的作用越小。所以,价值投资者更看重业绩。芒格说“长远来看,不论估值如何,股票的回报率很难比发行该股票的企业的净资产收益率高很多”。

企业的业绩在长期为什么比估值更重要呢?背后的原理是复利。今年的业绩是在去年业绩基础上不断地增长,无时无刻不在进行着。但估值的变化没有复利作用,而且影响有限。所以,从企业的角度看,长期投资者主要赚的是企业业绩增长的钱,而不是估值变化的钱。

股价=每股盈利*市盈率,这个公式是股市众生相的镜子。

股市中的盯盘派、图表派、技术派、炒概念派,都是希望在PE上找规律,低买高卖。还有奇怪的年报派,每当感受季报、年报披露,业绩增了就追高买入,业绩不达预期就赶紧卖出。每个人都有自己的偏好和投资理念,可基于短期业绩走势的买卖也是一种投机。

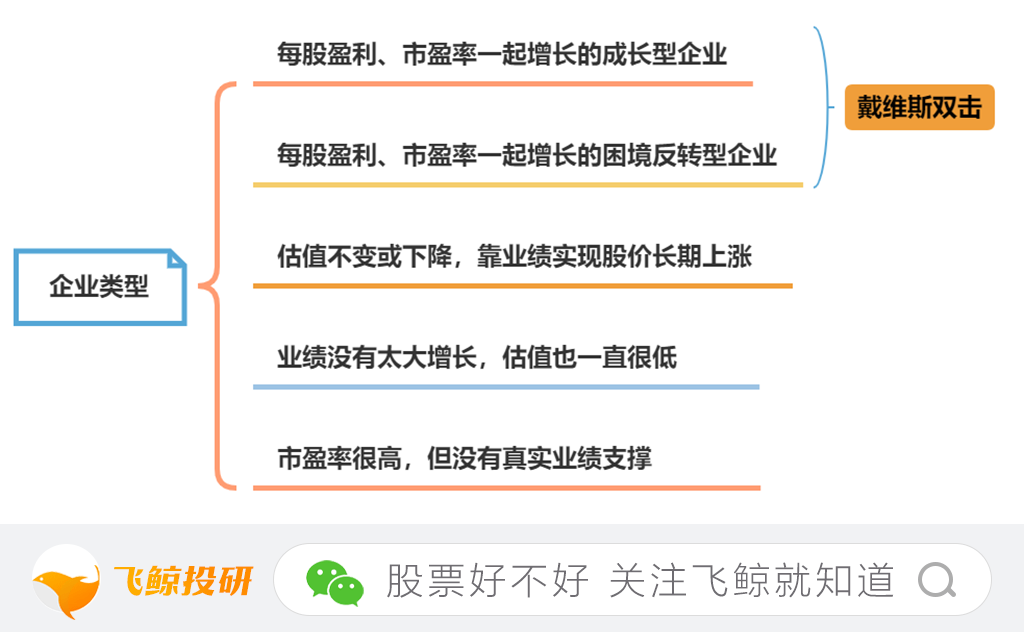

不同的股票也有自己的性格。主要有以下几类:

1、每股盈利和市盈率一起增长的成长型企业,比如之前的颐海国际,上市的时候市值不高,估值也低,发展空间又大,上市之后的几年业绩、估值一起增长。

2、每股盈利和市盈率一起增长的困境反转型企业。比如遭遇特殊事件的白酒、乳制品企业,经过一段时间的下跌后,业绩和估值都会有大幅提升。

以上两种类型叫做戴维斯双击。

1、估值不变或下降,但靠业绩依然能实现股价长期上涨。格力电器就是经典案例,多年来一直被怀疑到达天花板,估值始终在10倍PE上下,但业绩一直增长。

2、业绩没有太大增长,估值也一直很低。如大国企中国石油、中国工商银行等。

3、市盈率很高,但没有真实业绩支撑。如创业板的很多有概念没业绩,被大肆炒作的公司,风险很大。

二、市盈率再分解:PE=Normal PE+e

企业的市盈率多少倍算是合理的?没有统一的标准答案。不同行业、不同企业的PE肯定是不同的。美国股市从1801年到现在200多年的平均市盈率是15倍,A股估值的历史均值也差不多这个数。但15倍是整个股市的大致合理PE,并不代表任何板块、任何行业的合理PE都是15倍。

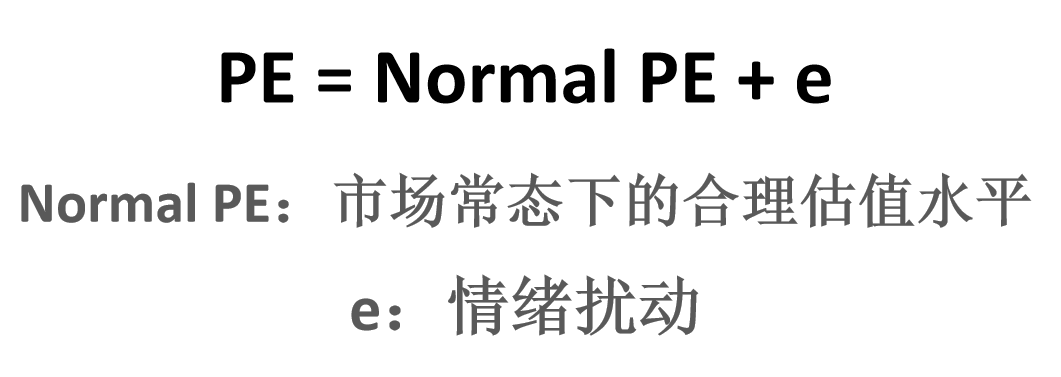

实际上,PE由两部分构成:一是企业在市场常态下的合理估值水平,二是情绪和其他因素扰动带来的变化。

在交易事件,PE每分每秒都在波动,主要是市场情绪、短期消息在起作用。无论短期PE如何让变化,它始终围绕一个轴线上下波动,这个轴线就是企业在常态下的合理估值水平,它是企业内在价值决定的。

即企业内在价值决定常态下的合理估值水平,情绪、短期消息会使PE处于波动之中。用公式表达:PE=Normal PE+e。

这和价值决定价格,价格始终围绕着价值上下波动是一个道理,价格偏离价值的时候,主要是受供求关系影响。

如果一家企业市盈率是50倍,内在价值决定的市盈率是30倍,那么多出来的20倍就是情绪给予的高估。企业是高估还是低估,是相对于企业自身常态下的合理估值水平而言,而不是市场的平均估值。

企业合理估值水平取决于内在价值,Normal PE等于内在价值除于每股盈利,内在价值是企业未来现金流折现得到的,所以市盈率是现金流折现公式推导出来的另一种表达形式。现金流折现只能推导出市盈率合理估值部分,情绪部分是无法计算的,依赖于我们对市场和人性规律的认知。

飞鲸投研提醒大家一点,PE指标只是估值时看起来更为简便直观,但其背后还是现金流折现公式。企业估值,一定要面向未来,估算其现金流折现值,这才是唯一准确的标准。

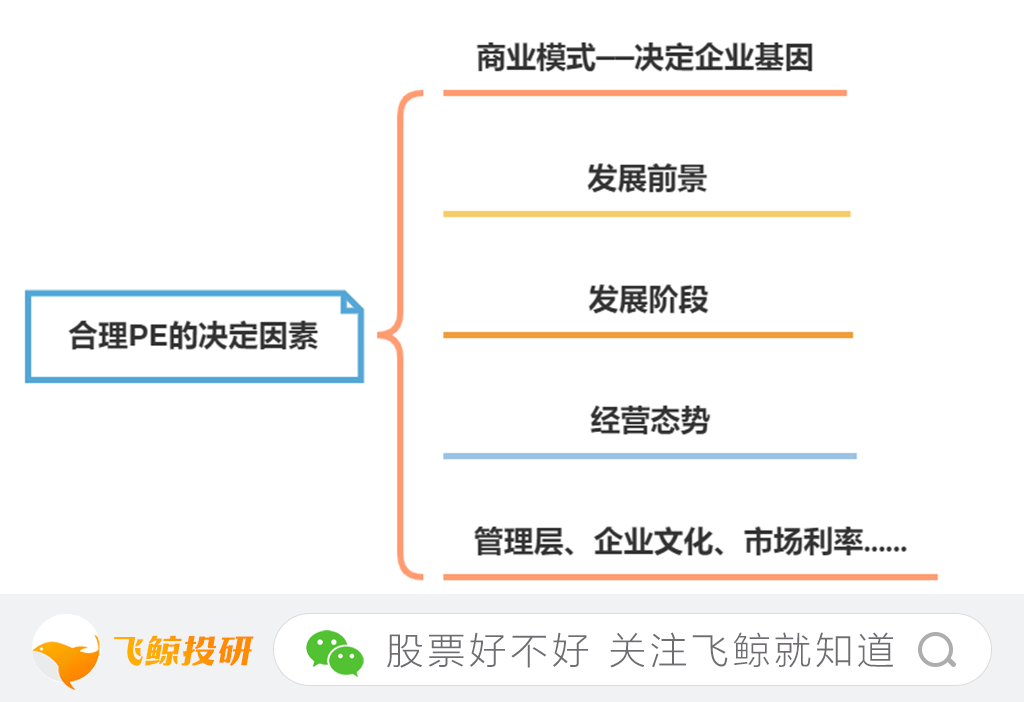

三、企业合理PE的决定因素

Normal PE是由现金流折现公式推导出来的,所有对现金流折现有影响的因素,也决定着企业的合理PE。总结来看,企业的合理PE主要由4个因素共同决定:

1、企业的商业模式。商业模式决定了企业的基因,好生意即便是平庸的管理层也能做得不错,烂生意管理层再优秀也挽救不了。五粮液20倍PE,是招商银行的五倍水平,因为白酒比银行有更好的商业模式。即使同一行业,采取不同的商业模式,估值水平也不一样。企业的商业模式决定了生意能做多大、盈利能力强弱、现金流状况的好坏,这些会决定企业常态下的合理估值水平。

2、企业的发展前景。有良好发展前景的企业能够享受更高的估值水平。比如恒瑞医药、爱尔眼科估值高达60倍,有极高的溢价,主要因为其所在的医药和医疗服务行业有非常好的发展前景,而且二者都是龙头。石油、煤炭行业,估值多是个位数,因为市场不看好传统能源的前景。长期来看,市场先生大部分时候是对的。

3、企业的发展阶段。一般处于发展初期的企业更容易享受较高的估值水平。因为越小的时候成长越快。随着企业规模扩张,进入成熟发展阶段时,Normal PE是会下降的。所以,企业的发展阶段是估值的一个关键点。

4、企业的经营态势。发展状况好,在竞争中占据有利态势的企业,Normal PE会更高。伊利股份的估值几乎一直高于蒙牛乳业,虽然它俩都是龙头,但伊利的竞争态势、管理明显更胜一筹。

除了上述几个重要因素,管理层、企业文化、市场利率等也会影响企业的合理估值水平。

最后,飞鲸投研敲重点了。

Normal PE只是企业正常情况下应该得到的PE,并不是实际的PE,实际的PE还受到短期情绪因素e的作用,有时情绪影响甚至会超过内在价值决定的Normal PE。

e是由人性的恐惧和贪婪、跟风以及认知偏差决定的,是心理学、行为金融学的范畴。在大熊市的时候,在优秀企业突然遇到短期利空的时候,在大众对某个行业或个股存在流行偏见的时候,情绪会讲估值水平打压到Normal PE之下,不错的买入时机就出现了。当大家被牛市的赚钱分为带动纷纷入市的时候,则提供了卖出时机。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号