最近,我们对新型功率半导体器件IGBT行业进行了分析。从应用结构来看,目前新能源汽车是IGBT第一大应用领域。2021年,新能源汽车IGBT的占比高达33%。

目前,国内多家IGBT相关厂商表示,现有产能无法满足市场整体需求,普遍存在订单积压问题。车规级IGBT供需缺口达到50%,在手订单已排至今年底甚至明年。

今天,飞鲸投研就来介绍一下这个国产化替代的好赛道——车规级IGBT。

一、新能源汽车的核“芯”

1.什么是车规级IGBT?

车规级IGBT是新能源汽车的核“芯”之一。IGBT芯片与动力电池电芯并称为电动车的“双芯”,是影响电动车性能的核心器件之一。

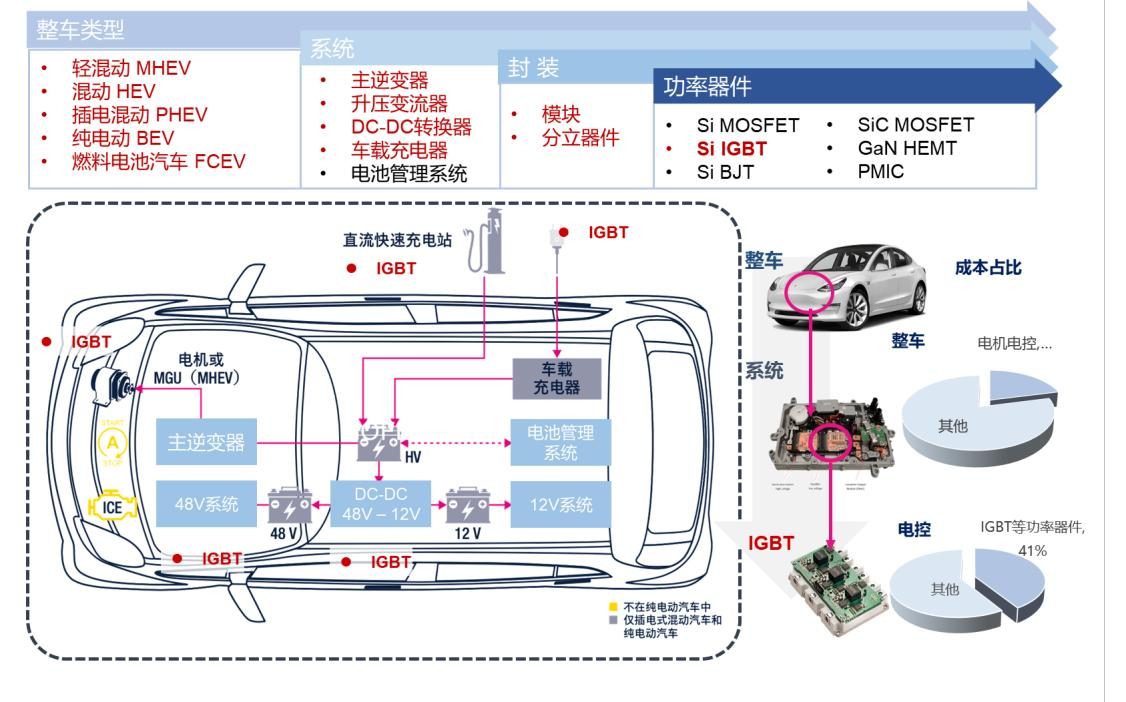

新能源汽车动力系统=电池+电驱(电机+电控),IGBT是电控的关键部件。

汽车电动化过程中,电能取代燃油成为汽车驱动的能量来源,汽车能量流发生变化。

新能源汽车不再使用汽油发动机、油箱或变速器,“三电系统”即电池、电机、电控系统取而代之;同时,配套新增DC-DC模块、电机控制系统、电池管理系统、高压电路等系统以完成电能在汽车中的分配与管理。相应地,实现能量转换的核心器件——功率半导体含量大大增加。

其中IGBT即绝缘栅双极型晶体管广泛应用于汽车的电动部分以完成电能转换,是电机电控的主要组成部分,与其他功率器件一起约占成本近41%。

2.车规级IGBT对产品性能要求要高于工控与消费类IGBT。

作为汽车电气化变革的关键制程,IGBT产品在智能汽车中具有不可替代的作用。由于汽车电子本身使用环境较为复杂,一旦失效可能引发严重后果,所以市场对于车规级IGBT产品的要求要高于工控类与消费类IGBT产品。相比工控与消费类IGBT,车规级IGBT对于温度的覆盖要求更高、对出错率的容忍度更低、且要求使用时间也更长。

3.车规级IGBT的市场空间有多大?

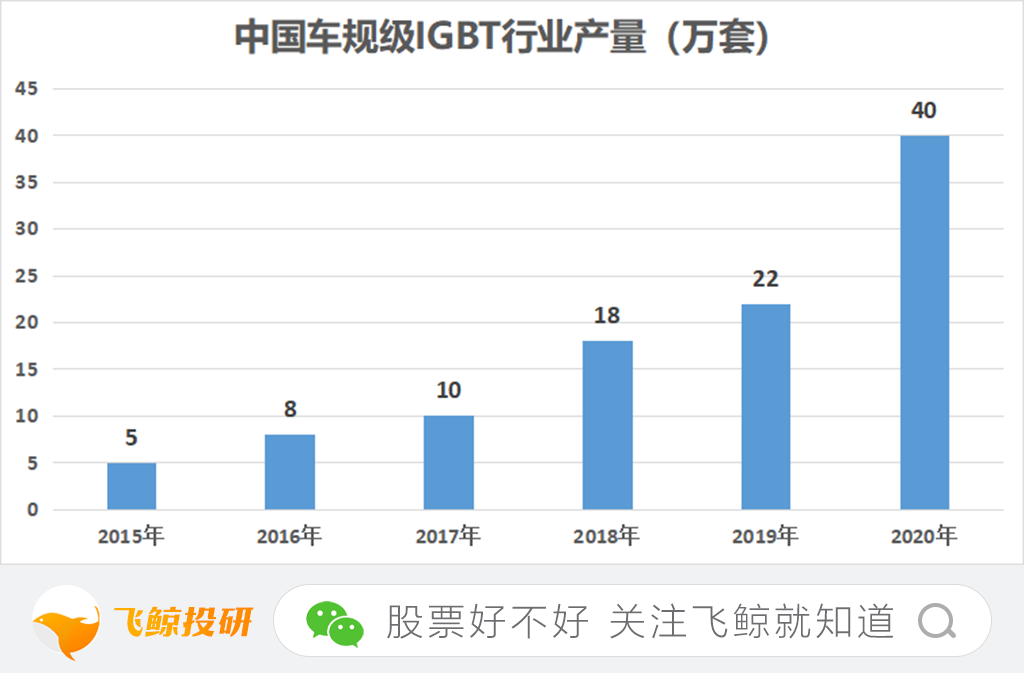

受益于下游市场需求的强势拉动,我国车规级IGBT生产布局加速。2020年行业产量达到40万套,较2019年22万套增长81.8%。

新能源汽车根据动力源可以分为HEV(混合电动汽车)、PHEV(插电式混合电动汽车)、BEV(纯电动汽车)。其中,BEV不需要燃油机,只依靠电池提供能量,所以会配置较大容量的电池。BEV的优势在于零排放。受益于国家的双碳计划,BEV成为未来新能源汽车发展的主要方向。

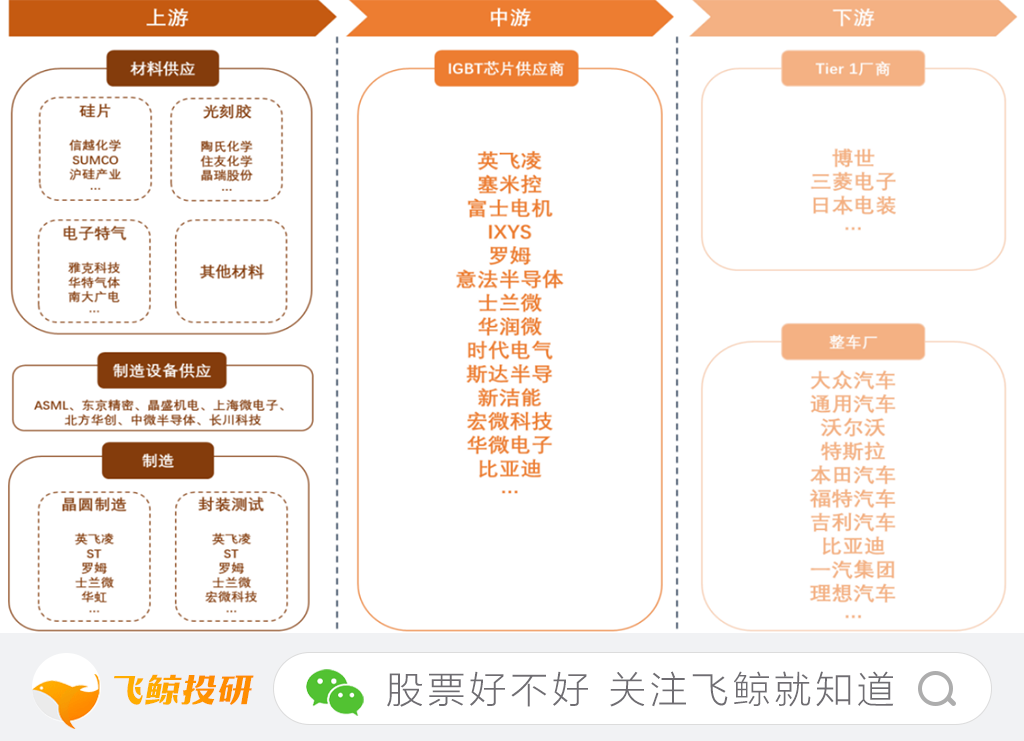

4.车规级IGBT产业链

车规级IGBT在汽车产业链处于中游位置,其上游包括材料供应商、设备供应商以及代工厂,例如日本信越、晶瑞股份、晶盛机电、日立科技、高塔、华虹等;其下游包括Tier1厂商以及整车厂。

在车载IGBT产业链中,认证壁垒是IGBT厂商进入车载市场的壁垒之一。IGBT厂商进入车载市场需要获得AEC-Q100等车规级认证,认证时长约为12~18个月,且在通过认证门槛后,IGBT厂商还需与汽车厂商或Tier1供应商进行市场约2~3年的车型导入测试验证。在测试验证完成后,汽车厂商也往往不会立即切换,而是要求供应商以二供或者三供的身份供货,再逐步提高装机量。

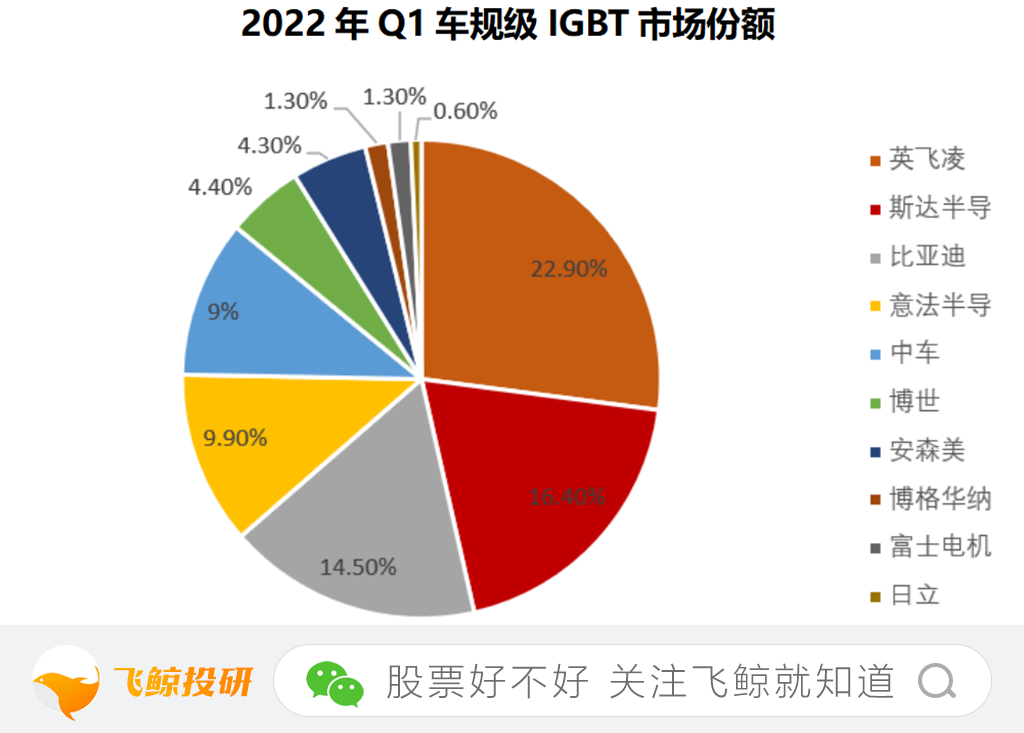

二、车规级IGBT市场竞争格局

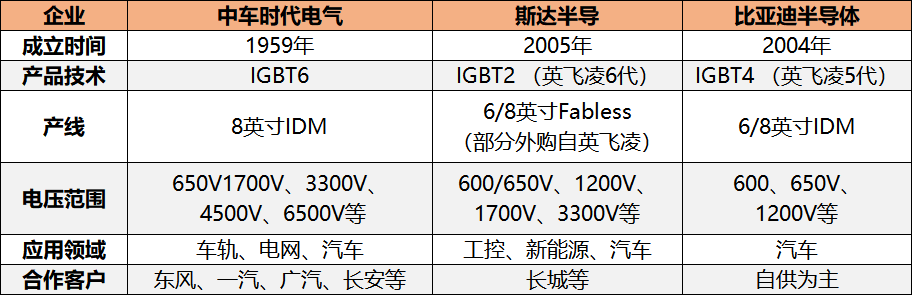

目前国内的车规级IGBT市场格局比较集中,主要玩家包括比亚迪半导、斯达半导、时代电气车三家。2021年比亚迪半导、斯达半导、时代电气车载IGBT收入分别为13、5、2亿元,国产化率超30%。2022年,随着国内外IGBT需求暴涨,IGBT国产代替又有了新的进展。

此外,国内还有士兰微、扬杰科技、宏微科技等企业在进行车规级 IGBT 的研发和生产。随着国家的高度重视和大力扶持,国内在 IGBT 研发方面确实已经取得了长足的进步,本土 IGBT 产业链已经初步形成。

车规级IGBT壁垒极高,除了对产品的可靠性、安全性、稳定性等方面有严苛的要求,下游企业的测试认证周期较长,导入时间通常需1-2年以上。

斯达半导率先在新能源汽车领域积累了大量优质客户资源,产品性能得到终端用户的充分验证,使客户验证壁垒反而成为斯达半导的护城河。品牌和口碑的背书有利于斯达半导持续开拓导入更多客户,巩固其龙头地位并占据更多市场份额,提高潜在竞争对手进入该行业的壁垒,从而形成正向循环。

三、总结

新能源行业最大的市场和下游客户都在中国,国产替代具备天时地利人和的优势。飞鲸投研认为目前IGBT国产替代已成趋势,龙头将充分受益,国内将快速形成完整IGBT产业链,迎来进口替代的良好机遇,IGBT国产化空间巨大。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

公安备案号 51010802001128号

公安备案号 51010802001128号