-

水晶苍蝇拍:如何度过市场的艰难时刻?

价值投机小学生

/ 2022-10-27 09:09 发布

/ 2022-10-27 09:09 发布Original 巴菲特读书会

一

投资常识

芒格

: 所谓常识, 。 01

投资中的

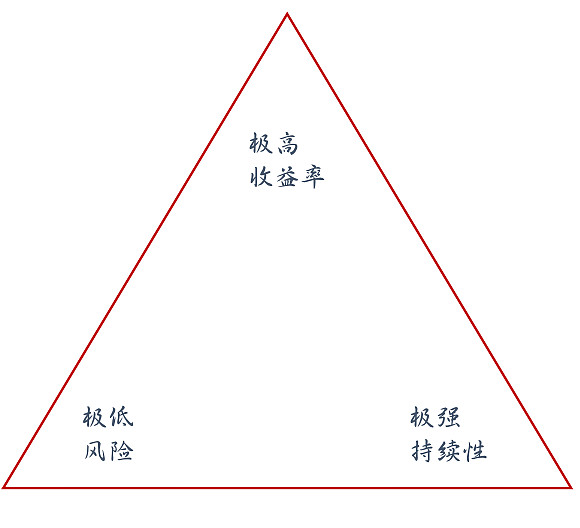

“ 不可能三角” 极高收益率

、 、 。 , 。 究其原因是极高的收益率很多时候要依赖于不可控的运气成分

, 。 。 理解这个不可能三角的内涵

, “ 低风险+强持续性” 的基石作用, 。

如果能够系统把握

, , 。 02

我们都是趋势投资者

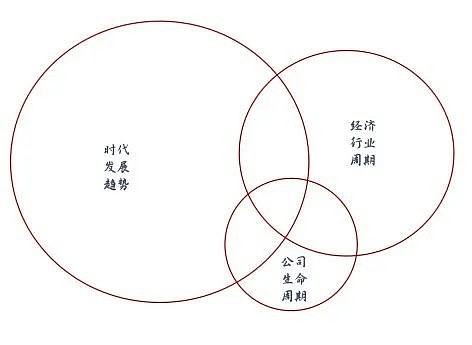

从某种程度上而言

, 。 , , 。 , , 。

捕捉大机会需要眼光和运气

, 。 没有伟大的企业

, 。 , , 。 一个企业之所以伟大

, 。 过往的创业和投资经历

, , 。 我们现在的投资在宏观上首先是要确保被投企业是行驶在时代发展的主航道上

。 时代发展的大趋势往往写在国家的长远发展规划中

, , 。 03

顺势而为与逆向投资

顺势而为与逆向思维看起来是一个矛盾体

, 。 , , 。 但首先不同行业的节奏往往不同

, , 。 “ 势” , , , 。 顺大势

, 。 , , “ 捡钱” 买入的机会。 其中的要义是

, 、 , 、 。 如果估值很高

, , , , , 。 04

投资的窍门

: 。 巧方法是指方法论体系

, , ; 笨功夫

, 、 、 。 市场中80%的人在笨功夫这层就被淘汰了

, 。 , , 。 不愿意付出努力读书建立信仰

, , , 。 , 。 结硬寨

, 。 , : 买入良机需要默默等待, 。 , , 。 复利的难点在于

: 第一不能急, , 。 , , 、 。 05

投资中最难的事

: 投资中难的是从简单的投资道理中发现其中的复杂辩证性

, 。 , 、 , 。 , 。 投资的两端分别是分析和交易

, 。 投资分析的核心是商业理解力和概率思维

, 投资交易的核心是赔率和逆向思维

, 等待的核心是谨守能力圈和尊重常识

。 从长期来看

, , 。 , ( ) 。 今天在

《 》 : Know more、 、 。 , Learn more

、 。 坚守需要对价值信念的认可

, , “ 常识” 。 能力圈的概念就像开实体店坚守不熟不做

, “ 常识” 。 06

投资最怕的事

就估值的角度而言

, , 。 , ; 第二怕的还不是贵

, 。 , 。 如果其他要素都较为确定

, “ 贵” 其实是一个很单纯的问题, 。 。 业务复杂的公司

、 。 很多公司看起来便宜

, 。 , , 。 07

投资者追求的误区

大多数人往往认为投资的最高境界是

“ 入手就涨” , “ 入手就赢” 。 。 前者是被市场牵着鼻子走

, ; 后者是立足于坚实的安全边际和妥善的赔率测算, 。 思维方式上的差异决定了长期投资收益率的差异

。 对于悟性好的人来说

, 。 , , 。 有人在400元左右买入腾讯

, , 。 “ 凡尔赛” ! 在相对价值的低点买入

, , , , “ 凡尔赛” 么! 08

投资中的可知与不可知

对我来说

, , ; 企业中只有极少数的对象

, , ; 而对于自身能力的特长和局限

、 , , 。 必须可知的会带来确定性

, ; 模糊可知的做到模糊的正确即可; 不可知的方向也不要花太多无谓的功夫。 09

超额收益的三个来源

( ) : ; ( ) : , ; ( ) : “ 药效” 明显但可持续期最短。 抱牢因素一

, , ( ) 。 这其中因素一困难

, ; 因素二有效概率最高, 。 最怕的是喜欢追赶因素三

, , , 。 二

市场认知

01

投资问题的根源

: 第一

, , , , 。 第二

, , 。 , , “ 干掉” 。 , 、 。 做时间的朋友

, , 。 , 。 02

珍惜高概率与高赔率共振的大机会

高概率必须要依托在需求端的长逻辑和供给端的高壁垒上

; 高赔率往往出现在负面共识高度集中

, ; 高概率对象最怕的是被充分预期

, 。 高赔率对象最怕的是负面逻辑被证实

, , 。 高概率与高赔率共振是数年一遇的大机会往往存在于暴跌之后的大熊市

, , , 。 高赔率机会出现的时候最好找个安静的地方一个人呆着

, 。 同时

, 。 , , 。 高概率与高赔率共振共振之时

, “ 大决策” 。 03

市场会专门摧毁短期热点经验

证券市场有一种特异功能

, 。 , , 。 , , 。 , 。 但不管哪路风格

, , , 。 , , 。 市场从来都不缺热点

, 。 04

方法论和投资体系是投资常胜的必要条件

大多数人都致力于寻找大牛股甚至是十倍股

, , : 如果你发现自己一直都可以不靠大牛股来赚钱, ? 能力是更强还是更弱呢? 牛股可遇不可求, , 。 关键还是要有一个正确的体系来确保你在更常态的环境和更低的难度系数下

, 。 换句话说

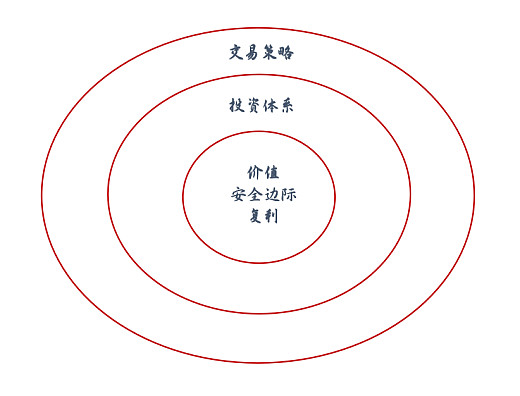

, , 。 交易策略的核心是概率

、 ; 投资体系的核心是对象

、 、 ; 而投资本质核心是价值

、 。 投资研究的核心是公司

, 、 、 、 ; 这几个环节是同心圆

, 。 内环决定战略和原则

, ; 内环是道

, ; 内环解决了What和Why

, ; 内环不牢靠是闷头乱撞

, 。

抓住一个牛股或需好运加身

; 抓住一串金股, 、 。 ( 《 》 、 。 ) 05

投资中最危险的动作

高换手率

、 、 , 、 , , , 。 如果可以避免这些致命的行为

, , 。 让投资者走进陷阱的不是别人

, , 、 。 三

修身要点

从投资长期来看

, : 第一是价值, 。 发现价值是个技术活

, , , , 、 。 01

投资者秉性

投资的经历

、 。 , ( ) , 。 , , 。 , , 。 , , 。 人生而无知

。 , 。 02

投资决策信心的最强支撑点

投资很难赚到你不信的那份钱

。 , , , 、 。 , , , 。 、 , 。 价值投资赚钱靠信仰

: 对国家民族未来的信仰, 。 03

热爱公司

, 从这些年的经验来看

, 、 “ 感动” 的公司, 、 。 : 一种是有造假的强烈动机, , ; 另一种是内心知道前途艰险, ; 再一种算不上阴谋论, 。 , , , “ 信众” 。

就算再喜欢一个公司

, 。 , 。 , , , 。 , 。 以公开信息做功课足够光明正大地赚钱

。 。 远离管理层

, 。 04

如何度过市场的艰难时刻

如果以获得收益的难度系数高低将市场分成几个阶段的话

。 , , “ 高手市场” 。 相对比较容易赚钱的Easy模式

, , , 。 至于牛市中后期的Crazy模式

, , , , 。 曾和多个朋友聊起过自己在当年压力最大的时候是怎么度过的

。 , 、 。 关键是严厉审视自己是否在做一个对的事

, 。 , 。 如果投资清单检查一遍没有问题

, , , , 。 在投资中

, , 。 越是让人感觉异常艰难的时刻

, 。 而真正危险的时候却正是大众欢腾甚至癫狂的那一刻

。 这是用感性还是用理性看待问题的差别

。 , 。 对于成熟的投资者而言

, , , “ HARD” 模式, 。 但对于喜欢关注宏观和政治

, , , ; 在熊市中

, 。 证券市场里的钱是一种很骄傲的东西

, , , , 。 , 。 , 。 市场具备一种投资者弱点发现机制

,

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号