-

IGBT:电力电子行业的“心脏”

飞鲸投研 / 2022-10-26 19:30 发布

在之前的文章里面,我们分析介绍了功率半导体行业。功率半导体主要产品包括功率器件(二极管、IGBT、MOS、BJT)。其中,MOS、IGBT属于第二代功率半导体器件,附加值更高。

新型功率半导体器件IGBT已成为电力电子领域开关器件的主流发展方向。今天呢,飞鲸投研就来分析介绍一下IGBT行业。

一、IGBT技术

1.IGBT

IGBT是在电器设备中实现电能转换、传输和控制的核心器件,可以说是电力电子装备的“心脏”,高效节能减排的主力军。

作为电力电子技术最具代表性的产品,IGBT是工业控制及自动化领域的核心元器件,能够根据工业装置中的信号指令来调节电路中的电压、电流、频率、相位等,以实现精准调控的目的,应用场景包括变频器、逆变焊机、电磁感应加热、工业电源等。

2.IGBT下游应用

IGBT广泛应用于工业、汽车、通信及消费电子领域,其主要电压应用范围在600V及以上。由于经济的飞速发展,我国能源需求量大幅上升,在节能减排政策的背景下,新能源发电、新能源汽车等节能效果明显的产品近年来市场规模不断扩大。

各电压等级IGBT应用领域各不相同,其中:

(1)低压领域:IGBT主要应用于变频白色家电、新能源汽车、新能源充电桩等领域,随着变频家电和新能源汽车渗透率的逐步提升,带动相关IGBT需求持续上升。

(2)中压领域:随着信息产业与高端制造业的快速发展,新能源并网和电网工程建设工程逐步加强,我国工业逆变焊机、逆变频器市场持续升温,USB电源与新能源发电市场稳步增长。

(3)高压领域:主要应用于轨道交通和电网传输领域,二者发展规模与投资规模持续增长。

3.IGBT市场规模

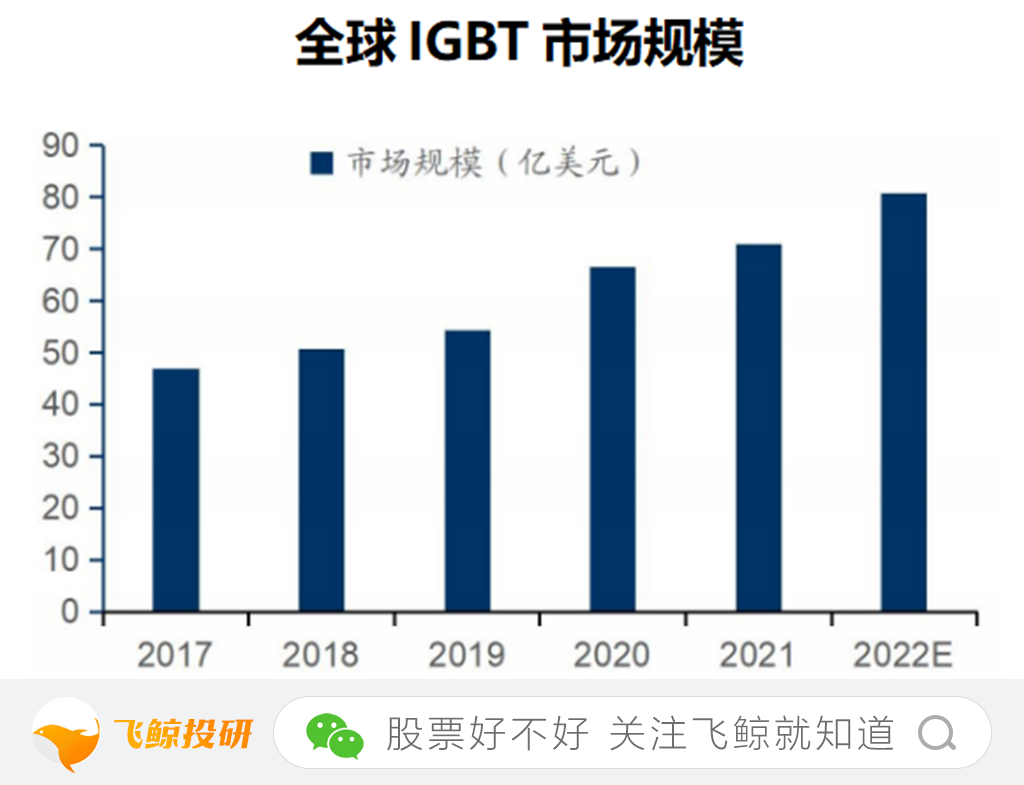

全球IGBT市场规模2017-2021年从46.8亿美元增长至70.9亿美元,年复合增长率为11%。预计2022年,全球IGBT市场规模将达到80.8亿美元。

IGBT发展不断超预期,国内厂商迎来快速发展的黄金时期。目前,全球IGBT领域,不管是芯片、单管还是模块,英飞凌、三菱、富士电机都占据了50%以上的市场份额。同时,在3300V以上的高端IGBT领域,海外厂商的IGBT产品的市场优势地位仍十分明显。

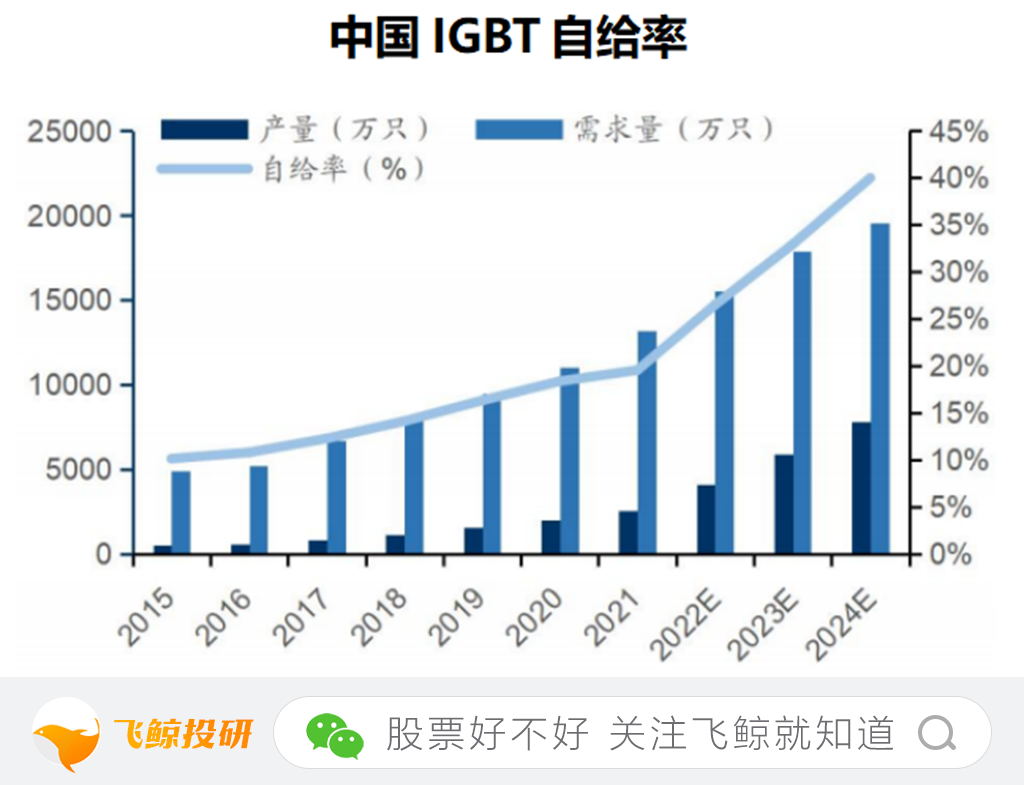

中国已经成为全球最大的IGBT市场,但国产化率低,国产替代空间大。2021年

我国IGBT行业产量将达到0.26亿只,需求量约为1.32亿只。预计2025年我国

IGBT行业产量将达到0.78亿只,需求量约为1.96亿只。

4.靠什么拉动IGBT需求?

①新能源汽车拉动IGBT需求。

IGBT模块在新能源汽车领域中发挥着至关重要的作用,是新能源汽车电机控制器、车载空调、充电桩等设备的核心元器件。新能源汽车中的功率半导体价值量提升十分显著,根据英飞凌年报显示,新能源汽车中功率半导体器件的价值量约为传统燃油车的5倍以上。其中,IGBT约占新能源汽车电控系统成本的37%,是电控系统中最核心的电子器件之一。

因此,未来新能源汽车市场的快速增长,有望带动以IGBT为代表的功率半导体器件的价值量显著提升,从而有力推动IGBT市场的发展。

②IGBT是新能源发电行业核心器件,光伏、发电逆变器拉动IGBT需求。IGBT在光伏行业主要应用于光伏逆变器,占其价值量的15%-20%。

由于光伏发电输出的电能不符合电网要求,需通过光伏逆变器将其整流成直流电,再逆变成符合电网要求交流电后输入并网。IGBT模块是光伏逆变器的核心器件,占逆变器价值量的15%-20%。

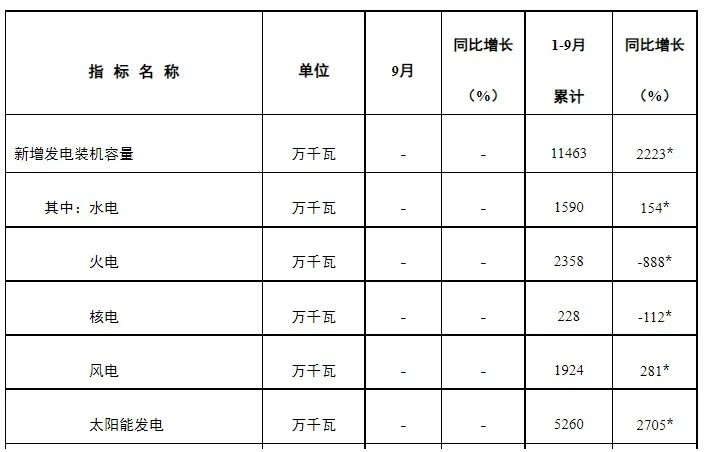

2021年全年光伏新增54.88GW,2022年前三季度的新增装机,已经接近去年全年的总规模。今年9月光伏新增装机达8.13GW,环比增长20.6%;1-9月,光伏累计新增装机已达52.6GW。

国家统计局预测,至2025年中国新能源发电通过柔性输电并网比例将会提升至71%,中国新能源发电IGBT市场规模将会增加到14.4亿元。

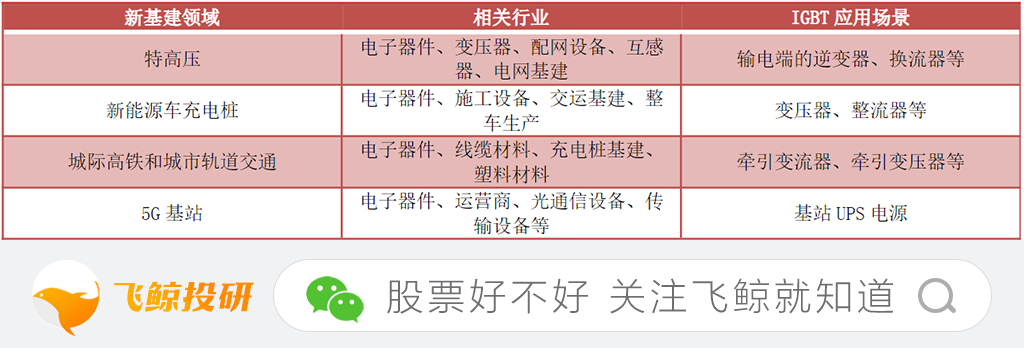

③5G基站、特高压、充电桩等新基建领域拉动IGBT需求。

根据有关部门的要求,我国近年来将发力于科技端的基础设施建设,包含5G基建、特高压、城际高速铁路和轨道交通、新能源车充电桩、大数据中心、人工智能和工业互联网等七大新基建板块,其中5G基站、新能源车充电桩、城际高铁和城市轨道交通和特高压等新基建领域都会大量使用IGBT,有效拉动IGBT需求。

二、IGBT产业链

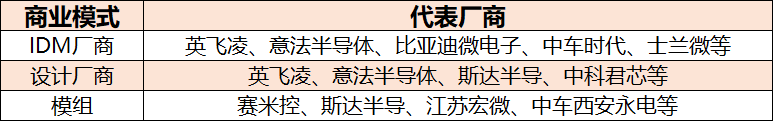

1.IGBT企业的三种业务模式

IDM:IDM模式即垂直整合制造商,是指包含电路设计、晶圆制造、封装测试以及投向消费市场全环节业务的企业模式,IGBT芯片、快恢复二极管芯片设计只是其中的一个部门,同时企业拥有自己的晶圆厂、封装厂和测试厂。该模式对企业技术、资金和市场份额要求极高,目前仅有英飞凌、三菱等少数国际巨头采用此模式。

模组:如丹佛斯、赛米控等。

Fabless模式:Fabless是Fabrication(制造)和less(没有)的组合。Fabless模式是集成电路行业的一种经营模式,即企业自身专注于芯片设计,而将芯片制造外协给代工厂商生产制造的模式,而芯片代工厂商负责采购硅片和加工生产。Fabless模式的企业无需投资建立晶圆制造生产线,减小了投资风险,能够快速开发出终端需要的芯片。

国外巨头大多数均采用IDM模式,而国内典型公司如斯达半导采用的Fabless+模组的模式:Fabless的模式在中国比较流行的主要原因在于,功率半导体并不是需要特别高精尖的晶圆厂代工,而单独建产线资本回收期非常长,另外大陆有较多的成熟工艺代工厂产能足够支配,因此对于国内厂商大多是后进者来说,在快速追赶期Fabless也不失为一种比较好的模式。

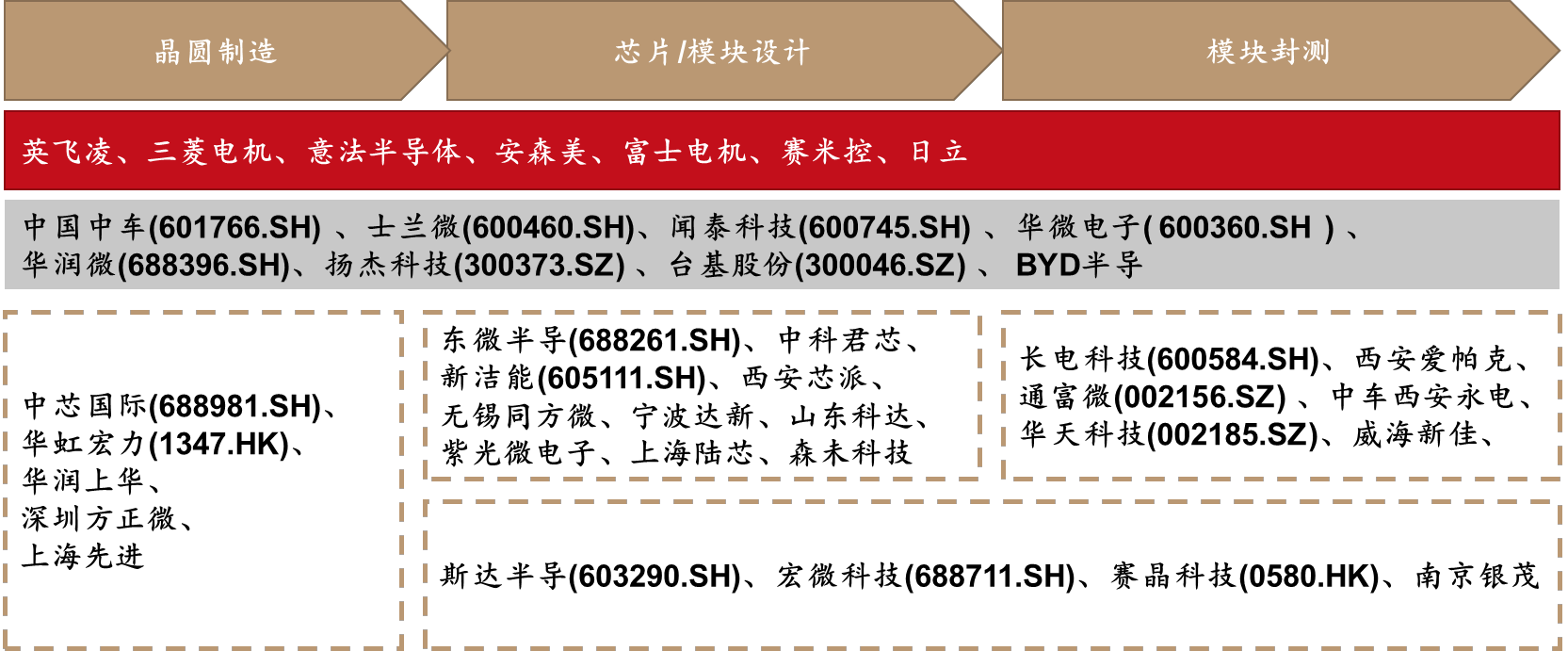

2.IGBT产业链

IGBT产业链主要包括IGBT芯片设计、制造、模块封测三大部分,全球龙头企业多为IDM模式,如英飞凌、安森美等企业;也有具备设计和模块封测的企业,如斯达半导、宏微科技;还有只具备模块生产制造能力的企业,如赛米控。

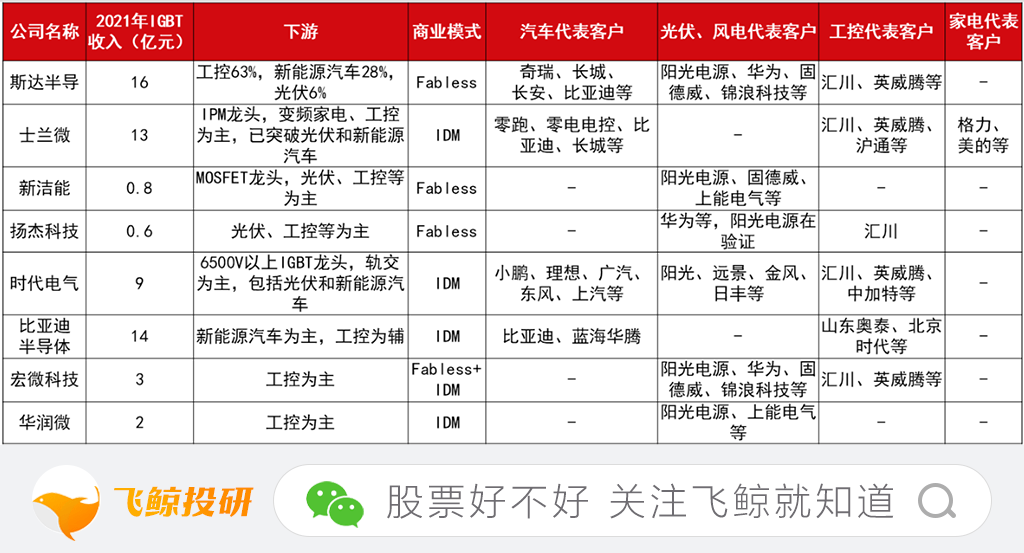

3.IGBT公司

IGBT为功率半导体中增速最快的细分产品,深度受益于新能源汽车渗透率的提升和逆变器出货量的快速增长,2022年车载IGBT增速接近100%。

IGBT竞争格局仍以海外龙头为主,但国内逐渐挤出海外公司。从竞争格局来看,英飞凌是绝对龙头,时代电气、斯达半导、比亚迪、士兰微国内领先。

三、总结

未来随着新能源汽车、新能源发电等领域的迅速发展,将带动上游IGBT产品需求不断增长。国内厂商将受益于IGBT的国产替代红利,特别要关注IDM厂商,在代工厂产能紧张的时候,比fabless模式更有先发优势。飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号