-

拓普集团:靠杠杆和周转速度赚钱的NVH龙头!

飞鲸投研 / 2022-10-24 18:24 发布

拓普集团2022前三季度预计营收109.5亿元至111.5亿元,同比增长40%至43%;归属净利润11.88亿元至12.28亿元,同比增加58%至63%,第三季度净利润同比增长63%至77%。

拓普集团的业绩表现还算稳定,且前不久还计划投资30亿元,建设新能源汽车核心零部件生产基地,主要生产新能源汽车核心模块及系统部件,包括轻量化底盘、内外饰功能件、智能刹车系统、智能转向系统等。

一、为何要投资建厂?

原因来自于新能源汽车行业和它自身两个方面。

首先,新能源汽车行业渗透率快速提升,但面向新能源产业链的产能供给跟不上。国际汽车零部件企业转型比较困难,投资意愿也不强;国内汽车零部件企业投资强度和速度都有欠缺。

拓普集团持续加强产能建设,在产能、工艺、设备等方面已经逐渐显示出领先优势。

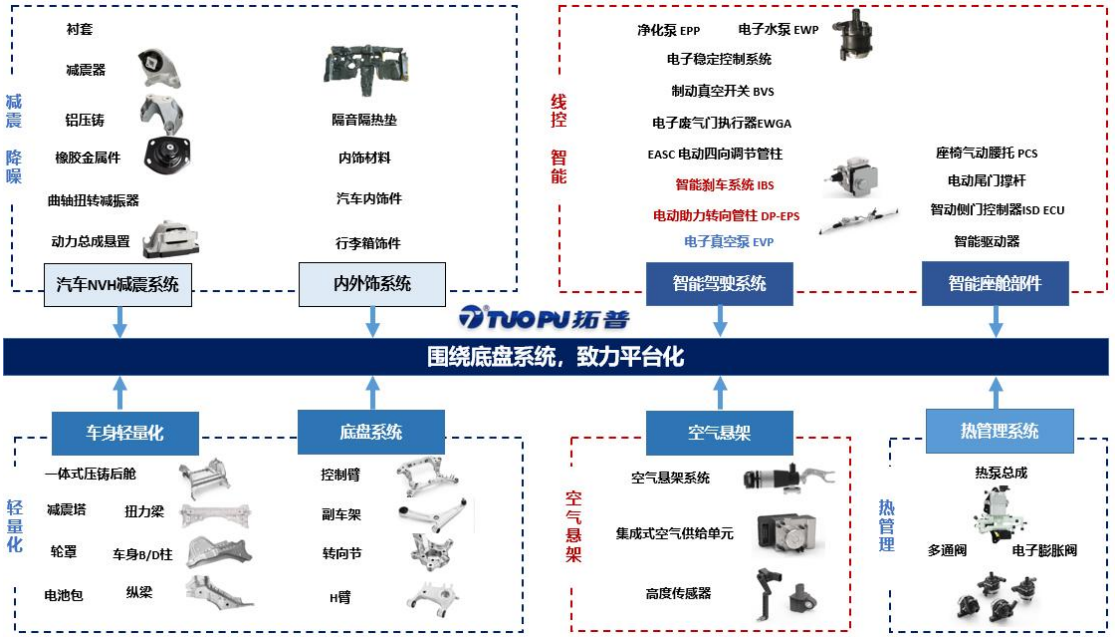

其次,拓普集团自1983年成立之初,一直从事与汽车生产有关的业务。目前形成八大业务板块:汽车NVH减震系统、内外饰系统、轻量化车身、智能座舱部件、热管理系统、底盘系统、空气悬架系统、智能驾驶系统。与其他跨界汽车领域的企业相比,这是拓普集团自身的先天优势,且汽车产业的工厂布局投资大、建设周期长,建成批量供货后很难被取代。

二、核心竞争力有哪些?

1、市占率高:拓普集团是国内减震器和内饰功能件的龙头企业,2021年拓普橡胶减震营收33.5亿元、市场占有率33.5%;内饰功能件收入35.8亿元、市场占有率20.3%。

2、核心业务市场空间大:据悉,预计2025年拓普集团的橡胶减震业务市场空间可达118亿元、内饰功能件业务市场空间208亿元。

3、绑定大客户,业绩稳定:拓普集团2016年进入特斯拉供应链,并成为特斯拉的核心供应商,此外,合作的车企还有比亚迪、吉利、华为、小米、理想等造车新势力。

三、拆解roe,寻找拓普集团的发展驱动力

ROE拆解是一种分析企业的方法,一般都用来分析消费类企业,今天飞鲸投研想用ROE分析一下拓扑集团,不知道我们会有什么不一样的发现呢?

ROE是净资产收益率的简称,是用来衡量企业综合质量的一个指标。净资产收益率是净利润与净资产的比值,它代表了股东每投入企业一元钱能获得多少利润,因此也被称为“股东权益报酬率”。

相比于2013年,拓普集团的净资产收益率是下降的,2013年净资产收益率26.8%,2021年净资产收益率10.35%。分阶段来看,拓普集团的roe走势可以划分为三部分:

2016年之前,roe由高位下滑,2016年实现逆势增长;

2016年至2019年,roe继续下滑,并在2019年降到最低6.25%;

2019年之后,roe持续上升,这也是我们分析的焦点,是什么驱动了roe?

Roe拆解之前,我们要理解一点,基数越小,增长就越容易,因为对比门槛低。2017-2019年行业景气度不行,也是拓普集团的业绩低谷期。期间,拓普集团的营业收入和归母净利润来纳许下滑,业绩不好看,股价也是跟着下跌,所以roe也不会亮眼。

净利率*权益乘数*总资产周转率=净资产收益率,因此三个因子也是影响净资产收益率的三个重要原因。拆解roe得到的结果,我们结合下面的表格来分析,roe和净利率对应左坐标轴、权益乘数和总资产周转率对应右坐标轴。

四条折线,时间跨度2013-2021年,净利率和roe的走势吻合程度最高,也就是说,在这近十年时间里,整体上对roe影响最大的是净利率。

我们把视角聚焦到2019年以后的时间段,期间拓普集团的roe由2019年6.25%提升至2021年10.35%;不过,这段时期由于产品结构优化、产能扩张以及原材料涨价等因素,毛利率下滑,在期间费用率优化的情况下,净利率勉强保持稳定。

净利率稳定,2019-2021年期间,驱动roe上涨的是权益乘数和总资产周转率。

净资产收益率:2019年6.25%,2021年10.35%;

净利率:2019年8.58%,2021年8.88%;

权益乘数:2019年1.52倍,2021年1.76倍;

总资产周转率:2019年0.48次,2021年0.74次。

权益乘数分析:

权益乘数=总资产/净资产=1/(1-资产负债率)

资产负债率和权益乘数成正比,即企业的资产负债率越高,权益乘数越大,反之则越小。

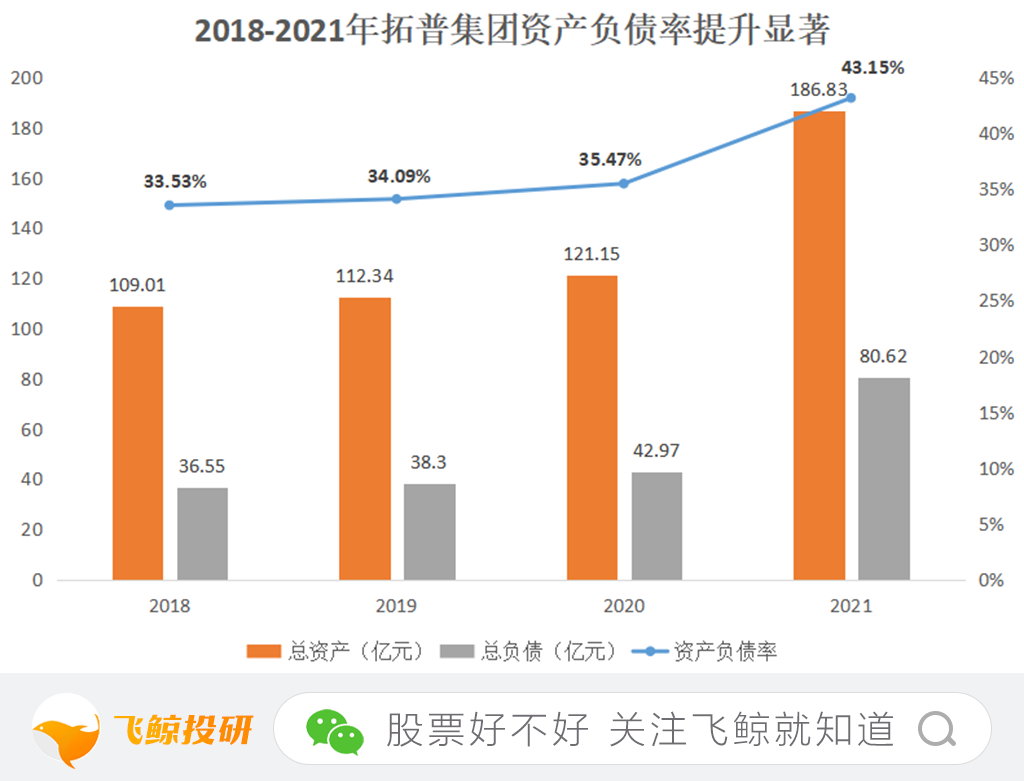

拓普集团的资产增长速度赶不上负债增长速度,所以2018年到2021年,资产负债率由33.53%上涨到43.15%。拓普集团业务拓展、合作客户增加,在各地建厂扩产,随之而来是不断增加的资金需求,在不断融资的同时,债务水平也在提升。

再继续深挖拓普集团的负债构成,飞鲸投研发现了它的另一个亮点。负债按偿还时间长短和偿还速度分为流动负债和长期负债。流动负债包括:短期借款、应付账款和应付票据、预收账款等等;长期负债包括但不限于:长期借款、应付债券、长期应付款。

首先,拓普集团负债增加主要来源于流动负债,2021年总负债80.62亿元,其中流动负债73.67亿元,占比91.38%,非流动负债仅有6.96亿元。

其次,流动负债中占比最高、增加最快的当数应付票据及应付账款。资产负债表显示,拓普集团应付票据及应付账款从2018年26.14亿元增加到2021年55.59亿元,按照2021年的数据来看,这一科目在流动负债中占比75.46%,在总负债中占比68.93%。

众所周知,应付票据和应付账款虽是企业的负债,但并不需要支付利息,它的增加意味着拓普集团可以无偿占用上游的资金,具备话语权优势,这便是一大亮点。

总资产周转率分析:

总资产周转率(次)=营业收入/资产平均总额

总资产周转率的高低代表企业运营能力的强弱,尤其是像拓普这样的重资产企业来说,资产周转快慢十分重要。

2019年拓普集团总资产周转率0.48次,周转一次要760天,2021年全部资产周转一次只需要493天,资产利用效率提升显著。

企业资产包括但不限于存货、应收账款、固定资产等,下图可以看出:

拓普集团的存货由一年周转3次到一年周转5次左右,说明它的销售成本转出速度快,存货管理能力优化,挤压物资率降低。

2021年应收账款周转了4次,相比2019年提升不少,意味着它的收账速度提升,平均收账期缩短,那么坏账损失减少,资产流动快,偿债能力有一定的增强。

总结一下:

拓普集团资产负债率已接近50%,对比可随时支配的货币资金来看,短期偿债能力需要着重考虑。不过,融资增加是为了投资建厂,以便为迎接新能源汽车市场的快速增长、提高竞争壁垒做准备,可以看出拓普集团是一家眼光看的长远的企业。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号