-

股价连续上涨,三季报净利同增30%,珀莱雅真的强!

飞鲸投研 / 2022-10-20 18:03 发布

10月17日,珀莱雅发布公告前三季度业绩预告,公司实现营收为38.76亿至39.76亿元,同比增长28.67%至31.99%;净利润4.77亿至4.97亿元,同比增长30.92%至36.41%。

珀莱雅自9月下旬以来,股价一路上涨,大众眼中的国货龙头,可谓名不虚传。

今天飞鲸投研想从股东减持和净资产收益率两方面分析一下珀莱雅。

一、股东减持,对企业来说利好还是利空?

1、珀莱雅股东减持梳理

2020年12月10日至2021年6月4日期间,珀莱雅董事、高级管理人员方玉友共减持珀莱雅664.63万股,占总股本比例为3.30%,总金额为11.18亿元;

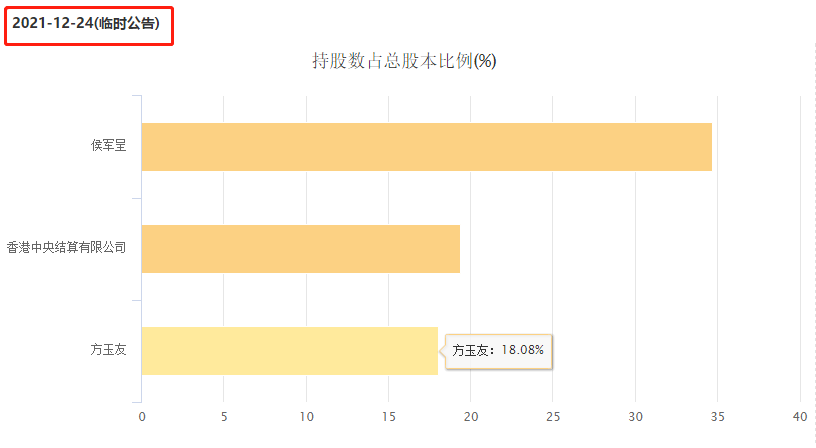

2021年12月28日,珀莱雅公告,方玉友在2021年11月1日至12月24日期间,通过集中竞价交易和大宗交易方式减持327.47万股股份。自7月27日发布此次减持计划以来,方玉友合计减持珀莱雅586.38万股股份,占总股本比例为2.92%,总金额达11.17亿元。

此时,方玉友为珀莱雅第二大个人股东,其尚持有珀莱雅总股本的18.08%。

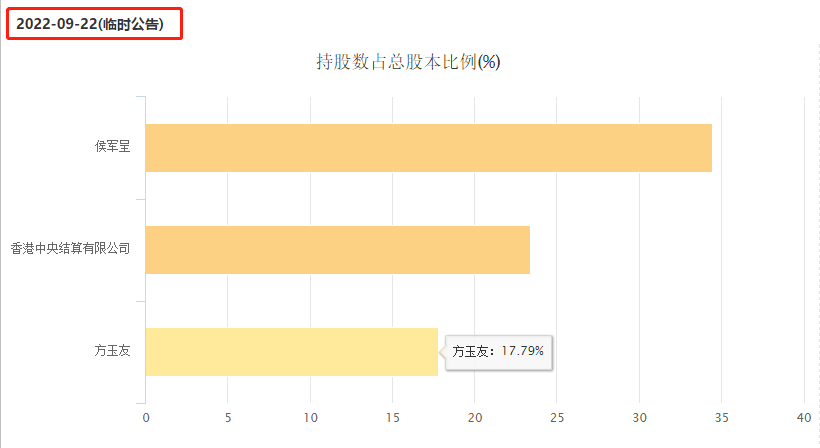

2022年9月19日,方玉友通过二级市场买卖,减持公司23.1万股,成交均价159.17元/股,减持3676.83万元;

2022年9月22日,方玉友通过二级市场买卖,减持公司18万股,成交均价157.86元/股,减持2841.48万元。

目前,方玉友仍为珀莱雅第二大个人股东,其尚持有珀莱雅总股本的17.79%。

2、股东减持的影响

股东减持直接影响企业的股价,但影响有好有坏,不是所有的减持都是利空,需要理性对待。

减持分为四种情况,不同情况下产生的影响也不同。

(1)股权结构减持

家族性企业经常会发生股权结构减持,因为它的董事长、董秘和高管都是一家人,这样一来公司股权集中在一家人手里,高管持股能高达70%以上(以岭药业、四方科技等是典型的家族企业),所以流通在外的股票数量非常少。

股票虽好,但买不到。大股东减持,就能释放流动性,机构或个人也就能买到优质股票了。且这种情况下,股东减持对股价不会产生影响。

(2)为改善生活,大股东减持

这种未来生活选择减持股票的行为,有别于恶意套现减持,对股价没有影响。

有很多上高管,跟着董事长辛苦打拼几十年,从不起眼的小作坊到上市企业,着实不易。公司上市后会分配股权作为奖励,3年锁定期过后,减持股票换点现金很正常。

(3)减持烟雾弹

所谓烟雾弹,即看不清道不明。这种减持,我们无法去评价它的目的,一般减持公告发出后,股价短期内大跌,随之暴涨。所以,高管当时为何减持,我们是无法知道原因的。高管减持比例不超过1%,其实对中长期股价走势没什么影响。但散户总是觉得,高管在恶意套现准备跑路了,减持就是利空,实际并非如此。这种情况下,股价在短暂下跌后,继续创新高。

总之一句话,股东减持的股票,如果能被市场消化,股价不仅不会跌,可能会走高并强化股价的上涨趋势。遇到大股东减持时,不要被情绪影响,理性分析,看看属于哪一种情况。

二、珀莱雅ROE拆解

ROE是我们分析企业时常用的核心指标,ROE即净资产收益率,又称股东权益收益率,是企业净利润与净资产的比值。

公式为ROE=净利润/净资产×100%

ROE越高,说明每单位净资产为股东创造的净利润越多。假设企业净利润2亿,净资产10亿,则ROE为20%,这就意味着股东每投入100元,企业就能为股东创造20元的利润。

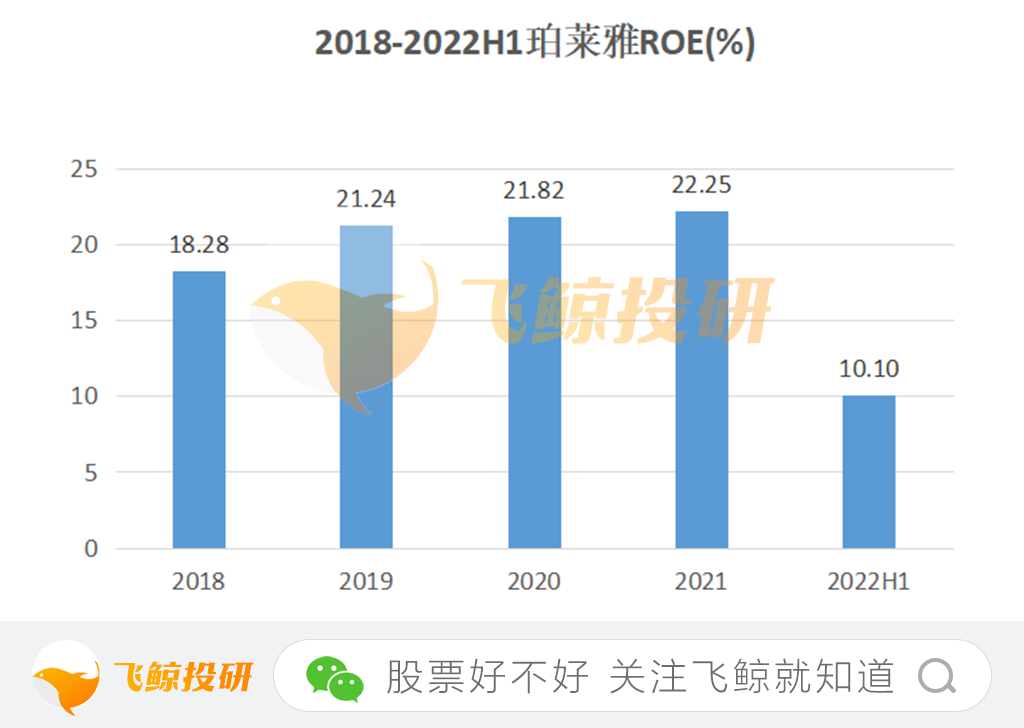

1、上市以后,珀莱雅ROE稳定增长

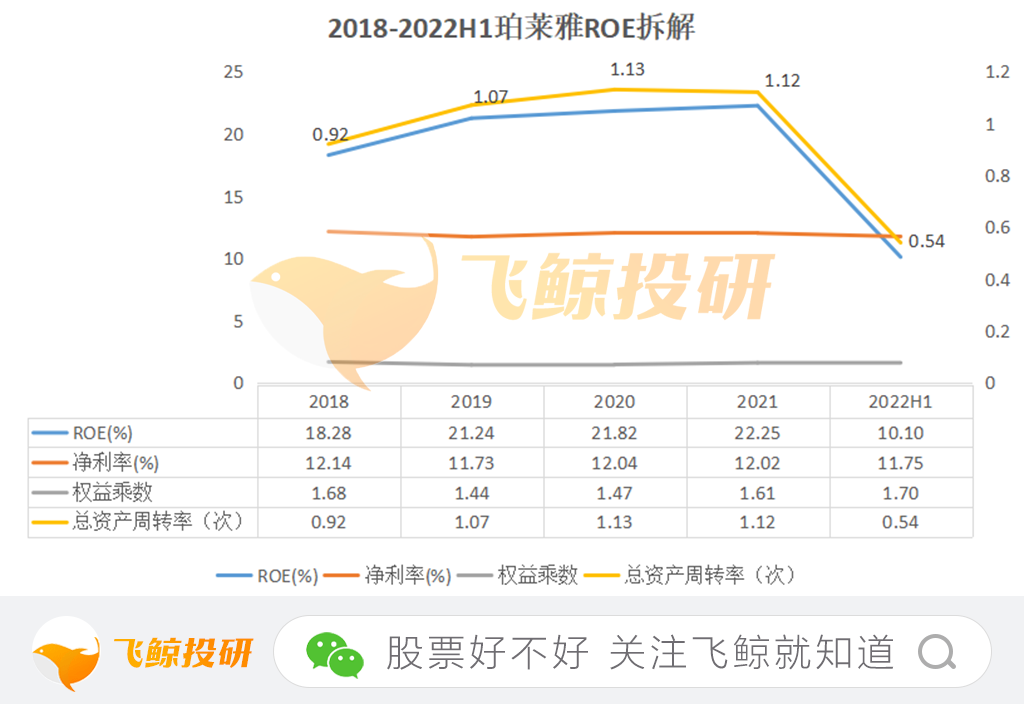

珀莱雅近十年ROE保持在20%以上,说明它的综合盈利能力不错,未来2到3年也不会差到哪去。尤其是上市以后,珀莱雅的ROE稳定增长,由2018年18.28%增加至2021年22.25%。

不出意外的话,珀莱雅2022年净资产收益率还会超过20%。A股里能长达十年保持20%以上的roe的企业1,大概也就是贵州茅台、格力电器、海天味业等各大消费行业的龙头了。

2、是谁影响了ROE?

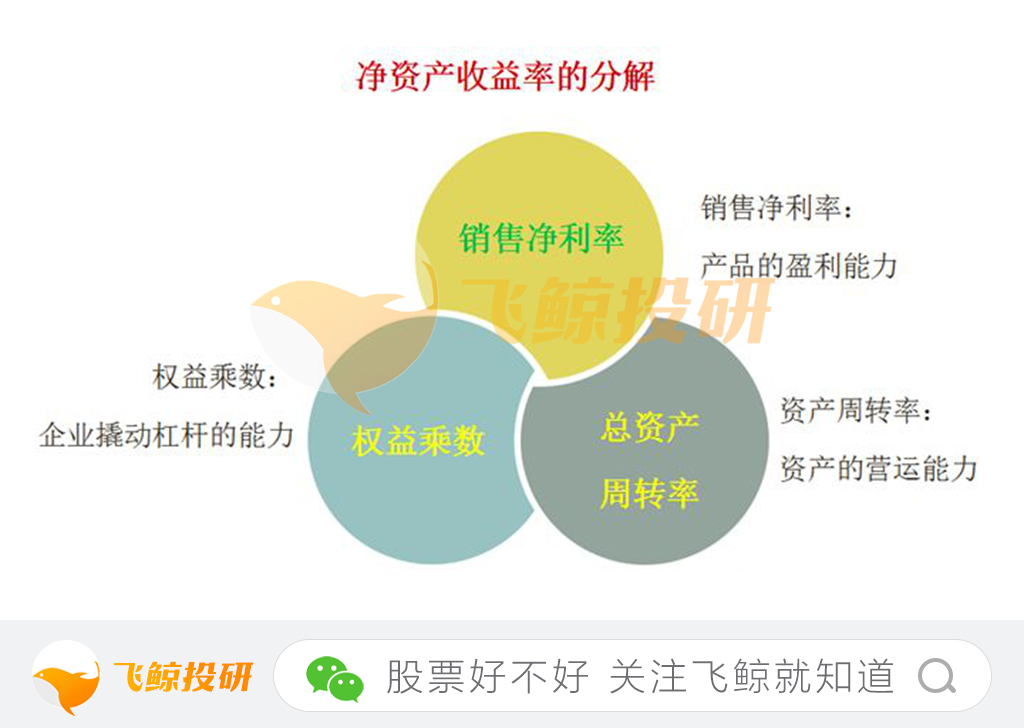

按照杜邦分析,净资产收益率=净利率*总资产周转率*权益乘数,因此影响企业净资产收益率的因素有三个:

净利率:企业能不能赚钱

总资产周转率:企业一年能赚几次钱

权益乘数:企业用别人的钱来赚钱的能力

由下面的图表可知,2018年到2021年,珀莱雅的净利率维持在12%;权益乘数在1.7上下波动。三个影响因素中,总资产周转率与净资产收益率的变动趋势相近,说明珀莱雅属于高周转率驱动型。

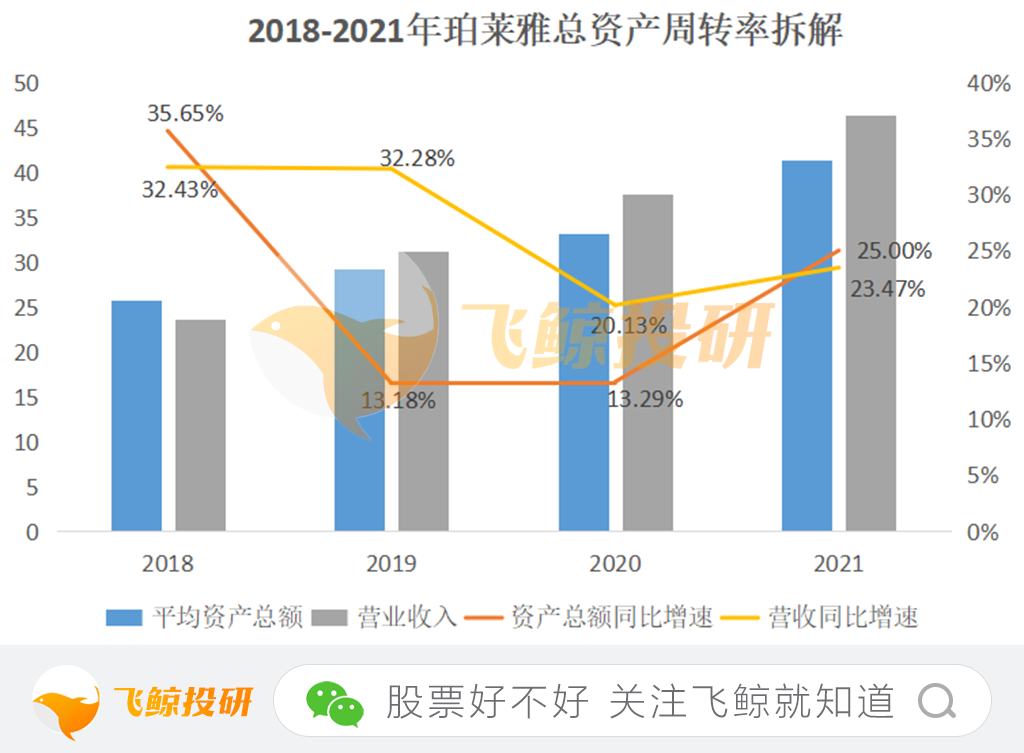

总资产周转率(次)=营业收入/资产平均总额

总资产周转率体现了企业经营期间全部资产从投入到产出的流转速度。一般情况下,总资产周转率越高,表明企业总资产周转速度越快,销售能力越强,资产利用效率越高。

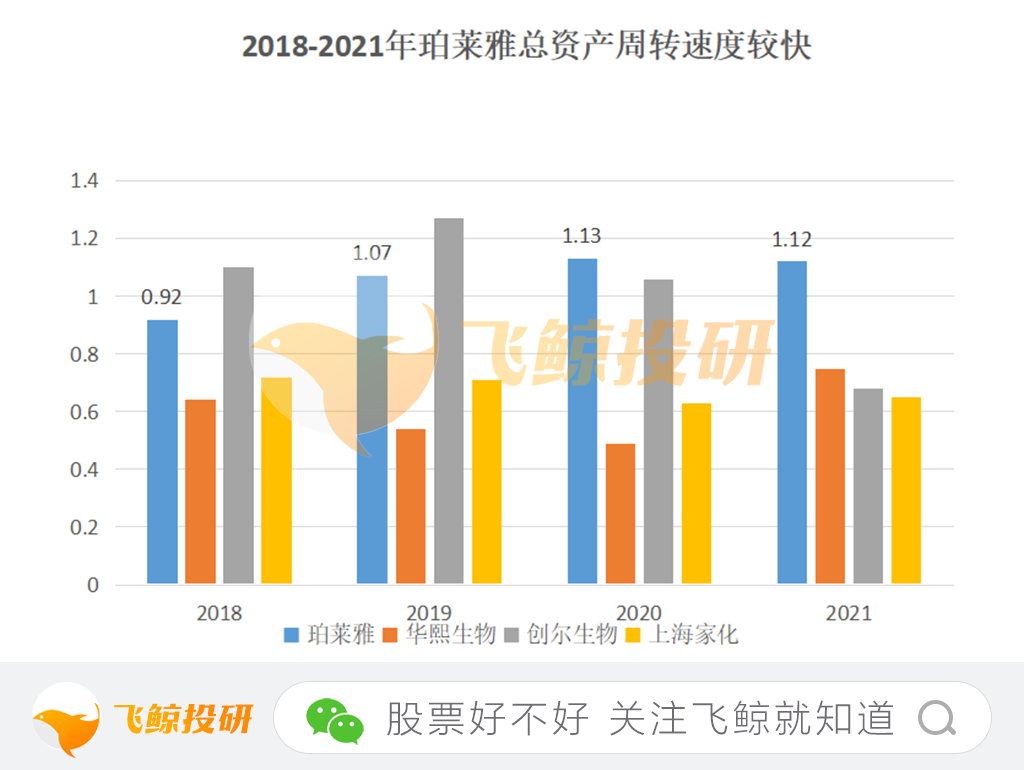

首先,从总资产周转率的变化来看,2018年开始,珀莱雅的总资产周转速度不断加快,意味着企业的运营能力有所增强。通过对比同行业企业的总资产周转率,也证明了珀莱雅总资产周转速快。

不仅如此,珀莱雅总资产的运营效率不断提高,资产的利用效率更高。在一定程度上可以说明,珀莱雅在挖掘产品潜力、积极创收、提高市场占有率方面,比它的竞争对手华熙生物、上海家化和创尔生物更具有优势。

根据公式,再对珀莱雅的总资产周转率进一步拆分,可以发现珀莱雅的营收增速整体上高于平均资产总额的增速。也就是说,分子的增长速度比分母快。

由此,珀莱雅凭借产品优势、品牌优势和营销优势,整体业绩提升,总资产周转率不断提高篇,促进ROE也持续增加。

三、总结

经过分析,飞鲸投研认为珀莱雅股东减持对企业来说不是利空,且珀莱雅的股价也没有被减持事件影响。此外,通过杜邦分析,证明珀莱雅是一家依靠高资产周转率驱动的企业,它的资产利用效率和运营能力比同行业其他企业更强。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号