-

储能温控:储能高增长细分赛道

价值投机小学生

/ 2022-10-12 07:11 发布

/ 2022-10-12 07:11 发布“ 双碳” 目标的背景下, 、 。 储能技术以主动的跨时段

、 , , 。 相关行业政策要求风光等可再生能源匹配一定比例的储能系统

。 据BNEF预测

, 。 随着全球储能迎来爆发式增长

, , 。 相较于精密温控

、 、 , , , , 。 从增速看

, , , , , , 。 随着储能系统朝大容量

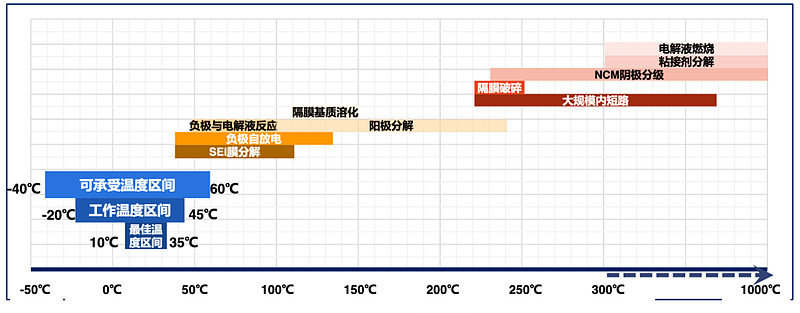

、 , , 。 储能电池工作温度区间及电池失控情况

:

来源

: 《 》 , 1

储能温控行业概览

温控系统对储能的安全

、 、 。 温控系统将储能电池设备温度保持在10-35℃合理区间

, , 。 , , 。 储能温控的行业壁垒主要体现在温度控制能力

、 、 、 。 目前

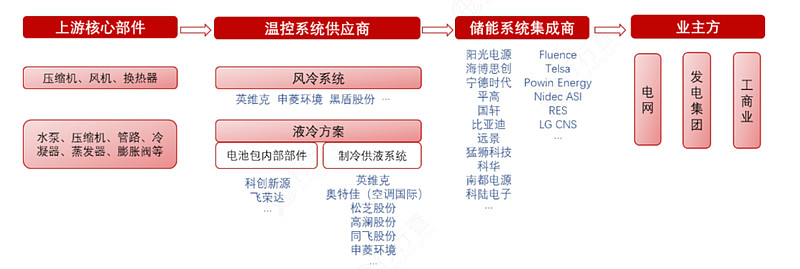

, , , , , 。 储能温控环节直接下游为储能系统集成商

, 、 。 工商业储能容量规模通常可超过100kWh

, , 。 家储主要用于节省家庭电费支出

, 、 , 。 储能温控产业链

:

资料来源

: 浙商证券2

储能系统冷却技术

储能系统的冷却方式有空气冷却

、 、 、 。 风冷结构简单

、 、 ; 液冷散热性能优于风冷, 、 , ; 热管与相变冷却散热性能好, , 。 当前行业以风冷和液冷为主

。 风冷受益于技术经济性更优

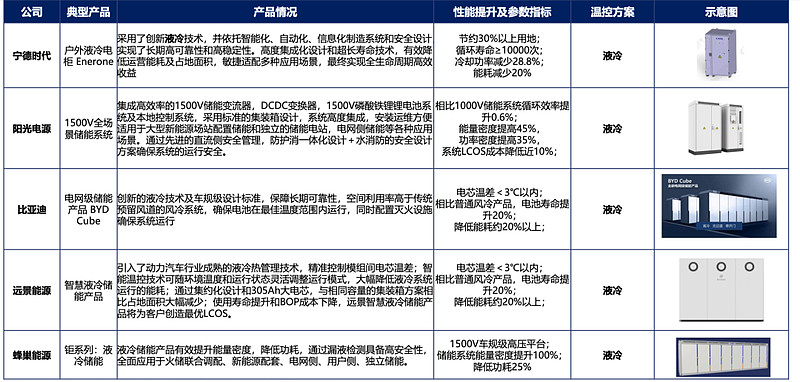

、 。 液冷相比风冷有电池包温度更低

、 、 、 。 风冷温控系统

风冷以空气为冷却介质

, 。 , , 、 。 风冷技术通过空调+散热通道的设计

, 、 、 , 、 。 因此在电池能量密度低

, 。 风冷市场格局方面来看

, 、 , 。 液冷温控系统

液冷利用液体对流换热转移电池工作时产生热量

。 液冷技术要求高

, , 、 、 。 储能液冷温控系统中

, 、 、 , 。 一般由储能温控厂商直接提供整体系统产品

, 、 、 ; 再由下游储能系统集成商进行部件采购进行组装。 在液冷领域具备积累

、 、 、 , 、 、 、 、 、 。 外部制冷供液系统环节目前来看英维克

、 ( ) , 、 , 、 ; 内部电池包液冷系统产品领域, 、 。 从目前各大厂商提出的方案来看

, , , 。 自2020年起

, 、 、 、 , , 。

资料来源

: 国海证券未来随着储能能量和充放电倍率的提升

, 、 , , , , 。 储能温控仍处于发展初期

, , , , 、 。 储能温控企业主要从其他赛道切入

, 、 、 。 截至2021年我国电化学储能投运规模达到1.87GW

, , 。 , , 。 全球电化学储能高增带动储能温控快速发展

, ,

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号