-

行情不好的时候,悄悄创新高的板块都有这些共同特点(上篇)

价值龙头研究 / 2022-10-09 11:50 发布

异动回顾:在指数持续下跌的过程中,有两个细分赛道在悄悄的逆流而上创新高,分别是内镜和脊柱耗材。

逆流而上

逆流而上内镜类:开立医疗和奥华内镜周涨幅均超20%

脊柱类:大博医疗周涨幅超40%,威高骨科周涨幅近30%

这个两个领域逆市上涨,都有两个共同的特点

第一:政策驱动

1、内镜的消息驱动

开立医疗和奥华内镜都是6月份开始上涨的,其中开立医疗从25元涨到了47元,最高涨幅近80%,

6月份政策消息,安徽省财政厅、卫健委、医保局三部门联合印发《关于规范公立医疗机构政府采购进口产品有关事项的通知》,明确 2022 年 6 月 1 日起,公立医疗机构未经批准不得开展进口产品采购。

如果你知道内镜市场的国产化率不到10%,那你就会知道这个消息的意义了。限制进口内镜的采购,国产内镜厂商的产品放量只是时间的问题,可惜这个消息没跟踪到,功夫不到家,失之我命,现在是理清思路,引以为戒。

2、脊柱耗材的消息驱动

9月27日,国家组织骨科脊柱类耗材集中带量采购落地,首年意向采购量共109万套,占全国医疗机构总需求量的90%,涉及市场规模约310亿元。

全国6426家医疗机构填报采购需求达到120.84万套,集采后按照单套5000元计算,约60亿市场。

A股上市的有三家:

威高骨科,2021年脊柱类产品营收超过了10亿,营收占比达48%,本次集采拟中标18个产品,中标数量最多。

大博医疗,2021年脊柱类植入耗材的营收5.65亿,营收占比为28%,本次集采拟中标11个产品。

三友医疗,2021年脊柱类植入耗材的营收5.16亿,营收占比达到了87%。本次集采拟中标10个产品。

中选产品超过10个的企业还有5家。60个亿如果由头部企业来分的话,那营收还是有提升空间的。

第二:国产化率、渗透率低

(1)内镜市场

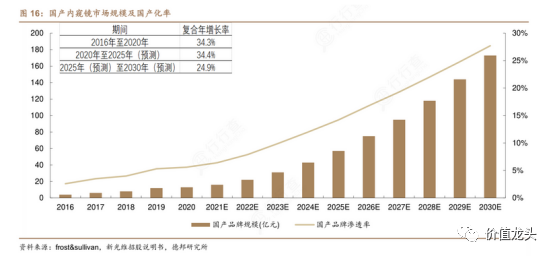

2021年国产内窥镜市场规模为16亿元,国产化率约为6%,预计2022年国产化率将攀升至8%,达22亿元。

沙利文预测未来10年国产内镜高速发展,预计2030年国产内镜市场规模讲迅速提升至173亿元,以10年29.5%的CAGR实现接近28%的国产化率,10年10倍。

(2)脊柱类耗材

目前,国内骨科植入器械各细分市场的渗透率不足5%,远低于美国的40%至70%。即使按照30%的渗透率来算,未来还有6倍的成长空间。需要大量用到脊柱耗材的主要是老年人,上了年纪后,骨科退行性疾病的发生率将越来越高,如关节病、颈椎病、腰椎病以及骨质疏松导致的骨折等。治疗这些疾病,常常需要用到骨科耗材。老龄化趋势不可逆转,且老龄人口技术大,让脊柱类耗材市场有了非常大的想象空间。

总结:国产化率越低、渗透率越低,价值含量越大、 发展空间越大。毫无疑问,这两个赛道都非常不错,但是这个仅仅是从赛道的维度去看,有没有投资价值还需要看业绩与估值是否匹配。内镜赛道的几家公司涨幅都不小了,而脊柱耗材类的才刚刚启动,是接下来跟踪的重点。

接下来我想搞清楚的问题有:

1、A股上市的3家公司股价都经历了腰斩再腰斩,下跌的原因是什么?

2、脊柱类耗材在医疗器械产业链中的价值占比是多少?

3、三家公司谁的竞争力更强?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号