-

天风 · 十大金股丨10月

徐彪

/ 2022-10-09 09:32 发布

/ 2022-10-09 09:32 发布天风 · 月度金股丨10月

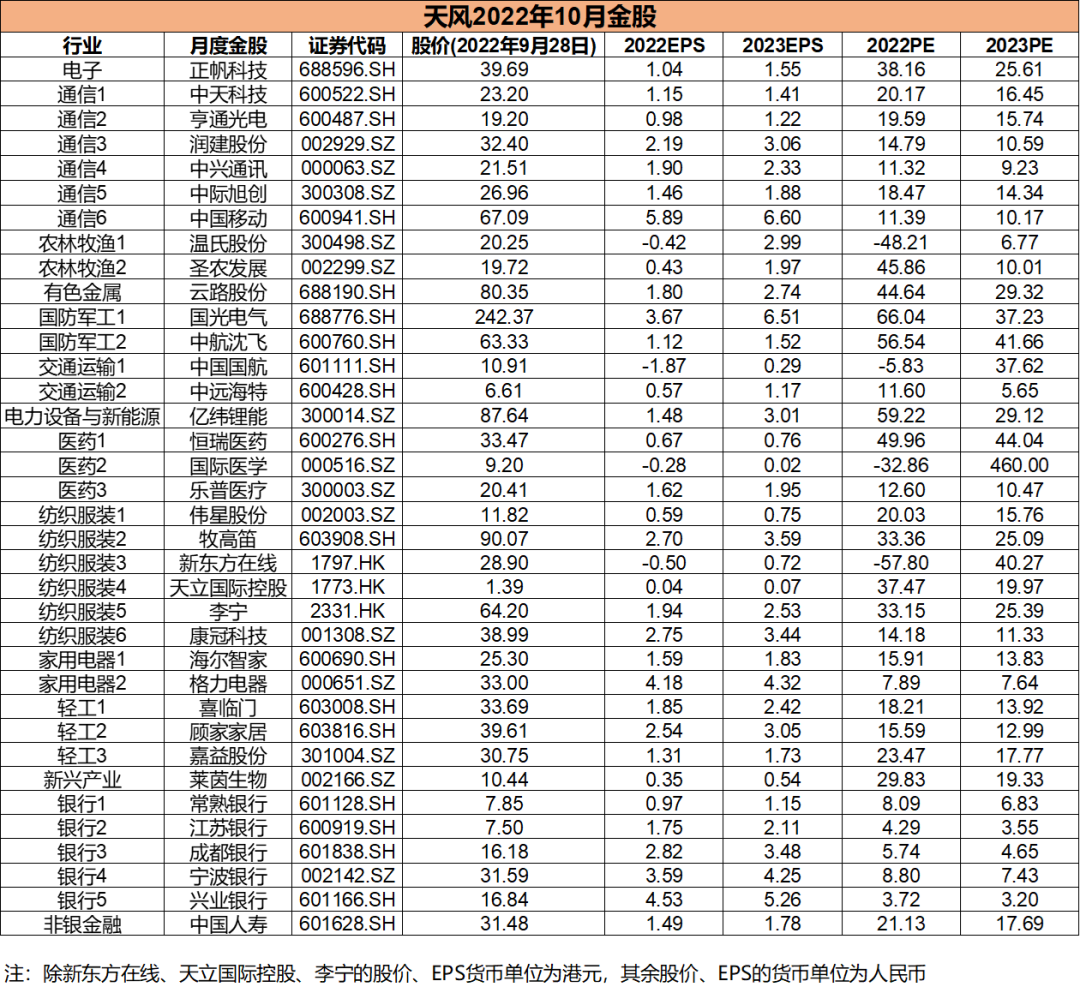

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所

天风策略

每年Q4的两个行业配置逻辑

1、思路一:低估值蓝筹的日历效应,但需要满足一定条件

四季度日历效应是否有效,取决于中长期贷款增速能否趋势性回升。

稳定低估值及部分早周期板块在四季度呈现出较为明显的日历效应。过往胜率最高的行业包括白电、保险、工程机械、铁路、白酒等。但四季度日历效应是建立在对来年经济预期平稳的基础上,在宏观预期悲观的2011年、2017-2018年,日历效应失效。

关键指标中长期贷款对四季度日历效应有着较为明确的指示作用。日历效应表现最弱的2011年及2017-2018年四季度,都对应着中长期贷款增速持续下行。而如果长期贷款增速上行,或者宏观预期明显改善,那么大金融板块往往会在年底启动行情。较为典型的是12年、14年、15年、19年,均是政策发力、经济预期改善,中长期贷款处在底部抬升阶段,且回升趋势在第二年得到确认。

2、思路二:业绩真空期提前布局预计转年高增长的板块

分增长类型来看,市场在年末更倾向于高景气或困境反转的行业,“预演”来年结构。以21-22年为例,去年末热门板块虽然在今年上半年调整幅度较大,但从全年来看(至9月)仍然普遍跑赢市场。去年四季度涨幅前20的细分行业中,有17个在今年跑赢上证指数。

年末“炒错”(即次年表现不佳)的方向主要是由于次年遭遇政策监管或其他不可抗力,导致业绩预期扭转。站在当前,面临仍然不清晰的宏观环境,仍然建议选择产业周期相对独立于经济周期,同时顺政策主线的方向。

3、配置建议:

按照日历效应的历史规律,四季度大金融为代表的稳定板块能否展开估值切换行情,主要取决于对经济环境的预期,当下集中体现在中长期贷款指标中。而当前来看,国内库存周期和地产周期、海外经济周期尚未出清,中长期贷款增速仍在磨底,拐点还未清晰。

因此可以更倾向于提前布局来年高增长(高景气+困境反转)方向。7月初开始,汽车、光伏、新能源车等赛道的成交额占比(拥挤度)快速提升,带来调整压力。经过过去一个阶段的调整,军工板块率先完成拥挤度消化,在9月率先展开反弹;风电设备交易拥挤度也已降至临界值下方;其他高景气板块如新能源车、光伏等交易拥挤度也已较前期明显下滑。

中期来看,支撑成长板块超额收益的仍然是自身景气方向。短期传统经济板块的悲观预期修复、高景气赛道消化拥挤度之后,风格趋势可能仍然是新经济占优。建议关注明年可能维持高增速或者可能增速大幅提升的方向,包括【国产替代(信创、半导体、军工)、风电、储能、物联网(智能汽车、工业互联网、VR)、服务类(医疗服务、出行服务)】。

风险提示:病毒变异及全球疫情反复,海外加息及全球流动性收缩超预期,贸易和科技摩擦加剧等。

天风宏观

贬值的终点

问题 1:外汇政策工具有什么用?外汇政策工具推出并不意味着人民币拐点出现。政策推出后汇率经过短期的调整,都会重回此前运行态势,拐点的出现则需要更多的来自基本面等方面的支撑。

问题 2:本轮人民币汇率中期贬值的时间跨度有多长?我们判断本轮人民币汇率的中期贬值跨度也会明显收窄至历史平均跨度的三分之一,即半年左右。

问题 3:影响汇率的因素有哪些?经常账户(出口同比增速)、资本账户(2年期中美国债利差)、宏观风险(5年期中美主权债务CDS价差)这三个因子能够较好地解释人民币汇率的波动。

问题 4:汇率贬值的基本面拐点何时出现?中美货币政策背离的程度在年末或会出现拐点。且受益于份额端的支撑,后续出口有望维持韧性。

问题 5:汇率贬值的非基本面因素如何变化?目前人民币资产的风险可能被高估,后续随着国内地产风险回落,中外关系缓和等,风险溢价有望回落。

问题 6:本轮汇率的贬值幅度会有多大?年末随着中美货币政策、经济周期的相对位置发生反转,人民币汇率或能够在7.2的水平上企稳并进入震荡期。

风险提示:关注后续俄乌局势的演变;关注欧洲能源问题的变动;关注国 内外货币政策的取向;关注国内经济走势的变动。

固定收益

再22转债,致力打造干净空气行业龙头企业—建议积极参与申购

申购分析:

1. 再22转债发行规模 5.1 亿元,债项与主体评级为 AA-/AA-级;转股价 6.04 元,截至 2022年9月27日转股价值 94.54 元;各年票息的算术平均值为1.18 元,到期补偿利率 10%,属于新发行转债一般水平。按2022年9月27日6年期 AA-级中债企业到期收益率 6.19%的贴现率计算,债底为82.21元,纯债价值一般。其他博弈条款均为市场化条款,若全部转股对总股本和流通股本的摊薄压力均为8.28%,对现有股本摊薄压力一般。

2. 截至2022年9月27日,公司前三大股东郭茂、上海广岑投资中心(有限合伙)、香港结算有限公司(陆股通)分别持有占总股本36.54%、6.18%、3.61%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售规模预计在65%左右。剩余网上申购新债规模为1.79亿元,因单户申购上限为100万元,假设网上申购账户数量介于950-1050万户,预计中签率在0.0017%-0.0019%左右。

3. 公司所处行业为玻纤(申万三级),从估值角度来看,截至2022年9月27日收盘,公司PE(TTM)为26.53 倍,在收入相近的10家同业企业中处于中等偏高水平,市值58.21 亿元,处于同业较高水平。截至2022年9月27日,公司今年以来正股下跌34.67%,同期行业指数下跌 18.26%,万得全A下跌18.26%,上市以来年化波动率为33.33%,股票弹性一般。公司目前无股权质押风险。其他风险点:1.原材料成本变动风险;2. 国际贸易局势变化和汇率变化风险;3. 新冠疫情引致的产品出口下滑风险;4. 核心技术人员流失风险;5. 工艺配方泄密风险;6. 业务快速拓展带来的管理风险等。

4. 再22转债规模较小,债底保护较弱,平价低于面值,市场或给予30%的溢价,预计上市价格为123元左右,建议积极参与新债申购。

风险提示:违约风险、可转债价格波动甚至低于面值的风险、发行可转债到期不能转股的风险、摊薄每股收益和净资产收益率的风险、本次可转债转股的相关风险、信用评级变化的风险、正股波动风险、上市收益溢价低于预期

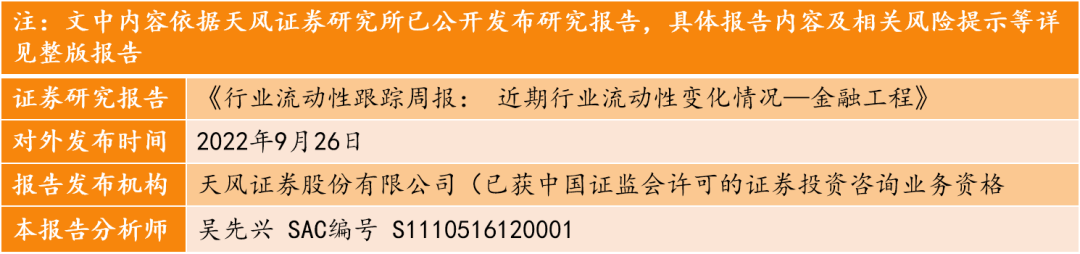

金融工程

行业流动性跟踪周报:近期行业流动性变化情况

ETF 资金流入板块

截至2022-09-23,上周有370只ETF存在资金净流入,有152只ETF存在资金净流出。分类别资金流动来看,上周资金净流入靠前的类别有:A股宽基为98.78亿元、科技为 34.25 亿元、医药为18.31亿元等等;上周资金净流出靠前的类别有:债券为-5.80亿元、其他为-1.99亿元等等。

北向资金流入行业

上周北向资金净流入较多的行业为:电子为 15.23 亿元、基础化工为7.52亿元、房地产为 6.30亿元等等;上周资金净流出较多的行业为:电力设备及新能源为-18.95亿元、医药为-15.67亿元、农林牧渔为-10.10亿元等等。

权益类基金增量资金行业分布

我们对已完成募集未成立、正在募集和即将募集的权益类基金进行了统计。随着基金的成立和建仓,预计给部分行业带来较大增量资金,如:食品饮料行业为94亿元、电力设备及新能源行业为87亿元、银行行业为81亿元、电子行业为 60亿元等等。

融资融券跟踪

上周沪深两市融资融券余额为15792亿元,周度环比增速达到了-0.74%。融资买入额为1875亿元,融券卖出额为242亿元,净买入额为1633亿元。其中融资买入金额较多的行业为:电力设备及新能源为191.70亿元、电子为180.41亿元、有色金属为150.24亿元等等;融券卖出金额较多的行业为:电力设备及新能源为 28.77 亿元、电子为 28.65 亿元、医药为18.51亿元等等。

股票回购资金行业分布

上周A股股票实施回购金额为 23.19 亿元,预计市场最多还有 557.19 亿元股票回购金额。其中实施金额较多的行业为:医药为6.75 亿元、通信为6.68 亿元、汽车为2.32 亿元等等。接下来预计股票回购金额较多的行业为:医药为 69.55 亿元、石油石化为 55.99亿元、机械为51.02亿元等等。

产业资本增减持行业分布

上周产业资本增持33.40亿元,减持114.36亿元,净减持 80.96 亿元。其中增持金额较多的行业为:通信为15.00 亿元、电力及公用事业为3.57 亿 元、电子为2.91 亿元等等;减持金额较多的行业为:机械为17.81 亿元、国防军工为15.16 亿元、基础化工为 10.05亿元等等。

风险提示:本报告为市场统计,不构成投资建议。

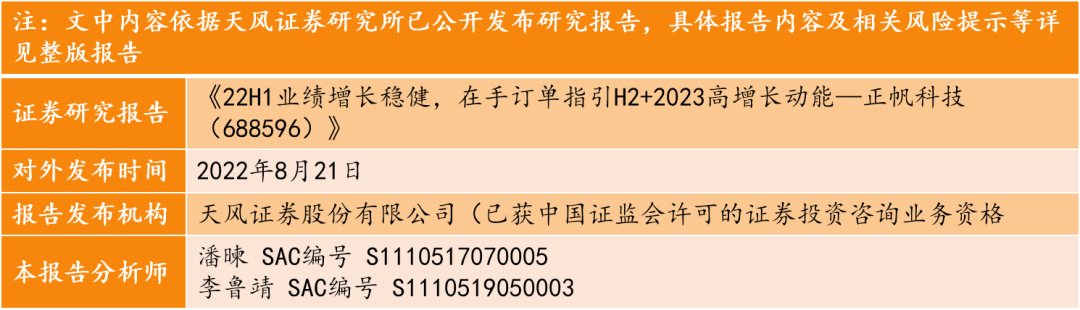

电子

10月金股:正帆科技

事件:公司发布2022半年度报告,上半年公司营业收入9.43亿元,同比增长19.7%;归母净利润5282.74万元,同比下降2.48%;剔除股份支付因素影响,公司归母净利润7334.79万元,同比增长25.63%;扣非后净利润4486.82万元,同比下降9.54%,剔除股份支付因素,同比增长21.51%。

点评:剔除股份支付影响后公司净利润同步高增长,Q1新签订单同比增长92%,超30亿元,指引H2+2023高增长动能。1)上半年公司归母净利润同比下降主要系本期期权激励造成的股份支付2363.22万元,剔除股份支付的因素,归属于上市公司股东的净利润7334.79万元,同比增长25.63%。剔除股份支付的因素,扣非后归母净利润6538.86万元,同比增长21.51%。2)子公司鸿舸半导体已开始盈利,上半年取得利润149.5万元,对应GasBox业务有望带动公司第二增长曲线。3)上半年公司合同负债同比增长37.09%,主要系新签合同增加导致上半年预收货款增加所致,公司主要下游订单确认收入周期均大于半年以上,医药集成电路等超过半年,看好H2及23年高增长动能。

1.深耕工艺介质供应系统的研发设计,以综合立体业务模式确立市场地位

作为国内工艺介质供应系统先行者,公司部分自研高纯电子特种气体已实现国产替代,并延伸开展电子大宗气业务,深耕工艺介质系统设计开发,已形成介质供应系统微污染控制、流体系统设计与模拟仿真、生命安全保障与工艺监控、高纯材料合成与分离提纯、材料成分分析与痕量检测、关键工艺材料再生与循环六大核心技术。目前正在寻找现场制气机会,积极发展园区客户,气体业务项目有序推进。

2.全链条产品服务+技术水平=高客户粘性

工艺标准水平高可以满足如集成电路等高价值市场的纯度、控制、安全要求,高技术能力牢牢绑定市场头部客户。纯度控制方面,公司设备可以较好满足集成电路客户工艺标准,远超国家标准。公司在泛半导体、光纤通信、医药制造等领域积累了强大的客户资源,客户包括中芯国际、长江存储、京东方、三安光电、亨通光电、恒瑞医药、SK海力士、德州仪器等国内外优质客户。客户系统和装备投入运营后,开拓服务运营及特种气体业务市场的潜力较大,8月定增预案项目涉及的高纯氢气是泛半导体工艺中的关键原材料,可配套京东方、惠科集团、三安光电等长期合作客户对电子气体的需求。

3.下游应用市场多点开花,主要业务领域均有较大增长空间。

集成电路军备式扩产保障核心板块增长动能,光伏电池迎扩产高潮,生物制药板块加速上扬。公司一季度在手订单同比增加约92%,以集成电路、光伏和生物医药行业为主,一季度集成电路和光伏的营收贡献较高。公司电子工艺设备及气体业务有望受益光伏扩产,根据索比光伏网不完全统计,2022年第一季度光伏行业硅料、硅片、电池片和组件环节的拟扩产规模达62万吨、72.5GW、66.8GW和68.5GW(不含远期规划)。

生物制药板块或加码主工艺设备,预期有助开启稳定的第二增长曲线。公司的生物制药设备是为医药制造产业提供符合中国及欧美各国药典及GMP标准的洁净流体工艺系统,从单元装备到系统集成服务,助力抗体蛋白等生物药、疫苗、细胞与基因之治疗、体外诊断技术研发及产业化。看好公司强大客户资源+二十年行业深耕+生物医药为国家级战略新兴产业发展的历史机遇,2022年3月底公司在手合同超过30亿,生物医药占比约11%,未来公司或向主工艺设备方向拓展业务,公司预期将保持良好增速,开启第二增长曲线。

4.高壁垒GASBOX赛道业务增速亮眼,子公司鸿舸半导体已开始盈利,国产替代催化推动第二增长曲线快速上扬。公司围绕客户的需求衍生半导体工艺设备配套供应系统,主要产品为GASBOX,是在半导体设备侧的模组化气体供应系统,在为设备制程精密供气的同时还需要防止毒气、可燃气的泄漏,具体包含气动阀、阻绝阀、逆止阀、流量调节阀、垫片、镀银螺帽/螺丝等组件,因其有较高的安全气密性、耐蚀性、小型化和精密性要求,故具有较高的技术门槛和行业壁垒。公司的GASBOX产品目前已较多运用于光伏行业,并正在进行IC行业设备认证,布局子公司鸿舸半导体专注于关键模块业务与配套装备业务能力提升,有力促进关键系统国产化率。

5.定增+扩产项目加码CAPEX向OPEX快速拓展,大宗及特种气体全面布局下,装备+材料+服务综合实力可望再添引擎。公司发布定增预案,拟以19.39元/股的价格向特定对象发行1237.75万股,募资2.4亿元,用于①年产1260万立方氢气及30万瓶罐装特种气体的合肥高纯氢气项目,建设周期初步规划为12个月;②年产2.13亿立方米(氧、氮、氩)产品的潍坊高纯大宗项目,项目的建设周期初步规划为18个月。本次募投项目所拓展的高纯氢伴随燃料电池产业的发展,将拥有广阔的市场空间,大宗气品类也有望深度受益半导体高速成长带来的工艺设备需要。此次定增将夯实公司电子气体板块的业务布局,满足客户同时对多品类气体品种及服务的需求;布局山东潍坊等关键区域,有利于增强公司产品的辐射范围及影响力。其后伴随产能释放+品类扩充+应用领域扩展,公司业务发展持续向好。

6.潍坊工业气体项目开工,建成后工业电子气体及配套设备供应能力显著提升,可实现3.7亿元年销售收入。8月公司潍坊工业气体项目开工,预计建成后可实现年销售收入约3.7亿元,税收贡献约3000万元,将为山东万盛新材料等企业提供氧气、氮气等管道气,同时为潍坊周边地区提供液氧、液氮、液氩等工业气体以及各种供半导体产业使用的电子级特种气体和配套设备,对潍坊滨海区新材料、生物医药等主导产业发展壮大具有重要意义。

投资建议:公司客户订单需求强劲,成本营运管控有效,预计公司2022/2023/2024年归母净利润2.67/3.98/5.47亿元,选取主营半导体材料、关键部件的江丰电子、华亚智能、新莱应材及至纯科技为参照,给予公司2023年37倍PE,对应目标价格为57.37元/股。维持公司“买入”评级。

风险提示:下游产品销量不及预期、产能建设不及预期、原材料价格波动、近期股价波动较大

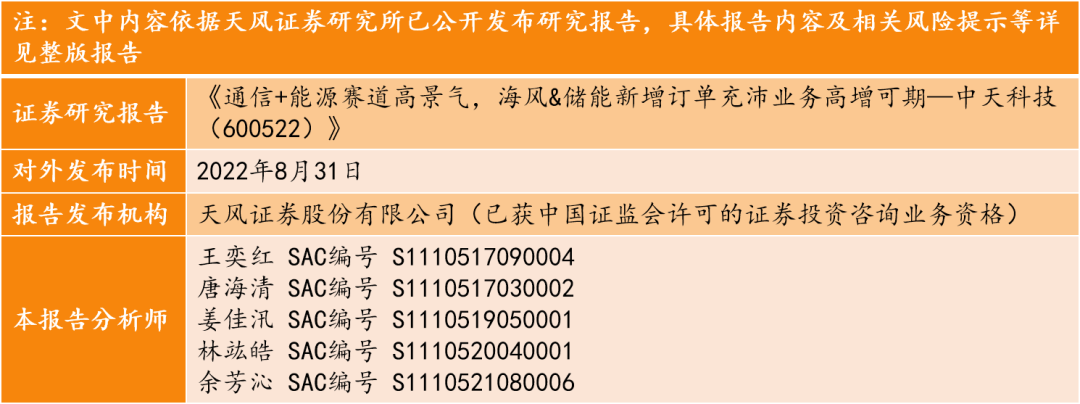

通信

10月金股1:中天科技

事件:

公司发布2022年半年度报告,2022H1实现营业收入200.42亿元,同比下滑16.68%;实现归母净利润18.24亿元,同比增长628.62%;实现扣非净利润17.94亿元,同比增长776.49%。

我们的点评如下:

1、聚焦主业,赛道高景气,业务发展动力强劲

公司收入对比去年同期下滑16.68%,主要是剥离了贸易业务导致,公司更加聚焦制造业收入。

1)海洋产业持续高景气,截止2022年7月末,国内已公布沿海地区“十四五”规划的海上风电装机容量接近80GW,海上风电进入加速发展期,有望推动公司业务未来持续快速增长。

2)新能源产业受“双碳”目标推动,光伏+储能业务有望迎来良好发展机遇,公司积极布局,十年耕耘,储能+电子铜箔+光伏有望迎来重大发展机遇。

3)光通信业务供需格局持续改善,移动光缆招标价格明显回升,行业进入景气周期。

2、业务竞争实力突出,中标订单充足赋能后续快速发展

1)海上风电领域,公司此前发布公告,新增中标海上风电业务21.14亿元,其中未包含渤中海上风电项目风机基础制造及施工、风机安装、海上升压站基础施工及上部组块吊装、35KV海缆敷设施工工程项目约6.4亿元。下半年,青洲五、六、七项目,山东渤中B2场址项目等海上风电项目有望逐步落地,我们预计中天也有望获取一定项目份额和订单。

2)新能源领域:①光伏领域:如东滩涂资源丰富,公司获得如东县的超大项目,预计合计拉动超200亿元的光伏业务收入。②储能领域:中天科技深耕储能近十载,承建了多个储能项目,具备丰富经验。此前中标了中广核2022年度磷酸铁锂电池储能系统框架采购项目以及蒙古国80MW/200MWh大型储能项目共13.6亿元,展现出核心竞争实力,近期公告新增储能业务订单10.27亿元,储能业务订单丰富,竞争力强劲。③铜箔领域:公司专注于锂电铜箔+PCB铜箔,积极扩张产能,高性能电子铜箔二期项目建成后铜箔年产能将达到4万吨,有望贡献可观的销售收入。

3、展望未来,各项业务发展动力强劲,业绩快速增长可期

1)光纤光缆供求关系持续改善,招标涨价的业绩弹性可期;2)海上风电在双碳目标下行业广阔空间有望充分释放,全国海上风电项目或将加速推进,近期如江苏射阳1GW项目中标候选人公布、以及后续青洲五、六、七项目均有望逐步落地,整体行业维持高景气。中天作为国内海缆&海工龙头有望充分受益;3)新能源十年耕耘,行业高景气背景下市场空间广阔,公司储能+铜箔+光伏有望迎来全面快速发展机遇;4)电力业务竞争力强,未来有望充分受益电网/超高压投资建设增长。

盈利预测与投资建议:

全球海风持续高景气,中天作为行业龙头深度受益;光纤光缆复苏进入景气周期,新能源业务板块也迎来重大成长机遇,公司未来成长持续性较强。预计公司22-24年归母净利润为39亿、48亿元、57亿元,对应22年PE为19倍,维持“买入”评级。风险提示:海上风电项目推进进度不及预期、光纤光缆招标价格不及预期的风险、订单执行进度不及预期的风险、新能源扩产进度不及预期的风险

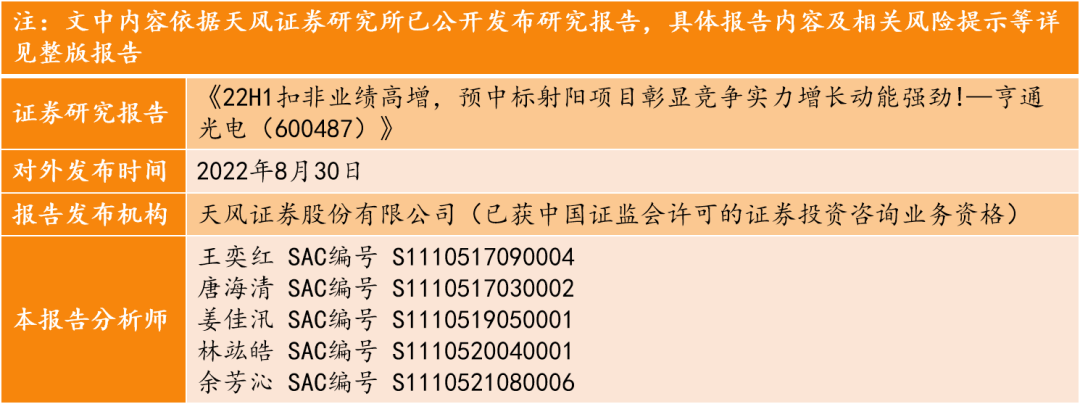

10月金股2:亨通光电

事件:

公司发布2022半年度报告,22H1实现营业收入221.06亿元,同比增长22.42%;实现归母净利润8.60亿元,同比增长28.17%;实现扣非净利润8.85亿元,同比增长59.21%。

我们的点评如下:

1、产业维持高景气,业绩快速增长

公司紧抓海上风电快速发展以及光通信运营商招标量价齐升,行业供需格局逐步改善的机遇,上半年实现业绩快速增长,符合预期。同时公司扣非净利润高增59.21%,增速比归母净利润增速更高。

成本端看,公司上半年实现毛利率16.23%,对比21年(15.95%)提升了0.28pp,我们预计主要是因为光纤光缆招标价格增长带来的毛利率水平提升;费用端看,公司上半年实现净利率4.19%,对比2021年(3.82%)提升0.37pp,主要受益于毛利率提升以及成本管控及汇兑受益下费用降低。我们认为,公司盈利能力有望在光纤光缆持续涨价以及费用管控下稳步增长。

2、各业务竞争优势强劲,赋能公司快速增长

公司是全球领先光纤光缆厂商,22年上半年国内及海外光通信业务快速增长。同时收购了LEONIIndustryHoldingGmbH持有的j-fiberGmbH公司100%股权。j-fiberGmbH公司拥有近40年的特种光纤研发和制造经验,收购将提升公司在特种光纤领域的研发能力;

海上风电方面,公司是国内头部厂商之一,今年截至七月中标了包括“越南金瓯海上风电项目””“沙特红海海缆项目”等海外海缆项目;“揭阳神泉二海上风电场项目”、“山东半岛南V场址项目”“汕头勒门(二)“等国内海缆项目以及“山东能源渤中海上风电A场址工程”“三峡阳江青州5/7海上风电项目”等海洋工程项目,在手订单饱满充沛。

电网业务方面,公司建立了国内规模最大的超高压测试研发中心,具备了目前国际国内最高电压等级的1000kVAC和±1100kVDC的电缆系统电气型式试验的超级试验验证能力。有望获益于特高压建设以及特种产品的突破。截至2022年7月末,公司拥有海底电缆、海洋工程及陆缆产品等能源互联领域在手订单金额135.36亿元。

3、预中标江苏射阳220kV海缆,江苏项目正常推进

江苏龙源射阳100万千瓦海上风电项目220kV海缆及附件设备采购项目公布中标候选人,江苏亨通高压海缆有限公司为第一候选人,投标报价17.82亿元,该项目总计海缆长度352.6千米,计算单价约505万/公里,海缆价格整体维持稳定。射阳220kV海缆项目公司如期中标,此前已预中标射阳35kV海缆项目,彰显公司领先竞争实力,同时也再度印证江苏项目在正常推进当中。

盈利预测与投资建议:

整体看,公司收入利润快速成长,通信+能源战略清晰。1)光通信进入景气周期,价格回升业绩弹性可观。2)公司作为海缆海工头部厂商之一,或将充分受益于海风行业快速发展,在手订单充裕,同时技术具备优势,享受高压缆良好竞争格局,整体业务成长性强。3)海洋通信业务未来或迎来海底光缆更替周期,收购华为海洋提升竞争力。4)国网大力推动特高压建设,公司向特高压市场拓展有望提升盈利能力。预计公司22-24年净利润为23亿、29亿、35亿元,对应22年PE为17倍,重申“买入”评级!风险提示:上游原材料持续维持高价,行业竞争激烈盈利能力下滑,光通信采购价格回落,海上风电建设节奏缓于预期等

10月金股3:润建股份

事件:

公司发布2022年半年报,2022年上半年实现营业收入38.73亿元,同比增长32.04%;实现归母净利润2.37亿元,同比增长43.35%。

我们点评如下:

通信+能源+信息网络管维三大业务齐头并进,推动公司业绩持续成长。

上半年公司收入保持快速增长,具体来看:1)通信网络管维收入19.22亿元,同比增长2.77%,公司市场份额持续提升,有望保持稳定增长态势;2)能源网络管维收入4.61亿元,同比增长31.19%,公司新能源电站管维快速落地,储备的风光储项目总容量超过4GW,在手订单充足,通信综合能源管理业务快速落地,奠定未来发展的基础;3)信息网络管维收入14.90亿元,同比增长109.74%,公司信息网络管维业务形成了大量成熟产品,进入快速复制推广阶段,IDC业务快速上量,五象云谷项目进入试运营阶段,有望进一步增厚公司整体业绩。

研发投入成效显著,经营效率持续提升,现金流逐季改善。

公司重点打造的“线上数字化平台+线下技术服务”业务模式赋能下,资源复用明显,经营效率持续提升。上半年公司整体毛利率同比提升0.45个百分点到19.37%;净利率同比提升0.48个百分点至6.12%。随着公司收入规模快速增长,现金流支出有所增长,但公司持续加强项目管理和回款管理,经营性现金流第二季度比第一季度环比大幅改善。

再次强调公司在能源网络的持续拓展。公司在分布式光伏、地面光伏、风电、储能等各种业务模式齐全,在手订单充足,通信+新能源模式快速拓展,有望持续高速成长。

能源网络管维业务是公司业务拓展的重点方向之一,双碳战略下行业需求旺盛,公司能源网络重要项目订单持续落地,中标项目从分布式光伏进一步向地面光伏、风电等拓展,体现出公司技术和市场拓展能力,以及客户对公司技术实力、综合服务能力等多方面的认可。公司品牌知名度和市场竞争力不断强化,新能源管维业务未来持续快速发展可期。公司通信+新能源领域快速拓展,预中标中国移动山东基站光伏发电项目、预中标中国铁塔陕西分公司22-25年度综合代维服务1.85亿元项目(服务内容除传统基站机房代维外,也包括发电服务)。运营商节能降耗大背景下,基站+新能源模式有望快速复制推广,全国拓展潜在空间很大,标杆项目全国快速复制,有望推动公司整体业务持续成长。

受益产业数字化和东数西算,重点拓展的信息网络管维业务有望高速增长。

数字经济时代,产业数字化成长空间广阔。公司聚焦平安中国、教育强国、乡村振兴等领域,自主研发一系列数字化服务产品,叠加IDC全生命周期服务,以及公司在广西南宁自建的五象云谷云计算数据中心逐步投产运营,公司信息网络管维业务多点开花,有望持续高速增长。

重申公司核心发展逻辑:

公司作为民营通信网络管维龙头,市场份额稳步提升,龙头地位稳固,长期业务发展基本盘稳健。围绕公司的技术储备、客户关系、深度覆盖的服务网络、强大的研发创新能力核心优势,重点拓展能源网络、信息网络管维等业务布局,在手订单充足,推动公司未来三年收入复合增速有望超过30%。预计公司22-24年归母净利润分别为5.0、7.0、9.9亿元,对应22-23年18倍、13倍市盈率,重申“买入”评级。风险提示:下游需求低预期,行业竞争超预期,疫情影响超预期,部分订单预中标能否最终签订合同存在不确定性。

10月金股4:中兴通讯

事件:

Dell'Oro最新数据显示,2022年第一季度全球电信设备市场同比增长4%-5%。Top7供应商占据约80%市场份额,中兴通讯2022年一季度市场份额达到接近12%,较2018年上升了约4个百分点。

近日中兴通讯与泰国第一大移动运营商AIS在泰国曼谷签署战略合作协议,支持AIS升级5G等重要技术。此前AIS计划将资本开支从2021年的250亿泰铢提升到2022年的300-350亿泰铢(约合57.72-67.34亿人民币)。

我们点评如下:

全球电信设备市场稳步增长,中兴通讯全球市场份额持续提升,核心竞争力突出,运营商业务有望持续稳健成长。

全球电信设备市场稳步增长,区域市场上看,北美地区同比增长13%,欧洲、中东及非洲(EMEA)地区中等个位数增长,抵消了亚太地区疲软的发展趋势。22Q1整体电信设备市场同比增长4%-5%,主要源于有线相关设备的强劲需求和无线设备市场方面的温和增长。中兴通讯深度参与全球4G/5G网络以及宽带网络建设,在全球电信设备市场份额稳步提升,在连续三年的份额稳步增长后,22Q1中兴全球份额达到接近12%,较2018年上升了约4个百分点,海外重要运营商5G网络升级合作逐步落地,反映出公司不断增强的核心竞争力。公司运营商业务稳定成长,奠定整体业务长期成长基础。

运营商第一成长曲线之外,消费者和政企业务看点众多,成长逻辑不断兑现,第二成长曲线拉动公司收入加速成长。

1)消费者业务持续放量,22Q1海外消费者营收同比增长近30%,近期公司在移动10GPON招标份额第一,家庭智能终端等产品市场竞争力突出;2)发力服务器及存储、汽车电子、数字能源等业务在内的“第二曲线”布局,近期公司在电信22-23年服务器集采数个标包份额均位列前二、联通22年云服务器集采32亿大标份额第一、移动21-22年高端路由器交换机多个标包份额前二,政企和消费者业务成长逻辑不断兑现。汽车电子立足GoldenOS操作系统、车规级芯片、计算平台等底层核心能力,有望逐步建设汽车生态,期待未来汽车电子项目持续落地。

盈利能力持续改善不断印证,规模效应持续体现。

22Q1公司整体毛利率37.78%,同比提升2.34个百分点。运营商市场发展规律上看,公司5G设备等毛利率有望持续提升。政企、消费者业务收入规模快速增长,成本也有望进一步摊薄。收入和毛利绝对额的增长之下,费用偏刚性,规模效应有望持续显现,经营性利润有望持续快速增长,22Q1扣非净利润创历史新高,业绩成长性不断印证,规模效应持续体现。

盈利预测与投资建议:

2022年是公司战略超越期的开启之年,公司1)运营商市场竞争力突出,全球份额有望持续提升;2)政企业务加大IT、5G行业应用、汽车电子等拓展,打造第二增长曲线;3)消费者业务品牌、渠道和产品建设成效显著。收入和毛利绝对额的增长之下,费用偏刚性,规模效应有望持续显现,经营性利润有望持续快速增长。预计22-24年归母净利润90、110、128亿元,对应22年13倍、23年11倍市盈率,重申“买入”评级。风险提示:运营商资本开支低于预期,全球疫情影响超预期,新业务进展慢于预期,国际政治因素风险

10月金股5:中际旭创

事件:

公司发布2022年半年度业绩预告,22年上半年预计实现归母净利润4.5-5.3亿元,同比增长32.0-55.5%,按中值计算同比增速43.8%;22Q2单季度预计实现归母净利润2.33-3.13亿元,同比增长11.9%-50.4%,按中值计算单季度同比增速31.2%。

我们点评如下:

流量持续增长的大趋势下,云计算厂商资本开支持续投入,200G/400G等高端产品持续上量,公司作为全球高端光模块龙头,充分受益行业高景气,收入实现快速成长。

公司21Q4收入23.73亿,同比增长28.7%,创历史新高,22Q1收入20.89亿,同比增长41.9%,也创一季度历史新高,行业呈现高景气状态。2022年上半年,云计算流量的持续增长推动云厂商资本开支加大投入,叠加技术升级迭代,200G/400G等高端产品加快部署,行业高景气状态有望延续。公司作为全球高端光模块龙头,全面受益行业需求高景气以及高端产品升级迭代,收入有望持续快速成长。

毛利率持续改善,规模优势-成本优势持续巩固公司龙头地位。

2021年公司整体光模块毛利率26.26%,同比提升0.63个百分点,单季度来看,21Q4毛利率28.11%创近年来最佳水平,22Q1毛利率26.28%同比也提升了1.17个百分点。公司领先的规模优势有效保证了公司制造和采购成本优势,叠加新产品上量带来的产品结构不断优化,推动公司整体盈利能力不断优化,市场竞争力不断强化。同时公司积极推动降本增效,叠加汇率波动带来的正向影响,上半年公司整体毛利率进一步提升。收入和盈利能力的持续增长,推动公司整体业绩的快速成长。

行业角度看,全球光模块市场未来5年保持14%年复合增长,数通市场复合增速预计更高。公司全球光模块市场份额进一步提升,高速数通光模块龙头地位突出,重点受益行业高景气。

根据Lightcounting预测,光模块市场规模预计2026年达到176亿美元,5年复合增速14%。从结构上看,随着社会数字化转型,AI、AR/VR等新技术驱动算力和流量的持续成长,数通光模块需求增速有望超越行业平均水平。公司全球市场份额进一步提升,21年公司位居全球光模块市场份额并列第一,且在前十大厂商中市场份额提升最多。800G等新产品再次占据先发优势,龙头地位有望持续巩固,重点受益行业高景气。

投资建议与盈利预测

公司是全球高端光模块龙头,200G/400G需求量显著增长,800G继续占据先发优势,全球市场份额稳步提升,长期受益流量的持续成长。进一步拓展激光雷达等新方向,打开更大成长空间。预计公司22-24年归母净利润分别为11.7、15.0、18.5亿元,对应22年21倍、23年16倍市盈率,重申“买入”评级。风险提示:下游需求低预期,全球疫情影响超预期,市场竞争风险,产品研发风险,业绩预告仅为初步结果实际业绩以中报为准

10月金股6:中国移动

事件:

公司发布2022年半年报,2022年上半年公司实现营业收入4969亿元,同比增长12.0%,其中主营业务收入4264亿元,同比增长8.4%,其他业务收入705亿元,同比增长39.8%。实现归母净利润703亿元,同比增长18.9%,剔除21年调整残值率影响后净利润同比增长7.3%。

我们点评如下:

个人市场:ARPU值稳步提升,5G用户持续升级,权益业务融合发展。

22上半年公司个人市场收入2561亿元,同比增长0.2%。移动客户9.70亿户,净增1296万户,其中5G套餐客户达到5.11亿户,净增1.24亿户,5G用户占比持续提升。同时重点推进权益融合发展,权益融合客户2.41亿户,净增5070万户,移动云盘、云XR、云游戏和5G超高清视频彩铃等特色业务快速发展。5G用户持续升级叠加权益业务持续发展,上半年移动业务ARPU值达到52.3元,同比增长0.2%。

家庭市场:智慧家庭持续发展,量价齐升趋势延续。

公司深耕智慧家庭升级,基于宽带入口大力发展内容、家庭安防、智能组网等应用场景,上半年家庭市场收入594亿元,同比增长18.7%;家宽客户达到2.30亿户,净增1241万户,千兆宽带客户净增占比超88%。带宽升级、智家应用拓展带动家庭客户综合ARPU达到43.0元,同比增长4.6%。

政企市场:行业应用快速打开,网+云+DICT规模发展

上半年政企市场收入911亿元,同比增长24.6%。政企客户数达到2112万家,净增229万家。DICT收入达到482亿元,同比增长44.2%。移动云收入234亿元,同比增长103.6%。截至6月底,打造5G龙头示范项目300个,累计签约5G行业商用案例超1.1万个,上半年带动DICT项目签约金额超160亿元,在矿山、工厂、电力、港口等垂直行业实现规模复制。

新兴市场:四大板块协同发展

上半年新兴市场收入199亿元,同比增长36.5%。国际业务加快能力出海;股权投资布局关键领域、扩大生态、支持创新;数字内容持续推动规模发展和体验优化;金融科技打造集中化产业链金融平台。四大板块协同发展,有望持续快速成长。

资本开支平稳投入,5G、IDC等建设持续推进,云网能力持续强化

22年CAPEX计划1852亿元,上半年完成920亿元,新建5G基站超25万站(下半年计划新建超过20万站)、新投产IDC机架2.2万个(下半年计划新增约2.1万个)。投入温和增长下,未来降本增效持续推进,公司整体盈利能力有望进一步优化。

重视股东回报,派息率有望持续提升

22年中期派息2.2港元(约合1.9元人民币),同比增长34.9%,全年派息率将进一步提升,2023年现金派息率提升到70%以上,叠加利润的增长,每股派息有望持续快速增长。

投资建议和盈利预测

5G/千兆宽带/智慧家庭等渗透率快速提升,推动C端ARPU值稳步回升,带动个人和家庭业务量价齐升。政企和新兴市场保持强劲增长,数字经济时代中国移动大有可为,产业数字化、5G应用、云和IDC打开长期成长空间,期待CHBN四大业务板块持续成长。预计公司22-24年归母净利润分别为1258、1409、1647亿元,对应22年11倍、23年10倍市盈率,对应A股1.08倍、H股0.75倍市净率(wind一致预期),重申“买入”评级。风险提示:行业竞争超预期,5G应用进展慢于预期,费用投入超预期,产业数字化等新业务进展慢于预期

农林牧渔

10月金股1:温氏股份

1、维度1:成长性强,公司厚积薄发,养猪板块进入快速增长阶段。

1)产能稳步扩张为出栏量持续增长奠定基础。非瘟前,公司出栏量一直维持在年均24%的复合增速增长。非瘟影响公司部分产能,随公司对养殖模式不断升级和管理能力不断提升,2021年公司出栏量再次回到千万级别。截止到目前,公司肉猪养殖栏舍产能达到4600万头,高性能的能繁母猪约100-110万头且胎龄较低(截止2022年2月)且后备母猪充足,初步规划年底能繁增至140万头,为出栏高成长奠定基础。我们预计,养猪龙头已进入出栏恢复性高增长阶段,预计温氏股份2022/2023年出栏1800/2800万头,年复合增速约45%,在各家公司中增速靠前,且历史出栏兑现度显著优于同行!

2、维度2:降本增效,养殖成本持续下降空间可期,为公司盈利能力提供保障。

非瘟以来,在防非中成本抬升显著;但随着公司产能优化、模式升级、管理提升,公司产能利用率、养殖效率均得到显著改善,1)育种体系的长期积淀保障公司母猪种群快速恢复,目前能繁存栏已全部更新为高性能母猪,窝均健仔数、配种分娩率、投苗量等生产指标逐月攀升,产保死淘率和猪苗成本下降;2)育肥场软硬件和管理方面取得大幅提升,户均出栏规模从2016年772头提升至2019年926头再到目前的1150头;3)饲料原料集采以及饲料营养配方技术优势的充分发挥,有利于公司饲料成本的控制。基于此,我们认为未来随产能利用率的提升(目前产能利用率只有约29%左右,与之前77%相比有很大的提升空间)、生产效率的进一步强化,今年综合成本目标降至16-17元/kg(2022M1综合成本低于18元/kg)。

3、维度3:资金储备充足,支撑公司寒冬逆势增长。

养猪龙头深耕生猪赛道,经历数轮周期,经验丰富。一方面,公司积极“开源”,2021M4公司发行可转债募集资金92.27亿;通过提高长期负债占比,减轻周期下行期间的偿债压力;另一方面,公司重视“节流”,在此轮周期下行早期,公司相比于同行更早控制资本开支、活化资产等多种方式收拢资金确保低谷期的资金充足,截止到2022M1,公司各类可用资金约有120亿元左右。我们认为,公司整体资金储备充足,有望支撑公司寒冬逆势成长。此外,黄鸡行业景气恢复,公司作为黄鸡龙头,养殖成本下降趋势显著,有望为公司提供经营性现金流入。

4、维度4:估值处于历史相对底部区间,向上空间显著!

生猪养殖个股可通过头均市值进行估值预测,头均盈利是头均市值的基础。考虑到温氏未来成本下降的趋势,我们认为在下一轮周期景气高点,温氏年化头均盈利有望达到700+元/头(若本轮行业产能去化超预期,则头均盈利有望更高)。随着公司成本及各项生产指标显著改善,预计2021-2023年公司实现收入649.6/687.5/1097.3亿元(前值606/710/1135亿元),同比变化-13.31%/5.82%/59.61%,实现归母净利润-133.4/-26.5/190.2亿元(前值-135/-46/200亿元),同比变化-279.61%/80.15%/818.50%;考虑到公司历史周期出栏、成本兑现度,给予景气周期15x估值,目标头均市值10500元/头(从历史来看,公司的头均市值在猪价景气周期高于10000元/头),我们预计公司2023年生猪出栏量分别为2800万头,则预计公司生猪养殖板块对应目标市值2800亿元,再加上黄鸡等非猪业务500亿估值,合计市值3300亿元,对应23年目标价51.95元/股,继续给予“买入”评级。风险提示:疫情风险;猪价不达预期;政策变动风险;出栏量不及预期。

10月金股2:圣农发展

1、养殖板块:行业产能持续去化,近月种鸡引种断档,叠加公司种鸡销售预期,预估公司量价利齐升可期

1)行业磨底已超两年+祖代鸡近月引种断档,产能持续去化,明年有望迎来周期反转。今年5月起,受禽流感及海外航班影响,祖代鸡引种断档已持续3个月。且行业鸡病仍较严重,不具备大幅换羽基础,多重因素对白鸡产能缩减提供支撑,有望利好明年鸡价。

2)公司自有种鸡“SZ901”突破,保证自身产能扩张免受海外引种制约的同时,父母代陆续外销有望为公司提供新的利润增长点。2021年底公司“SZ901”通过品种审定,突破国内祖代鸡引种的“卡脖子”问题,一方面保证公司自身产能扩张不受海外引种制约,2025年养殖产能目标10亿羽达成可期(截止21年近6亿羽);另一方面有望形成新的利润增长点。今年以来SZ901父母代销售获大量好评,订货已排期至四季度,我们预计明年白羽肉鸡父母代外销有望达到千万套以上。

3)公司产品保持溢价,由于产品质量、客户结构、产品结构等因素,基本保持在500元/吨以上的溢价空间。今年二季度行业价格反弹迅速,公司无明显溢价;7月公司鸡肉价格快速上涨,溢价迅速提升至500元/吨。

4)大宗跌势明显+公司精细管理,成本下降空间显著。成本端看,全球宏观利空情绪叠加基本面紧张缓和导致国际粮价快速下跌;国内玉米、豆粕供应面趋于宽松,预计下半年价格走势偏弱,公司成本下降空间显著,回溯历史看,我们测算公司鸡肉综合成本低点仅9000元/吨左右,原材料涨价下公司目前全成本约1w元/吨出头,下降空间显著。此外,随着公司夯实内部管理、积极调整日粮配方,有望进一步增厚利润。

2、食品板块:产品渠道双轮驱动,品牌建设成效显现;B端稳定增长,C端有望爆发

1)深加工产能稳步扩张,2025年食品板块收入130亿元目标达成可期。公司销量快速增长,2017-2021年公司深加工肉制品销量从10.9万吨提升至22.5万吨,复合增速达20%,主要系公司品牌、渠道建设成效明显。另一方面,产能扩张是公司销量高增长的基础,截止2021年,公司已有及在建产能达43.32万吨,未来2-3年预计新增约10万吨产能。

2)B端:为公司优势渠道,公司深度绑定大客户。2021年B端贡献营收47.3亿元,在深加工板块占比84.4%。经过30多年在白羽鸡行业的沉淀和积累,公司已与国内外知名客户,如百胜中国、麦当劳、德克士、沃尔玛、永辉等企业建立了长期的战略合作关系,我们估计2021年深加工板块大B客户贡献收入超20亿元。

3)C端:爆品策略+品牌建设+新兴渠道布局,C端有望爆发。2019-2021年,C端营收从3.16亿元增长至8.75亿元,复合增速66%。我们认为,公司C端有望持续高增长,主要系:①公司研发实力强劲,多款大单品推出验证爆品打造实力。2021年新推出的“脆皮炸鸡”和“嘟嘟翅”两产品成功实现单月销售额破千万。随着新品陆续推出,有望持续贡献收入增长。②品牌建设颇具成效,加速布局新兴渠道。19-21年线上和新零售渠道销售额快速增长,线上年复合增长率250%+,新零售年复合增长率300%+。

3、投资建议:

1)养殖板块:考虑到鸡价上行+大宗跌势,估计本轮周期单羽盈利高点有望达5元/羽,届时屠宰量约7.5亿羽,给予养殖板块10x估值,目标市值近375亿元。

2)食品板块:本轮周期中,估计食品板块收入2024年可做到100亿元左右,公司肉制品盈利能力与养殖景气度正相关且弹性较大,假设净利率提升至5%,估计食品盈利约5亿,参考安井等可比公司给予30x,目标市值达150亿元。

考虑到2023年下半年行业中白羽鸡或明显减量,周期逐步反转,我们调整盈利预测,原先我们预计公司2022-2023年收入为185.0/220.9亿元,归母净利润20.5/33.0亿元;现调整为:我们预计公司在2022/2023/2024年分别实现营收168.3/200.8/244.8亿元,同比增长16.2%/19.3%/21.9%;归母净利润5.4/24.5/43.5亿元,同比增长20.6%/353.4%/77.3%。本轮周期景气目标市值525亿元(养殖375亿元+食品150亿元),目标价42.2元/股,截至2022年8月23日,市值仅为251亿元,给予“买入”评级。风险提示:禽流感等疫病爆发,新冠疫情影响下游消费,食品C端开拓不及预期

有色金属

10月金股1:云路股份

业绩:2022年8月29日公司发布半年报,22年H1实现营收6.39亿元,yoy+54.17%;归母净利润0.90亿元,yoy+47.28%,扣非净利润0.74亿元,yoy+35.48%(非经常性损益包含1571.2万交易性金融资产变动收益)。其中Q2实现营收3.48亿元,yoy+52.41%,环比+19.68%;实现归母净利润0.52亿元,yoy+47.40%,环比+35.27%。

带材价格传导与磁性粉末放量拉动营收,原料价格高企毛利承压但边际回暖

H2非晶立体卷变压器有望加速渗透,非晶带材有望迎来量价齐升

受益于立体卷铁心技术突破,非晶变压器被诟病已久的抗突发短路能力差、噪音大、碎屑多等问题基本得到100%解决,22H2招标渗透率有望加速。非晶立体卷变压器在低负载场景中降损优势天然显著,同时对高负载地区的综合降损效果也有明显提升。随着能效提升计划及稳增长主题下电网投资的进一步加大(国网今年有望突破5000亿元),我们对未来几年非晶变招标量保持乐观。此外,随着原材料价格的上涨,带材价格已攀升至1.8万元/吨左右,驱动行业营收高增。

云路股份:非晶合金龙头,合金软磁后起之秀

短期看:非晶变压器行业步入重振上行期,中电协预测未来2-3年非晶变压器在国、南网招标渗透率有望达40-45%;公司绑定变压器龙头置信电气,持续稳固龙头地位,价格传导与工艺优化有望增厚业绩。中长期看:底层技术互通横向布局纳米晶、合金软磁粉芯,打造高性能软磁平台,完成全频段多场景覆盖,有望为公司打开成长空间。

投资建议:公司作为非晶材料行业龙头,伴随产能释放与新产品放量,业绩有望保持快速增长。预计22-24年归母净利润2.2/3.3/4.2亿元,对应当前股价45/30/23X,维持“买入”评级。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号