-

钒电池:储能赛道王者

价值投机小学生

/ 2022-10-06 10:48 发布

/ 2022-10-06 10:48 发布随着能源结构调整加快

, , 。 全钒液流电池是颇具代表性的化学储能新技术

, , 、 、 、 。 、 、 , , 。 全钒液流电池通过增加电极的数量和面积可以有效提高功率

, , 。 钒电池应用领域包括再生能源并网发电

、 、 、 。

据中国储能网的数据统计显示, , , , ; 电化学储能占11%, , , 。 未来三年全钒液流电池产业可能仍将处于导入期向成长期过渡阶段

, 。 。 全钒液流电池历史沿革

2002年

, , , 。 2006年中科院大连化学物理研究所成功研制出10kW电堆

。 2009年北京普能收购了加拿大VRB power system公司

, 。 2020年大连

、 , 。 2022年9月29日

, , 。 该电站是国家能源局批复的首个100MW级大型电化学储能国家示范项目

, 、 。 随着相关示范项目的带动

, , 。

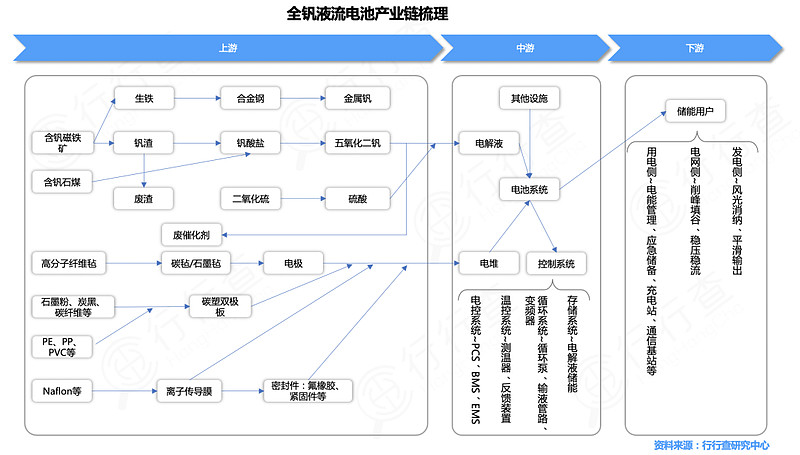

全钒液流电池产业链

目前全钒液流电池的技术成熟度逐渐提高

, , 。 其中核心环节是材料端和设备端

。 材料端主要包括电解液材料和电堆材料

, 。

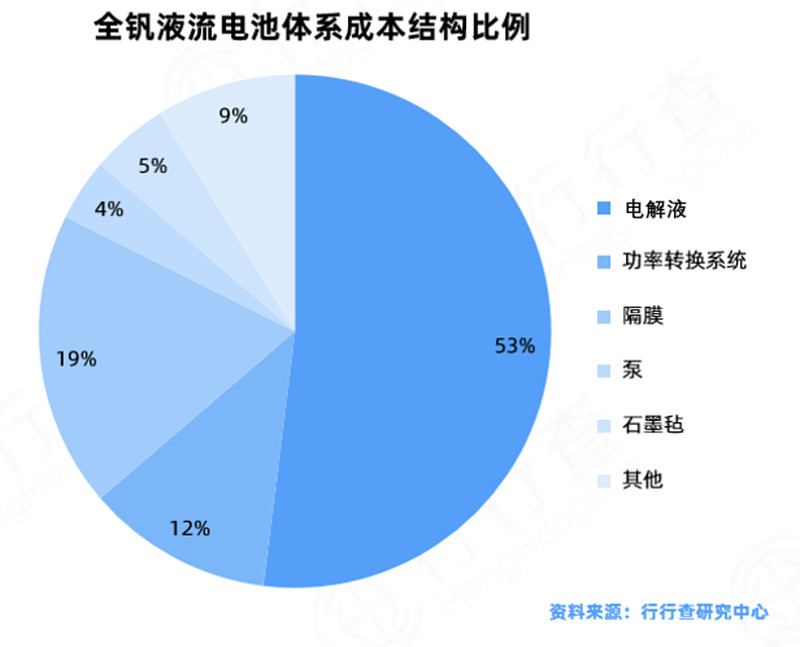

根据测算

, , , , , , 。 目前

, 、 、 、 。

上游

: 、 钒电池产业链上游主要原材料包括五氧化二钒

、 、 、 , 。 涉及基础化工

、 、 , , 。 钒电池电解液是钒电池的关键材料之一

, 。 电解液环节主要厂商包括大连博融新材料

、 、 、 、 。 电解液材料的主要企业

:

电解液制造分为两个步骤

: 首先是核心前驱体的生产

, ( 、 ) , 。 然后是将前驱体转化为电解液

, , 。 原材料质量和价格是制约全钒液流电池产能的核心因素

, 。

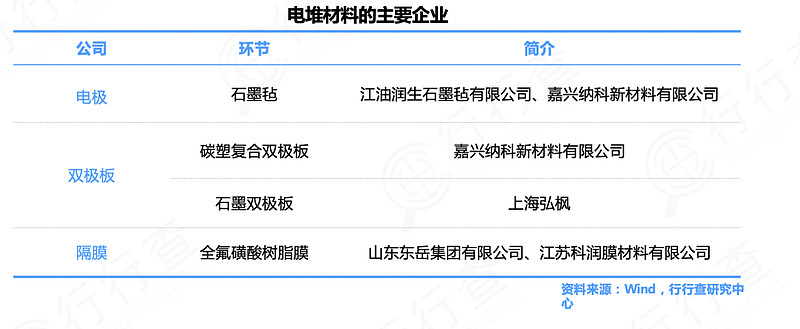

电堆材料

全钒液流电池的电堆材料与氢燃料电堆相似度很高

, 、 、 、 。 当前全钒液流电池还没有大规模应用

, , 。

隔膜

隔膜材料主要采用全氟质子交换膜

, 。 目前

, , , 。 另一条路线是采用非氟离子传导膜

, , , 。 由于各厂家的选材和工艺不尽相同

, 。 此外

, , , 。 中游

: 、 全钒液流电堆的装配技术包括电堆装配

、 、 , , 。 电堆端

电堆端技术壁垒较高

, 。 代表性企业是大连融科

、 , , 、 、 。 控制系统

控制系统包括PCS

、 、 , , 。 PCS环节主要厂商包括固德威

, ; EMS环节主要包括中电兴发等。 但是专门提供钒电池控制系统的企业较少

, 。 对于主要从事储能电控技术研发而尚未涉足钒电池的企业

, , , 。 未来一旦市场需求放量

, 。 下游

: 钒电池产业链下游终端市政主要包括各类储能用户

, 、 、 。 我国钒液流电池已实现在智能电网

、 、 。 目前已有镇海网源友好型风电场储能项目

、 , 。 2022年5月国家能源局首次批准建设的国家级大型化学储能示范项目大连液流电池储能示范项目正式并网投运

, 。

钒电池市场格局

我国的全钒液流电池研究和产业化世界领先

, , , , 。 国内钒电池设备企业大致有两类

: 一类是科研院所自研技术转化的初创企业

, , 。 另一类是通过吸收合并或控股方式

, , , 。 全钒液流电池整机制造企业包括武汉南瑞

、 、 、 , , 。 当前阻碍液流电池大规模商用的内因包括

: 性能单一导致应用场景局限, , , : 下游需求未打开, 。 目前

, , ( , ) 、 ( , ) 。 长时储能可以降低全钒液流电池系统度电成本

:

资料来源

: 储能科学与技术未来全钒液流电池的发展方向主要在于提升电池性能以拓展应用场景

, 。 , 。 来源

: 乐晴智库精选

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号