-

蓄势待发,志邦家居:由厨柜拓展至全品类,多元渠道持续发力

老范说评 / 2022-09-30 10:41 发布

1 志邦家居:定制家居龙头蓄势待发,ROE 稳步上行

1.1 以厨柜为本,公司逐步成长为全屋定制龙头企业

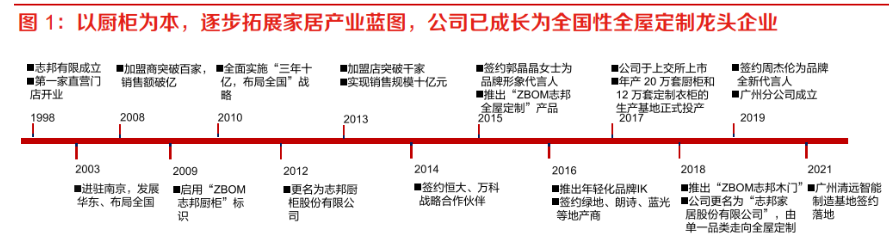

以厨柜为本,拓展家居产业蓝图,公司逐步成长为全屋定制龙头企业。

公司前身志邦有限成立于1998年,专注于整体厨柜的生产与销售,业务主要集中于华东区域,2008年公司加盟商突破百家。2012年公司更名为志邦厨柜股份有限公司,2015年开始拓展定制衣柜,随后又推出 IK 子品牌。

2017年公司成功于上交所主板上市,并在2018年拓展木门品类,开始推进从整体厨房、定 制衣柜向全屋定制的业务转型,业务边界进一步扩张。

2019年公司开始布局南方市场,成立广州分公司,并于两年后实现广州清远智能制造基地的签约落地。随着公司业务版图不断扩充、全国范围渠道布局不断完善,公司逐步向定制家居龙头企业的方向迈进。

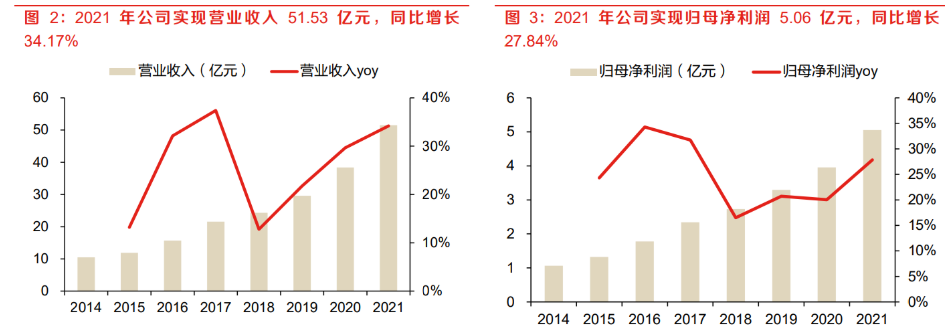

定制衣柜、大宗业务发展势头向好,公司营收、净利加速增长。

伴随业务、渠道布局逐步完善,受益于定制衣柜、大宗渠道的高速增长,公司于2019年步入加速发展阶段,在疫情冲击的背景下,公司积极开展直播营销、抢占市场,降低供价政策、加大经销商赋能力度,维持着良好的成长势头,2020年公司分别实现营收、归母净利润 38.40 亿元、3.95 亿元,同比分别增长 29.65%、20.04%;2021年延续了高增长趋势,2021年公司分别实现营业收入、归母净利润 51.53 亿元、5.06 亿元,同比分别增长 34.17%、27.84%,近五年(2016-2021年)年均复合增速分别达 26.83%、23.24%。

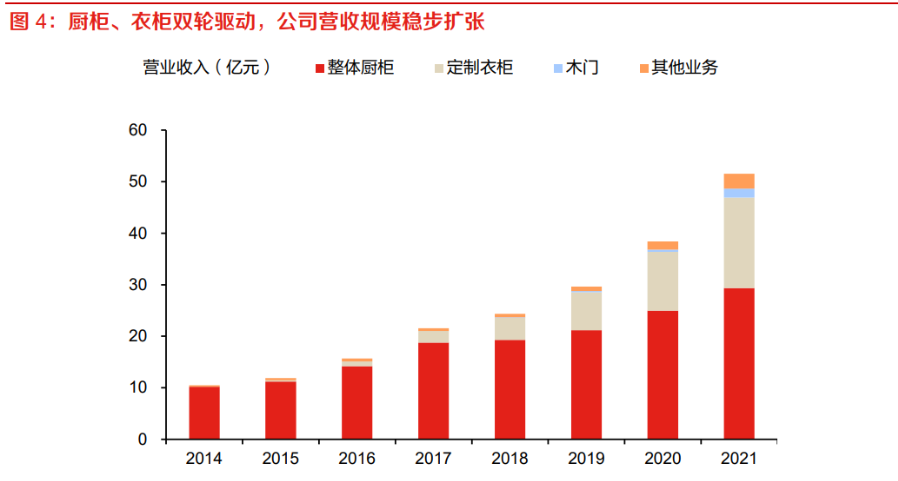

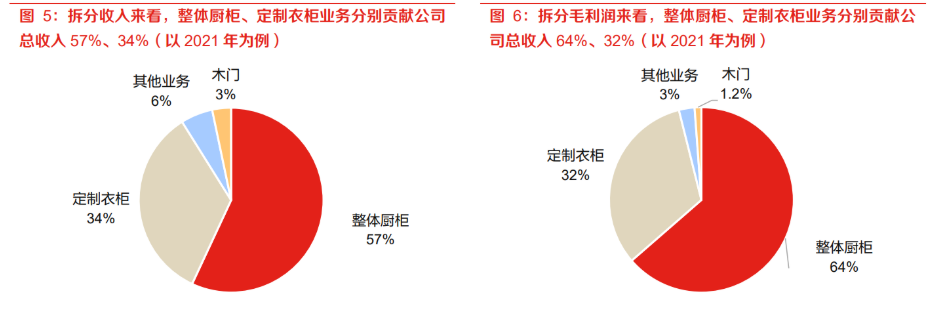

整体厨柜、定制衣柜为公司核心业务,木门业务仍处于发展初期。

公司目前已综合覆盖厨柜、衣柜、木门以及软体配套成品等品类布局,其中,厨柜为公司传统优势产品,2021年公司整体厨柜 收入为 29.34 亿元,占公司总收入比重达 56.94%,近六年(2015-2021 年)营收复合增速为 17.41%。

定制衣柜业务是近年公司增长的核心驱动力,2021年公司定制衣柜收入达17.60亿元,贡献公司收入比重为 34.15%,近六年营收复合增速为 106.88%。公司木门业务仍处于发展初期,2021年实现营收1.70亿元,随着零售、工程渠道的拓展,木门业务有望在未来贡献营收新增量。

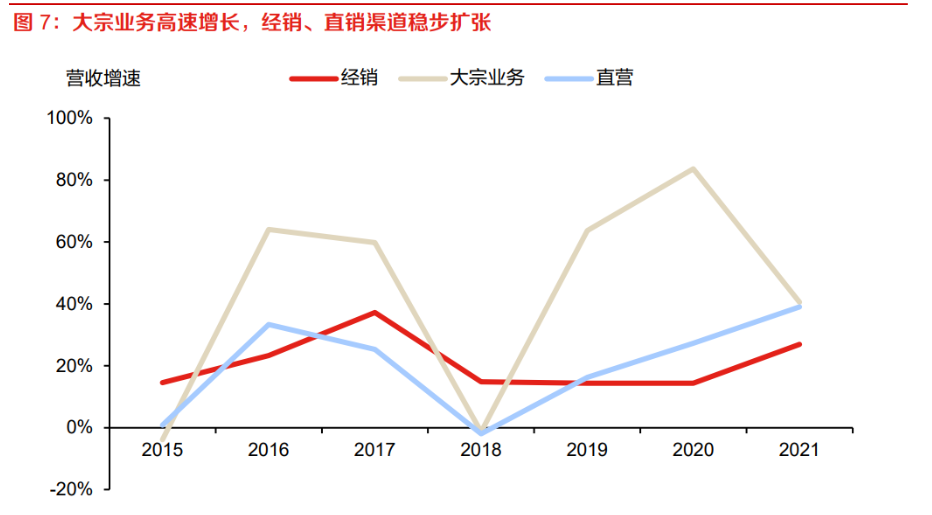

以经销渠道为主,大宗业务高速增长,公司渠道结构日益完善。

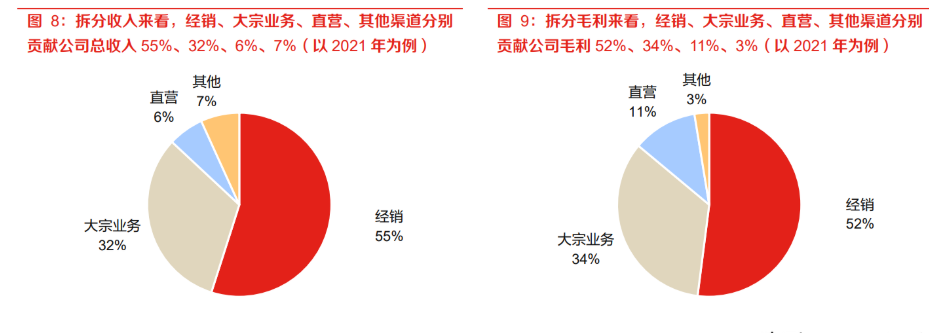

与其他定制家居上市企业相似,公司采取以经销渠道为主、以大宗、直营、出口等渠道为辅的销售模式,2021 年公司经销、大宗业务、直营、其他渠道分别实现收入 28.30 亿元、16.51 亿元、3.22 亿元、3.50 亿元,分别占公司总收入的 54.91%、32.05%、6.26%、6.78%。

2018 年以来,公司不断完善渠道结构,通过深耕衣柜经销业务、审慎发展大宗业务、拓展南方市场等方式,保持着大宗业务高速增长,经销、直营渠道稳步扩张的发展节奏,2018-2021 年公司大宗、直营、经销渠道营收复合增速分别为61.67%、27.17%、18.41%。

1.2 盈利能力有所改善,营运效率不断提升,公司 ROE 中枢平稳上行

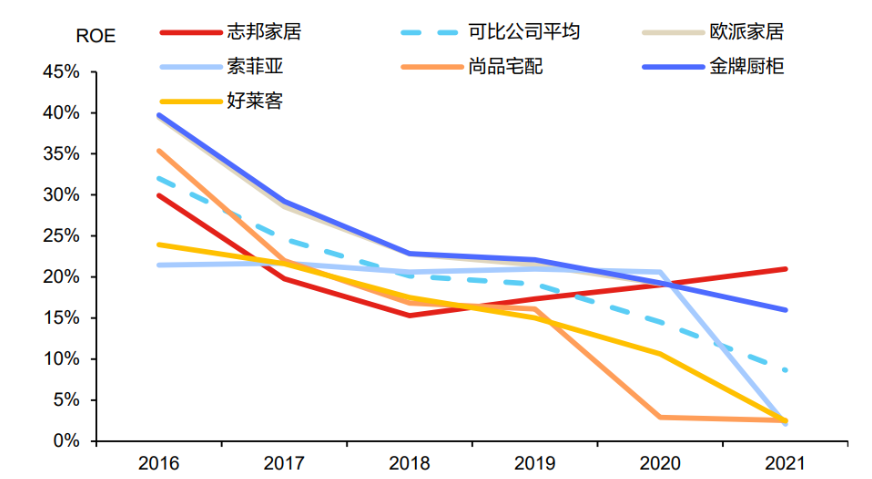

近两年公司 ROE 水平稳步提升,高于可比公司平均水平。

2018年以来,随着自身衣柜业务快速放量,大宗业务客户结构逐步优化,公司盈利能力有所改善,营运效率不断提升,带动 ROE中枢稳步上行,2021年公司 ROE 为 20.98%,较2018年提升 5.70pct,处于行业领先地位,高于可比公司平均水平。

图 10:2018年以来公司 ROE 水平持续提升,处于行业领先地位

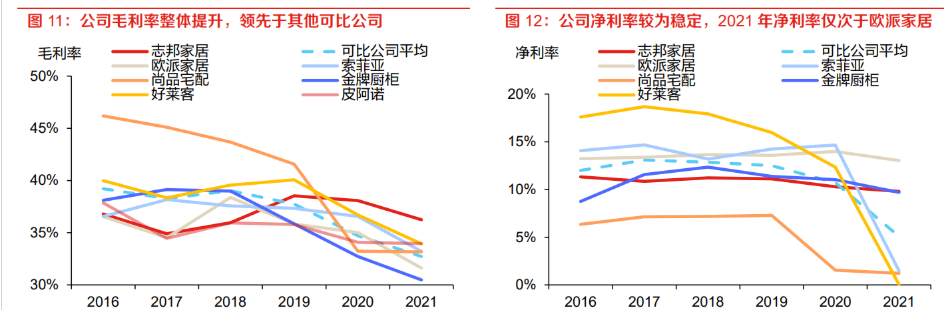

公司毛利率整体改善,净利率基本保持稳定。

2017年以来,受益于衣柜规模效应逐步释放,同时大宗业务客户结构不断优化、与优质龙头地产商的战略合作持续深化,公司整体毛利率整体提升,2021年公司毛利率达 36.24%,较2017年提升 1.34pct,高于其他可比公司,已处于行业领先地位。同期公司净利率基本稳定在 10%-12%,2021年公司净利率为 9.81%,仅次于欧派家居。

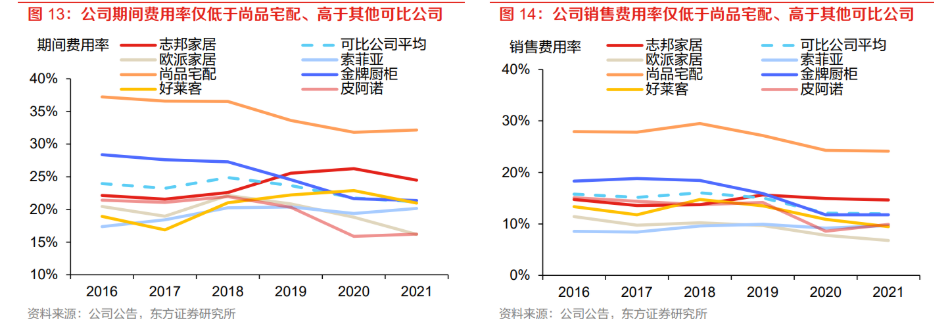

公司处于高速发展阶段,整体费用率处于可比公司较高分位。

公司正处于由厨柜细分龙头向全屋定制企业发展的突围关键时期,近年来公司费用投放力度加大,2021 年公司期间费用率为 24.49%,较 2017 年提高 2.92pct,仅低于尚品宅配,高于其他可比公司。

拆分来看,公司销售费用率稳步提升,2021 年公司销售费用率为 14.66%,较 2017 年提升 1.08pct,处于可比公司较高分位,主要系公司大宗业务扩张带来工程服务费增加(2021 年公司销售费用中市场服务代理费占总收入比重达 6.05%,较 2017 年提升 5.28pct),营销端广告投放力度不断加大。

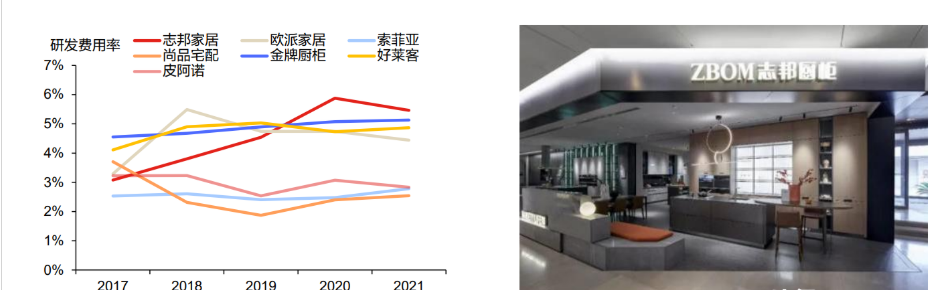

管理费用率(含研发)短期有所下滑,2021 年公司管理费用率(含研发)为 9.96%,同比下滑 1.27pct。为提升品牌终端竞争力,公司近年来不断加大产品、空间、设计应用的研发力度,2021 年研发费用率达 5.46%,较 2017 年提升 2.38pct。

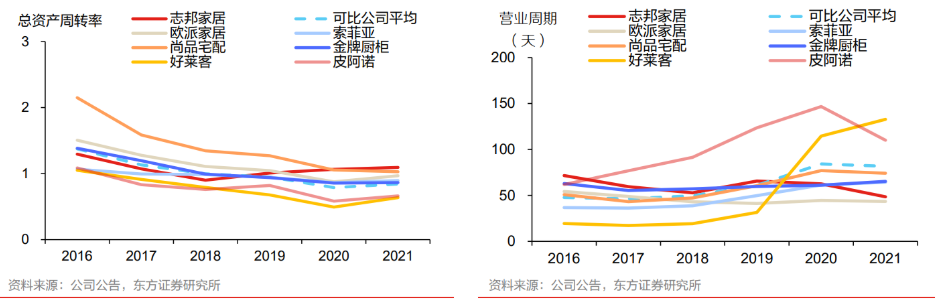

公司营运能力出众,资产周转效率高。

依托于自身良好的营运能力,公司在大宗业务规模快速扩张的同时保持着出众的资产周转效率,2021年公司总资产周转率为1.09次,高于其他可比公司。

存货周转率来看,2021 年公司存货周转率为 9.17 次,高于可比公司平均水平(7.25 次)。此外公司于 2017 年起主动改善大宗业务客户结构,优化收款条件,应收账款周转率有所改善,2021 年公司应收账款周转率为 39.07 次,同比增长 131%。

图 17:公司总资产周转率高于其他可比公司 图 18:公司营业周期位居可比公司较低分位

1.3 股权结构清晰稳定,长效化激励机制增强公司发展动力

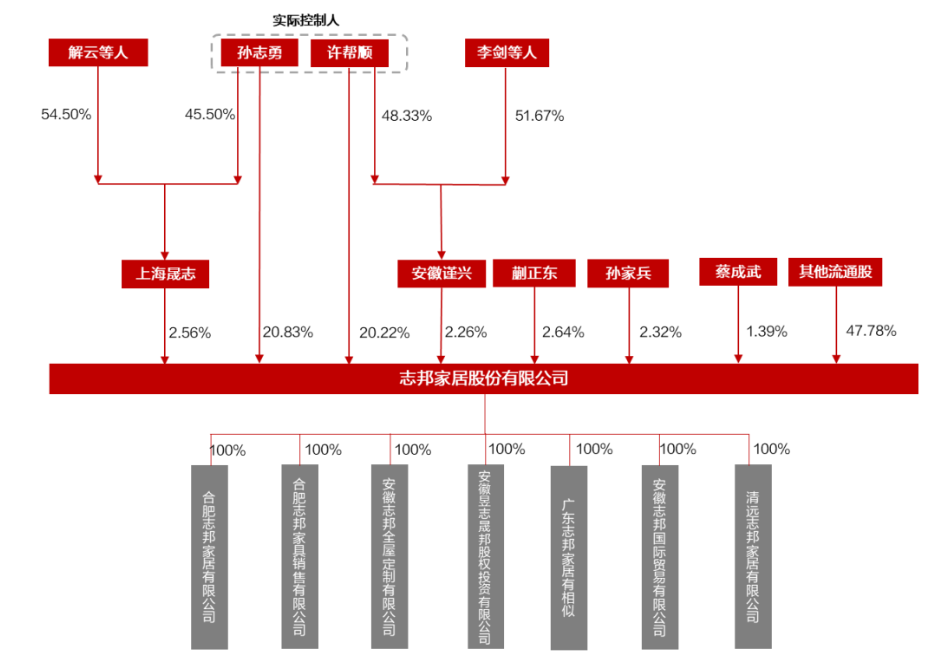

公司股权结构清晰、稳定,有利于长期发展。

截至 2022 年 3 月 31 日,公司实际控制人为董事长孙志勇、总裁许帮顺,二者直接持有公司股份 20.83%、20.22%,并通过上海晟志、安徽谨兴间接持有公司股份 1.16%、1.09%,合计持股比例达 43.30%。

公司股权结构清晰、稳定,有利于公司的长期发展。

图 21:公司股权结构清晰、稳定,有利于长期发展(截至 2022 年 6 月 30 日)

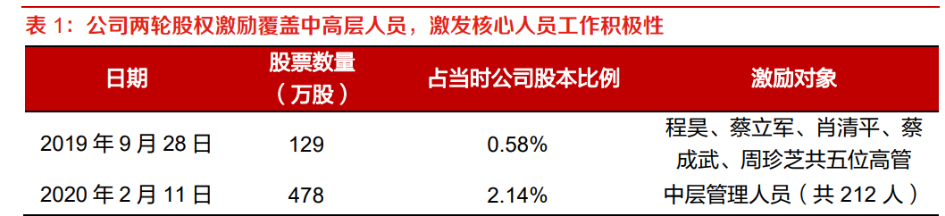

两轮股权激励计划覆盖中高层人员,充分激发核心人员工作积极性。

上市前公司已多次实施覆盖中高层核心员工的股权激励计划,上市后公司分别于 2019 年、2020 年实施两轮股权激励,分别覆盖公司高管层与中层核心管理人员,其中 2020 年股权激励计划要求相较于 2018 年的业绩基数,公司2020、2021年营收、净利润同比增速分别不低于 24%、40%,且均已成功实施。

长效化的股权激励制度将核心员工利益与公司发展深度绑定,有利于提升公司稳定性、增强自身可持续发展能力。

2 厨柜基本盘稳固,衣柜业务增速亮眼,厨衣木品类 矩阵逐步形成

2.1 厨柜业务市场地位稳固,经销门店仍有布局强化空间,大宗渠道风险相对可控

厨柜业务稳居行业第二,市占率稳步提升

公司厨柜业务盈利能力出众、增长稳健,市占率稳步提升。

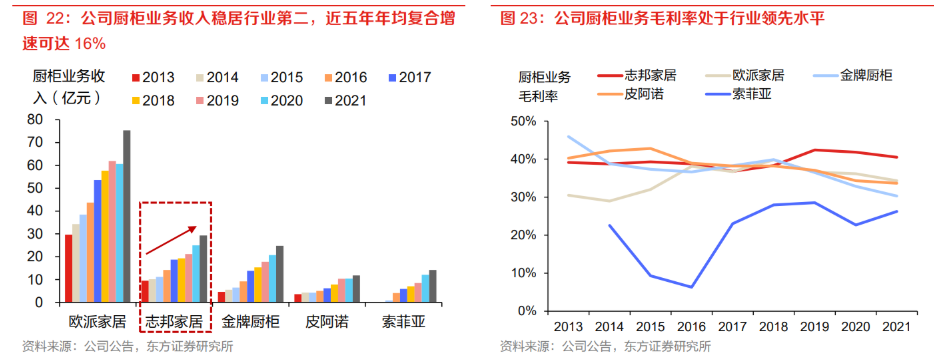

公司以厨柜业务起家,历经二十多年的发展历程,公司厨柜业务收入稳居行业第二,2021 年公司厨柜业务实现营收29.34亿元,近五年年均复合增速达15.64%,业务规模稳步扩张。

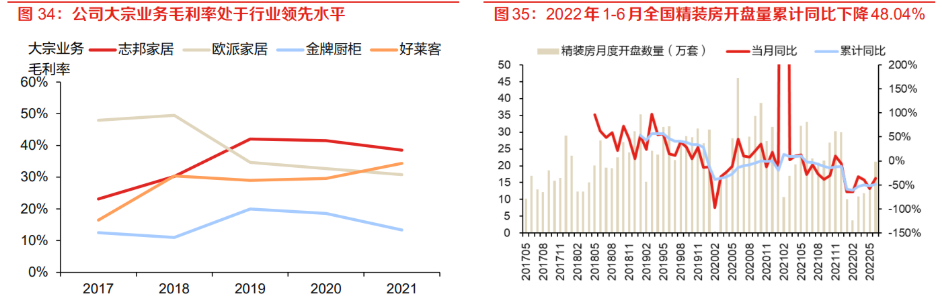

结合对于厨柜行业市场规模的估算,我们推测2021年公司厨柜业务市占率约为3.3%,较2019 年提升1.0pct,市占率稳步提升。在整体规模不断扩张的同时,公司厨柜业务保持着出众的盈利能力,厨柜业务毛利率始终居于行业前列,2021年公司厨柜业务毛利率为40.50%,领先同业。

大宗渠道快速扩张,带动公司厨柜业务增长。

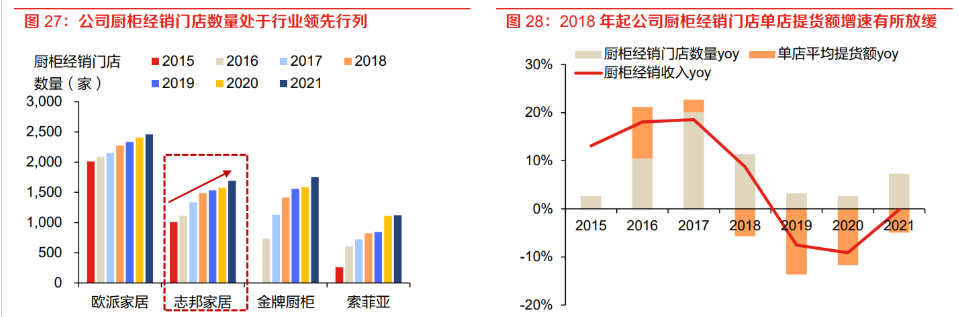

2018年以前线下经销渠道为公司厨柜业务最主要的收入来源,2019年起,受地产行业红利消退、精装房渗透率不断提升等因素影响,厨柜行业线下客流有所减少,推测公司厨柜经销渠道收入已于2019年出现负增长。

近年来大宗渠道成为推动公司厨柜业务收入增长的重要驱动力,在精装房渗透率迅速提升的背景下,近三年公司厨柜大宗渠道收入年均复合增速达 68%,推测2021年公司厨柜大宗渠道收入贡献公司厨柜收入的比重约 50%,接棒经销渠道成为公司厨柜业务又一关键的收入来源。

经销渠道下沉市场店面布局强化,同店增速有望维稳

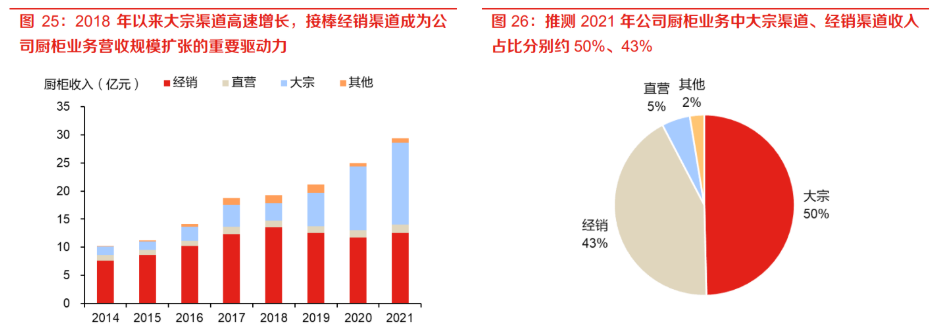

公司厨柜经销渠道下沉市场店面布局持续强化,同店增速于2018年起转为负增长。厨柜经销渠道收入可被拆分为“经销门店数量*单店提货额”:

①从门店数量角度看,公司作为最早一批进入现代厨柜领域的企业,具备一定先发优势,在渠道端积累了大量优质经销商与门店资源,2021 年公司志邦厨柜线下经销门店数量已达1691家,与金牌厨柜基本持平,与欧派家居相比仍有提升空间。

近年来公司厨柜经销渠道下沉市场店面布局持续强化,2019年、2020、2021年分别新增厨 柜经销门店 48 家、41 家、115 家,同比增长 3.2%、2.7%、7.3%,但开店节奏相较往年(2016- 2018 年)有所放缓。

②从单店提货额角度看,2017 年之前,厨柜经销门店单店提货额快速增长,2018年以来,由于厨柜行业线下客流有所减少、厨柜行业竞争不断加剧,公司厨柜经销门店单店提货额增速转为同比负增长。

总体而言,公司经销门店下沉市场布局持续强化,融合店数量亦逐步递增;此外,随着疫情后装修需求回暖、存量翻新需求占比持续提升,公司引流渠道不断丰富,公司厨柜经销门店单店提货额同比降幅于 2021 年明显收窄。

公司持续深耕厨柜渠道网络,下沉市场布局进一步深化。

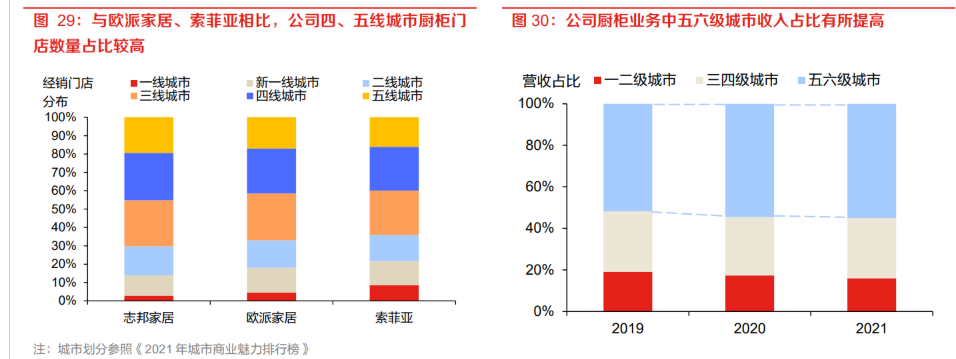

汇总各家公司官网公布的门店数据信息,我们发现志邦家居四、五线城市厨柜门店数量占比合计为 45%,高于欧派家居、索菲亚(42%、40%),渠道网络具备一定深度。

在一、二线市场竞争格局基本稳固的背景下,公司近年来持续深挖厨柜业务下沉市场潜力,打开门店扩张天花板,根据公司年报披露的数据,2021 年公司厨柜业务中五六级城市的收入占比为 55%,较 2019 年提升 3pct。

下沉市场发展潜力大,公司较早地进行渠道的渗透与布局,有望在低线城市率先构建自身品牌知名度,享有一定先发优势,有利于未来线下渠道的进一步扩张。

优化大宗业务客户结构,降低整体经营风险

大宗渠道构成过往公司收入增长的重要驱动力,2018-2021年大宗渠道收入 CAGR 达 46%。公司2010年即以事业部制布局大宗渠道,在大宗业务领域具备较为丰富的运营经验、成熟的运作模式与完备的风险管理机制。

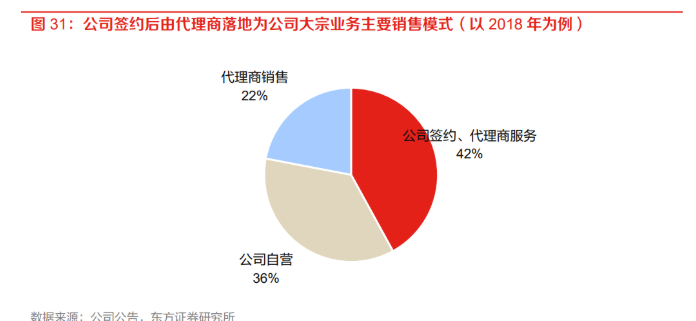

目前公司大宗业务主要包含三种模式,代理商销售、公司自营以及公司签约后委托代理商提供服务,根据公司公告披露的数据,2018 年以上三种模式贡献大宗收入的比重分别为22%、36%、42%。

2018年初公司主动调整大宗业务客户结构,当年大宗业务收入增速有所下滑;业务调整落地后,公司大宗业务步入高速发展轨道,2021 年实现营收 16.51 亿元,在定制家居上市公司中大宗收入规模仅次于欧派家居,2018-2021 年大宗渠道收入年均复合增长率达 46%。据估算 2021 年公司厨柜大宗业务市占率在 15%左右,市场竞争力较为出众。

公司持续优化大宗业务客户结构,降低整体经营风险。

在过往收入规模高速扩张的同时,公司通过降低单一客户依赖程度、深化与优质地产大客户的战略合作等方式降低经营风险、提升盈利能力,截至 2021 年末,公司百强地产客户占比达 34%;2021 年公司大宗业务毛利率为 38.49%,处于行业领先水平,较 2017 年提升 15pct。

受地产行业景气波动、恒大事件造成地产商整体流动性紧张等因素影响,2021 年下半年以来家居行业大宗渠道整体承压,公司基于谨慎性原则,2021 年计提资产减值准备 5502 万元,推测主要源于地产客户应收款项计提,整体风险相对可控。

根据奥维云网统计的数据,2022 年 1-6 月全国精装房开盘量累计同比下降 48.04%;公司通过优化客户结构、扩大代理商范围、构建大宗产品力等方式实现大宗业务稳健经营,2022 年上半年公司实现大宗业务收入 4.74 亿元,同比下降 9.15%。

未来预计公司将继续坚定稳增长、控风险、调结构、降成本的原则,降低大宗业务整体经营风险。

2.2 定制衣柜业务成长势头向好,打造公司第二增长曲线

公司定制衣柜业务迅速放量,已具备一定市场竞争力 衣柜业务增长亮眼,打造公司第二增长曲线。在房屋装修链条中,衣柜的入场顺序相较于厨柜更 加靠后,由厨柜向衣柜引流的路径更为通顺。

基于这一重要前提,公司在自身厨柜业务日趋成熟的背景下,于 2015 年开始拓展衣柜业务,最初以“法兰菲”品牌运作,自 2018 年起与厨柜业务共享“ZBOM 志邦”品牌。

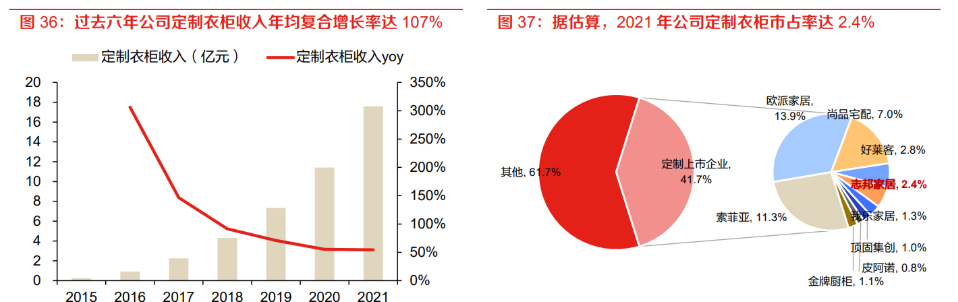

依托原有渠道基础与品牌影响力,衣柜收入迅速扩张,2021年公司定制衣柜业务实现营收 17.60 亿元,过去六年(2015-2021年)年均复合增长率达107%,已贡献公司收入占比超 30%,打造公司第二增长曲线。

根据我们对于衣柜行业市场规模的估算,我们预计公司2021年衣柜业务市占率为 2.4%,在所有定制家居上市企业中位居第五,已具备一定市场竞争力。

定制衣柜规模效应逐步显现,盈利能力逐年改善,未来仍有一定提升空间。

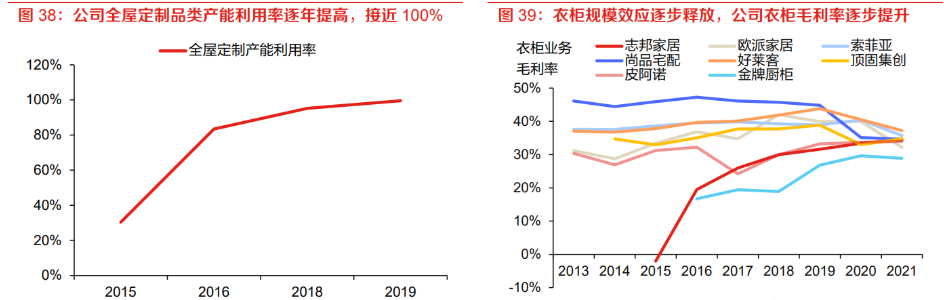

伴随公司定制衣柜营收规模的快速扩张,公司全屋定制类产品产能利用率已接近100%,规模效应逐步显现,产品盈利能力逐年稳步提升,2021年公司定制衣柜产品毛利率达34%,较 2016 年提升 15pct,但与衣柜行业龙头欧派家居、索菲亚相比仍有一定提升空间。

“开店+同店”双轮驱动,公司定制衣柜业务发展潜力充足

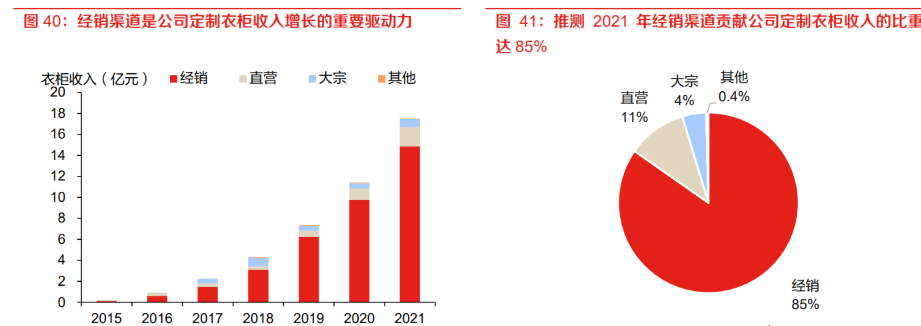

经销渠道仍是公司定制衣柜收入增长的重要驱动力,贡献衣柜收入主要来源。

由于衣柜在精装房中的配套率相对较低,消费者在购入精装房后仍需购置衣柜产品,因此精装渠道对于衣柜的截流效应并不明显,行业整体受精装修市场快速扩张的影响有限。中长期来看,零售渠道仍是未来衣柜行业需求增长的核心驱动力。

与厨柜不同,公司定制衣柜采取以经销为主,直营、大宗以及其他渠道为辅的销售模式,经销渠道占据公司衣柜收入的主导地位,我们推测2021年经销渠道收入贡献公司衣柜收入的比重约为85%。

与此同时,经销渠道也是定制衣柜收入增长的核心动因,近年来始终保持高速增长态势,推测近六年(2015-2021年)年均复合增速达100%以上。

公司衣柜业务正处于“开店+同店”共同驱动的高速发展阶段。

拆分经销渠道收入来看,公司衣柜业务目前正处于由“开店+同店”快速增长共同驱动的阶段:

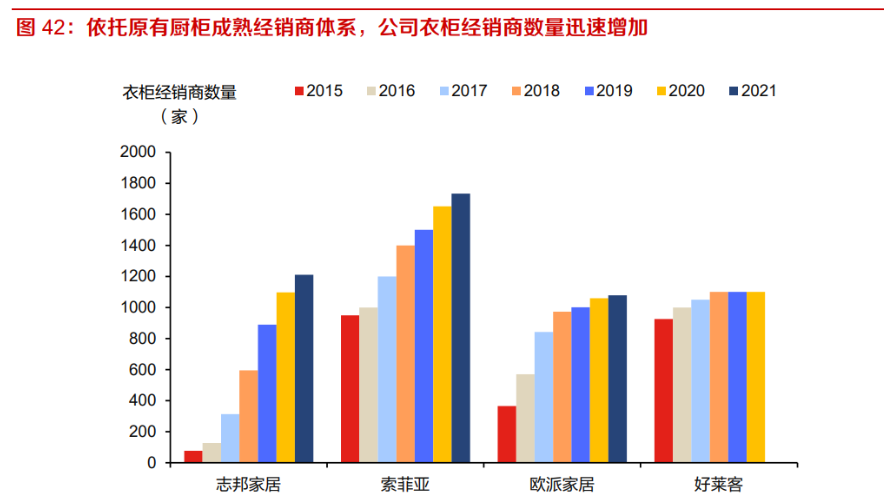

①早期公司依托原有成熟的厨柜经销体系基础来发展衣柜经销业务,因而公司衣柜经销商数量短期内迅速增加,带动衣柜经销门店由 2015 年的 101 家增长至 2021 年的 1619 家(含 IK),近四年(2018-2021 年)公司每年平均净增加衣柜经销门店 290 家左右,拓店节奏较为稳健。

②单店提货额角度看,随着公司衣柜单店盈利模型逐步跑通,经销商队伍逐步稳定、壮大,公司衣柜经销门店单店提货额稳步增长,已成为公司衣柜经销收入增长的重要驱动力。

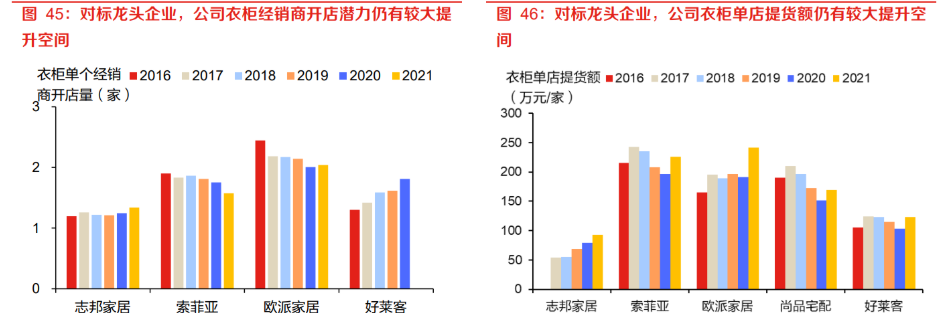

对标定制家居龙头企业,公司衣柜业务发展潜力充足,单个经销商开店量、单店提货额仍有较大 提升空间。

我们认为公司定制衣柜业务仍具备充足的发展空间,在运营模式逐步成熟后,公司定制衣柜业务有望在短中期内维持高景气度。

在门店数量方面,2021年公司单一经销商开设衣柜门店数量为1.34家,较欧派家居、索菲亚(2.04家、1.57家)仍有较大提升空间,未来伴随经销商自身资本的积累、公司衣柜产品规模效应的释放,单一经销商开设衣柜门店数量有望进一步提高。

在单店提货额方面,对标欧派家居、索菲亚等行业龙头,公司衣柜单店提货额增长空间亦较大,目前公司衣柜业务仍处于门店扩张时期,新开门店较多,在渠道布局基本完善后,随着门店运营模式的日益成熟,衣柜以及床、沙发等软体产品配套率持续提升,衣柜单店提货额有望进一步增长。

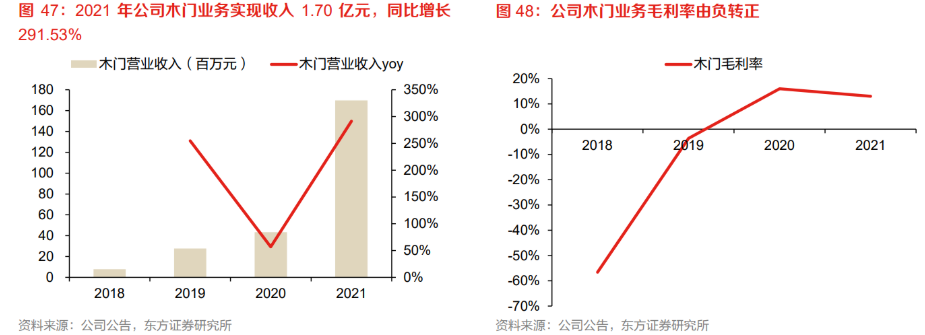

2.3 木门业务仍处于品类孵化期,有望贡献新增量

木门业务仍处于品类孵化期,有望贡献收入新增量。2018年公司开始拓展木门业务,2021 年已实现营收 1.70 亿元,毛利率由负转正,同期毛利率达 13.04%,木门业务的拓展有助于公司开辟精装房、拎包入住等项目。

拆分渠道来看,公司经销商队伍中厨柜、衣柜、木门为同商的占比较高,依托于厨柜业务向木门导流,公司木门经销门店数量增加,截至2021年底公司木门经销门店数量已达 399 家;2020年 7 月起,公司木门业务重点开拓工程渠道,2021年签约地产战略合约 13 家,签订批量合同金额超 1 亿元,在大宗渠道的推动下,2021年公司木门业务实现高增长,营收同比增长291.53%。

3 品类融合、渠道拓展、信息化建设推进,助力公司竞争优势持续提升

3.1 整家套餐、Z7 计划促进品类融合,助力客单价提升

品类矩阵日益完善,公司积极推进品类融合,助力客单价提升。

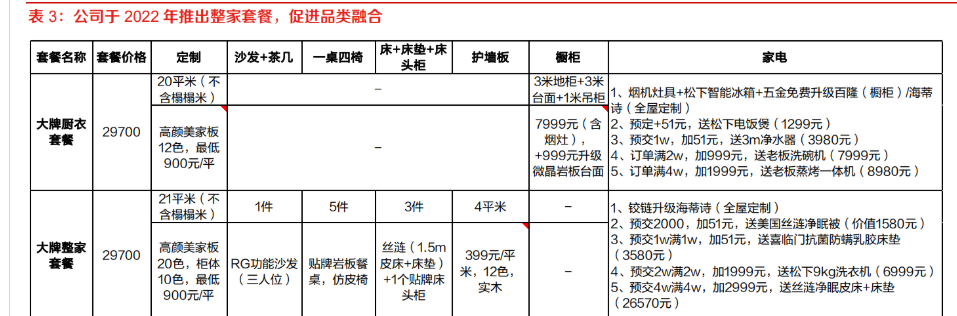

随着公司产品线逐步完善,为满足消费者日益凸显的一站式家装需求,公司于 2022 年推出 29700 整家套餐,包含大牌厨衣(定制+厨柜)或大牌整家(定制+成品家具)两套方案,致力于通过一体化的空间解决方案推动厨柜、衣柜及成品家具配套率提升,助力客单价上行,为零售渠道增长提速注入驱动力。

与此同时,公司于2022年提出零售Z7计划,由总部派出赋能团队协助线下经销商提高厨柜、衣柜、木门、成品家居配套率,实现客单值向上提升,目前Z7计划已在部分试点城市开始推进。

根据公司公告,未来公司品类布局预计将继续完善,实现从整体厨房、卫阳空间、全屋衣柜、木门、墙板覆盖到成品家居配套的整家融合产品线。

3.2 以超级邦为主战略,整装渠道蓄势待发,构筑公司收入新增长点

整装渠道蓄势待发,有望成为公司全新增长点。

作为流量的重要前置入口,整装渠道的布局对于定制家居企业尤为重要,公司于2020年重组整装渠道团队,重构整装产品体系,目前公司整装渠道以“志邦”和“IK”双品牌运营,主要包含与全国性大型装企形成战略合作,推动加盟商与地区性装企合作等运营模式。

2021年公司整装渠道收入达2.10亿元,同比增长100.64%,其中厨柜、衣柜贡献主要收入。

公司通过与装企的合作,能够在装修链条前端获取客流,拓宽自身客流渠道,随着整装业务模式的逐步打通,整装渠道有望在短期内迅速放量,贡献收入增量。

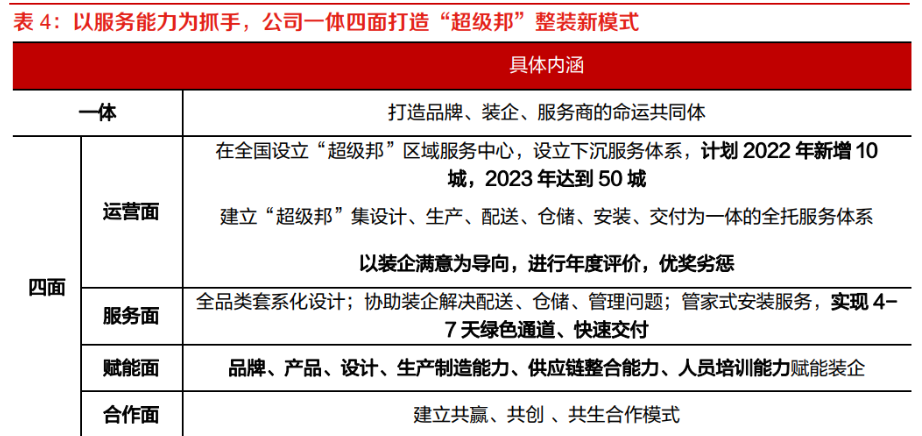

以服务能力为抓手,公司推出超级邦整装模式,打造整装业务差异化竞争力。

与装企合作,产品力是核心,交付能力是关键,定制家居行业产品差异化程度低,交付能力即成为定制企业整装业务差异化竞争力的主要来源。针对装企行业的交付痛点,公司于2022年年中推出“超级邦”整装模式,构建品牌、装企、服务商的命运共同体,从运营面、服务面、赋能面、合作面出发,增强自身服务家装企业的能力。

公司将在未来两年新增 50 个超级邦区域服务中心,通过总部+区域服务中心+加盟商团队的立体服务结构,协助装企解决定制家居产品设计、仓储、物流、安装问题。伴随公司整装渠道服务体系的日益完善,公司整装业务差异化竞争力有望持续提升。

3.3 信息化建设带动公司研发设计、生产能力、营销效率全方位提升

公司研发投入力度较大,产品研发贴近市场需求、助力产品力稳步提升。近年来公司不断加大研发投入力度,2021年公司研发费用率为5.46%,高于其他定制家居上市企业,较2017 年提升2.38pct。

公司致力于通过贴近市场需求的产品研发来提升客户体验,同时针对不同的渠道特性开发渠道特供产品;公司于2020年推出第 9S 代展厅,并以套系化的产品通过最新 9S 整家展厅提 升终端展示效果。

图 50:公司研发费用率高于其他可比公司 图 51:公司第 9S 代展厅于2020年发布

生产端,柔性化、信息化生产逐步完善,服务端围绕人、工具与内容,实现设计能力的全方位提升。

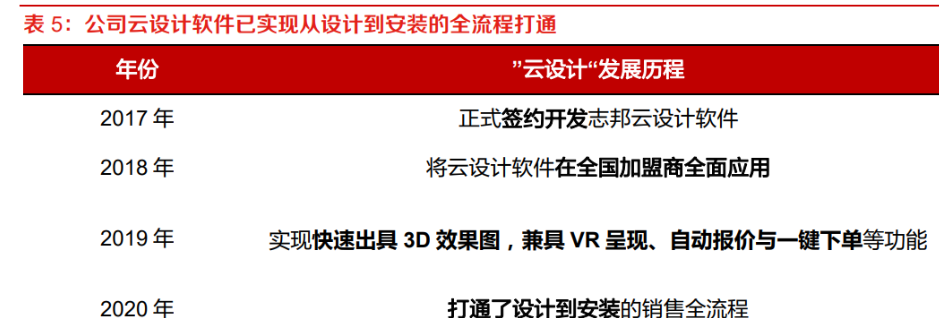

生产端,经过多年信息化建设,公司已经打通“设计软件”、“生产系统”以及“解料软件”,形成客户订单交付的数字化闭环,有效提升产能利用效率,也降低了产品一次交付的差错率,大大缩短客户订单的整体交付周期,近年来公司整体遗留单率同比持续下降,生产能力与效率稳步提升。

与此同时,服务端,设计能力是定制企业的另一重要竞争力,近年来公司积极围绕设计师、设计工具与设计内容等方面提升整体设计能力:

①设计师方面,公司通过搭建设计师平台“志邦设计谷”,全面推行设计师资质认证,实现设计案例资源共享,同时完善设计师培养体制,提高设计师自身能力。

②设计工具方面,公司于2017年正式开发志邦云设计软件,之后云设计软件不断迭代,目前已实现从设计到安装的全流程打通,并在终端大规模应用,在提高终端设计效率的同时、降低了遗留单差错率。

③设计内容方面,公司在整合家居生活研究院、梳理设计章法的同时,不断丰富案例库,有助于提升终端设计师设计效率。

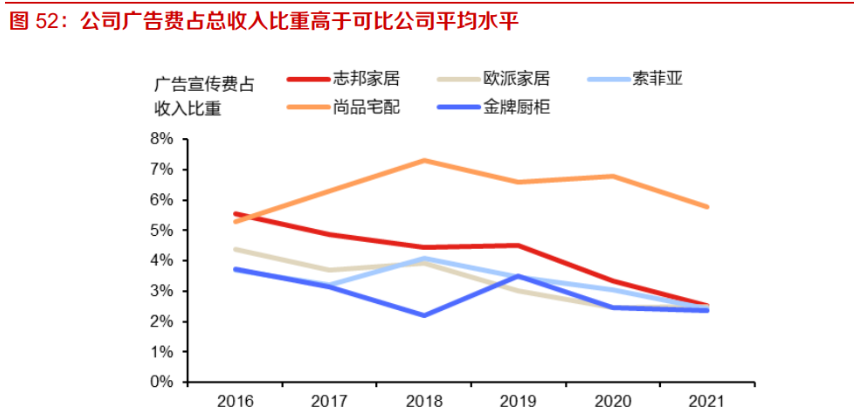

公司营销投放力度维持高位,积极推动品牌年轻化、时尚化转型。

公司目前正处于从地区性品牌走向全国性品牌的关键时期,近年来公司致力于通过“品促结合”、“品销一体”的品牌营销推广模式、新兴媒介传播的发展方向提升自身品牌知名度,营销投放力度较大,广告费占总收入的比重高于可比公司平均水平,2021年公司广告宣传费占收入的比重达 3.52%。

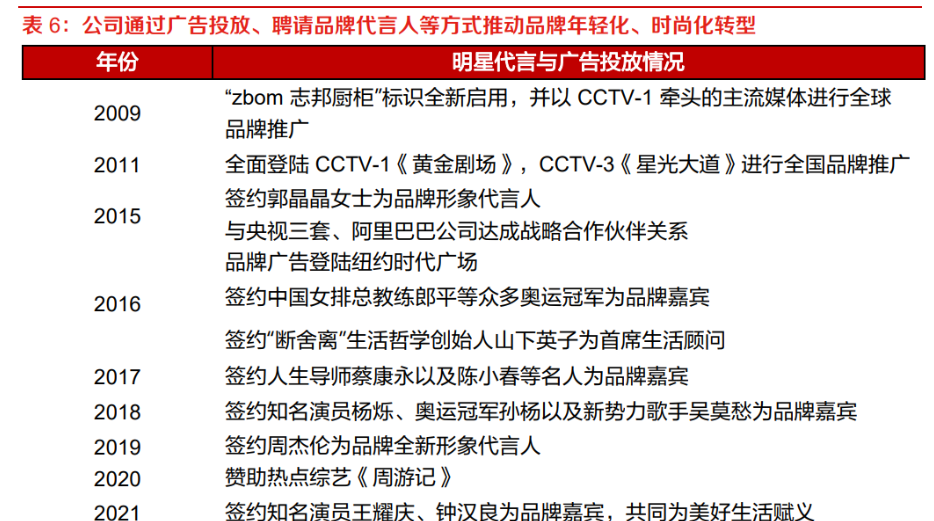

为顺应市场需求变化、吸引年轻一代的消费者,近年来公司通过签约时下热点人物、当红流量明星为品牌嘉宾与代言人、赞助综艺节目等方式推动品牌的年轻化、时尚化转型。

2019年公司签约周杰伦为品牌代言人,并在之后赞助其热点综艺《周游记》,为品象的塑造迈出重要一步。

积极推动新媒体营销,提高营销转化效率。

顺应流量向线上平台集中的发展趋势,公司近年来以技术驱动营销,围绕“周杰伦”“专业专注”等品牌 IP,与头部流量新媒体以及圈层 KOL 紧密合作,实现精准曝光、精确引流,实现流量由线上媒体向线下终端的有效转化。

同时公司于疫情期间抓住直播风口,打造全场景与专业直播团队,2020年全年开展全国大型直播 100 多场,开辟新的流量落地转化渠道。

此外公司还建立了自媒体营销和传播矩阵,积极赋能经销商,提高品牌影响力,降低终端获客成本。

图 53:公司积极围绕“周杰伦”“专业专注”等品牌 IP 进行数字化营销

图 54:公司于 2020 年积极推动直播带货,吸引线上客流

盈利预测与估值

盈利预测

我们对公司2022-2024年盈利预测做如下假设:

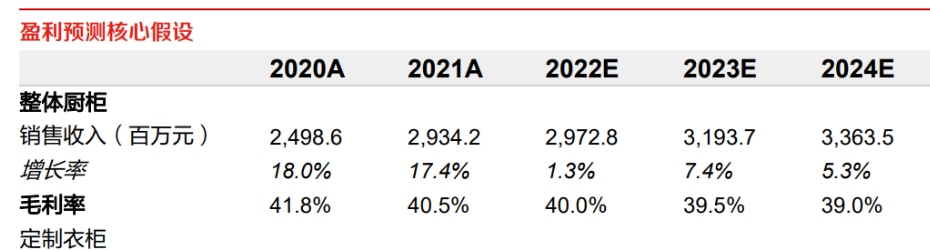

1) 整体厨柜是公司传统优势品类,通过对不同销售渠道进行拆分预测,我们预计公司厨柜业务经销渠道仍有开店空间、整装拓展加速有望构成零售渠道增长的重要推动力,大宗业务客户结构调整持续、风险相对可控,预计 2022-2024 年公司整体厨柜业务收入同比增速分别为 1.3%、7.4%、5.3%;

定制衣柜是公司增长第二引擎,通过对不同销售渠道进行拆分预测,我们认为定制衣柜经销渠道持续拓店、品类融合有望带动衣柜业务规模快速扩张,预计 2022-2024 年公司定制衣柜业务收入同比增速分别为 32.8%、31.7%、21.1%;

同期公司木门业务收入同比增速分别为 21.5%、18.1%、8.5%,其他业务收入同比增速均为 5.0%。

2) 未来随着衣柜业务的收入规模不断扩张,规模效应持续显现,定制衣柜业务毛利率预计有所提升;但由于衣柜业务毛利率低于厨柜业务毛利率,随着公司产品结构的变化,未来几年公司整体毛利率或有小幅回落,我们预计 2022-2024 年公司毛利率分别为 35.5%、35.3%、35.1%。

3) 伴随大宗收入占比下降,预计销售费用中市场服务代理费占收入比重亦将下降,我们预计 2022-2024 年公司销售费用率分别为 13.9%、13.1%、12.7%;未来三年管理费用率分别为 4.3%、4.2%、4.2%,预计公司会保持较高的产品研发投入,2022-2024 年公司研发费用率预计稳定在 5.5%。

4) 假设 2022-2024 年公司所得税率维持 13.4%。

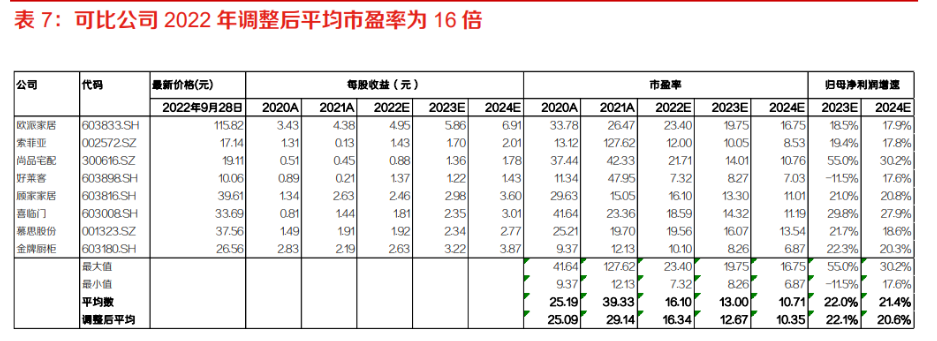

我们采用相对估值法对公司进行估值,本篇报告分别选取了欧派家居、索菲亚、尚品宅配、金牌厨柜、好莱客、顾家家居、喜临门、慕思股份等家居板块上市企业作为可比公司,可比公司 2022 年调整后平均 PE 为 16 倍。

我们预测公司 2022-2024 年归母净利润分别为 5.62、6.92、7.95 亿元,同比增速分别达 11.2%、23.1%、14.8%,对应的 EPS 分别为 1.80、2.22、2.55 元。

考虑到公司作为国内定制家居龙头,厨柜业务有望维持高质量稳健增长,衣柜业务开店、同店增长潜力均较大,伴随品类融合、渠道拓展加速,未来增长确定性较强,我们给予公司 2022 年 16 倍市盈率估值,对应目标价 28.84 元。

风险提示

地产竣工不及预期的风险:公司大宗渠道2021年收入占比约32%,受地产景气因素影响较 为明显,若地产竣工不及预期,将影响家居行业接单情况,公司盈利存在大幅波动的风险。

衣柜渠道拓展不及预期的风险:定制衣柜2021年贡献公司整体营收约34%,是未来收入增 长的核心驱动因素,目前公司衣柜经销门店数量与单店提货额较头部品牌仍有一定差距,若 公司定制衣柜渠道布局不及预期,公司整体规模增速将存在不达预期的风险。

行业竞争加剧的风险:家居行业竞争格局整体较为分散,如若行业竞争加剧导致价格战出 现,公司盈利或将存在不达预期的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号