-

偿债能力拉跨,这家企业一定要注意!

飞鲸投研 / 2022-09-09 18:23 发布

2022年8月的最后一天,五芳斋在上海证券交易所上市。自此,就有了月饼第一股元祖股份、面包第一股桃李面包、粽子第一股五芳斋......

五芳斋发行价34.32元,上市前三天连续3个一字涨停板。一般新股上市都会有有两三天到十几天不等的上涨周期,成为投资者们所追捧的投资对象。

在大部分投资者的认知信息里,消费行业正经历消费升级,这是一个大趋势,但在大趋势下一家企业能否成功做大做强,需要考察它的自身实力。

五芳斋是A股第一家专门做粽子生意的企业,那么它到底是虚张声势,还是真的有实力呢?

一、产品聚焦粽子和月饼,有好也有坏

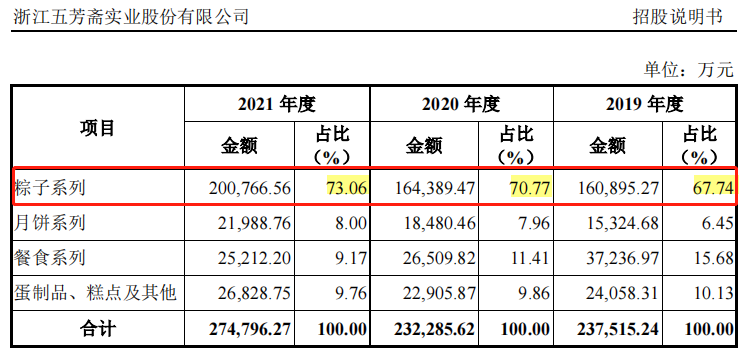

五芳斋是第一批获得“中华老字号”的企业,有一定品牌影响力。2021年,它的粽子系列产品营收20.08亿元,占总营收的比重73.06%,且近三年的粽子营收占比在不断提升。月饼系列、餐食系列、蛋制品和糕点等占比都不足10%。

不得不说,五芳斋太过于依赖粽子系列产品了!产品单一有利于企业集中力量打造品牌和渠道,但长期看,过于单一的产品会限制企业可拓展的市场空间,制约销售收入的持续增长,毕竟天花板就那么高,没有了就是没有了。另一方面,一旦用户喜好改变、产品原料价格上涨等不可抗力的情况出现,就可能造成业绩下滑的难看局面。

二、预测一下五芳斋的未来收入状况

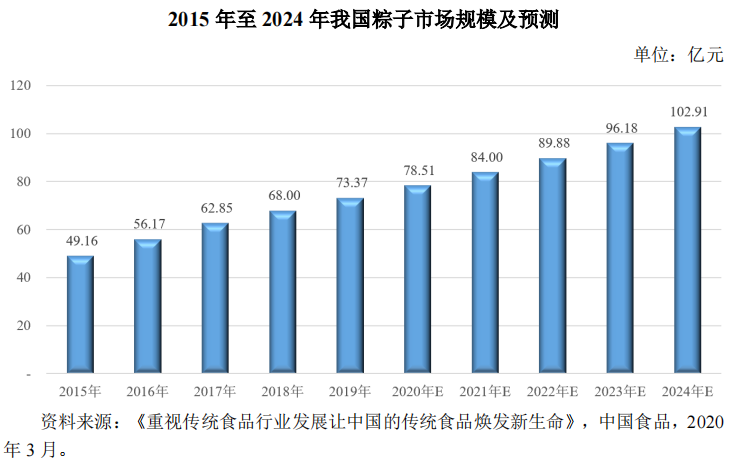

2015年粽子市场空间为49.16亿元,2019年增长至73.37亿元,年复合增长率为10.53%。预计2020年至2024年的年复合增长率预计为7%,到2024年我国粽子市场空间有望增长至102.91亿元。

2021年五芳斋粽子系列营收20.08亿,按照84亿的市场规模,大致推算出来它的市场占有率24%。即便在市占率不变的情况下,预计2024年五芳斋可依靠粽子实现营收25亿元左右。

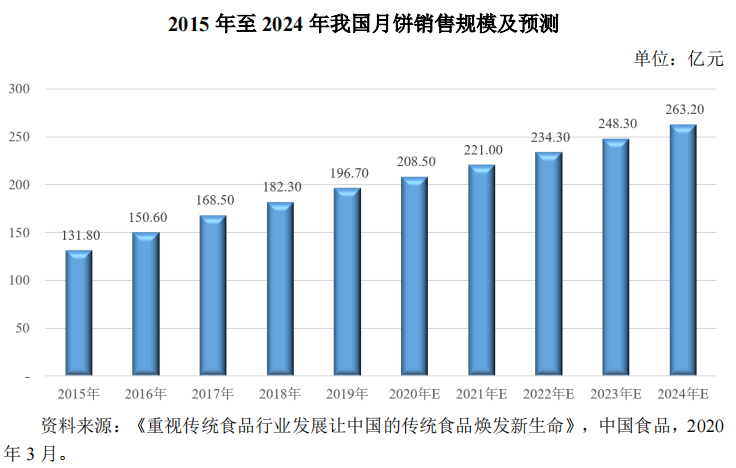

我们再来看一看月饼。月饼销售规模从2015年131.80亿元,增长至2019年196.70 亿元,年复合年增长率达10.53%;预计到2024年我国月饼市场规模将增长至263.20亿元。同理,2021年五芳斋月饼营收2.20亿元,2021年月饼市场规模221亿元左右,五芳斋月饼市占率约1%,预计2024年月饼营收大概2.63亿元。

从细分产品的行业规模来看,粽子和月饼未来都可以实现增量增长。假设五芳斋正常发展,营收规模和净利润都能够实现持续增长。而正常发展的前提,是企业财务状况良好。

三、五芳斋的三大财务能力分析

1、偿债能力

偿债能力是企业清偿到期债务的能力,也是企业经济效益持续增长的稳健保证。分析偿债能力有利于帮助我们识别企业的财务风险。偿债能力分析包括两方面:一是短期偿债能力,财务指标主要有营运资金、流动比率、速动比率;二是长期偿债能力,主要财务指标有资产负债率、产权比率、权益乘数等。

(1)短期偿债能力不足

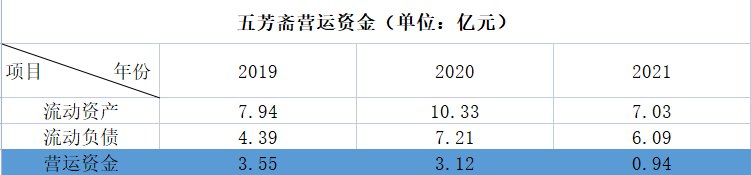

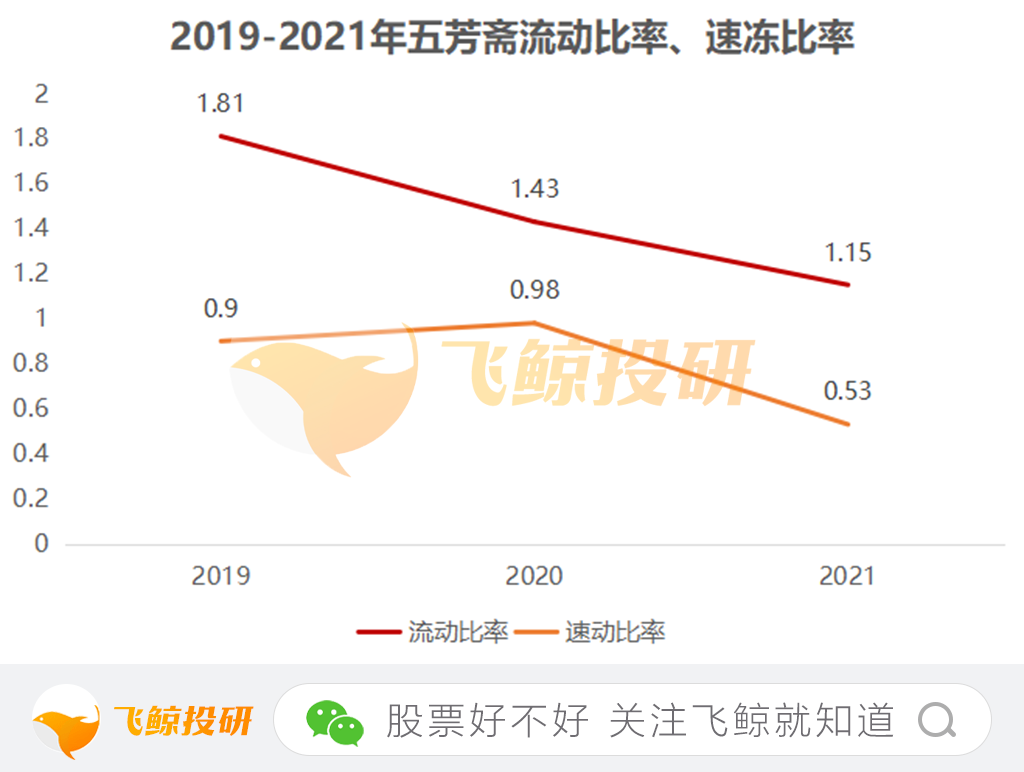

营运资金=流动资产-流动负债,一般情况下,营运资金越大,说明企业流动资产超过流动负债的部分越多,企业短期偿债能力越强。五芳斋近三年营运资金在不断减少,短期偿债能力在减弱。

流动比率=流动资产/流动负债,它表示每一元流动负债有多少流动资产作为偿付担保,代表短期债权的安全程度,企业的流动比率越高,一般短期偿债能力越强。当然,流动比率并非越高越好,尤其是因应收账款和存货余额过大而引起的流动比率过高,一般认为流动比率为2比较合适。

速动比率是速动资产(流动资产-存货)与流动负债的比值。它告诉我们,如果流动负债到期,企业是否能够偿还。一般认为,企业的速冻比率至少应维持在1倍,才能显示企业具有良好的财务状况和充实的短期偿债能力。

2019-2021年,五芳斋的流动比率和速冻比率都在下降,且都没有达到我们认为的标准线,显然,短期偿债能力处于弱势。

(2)长期偿债能力

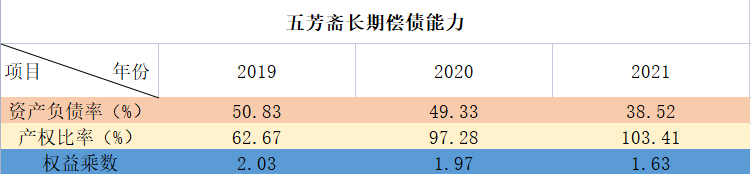

资产负债率=总负债/总资产,它反映总资产中有多大比例是通过借债来筹资的。资产负债率越低,说明偿债能力越强,但并不是说资产负债率越低越好,资产负债率过低表示资本没有得到充足利用,通常而言资产负债率在40%-60%之间是较为合适的健康状态。

五芳斋资产负债率呈下降趋势,2021年只有38.52%,相较于同行业企业元祖股份48%是有点低的,相比较于广州酒家33%属于正常。

产权比率是负债总额与股东权益的比值,五芳斋的产权比率近三年不断上升,2021年已经超过100%,说明它的资金主要来源于负债,整体偿债能力在下降。

权益乘数是指企业的资产总额是所有者权益的多少倍,权益乘数越小,说明权益资本在全部资本中所占的比重越大,负债资本所占比重越小,因此企业的财务风险越小,长期偿债能力就越强。从权益乘数来看,五芳斋偿还长期债务的能力有所增强。

综合来看,五芳斋的偿债能力是有待增强的。

2、盈利能力分析

盈利能力即赚钱能力,这里我们分析的是产品经营盈利能力和资本经营盈利能力,选取毛利率、净利率和净资产收益率作为分析指标。

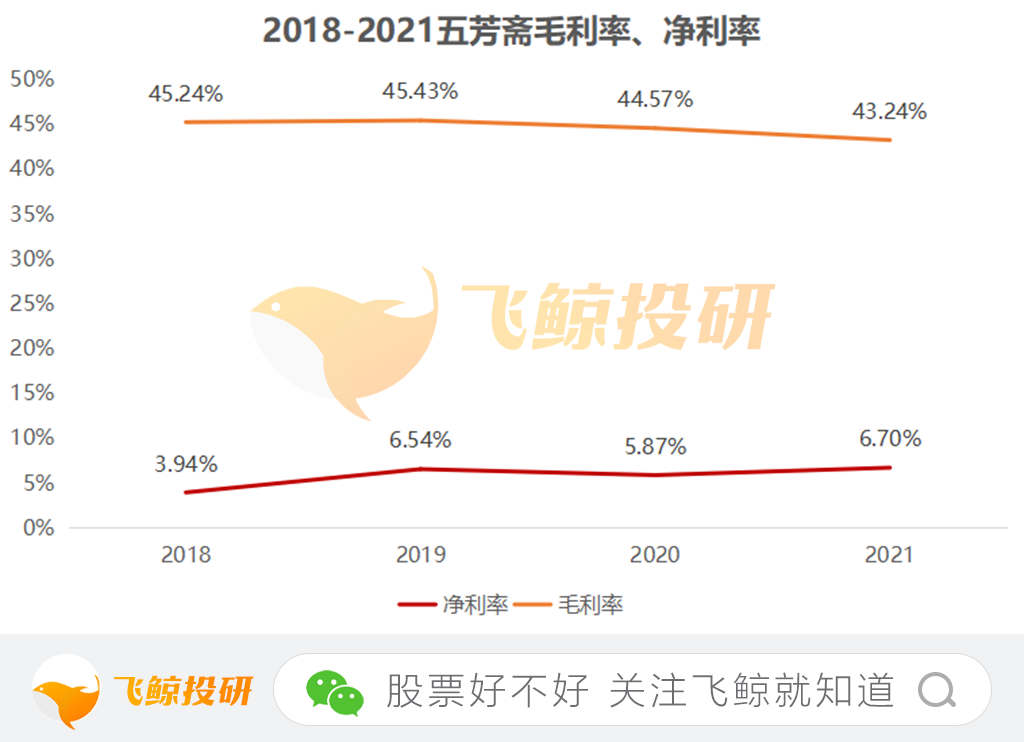

2018-2022年期间,五芳斋的毛利率在不断下降,但净利率已经从2018年3.94%上升到2021年6.70%。这说明随着五芳斋的规模凸显,成本费用管控能力增强,盈利能力得到有效提升。

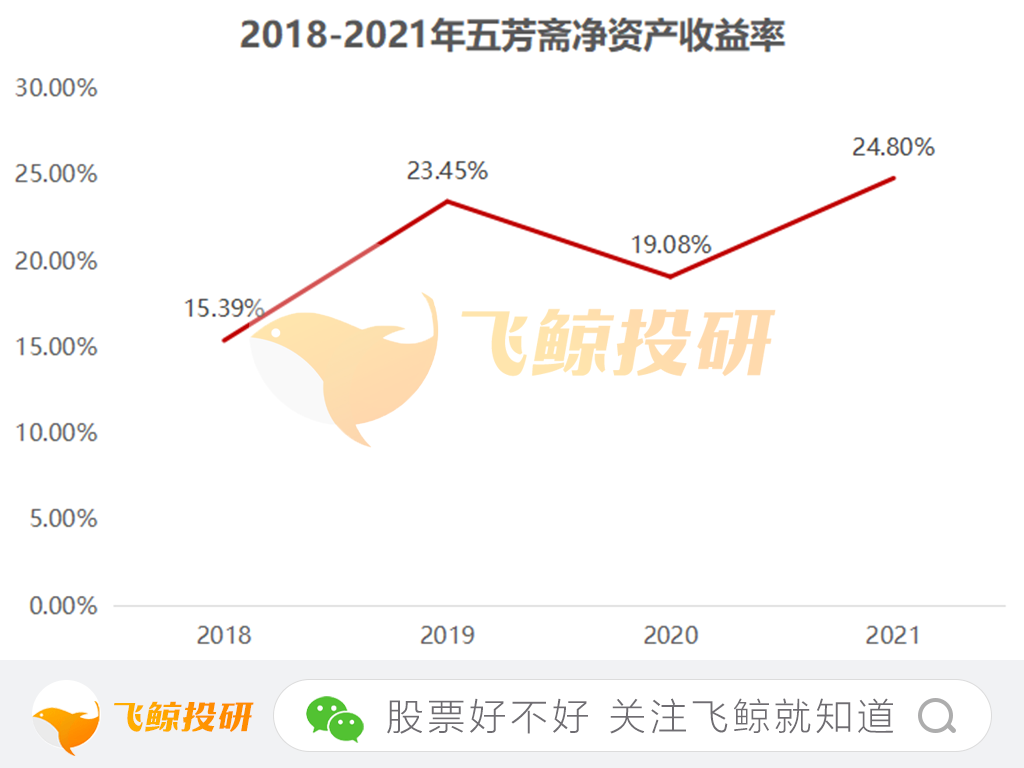

净资产收益率是衡量资本经营盈利能力的核心指标,它反映投资者对企业进行投资的真正回报情况,是企业净利润与平均净资产的比值。2020年疫情,五芳斋线下店面受到影响,净利率下降,导致净资产收益率下滑,不过总体来看,净资产收益率是增加的,且一直保持在15%以上,是比较优秀的。

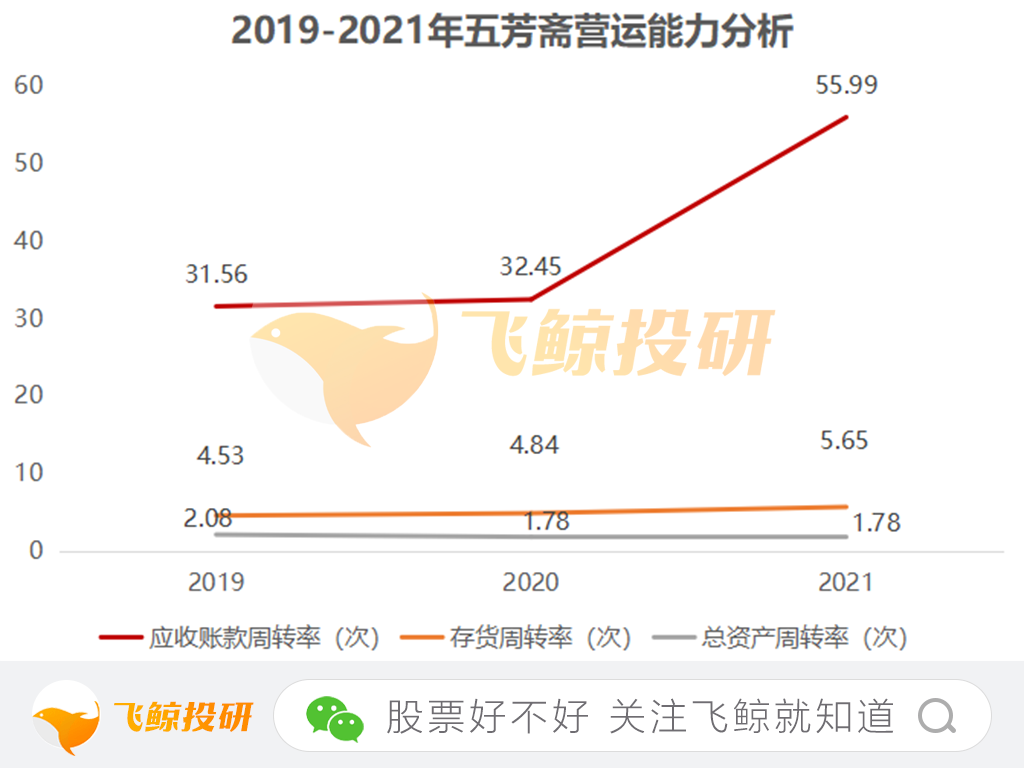

3、营运能力分析

营运能力,又称周转效率。企业营运能力越强,获利能力越强,资产变现损失风险小,偿债能力越高。营运能力的强弱关键,取决于资产的周转速度,一般来说,资产周转速度越快,资产的使用效率越高,资产营运能力就越强。

对于企业营运能力,一般选择应收账款周转率、存货周转率和总资产周转率进行分析。

应收账款周转率反映了企业应收账款变现速度的快慢及管理效率的高低。高周转率说明企业收账迅速,账龄较短,这样一来资产流动性强,短期偿债能力强。五芳斋应收账款数目不断减少,近两年应收账款周转次数明显增加,2021年内应收账款周转了50多次,变现速度很快。

存货周转率是指企业一定时期内的营业成本与存货平均余额的比例。它能测量企业的销售能力,分析存货数额是否合理,反映购、产、销之间的平衡协调程度和效率。五芳斋的存货周转率从2019年4.53次增加至2021年5.65次,说明其存货从投入到销售出去收回资金的时间越来越短,短期偿债能力增强,也意味着用于存货上的资金越低,资金的利用效率提高。

总资产周转率是企业一定时期营业收入与总资产平均余额之间的比值。总资产周转率越高,表明企业资产的管理水平越高,相应的偿债能力和获利能力越强。五芳斋总资产周转率变化不大,资产管理水平稳定。

总结:

通过对偿债能力、盈利能力和营运能力的分析,飞鲸投研认为五芳斋偿债能力欠缺,但盈利能力和营运能力不错。作为粽子第一股,五芳斋具备规模优势、品牌优势和渠道优势,但产品结构过于单一,如果未来不能丰富产品矩阵,发展可能受限。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号