(报告出品方/作者:民生证券,邓永康、李佳)

01. 储能发展趋势

储能:灵活性“独立电站”,本质是解决电力供需不平衡问题

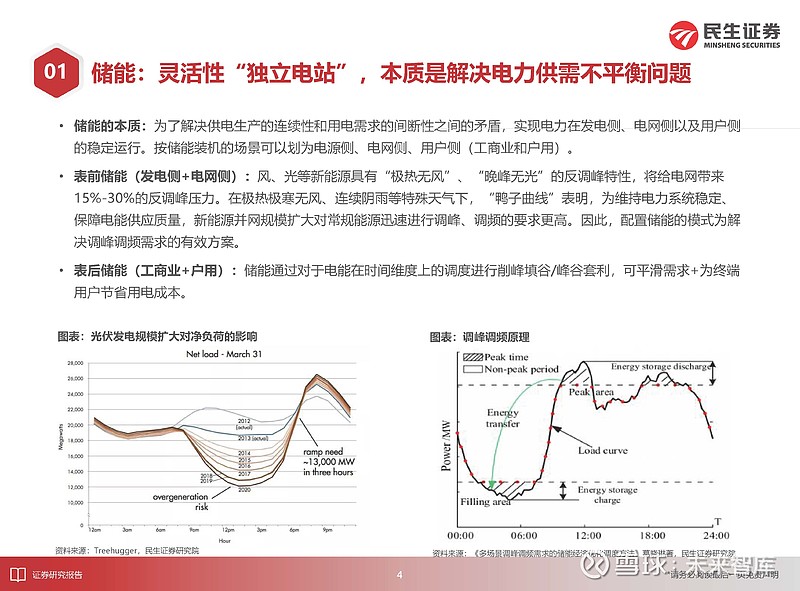

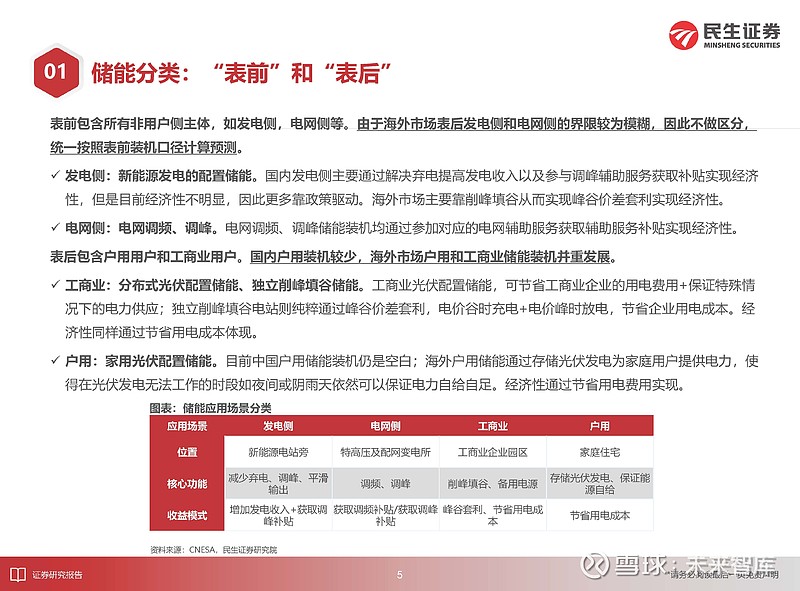

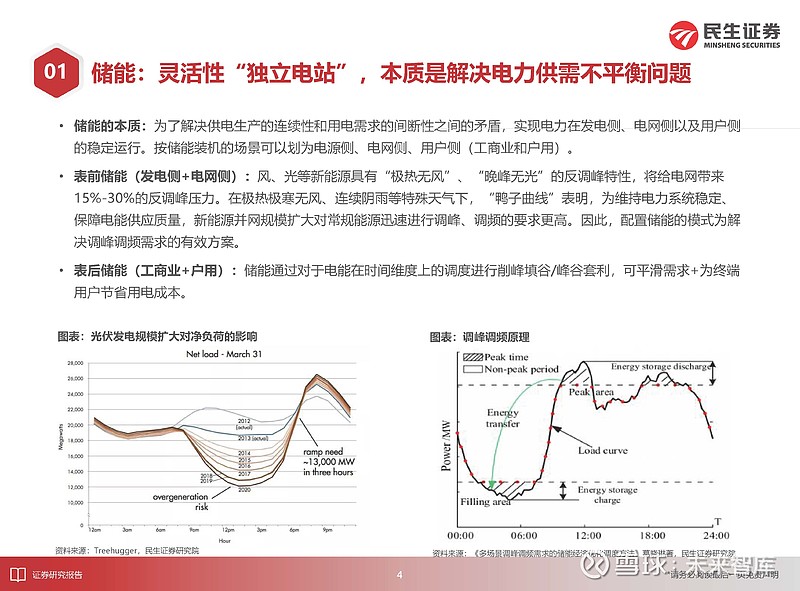

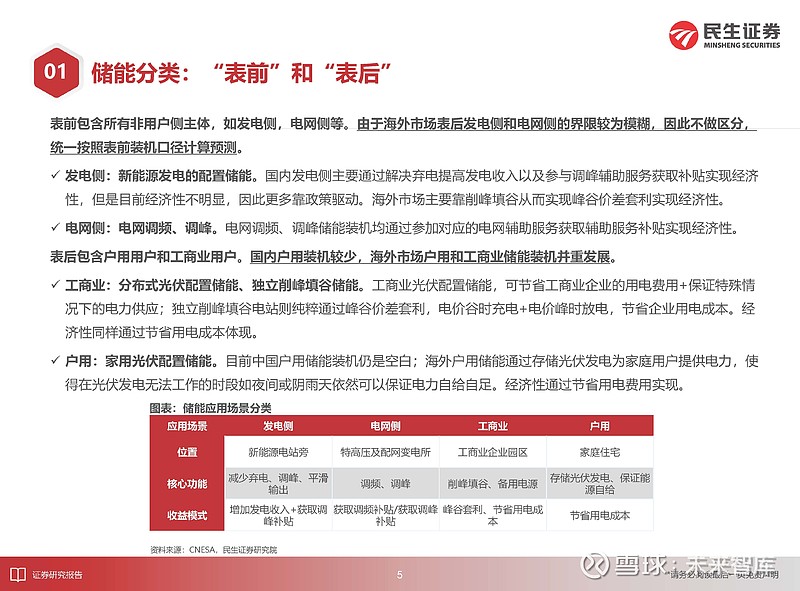

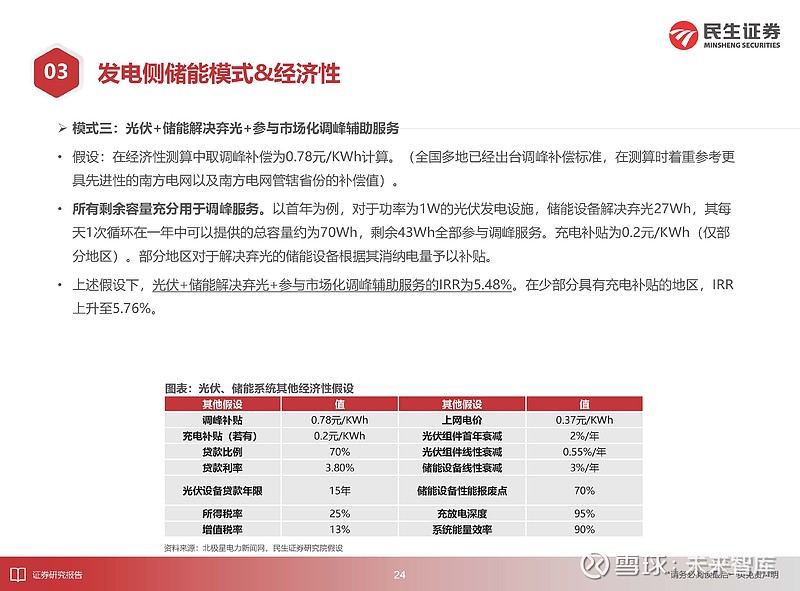

储能的本质:为了解决供电生产的连续性和用电需求的间断性之间的矛盾,实现电力在发电侧、电网侧以及用户侧的稳定运行。按储能装机的场景可以划为电源侧、电网侧、用户侧(工商业和户用)。

表前储能(发电侧+电网侧):风、光等新能源具有“极热无风”、“晚峰无光”的反调峰特性,将给电网带来15%-30%的反调峰压力。在极热极寒无风、连续阴雨等特殊天气下,“鸭子曲线”表明,为维持电力系统稳定、保障电能供应质量,新能源并网规模扩大对常规能源迅速进行调峰、调频的要求更高。因此,配置储能的模式为解决调峰调频需求的有效方案。

表后储能(工商业+户用):储能通过对于电能在时间维度上的调度进行削峰填谷/峰谷套利,可平滑需求+为终端用户节省用电成本。

发展趋势:仍以抽水蓄能为主,新型储能占比迅速提升

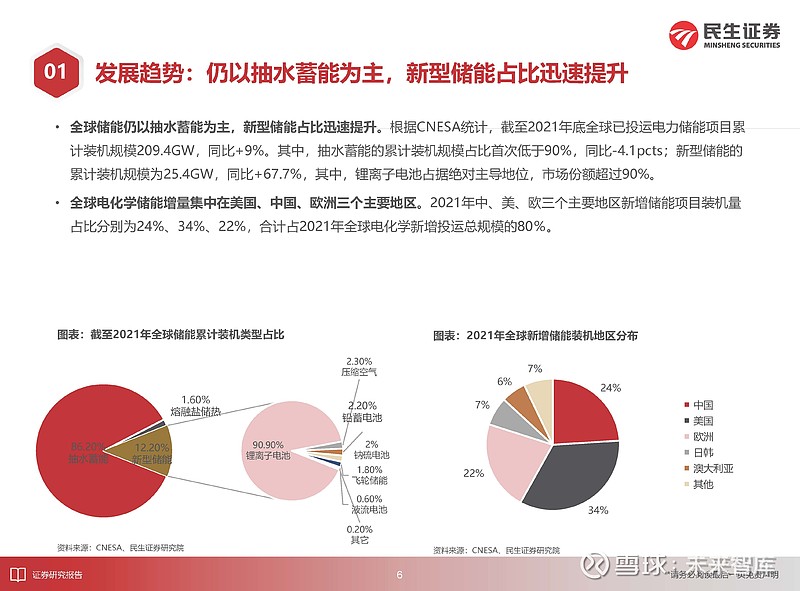

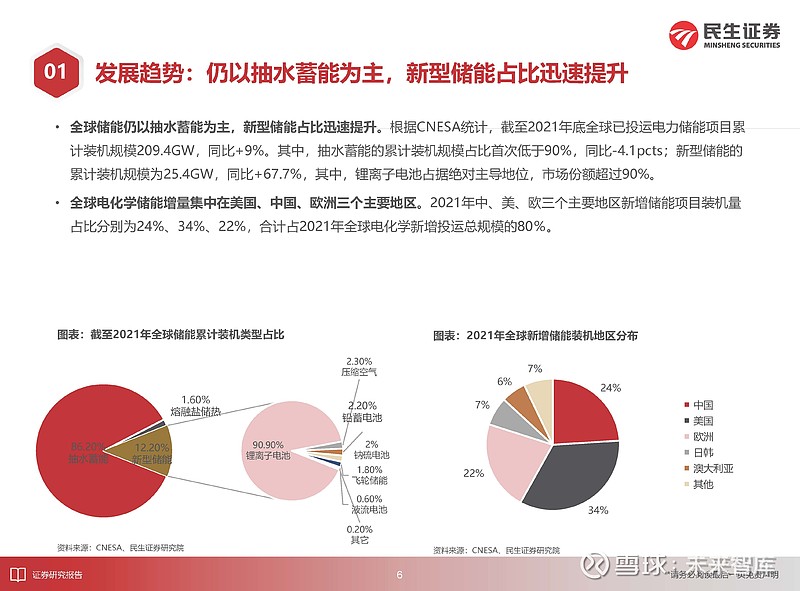

全球储能仍以抽水蓄能为主,新型储能占比迅速提升。根据CNESA统计,截至2021年底全球已投运电力储能项目累计装机规模209.4GW,同比+9%。其中,抽水蓄能的累计装机规模占比首次低于90%,同比-4.1pcts;新型储能的累计装机规模为25.4GW,同比+67.7%,其中,锂离子电池占据绝对主导地位,市场份额超过90%。全球电化学储能增量集中在美国、中国、欧洲三个主要地区。2021年中、美、欧三个主要地区新增储能项目装机量占比分别为24%、34%、22%,合计占2021年全球电化学新增投运总规模的80%。

发展趋势:电化学储能目前最具应用潜力

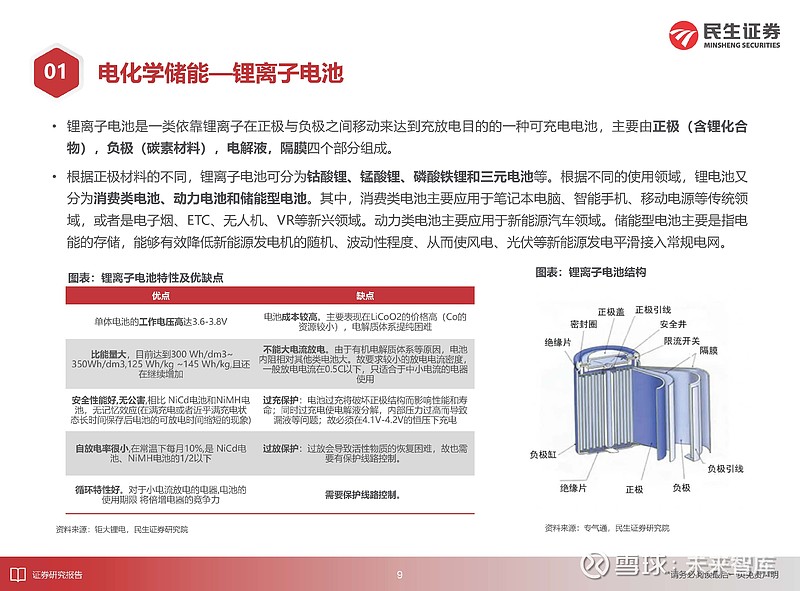

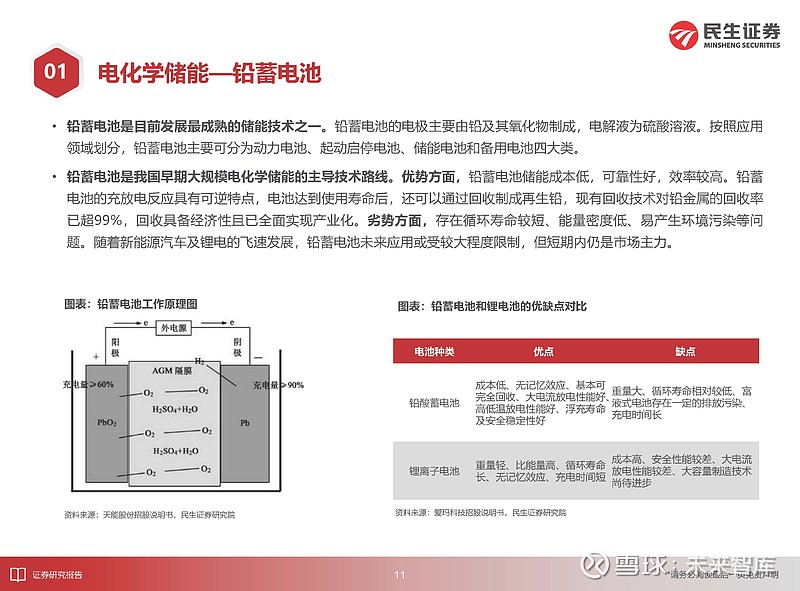

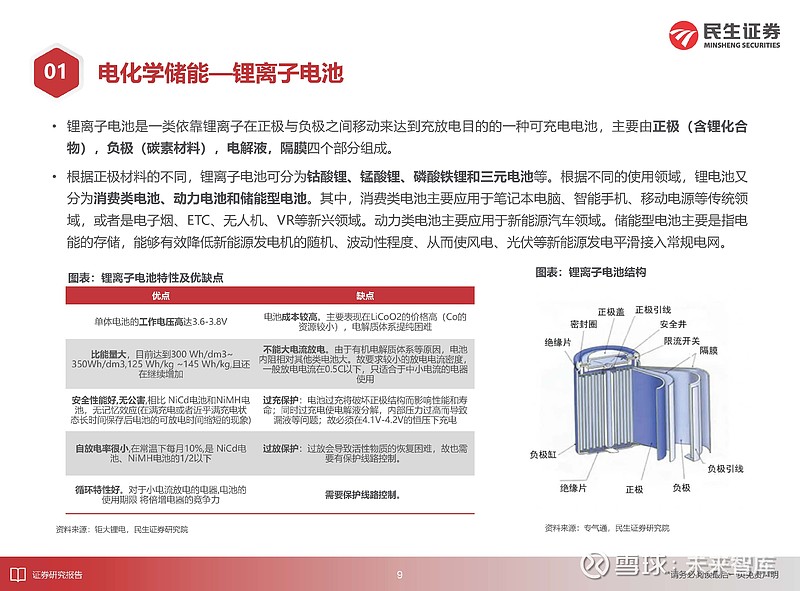

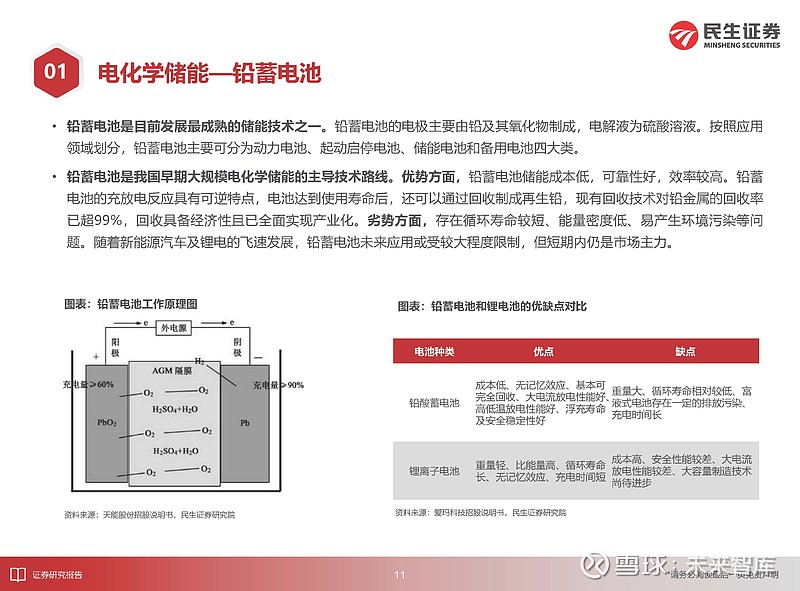

锂电池是电化学储能的重要形式。储能电池分为锂离子电池、铅酸电池、钠硫电池、液流电池。2012年之前,电化学储能领域主要使用的是铅蓄电池、钠基电池和液流电池,但铅蓄电池寿命较短,制造过程中易产生环境污染;钠基电池存在短路燃烧的风险;液流电池存在系统效率低、原材料价格高、环境温度要求高等问题。相比之下,能量高、放电时间长、响应速度快,可应用范围广的锂电池脱颖而出。

锂离子电池在新型电化学储能中占据绝对主导地位,根据CNESA统计,2021年占比为90.9%。LFP电池具备储能场景竞争力。储能电池容量一般远大于动力电池,充放电倍率跨度较大,因此更加追求高循环寿命、高安全性及低成本。磷酸铁锂电池具有循环寿命长、充放电快速、安全性能好、温度适应性强等性能优势,在储能领域具有显著的竞争优势。

电化学储能—钠离子电池

钠离子电池是一种二次电池(充电电池),主要依靠Na+在正极和负极之间移动来完成充放电。工作原理与锂离子电池类似,充放电过程中,Na+在两个电极之间往返嵌入和脱出。

钠离子电池具有成本低、高活性的优点,可降低电池材料成本,是当前车载动力电池的研究方向之一。劣势主要体现在循环次数较低和产业链不成熟。目前钠电池循环寿命普遍在 2000-3000 次,产业链不成熟则导致上游价格较高,钠电池成本优势无法显现。若钠离子能够广泛应用,中国将很大程度上摆脱目前锂资源受限的情况。

电化学储能—液流电池

液流电池是近年来新兴的化学电池。按照电解液使用金属化合物不同,可分为全钒、铁铬、锌铁、铁溴4种。其中,全钒液流电池在国内技术最为成熟、商业化程度最高;铁铬液流电池具有低毒性与腐蚀性、价格低廉等优势,目前研发进展较快,未来也有望成为主流路线之一。安全性高、使用寿命长,液流电池是未来大规模储能技术的首选技术之一。

与传统电池不同,液流电池将液体电解质储存在外部,能量储存于水性电解液中,因此几乎不存在着火爆炸的风险。循环寿命上,最低可达10000次,部分技术路线甚至可达20000次以上,整体使用寿命可达20年及上。此外,液流电池能灵活调控电池容量,通过增加电解液轻松扩容,不需要经历复杂的拆解程序。长期来看,液流电池有望成为大规模、长期储能场合储能电池的技术路线之一。

02. 储能发展驱动因素

光伏、风电发展对储能的启示

风电复盘:周期波动主要受政策和消纳能力的影响。

孕育阶段(2005年以前):技术、产业链尚不成熟,装机增长有限,截至2005年装机规模约1.25GW。

第一次波峰-法案推动(2006-2010年):2005年《可再生能源法》、2006 年《可再生能源发电价格和费用分摊管理试行办法》之后,风电的核准电价趋于合理,建立稳定的费用分摊制,风电装机容量在“十一五”期间呈现高速增长;

第二次波峰-政策补贴引导(2011-2015年): 2012年弃风率达到17.1%,新增装机也呈负增长;随着风电行业监管、并网消纳及财税支持等以及2013年与2014年补贴政策落地,行业逐步回暖;

第三次波峰-补贴退坡引发抢装(2016-2020年):2015年抢装后较高的弃风率一定程度制约了行业发展;2015-2016年接连两年分别对2016-2107年和2018年陆上风电标杆电价进行了下调,2020年成为陆上风电抢装年,2021年海上风电抢装。

向平价时代过渡(2021年后):“双碳”目标确定长期需求,风电平价时代开启。

复盘光伏、风电的发展历程,新能源的发展大致可划分为3个阶段:

(1)政策驱动时期:光伏、风电发展初期产业链尚不成熟,经济性相比传统的火电没有竞争力,严重依赖于政府补贴驱动行业发展。需求启动多数源于国家政策导向,需求压制多数源于国家财政压力,补贴退坡。

(2)平价过度期:逐步实现用电、发电侧平价,但考虑综合电力成本仍高于火电(受制于风光不稳定性),尚未实现真正意义上的平价,仍需要依靠政策隐性扶持。

(3)经济性驱动期:经济性为新能源发展的核心驱动力,风光配套储能实现真正意义上的综合电力成本平价,上网电价逐渐走向市场化定价,发展进入全新阶段。

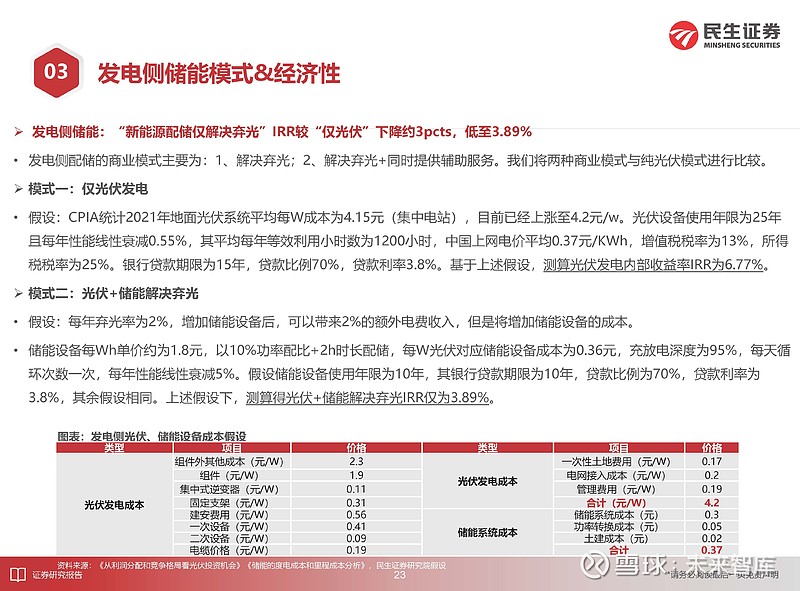

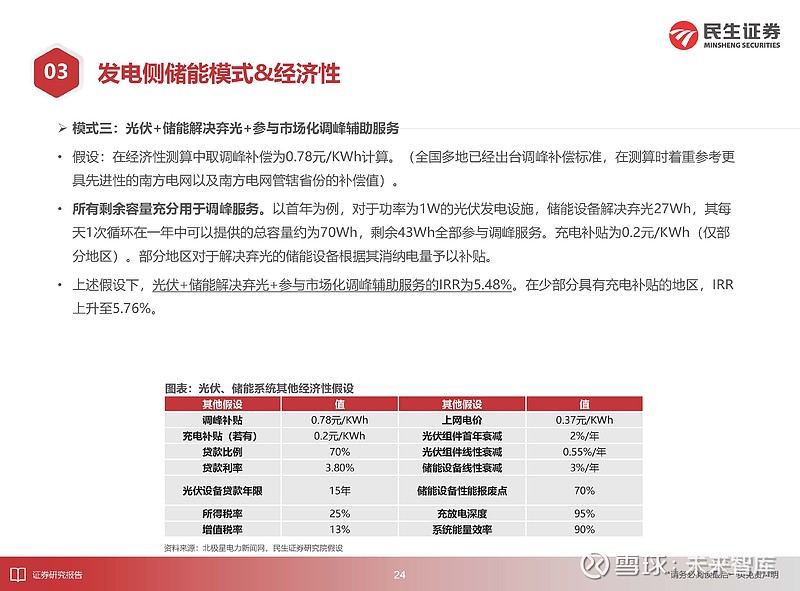

03.中国储能商业模式&经济性探讨

宏观政策快速布局,电化学储能大势所趋

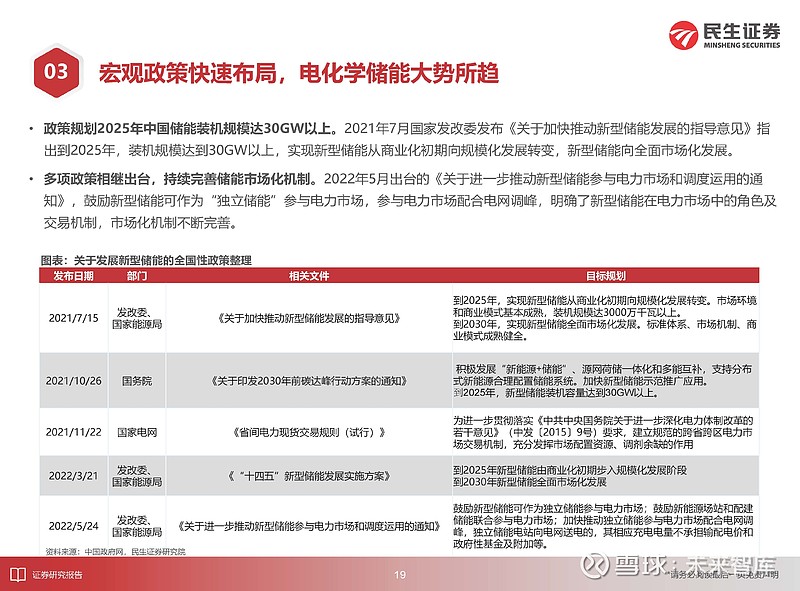

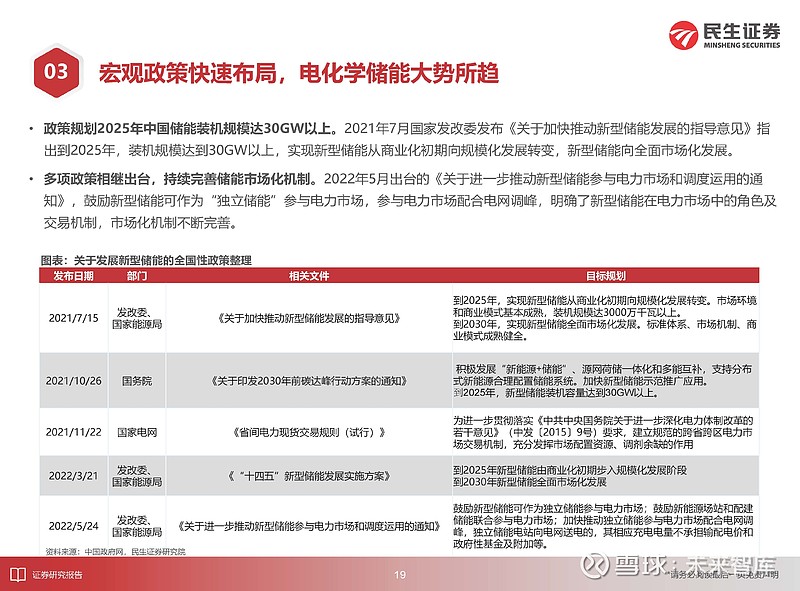

政策规划2025年中国储能装机规模达30GW以上。2021年7月国家发改委发布《关于加快推动新型储能发展的指导意见》指出到2025年,装机规模达到30GW以上,实现新型储能从商业化初期向规模化发展转变,新型储能向全面市场化发展。多项政策相继出台,持续完善储能市场化机制。2022年5月出台的《关于进一步推动新型储能参与电力市场和调度运用的通知》,鼓励新型储能可作为“独立储能”参与电力市场,参与电力市场配合电网调峰,明确了新型储能在电力市场中的角色及交易机制,市场化机制不断完善。

储能招标量翻升,释放利好信号

储能招标量不断攀升,今年有望实现翻倍增长。据北极星储能网的不完全统计,截至22年5月,累计已有8个超1GWh的大型储能项目,项目来自于华能、国家能源集团、中天科技、三峡等企业。根据储能公开招标信息整理,今年以来储能项目招标量超30GWh,已经高于2021年储能项目招标量18GWh,且通常下半年为储能招标旺季,今年储能招标规模预计实现翻倍增长。

储能年内最大项目招标,释放利好信号。7月12日,南网科技发布2022-2024年储能电池单体框架协议采购项目招标公告,项目采购标的为0.5C磷酸铁锂电池单体,预计采购规模5.56GWh,为年内最大规模的招标。

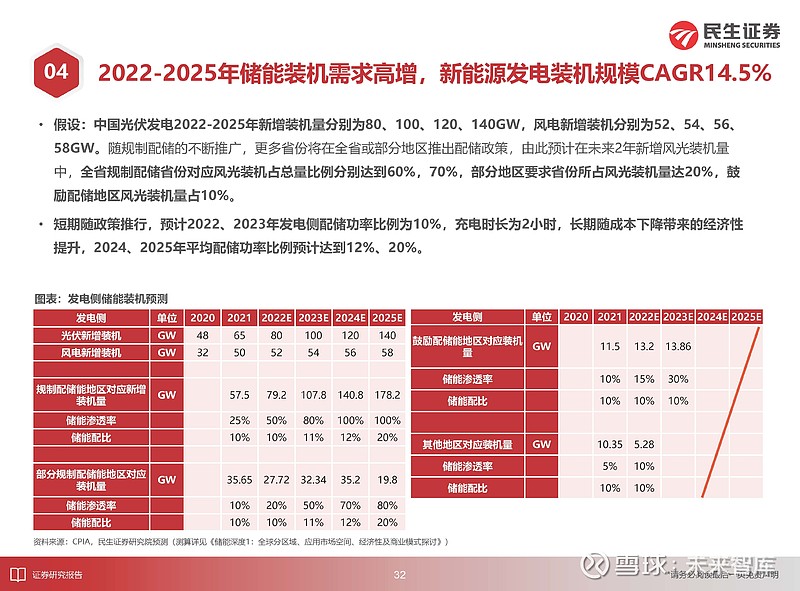

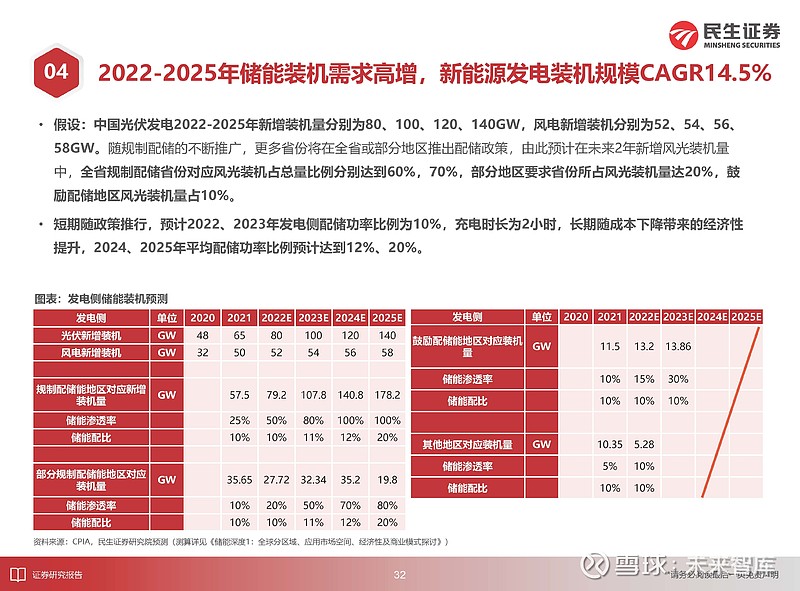

地方政策辅助铺开,助力新能源发电配储

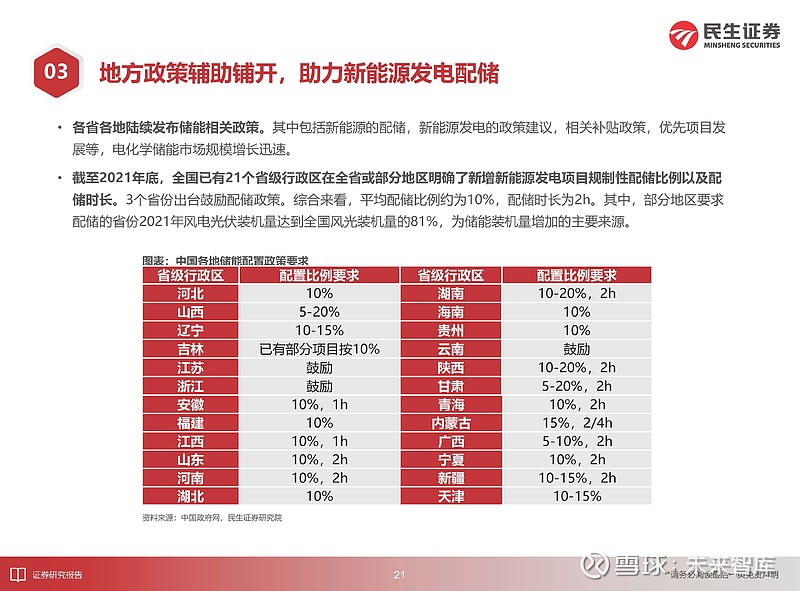

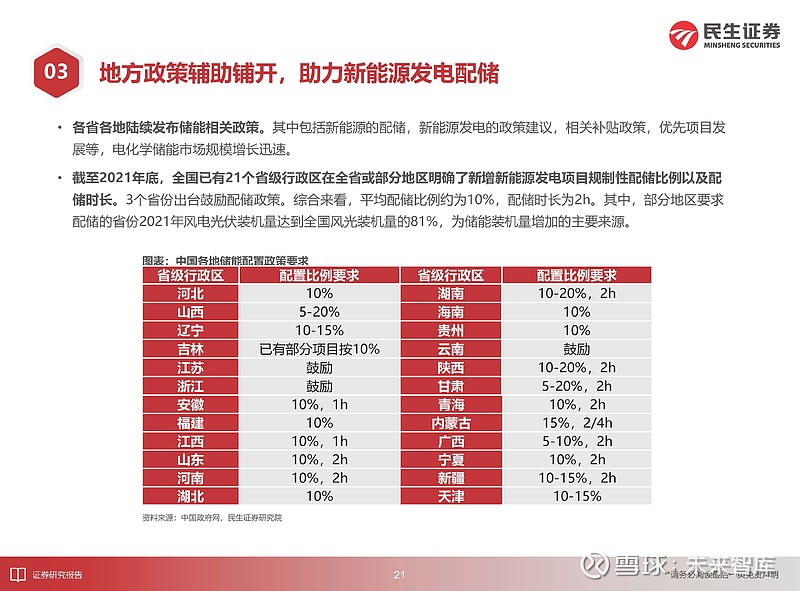

各省各地陆续发布储能相关政策。其中包括新能源的配储,新能源发电的政策建议,相关补贴政策,优先项目发展等,电化学储能市场规模增长迅速。截至2021年底,全国已有21个省级行政区在全省或部分地区明确了新增新能源发电项目规制性配储比例以及配储时长。3个省份出台鼓励配储政策。综合来看,平均配储比例约为10%,配储时长为2h。其中,部分地区要求配储的省份2021年风电光伏装机量达到全国风光装机量的81%,为储能装机量增加的主要来源。

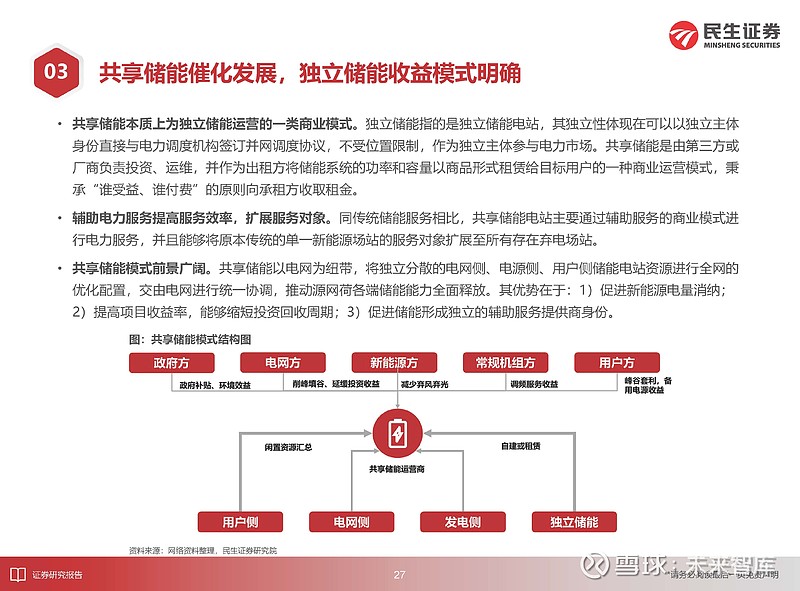

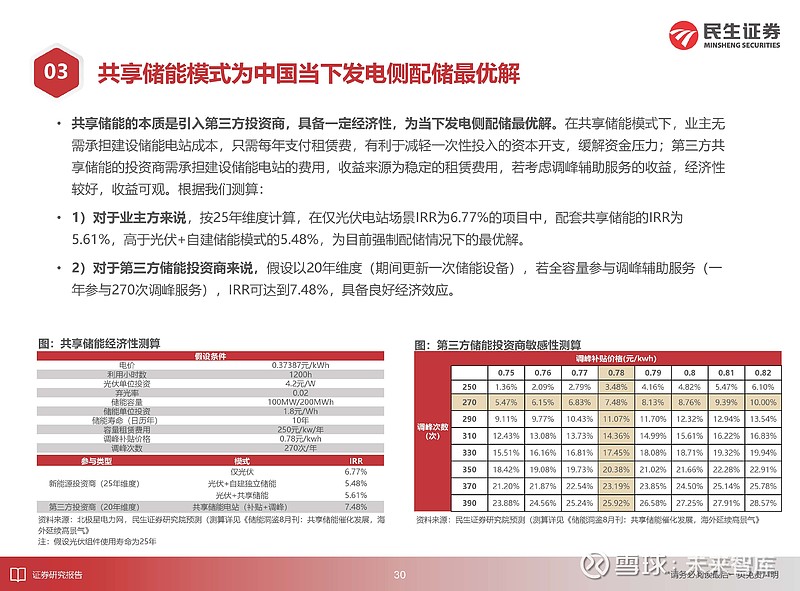

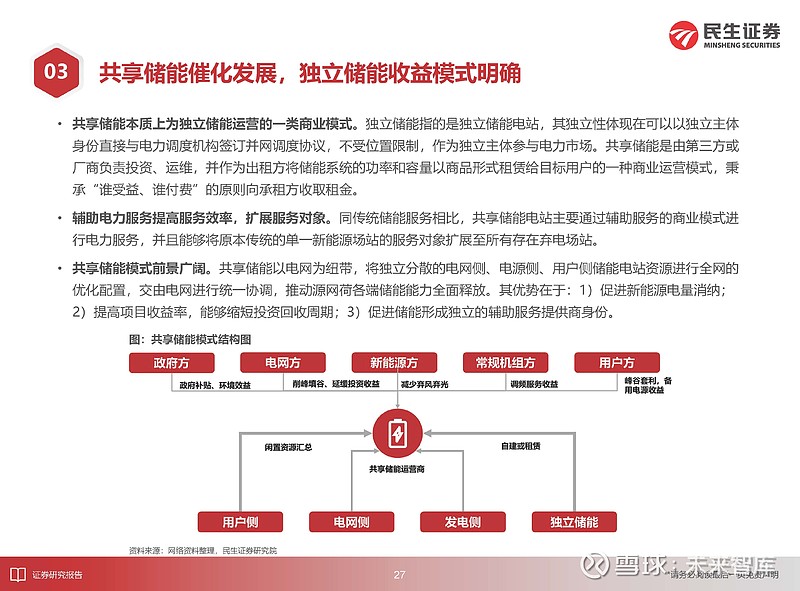

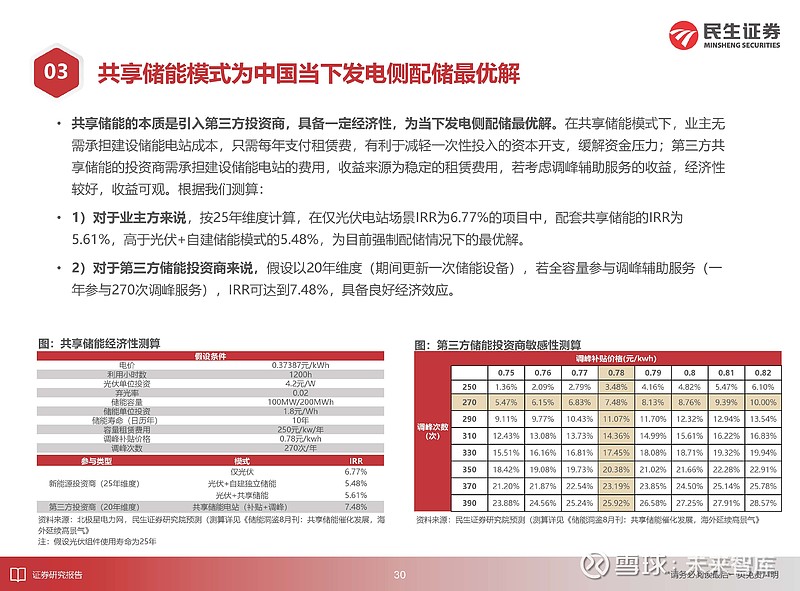

共享储能催化发展,独立储能收益模式明确

共享储能本质上为独立储能运营的一类商业模式。独立储能指的是独立储能电站,其独立性体现在可以以独立主体身份直接与电力调度机构签订并网调度协议,不受位置限制,作为独立主体参与电力市场。共享储能是由第三方或厂商负责投资、运维,并作为出租方将储能系统的功率和容量以商品形式租赁给目标用户的一种商业运营模式,秉承“谁受益、谁付费”的原则向承租方收取租金。

辅助电力服务提高服务效率,扩展服务对象。同传统储能服务相比,共享储能电站主要通过辅助服务的商业模式进行电力服务,并且能够将原本传统的单一新能源场站的服务对象扩展至所有存在弃电场站。

共享储能模式前景广阔。共享储能以电网为纽带,将独立分散的电网侧、电源侧、用户侧储能电站资源进行全网的优化配置,交由电网进行统一协调,推动源网荷各端储能能力全面释放。其优势在于:1)促进新能源电量消纳;2)提高项目收益率,能够缩短投资回收周期;3)促进储能形成独立的辅助服务提供商身份。

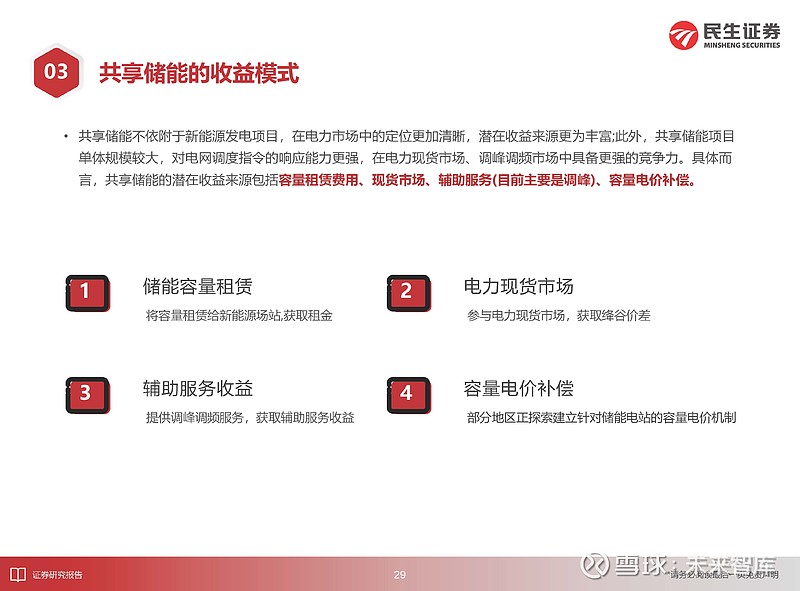

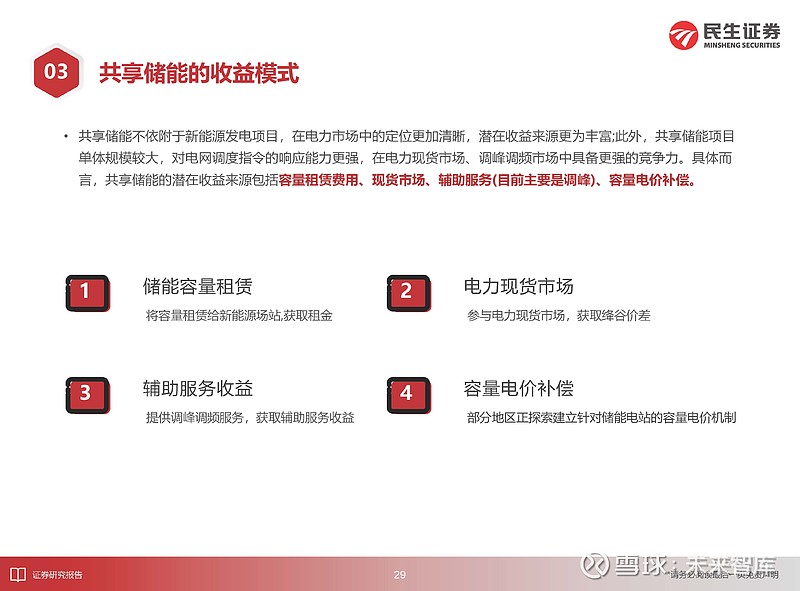

共享储能的收益模式

共享储能不依附于新能源发电项目,在电力市场中的定位更加清晰,潜在收益来源更为丰富;此外,共享储能项目单体规模较大,对电网调度指令的响应能力更强,在电力现货市场、调峰调频市场中具备更强的竞争力。具体而言,共享储能的潜在收益来源包括容量租赁费用、现货市场、辅助服务(目前主要是调峰)、容量电价补偿。

04. 中国储能行业远期空间

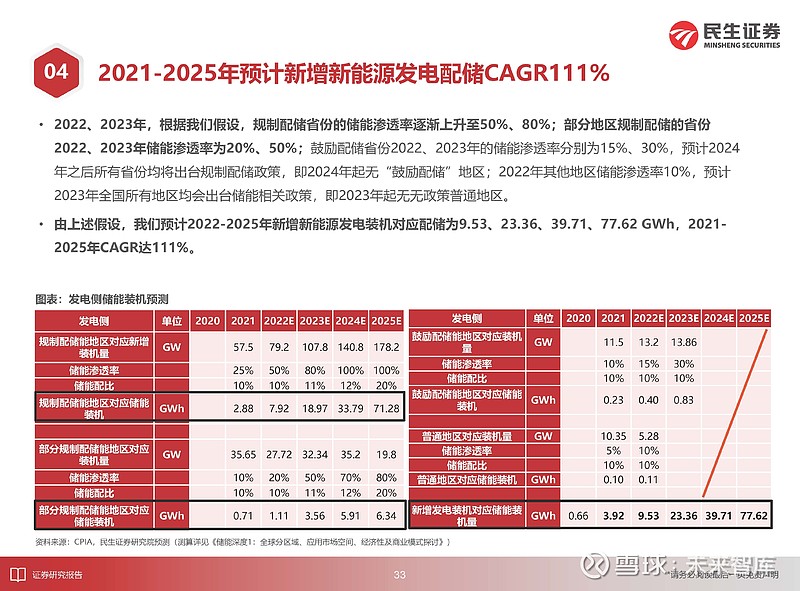

2021-2025年预计新增新能源发电配储CAGR111%

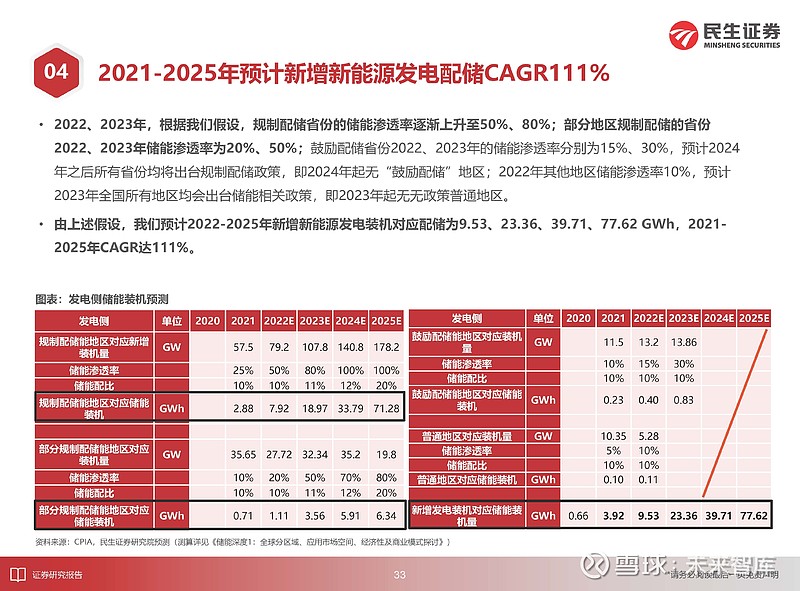

2022、2023年,根据我们假设,规制配储省份的储能渗透率逐渐上升至50%、80%;部分地区规制配储的省份2022、2023年储能渗透率为20%、50%;鼓励配储省份2022、2023年的储能渗透率分别为15%、30%,预计2024年之后所有省份均将出台规制配储政策,即2024年起无“鼓励配储”地区;2022年其他地区储能渗透率10%,预计2023年全国所有地区均会出台储能相关政策,即2023年起无政策普通地区。

由上述假设,我们预计2022-2025年新增新能源发电装机对应配储为9.53、23.36、39.71、77.62 GWh,2021-2025年CAGR达111%。

调频成为电网侧储能主要增长点,电网侧2021-2025年CAGR45.8%

至2025年,电网侧储能装机增长主要由储能调频装机带来,未来4年储能调频装机量分别达到0.80、1.54、2.15、2.28GWh,随电网对于频率稳定的要求不断提高且电化学储能调频的性能优势不断凸显,更高的性能指标(K值)带来的更高中标率有望大幅推动调频辅助市场下的电化学储能需求,渗透率预2022-2025年分别为15%、30%、50%、70%,伴随火电装机的缓慢增长,储能调频累计装机量在未来两年分别达到2.91、6.00GW,配储时长为0.5h。

05. 储能产业链梳理

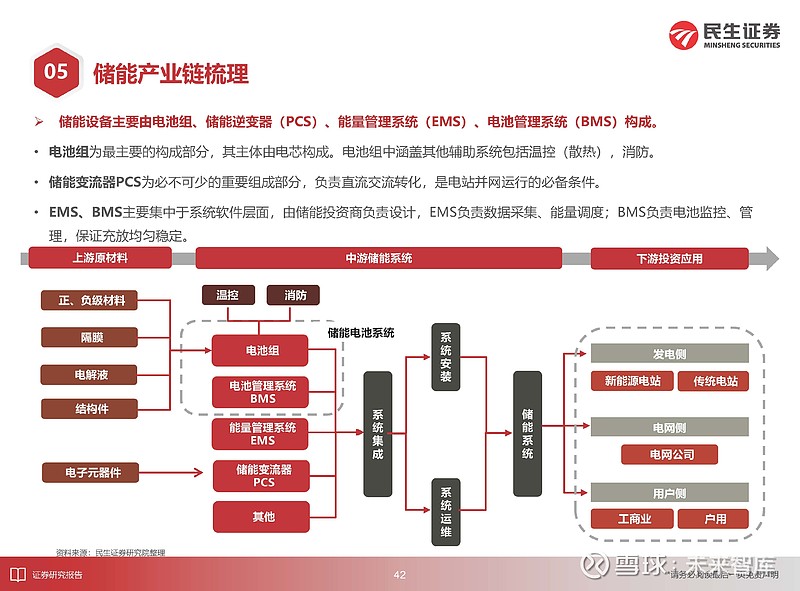

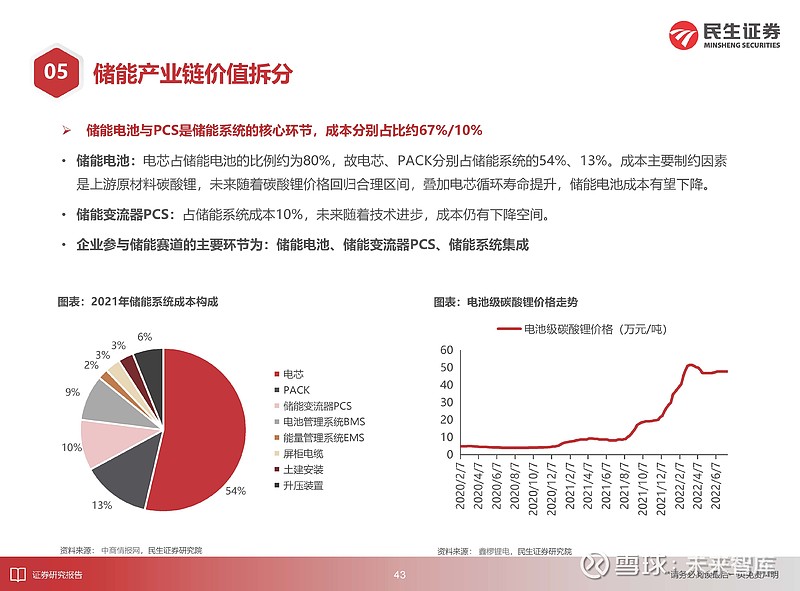

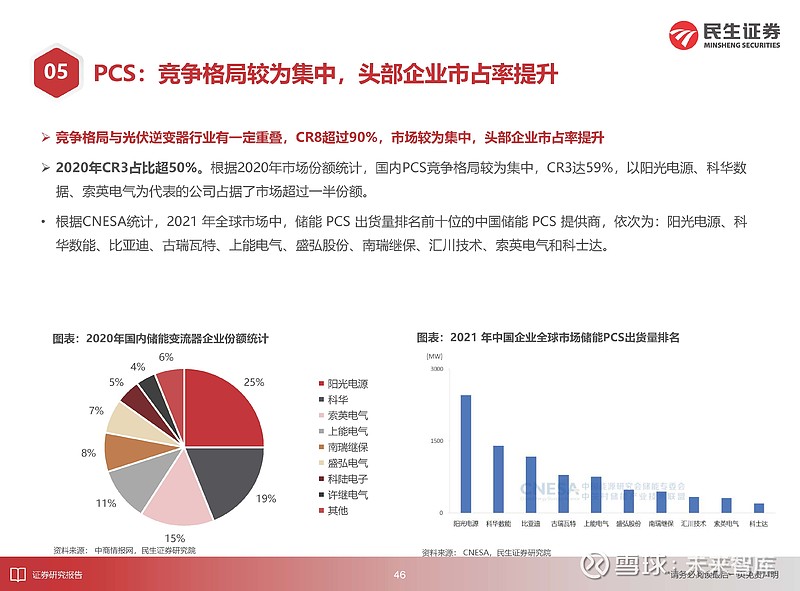

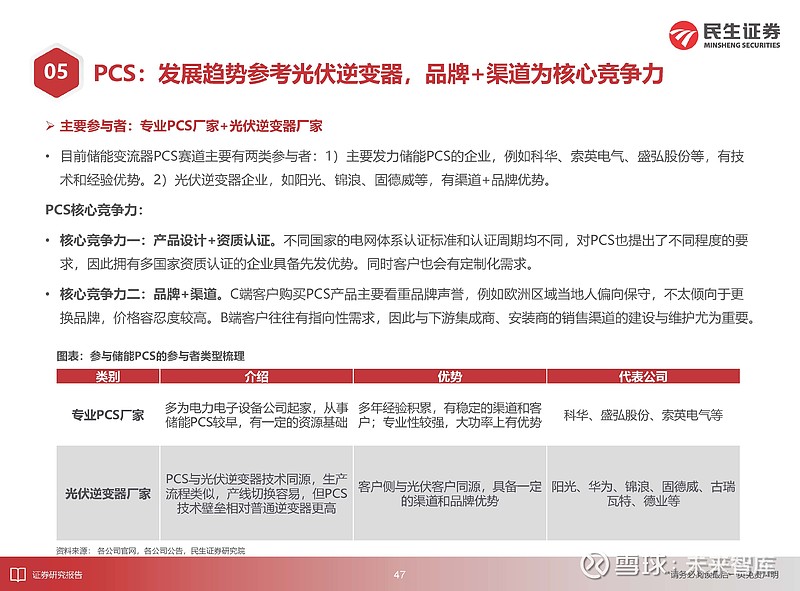

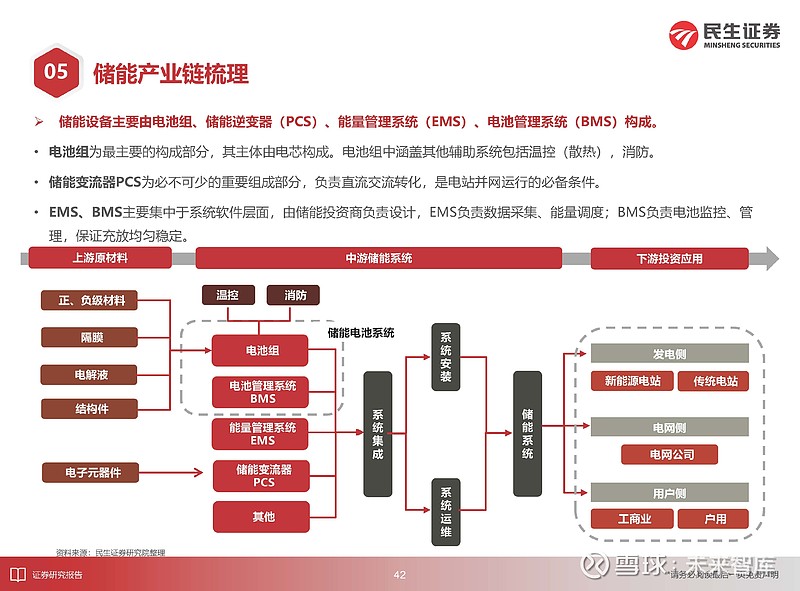

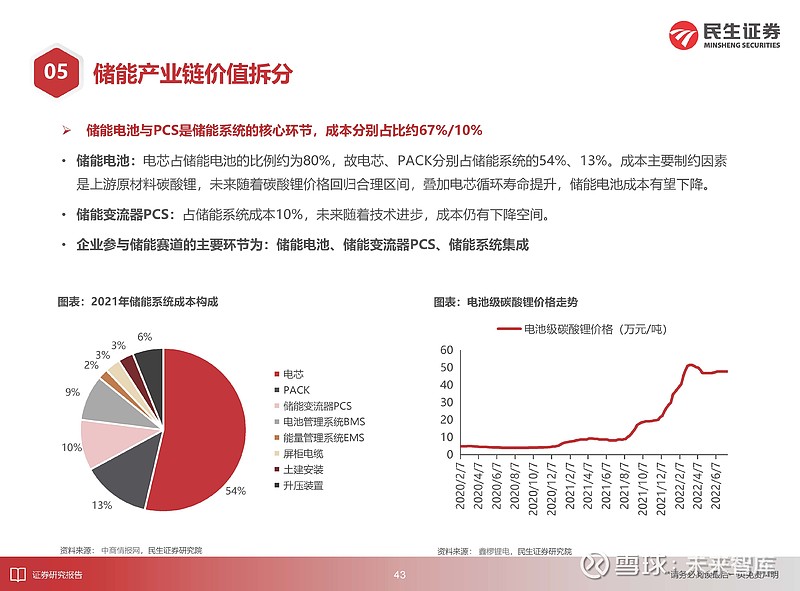

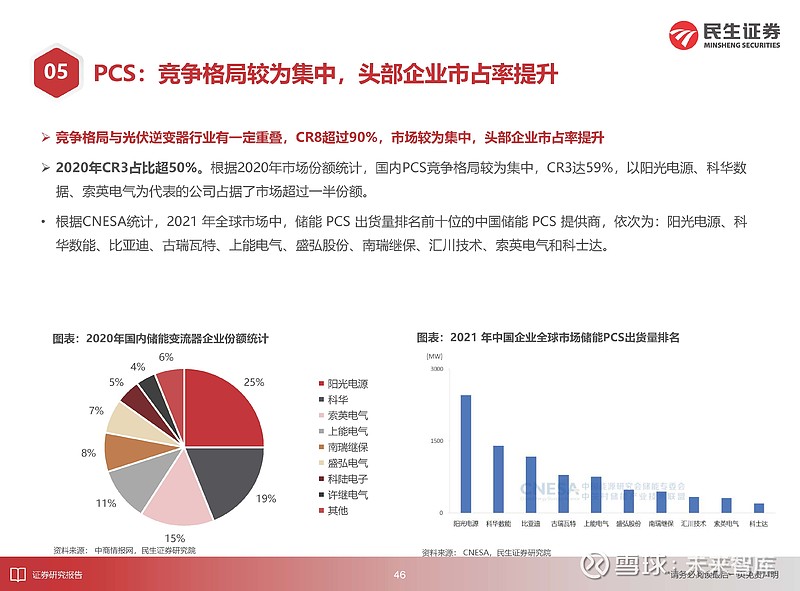

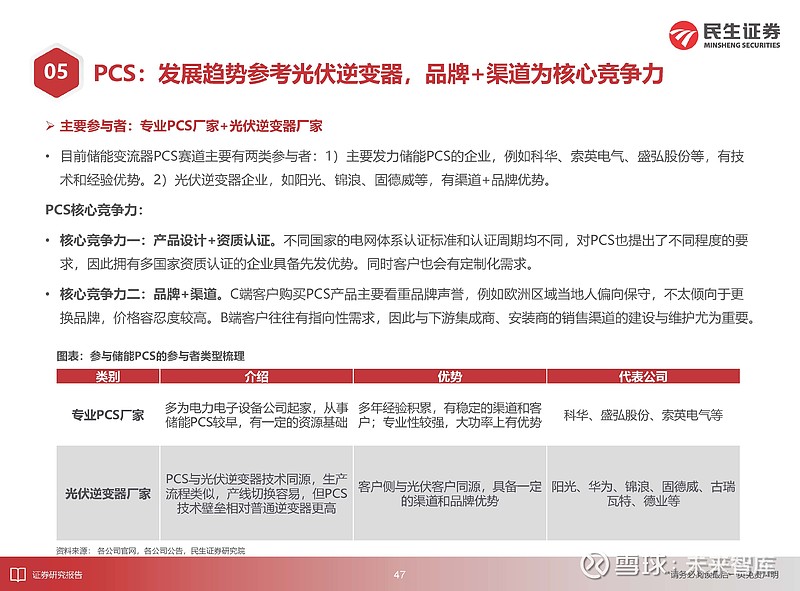

储能设备主要由电池组、储能逆变器(PCS)、能量管理系统(EMS)、电池管理系统(BMS)构成。电池组为最主要的构成部分,其主体由电芯构成。电池组中涵盖其他辅助系统包括温控(散热),消防。储能变流器PCS为必不可少的重要组成部分,负责直流交流转化,是电站并网运行的必备条件。EMS、BMS主要集中于系统软件层面,由储能投资商负责设计,EMS负责数据采集、能量调度;BMS负责电池监控、管理,保证充放均匀稳定。

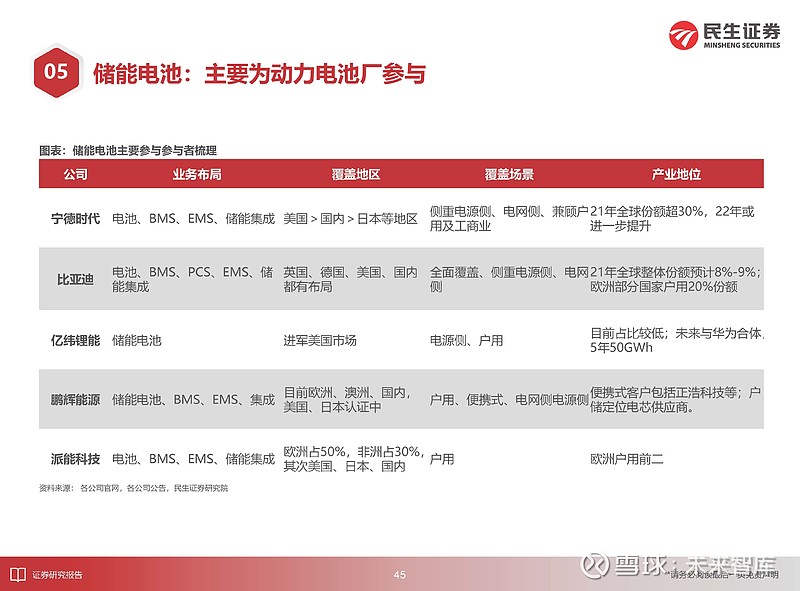

储能电池:格局一超多强,2020年宁德时代占据60%份额

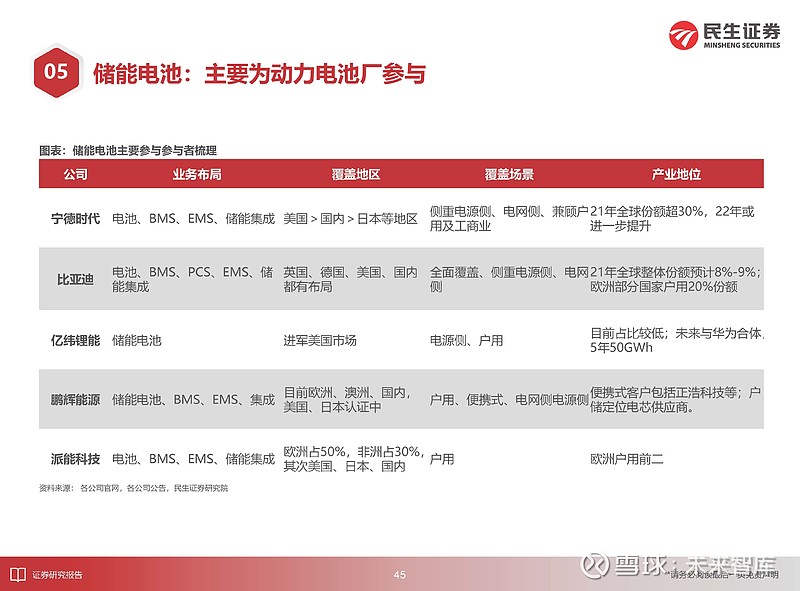

我国国内储能电池的竞争格局集中。从2020年市场份额来看,宁德时代和比亚迪的市场占有率占据了将近80%的市场,宁德时代市场份额第一,为59.7%;比亚迪的市场份额第二,为16%。国内储能电池的为垄断竞争格局,预计未来集中度进一步提高。宁德时代占据主要市场份额,二线企业发力追赶。

根据CNESA统计,2021年全球市场储能电池(不含基站、数据中心备电电池)出货量排名前五位的中国储能技术提供商,依次为:宁德时代、鹏辉能源、比亚迪、亿纬动力、派能科技,宁德时代出货量遥遥领先,二线企业迅速提升,市场占有率集中。

报告节选:

公安备案号 51010802001128号

公安备案号 51010802001128号