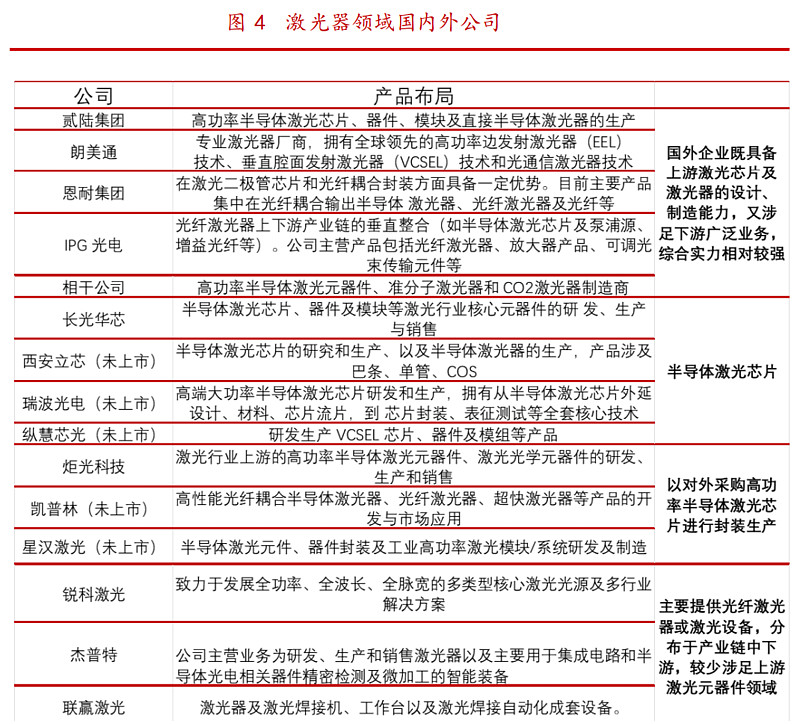

-

激光雷达

价值投机小学生

/ 2022-08-26 09:30 发布

/ 2022-08-26 09:30 发布

四

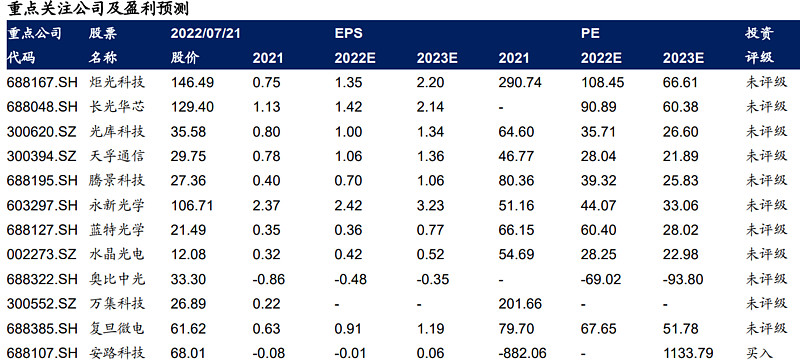

、 激光雷达产业链分析

1.上游产业链

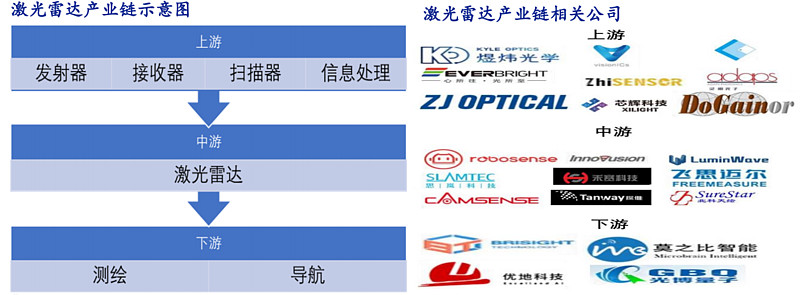

产业链上游主要有发射器

、 、 。 , , ; 接收器模块包括分束器, , ; 扫描器模块包括微振镜, ; 信息处理模块包括模数转换器, 。 从产业链角度分析

, , , , , 。

( ) 激光器作为光源用来发射光束

, ( ) 。

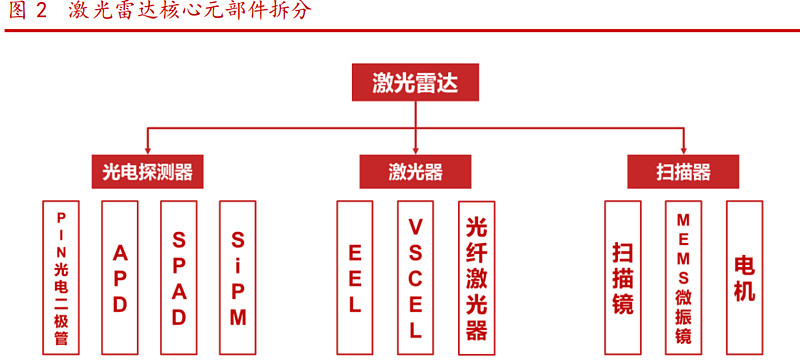

激光器主要厂商

: 目前行业内主要的半导体激光器厂商还是海外为主, 、 、 、 ; 国内有深圳瑞波光电子有限公司、 、 , 、 、 。

( ) 光电探测器是激光接收系统的核心器件

, 。

光电探测器目前仍由海外厂商主导

, , , , 。 ( ) 主要分为MEMS和光学系统

。 ( , ) , 、 。 , , , 、 、 、 、 、 。 2.下游产业链

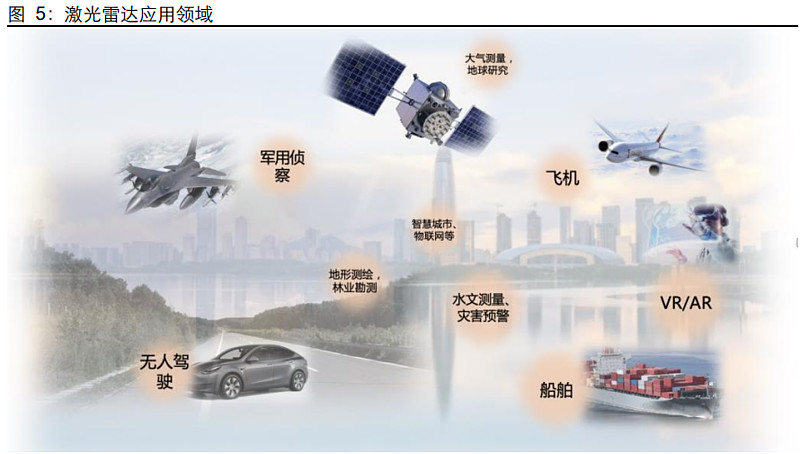

激光雷达下游应用广泛

, , , , , 。 , 、 、 、 、 、 、 、 、 、 、 。 , 、 , 。 , , , 、 、 。

五

、 相关龙头公司分析

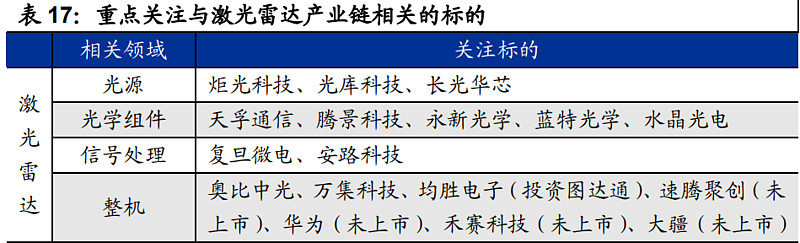

在智能驾驶

、 、 , 。

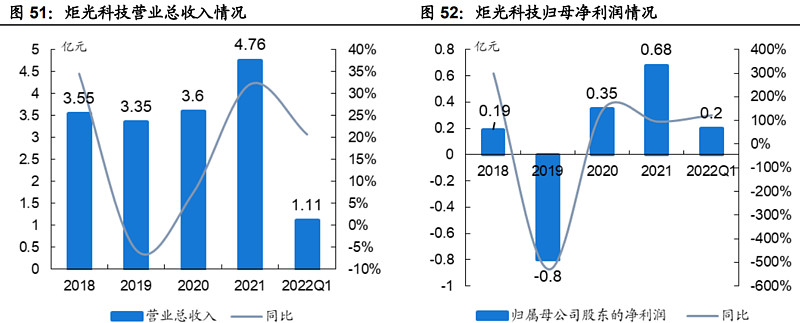

1.炬光科技

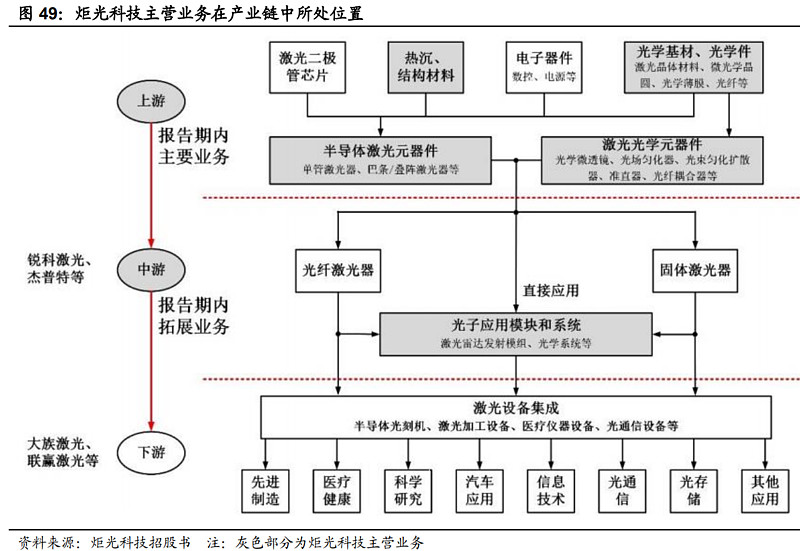

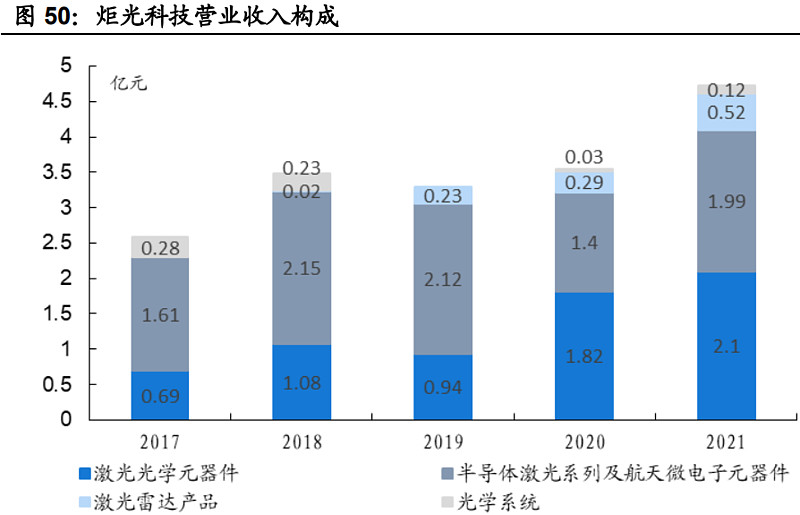

: , 炬光科技主要从事激光行业上游的高功率半导体激光元器件

( “ 产生光子” ) 、 ( “ 调控光子” ) 、 , ( “ 提供解决方案” , ) 、 。 , , 。 , , 。

炬光科技拥有车规级汽车应用

( ) 。 ( ) 、 ( ) , 、 , 、 、 、 , 。 , , , “ 2021年度激光和光电行业创新者奖( ) ” 。 炬光科技与多家车载激光雷达行业头部客户开展合作

, , 。 、 、 , , , 。 , , 。 2.长光华芯

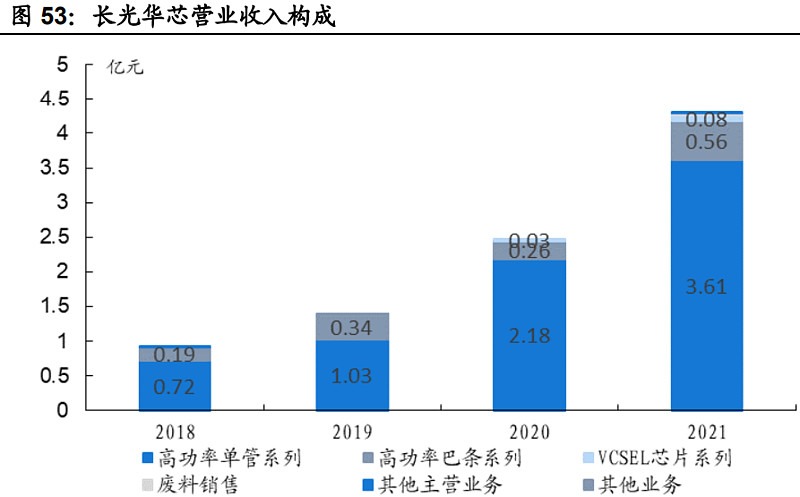

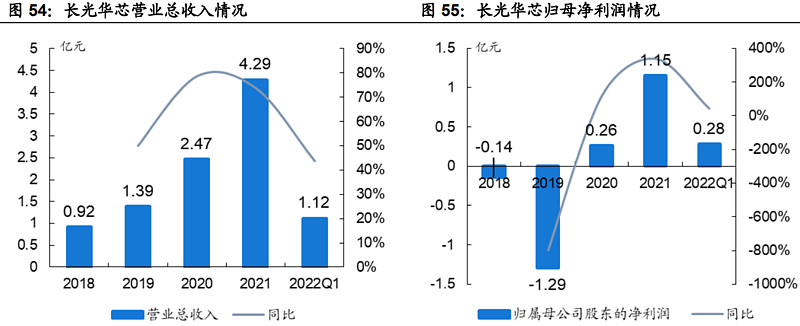

: 高功率半导体激光芯片龙头长光华芯专注于半导体激光芯片

、 、 , 、 、 。 、 , 。 , , ; 实现归母净利润1.15亿元, 。

长光华芯系半导体激光行业全球少数具备高功率激光芯片量产能力的企业之一

, 。 、 , 、 、 、 , 、 、 、 。 , , , 。 , 。 3.奥比中光

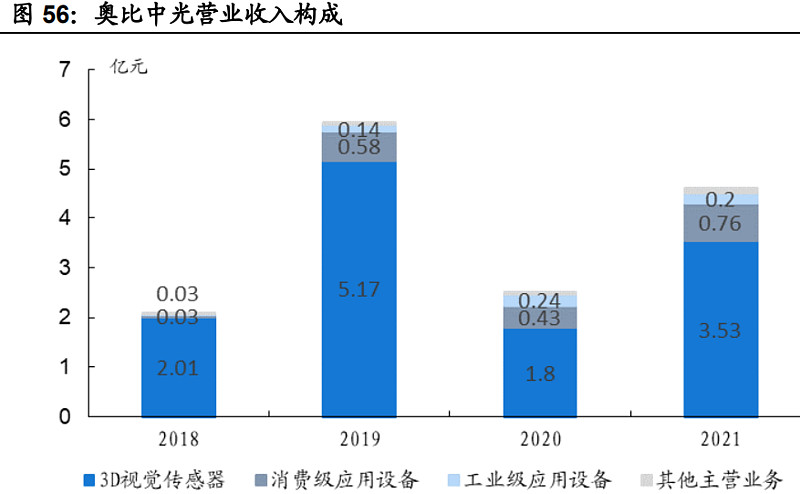

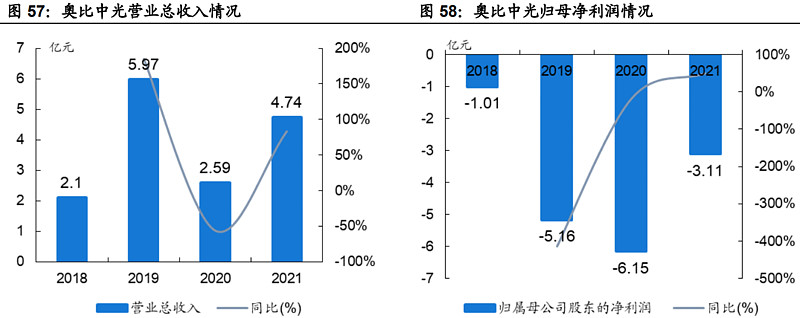

: 布局VCSEL+SPAD的单光子面阵固态激光雷达奥比中光的主营业务是3D视觉感知产品的设计

、 、 , , , 、 。 , 、 。 公司3D视觉感知技术产品的下游应用领域包括生物识别

、 、 , 。 , 。 , , ; 3D视觉传感器产品占比稳步提升, , 。

在全固态激光雷达领域

, 、 。 , , ; Flash快闪技术则因其发射面阵光源的物理特性, , 。 —— VCSEL( ) ( ) 。 , 。 。 , , , , 。 , , , 。 , , 。 4.万集科技

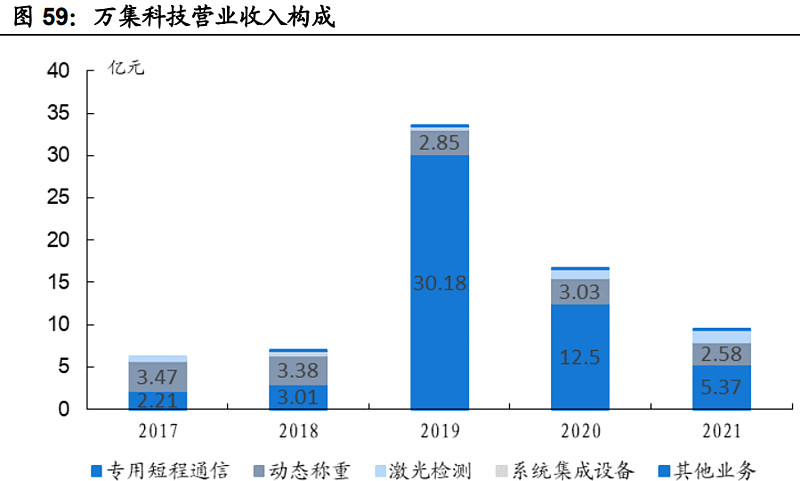

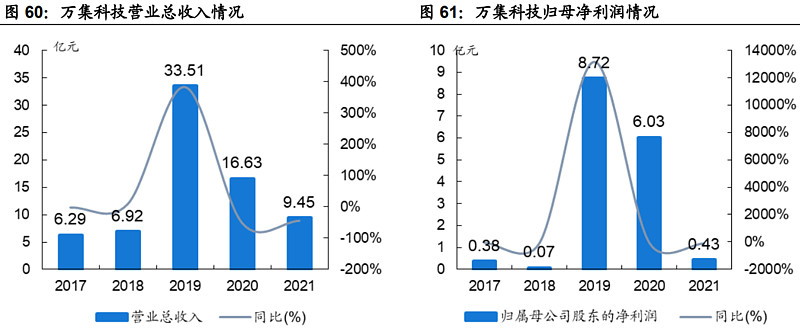

: 多技术路线布局激光雷达万集科技是国内领先的智能交通产品与服务商

, 、 、 、 ( ) 、 , 、 、 。 、 、 、 。 , 。 公司在激光雷达领域坚持自主研发

, , 。 , , , 。 , 。

公司对车载激光雷达产品同时进行机械式

、 、 。 , , , 。 , 。 六

、 竞争环境分析

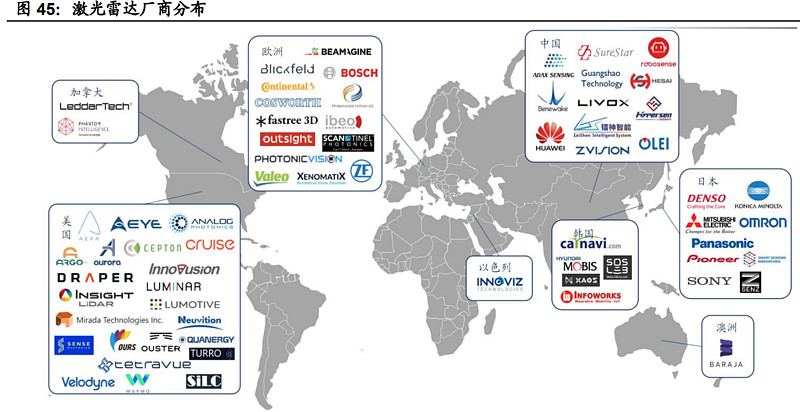

激光雷达市场参与者众多

, , 、 。 , , 。 、 。

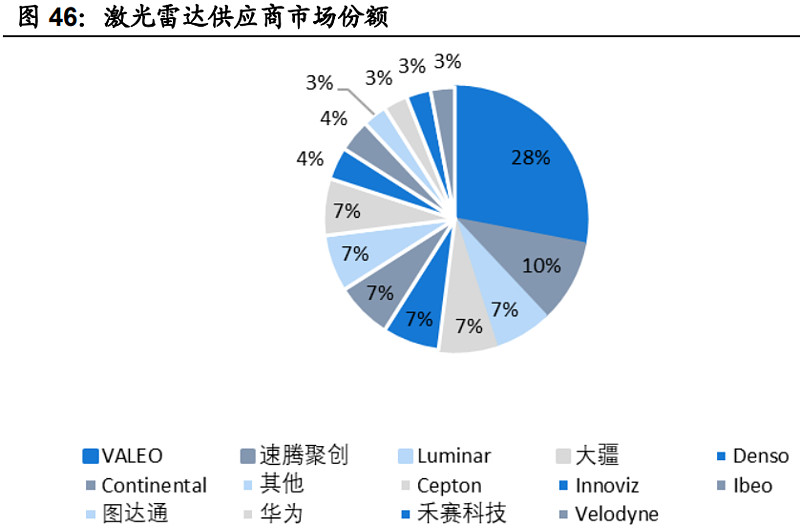

激光雷达市场份额分布较为分散

。 VALEO为激光雷达头部企业

, , 、 、 、 、 、 、 。

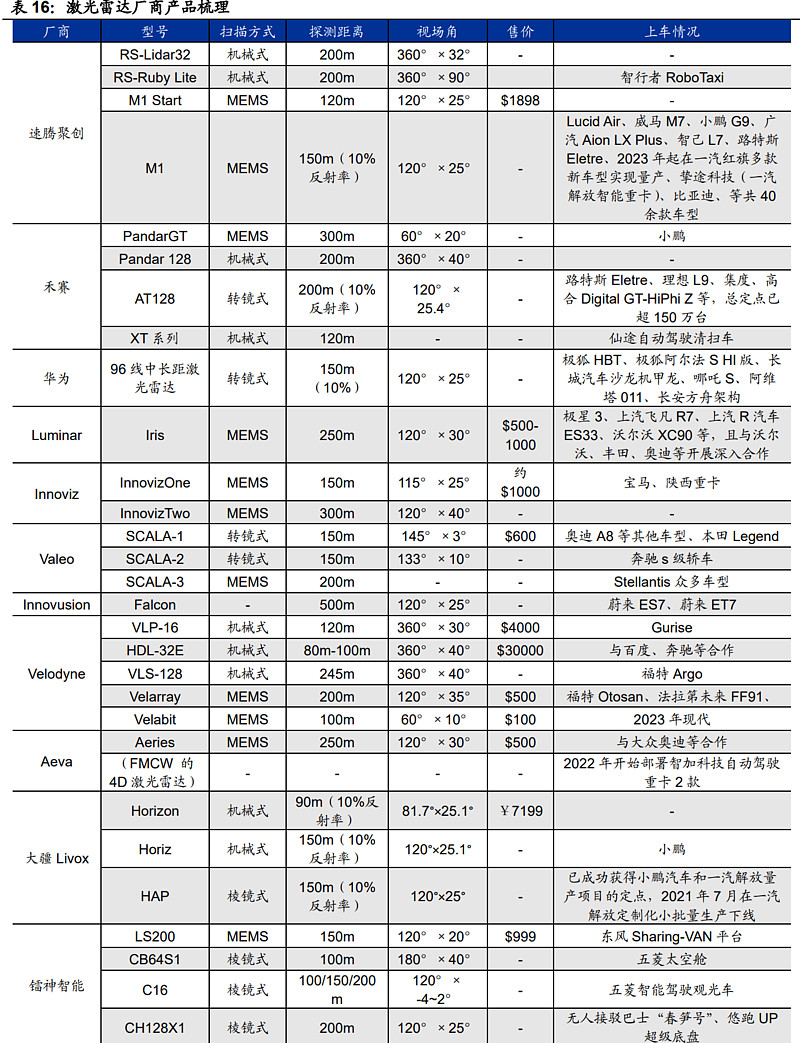

激光雷达扫描系统的固态化进程或将影响激光雷达市场未来竞争格局

。 , 。 、 、 、 , 。 FMCW激光雷达的量产或对激光雷达市场未来竞争格局有较大影响

。 、 、 、 、 。 , , , , 。

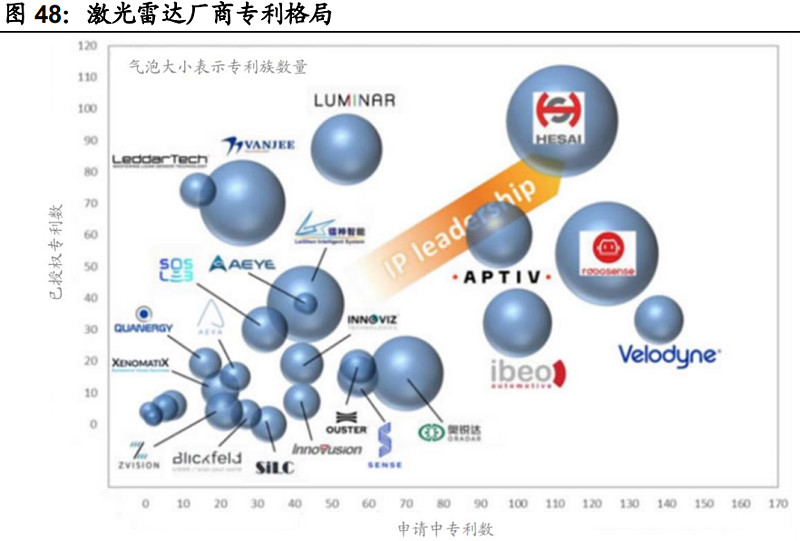

激光雷达技术密集度较高

, 、 。 , 、 、 、 。

当前各厂商激光雷达性能

、 , 。 。

七

、 市场规模分析

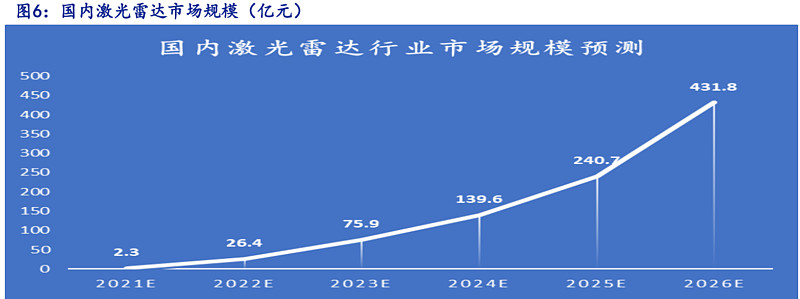

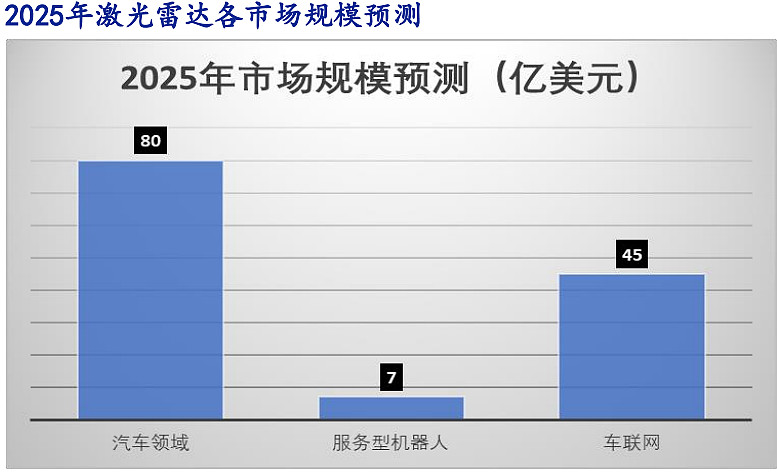

目前激光雷达市场规模较大且处于快速发展期

, , ; 激光雷达将分别应用于自动驾驶汽车

、 、 、 。

根据沙利文的统计及预测

, , 。 据麦肯锡研究报告显示

, 。 , , , 。 , , 。

激光雷达在智能汽车上的应用逐渐受到市场的关注

。 , ; 在L4/L5级中, 。 2025年

, , , , 。

作者

: 慧博

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号