-

行业分析的几个“套路”,学起来很简单!

飞鲸投研 / 2022-08-04 19:35 发布

行业分析其实并不难,都是有“套路”的。

犹记得上学时,所有与经济相关的专业都要学习宏观经济学和微观经济学,每到期末考试前夕总有很多人要通宵复习。其实行业分析不外乎两个角度,即宏观分析和微观分析。宏观分析就是大环境,从政策、经济、文化和科技等方面入手;微观分析需要集体到行业本身,如行业整体情况、内部影响因素等。具体分析思路参考下图。

今天,飞鲸投研就按照上面的思路,分析一下乳制品行业。不过宏观大环境就不再解读了,主要分析行业的情况与影响因素。

一、乳制品行业整体情况

时间维度:乳制品行业经过约70年时间的发展,目前处于转型调整阶段(成熟期)。

1950-1977年起步阶段:

新中国成立后,经济逐渐复苏,人民生活也稳定下来,对质量有了更高的追求,因此众多国营乳制品工厂趁势建立,乳制品行业开始起步。此阶段,行业发展缓慢,原料奶产量不足,奶源以散养为主。

1978-1992年迅速扩张阶段:

乳制品的质量、数量和种类都得到快速发展,行业扩展速度加快,奶粉被大众熟知并走进千家万户,成为那个年代营养的代名词。这一时期产品结构单一,销售的区域性明显。

1993-1997年结构调整阶段:

此段时间里乳制品供过于求,乳制产品积压滞销,部分小型乳制品企业陷入经营困境。1997年行业开始进行产品结构调整,集中力量发展液态奶。

1998-2007年高速增长阶段:

此时奶粉需求遭遇瓶颈,瑞士利乐公司联合国内企业推出了灭菌奶,受益于包装技术和杀菌技术的进步,常温奶一时间风靡全国,乳制品行业迎来了高速发展期。液态奶产量由1997年774.8万吨增长至2007年3633.4万吨,年均复合增长率16.71%。

2008年至今转型调整阶段:

2008年“三聚氰胺”事故让乳制品行业进入最黑暗的时刻,消费者对国产奶失去了信心,转而求购“洋奶粉”,国外许多国家也禁止进口中国奶粉,臭名远扬。也正是这一事件,乳制品行业监管更加严格、生产更加规范,乳制品产量实现恢复性增长,经历过起起伏伏,行业已进入成熟期。

空间维度:乳制品行业市场规模持续增长,人均消费量远低于国外平均水平

增量市场是指可能会被激发的潜在的市场份额。市场边界扩大,整体规模增加,甚至可以蚕食类似品类的市场,是一个从无到有的过程。

存量市场则是现存的已被看到的确定的市场份额,是一个从有到优的过程。

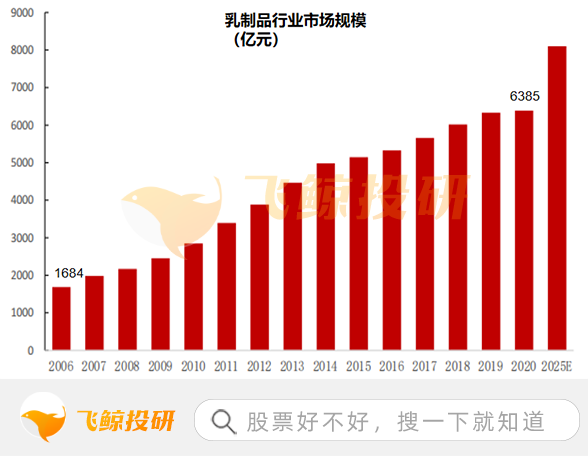

根据欧睿数据,乳制品行业市场空间一直在不断拓展,由2006年1684亿元增加到2020年6385亿元,年复合增长率10%左右。而且根据预计,未来我国乳制品行业市场规模将继续增长,2025年有望达到8100亿元。

根据阳光乳业招股说明书,我国人均乳制品消费水平与发达国家仍有较大差距。从人均消费量来看,2019年我国人均乳制品消费量22kg/年,欧美国家100kg/年,日韩40kg/年。

从人均消费额来看,2019年我国人均乳制品消费额只有43美元/年,美国人均消费额225美元/年,是我们的五倍;即便是饮食习惯类似的日本、韩国人均消费分别为175美元/年、89美元/年。

因此,我国乳制品市场存在巨大提升空间。根据欧瑞数据,预计2025年我国有望超过美国,成为全球最大的乳制品消费市场。

二、行业内部因素分析

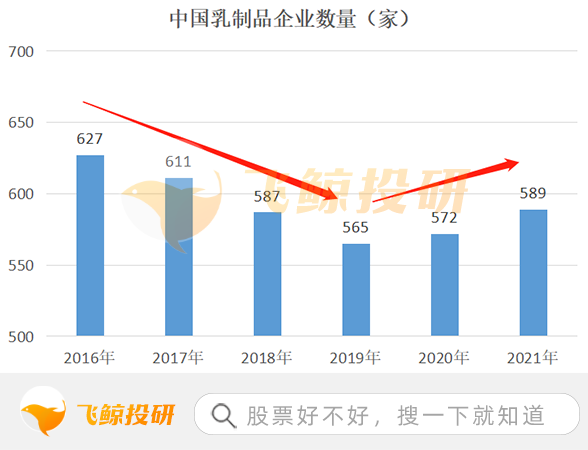

乳制品行业规模不断扩大,乳制品企业数量并未持续上升。根据公开数据显示,2016-2019年,主营业务收入在20000万元以上的乳制品企业数量由627家减少至565家,2019-2021年数量逐渐增加到到589家。

1、竞争格局:两超多强——伊利、蒙牛双寡头垄断竞争

乳制品行业经历了三聚氰胺事件、行业洗牌、转型调整等阶段,市场化程度较高,已经形成了比较稳定的竞争格局。

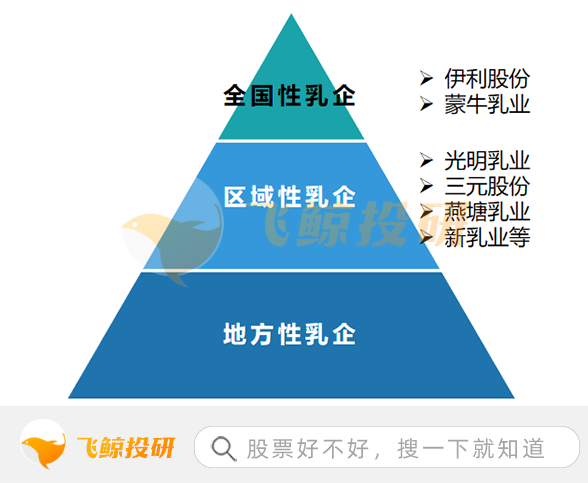

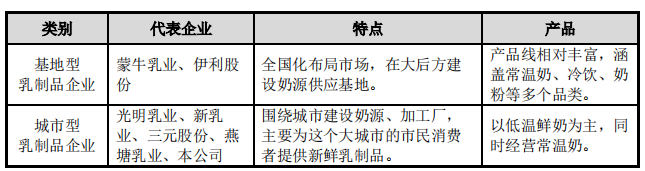

按照规模大小、渠道覆盖程度和经营范围,可将乳制品行业大体分为三大梯队:

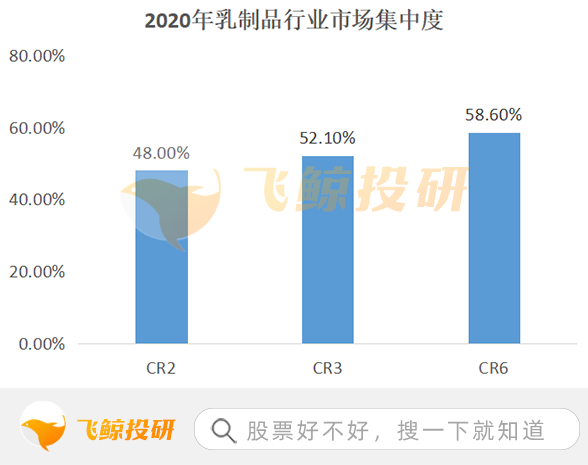

目前,乳制品行业之间的竞争主要集中在龙头企业之间,虽然行业内规模以上企业近600家,竞争较为激烈,但经过一番角逐,伊利和蒙牛占据过半江山,行业逐渐从垄断竞争像双寡头垄断迈进。

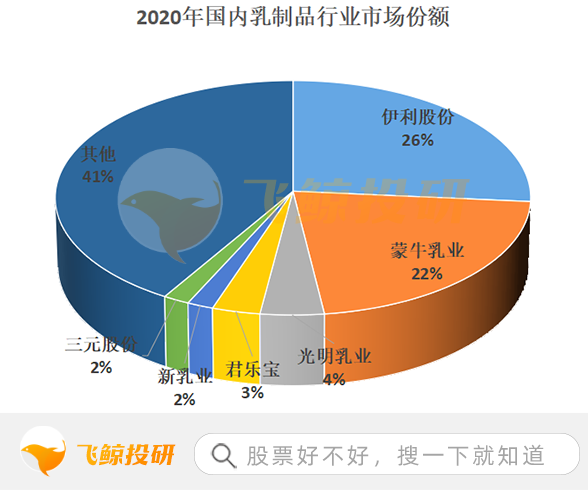

根据欧睿数据,2020伊利股份和蒙牛乳业市场份额分别为26.4%、21.6%;光明乳业、君乐宝、新乳业、三元股份市场份额分别为4.1%、3.1%、1.7%、1.7%。

显而易见,乳制品行业呈现两超多强的竞争格局,行业集中度高。2020年两大龙头企业市场份额合计高达48%,CR6达到58.6%

2、商业模式:液态奶为主,其他产品竞相发展

我国的乳制品根据结构可分为四种类型:液态奶、酸奶、奶酪以及其他,其中液态奶在乳制品中市场份额最高,2020年达到60%。虽然其他品类也在快速发展,但仍无法撼动液态奶的地位,2020年酸奶、奶酪市场占有率分别为36%、2%。

对液态奶进行细分,常温奶占比第一,其后依次为风味牛奶饮料和低温奶。

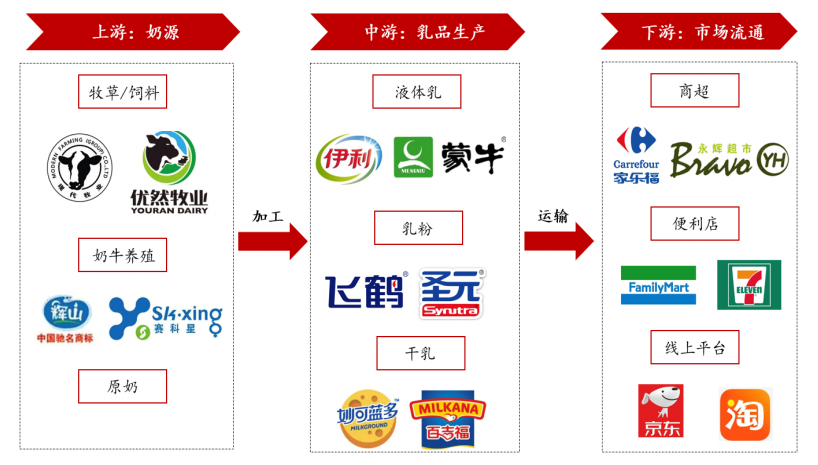

乳制品行业产业链

乳制品行业同时具备国民经济三大产业的特征,第一产业中的畜牧养殖、第二产业中的食品加工以及第三产业中的物流零售。

乳制品行业处于产业链的中游位置,上游主要由饲料、奶牛养殖等行业构成,以伊利、蒙牛为代表的乳品行业处于产业链的中游位置,最终产品通过线上与线下渠道流向终端消费市场。目前,乳制品行业的销售渠道主要以线下为主,占比约为80%,线上渠道占比约为20%。

3.行业壁垒

(1)奶源供应壁垒

稳定的奶源是乳制品企业生产的前提条件。配套奶源可以满足乳制品生产的原料供应,并进一步保证乳制品上游的食品安全控制,是乳制品加工企业的发展根基。对于以巴氏奶产品为主的城市型乳企,生鲜乳资源的获取尤为重要。

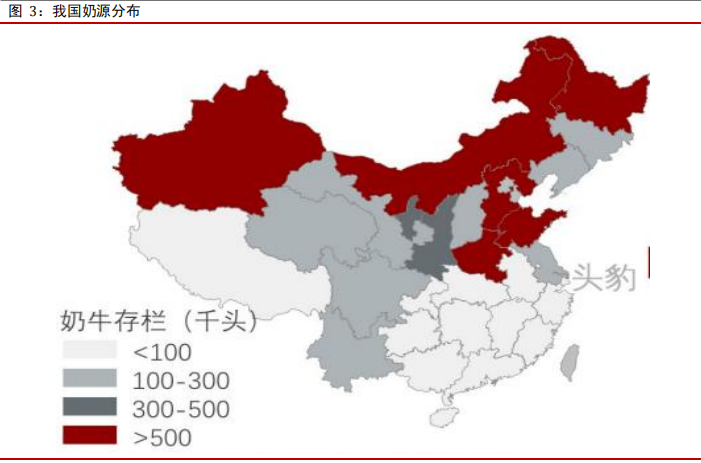

我国奶源分布格局相对稳定,主要集中在六大黄金奶源带,分别是内蒙古奶源带、新疆奶源带、河北奶源带、东北奶源带、四川奶源带与济南奶源带。分布在北方的奶牛资源基本被大型乳制品企业控制,其他地区的区域性奶牛资源,也主要由地方乳制品企业掌握。

稳定的奶源供给需要企业大规模的资金投入、长期的基地建设,行业新进入者难以在短期内完成。

(2)品牌壁垒

品牌影响力看不见、摸不着,却对乳制品企业开拓和占领市场具有重要作用。提到牛奶,消费者就会第一时间想到伊利、蒙牛;提到白酒,就想到贵州茅台......

一旦产品占领了人们的心智,其他新品种想要打进来就十分困难。

而品牌的建立是长期的事情,全国性乳企伊利和蒙牛的产品已经销售到全国各地,知名度大、影响力高;区域性乳企通过差异化的产品结构,死磕某一区域,也取得了不错的成绩,如光明乳业。

因此,相对与早已在乳制品市场深耕多年的企业来讲,新企业想要打造品牌着实不易。

(3)渠道壁垒

上面我们说过,80%的乳制品都是通过线下销售,渠道就是乳制品企业和消费者之间的桥梁。目前,基地型乳企的产品保质期较长,主要通过经销商、商超等渠道在全国范围内建立营销网点;城市型乳企主打低温奶制品,一般通过送奶上户和专营店进行销售,相对独立、封闭。

对于新进入者而言,需要投入巨大的人力财力,即便如此短期内也难以建立完善的营销网点;另外,城市型乳企的用户忠诚度高,能够有效防止外来品牌的入侵。

三、乳制品行业内主要企业

伊利股份:乳制品行业领军者,全球乳业五强。拥有西北、内蒙古和东北三大奶源基地,产品涵盖液体乳、乳饮料、低温奶等,目前已成功打造出20余个品牌。其中母品牌伊利和金典、安慕希年销售收入突破200亿,优酸乳年销售收入突破100亿。

蒙牛乳业:全球乳业八强,目前公司形成了包括液态奶、冰淇淋、奶粉、奶酪等品类在内的丰富产品矩阵,拥有特仑苏、纯甄、冠益乳、优益C、每日鲜语等品牌,市场份额处于领先地位。

光明乳业:规模最大的城市型乳企,低温产品优势明显,以上海为根据地,在华东地区的竞争力较强。在巴氏奶细分领域,光明乳业在地方市场的市场份额领先,并不断开拓外地市场。

天润乳业:凭借新疆地区得天独厚的优势,拥有4.6万头自由奶牛,18个规模化牧场,奶源供给充足。2021年61%的营业收入来自疆内,不过从近几年的疆外营收占比来看,有不断向疆外扩张的趋势。营收和净利润均保持稳定增长,财务状况良好。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号