-

今天,只说一个公司!!

飞鲸投研 / 2022-08-01 19:55 发布

目前的市场依然是围绕新能源在动,我们前面说过,在国内外刺激措施下,新能源赛道成长的斜率越来越陡,今年全年预期目标650万辆,这样看,下半年销量就要超过400万辆,是上半年的一倍。

站在赛道趋势下,涉足新能源产业链的企业都会有一定的成长机会,这里面老张一直在解读汽配,拓普集团更是从2020年百亿市值一直跟踪到现在的千亿市值。下半年,汽配依然面临需求端强劲和成本端原材料价格下滑的双重利好,业绩释放更有想象力。

投资是持续跟踪的过程,尤其是在成长品种上,我们这里再来看一下拓普,主要从业务结构、盈利能力、客户以及估值等来进行跟踪。

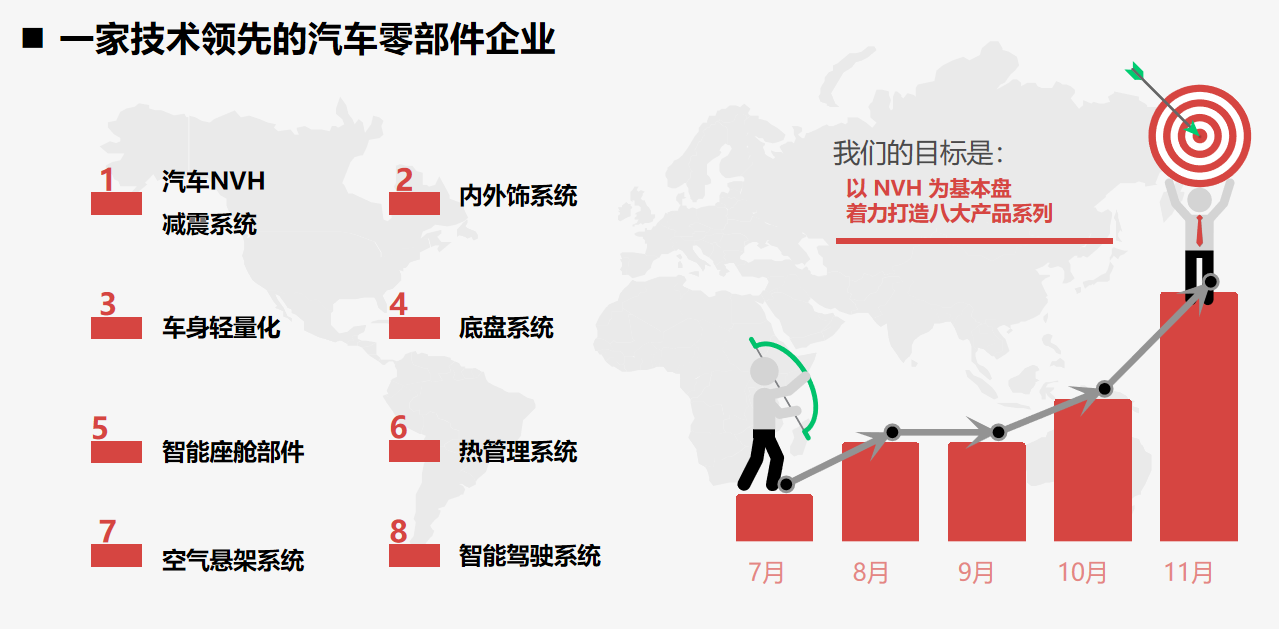

第一,业务布局充分,大平台优势明显。

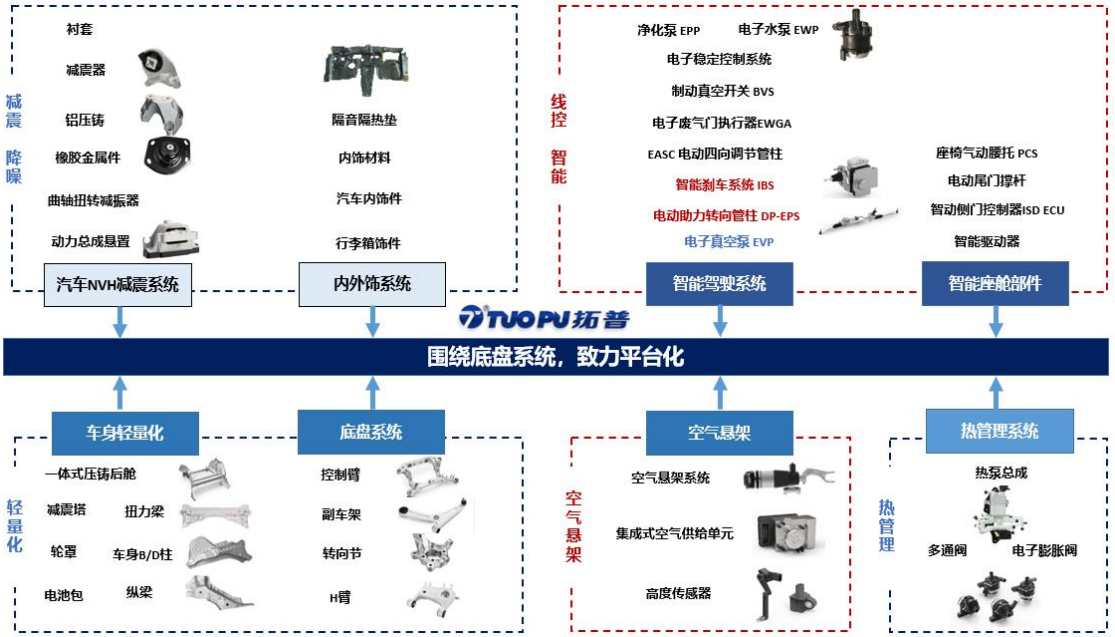

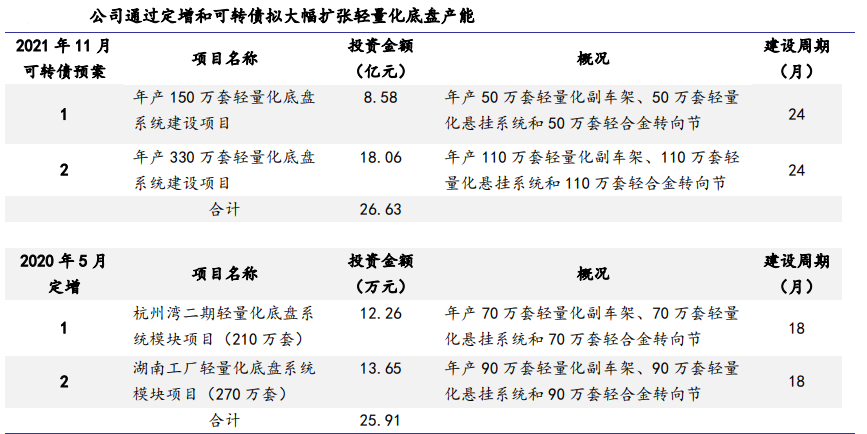

拓普以汽车传统的减震器和内饰功能件起家,2016年以来积极布局新能源,2020年定增扩张轻量化底盘产能;2021年空气悬架工厂落地,2022年6月正式投产,年产能200万只,可实现50万辆车的配套;2021年公司汽车热管理产品投产并批量供货。

目前公司形成了减震系统、内外饰、轻量化底盘、车身轻量化、热管理、空气悬架等8大产品系列,单车配套金额高达3万元。

在具体到产品端,公司传统减震和内外饰业务稳定收入,底盘系统和轻量化构件开始加速放量,是成长最迅速的业务。

公司空气悬架新工厂即将投产;公司热管理系统产品已经和主要客户达成合作;公司7200T 一体化压铸后舱成功下线;公司智能驾驶产品开始小规模交付。

其中,为了满足快速增长的轻量化底盘业务,公司积极的募资扩张产能,为收入扩张奠定了基础。

从业务布局看,拓普的每一块业务都是新能源目前最火的方向,公司的大平台型优势加速凸显。

第二,盈利能力提升。

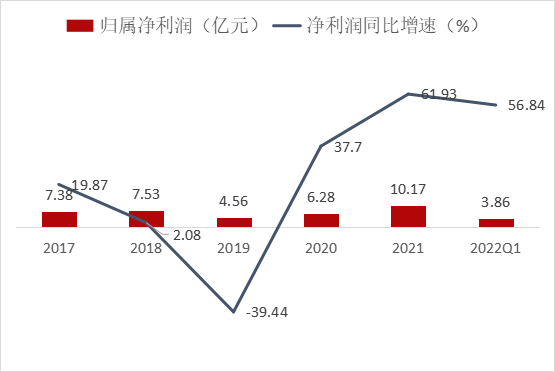

得益于先发布局新能源领域,拓普从2020年以来收入和利润呈现了大幅增长态势,也助力站上千亿市值。

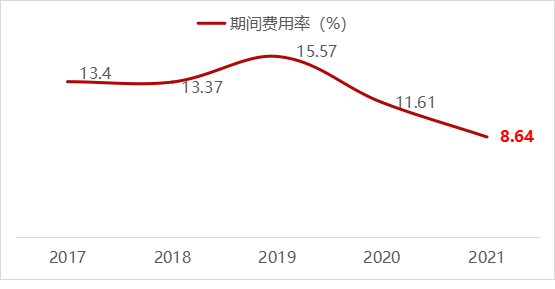

这其中,2019年以来公司费用率持续下滑,显示了公司强大的费用管控能力,也彰显了公司强大的份额优势。

最重要的是公司净利率从2019年以来持续提升,显示了盈利能力的强大,特别是在汽配这种相对低端的制造业领域。

刚刚披露的半年报预告显示,拓普上半年营收同比增长33%-40%,归母净利润6.67-7.37亿元,同比增长45%-60%。这也简单计算,二季度净利润环比减少9.0%-27.2%,但净利率同比增长1.5-2.5pct,到了10.1%-11.1%。

要知道,上半年上游原材料价格大涨下,制造企业不但能稳定住业绩,还能保持净利率的提升,充分显示了大平台型企业的成本控制能力。

第三,客户优势。

公司从早期的上汽通用、吉利、长安福特和上通五菱等主要客户为基础,新能源开拓了特斯拉、比亚迪以及几乎所有造车新势力。

第四,估值分析。

在A股有个规律,景气度来了,股价就会被推到极致,很少会有股价稳步上涨的情况,一般都是推到极致,出现消化,再推下一波。

这个时候,我们也不得不从估值区间上进行把握。

从历史数据看,拓普最高时候估值超过了百倍,现在显然还没到极致。

从数据角度分析,上半年公司净利润在7亿元左右,因为下半年新能源销量有望是上半年的一倍。再加上上游成本下降带来的利好,我们保守估计全年利润16亿左右,这样对应目前的估值是60倍左右,PEG也正好是1,依然具备估值优势。

当然,关于跟踪,我们会持续解读。

……

再来聊一下市场。

全天市场走了一次还算偏强的反弹修复,不过向上的持续性预计不会太好,因为目前各方面因素还不支持持续性的行情,经济预期差、流动性等没有变化,市场还是震荡多一些,继续轻指数重个股。

具体方向上,还是新能源这条主赛道,包括机器人也是新能源的扩散。当前市场没有别的东西,存量资金只在新能源细分上做轮动,围绕的就是新技术方向。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号