-

药中茅台,药明康德!

飞鲸投研 / 2022-07-28 20:41 发布

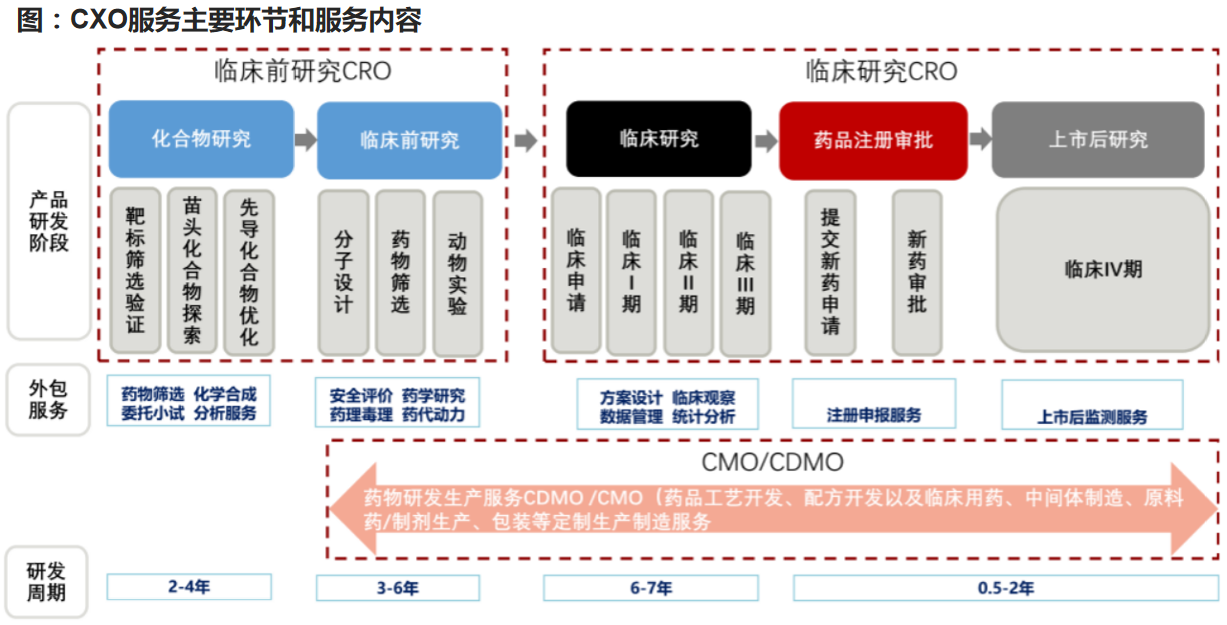

CXO是医疗外包行业的简称,其作为我国新兴产业已经有20多年的发展历史了,和一般的产业或产品经历的生命周期一样,前十年可以说是行业的导入期,后十年,随着国家医药政策逐渐明确,医疗改革的提速和医保市场的扩容,CXO行业规模才得以迅速增长。

在最近十年,头部医疗研发外包企业纷纷实现了上市,而且业绩维持了高速增长,一体化龙头药明康德迄今已有约3000亿市值,跻身于全球CXO行业top10排行榜;老二、老三康龙化成、泰格医药达到了约千亿市值,一个走的一体化服务路线,一个则通过提高市占率做大做强。

但经过了多年的高速发展,市场对于CXO现在的态度却有些冷淡,了解过后似乎很多人都认为CXO行业将进入成熟期,随着业绩兑现估值会不断下降,一个比较“靠谱”的理由是现在CXO企业的市值已经超过了整个行业规模。意思是这就到天花板了?

飞鲸投研今天就来复盘一下CXO企业过去的成长史和未来的发展趋势,主要以药明康德为例。

一、药明康德近两年增长的原因

在疫情的笼罩之下,2020年至今CXO企业的业绩却好得不像话,从而给股价实现戴维斯双击提供了温床,估值的角度暂且不说,主要来看看医疗研发外包企业是如何连续两年维持业绩高增长的。

从药明康德说起,它主要提供从药物发现到药物开发的全流程一体化药物研究、开发及生产服务。

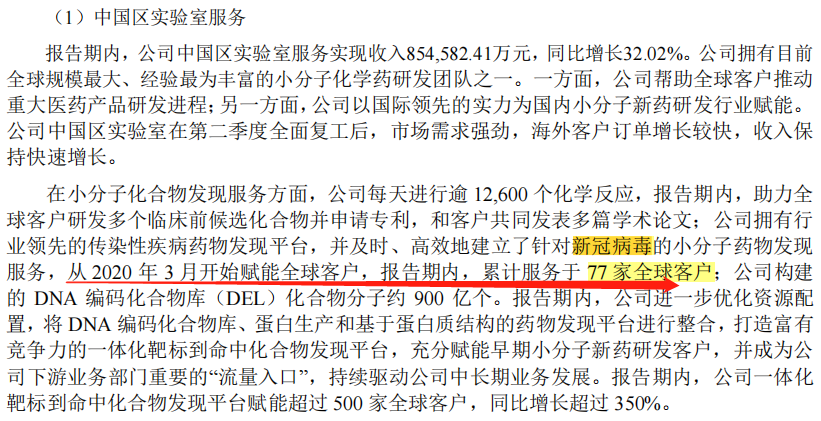

CXO企业业绩爆发的这个时点和新冠疫情爆发的时点高度重合,再加上凯莱英和博腾股份确实享受到辉瑞新冠口服药生产的红利,我一直想知道其他CXO企业和新冠产品的研发有没有关系,通过药明康德2020年年报我发现,新冠疫情除了给企业带来挑战之外,确实促进了业务的增长。

但这块业务收入甚至利润占比可能不是很高,综合来看,我们认为其他创新药研发力量对企业近两年业绩贡献更大。

一方面,2020年药明康德对于新冠病毒小分子药物发现共服务约77家客户,而截至2020年末,药明康德服务的活跃客户合计已超过4,200家,截至2021年末,活跃客户便超过了5,700家,占比很小。同时提到,2020年药明康德一体化靶标到命中化合物发现平台赋能超过500家全球客户,同比增长超过350%,早期小分子新药研发客户增长很快。

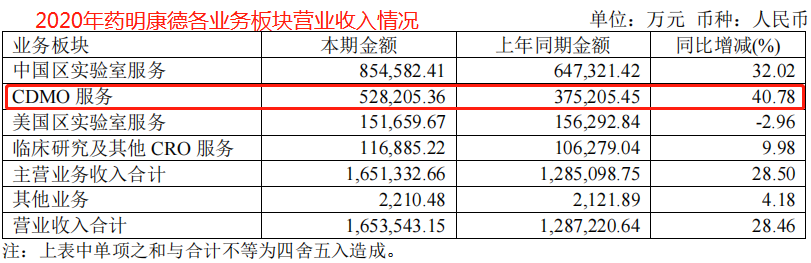

另一方面,除了实验室服务业务,CDMO服务收入增长也非常快,2020年,药明康德CDMO服务项目增加新药物分子575个,其中临床III期阶段45个、已获批上市的28个。一直到2021年,药明康德提到其工艺研发和生产(D&M)服务项目所涉新药物分子1,666个,其中临床I期及临床前阶段1,318个、临床II期阶段257个、临床III期阶段49个、已获批上市的42个;其中小分子工艺研发和生产管线共增加732个项目,商业化项目增加了14个。

由此可见,约两年时间,药明康德不仅服务的已获批上市产品持续增加,而且处于临床阶段的管线均在大幅增长,还有非小分子药物的临床早期阶段项目大量增加。

商业化阶段项目往往为企业当期带来大量的收入,而临床阶段的管线则可能为企业带来潜在的一体化服务收入。

二、研发服务外包市场没有到天花板

行业数据我是从药明康德年报和凯莱英H股招股书里看到的。

根据Frost&Sullivan报告预测,中国医药研发投入外包比例将由2021年的39.4%提升至2026年的49.9%,全球医药研发投入外包比例将由2021年的43.0%提升至2026年的52.7%。同时报告预测,由中国医药研发服务公司提供的全球外包服务的市场(不包括大分子CDMO)规模将由2021年的985亿人民币增长到2026年的3,006亿人民币,年平均增幅约25%。

2022年半年报又更新了新的预测数据,不仅医药研发外包比例将提高,2022-2026年中国医药研发服务公司提供的全球外包服务的市场年平均增幅为约26.6%。

医药研发外包经历了由0~1的发展过程,1到100的过程虽然相对简单并且增速会下降,但体量仍然很大。

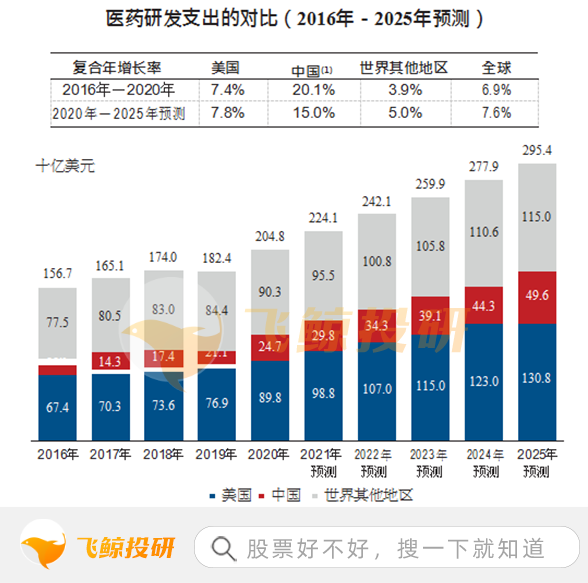

除此之外,我国医药研发外包将同时受益于全球和我国新药研发投入的快速增长。根据2021年6月最新的Frost&Sullivan报告预测,全球医药行业研发投入将由2021年的2,241亿美元增长至2026年的3,129亿美元,复合年增长率约6.9%。中国医药研发生产服务行业有显著的性价比和规模优势,将在未来较长一段时间内持续受益于该类业务的产业转移趋势。

我国医药产业由仿制为主向创新为主的战略转变,预计研发投入将保持更快速增长。我国药品医疗器械审评审批制度改革、上市许可人制度(MAH)、仿制药一致性评价和带量采购、创新药医保谈判等一系列政策的不断推进将带动国内创新药研发生产市场需求持续增长。根据Frost&Sullivan报告预测,中国医药行业研发投入将由2021年的298亿美元增长至2026年的551亿美元,复合年增长率约13.1%。

(数据来源于凯莱英H股招股书)

所以我们认为医药研发外包行业未来几年的景气度是有保障的。回过头去看2020年、2021年国内CXO企业的业绩增长情况,可能只是下游药企研发到一个阶段的“结晶”,未来医药研发投入还会持续增长推动着CXO企业向前发展,业绩增速能否再创新高还未可知。对于药明康德来说,生物学业务、细胞及基因疗法CTDMO业务、国内新药研发服务部都有望形成产生巨大的增量市场。

业绩增速将影响企业的估值波动,在此成长属性之下,给予CXO企业当前2倍的PEG一般可以接受(但是不低),假设2023年-2026年,药明康德业绩复合增速为20%,合理pe便是40倍,假设2023年-2026年,药明康德业绩复合增速为25%,合理pe便是50倍,如果这时候估值也取40倍,保持不变,不断增长的业绩仍然可以成为企业股价/市值增长的动力。

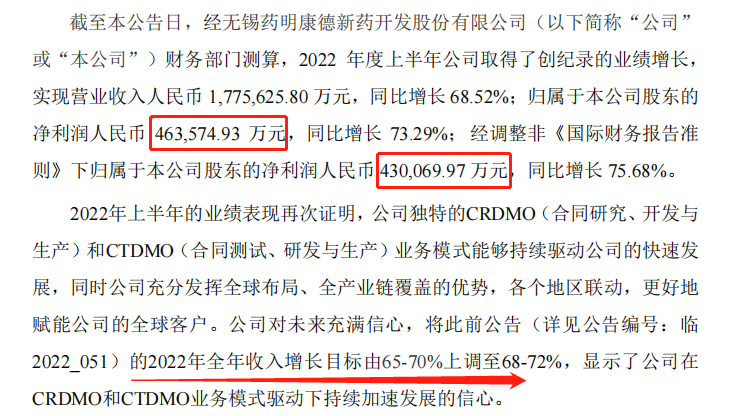

药明康德当前静态市盈率约为58倍,但2022年的业绩我们还没有考虑,药明康德对今年业绩增长的信心很足,收入目标由增长目标由65-70%上调至68-72%,假设今年净利润增速为60%,在当前的市值之下,企业的市盈率将下降至约37倍,虽然也不算很低,但我更相信企业未来的成长性。

这让我想到了股市一哥“茅台”,当前茅台的滚动pe约为44倍,估值虽然处于历史高位,但2018年1月茅台的pe也曾达到过40倍,那时候茅台股价仅用700元,现在4年多过去了,茅台的股价已经2000了!

三、总结一下

总的来看,经过复盘药明康德过去两年的业绩增长情况,飞鲸投研认为它的业绩增长虽然和新冠产品研发有一定关系,但总体来看,新冠药研发可能仅是比较小的一部分,两年时间医药行业已经不知道有多少新事物在出现,截至2021年药明康德前五名客户销售额36.59亿元,占年度销售总额15.99%,说多也多,说不多也不多。

对于药明康德来说,即使它未来业绩增速会下降,但我们展望未来,医药研发外包仍然是海阔天空,就算我们不能期望短期出现再一轮的戴维斯双击,但是仍然可期。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号