-

7月A股还能继续上涨吗?

薛洪言

/ 2022-07-06 07:17 发布

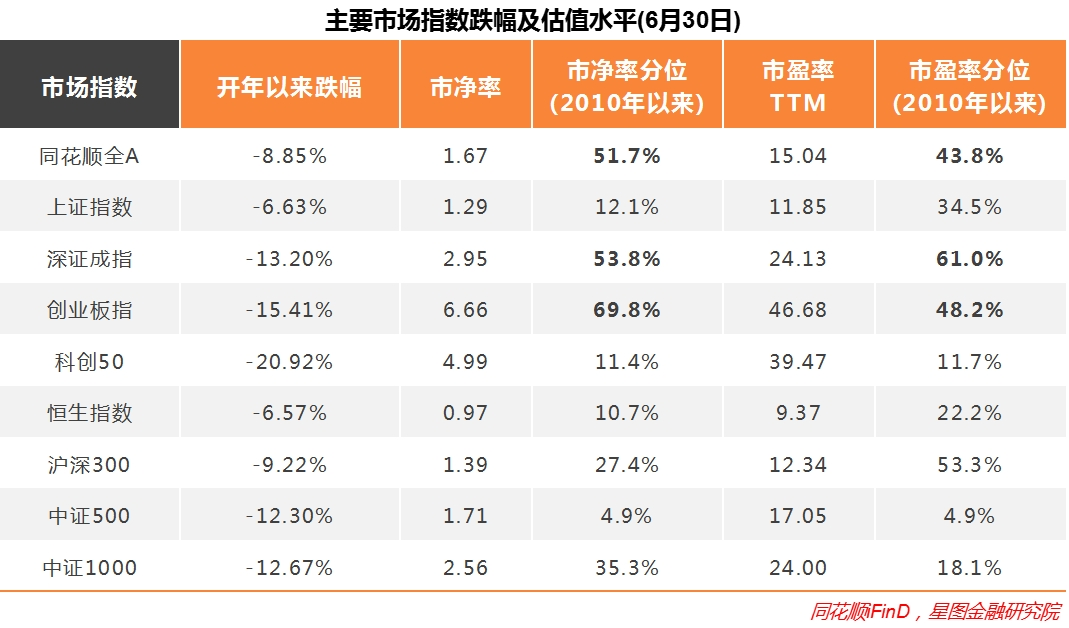

/ 2022-07-06 07:17 发布截至2022年6月30日,同花顺全A开年以来累计下跌8.85%,市盈率和市净率分别位于2010年以来的43.8%和51.7%分位,估值水平仍处于合理位置,但已难言低估。 考虑到市场短期反弹幅度较大,大盘估值已进入相对合理位置,在当前的市场环境下,A股7月份还能延续反弹态势吗?后续市场如何布局才能提高胜率?时至年中,这些问题都需要投资者回答。 上半年市场回顾 2022年上半年,市场跌宕起伏,很多投资者依旧处于亏钱状态。我们先来看一下主要市场指数的涨跌幅,测一下市场水温。 开年以来,市场全A指数累计下跌8.85%,其中,科创50指数下跌20.92%,跌幅最高;创业板、深证成指位列其后,跌幅均在15%左右。相比较来看,上证指数、恒生指数跌幅较小,均在6.5%左右。从市场风格上看,沪深300的表现优于中证500,表明上半年大盘风格整体占优。

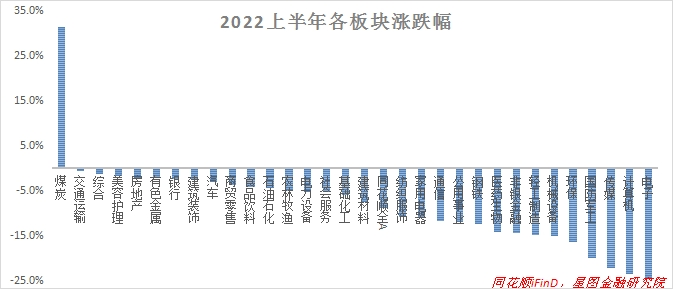

从估值分位来看,因较高的“电力设备”含量,创业板指和深证成指估值分位显著高于其他指数。截至6月30日,创业板前三大行业分别是电力设备(37%)、医药生物(21.6%)和电子(8.9%);深证成指分别是电力设备(16%)、电子(10.5%)和医药生物(10.5%)。相比之下,中证500、恒生指数、科创50等指数的估值分位仍处于相对底部位置。 从行业涨跌幅来看,除煤炭板块录得31.4%的涨幅外,其他申万一级行业全部下跌。其中,交通运输、美容护理、房地产、银行、建筑装饰、汽车等板块跌幅较小,相比全A指数取得超额收益;电子、计算机、传媒、国防军工等板块跌幅较大,显著跑输大盘。

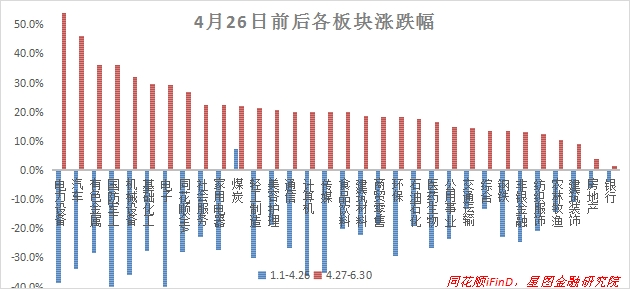

从市场风格上看,以4月26日为界限,今年上半年A股行情分为两大段。前半段,市场普跌,后半段,市场普涨,且前期下跌越多,后期反弹力度越大。银行和地产前期下跌有限,故而在4月27日以来的反弹行情中表现较差;而电力设备、汽车、军工等板块前期跌幅很深,4月27日以来反弹力度位居前列。其中,只有煤炭板块是个例外,前后两段均实现绝对正收益。

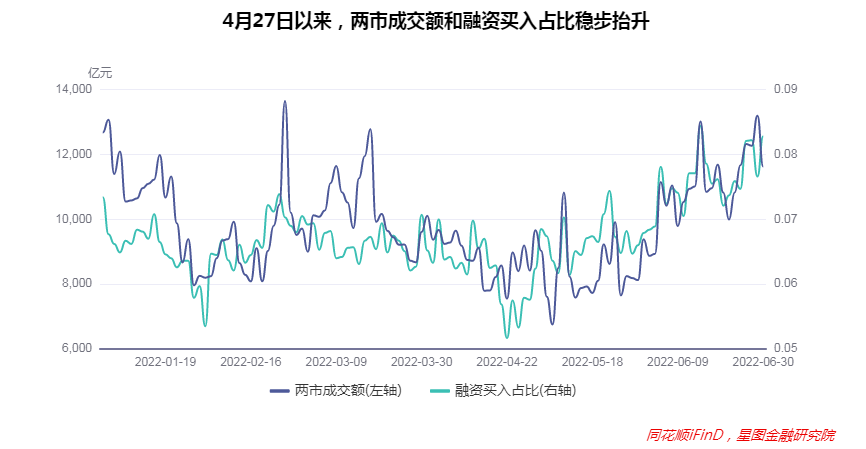

事后来看,涨跌原因也很清晰。 第一段的普跌行情,属于典型的戴维斯双杀,主要是疫情冲击了基本面、美联储加息抬高了无风险利率、亏钱效应和俄乌冲突拉低了风险偏好,业绩和估值双双下跌。在这段行情中,市场避险情绪浓厚,叠加稳增长政策陆续出台,银行、地产、基建等低估值的稳增长受益板块相对占优。 第二段行情从超跌反弹行情开始演绎,并随基本面好转而慢慢走出了反转的味道。前期跌幅较深的成长类板块率先反弹,将大盘拉出绝对低估状态。在此过程中,全国疫情防控取得重大进展,经济基本面走过“至暗时刻”,市场信心逐步恢复,对美联储加息和俄乌冲突等外围信息敏感度下降,北上资金净流入加速、私募机构逐步提高仓位,A股走出了独立上行行情。 当前,随着上证指数来到3400点左右,已进入2021年指数震荡区间中枢(3400点-3700点)下沿位置,接下来的走势也将愈发重要:是继续上攻回归3400点以上,还是掉头向下,重新在2900-3400点区间里震荡?这是下半年投资即将面对的问题。 3季度市场研判:向上还是向下? 短期行情无法预测,各种情况都有可能发生,我们能做的,就是基于基本面和市场环境判断各种情况的概率大小。 时间拉长会有太多变数,仅就3季度来看,基本面持续向好的趋势不会变。 政策上,宽货币向宽信用传导刚刚开始,货币政策没有理由收缩,大概率仍会保持当前的宽松状态;财政政策仍会继续发力稳增长,基建投资同比保持稳定增长,制造业投资也有望环比明显改善;疫情进入常态化管控阶段,边际上逐步放松,叠加暑期来临,带动消费场景恢复和消费信心回暖;出口方面,受全球高通胀影响,3季度我国商品出口仍将保持韧性,起码在欧美经济明显衰退之前不会成为经济拖累项。 综上,利率环境不会收紧,基本面仍是支撑因素,唯一的变数来自市场的风险偏好。 在一个趋势行情中,风险偏好主要取决于赚钱效应,即市场涨幅越好,市场情绪越乐观,风险偏好越高,推动估值继续上移。现阶段,大盘仍在延续4月27日以来的反弹行情,从成交量、融资买入占比等数据看,市场情绪逐步走高,风险偏好明显上行。在这种情况下,除非有重大事件扭转预期,或市场热度过高,否则行情会倾向于持续。

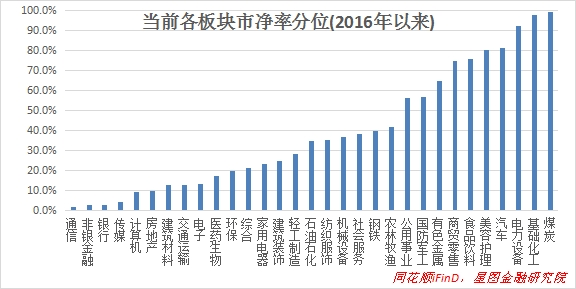

这里我们不去对意外事件进行预判,仅就市场热度而言,当前市场较4月份有明显回升,但也谈不上热度过高。 因此,结合基本面、利率环境、赚钱效应等因素来看,A股大概率仍能维持震荡上行的格局。小调整无法避免,但除非发生意外冲击事件,类似今年3/4月份那种大级别的下跌出现的概率并不高。 在排除市场大幅下跌的风险之后,在一个震荡上行的市场中,投资者仍应该积极参与其中,不应过早离场。但与此同时,对于市场上涨空间,也不宜过度乐观,类似大盘上冲4000点的言论,看看就得了,千万别当真。 从国内经济基本面上看,持续向好没问题,但全年5.5%的GDP增速依然充满挑战。也就是说,3季度只是相比4、5月份的谷底在变好,相比往常年份来说,当前的经济压力依旧很大,仍离不开强力政策的支持。类似入院治疗后已见明显起色的病人,起色本身让人高兴,但不能忘记病人仍是病人这一事实。 从利率环境来看,宽松的流动性仍会保持,但受限于美国10年期国债收益率已经持续高于中国,在美联储3季度依旧会延续加息的背景下,我国央行继续降息的概率不大。相反,一旦经济出现实质性好转,实体经济吸纳资金的能力增强,宽松货币政策会寻求尽快恢复稳健,以缓解中美利率倒挂问题。因此,从边际变化上看,货币环境不会掉链子,但也难以给A股更大的支撑。 从风险偏好因素来看,8月份半年报的密集披露,预计会对市场情绪产生影响;同时,考虑到今年11月美国中期选举,为缓解国内高通胀的压力,拜登政府大概率仍会打中国牌,中美博弈可能于下半年升温,对高科技产业以及出口占比较高的制造业板块的市场情绪产生压制。 综上,在没有意外事件冲击的前提下,A股三季度大概率仍会震荡向上,但对上涨空间不宜太过乐观。 从结构行情中寻找机会 考虑到大盘指数快速上行的阶段已过,接下来的布局重点应该是轻指数、重结构,不必过度关注指数的震荡或调整,着重从结构行情中寻找机会。 首先看一下估值水平。从2016年以来的市净率分位看,当前A股各行业分化很大。煤炭、基础化工、电力设备、汽车、美容护理等板块分位值均在80%以上,通信、非银金融、银行、传媒、计算机、房地产、建筑材料、交通运输、电子、医药生物等板块的分位值均在20%以下。

一般来说,由于市场行情存在正反馈机制,资金追捧的板块既便估值处于高位,只要正反馈循环没有被打破,行情仍有较大的概率延续下去。这类板块比较受到公募基金等机构投资者青睐,一则是信息优势和心理优势,能够更准确地预判拐点,或自以为如此,艺高人胆大,既便追高被埋,管的不是自己的钱,换仓无心理压力;二则收益风险不对称,赌赢了一战成名,赌输了基民买单,基于短期排名压力,更愿意追逐热点板块。 对于普通投资者而言,不具备信息和研究优势,对市场缺乏理性判断,也没有心理优势,亏的是自己的钱,一旦高位被套倾向于死扛,回本往往需等待较长时间,也错失了其他投资机会,得不偿失。因此,普通投资者不适合追高,最佳策略是遵循价值投资的基本原则,在估值低位或相对合理的位置买入,老老实实赚企业业绩增长的钱。 在这个意义上,普通投资者应将较低的估值视作准入门槛,只在低估值板块中掘金。以板块低估值为前提,一般有三种值得参与的情形。 一是长短皆宜,长期有增长,短期有改善。即要求行业板块或企业具有较好的长期发展前景,长期持有有盼头;短期内基本面有改善迹象,当下买入不套人。 典型如当下的券商板块,权益投资大时代刚刚开启,券商作为资本市场“卖水人”,长期发展前景见好。短期来看,随着资本市场回暖,市场情绪渐涨,叠加全面注册制推出预期,券商板块短期向上的概率较大。 二是长期有增长,短期不明朗。行业长期发展前景毋庸置疑,但短期内缺乏催化因素,买入后可能继续下跌或持续底部徘徊。 典型如当下的通信、保险、计算机、电子、医药生物等板块,长期前景好不好,都很好。但就短期来看,要么仍处于周期下行期,要么处于政策消化期,要么就是平平淡淡,当下买入,短期内赚钱或亏钱的概率无法判断,需做好短期内不赚钱甚至亏钱的准备。 三是短期有改善,长期不明朗。短期内具有催化因素,上涨概率较大,但长期前景不明朗,长期持有的性价比不高。 从板块角度看,银行和地产属于这个类型。在当前稳增长背景下,地产销售复苏,银行贷款规模扩大且资产质量预期好转,属于典型的稳增长受益板块,但着眼于长期,银行和地产均已进入成熟期,没什么盼头。当然,个股层面另说,对于这种典型的万亿级市场,优秀个股不难做到逆势增长,在板块底部买入能够逆势增长的优质个股,属于长短皆宜的投资机会。 最后,低估值板块中还有其他情形,比如长短均不明朗,对于这类板块,可视作价值陷阱,应避而远之。 【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号