作者: 宋垚

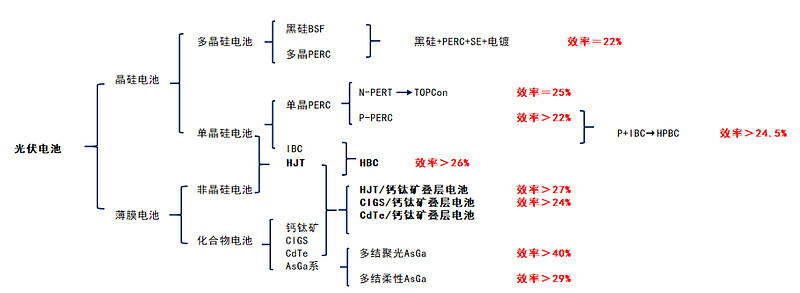

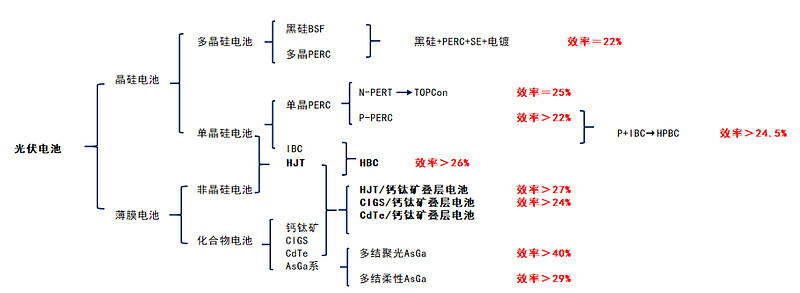

电池的技术路线决定了光伏效率极限,继PERC之后,N型电池作为下一代高效电池技术路线变化备受瞩目,但目前N型电池仍处多条技术路线百花齐放的状态,但由于晶硅电池效率极限在29.4%左右,所以N型电池仍难以长期满足光伏电池增效的需求,所以钙钛矿等化合物电池由于其效率极限更高的特点,也是光伏企业长期研究和布局的方向。

TOPCon成本优势明显,量产元年已至

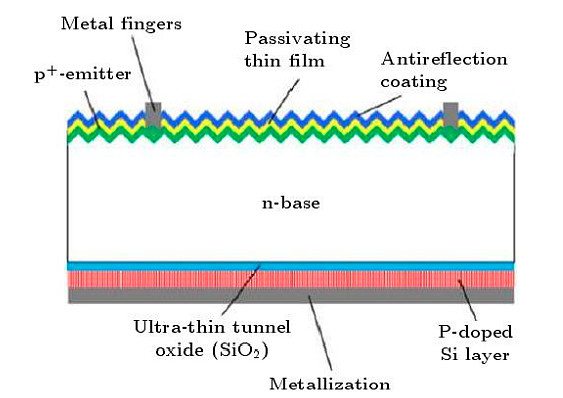

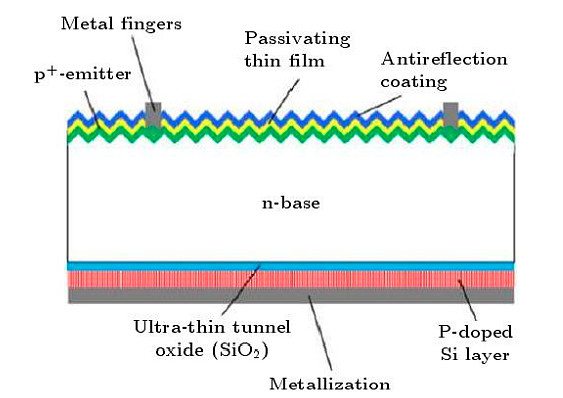

TOPCon即隧穿氧化层钝化接触太阳能电池(Tunnel Oxide Passivated Contact solar cell, TOPcon),TOPCon是在PERC的基础上,将衬底由P型更换为N型衬底,然后在背面结构中先增加了1-2nm的隧穿氧化层,进而再沉积一层掺杂多晶硅,共同形成背面钝化接触结构。降低了载流子复合,实现效率提升。

1、TOPCon成本优势明显,全环节基本持平PERC

TOPCon最主要的优势在于其可以在PERC设备升级,总体改进或增加的步骤较少,成本相对HJT较低,所以有很多PERC产能的龙头企业更支持TOPCon的路线。

TOPCon的缺点是工艺复杂,步骤多,且技术路线多样,因为是在PERC的工艺上增加了新步骤,但核心也在于此,TOPCon电池最核心的就是在PERC电池基础上增加了隧穿氧化层和多晶硅层,所以薄膜沉积工艺是TOPCon的核心,路线可以包括PVD(物理气相沉积)和CVD(化学气相沉积),PVD是由PECVD形成隧穿氧化层,PVD实现多晶硅沉积,中来股份在布局PVD技术,但目前氧化层质量不佳,设备成本偏高。现在主流还是采用CVD较多,而CVD又分为LPCVD(低压气相沉积)、PECVD(等离子增强气相沉积)和ALD(原子层气相沉积)

LPCVD目前是技术工艺最成熟的,隧穿氧化层采取热氧,多晶硅层采取LPCVD,这种工艺的钝化效果好,但成膜速度慢,晶科能源的技术路线以LPCVD为主,现已能实现量产。PECVD是隧穿氧化层采取PEALD方案,PEALD可以实现量产,但PECVD还不行,因为PECVD成膜速度太快,控制难度大,良率低,目前市场以PECVD为主的企业有捷佳伟创和金辰股份。

成本方面,目前PERC设备投资最低,约1.5亿元/GW,TOPCon目前新建产线投资额约2亿元/GW左右;如果在PERC旧有设备改造升级,追加投资额约0.6亿元/GW。2020年后扩产的PERC产能基本都为升级TOPCon预留了空间,今年新增TOPCon产能基本都是新建的产能,剔除折旧、排产差异影响,新建TOPCon产线单W折旧额基本与PERC持平。非硅成本方面,目前银浆单耗仍较PERC高30mg/片,预计今年能做到90mg/片,电池环节非硅成本增量约0.02元/W。硅成本方面,N型硅片较P型仍高出6%-10%。从一体化成本角度看,电池与硅片环节成本均较PERC高0.02元/W左右,组件环节TOPCon成本较PERC低0.02元/W,完全一体化成本仅比PERC略高。

2、TOPCon今年量产提速,优势企业提前受益

今年量产的TOPCon主要以LPCVD为主,今年N型电池量产中TOPCon将占大部分。业内TOPCon的领军企业主要包括晶科能源、晶澳科技、钧达股份、中来股份、天合光能等。

根据各公司公告,今年TOPCon落地量产的主要企业为晶科能源、钧达股份和天合光能。其中晶科能源今年1月在安徽合肥投产8GWTOPCon电池项目,年内合肥和海宁项目将达16GW,且合肥二期8GW项目也在规划中。钧达股份计划16GW扩产项目,今年一期8GW项目有望落地。此外天合光能8GW项目预计也将在今年落地,中来股份16GW扩产项目也在进行中,整体看今年TOPcon落地产能预计将达到40-50GW。

见智研究认为,很明显,TOPcon今年经济性更强。TOPCon将率先实现P型到N型的过度,因为目前TOPCon全环节成本与PERC基本持平,今年将是大规模放量期,且天合光能、晶科能源、正泰电器、中来股份等众多企业纷纷布局,预计今明两年优势企业将提前受益。

HJT利好密集落地,经济性有望年底实现

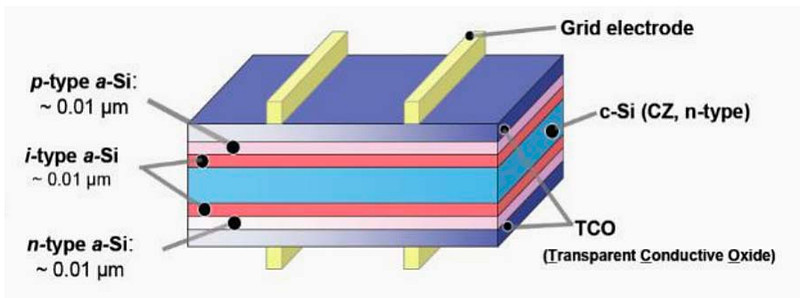

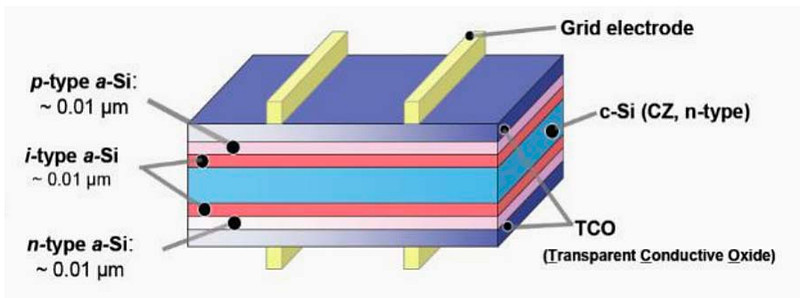

HJT是另一种N型电池,又叫异质结,由两种不同的材料组成,即在晶硅和非晶硅薄膜之间形成PN结。综合了晶硅电池和薄膜电池的优势,转换效率更高。

HJT与TOPCon不同的是,其优点在于步骤少,只需要4步,而TOPCon则需12步左右,所以工艺精简且效率高。其四大步骤主要包括,清洗制绒、非晶硅薄膜沉积、TOC镀膜、和电极制做。除此之外,HJT较TOPCon转换效率更高,且未来可以和钙钛矿结合成叠层电池,大幅提升转换效率,长期看较TOPCon更占优势。但HJT的缺点主要是成本高,设备成本在4亿左右,除了设备成本外银浆和靶材的成本高也是制约HJT大规模商业化的重要原因。

1、利好频出,HJT再次成为市场焦点

但近期HJT技术利好频出,重燃市场信心。首先,隆基绿能公布HJT电池全尺寸转换效率达到26.5%;其次金刚玻璃发布会数据表示产线电池效率25%以上,异质结的关键降本硅片减薄和银浆耗量都做的不错;硅片薄片化达到130μm;银浆耗量6月做到120mg,年内做到110mg。

最后,华晟新能源公布HJT性能超预期,降本也超预期。华晟发布会表示,2022年3月M6-12BB电池单片银耗量已降至150mg以下,量产效率24.5%,瓦耗量为22.3mg。且表示持续推进低温银浆国产化进程,2022年H2计划背面副栅使用银包铜浆料,单片银耗降至100mg;2022年Q3计划做钢制网板和专用浆料并结合SMBB,目标将单片银耗量降至120mg;2023年计划全面应用银包铜浆料结合OBB技术,将银耗量降至70mg;2024年计划电镀铜技术应用,全面取代含银浆料,每瓦银耗量降低为0mg。最终华晟表示对HJT降本很有信心,并认为其最终HJT金属化成本会下降到与PERC非常接近,甚至持平,即0.07-0.08元/W。华晟表示,其2022年底目标是HJT全成本与PERC持平,接近0.08-0.1元/W,其中非硅成本控制在0.28元/W以下,结合硅片薄片化成本优势和组件端优势,HJT成本有望与PERC持平。

见智研究认为,HJT技术路线由于有较高的转换效率近几年一直被市场寄予厚望,关注度也有增无减,但是由于成本问题导致商业化进行并不顺利,TOPCon和HJT的角逐从未停止,从去年年底开始TOPCon的成本优势已经凸显,所以对于今年TOPCon是量产之年,市场有预期到。见智研究认为,也可以说TOPCon先行HJT一步,而近期HJT降本进程的提升重新将市场关注的焦点聚焦到HJT,HJT类似于去年的TOPcon,今年年底至明年HJT的经济性预计将开始显现。

2、企业不断加码,HJT产能扩张加快

HJT布局的企业以金刚玻璃、爱康科技、迈为股份和东方日升为主。截至到2021年底,已有HJT产能约6GW,其中包括金刚玻璃1GW,通威股份1.45GW,爱康科技0.66GW等等,今年布局HJT企业持续增多,金刚玻璃今年6月宣布拟投资41.91亿元建设4.8GW异质结电池+组件项目;华晟新能源2022年投产2.7GW,在建产能7.5GW,2023年投产产能大于10GW。加上明阳智能、爱康科技、晶澳科技等企业产能,预计HJT2022年底产能有望达到20-30GW。

见智研究认为,目前HJT和TOPcon之争仍较火热,尤其地面电站的应用上。但由于HJT在未来效率升级方面更具潜力,如果说年底后HJT降本进度符合预期,更具经济性,那HJT会较TOPcon更具优势,但近两年仍处于电池技术摸索期,TOPcon由于设备限制低。其经济性更强,短期仍是产业最具性价比的选择。

IBC难度高,有望率先应用分布式场景

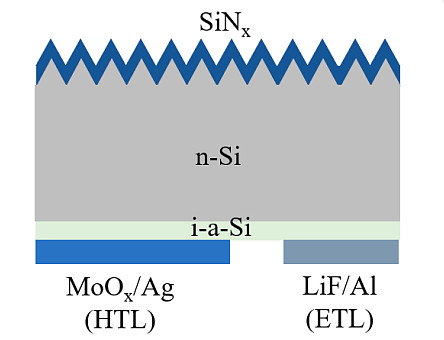

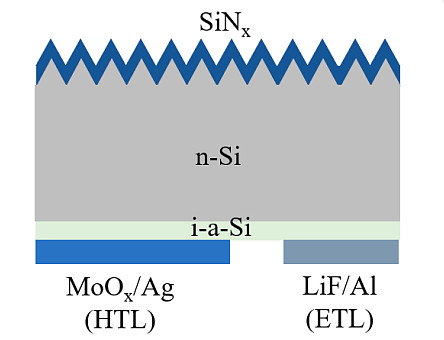

相比于HJT和TOPCon,IBC电池技术难度更大。IBC电池即叉指式背接触电池,最大特点是正面无栅线,PN结和金属接触均在背面。缺点是工艺复杂,良率低,成本高。

相比于HJT和TOPcon的火热,市场对IBC电池讨论较少,实际上IBC技术可以看作是HJT技术和TOPCon技术的进一步升级,IBC与TOPCon叠加形成TBC;IBC与HJT叠加形成HBC;但目前由于HJT和TOPcon仍处于技术发展期,且不够成熟,所以提TBC和HBC仍为时过早。IBC因为正负极都在电池背面,所以工艺相对最复杂。

目前市场主要研究IBC技术的是隆基绿能和爱旭股份,隆基绿能今年1月突然爆出HPBC技术,隆基绿能主打的HPBC,是P型IBC,不同之处在于技术基础仍然是PERC,而PERC相对成熟,比直接跨越式上TBC难度要低。

隆基绿能布局HPBC主要目的是应用在分布式上面,因为HPBC分布式兼顾效率、美观,比较适用于城市慕墙,更好的适配隆基绿能在BIPV领域的布局。但根据产业反馈目前进展看,HPBC目前平均效率在24.7%左右,良率约90%,还不具备大批放量的能力,因为目前无法保证大批放量后效率和良率的稳定性。

相对于隆基绿能而言,爱旭股份则重点布局IBC技术,继PERC失去红利后,爱旭股份没有布局HJT和TOPCon而是直接进军IBC,并推出N型ABC的自有专利技术电池。6月28日,爱旭股份召开ABC产品发布会,会上宣布其新型ABC电池平均量产转化效率25.5%,2025年有望27%以上,N型单晶的ABC技术理论效率29%。组件量产效率在23.5%,最大功率720W以上。除了效率外,产品的亮点更具美观性,正面全黑无栅线遮挡,更适用分布式市场。产品栅线全在背面,采用无银工艺,解决了银浆成本的烦恼。

整体看,见智研究认为,目前而言不同路线的电池技术仍处于边走边看的态势,短期仍处于多条技术路线平行,长期大概率会在角逐中分出胜负,实现技术路线的一致性。就目前N型电池而言,TOPcon和HJT各有各的优势,但根据目前HJT降本加速的趋势,大概率几年后HJT会更具有优势,因为晶硅电池效率有理论极限,仍需和化合物电池结合使用提升效率。但是IBC技术,短期内看,大规模产业化仍较难,因为IBC技术比HJT 和TOPCon难度都大,企业经验相对较少。目前从隆基绿能和爱旭股份的进程看,IBC主要发力点集中在分布式,也是量产落地后主要应用场景。

公安备案号 51010802001128号

公安备案号 51010802001128号