工业机器人是广泛用于工业领域的多关节机械手或多自由度的机器装置,具有一定的自动性,可依靠自身的动力能源和控制能力实现各种工业加工制造功能。

工业机器人的“机器换手”,是未来实现智能制造的重要环节。

在下游需求和政策扶持的带动作用下,中国已经是并将继续保持全球第一大机器人市场的地位。

MIR数据显示,2019-2021年国内工业机器人出货量从14.9万台增长至25.6万台,CAGR 31.0%,其中国产机器人增速显著高于外资四大家族。

未来几年随着下游产业需求的提升,我国生产制造智能化改造升级的需求日益凸显,工业机器人需求依然旺盛。

IFR预计到2023年,我国工业机器人市场规模将突破100亿美元。

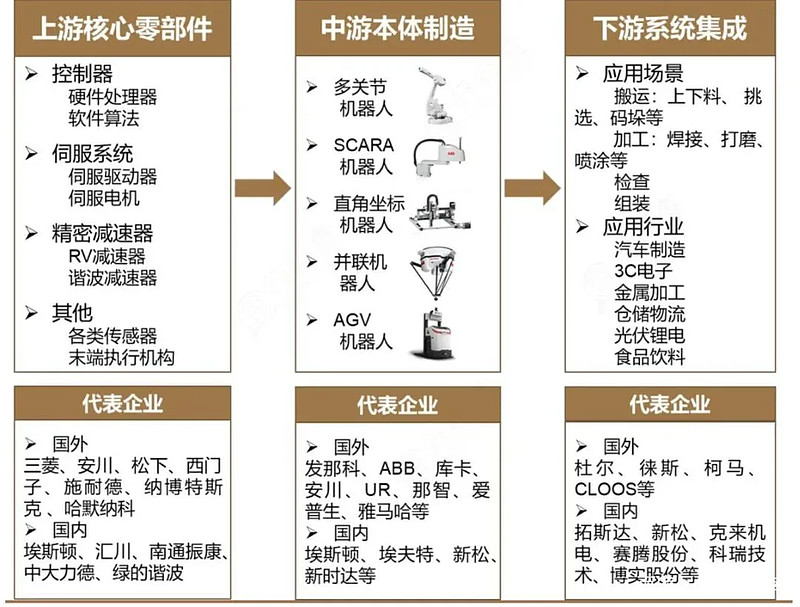

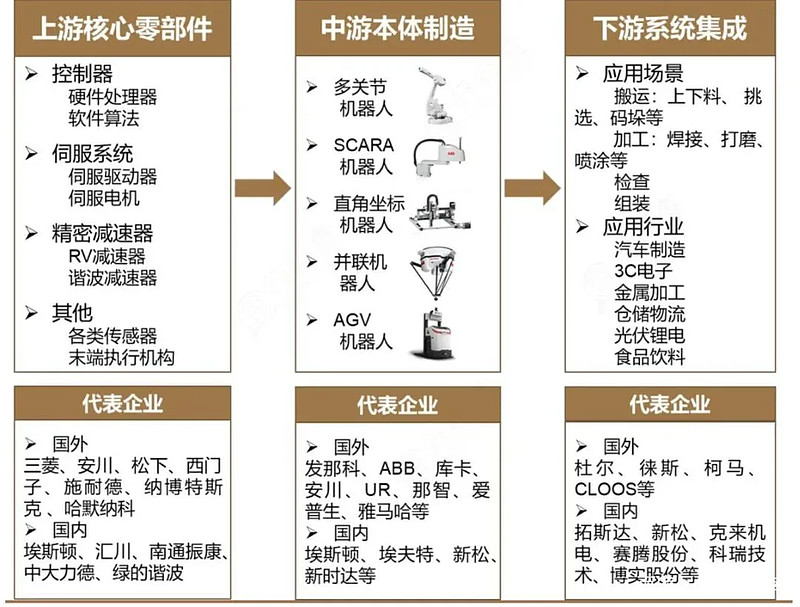

工业机器人产业链

工业机器人产业经过30余年的发展,形成了一条完整的产业链。

上游是三大主要零部件:减速器、控制系统和伺服系统。

中游是机器人本体,即机座和执行机构,包括手臂、腕部等,按照结构形式,本体可以划分为直角坐标、球坐标、圆柱坐标、关节坐标等类型。

下游是系统集成商,以自动化设备生产商(即系统集成商)为主,涵盖焊接、机械加工、装配、搬运、分拣、喷涂等生产领域。

终端客户包括汽车、电子、金属、塑料、食品、生化等行业。

1

上游:三大主要零部件

上游核心零部件是工业机器人的关键环节,占据了工业机器人整机大部分的成本和利润,也是技术上的核心和难点,是影响机器人性能最重要的部分。

控制器、伺服电机、减速器这三大核心零部件的成本占工业机器人总成本约70%,其中减速器占整机成本约35%,伺服占整机成本约20%,控制器占整机约15%,而本体和其他部分仅占整机分别为15%、15%。

控制器:工业机器人的大脑

控制器作为工业机器人三大零部件之一,是工业机器人的大脑,对机器人的性能起着决定性的影响。控制器主要控制机器人在工作空间中的运动位置、姿态和轨迹,操作顺序及动作的时间等。

控制器由于其“神经中枢”的地位和门槛相对较低,成熟的机器人厂商一般自行开发,以保证稳定性和维护技术体系。因此控制器和本体绑定效应强,主流的机器人厂商均有自己的控制系统与之匹配,国内工业机器人控制器市场多被日系及欧美品牌占据。

以发那科、安川、库卡、ABB为代表的四大家族普遍采用自产自用的生产模式,其在中国工业机器人控制器市场的占比与其在本体市场的占比基本保持一致,达40%以上。

控制器包括硬件和软件两部分:控制器硬件芯片依赖进口,软件算法差距较大。

国内厂商的控制器硬件方案已经达到国际性水准,但物料受到限制,底层芯片依赖进口。

国际上有KEBA、倍福、贝加莱这样提供控制器底层平台的强势厂商,国产单纯做控制器的企业难以突围。

在软件上,国际工业机器人品牌起步较早,经验与数据非常丰富,国产品牌在稳定性、响应速度、易用性等方面还有一些差距。

控制器未来的趋势在于标准化和开放性。机器人接口统一是大趋势,未来可能会出现提供控制器模块的平台型企业。

伺服系统:工业机器人主要的动力来源

伺服系统是用来精确地跟随或复现某个过程的反馈控制系统,由伺服驱动器、伺服电机、编码器三部分组成,是工业机器人主要的动力来源。

伺服系统四大阵营竞争激烈。中国伺服市场分为日系、欧美系、中国台湾系、国产品牌四个阵营。

目前我国伺服电机中高端市场主要被国外企业垄断,进口产品在我国工业机器人伺服市场上占有率达70%以上,主要来自日本和欧美。

其中,日系产品以超过50%的市场份额雄踞首位。日系品牌凭借良好的产品性能与极具竞争力的价格垄断了中小型OEM(设备制造业)市场,以松下、安川、三菱、三洋为代表;这些都是老牌的日本工业自动化设备生产商,技术上都很全面,其产品以良好的性能价格比和较高的可靠性获得了稳定且持续的客户源。

以西门子、施耐德、博世力士乐等为代表的欧美品牌产品过载能力高,动态响应好,驱动器开放性强,但价格昂贵,体积重量大,在高端设备和生产线方面比较有竞争力。

中国台湾品牌产品价格和技术水平定位于外资品牌和国产品牌之间,以台达及东元为代表。

目前中国大陆企业在中低端伺服领域已经可以实现大规模量产,以性价比的优势满足中小型和经济型用户的需求,例如汇川技术、埃斯顿、英威腾、华中数控、广州数控等企业的伺服驱动器及电机产品已相继进入批量化生产阶段,技术路线上与日系产品接近,整体竞争力不断提高。

减速器:上游最核心的零部件

作为机器人最核心、成本占比最大、技术含量最高的零部件,减速器是纯机械部件,主要在于高精度数控机床等设备的投入和热处理、精密加工等工艺。

精密减速器制造因其对材料、设备、工艺等多个环节都有严格要求,而造成极高的投资和技术壁垒。

工业机器人一般使用RV减速器和谐波减速器,其中RV(Rotate Vector)减速器是由一个行星齿轮减速器的前级和一个摆线针轮减速器的后级组成。其中谐波减速器属于齿轮减速器的一种。

从减速器市场格局来看,当前全球工业机器人减速器市场呈寡头垄断格局,行业集中度较高。

从供给端看,由于高技术含量、重资产投入和较长的验证期,全球能够批量提供减速器的只有日本纳博特斯克(Nabtesco)、住友、捷克SPINEA、日本哈默纳科(Harmonic)等寥寥可数的几家企业,呈现出以日本企业一派独大的高度集中化局面。

日本纳博特斯克是生产RV减速器的世界巨头,约占60%的全球减速器市场份额,在中/重负荷工业机器人领域,其RV减速器产品在全球RV减速器市场占有率更是高达90%以上。

日本哈默纳科则在谐波减速器领域拥有绝对优势,约占15%的全球减速器市场份额。

除此之外,住友市场份额也有10%,旗下产品包括FINECYCLO系列零齿隙精密摆线减速器等。

相比日本企业,国内企业切入减速器领域的时间较短。GGII数据显示,国内机器人减速器70%以上的市场份额被外资减速器企业垄断,国产化率不足30%。

在减速器国产化进程中,尽管目前已有上海机电、苏州绿的、来福、南通振康、秦川机床、双环传动、中大力德等多家减速器厂商实现量产,市场接受度逐年提升,但与日系两大家依然存在一定的差距,主要体现在产品的综合性能,如精度、稳定性和使用寿命等。

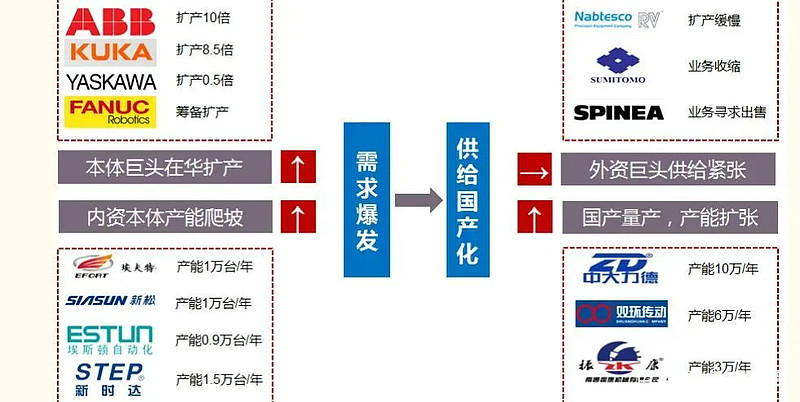

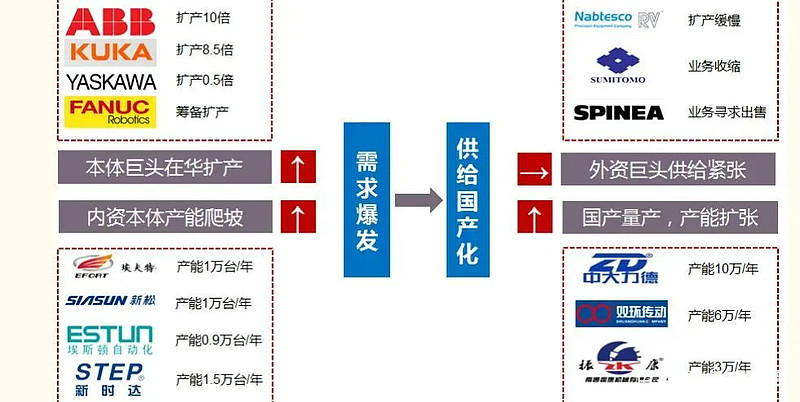

由于日本各大企业处于不同的发展阶段,面临着各自的问题,这也给了中国企业赶超的机遇。

目前国际巨头纳博特斯克仅有日本津工厂和中国常州工厂两大生产基地,总产能约100万台/年,且大部分产能集中于日本,国内产能极度紧缺,且其扩产速度较慢,疫情影响下交货周期有所延长,难以满足国内工业机器人快速增长的旺盛需求,RV减速器国产替代势在必行。

国产RV减速器长期逻辑:供小于求

2

中游:机器人本体-国产替代有望加速

工业机器人本体按照坐标形式可分为直角坐标型、SCARA型、多关节型、并联型等。

在各种类型工业机器人中,多关节型与SCARA型用量最大,应用领域最为广泛。

从市场结构看,多关节机器人和SCARA机器人占工业机器人销量的主要份额,其中多关节机器人的销量占比为59.64%,SCARA机器人的销量占比为21.48%。

从本体市场格局来看,现阶段我国的工业机器人市场尚处于快速成长阶段,高端市场仍被基本外资企业所垄断。发那科、ABB、安川、库卡全球机器人四大家族市场份额合计占比超过50%。

我国大部分本体都是集中码垛、上下料以及搬运等相对低端的领域。

根据MIR DATABANK对于中国机器人销量的监测,国内本体销量第一梯队的企业包括埃夫特、埃斯顿、众为兴、广州启帆、新时达、新松机器人、李群自动化、欢颜等,国内企业一方面不断在扩产能,另一方面产能利用率不断在爬坡。

下游:系统集成-格局较为分散

工业机器人系统集成负责根据不同的应用场景和用途,对机器人本体进行有针对性地二次开发,并配套周边设备,实现工业化应用。

与上游核心零部件和中游本体相比,下游系统集成的技术壁垒最低,且具备本土化服务竞争优势,该环节本土集成商数量众多、竞争激烈。

中国拥有全产业链,汽车产业和3C产业仅仅是国内制造业的一个部分;在纺织、煤炭等传统行业,由于工艺非常成熟,工业机器人渗透率较低。而在新能源锂电、光伏等新兴行业中,工业机器人仍在切入制造流程的工艺中,目前渗透率处在一个稳步增长的过程。

历史上汽车产业由于流水线式的作业流程,对于工业机器人的需求较高,也是自动化改造相对成熟的领域。汽车领域的系统集成厂商主要有克来机电、新时达、哈工智能、科大智能等。

3C电子领域的系统集成商主要有安徽巨一自动化、智云股份、亚威股份、赛腾股份、深圳日东电子等;新能源领域主要玩家包括诺力股份和东方精工等。

但是国内集成商规模都不大,企业中营收规模超过1亿元的不超过100家,绝大部分企业系统集成也不超过3000万元。其中,营收规模超过3亿元的企业也主要集中在汽车焊接集成领域,整体市场竞争格局较为分散。

根据MIR DATABANK统计的1092家集成商样本数据,本土集成商占比95%以上。

对其中903家集成商进行行业覆盖分析,573家覆盖汽车行业(占比63.5%),372家覆盖3C电子(占比41.2%,包括家电171家、消费电子112家、电子89家),186家覆盖食品饮料行业(占比20.6%),114家覆盖医疗行业(占比12.6%);对其中903家集成商进行工艺覆盖分析,在汽车、3C电子、食品饮料、医疗新能源等头部行业,几乎已经覆盖了所有的工艺环节,在其他中长尾行业,工艺环节覆盖也在快速拓展。

基于资源整合能力、行业理解积累和资金规模三大核心竞争力,长尾集成商将不断淘汰出局,企业数量大幅降低,系统集成细分行业龙头将强者恒强,享受新一轮自动化景气周期。

随着近几年工业机器人替代人工的经济效应拐点已经出现,工业机器人的市场需求越来越大。

亚太区目前是全球机器人消费最大的区域和增速最高的区域。

近年来,工业机器人四大家族纷纷规划在华新增产能,预计未来也是增长潜力最大的区域。国内工业机器人企业也在通过不断进行的市场开拓,市场占有率在逐步提升。

未来工业自动化需求将向低渗透率行业扩散,如锂电、食品加工、家电等,这些行业的资本扩张有望成为驱动因素。

在新兴产业资本扩张的小周期波动下,我国工业机器人的需求将呈现出周期和成长结合的趋势。

公安备案号 51010802001128号

公安备案号 51010802001128号