-

A股地产板块该雄起了?

薛洪言

/ 2022-06-21 06:36 发布

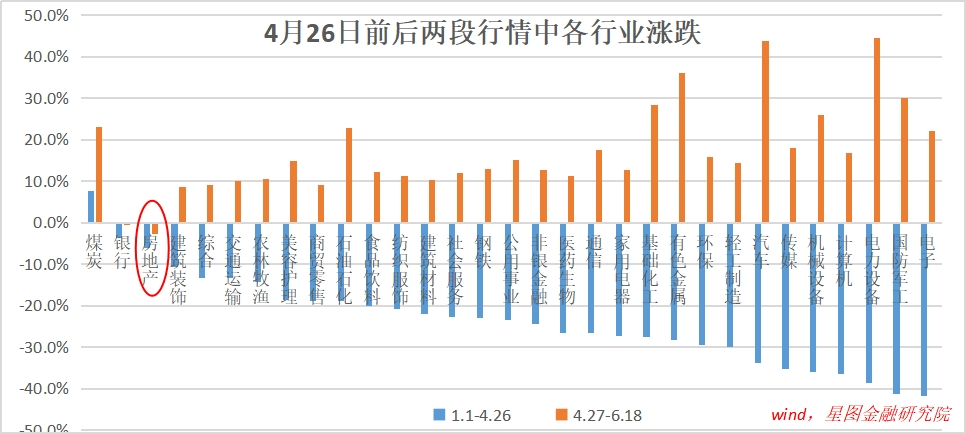

/ 2022-06-21 06:36 发布在4月27日开启的这轮反弹行情中(至6月18日,下同),地产板块以下跌2.63%的成绩在申万一级行业中排名倒数第一。期间,电力设备、汽车板块的涨幅均超过40%,有色金融、国防军工的涨幅也都在30%以上,地产和银行则是唯二下跌的板块。

其实自年初以来,作为典型的稳增长受益股,地产和银行一度跑出了超额行情。年初至4月26日,银行和地产板块的表现分别位居第二、三名,而电子、国防军工、电力设备等成长板块位居倒数前三。

结合两段行情来看,前期下跌越多,后期反弹力度越大,而银行和地产前期下跌有限,故而在4月27日以来的反弹行情中不涨反跌。其中,只有煤炭板块是个例外,前后两段均实现绝对正收益。

不过,整体上看,今年A股依旧是地产等稳增长板块表现占优。从年初至今的行情来看,地产板块累计下跌8.5%,跑赢万得全A指数4.35个百分点,取得了超额收益,而电子、计算机、国防军工、传媒等成长板块的累计跌幅均超过20个百分点。

从现在向后推演,以地产为代表的稳增长板块能否再次雄起呢?

先看看当前的市场风格。年初以来的A股整体跌幅依旧较深,市场仍处于熊市状态。熊市状态的一个重要特征是增量资金流入放缓,存量资金博弈成为市场典型特征。

以公募基金为例,截至2022年6月18日,股票+混合型基金份额合计5.94万亿份,较年初增加2174万份,同比少增8300万份,表明亏钱效应下,场外增量资金流入大幅放缓。

在存量博弈型市场中,因资金量有限,市场整体呈现震荡格局,难以趋势性走牛。在这种市场环境下,通常会呈现出较强的板块轮动效应,资金在不同板块间来回跳转。

这一点在4月26日前后的两段行情中表现地淋漓尽致:资金先是从成长板块流出,布局稳增长板块,导致成长板块快速下跌,稳增长板块取得超额收益;4月27日之后,资金又从稳增长板块流出,涌入超跌的成长板块,带动成长板块快速反弹。

通常来说,板块轮动需要基本面因素(或预期)的配合,以短期凝聚市场共识。

年初至4月26日,受美联储加息、俄乌冲突、疫情反复等因素影响,A股出现深度下跌。在这种环境下,市场风险偏好下降,成长板块估值大幅缩水;与此同时,稳增长政策频出,尤其是政府工作报告5.5%的GDP增长目标超出市场预期,驱动资金从成长板块流入稳增长板块避险。银行、地产、建筑、交通等板块跑出相对收益。

4月27日以来,上海疫情逐步好转,受疫情影响较大的汽车、半导体等行业基本面触底回升,资金流入汽车、电子等板块博反弹。同时,美国4月CPI环比下跌0.2个百分点,市场预期美国通胀见顶,美联储加息节奏有望放缓,带动市场风险偏好提升,推动成长板块上行。在利好因素接力影响下,成长板块出现持续反弹,反弹幅度远超市场预期。

就当前市场来看,成长板块反弹幅度较高,积累了大量短期获利盘;同时,美国5月CPI数据再次攀升,6月超预期加息75个BP,再次对全球成长类资产产生压制。同时,经过一个多月的反弹,大盘指数基本重回上海疫情前的点位,表明市场已经充分消化疫情消退、基本面触底回升的乐观预期。

从基本面因素看,重磅级的稳增长政策相继出台完毕,接下来,市场将进入短暂的政策真空期,意味着短期内政策很难再主导市场逻辑。在此背景下,市场将缺乏明确的主线逻辑,短期内仍有可能惯性向上,但动力越来越弱。

当大盘指数向上乏力时,对增量资金吸引力下降,市场存量博弈的特征会愈发凸显。此时,考虑到成长类板块积累了大量短期获利盘,且风险偏好受全球通胀压制,短期内调整的概率加大;而稳增长相关板块陆续进入政策落地期和数据验证期,4、5月底部夯实,后续数据大概率环比回暖,叠加前期涨幅较小,大概率能够吸引资金进入,填平估值洼地。在此过程中,市场或将完成新一轮的板块轮动,即稳增长板块重新占优。

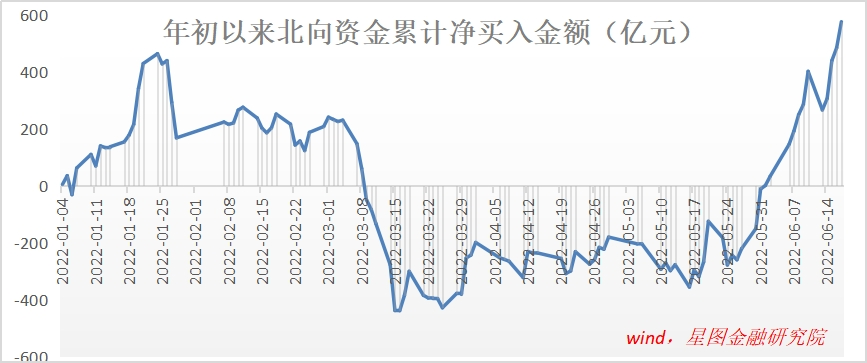

此外,在存量市场中,通常由边际增量资金决定市场风格。近期来看,由于国内市场增量资金流入放缓,北向资金成为A股最主要的增量资金来源。

自5月17日开始,北向资金一改前期净流出趋势,开始净流入A股市场,期间累计净买入930亿元。进入6月份以来,在中美基本面相向而行的背景下,美国市场开始交易滞胀和衰退,美股快速下跌;A股市场则开始交易底部反转和经济复苏,指数快速反弹,相对吸引力上升,全球资金正加速增配A股市场。

未来一段时间,北向资金大概率仍将延续净买入趋势。从净买入金额看,北向资金更偏好食品饮料、银行、半导体、生物医药等板块,或将在一定程度上助力A股完成风格转换。

回归到地产板块。随着宽松政策落地和疫情边际好转,地产销售拐点已现。

2022年5月,全国商品房销售面积和金额同比降幅分别环比收窄7.2和8.9个百分点。结合高频数据看,6月地产销售数据加速改善。6月1日-16日,60城新房成交面积环比上升52%,同比下降36%,降幅较5月份明显收窄。在2021年下半年低基数效应下,预计今年下半年房地产销售数据仍将快速改善,同比增速有望回正。

基本面的回暖有助于修复市场情绪,在A股市场缺乏主线逻辑、加速板块轮动的背景下,地产板块有望再获资金青睐,走出超额收益行情。

此外,从行业格局上看,下半年地产企业再迎偿债高峰,一些实力较差的民营房企现金流压力大增,供给侧或加速出清。届时,市场可能会交易房地产市场格局改善的逻辑,即信用良好、资金实力雄厚的头部房企有望在市场出清过程中实现份额提升。

在房产总需求长期放缓的背景下,供给侧出清将助力地产供需重新实现均衡,稳定房价走势,提升地产板块中长期的估值中枢,反过来也会为短期内的行情上涨提供支撑。

截至2022年6月20日,申万房地产行业市净率分位值处于2015年以来的7.08%,具有很好的安全边际。下行空间有限,上行窗口或将开启,地产板块配置价值凸显。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号