-

2022医保谈判新规,非独家价格竞争或不亚于集采!欢喜还是忧?

飞鲸投研 / 2022-06-16 19:46 发布

2022年的医保谈判规定来得比往年早了一些,主要是今年的医保谈判进程整体往前挪了一个月,去年12月3日才公布医保谈判结果,今年预计2022年11月就能知道谈判结果了,申报阶段为今年7-8月,又有得医药企业忙乎了。

除此之外,2022年的医保谈判新增了两条规则,包括谈判药品续约规则和非独家药品竞价规则,除了使规则更加细致,这两条新规似乎都透露着一个信号:医保进一步控费了。比如,对于不调整支付范围的药品续约,如果医保基金实际支出与预算影响预估值的比值大于110%,支付标准将下调5%~25%;非独家药品通过竞价纳入医保目录,取各企业报价中的最低者作为该通用名药品的支付标准。

不得不说,从续约药品降幅规则来看,缓解了市场对于药物持续降价的悲观预期(2019年医保续约谈判平均降幅为26.4%),但非独家药品的竞争将趋于激励,这对创新药企是利好?

一、回顾历年医保谈判对创新药企业的影响

近年来,医保谈判已逐渐常态化,虽然医保谈判使药品大幅降价,但通过谈判形式纳入医保是创新产品放量的重要催化剂,创新品种进入医保谈判的意愿和速度均在提升。

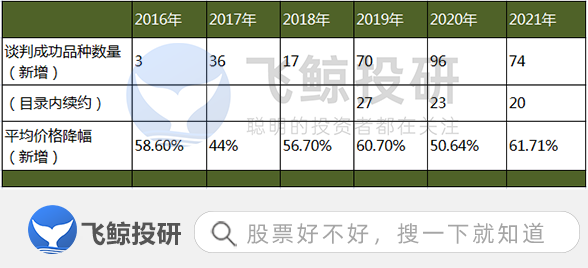

2021年医保谈判共涉及117种药品,谈判成功94种,远高于2018年前的新纳入医保的品种,除了说明药企创新药不断获批之外,政策推动药品加入医保目录的速度也在加快。以及2021年目录外85个独家药品谈成67个,平均降价61.71%,医保降价幅度也逐渐趋于稳定。

上一年的医保谈判目录均在次年年初开始执行,也就是说2019年版医保目录从2020年开始影响药品销售,继而影响企业业绩,2020年的销售业绩于2021年年初发布,以恒瑞医药为代表的创新药企业便是在2021年前后二级市场股价开始走上下坡路,一直持续到现在。化学制药行业的整体估值下调则是从2020年下半年开始的。

想来,2019-2020年两年的医保谈判已经落地,创新药企是否利空出尽了呢?2021年医保谈判又给医药企业带来了什么变化?

2021年新版医保目录于2022年1月1日开始执行,显然,从行业估值角度来看我们虽然没有看到明显的回暖迹象,但也出现了估值反弹的迹象,这和化学制药行业2022年一季度业绩表现密切相关。2022年一季度化学制剂行业实现扣非净利润85.58亿元,摆脱了行业整体业绩下滑的困境,2022年一季度化学制剂行业收入同比增长4.13%,扣非净利润同比增长3.69%。

多家化学制药企业迎来超跌反弹,包括参与2021年医保谈判的化学制剂企业艾力斯、荣昌生物、贝达药业、恒瑞医药等,让人再一次感觉对于创新药企业来说,加入医保不是绝对的利空。

举例来说,艾力斯的伏美替尼于2021年3月份上市,成为目录中第三款(国产第二款)三代EGFR抑制剂,今年一个季度便实现了2021年一年约超40%的销售额;荣昌生物的泰它西普和维迪西妥单抗在今年上半年获批后,在年底即纳入医保谈判目录,今年一季度收入甚至超过了2021年的产品收入。这两家企业均是加入医保后产品销售放量的企业。

当然还有贝达药业、恒瑞医药等,它们业绩仍然处于下滑状态,主要和一些产品加入医保时间和上市时间较长,导致前期业绩基数过大以及恒瑞医药甚至还受集采影响等原因,但实际情况是,它们的创新药是有价值的,并有望不断平滑下降的业绩。

贝达药业的盐酸埃克替尼(凯美纳)2021年新增的术后辅助适应症成功纳入医保目录,成为目前目录中唯一一款EGFR靶向术后辅助药物(奥希替尼同适应症今年未通过谈判),二代ALK抑制剂盐酸恩沙替尼(贝美纳)则为继三款进口药一代ALK克唑替尼、二代ALK赛瑞替尼、阿来替尼后第四款进入目录的产品;恒瑞医药新上市的PARP抑制剂氟唑帕利、海曲泊帕乙醇胺均纳入医保,氟唑帕利为首个国产原研PARP抑制剂,海曲泊帕乙醇胺则为国内首个获批重型再生障碍性贫血(SAA)适应症的血小板生成素受体激动剂(TPO-RA)。

二、由2022年医保谈判看接下来的创新药市场

虽然医保谈判仍然会对医药企业产生各种各样的影响,但整体降价预期或者是对企业影响似乎已经逐步可控,新的创新药加入医保,但以前加入医保的创新药也会放量,现阶段的创新药企业不再单纯比拼创新药上市的数量和质量,而且要比拼加入医保的数量和速度。

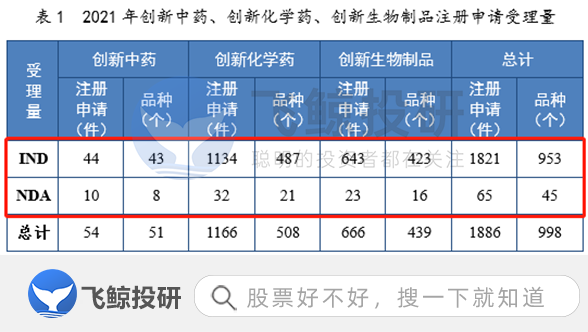

可以预见,2022年以及未来被纳入医保的创新药产品仍会持续增长。根据2021年药品评审报告,2021年创新药临床申请数量(IND)远大于上市申请的数量,未来创新药对仿制药的替代或许就主要通过医保支付的途径来实现。

据悉,我国创新药市场规模仅占整体医药市场规模的8%,根据米内网信息,我国仿制药市场规模约占整体医药市场规模的69%,未来随着国家带量采购的持续推进,仿制药价格大幅降低,重复、低端仿制药将逐步被市场淘汰或被优质产品替代,首仿、难仿及改良型新药将成为仿制药市场未来的增长点。

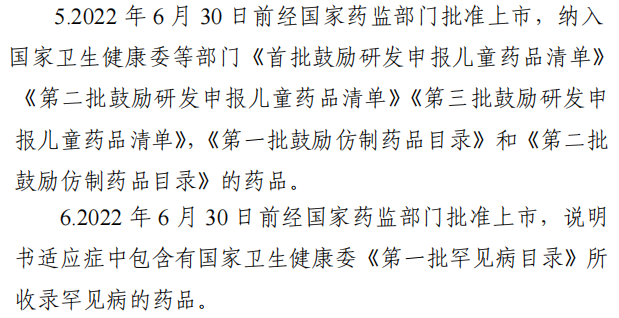

除此之外,2022年的医保谈判规则新增了对儿童药和罕见药的特别说明,再一次突出了政策对这两大领域药物的重视,2021年医保目录共新增7 种罕见病用药,虽然这两大领域的创新药大多是进口药,但目前来看国内已有创新药企逐渐涉及这些“小众”领域,包括百济神州、罗欣药业等。

除了新添对于儿童药和罕见药的特别说明,2022年医保申报范围和以往规则相同。

最后是文章开头提到的非独家药品谈判,过往没有对这部分产品进行特别说明,据媒体报道在实际谈判中药企曾透露引入过竞价,但“很温和”。但从2022年开始,非独家药品进入医保的竞争可能就非常

激励 了,相关内人士预判,“有的产品竞争报价可能不亚于VBP(集中带量采购)”。此类药品是指经专家评审建议新增纳入医保药品目录的非独家药品,不包括国家集采中选药品和政府定价药品。三、总结一下

总的来看,通过梳理近几年的医保谈判,加上今年对于医保谈判的预测,飞鲸投研认为关于创新药的发展逐渐明朗,通过医保支付的方式将创新药更快的纳入用药体系是更符合实际的做法,医药研发本就不是容易的事情,但它又是不得不做的事情,真正的创新药市场仍然是一片蓝海。

而对于当下的医药行业来说,利空预期逐步落地,接下来就是拼实力的时间了,而不是停留在为纳入医保而担忧的地步。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号