-

一个私募基金经理亲历四次的反思总结

价值投机小学生

/ 2022-06-03 08:19 发布

/ 2022-06-03 08:19 发布2017年03月08日 作者

: 赵鹏一

、 亲历

1

. : , 我于2015年初离开公募基金创办私募

, 、 、 。 , , , , 。 我的个人投资风格属于基本面的价值投资

, , 。 , , 。 正是因为对自己投资风格的了解

, , , 。 清盘线是一把双刃剑

, , , , 。 , , , , , 。 我当时在

《 》 《 , 》 , 。 , , , 。 , 。 对于技术分析发出的信号

, , 。 , 。 。 , 。 , , , 。 由于市场持续下跌

, ( , , , ) 。 我最后是在2015年7月6日

( ) , , 。 , , 、 ( , , , ) 。 周四早上据传要有更大的行动了

, 。 , , , , , ( , , , , 。 ) 。 2

. : 好景不长

, , , 。 , 。 , , , 。 这时我更加冷静了

, , , 。 , , 。 然后到了2015年的

“ 十一” 长假之后, 。 , 。 3

. : 在2015年12月31日那天

, , 。 我2点半就办好进站手续

, 。 , , , , 。 我当时心想

, , 。 , 。 , , , 。 这是一个令股市交易者非常警惕的信号

。 , , ( , , 。 , ) , , 。 考虑到我们的规模以及冲击成本

, 。 , , , , , 。 , , 。 卖完之后

, , : 会不会今天熔断了, ? 然后我合上电脑装进背包就出去调研了。 一路上我非常不安

, , 。 , , , , 。 4

. : 熔断中我们一路卖股票直到清仓

, 。 , 。 。 。 其实

, , 。 ? 因为熔断后就面临大量股权质押是否爆仓的问题, 。 作为一个机构投资者

, 。 , , , 。 , , , , 。 。 , 。 在这里

, , , 。 , , 。 , 。 我之所以会在2015年7月6日第一次清仓

, , 。 , , , , , , 。 , 。 这种信念也使得我不会在2638点去抄底

。 , 。 , 。 这种理念在我内心深处

, , , 。 5

. : 熔断后我们一直空仓

, 。 , , 。 , 。 经过冷静一段时间后

, , 。 , , ( , 。 , , 。 , , , 。 , , ) 。 投资有时候真的有运气成分

, , , 。 所以

, , , 。 , 。 2016年唯一的亮点

, 。 , 。 , , , , 。 二

、 问题与反思

如果后面还有

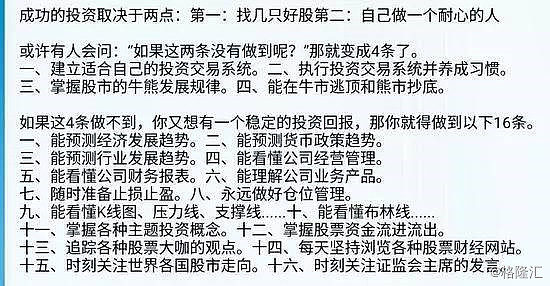

, ? 用什么办法躲过? 相信这是每一个经历的人都会思考的问题。 我们给出了一个理论上完美的投资框架

: , , 。 投资的本质是买性价比

, , 。 ( , , 《 、 、 》 ) 。 我们会继续坚持专业投资人的价值判断体系

。 , ; 反之, , 。 , 。 注重与内部人利益一致

, 。 , 。 。 , , 。 , 。 上面三点现在依然非常有效

, 。 唯一失效的在于股指期货对冲

, 。 , ; 比如股指期货严重贴水, ; 比如操作挑战, 。 归根到底

, 。 , , 。 为何投资要回归简单的常识和道理

, , :

对于上面这个段子

, : , 。 , , 。 盲目持股

、 , , 。 专业投资人每天会跟踪新的公司信息

, 。 , , , ( , , ) 。 三

、 后面的投资策略

我们主要是寻找低估的机会

, 。 , , 。 一个一贯高估的市场或者股票

, , 。 , , , 。 。 , 。 , , 。 至于老千股

, 。 , , , , 。 , , , 。 对于今年的国内股市

, 。 , , , , 。 , 。 , 。 四

、 给投资人的建议

1

. 。 无论您是自己操盘还是委托给基金经理

, , , 。 第一

, 。 , , 。 对您的国家宏观前景有一个乐观的信仰

, 。 , , 。 我所说的信心

, , 。 , , 。 , , 。 你一定要记住

, 。 , , , 。 大家可曾忘记

, ? 过去十年有多少中国崩溃论? 很多人把周期的临时问题与长期前景混为一谈, , 。 其实

, 。 , , 。 首先

, , , 。 , 。 , 。 , , ( ) 。 实际上

, , 。 。 其次

, 。 , 。 , 。 , , 。 , , 。 关于人口下降问题

。 , 。 , 。 。 关于资产泡沫

。 。 , , , 。 , , , 。 , 。 第二

, 。 , 。 , , 。 , , 。 ( ) 。 在股市中

, , , 。 , , 。 第三

, 。 , , 。 作为投资人

, , 。 , , 。 , 。 , , 。 您们的这些反应其实都是人之常情

。 , , 。 , , , , 。 有时候

, , , 。 , , , 。 有时有些客观原因

, , , ( , , ) 。 , , , 。 , , 。 , 。 其实

, , , 、 , 。 , 。 前几天回成都的时候

, , 。 。 , , 。 股票投资会是我们终身的事业

, 。 、 , 。 , , 。 另外

, , , 。 只有对经济前景

、 , , , 。 2

、 。 现在是股市制度变革时期

, ( , —— 经济转型, 。 , ) 。 , , , , 。 价值投资是长期趋势

, , 。 , , 。 , , 。 今后IPO正常化后

, , 。 , , 。 很多人都会问我

, 。 , 。 , 、 、 , 。 。 , , , , 。 以前由于退市制度不严格执行

, , , 。 越往后面

, , 。 , 。 所以

, 。 , , ,

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号