-

跌得越深,弹得越高吗

王德伦策略与投资

/ 2022-05-17 20:21 发布

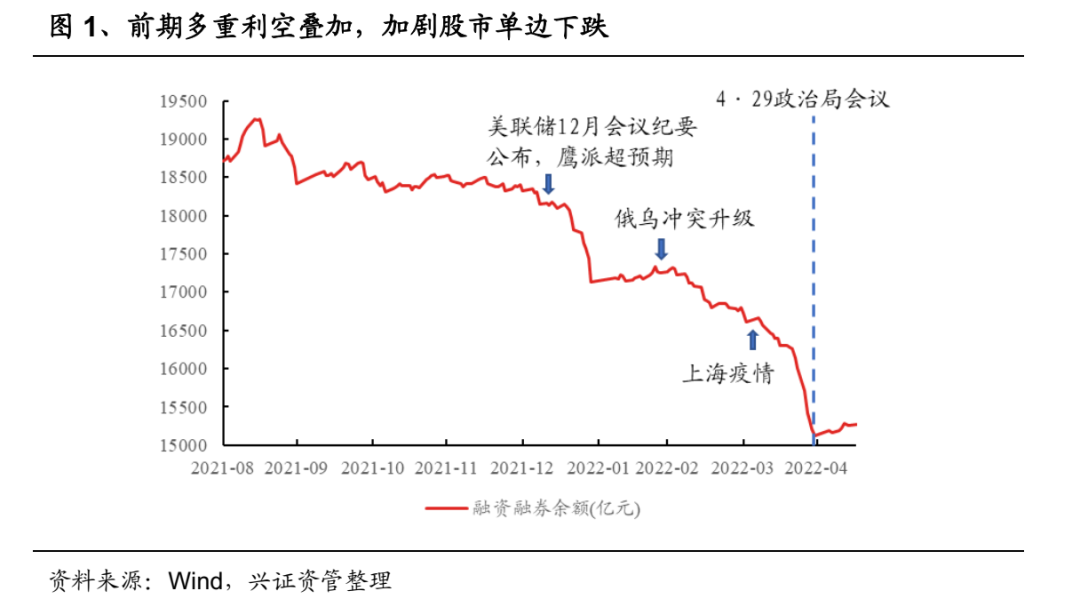

/ 2022-05-17 20:21 发布中短期内最差的情形过去,将为增量资金入场提供契机。我们在《V形反转是怎样炼成的》指出,投资者心理预期的变化可以支撑股市在宏微观基本面均较弱的情况下反弹(反转)。前期A股的单边下跌除了宏微观基本面本身较弱之外,多重超预期利空因素不断叠加也加剧了股市波动,使得A股出现看似无招架之力的快速下跌。4月29日会议再度稳定信心,此后以两融为代表的杠杆资金开始重新进入市场。目前,我们还不能肯定市场是否开始全面反转,但增量资金入场无疑可以稳定情绪,再结合前期部分个股跌幅较大,已经具备一定估值吸引力,前期部分离场资金也可能重新进场,如果中短期内没有超预期利空出现,一个正常的资金循环可能正在重新建立起来。

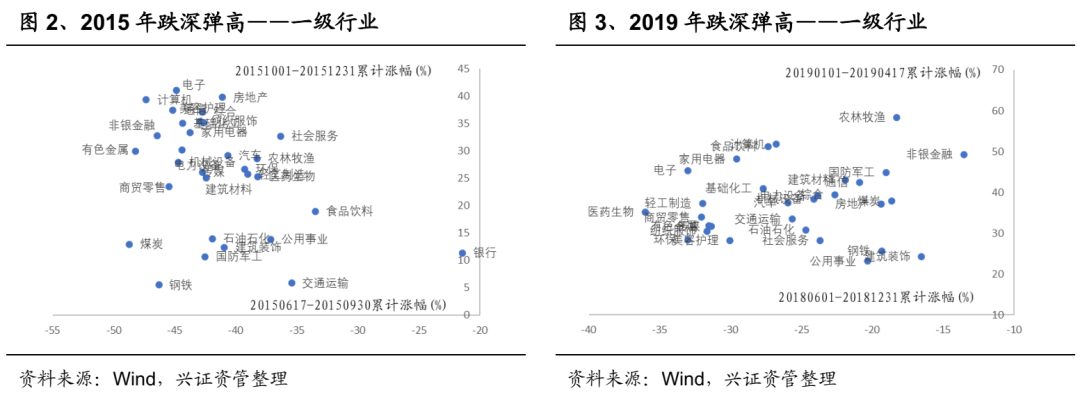

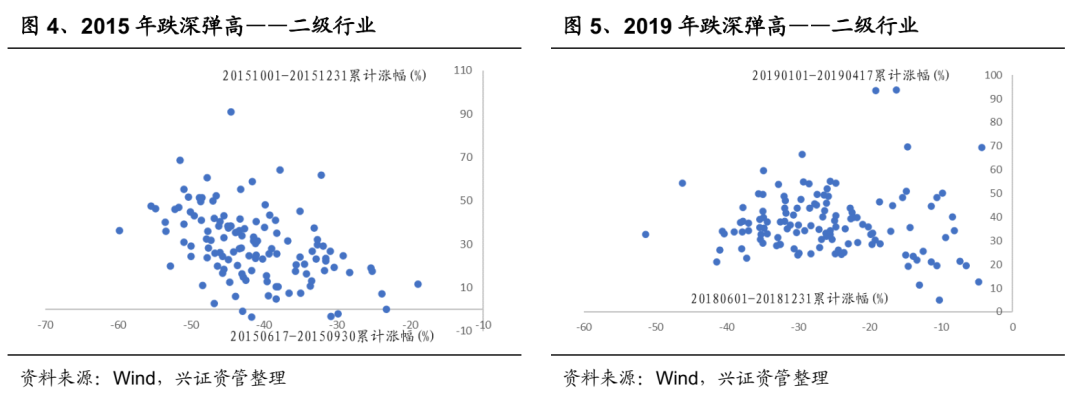

在过去两轮V形反转行情中,跌得越多的确对应着后续反弹幅度越大。2015年9月底至12月底是明显的超跌反弹行情,在严查场外配资下,两融资金快速下滑,从6月中旬的超过2万亿下降至9月底的9000亿出头。2015年8月起,市场积极的因素开始增加,两融余额也从10月初开始回升,单边下跌情形结束,在基本面较弱的情况下,股市开始反转。2019年1月初至3月底是在基本面弱复苏的情况下开始反转,前期的金融去杠杆结束、阶段性缓解,美联储加息提前结束,随后股市开始反转。在两次反转中,前期跌幅较大的行业,之后的反弹幅度也相对较高,如图2和3所示。二级行业作图的效果更加明显,如图4和图5所示,前期跌幅和后期涨幅基本呈现一定的负相关关系,2015年那波反转中两者的负相关性更加明显。

高端制造板块前期跌幅大,后续还需关注美国高通胀带来的流动性收缩压力。2020年初至今累计下跌较多的是高端制造板块,如电子(-32%)、计算机(-32%)、国防军工(-29%)、传媒(-29%)、机械设备(-27%)、电力设备(-25%)等。从交易的角度而言,高端制造中的真成长个股跌出性价比后,有望吸引增量资金入场,4月29日以来,成长股的强势反弹也正体现这一点。中期来看,美联储加息缩表难言反映是否充分,也可能成为阶段性压制股价表现的重要因素。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号