-

【他山之石】国际粮价暴涨下,如何判断国内粮价及通胀走势?

王德伦策略与投资

/ 2022-05-13 20:04 发布

/ 2022-05-13 20:04 发布受俄乌冲突、化肥价格上涨等因素的影响,近期国际粮价大幅上涨,国际粮价是否会对国内粮价形成冲击,进而导致国内通胀攀升?我们解读如下:

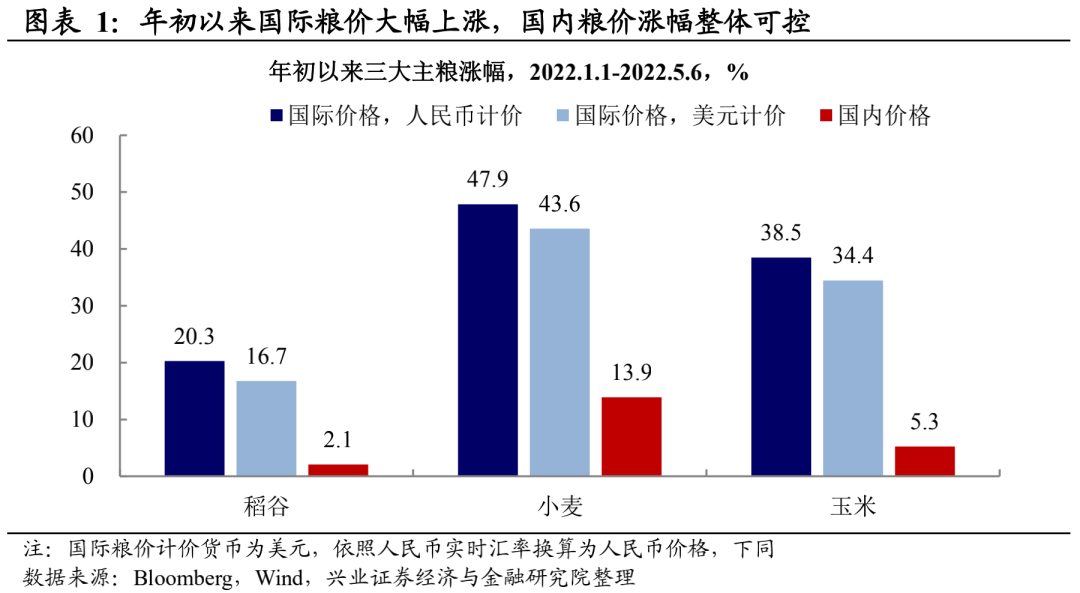

年初以来,国际粮价暴涨,国内粮价整体涨幅则相对可控。年初以来,稻谷、小麦、玉米国际价格分别上涨20%、48%、38%,国内价格分别上涨2%、14%、5%。

影响国内粮价的两大成本端因素:化肥价格、人工成本。

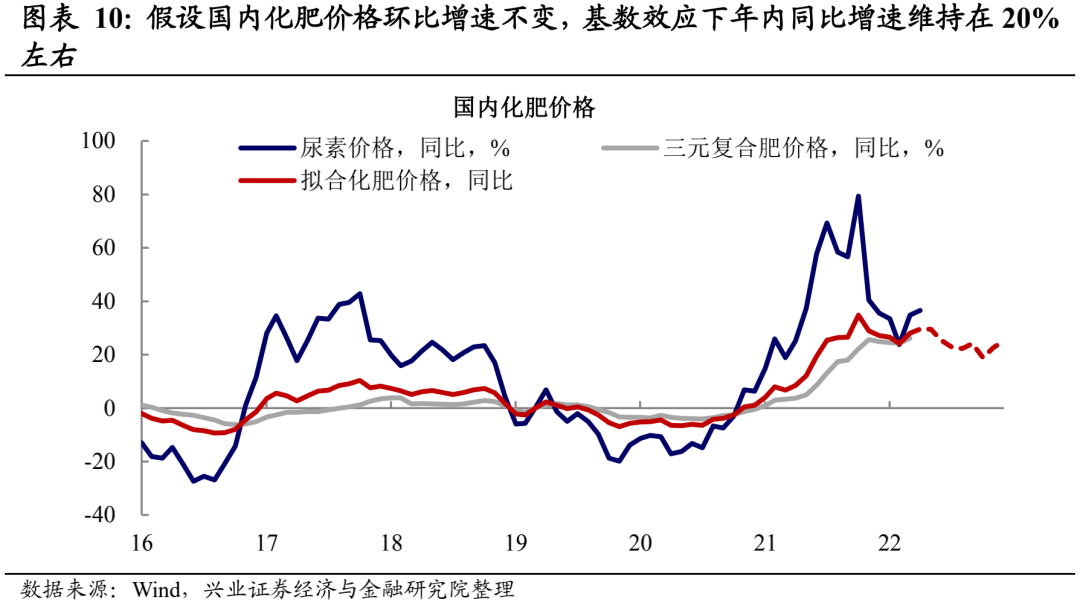

化肥:主要受上游原料价格推动,年内同比增速或较为稳定。上游涨价对化肥价格影响较大,同时钾肥依赖进口,国际化肥价格上涨也会形成冲击。假设当前化肥价格的环比增速不变,则年内化肥价格同比增速将维持在20%左右。

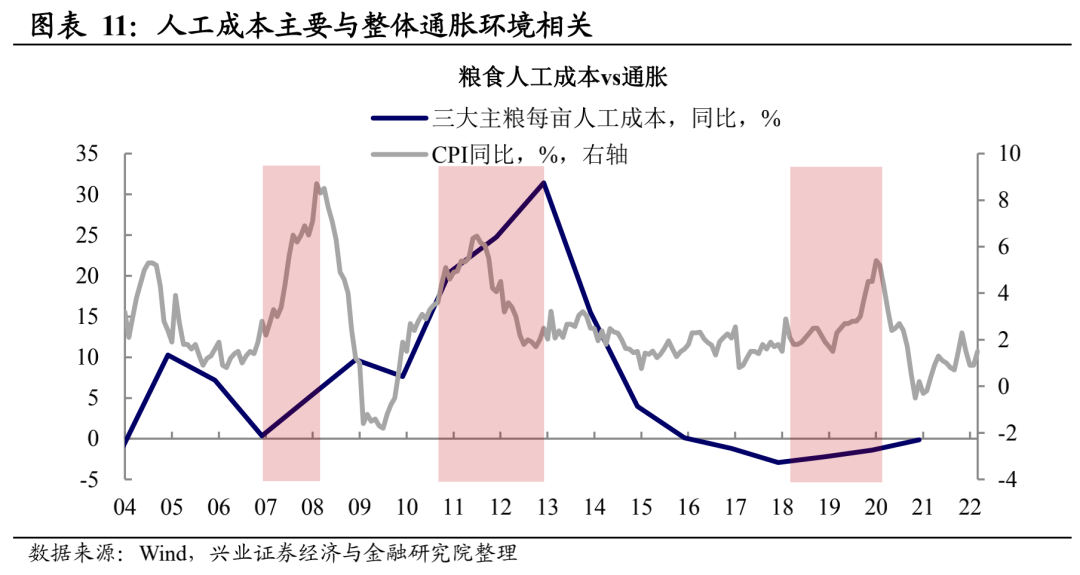

人工:与整体通胀环境较为相关,出现大幅上涨的可能性不大。人工成本大幅上涨主要出现在2011-2013年,彼时城市建设推升了对农村劳动力的需求,外来务工人员工资快速上升,种地收入需要向快速上涨的进城打工收入靠拢。当前在地产建设需求疲弱的背景下,外来务工人员工资难以出现大幅上涨。

国际粮价会影响国内粮价吗?从粮食政策与历史复盘两个角度来看:

造成国内外粮价差异的政策基础——最低价收购政策与进口配额制度。国内粮价长期高于国际粮价,一方面,最低价收购制度保证了国内粮价的下限;另一方面在进口配额制度规定下,除非国内外粮价差距过大,国内厂商也没有进口粮食使国内粮价向国际粮价收敛的动力。

复盘08-12年,国际粮价暴涨,国内先抛储稳价,后再稳步提价促产。2008年国际粮价暴涨后,2009-2012年,在维护粮食安全的背景下,国内逐年稳步上调粮食最低收购价以保耕促产,期间我国主粮连续4年大幅增产。

如何判断本轮国际粮价暴涨下的国内粮价走势:短期看储备、长期看政策取向。

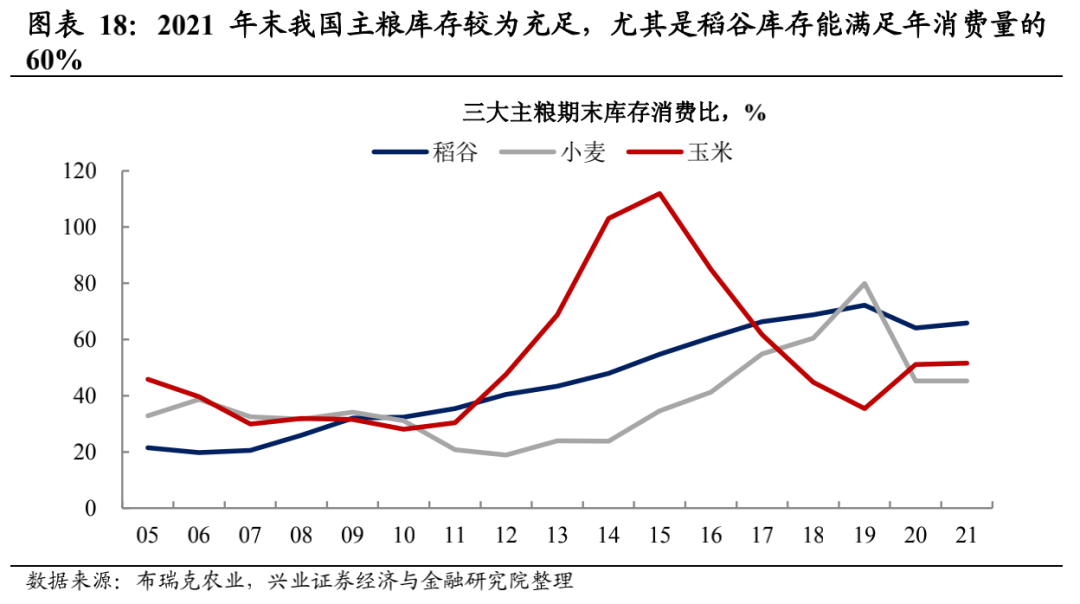

短期:国内粮食储备较为充足,具备稳粮价的能力。2021年末,我国稻谷、小麦库存消费比分别达到66%、45%,高于2008年,也远高于联合国粮农组织提出的17%。

中长期:逆全球化背景下,粮食安全重要性上升,政策或存在提价促产的动力。近年政府工作报告重新出现了粮食增产、提价的相关表述。2020年政府工作报告在时隔5年后再次提到要提高粮食收购价,2021年政府工作报告在时隔8年后再次提到要提高单产。

回归到粮价对通胀的影响,短期有两层缓冲垫,中长期或抬升中枢:

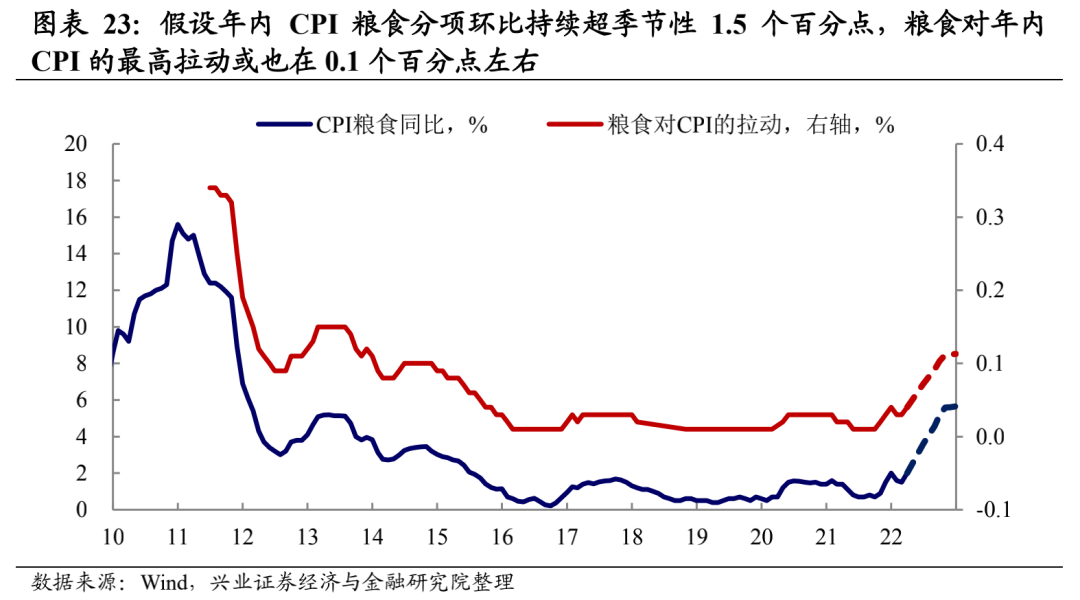

短期两层缓冲垫:充足的库存、粮价到CPI并非直接传导。粮价波动远高于CPI粮食分项波动。CPI粮食分项更可能是参照大米、面粉等粮食制成品零售价。假设年内CPI粮食分项环比维持当前强势水平,对年内CPI同比的最高拉动或也仅在0.1个百分点左右。

中长期看在粮食安全背景下,粮价可能抬升通胀中枢。如果政策类似此前2008年之后的逐步提高粮食收购价,粮价最终会传导至制成品零售价上。参考2011年国内粮价明显上涨时期,粮食分项对CPI的拉动最高在0.3个百分点左右。

风险提示:疫情不确定性风险,经济下行风险。

正文

Evidence&Analysis

近期国际粮价暴涨,

国内粮价涨幅相对可控

年初以来国际粮价大幅上涨,国内粮价也有上行,但涨幅大幅弱于国际粮价。截至2022年5月6日,三大主粮中,稻谷国际价格上涨20.3%,国内价格上涨2.1%;小麦国际价格上涨47.9%,国内价格上涨13.9%;玉米国际价格上涨38.5%,国内价格上涨5.3%。整体来看,在俄乌冲突扰动供给、能源价格上涨推升成本的背景下,国际粮价大幅上涨,国内粮价也有所上行,但涨幅大幅低于国际粮价。

国内粮食的两大成本:

化肥成本与人工成本

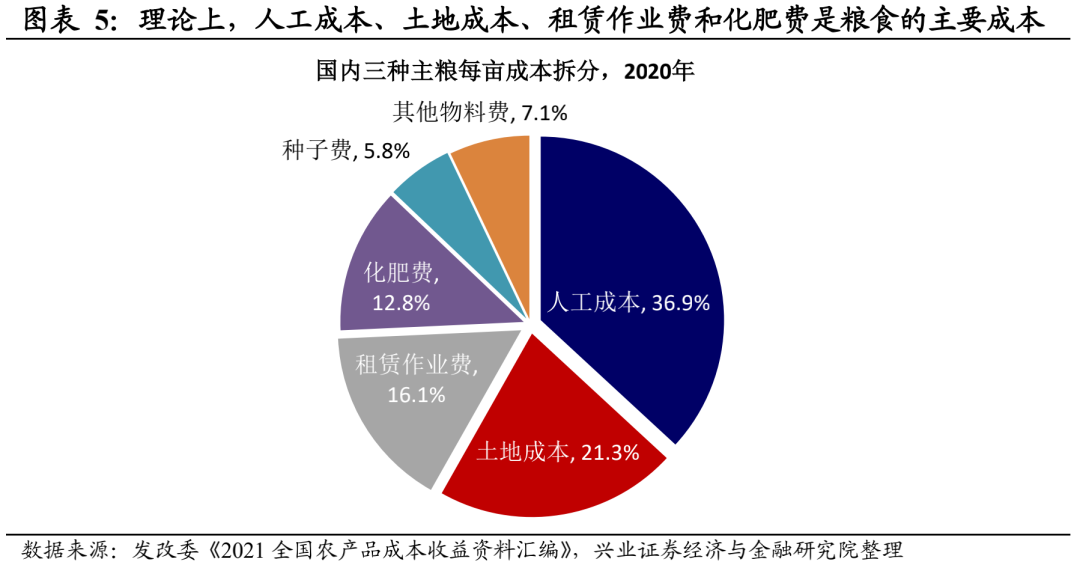

先从成本端看国内粮价的影响因素,理论上粮食生产成本主要分为四大类。依据发改委公布的《2021年全国农产品成本收益资料汇编》,2020年国内三大主粮(稻谷、小麦、玉米)的成本主要由四部分构成:人工成本占37%、土地成本占21%、租赁作业费占16%、化肥费占13%,四项合计占三大主粮生产成本的87%左右。

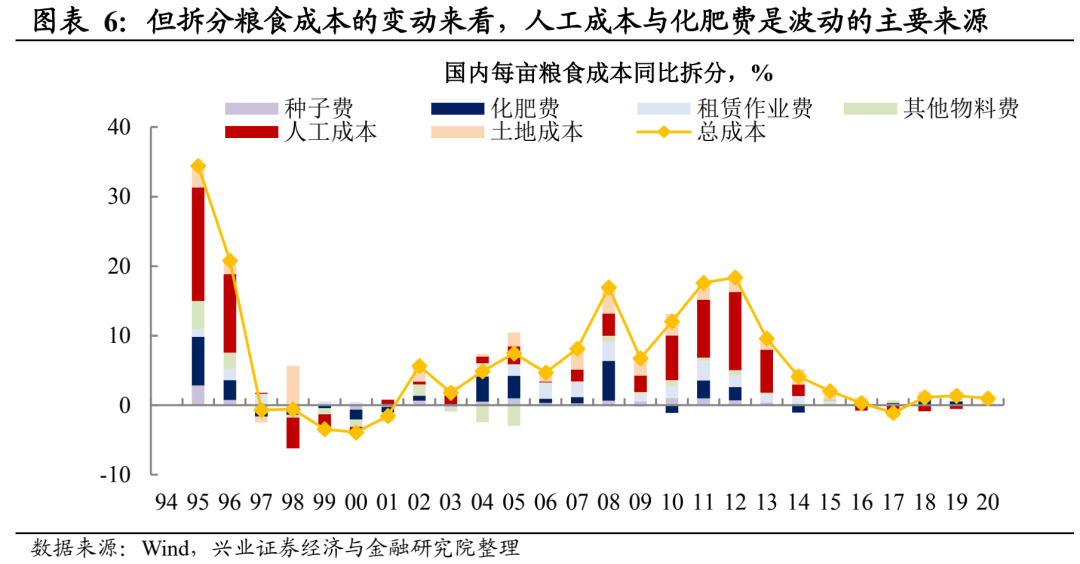

而实际上,从粮食成本波动的拆分来看,化肥与人工是波动的主要来源。拆分三大主粮生产成本的波动,人工成本占其中的33%、化肥成本占其中的23%,二者合计可以解释三大主粮生产成本波动56%。同时,当粮食生产成本大幅上升时,往往人工成本是主要推动因素、化肥成本其次。例如2008年三大主粮生产成本同比上升16.9%,其中化肥拉动5.8个百分点、人工拉动3.2个百分点,2011年三大主粮生产成本同比上升17.6%,其中人工拉动8.3个百分点、化肥拉动2.6个百分点。

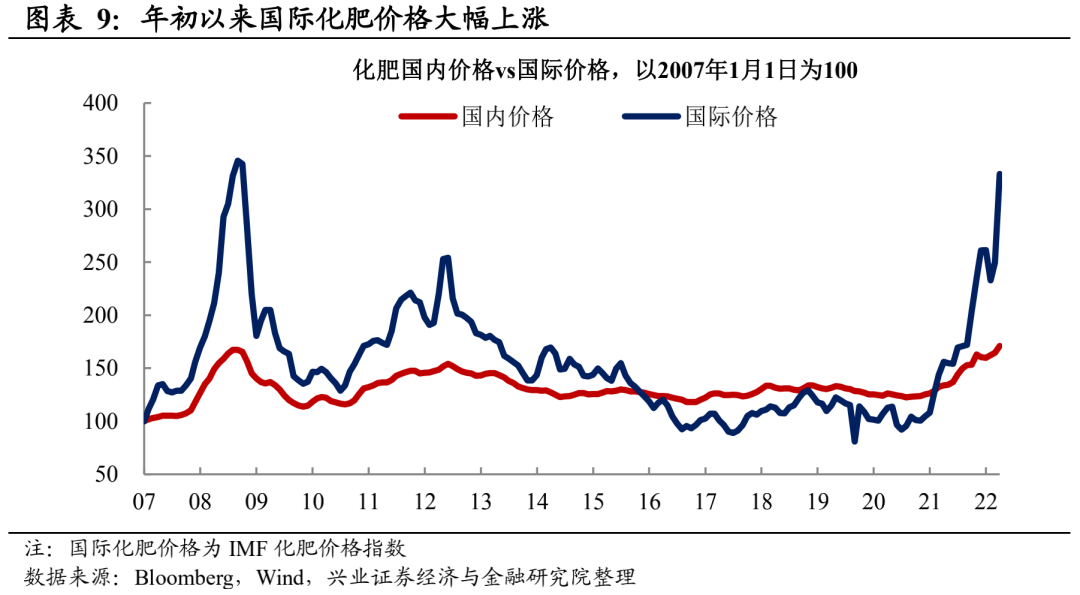

化肥价格主要受上游的能源、矿石价格推动,同时国际价格也有部分传导。粮食生产中使用的氮、磷、钾肥以及三元复合肥,其主要原料为煤炭、天然气以及钾矿石、磷矿石,在今年上游原材料大幅涨价的背景下,化肥价格已有明显上涨。此外,由于我国钾矿石储量不足,钾肥主要依赖进口,国际化肥价格上涨也会对国内化肥价格形成冲击,但其他几类化肥国产化率较高,受国际价格影响相对有限。整体看,我国化肥价格波动明显小于国际化肥价格波动,上游原材料价格是影响化肥价格的主要因素,国际化肥价格是次要影响因素。

假设当前化肥价格的环比增速不变,则年内化肥价格同比增速将维持在20%左右。以三元复合肥为例,当前三元复合肥价格已涨至3358元/吨,较2020年7月的前期低点2447元/吨上涨了37%,也已超过2008年的历史高点3309元/吨。当前三元复合肥的价格每月环比上升60元/吨左右,假设这一趋势维持,则年底将涨至3800元/吨左右,但在基数效应的作用下,同比增速将维持在20%左右。

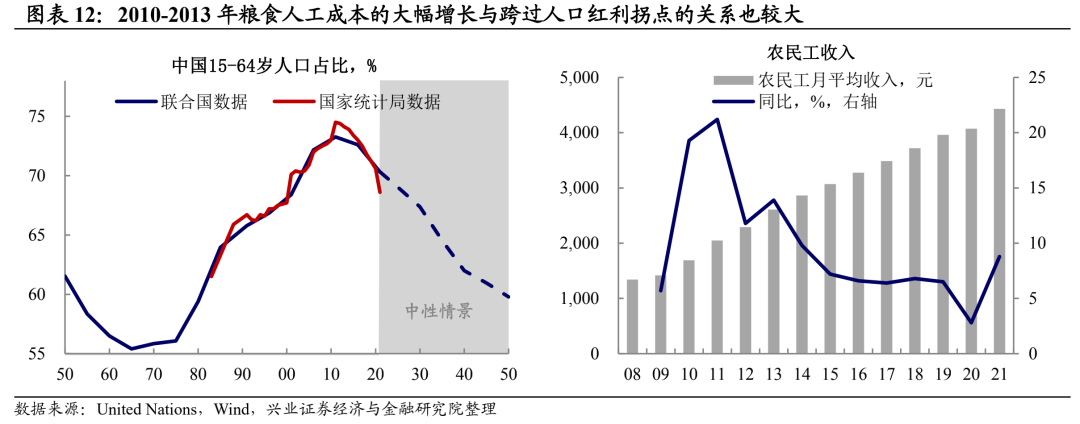

人工成本的变化则与整体通胀环境较为相关,年内出现类似2011-2013年大幅上涨的可能性不大。粮食生产的人工成本与整体通胀环境较为相关,当通胀上行时,人工成本往往也随之上涨,例如2008年、2011-2013年、2019年均体现出这样的特征。值得注意的是,2011-2013年人工成本的大幅上涨有一定特殊因素,彼时一方面中国处在跨过人口红利拐点时期,16-64岁人口占比见顶回落,另一方面城市建设推升了对农村劳动力的需求,外来务工人员工资快速上升。换言之,种地的收入需要向快速上涨的进城打工收入靠拢,这推动了粮食生产中人工成本的快速上升。而当前来看,在房地产建设需求疲弱的背景下,对外来务工劳动力的需求也不强,难以出现与2011-2013年类似的人工成本大幅上升的情况。

从政策与历史两个角度看

国际粮价与国内粮价的差异

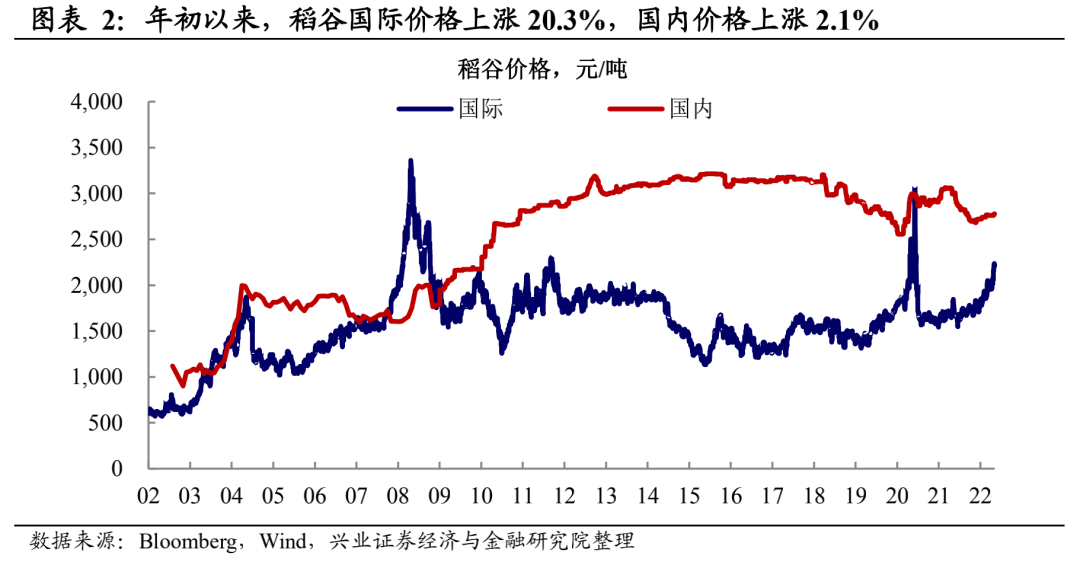

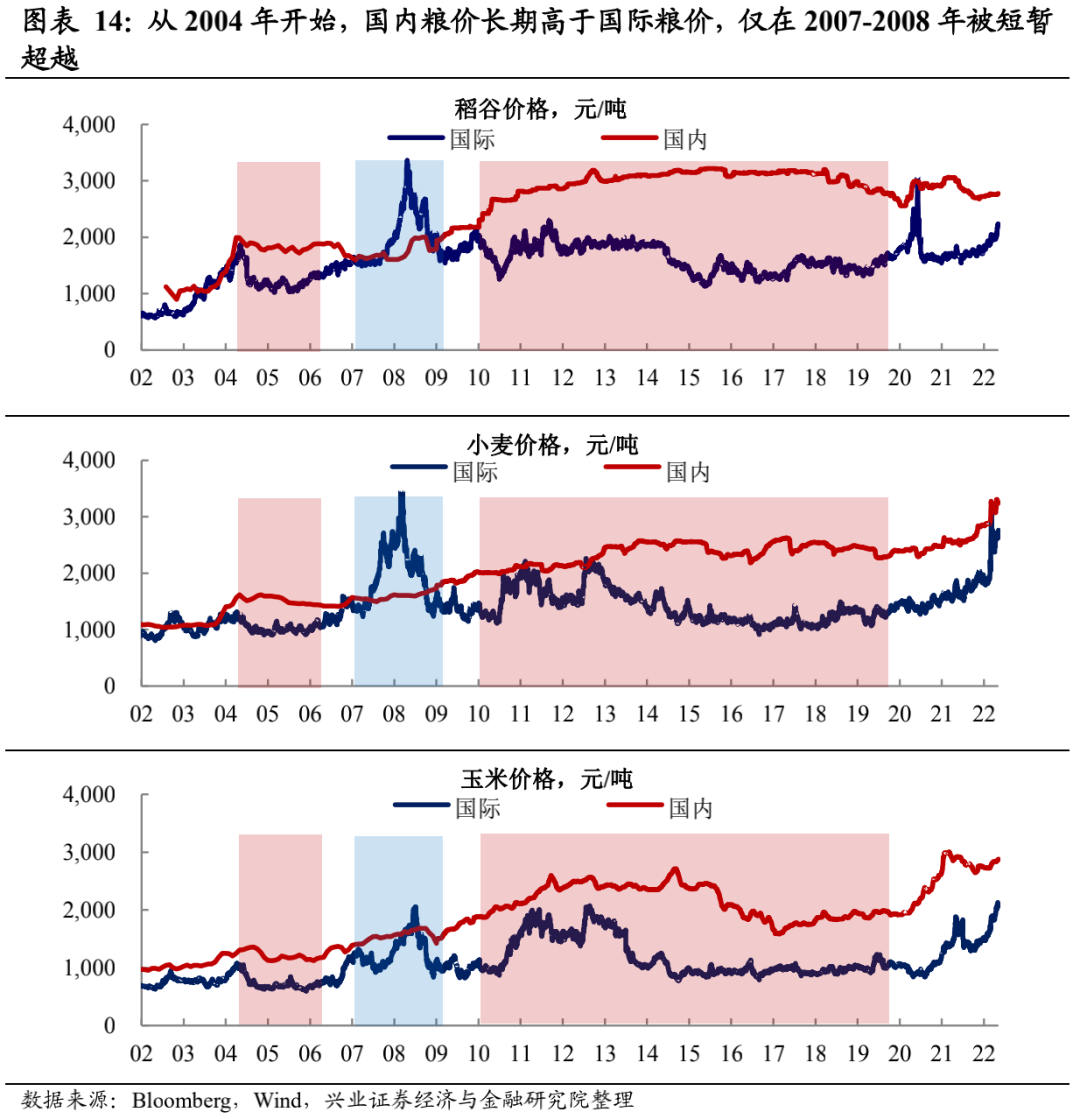

我国粮价自2004年起长期高于国际粮价,进口配额制度与最低价收购制度是我国粮价与国际粮价差异的基础。

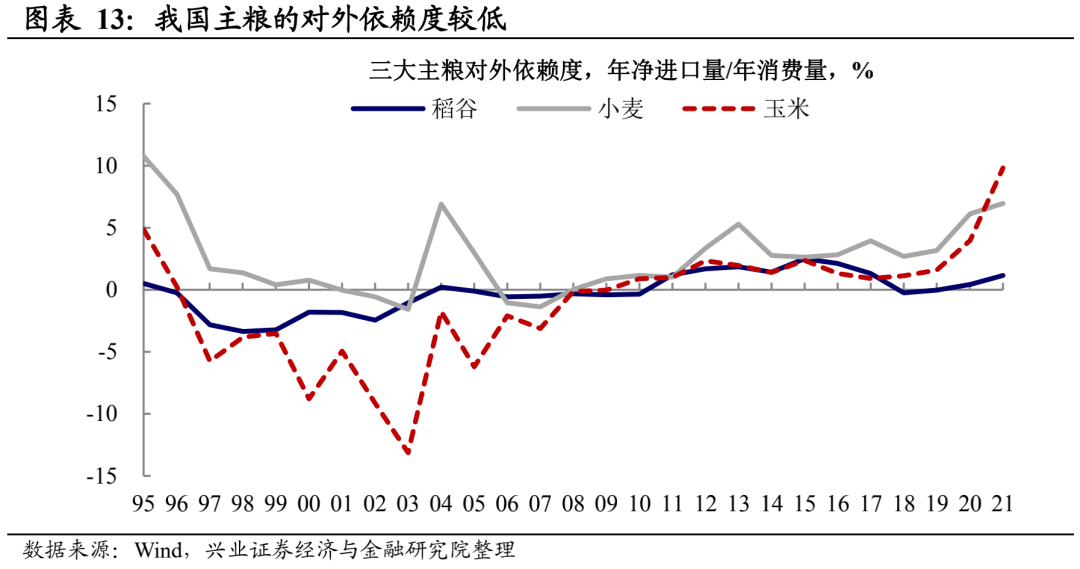

进口配额制度:总体来看,我国主粮的对外依赖度较低,三大主粮的年净进口量/年消费量比例均在10%以下,其中稻谷的净进口量/年消费量比例更是只有1.2%。理论上当国内粮价高于国际粮食,可以通过进口降低国内粮价。但国内粮食进口实行关税配额制度,配额以内的进口低关税,配额以外的进口高关税,且90%的配额被分配为国营贸易配额。因此进口的权力实际上握在官方手里。当然如果国内外粮价差距过大,国际粮价加上高额关税的价格还要低于国内粮价的话,国内厂商是有动力进口粮食的,但总体来说还是以官方进口为主。

最低价收购制度:在经历2002-2003年的全球粮食减产之后,2004年全球以及国内均出现丰收,国际粮价大幅下跌(尤其是稻谷),我国为避免“谷贱伤农”推出最低收购价制度。官方设定粮食的最低收购价,在市场粮价有下行压力时买入形成临时储备,在市场粮价上涨时卖出稳定粮价。可以看到在2016年左右,玉米临储政策取消,之后玉米市场价格快速下跌,向国际玉米价格收敛,而稻谷、小麦的临储政策有变化但并未取消,价格则相对稳定。

因此,一方面在最低价收购制度的保证下,国内粮价存在明确的下限;另一方面在进口配额制度规定下,除非国内外粮价差距过大,国内厂商也没有进口粮食使国内粮价向国际粮价靠拢的动力。

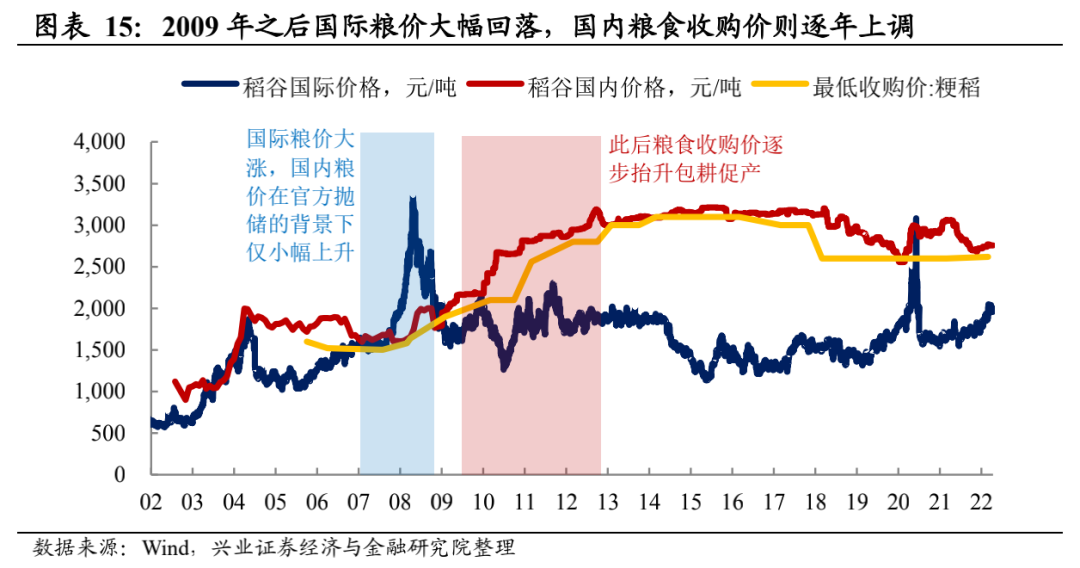

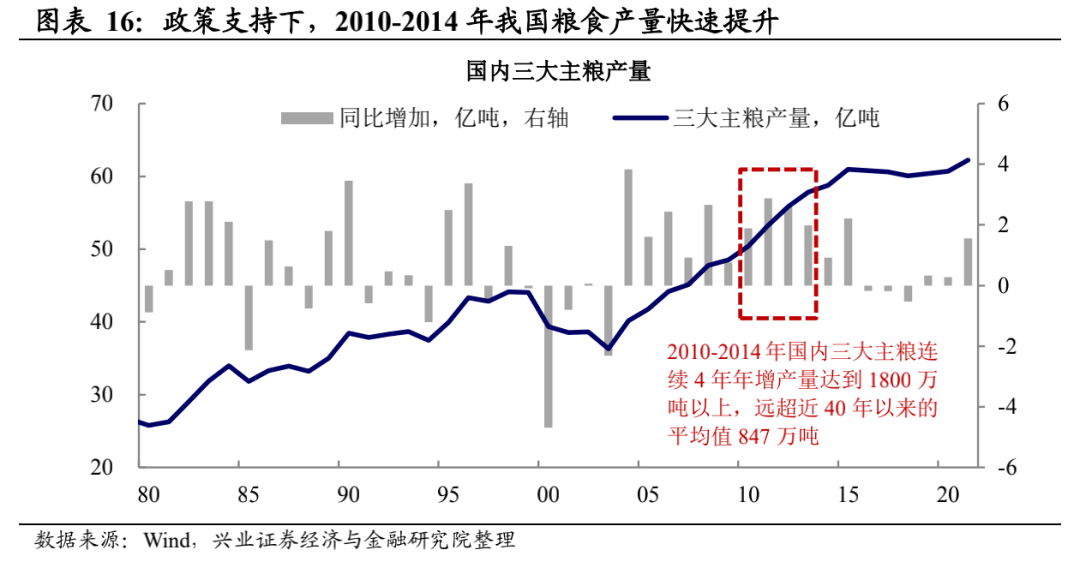

复盘2010-2012年国内粮价上涨:并非直接受前期国际粮价上行的传导,而是在维护粮食安全的考虑下主动提高收购价保耕促产。如上所述,国内官方在市场粮价有下行压力时买入形成临时储备,在市场粮价上涨时卖出稳定粮价。2008年受化肥价格上涨、粮价炒作等因素的影响,全球粮食价格大幅上涨,国内粮价则在官方频繁抛储的背景下仅小幅上升。之后国际粮价在2008年年中达到高位后快速回落,国内粮价却并未跟随回落。《2008政府工作报告》首次提到“粮食安全,关系经济社会发展全局,关系人民群众切身利益,丝毫不能放松粮食生产”,此后2009-2012年,在维护粮食安全的背景下,国内逐年稳步上调粮食最低收购价以保耕促产。2010-2014年,我国三大主粮连续4年年增产量达到1800万吨以上,远超近1980年以来的平均值847万吨。

判断本轮国内粮价走势:

短期看储备、长期看政策取向

短期来看,国内粮食储备较为充足,具备稳粮价的能力。短期来看,在化肥价格上涨的推动下,国内粮价存在上涨的动力。但参考2008年同样是化肥价格上涨时期国内外粮价的走势差异可以看出,国内粮价是否会出现大幅、快速的上涨,关键看是否有充足的粮食储备加以应对。当前来看,2021年末,我国稻谷、小麦、玉米库存分别达到1.4、0.7、1.4亿吨,库存消费比分别为66%、45%、52%,明显高于2008年,也远高于联合国粮农组织提出的17%-18%的水平。因此,在充足库存的支持下,短期内国内粮价难以出现与国际粮价类似的大幅上涨。

中长期来看,逆全球化背景下,粮食安全的重要性进一步提升,国内政策或存在提价促产的动力。我们在报告《20220419-两只灰犀牛》中提到,从当前往后的地缘政治博弈中,粮食及能源等“硬通货”的可得性可能成为一个筹码,导致进一步的逆全球化。在此背景下,中长期来看,粮食安全的重要性将进一步提升,政策或存在类似2011年的提价促产的动力。实际上,从近年的政府工作报告可以看到政策对粮食生产、粮食价格的态度已在边际变化,重新出现了粮食增产、提价的相关表述。2020年政府工作报告在时隔5年后再次提到要提高粮食收购价,2021年政府工作报告在时隔8年后再次提到要增加产量。

粮价对通胀的影响:

短期有两层缓冲垫,中长期或抬升中枢

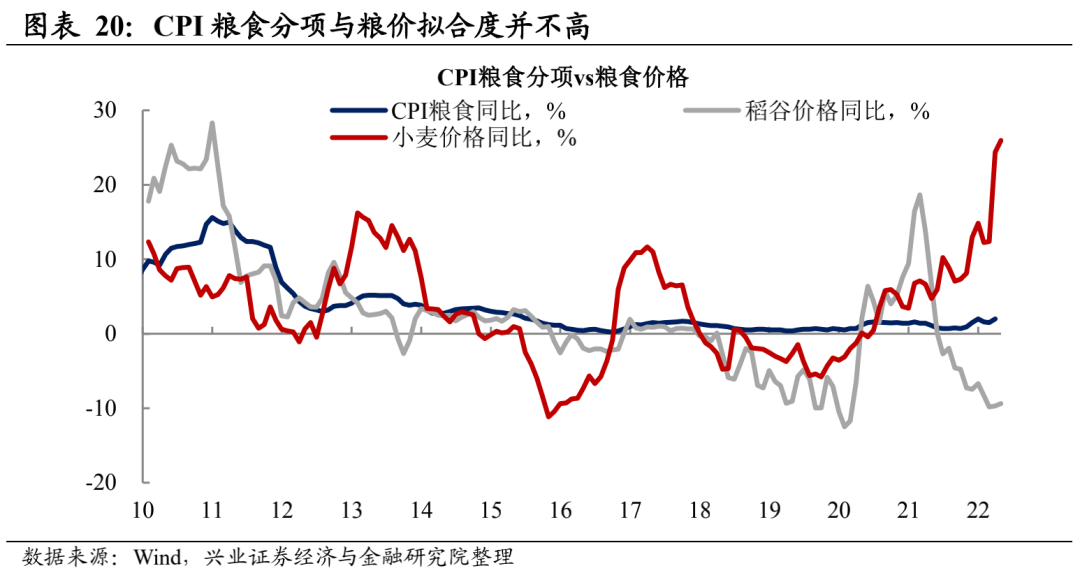

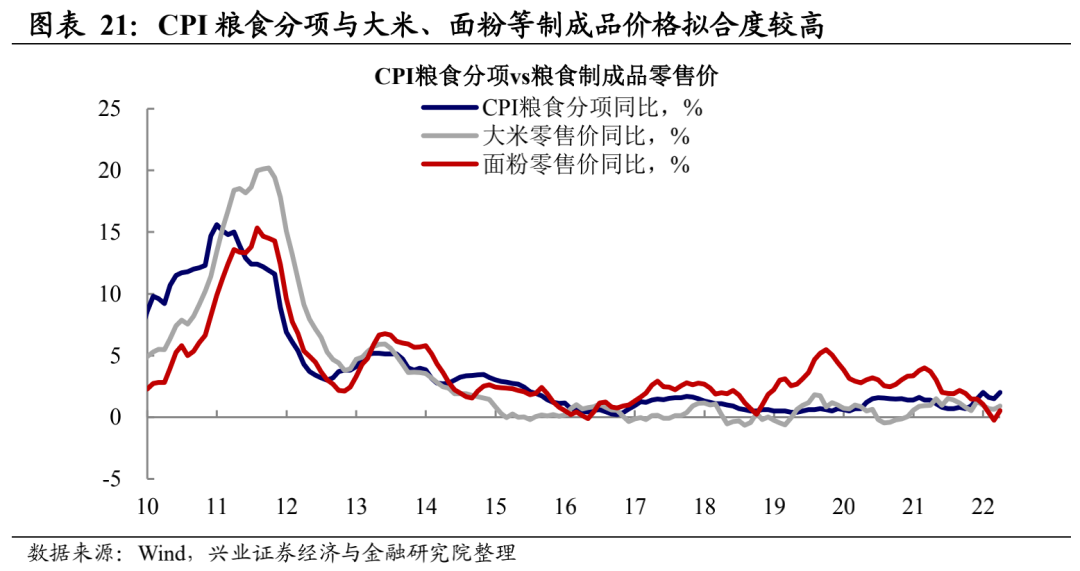

充足的库存是第一层缓冲垫,粮价到CPI粮食分项并非直接传导是第二层缓冲垫。如上所述,在充足库存的支持下,短期内国内粮价难以出现与国际粮价类似的大幅上涨。此外,对比粮食价格同比与CPI粮食分项同比的走势可以发现,二者拟合度并不高,粮价波动远高于CPI粮食分项波动。这是因为CPI粮食分项并非直接参照稻谷、小麦等粮食价格,而更可能是参照大米、面粉等粮食制成品零售价。这将进一步降低粮价波动对CPI的影响,从粮食分项对CPI的拉动来看,2016年以来,粮食分项对CPI的拉动始终维持在0.05个百分点以下,而即使是2011年国内粮价明显上涨时期,粮食分项对CPI的拉动也在0.3个百分点左右。

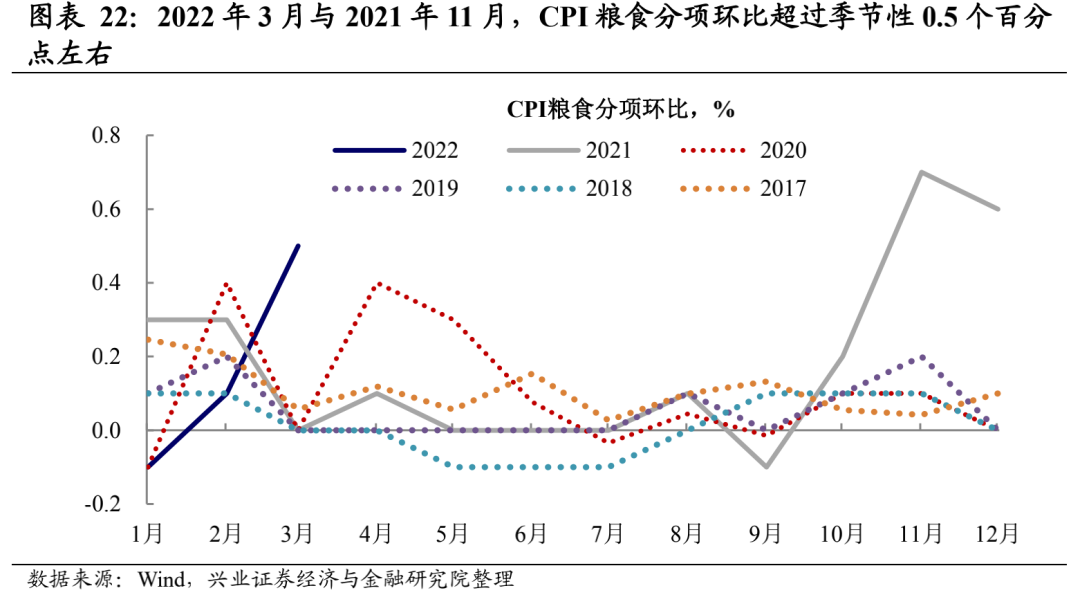

假设年内CPI粮食分项环比维持当前强势水平,对年内CPI的最高拉动或也仅在0.1个百分点左右。近期国内粮食价格上涨最快的时期分别是2021年11月与2022年3月,从环比超季节性水平来看,上述两个时期CPI粮食分项环比超季节性均在0.5个百分点左右。假设年内后续各月CPI粮食分项环比均超过近5年季节性水平的0.5个百分点,则从同比角度来看,粮食分项对年内CPI同比的贡献最高也仅在0.11个百分点左右。

中长期来看,在维护粮食安全的背景下,粮食价格可能抬升通胀中枢。如上所述,短期内粮价对CPI的影响存在两层缓冲垫。而中长期来看,在进一步维护粮食安全的考虑下,如果政策趋向类似此前2008年之后的逐步提高粮食收购价,那么最终粮食价格的上涨也会传导至粮食制成品零售价上,从而对国内通胀存在长期抬升的效果。(段超宏观研究)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号