-

滴滴发布退市前最后一份财报,营收同比下降

东哥解读电商 / 2022-04-19 17:41 发布

导语:滴滴能否再次上市,以及滴滴未来的资本市场的表现,最大的不确定性,依然来自与政策层面。

文:lichengdong1984

来源:东哥解读电商

4月16日,滴滴出行发布了该公司截至2021年12月31日,即未经审计的2021Q4财报。同时,滴滴官网发布公告称,将于5月23日举行临时股东大会,就公司从纽约证券交易所自愿退市进行投票。为更好地配合网络安全审查和整改措施,在退市完成前,公司将不会申请其股份在其他任何证券交易所上市。

所以,滴滴2021Q4财报,或将是其退市前最后一份财报,那么,这份业绩答卷传递了哪些信息呢?

业绩一览:

营收、国内交易额同比负增长,净利润亏损收窄

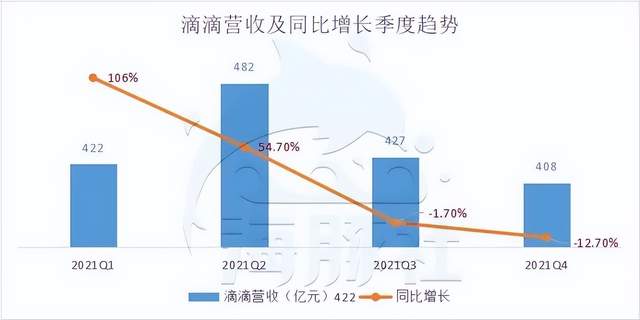

2021Q4季度,滴滴实现营收407.77亿元人民币,较去年同期下降59.22亿元,同比负增长12.7%。

滴滴营收由中国出行业务(中国网约车、出租车、代驾和顺风车等业务)、国际业务(国际出行和外卖等业务)和其他业务(共享单车和电单车、车服、货运、自动驾驶和金融服务等业务)三部分构成。滴滴Q4的407.8亿元总收入中,中国出行业务的总收入为374.7亿元,同比下滑15.1%;国际业务的总收入为10.5亿元,同比增长51.2%;其他业务总收入为22.6亿元,同比增长22%。

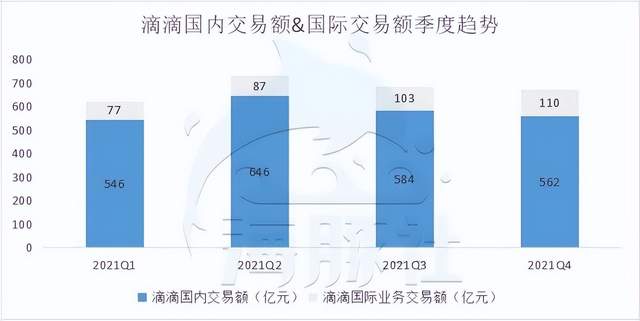

滴滴国内交易额562亿元,同比下降11%,从2021年Q3季度的停止增长,直接转为同比下滑。

利润方面,经营利润亏损81亿。而在非通用会计准则口径下,滴滴经调整息税摊销前利润(EBITA)为亏损39亿元,去年同期亏损为74.4亿元。而净利润亏损额为1.71亿元,净利润亏损幅度较Q3季度大幅收窄近99.4%。

成本和费用方面,总成本费用的489.07亿,远远低于去年同期的552亿。

核心业务增速放缓,净利润亏损收窄靠投资收益

这份业绩答卷中,很多人注意到,滴滴经营利润亏损了82亿,而净利润亏损仅1.71亿。而实际上,经营亏损和净利润亏损之间巨大的差距,是商誉减值和金融性投资收益导致的。

Q4,滴滴并购巴西共享出行平台99 Taxis相关的商誉和无形资产减值就有28亿元,扣除这个一次性的减值,实际经营亏损为53亿——看上去远远比82亿好看很多。

Q4,滴滴有83亿的投资收益,是投资的东南亚网约车和送餐平台公司Grab成功上市,而大赚了一笔。可以说,滴滴的净利润收窄,完全是这笔金融性投资收益带来的。

在商誉减值和金融性投资收益之外,滴滴Q4业绩答卷真正的重点是:

Q4季度,滴滴APP遭遇监管而下架,没有新增用户的负面影响完全释放出来。在疫情负面影响下降的情况下,国内出行交易额同比增速从上季度的0,转为下滑11%。滴滴核心业务和现金牛业务负增长。

众所周知,滴滴国内打车交易额,客单价相对稳定,长期在25元上下区间。交易额的增长,主要依靠单量增长的拉动。滴滴Q4交易额下滑,主要是订单量同比下滑导致。另外,尽管Q4滴滴订单量下滑11%,但滴滴通过一系列“节流”的措施,收紧了成本和费用,做到了亏损收窄。

国际业务方面,Q4的滴滴国际业务季度增速也明显放缓,从60%的同比增长下滑到31%,主要也是单量增速放缓明显。而新业务明显在战略收缩,收入还是亏损金额,都在下降。对于这两个面向未来的业务,滴滴降低了投入,也降低了营收增长的目标。

整体上来看,在过去的数年里,供给侧和用户侧积累的优势和资本,让滴滴具备了平台经济的“双边市场效应”。所以,滴滴APP下架半年,没有新用户增长之后,滴滴Q4的表现还是守住了国内网约车市场占有率第一的位置。

写在结尾

滴滴2021Q4财报,大概率就是滴滴退市前最后一份财报,5月23日,滴滴就会召开临时股东会来对纽交所主动退市决议进行投票。而如今,滴滴市值仅百亿美元,和上市之初巅峰期的800亿美元相比,跌去了近90%。如果按照去年底公布的方案,让美股股东持有的股票直接转为新上市地的流通股,大部分中小股东可能只能流血期待滴滴再次上市了。而事实上,滴滴去香港上市难度依然很高,香港对企业合规性的要求比美国要高得多。

而滴滴能否再次上市,以及滴滴未来的资本市场的表现,最大的不确定性,依然来自与政策层面。中国的《数据安全法》对数据安全的严格监管直接让滴滴APP下架至今未能上架。而如果完全遵守中国的《数据安全法》,滴滴就不可能按照美国于2020年12月通过的《外国公司问责法案》提交相关信息和数据。可以说,滴滴业绩的下滑,乃至从美国退市,正是中美大国博弈背景下,中概股作为双方政策严厉监管的对象,流血牺牲的第一个鲜活案例。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号