-

周末突爆重磅利好:A股有希望了!?

A股传奇

/ 2022-04-17 20:02 发布

/ 2022-04-17 20:02 发布本周市场继续走弱,跟中美两国间出现罕见的利差倒挂现象不无关系。

本周一,美国10年期国债收益率升至2.76%,比中国10年期国债收益率高出0.01%,这是自2010年6月以来的中美10年期国债利差第一次出现倒挂。

中美利差倒挂的背后,是两国不同的货币政策周期。美国当下正处于加息周期,而中国处于降息周期,两国的无风险利率自然会逆向而行。

很多人担心中美利差的倒挂,会导致外资从A股撤出,从而导致市场持续下跌。

这种逻辑从短期来讲有一定合理性,但是中长期角度是很难成立的。决定中长期外资流向的,从根本上讲还是估值和基本面层面是否具备投资价值。

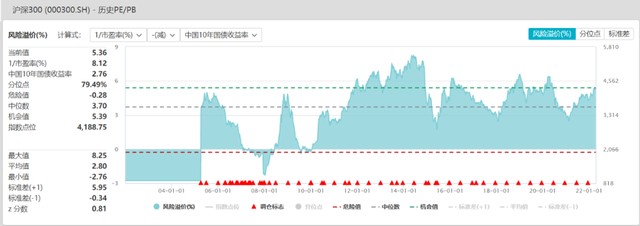

从估值上看,A股核心资产沪深300的PE(ttm)只有12.3倍,PB只有1.46倍,都处于历史最低的区域。我们用市盈率的倒数减去10年期国债收益率得到沪深300的风险溢价率,达到5.36%,处于历史上最高的区域,相比美国都具备很大优势。

而按照估值理论,中国10年期国债利率比美国低,意味着A股市场面对的定价之锚比美股更低,估值其实应该比美国更高才对。

从基本面上看,中国经济在全球主要经济体中仍处于领先位置,这是留住外资的核心因素。历史经验表明,2005年汇改以来,中国的利率出现持续下降,但是人民币汇率却是不断升值的走势,这说明外资并没有因为利率问题而出走,吸引外资留在中国的,正是中国经济远高于美国的成长空间。

面对全球最活跃经济体这么便宜的资产价格,外资真的舍得放弃吗?

退一步讲,就算外资大幅流出,我们也没必要惊慌。外资在A股中占比不过2%左右,而国内的后备增量资金极其巨大,包括保险、产业资本、炒房资本、储蓄资金等等,市场根本不缺钱,缺的是信心而已。

中国的资本市场,靠外资拉动显然是不靠谱的,还是要靠中国人的努力和支持。何况,现在市场上有那么多便宜的优质资产,留给中国人自己不好吗?

沪深300风险溢价率历史走势,来源:Wind

除了估值和基本面层面的优势之外,通过持续的制度改革,近年来A股的市场环境也在不断优化。

落实常态化退市制度,就是最重要的制度改革之一。按照政策部署,A股有望在2022年实施全面注册制,而常态化退市,就是保证注册制顺利实施的重要一环。

过去很长一段时间里,A股的退市率极低。根据同花顺问财的数据,A股成立30多年来,总的退市公司只有171家,其中很大一部分是吸收合并而形成的主动退市,真正因为表现不好而被动退市的公司几乎可以忽略不计。

所谓的退市制度,在过去几乎形同虚设。比如像连续亏损这样的财务退市指标,完全难不倒精明的上市公司。卖点房子之类的资产、跟关联方做点交易、或者政府给点补助,都足以帮助他们度过难关。市场上甚至还有一些专门做市值管理和壳资源维护的公司,通过关联交易的手法,可以很容易地帮上市公司保住自己的席位。

如果没有增加利润的办法,直接财务造假就行了,像存货、应收账款、在建工程这些财务科目,都是很容易做假的地方。比如一些水产公司,存货都在水里,多少可能都是公司说了算,查起来确实也不容易。

审批制和退市风险极小的的制度环境,给A股市场带了深刻影响。

一方面,企业一旦上市就会成为不死鸟,其壳资源就会具备极高的价值。一个只有十几亿市值的绩差公司,光壳价值就远远超过市值,自然会具备较大的炒作基础。这正是过去A股市场流行炒差、炒小,价值投资缺乏适宜土壤,市场容易暴涨暴跌的重要原因。

另一方面,只有上市没有退市,造成A股市场供需严重失衡,长期慢牛和估值提升也难以实现。

与之相比,美股的退市率非常高,甚至每年上市的数量和退市的数量差不多,最近20年来,美股上市公司总数并没有大幅增长。上市公司的新陈代谢和吐故纳新,正是美股长牛、估值高企、价值投资盛行、优质公司层出不穷的关键原因。

对于常态化退市的重要性,A股监管层显然有了清晰的认知和坚定的决心。

2020年底,号称“史上最严”的退市新规出台,设置了财务类红线、交易类红线、规范类红线、重大违法类红线,各种不符合上市标准的情形几乎都被囊括其中。

其中最受关注的,是对财务造假设计了严格的退市量化指标:将造假年限由3年减少为2年;将造假比例由100%降至50%;造假金额合计数由10亿元降为5亿元。

2021年11月,更重要的实施细则来了,沪深交易所分别发布营业收入扣除指南,主要包括三方面内容:一是细化贸易、类金融业务扣除要求。二是明确“稳定业务模式”判断标准。三是明确将非正常交易合并取得的收入进行扣除。

也就是说,与主营业务无关的业务收入和不具备商业实质的收入,以后都将从企业营收中予以扣除,上市公司过去常用的保壳套路以后很难行得通了。

最近3年,A股退市呈现出明显的加速迹象,2019年退了12家,2020年退市20家,2021年退市23家,政策的效果和决心在市场中已初步表现出来。

全面注册制的大环境下,2022年A股退市数量很可能会继续创出历史新高,截至4月15日,A股市场已有至少230家上市公司触及退市预警线。其中有4家触及交易类强制退市指标,14家触及财务类退市指标,而触及规范类和重大违法退市指标的公司都超过了120家。在当下年报披露季,投资者需要格外注意规避那些有退市风险的公司。

值得一提的是,随着注册制和退市常态化的深入推进,壳资源的价值不复存在,新股的炒作逻辑也随之崩溃。今年上市的99家新股中,有57家公司已经跌破了发行价,创出十年来破发比例新高,其中破发超过30%的就有21只。

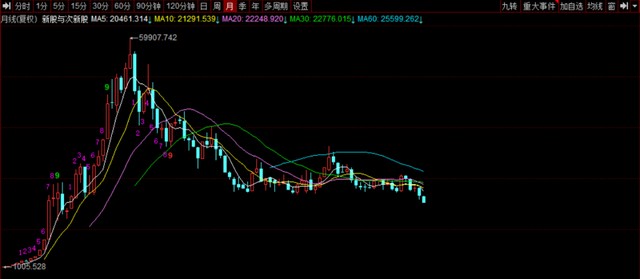

事实上,新股与次新股指数在早前经历了巨幅上涨之后,从2016年11月开始出现持续下跌,跌幅超过70%,远远超过了大盘指数,这是市场风格变化的重要特征之一。

打新股曾经是A股市场获得无风险收益的重要途径,年化收益甚至接近10%,但是这样的好机会估计以后是很难再出现了。中国的转型和制度改革是全方位的,不仅在实体领域赚钱越来越难,在资本市场同样如此。

新股与次新股指数月线图,来源:同花顺iFinD

周五盘后,央行降准了,此次降准为全面降准,共计释放长期资金约5300亿元。尽管同日稍早公布的4月MLF政策利率保持不变,但降准可能促使LPR报价行压降点差,这意味着下周公布的LPR市场利率仍有下调的可能。

降准之外,国内油价本周也迎来了大幅下降。作为大宗商品之王,油价对CPI影响巨大,油价的下降,意味着我国通胀压力下降,这也为我国继续降息创造了有利条件。

历史规律表明,宣布降准或者降息之后,市场其实并不一定会马上上涨,很多时候都是冲高回落的走势,一方面是有利好兑现的因素,另一方面是市场很容易把降准降息跟经济衰退联系起来。

但是从长期来讲,货币政策一旦进入降息周期,资本市场的估值中枢就会不断上移,企业盈利能力也会增长,最终可能会推动A股重回上升周期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号