-

高股息300亿分红?别再被骗了!都分给了“自己人”!

飞鲸投研 / 2022-04-12 17:21 发布

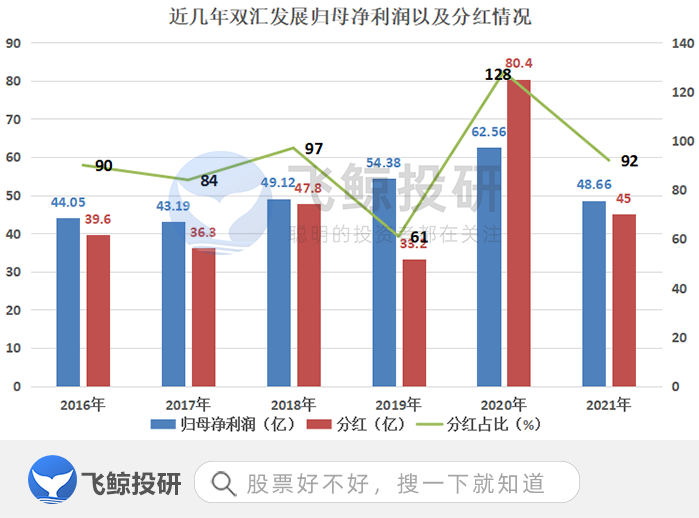

高分红一直都是很吸引投资者的,因为此类公司业绩一般都不错,业绩差的公司不可能长期维持高分红。近几年双汇发展累计分红将近三百多亿,甚至2020年分红80亿,比当年获得的净利润还高出不少。2021年双汇发展出现了罕见的营收净利双双下跌,归母净利润甚至跌幅达到20%以上,但一点都不耽误双汇发展大手笔分红,同样也是把净利润的九成都拿来分。

一、做生意当然是“买的不如卖的精”

之前双汇发展给出的答复是:公司中小股东中存在不少以获得稳定、高额分红回报为目标的长期机构投资者,保证公司高比例现金分红政策的连续性和稳定性,是牢固树立回报股东意识的体现。的确,高分红和高股息率(一般来说股息率超过4%就已经算很高了,而2021年双汇发展股息率高达4.9%,近五年平均股息率在5%以上)这对于能拿得住的散户来说也可谓是收益颇丰,但真的是这样吗?

在双汇发展的十大股东里,第一大控股股东罗特克斯持股比例高达70.33%!也就是说双汇发展的股权高度集中,高分红无疑是最让大股东受益的,近几年罗特克斯凭一己之力就分走了超110亿元!再往股权的结构的上层去挖,发现兴泰集团间接持有罗特克斯35.94%的股份,而双汇创始人万隆直接和间接持有兴泰集团45.55%的股份,不算不知道,一算,原来每年万老爷子能从双汇发展的分红中分出好几个亿的利润,怪不得年年搞大分红。当然除此之外,高额分红还和为了给万洲国际收购史密斯菲尔德还债有关。

二、业绩下滑的主要推手

刚才也跟大家说了业绩差的公司是不可能长期维持高分红的,这2021年双汇发展业绩下滑的如此厉害,再叠加继2011年后315再次曝光车间卫生问题,先不说能不能维持高分红,这业绩接下来会怎么样呢?

从双汇发展整体的毛利率和净利率上来看,毛利率今年在15.35%,而净利率已经下滑到7.32%了,虽然是肉的“搬运工”大户,但明显赚的也算是个辛苦钱。

先说说利润下滑的主要原因。

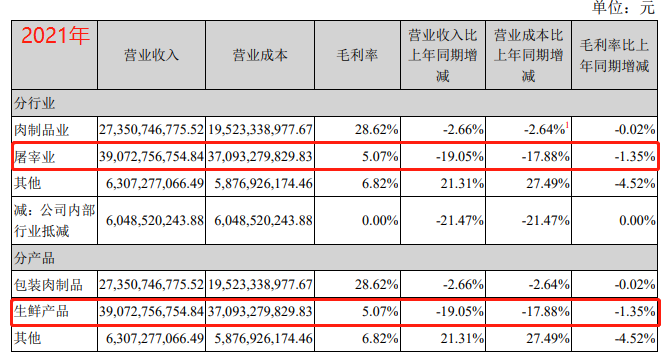

目前双汇发展一共有两大业务:一个是肉制品业务,另一个是屠宰业业务,分别对应的是包装肉制品和生鲜产品(主要是生鲜猪肉)。

①屠宰业务收入大幅下滑

我们从2021年年报中可知,肉制品业虽然营收在下降,但整体毛利率和下降幅度并不是很大,所以问题就出在屠宰业以及它的产品生鲜肉上,而去年又正好处在猪周期的下行阶段,猪价持续下跌,导致生鲜产品的收入较2020年下降了19.05%,减少了92亿元,毛利率也直接下降1.35%仅仅只有5.07%。

毛利率5.07%什么概念?卖100块钱的肉只能拿到毛利只有五块钱,当然还要扣除其他乱七八糟费用,所以能实际到手的就很少了,如果没有规模傍身,说不定赔本都有可能。

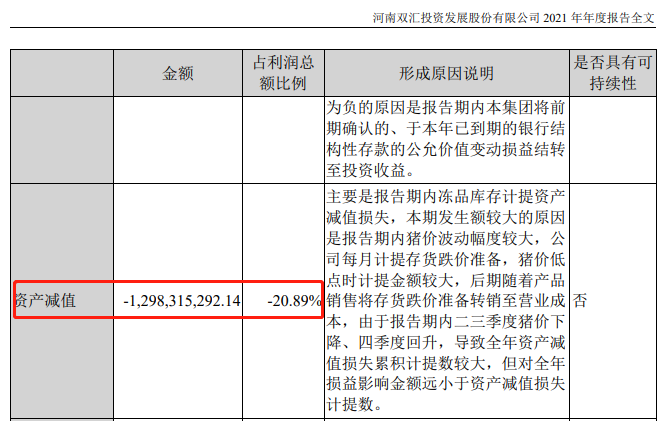

②存货高额减值

雪上加霜的是,2021年还一下子计提了将近13个亿的存货减值(主要是冻品减值),占到了利润总额的20.89%,之前也给大家分析过为什么猪价下跌对做肉制品的双汇发展不是利好,那是因为,之前双汇由于非洲猪瘟,国内猪肉价格猛涨,大量进口猪肉,而那个时候的进口猪肉价格已经远远高于2021年国内猪肉的价格了,双汇发展不赔钱谁赔钱?

还好,根据双汇发展称,2021年末冻品库存已降至合理水平,预计不会对2022年造成新的减值负担。

三 、业绩能否反转

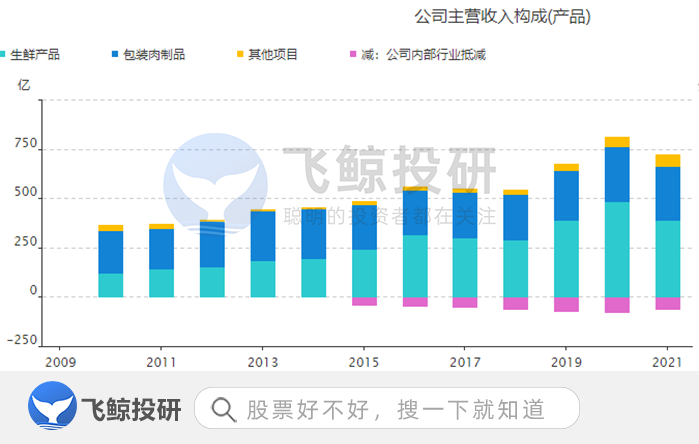

其实到现在,双汇发展已经是一个发展成熟的公司了,对于业绩能否反转,我们还是从他的主要业务入手。

①从肉制品业务来看,虽然毛利率较高,但包装肉制品的营收增长是有限的,营收一直在200多亿上徘徊,其实这主要和肉制品行业有关,行业集中度比较低,双汇占比18%,金锣、众品和雨润一共占比10%左右,剩下品牌林林总总对于消费者来说可选性比较多,再加上315曝出的问题,双汇想在肉制品业务上有大的突破可能性不是很大。

②对于屠宰业务,从今年1月1日开始,双汇发展先后与牧原、正邦达成战略合作,这一合作,最大的作用就是让双汇发展获得稳定的猪源,当猪价上行时,牧原、正邦还能加大对双汇的生猪供应,双汇就不至于出现进口冻品价格高、存货减值的风险了。

当然目前来说,对于屠宰业务最大的影响还是猪周期,目前市场上虽然能繁母猪在去化,但真正距离猪周期触底还需要时间,根据相关预计,猪周期拐点大概率会在明年年初,所以对于今年来说,双汇的屠宰业务利润有可能会进一步下滑,但下滑幅度预计有限。

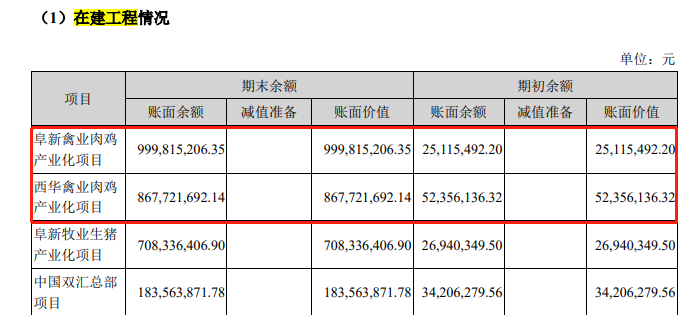

③新业务:从今年的年报中发现,相比前几年年双汇发展增加了20几个亿的在建工程,大头主要是建了禽业肉鸡项目,根据官方称,这个肉鸡是白羽鸡,和温氏股份一样,但其实,鸡也有“鸡周期”(畜禽养殖行业从业者众多。中小养户存在“价高进入,价贱退出”的非理性现象,影响了市场供给的稳定,造成产品价格波动,行业称为“鸡周期”,现在鸡周期在底部已经两年,鸡猪有一定的替代效应,猪肉价格高涨也会带动鸡肉价格的上涨),同样风险不小,2020年温氏肉鸡业务毛利率直接腰斩从26.31%下降到0.38%!所以对于经验不足够多的双汇来说,考验也不小,但是若能在反转之前完成布局,也会助力利润。

此外,双汇发展在2021年公司成立了餐饮事业部,专业化运作餐饮渠道,聚焦中华菜肴、预制菜、餐饮食材等产品。2021年公司丸子类、酥肉类、酱卤熟食类产品均实现较快增长。未来预制菜的发展也为双汇发展提供了新的可能,但具体成果还有待观察。

小结:从分红来看,双汇发展的确不错,但是大部分分红都给了控股股东,其实真正到散户手里的很少,并且还要除息交税。2021年业绩虽然营收净利下滑但主要是公司存货减值和猪周期的影响,猪周期对于双汇发展影响还将持续一段时间,从业务来看,传统业务增长其实是乏力,新业务还要再看看未来成果,飞鲸投研会持续跟踪双汇发展!

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号