-

【天风策略】Q1深度复盘:预期和逻辑演绎到了什么阶段

徐彪

/ 2022-04-05 14:00 发布

/ 2022-04-05 14:00 发布摘要

核心结论:

在稳增长的攻坚战中,降准、降息、重要会议都是「信号弹」,每打一发「信号弹」,市场情绪只能修复2、3天。 打赢稳增长的攻坚战,必须依赖于信用(社融)扩张的「大部队」。2月中旬发布的1月社融超预期,一度让市场认为「大部队」来了(宁组合反弹13%)。 但随后2月社融低于预期叠加3月疫情反复,让大家对社融的「大部队」丧失了信心,市场再次下跌。 「大部队」(社融大幅放量)兑现之前,经济预期越差,市场风险偏好越低,低估值、高股息、稳增长板块优势越明显,市场预期早晚有更大力度的政策。 一旦「大部队」抵达(社融放量),更大力度的政策就兑现了,市场开始预期经济在未来会好转,同时剩余流动性增加也能提升风险偏好,这时候成长和消费的预期开始逐步恢复。 一种悲观的情况是,如果信用扩张的「大部队」Q2继续低于预期,那么此前已经积累一定涨幅的稳增长板块包括整体A股可能迎来最后补跌,导致沪深300股债收益差最终触及-2X标准差,此后,一轮新的股市周期就此开启。 最后,板块角度,从去年Q4到今年上半年,行业配置的主体策略还是以困境反转为主。历史数据回测发现,市场每年最偏好的六类公司,基本排序如下:【加速增长】≈【持续高增长】≈【减速增长-低降幅】>【困境反转】>【减速增长-高降幅】>【低速稳定】。去年增速爆发的公司太多,因此大家聚焦在前三类的板块中,今年增速都有不同程度下降,于是市场从去年Q4开始关注第四类板块,即【困境反转】。 在困境反转的方向中,去年Q4我们主要推荐了【猪肉】、【必选食品】、【汽车链条】、【旅游出行】,今年Q1来看,猪肉和旅游出行表现相对不错。后续汽车链条(EV、智能车、汽车零部件)、必选食品还可以重点关注。另外,2月开始,我们也把【医药】、【地产龙头】放入了困境反转的主要推荐中。 01

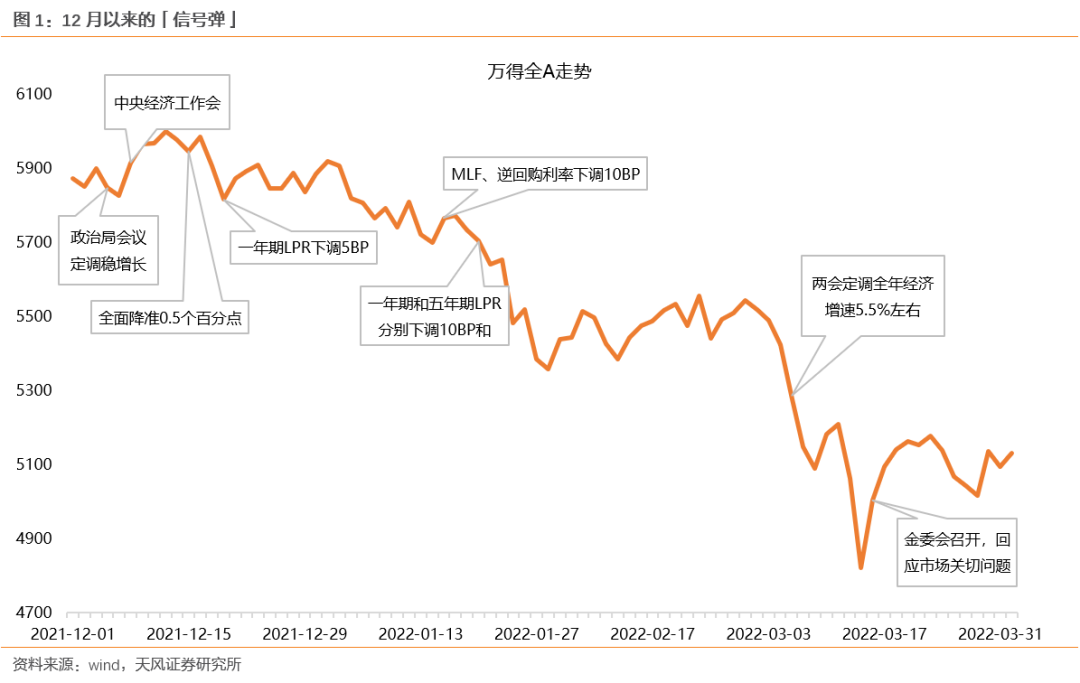

12月以来,稳增长的信号弹一个接

一个,但市场持续下跌 自12月初央行降准开始,在稳增长的攻坚战中,一发接一发的「信号弹」接踵而至:

从12月上旬的、经济工作会议,到12下旬的LPR下调,再到1月的MLF、LPR双降,最后是两会工作报告和金融委会议。 这期间每打一发「信号弹」的目的,都是希望社融最终能够明显扩张,也就是信用的「大部队」能来。 但是,在过去4个月的大部分时间里,「大部队」一波三折,最终,每打一发「信号弹」,市场情绪只能修复2、3天。

02

年初美联储加息预期大幅提升,是

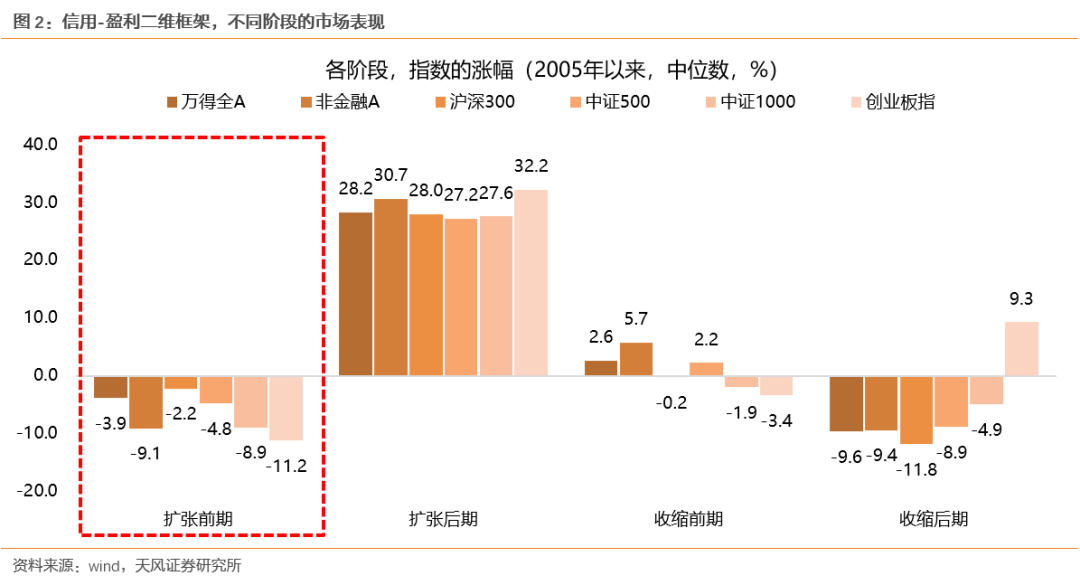

加剧A股1月下跌的因素 按照我们【信用-盈利】的二维模型,从去年Q4开始,A股市场进入了【信用扩张前期】,即信用刚刚开始扩张,但是一波三折,同时盈利仍然处于下行期。 历史上类似的情况中,指数下跌居多,比如11Q4-12Q3、18Q3-18Q4。但是跌幅普遍没有这一次的大、也没有这次这么急。

因此,在去年Q4,我们对今年上半年的判断是“没有大机会、不破不立”,但最终市场的走势确实超出预期。

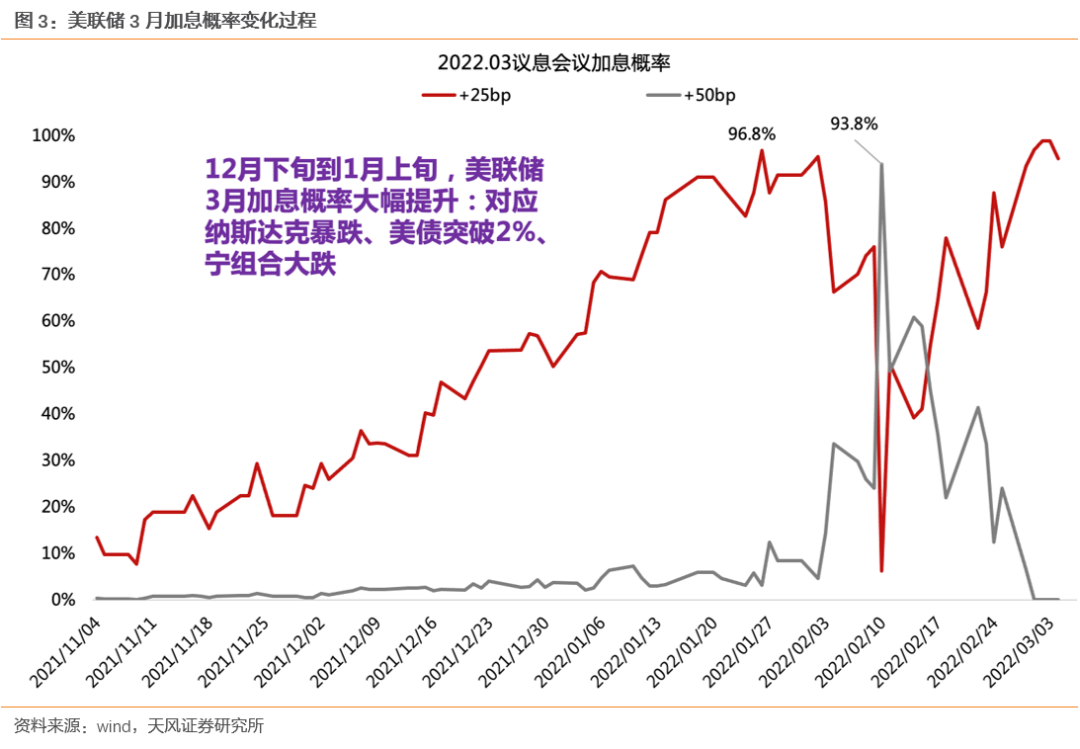

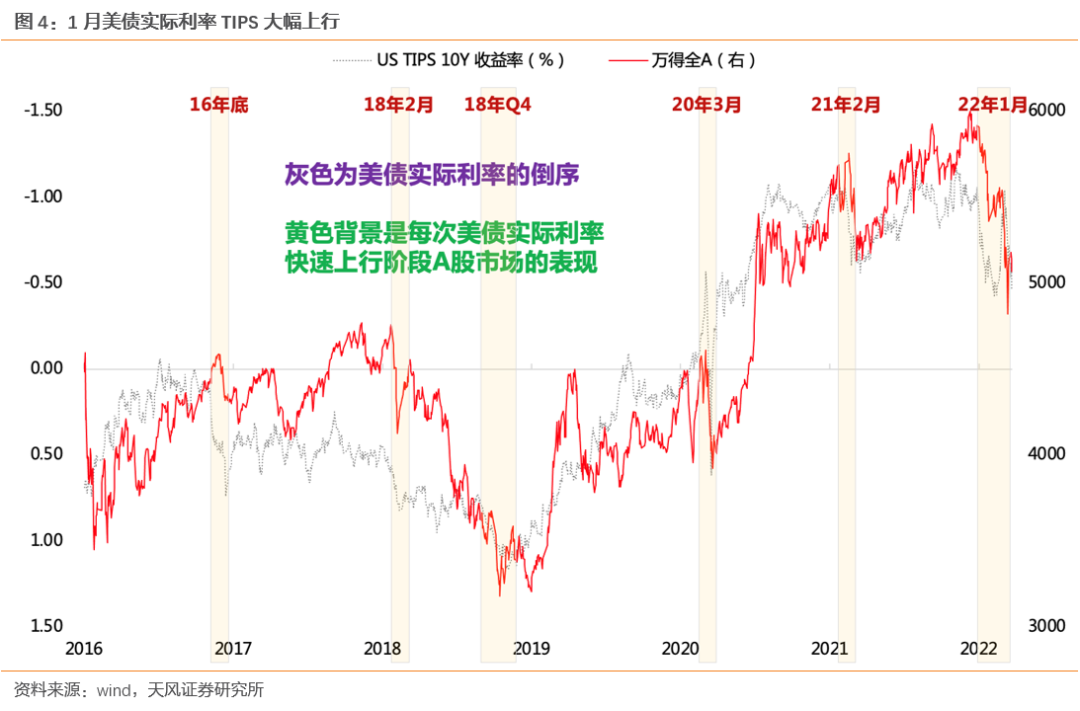

事后来看,这其中有两方面大超预期: (1)美联储加息预期大幅提升。如下图,去年11月-12月上旬,美联储在3月加息25BP的概率只有20-30%,但是这一概率到1月下旬已经接近100%,这一过程也是纳斯达克暴跌和美债实际利率TIPS快速上行的过程。 (2)俄乌战争开打。去年底,俄乌地缘政治已经有一定变化,但是2月底战争爆发确实大超预期,同时也导致油价暴涨,进一步加剧了全球通胀预期。

03

2月中旬公布1月社融,数据超预期,随后宁组合反弹13%,一度让市场燃起希望 我们之所以把社融增速提升或者说信用扩张比作「大部队」,主要是信用扩张通过影响A股市场的剩余流动性和盈利预期,最终决定了A股的估值方向。

2月春节后的第一周,央行公布了1月的社融数据,虽然结构马马虎虎,但是总量层面上数据还算比较超预期。大家对后续经济的预期开始逐步恢复,市场风险偏好也跟着好转起来。

于是,我们看到宁组合指数的最低点,最终就出现在1月社融发布后的转天,随后宁组合迅速反弹了13%。

04

但2月社融再度低于预期,同时疫情反复,对经济预期又形成当头一棒

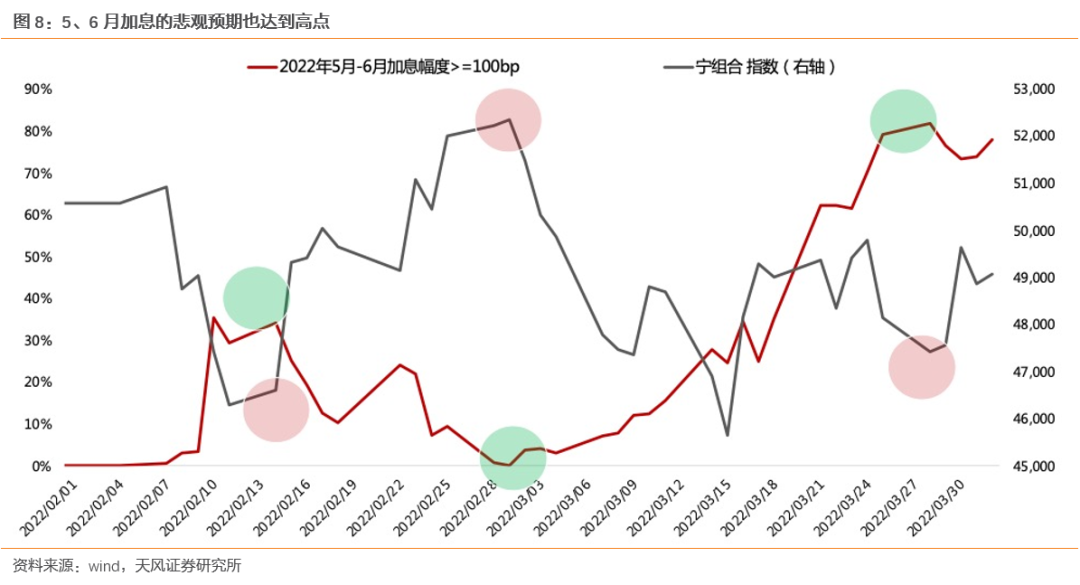

3月初开始,影响市场短期风险偏好的因素变得错综复杂,首先是3月初油价开始暴涨、美联储加息强度的预期进一步提升(伴随美债实际TIPS快速上行),同时公布的2月社融数据明显低于预期,后来是3月中旬的金融委重要会议。 随后,美联储召开3月议息会议,并且会后美联储官员多次放出鹰派预期,但是市场对悲观的加息预期已经反应的相对比较充分(5到6月加息75或100BP的概率达到100%,全年加息不低于9个25BP的概率已经接近90%,更为极端的是,目前已经出现了6月可能加息75BP的概率,而美联储以利率作为主要货币政策工具后,仅在94年11月有过一次加息75BP的历史)。 于是,美股在3月下旬出现了明显反弹,不仅是美股,全球主要经济体股票市场都回到了俄乌战争之前的位置。 相较之下,A股的反弹就要弱得多了,本质上来说,还是基本面的差别。 由于2020年疫情之后,国内外经济基本面出现比较严重的错位,海外主要经济体基本面仍然处于相对不错的状态。 但是国内经济从去年下半年开始逐步向下,同时「大部队」(社融和信用)总是一波三折,并且又受到了疫情反复的影响,于是国内属于当期基本面不好,同时基本面预期也暂时难以修复的局面。

05

复盘历史上5轮稳增长周期,越差的经济预期,市场风险偏好越低,低估值、高股息、稳增长板块预期越强,社融放量是风险偏好提升的前提,也是成长风格逐步企稳的信号

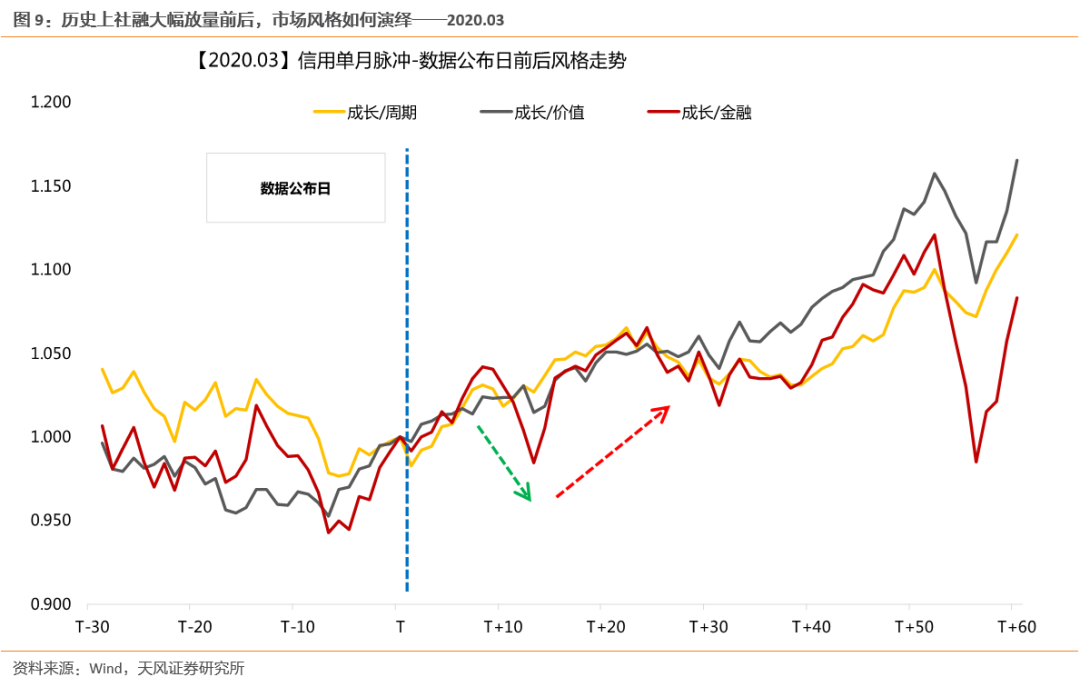

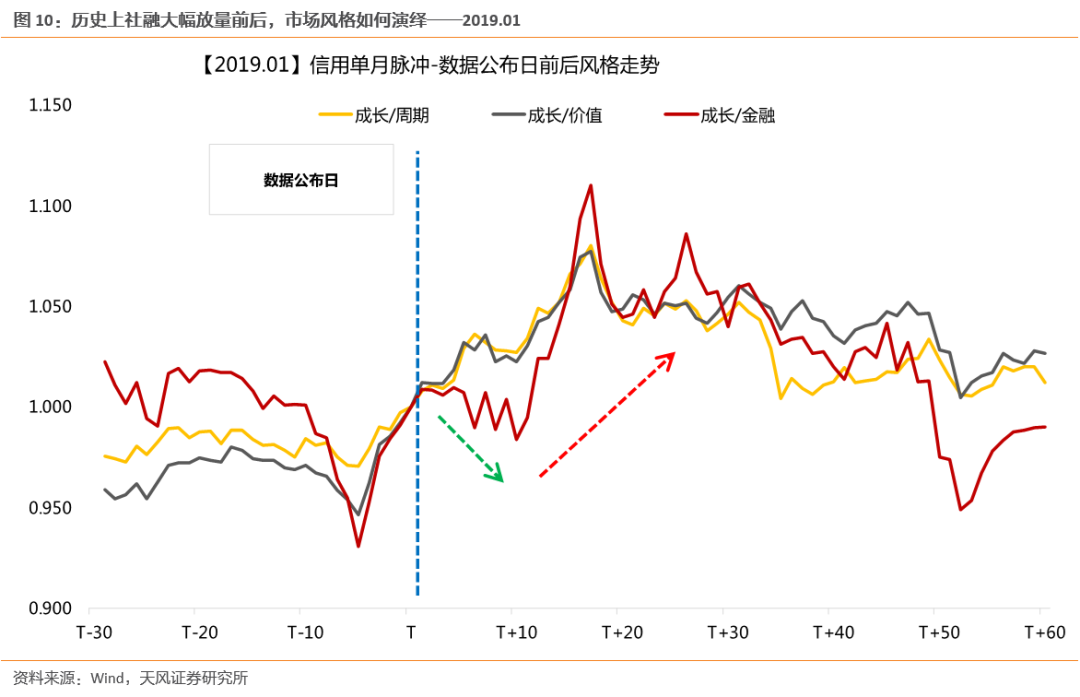

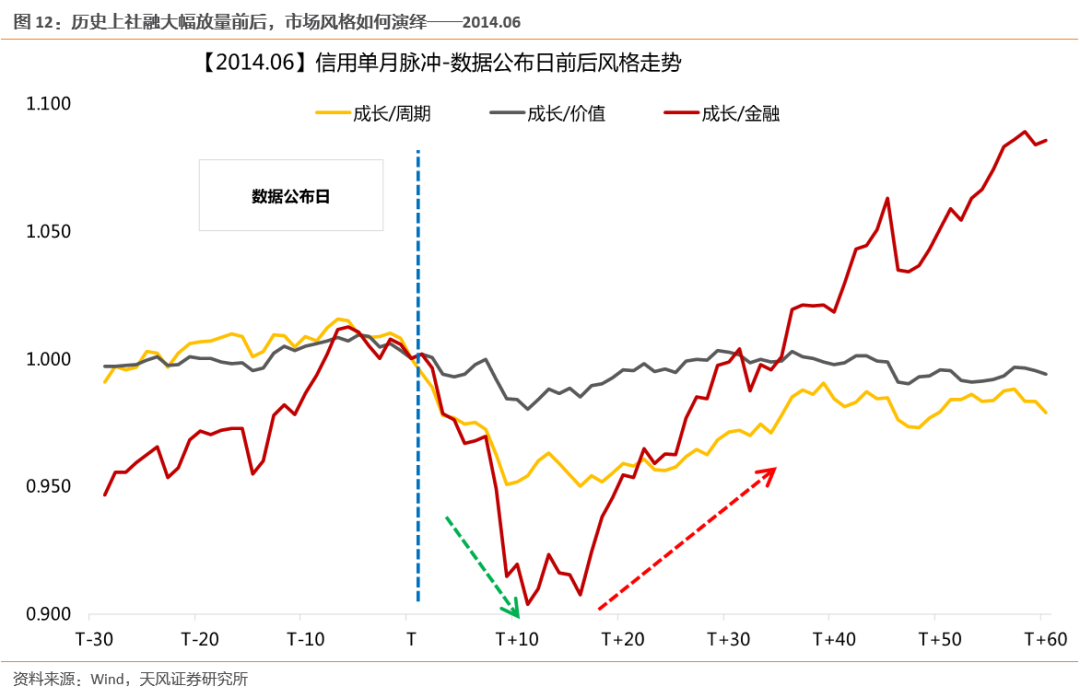

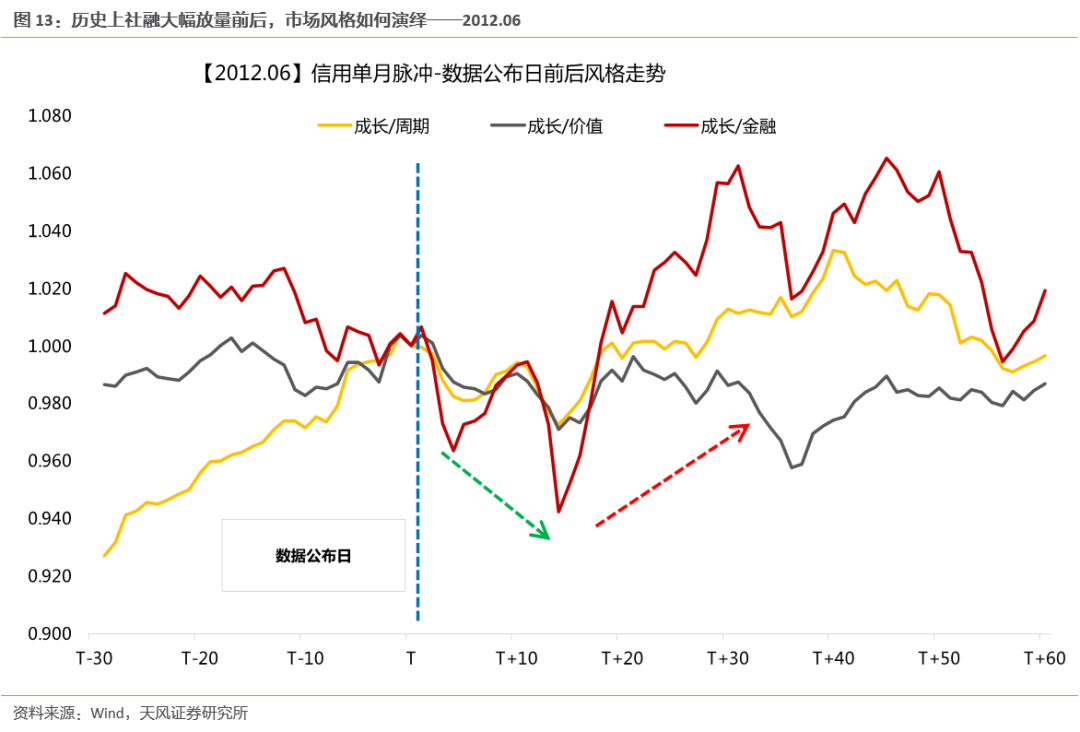

统计近10年来,在信用相对底部位置,出现信用(社融/信贷)单月脉冲的情形,并分析金融数据公布日(一般为次月10-15日)前后一段时间内市场的表现。

根据12年6月、14年6月、16年1月、19年1月、20年3月,这5次明显的单月信用脉冲前后的市场表现,我们可以得到以下规律:

(1)信贷脉冲前30个交易日,市场整体下跌,稳增长方向表现更好,低估值相对抗跌。

(2)信贷脉冲后60个交易日,市场整体上涨,一般中小盘成长占优或者风格相对均衡。

(3)短期风格变化的具体细节:先金融/周期/价值,再成长。数据公布日之后的一段时间内,市场往往表现为金融、周期、价值占优(多数情况为延续此前的风格走势);拐点大概出现在数据公布日之后的10个交易日左右,此后,成长风格将会反弹(12年、14年、16年)甚至趋势性占优(19年、20年)。

(4)更中长期的风格研判:再看未来半年到一年以上的风格趋势,主要取决于有没有更多高景气的新兴产业出现,即成长和价值的相对业绩趋势。其中,只要16年棚改货币化和供给侧改革推动的蓝筹板块业绩持续占优,最终使得中长期的市场风格出现了低估值价值蓝筹的占优。

06

最差的情况是,Q2信用(社融)扩张

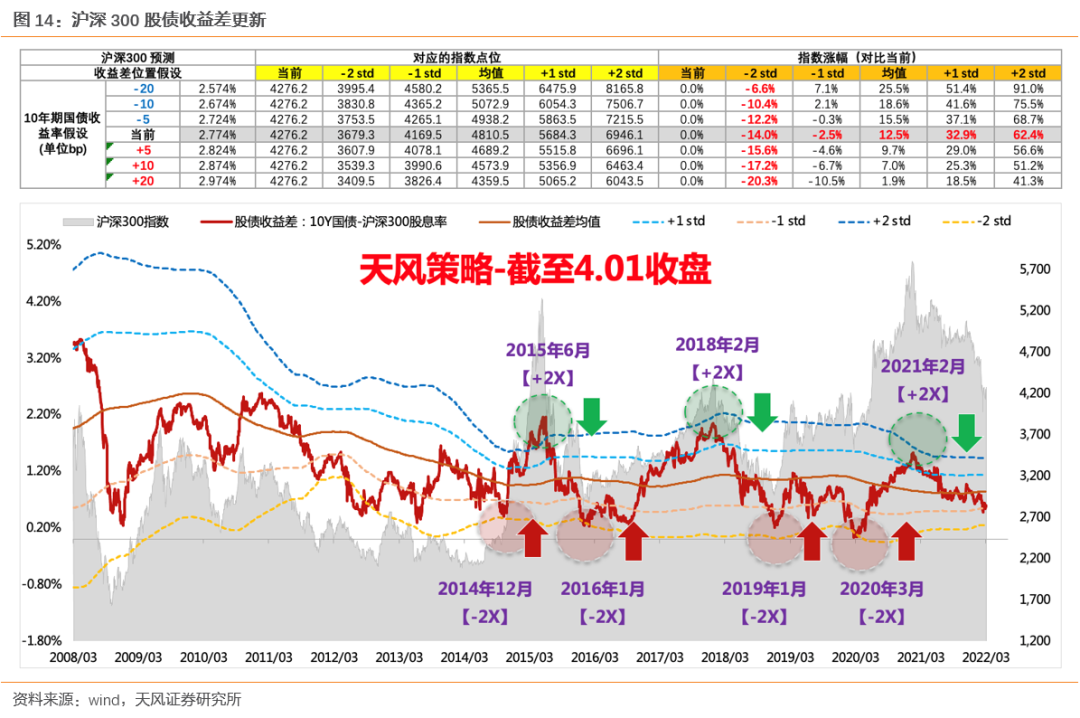

的「大部队」迟迟不能兑现 当前市场演绎的逻辑是:前期(2月)社融越差、疫情拖得时间越久,后续就需要马上更大力度的稳增长措施,于是稳增长的方向表现的比较突出。 并且在后续4月社融数据真正证真或证伪之前,市场可能继续演绎这样的逻辑。 后续一种相对乐观的情形是,社融和信用增速在Q2很快回升,兑现上述市场演绎的逻辑,同时大家开始展望后续经济能够逐步企稳,于是市场可能慢慢形成大盘搭台、成长唱戏的格局。 但是,还有一种相对悲观的情形,如果信用扩张的「大部队」Q2继续低于预期,那么此前已经积累一定涨幅的稳增长板块包括整体A股可能迎来最后补跌,导致沪深300股债收益差最终触及-2X标准差,此后,一轮新的股市周期就此开启。

07

板块方面,Q1延续了困境反转 的思路,Q2如何演绎?

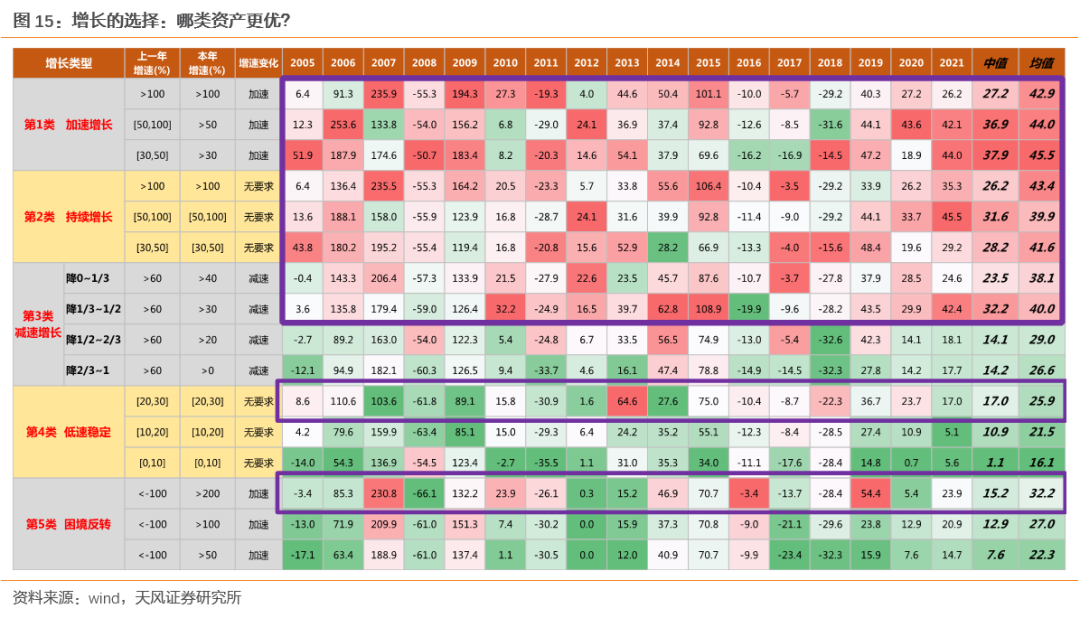

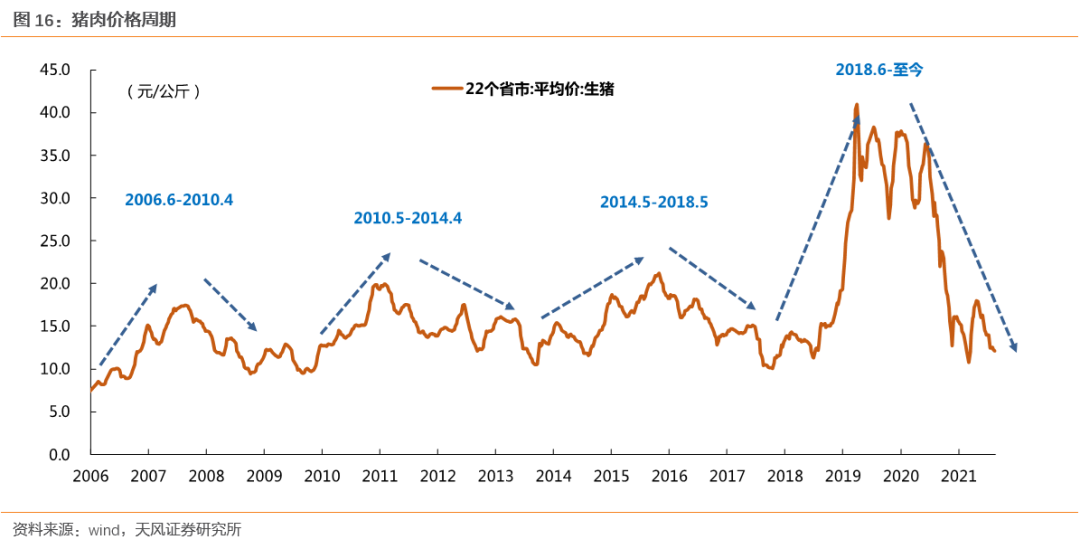

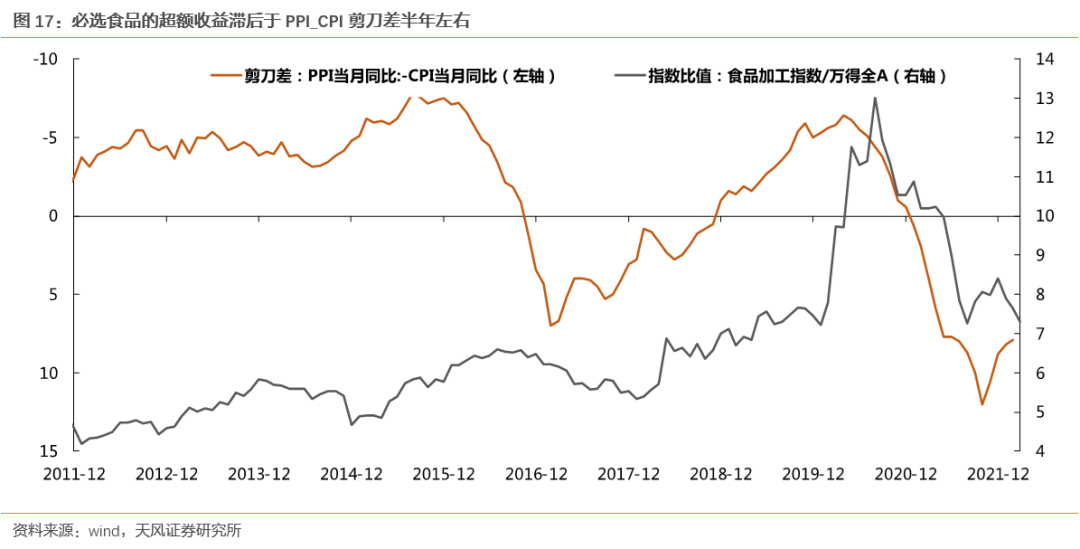

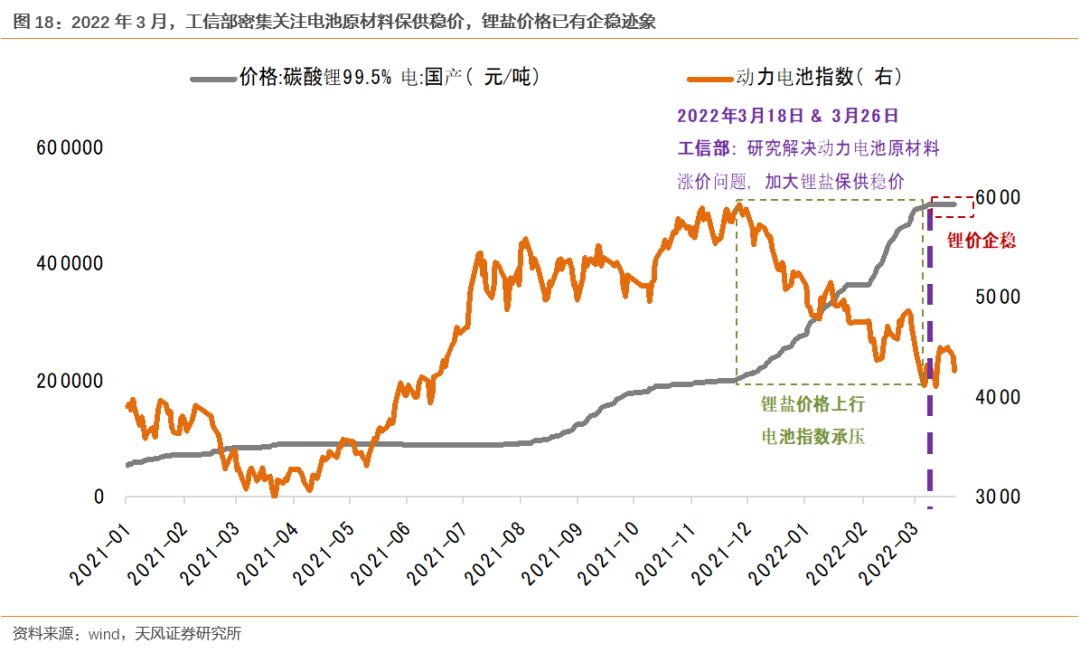

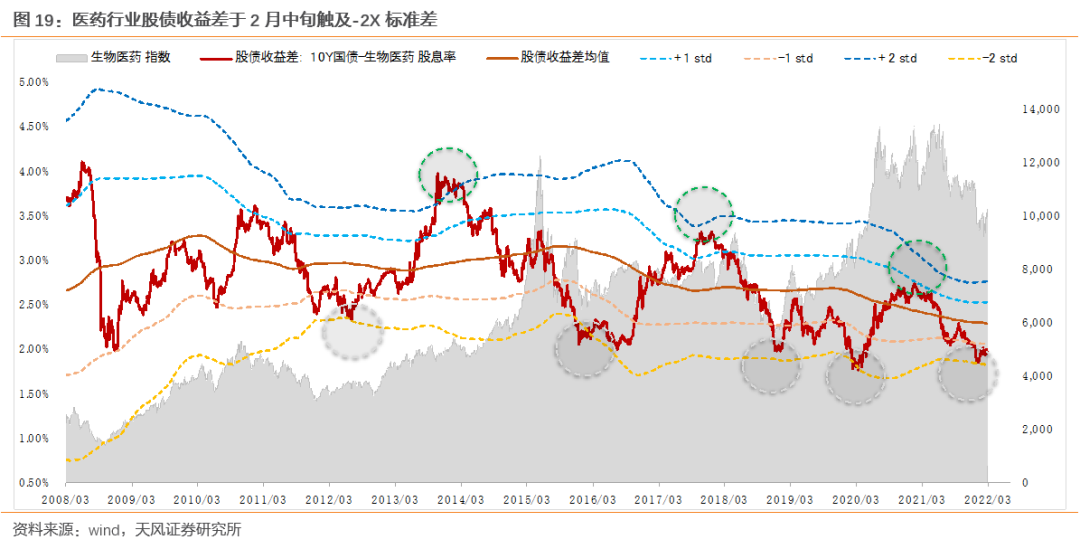

板块角度,从去年Q4到今年上半年,行业配置的主体策略还是以困境反转为主。 历史数据回测发现,市场每年最偏好的六类公司,基本排序如下:【加速增长】≈【持续高增长】≈【减速增长-低降幅】>【困境反转】>【减速增长-高降幅】>【低速稳定】。 去年增速爆发的公司太多,因此大家聚焦在前三类的板块中,今年增速都有不同程度下降,于是市场从去年Q4开始关注第四类板块,即【困境反转】。 在困境反转的方向中,去年Q4我们主要推荐了【猪肉】、【必选食品】、【汽车链条】、【旅游出行】,今年Q1来看,猪肉和旅游出行表现相对不错。后续汽车链条(EV、智能车、汽车零部件)、必选食品还可以重点关注。另外,2月开始,我们也把【医药】、【地产龙头】放入了困境反转的主要推荐中。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号